-

CU 2026: annullamento e sostituzione entro la scadenza

Con il Provvedimento 15707 del 15 gennaio le Entrate pubblicano le regole per la CU 2026 da inviare entro il 16 marzo prossimo.

Attenzione al fatto che, per il periodo d’imposta 2025, il calendario è come di seguito articolato.

I sostituti d’imposta devono trasmettere in via telematica all’Agenzia delle Entrate:

- entro il 16 marzo, le certificazioni relative ai redditi di lavoro dipendente, ai redditi di lavoro autonomo non esercitato abitualmente e ai redditi diversi,

- entro il 30 aprile, le certificazioni relative ai redditi di lavoro autonomo rientranti nell’esercizio di arte o professione abituale ovvero alle provvigioni per le prestazioni non occasionali inerenti a rapporti di commissione, di agenzia, di mediazione, di rappresentanza di commercio e di procacciamento di affari,

- entro il termine di presentazione della dichiarazione dei sostituti d’imposta (modello 770), ossia entro il 31 ottobre, per le certificazioni contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione precompilata.

Come sempre le predette certificazioni, sottoscritte anche mediante sistemi di elaborazione automatica, sono consegnate al percipiente entro il 16 marzo.

Vediamo cosa contiene il frontespizio.

CU 2026: il frontespizio

Il flusso telematico da inviare all’Agenzia si compone:

- Frontespizio nel quale vengono riportate le informazioni relative al tipo di comunicazione, ai dati del sostituto, ai dati relativi al rappresentante firmatario della comunicazione, alla firma della comunicazione e all’impegno alla presentazione telematica;

- Quadro CT nel quale vengono riportate le informazioni riguardanti la ricezione in via telematica dei dati relativi ai mod. 730-4 resi disponibili dall’Agenzia delle Entrate;

- Certificazione Unica 2026 nella quale vengono riportati i dati fiscali e previdenziali relativi alle certificazioni lavoro dipendente, assimilati e assistenza fiscale e alle certificazioni lavoro autonomo, provvigioni e redditi diversi nonché i dati fiscali relativi alle certificazioni dei redditi relativi alle locazioni brevi.

In particolare il Frontespizio si compone dei seguenti riquadri:

- tipo di comunicazione,

- dati relativi al sostituto,

- dati relativi al rappresentante firmatario della comunicazione,

- firma della comunicazione e impegno alla presentazione telematica.

Si evidenzia che nel "tipo di comunicazione" vi è la casistica anche dell'annullamento della CU, vediamo di seguito il dettaglio.

CU 2026: annullamento e sostituzione

La CU 2026 va inviata secondo il calendario su indicato a seconda dei redditi in essa contenuti.

Ma occorre evideziare che la prima scadenza è quella del 16 marzo prossimo.

Nell’ipotesi in cui il sostituto d’imposta intenda, prima della scadenza del termine di presentazione annullare una certificazione già presentata, deve compilare una nuova certificazione, compilando la parte relativa ai dati anagrafici del contribuente, barrando la casella “Annullamento” posta nel frontespizio.Nell’ipotesi in cui il sostituto d’imposta intenda, prima della scadenza del termine di presentazione sostituire una certificazione già presentata, deve compilare una nuova certificazione comprensiva delle modifiche, barrando la casella “Sostituzione” posta nel frontespizio.

Qualora si proceda alla sostituzione o all’annullamento di una certificazione già validamente trasmessa, è necessario predisporre una nuova “Comunicazione” contenente esclusivamente le sole certificazioni da annullare o da sostituire.Pertanto, nel medesimo invio non potranno essere presenti Certificazioni Uniche ordinarie e Certificazioni Uniche da sostituire o annullare.

-

CU 2026: il calendario degli invii

Con il Provvedimento 15707 del 15 gennaio le Entrate pubblicano le regole per la CU 2026 da inviare entro il 16 marzo prossimo.

Per il periodo d’imposta 2025, i sostituti d’imposta devono trasmettere in via telematica all’Agenzia delle Entrate,

entro:- il 16 marzo, le certificazioni relative ai redditi di lavoro dipendente, ai redditi di lavoro autonomo non eser- citato abitualmente e ai redditi diversi,

- entro il 30 aprile, le certificazioni relative ai redditi di lavoro autonomo rientranti nell’esercizio di arte o professione abituale ovvero alle provvigioni per le prestazioni non occasionali inerenti a rapporti di commissione, di agenzia, di mediazione, di rappresentanza di commercio e di procacciamento di affari,

- entro il termine di presentazione della dichiarazione dei sostituti d’imposta (modello 770), ossia entro il 31 ottobre, per le certificazioni contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione precompilata.

Le certificazioni, sottoscritte anche mediante sistemi di elaborazione automatica, sono consegnate al percipiente entro il 16 marzo.

Attenzione al fatto che i termini che scadono di sabato o in un giorno festivo sono prorogati al primo giorno feriale successivo.Scarica qui il modello della certificazione unica 2026 con le relative istruzioni.

CU 2026: cosa contiene

La Certificazione Unica “CU 2026” unitamente alle informazioni per il contribuente (cfr. istruzioni per la compilazione, Capitolo III) è necessaria per attestare:

a) l’ammontare complessivo dei redditi di lavoro dipendente, equiparati ed assimilati, di cui agli articoli 49 e 50 del Testo unico delle imposte sui redditi, approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, e successive modificazioni (di seguito, “TUIR”), corrisposti nell’anno 2025 ed assoggettati a tassazione ordinaria, a tassazione separata, a ritenuta a titolo d’imposta e a imposta sostitutiva;

b) l’ammontare complessivo dei redditi diversi di cui all’articolo 67, comma 1, del TUIR;

c) l’ammontare complessivo delle provvigioni comunque denominate per prestazioni occasionali, inerenti a rapporti di commissione, di agenzia, di mediazione, di rappresentanza di commercio e di procacciamento d’affari, corrisposte nel 2025, nonché provvigioni derivanti da vendita a domicilio di cui all’articolo 19 del decreto legislativo 31 marzo 1998, n. 114, assoggettate a ritenuta a titolo d’imposta, cui si sono rese applicabili le disposizioni contenute nell’articolo 25-bis del decreto del Presidente della Repubblica 29 settembre 1973, n. 600;

d) l’ammontare complessivo dei compensi erogati nell’anno 2025 a seguito di procedure di pignoramenti presso terzi di cui all’articolo 21, comma 15, della legge 27 dicembre 1997, n. 449;

e) l’ammontare complessivo delle somme erogate a seguito di procedure di esproprio di cui all’articolo 11 della legge 30 dicembre 1991, n. 413;

f) l’ammontare complessivo dei corrispettivi erogati nell’anno 2025 per prestazioni relative a contratti d’appalto per cui si sono rese applicabili le disposizioni contenute nell’articolo 25-ter del d.P.R. 29 settembre 1973, n. 600;

g) l’ammontare complessivo delle indennità corrisposte per la cessazione di rapporti di agenzia, per la cessazione da funzioni notarili e per la cessazione dell’attività sportiva quando il rapporto di lavoro è di natura autonoma (lettere d),

e), f), dell’articolo 17, comma 1, del TUIR);

h) l’ammontare complessivo dei corrispettivi erogati per contratti di locazione di immobili ad uso abitativo di durata non superiore a 30 giorni (locazioni brevi) di cui all’articolo 4 del decreto-legge 24 aprile 2017, n. 50, convertito con modificazioni dalla legge 21 giugno 2017, n. 96;

i) le relative ritenute di acconto operate;j) le detrazioni effettuate.

La Certificazione Unica “CU 2026” può essere utilizzata anche per certificare i dati relativi all’anno 2026 fino all’approvazione di una nuova

certificazione.

In tal caso i riferimenti agli anni 2025 e 2026 contenuti nella Certificazione Unica e nelle relative istruzioni devono intendersi riferiti a periodi

successivi.

Nel caso in cui la certificazione attesti soltanto:- redditi di lavoro dipendente equiparati ed assimilati,

- ovvero soltanto redditi di lavoro autonomo, provvigioni e redditi diversi,

- o soltanto compensi erogati a seguito di locazioni brevi

deve essere rilasciata esclusivamente la parte della Certificazione Unica relativa alle tipologie reddituali indicate.

CU 2026: le tipologie di invio

Viene precisato che gli invii della CU 2026 possono essere:

- ordinari,

- sostitutivi

- o di annullamento.

Le regole di effettuazione degli invii sono contenute nelle istruzioni della Certificazione Unica “CU 2026” e nelle relative specifiche tecniche.

Il termine per la Comunicazione dei dati contenuti nelle Certificazioni Uniche di cui al presente provvedimento è stabilito al 16 marzo di ciascun anno con riferimento ai dati relativi all’anno precedente.Attenzione al fatto che per le certificazioni contenenti esclusivamente redditi di lavoro autonomo rientranti nell’esercizio di arte o professione abituale ovvero alle provvigioni per le prestazioni non occasionali inerenti a rapporti di commissione, di agenzia, di mediazione, di rappresentanza di commercio e di procacciamento di affari, il termine per la trasmissione è fissato al 30 aprile.

l flusso telematico da inviare all’Agenzia si compone:

- Frontespizio nel quale vengono riportate le informazioni relative al tipo di comunicazione, ai dati del sostituto, ai dati relativi al rappresentante firmatario della comunicazione, alla firma della comunicazione e all’impegno alla presentazione telematica;

- Quadro CT nel quale vengono riportate le informazioni riguardanti la ricezione in via telematica dei dati relativi ai mod. 730-4 resi disponibili dall’Agenzia delle Entrate;

- Certificazione Unica 2026 nella quale vengono riportati i dati fiscali e previdenziali relativi alle certificazioni lavoro dipendente, assimilati e assistenza fiscale e alle certificazioni lavoro autonomo, provvigioni e redditi di- versi nonché i dati fiscali relativi alle certificazioni dei redditi relativi alle locazioni brevi.

-

Certificazione unica tardiva o errata: regole per ravvedersi

Scaduto il termine "ordinario" del 17 marzo (il 16 marzo era domenica) di invio della CU 2025 Certificazione Unica dei sostituti di imposta si può ancora rimediare se non si è provveduto.

Ricordiamo che per le sole certificazioni degli autonomi il termine è a fine mese e in proposito leggi: Certificazione Unica autonomi: in scadenza il 31 marzo.

Relativamente alla scadenza ordinaria, chi non provvede nei tempi stabiliti dalla legislazione, può sempre ricorrere al ravvedimento operoso.

In proposito le Entrate hanno pubblicato lo scorso anno la Circolare n 12/2024 con oggetto Istruzioni relative alla compilazione della dichiarazione dei redditi delle persone fisiche e all’apposizione del visto di conformità per l’anno d’imposta 2023.

Il documento, sotto forma di risposte a quesiti, su specifiche tematiche tra i dubbi ne riguardava appunto uno sulla CU.

In ipotesi di errore o omissione nella trasmissione all’Agenzia delle entrate della certificazione unica (CU), si chiedeva se fosse possibile avvalersi dell’istituto del ravvedimento operoso.

La risposta delle Entrate è stata affermativa, ossia è possibile ravvedersi per tardiva CU, vediamo il dettaglio delle motivazioni.

Certificazione Unica tardiva o errata: regole per ravvedersi

Le Entrate, nel citato documento di prassi e in quelli successivi, specificano che è stato evidenziato che la tempistica prevista per l’invio delle CU è essenziale ai fini del loro utilizzo per l’elaborazione delle dichiarazioni precompilate, da rendere tempestivamente disponibili ai contribuenti, risultando non sempre compatibile con l’istituto del ravvedimento operoso di cui all’articolo 13 del decreto legislativo 18 dicembre 1997, n. 472.

In merito, le Entrate hanno chiarito che la norma sanzionatoria posta a presidio della citata tempestività di cui all’articolo 4, comma 6-quinquies, del decreto del Presidente della Repubblica 22 luglio 1998, n. 322, è stata oggetto di diversi interventi legislativi, assumendo l’attuale formulazione, secondo la quale, tra l’altro, per «[…] ogni certificazione omessa, tardiva o errata si applica la sanzione di cento euro in deroga a quanto previsto dall’articolo 12, del decreto legislativo 18 dicembre 1997, n. 472, con un massimo di euro 50.000 per sostituto di imposta. Nei casi di errata trasmissione della certificazione, la sanzione non si applica se la trasmissione della corretta certificazione è effettuata entro i cinque giorni successivi alla scadenza indicata nel primo periodo. Se la certificazione è correttamente trasmessa entro sessanta giorni dai termini previsti nel primo e nel terzo periodo, la sanzione è ridotta a un terzo, con un massimo di euro 20.000».

Il legislatore ha, quindi, ritenuto ammissibile l’invio della CU oltre il termine di legge, sanzionando la tardività di tale invio e stabilendo apposita graduazione del quantum sanzionatorio.

Al fine di contemperare tale volontà con i principi generali dell’ordinamento tributario, tra i quali figura l’applicazione generale del ravvedimento operoso, in assenza di espressa previsione di segno contrario, devono ritenersi superate le indicazioni fornite con la circolare n. 6/E del 2015.

Ne consegue che è ammissibile ricorrere all’istituto del ravvedimento operoso laddove l’invio della CU venga effettuato oltre i termini ordinariamente previsti.

Se il sostituto trasmette all’Agenzia delle entrate e rilascia al percipiente una CU tardiva o rettificativa, il contribuente potrà esibirla al CAF o al professionista abilitato affinché quest’ultimo ne tenga conto ai fini della predisposizione o dell’eventuale rettifica della dichiarazione dei redditi.

Tabelle di riepilogo delle scadenze invio CU 2025

Allegati:Percipiente Trasmissione ADE Lavoratori dipendenti, pensionati e redditi

assimilati

17 marzo Lavoratori autonomi esercenti arti o

professioni abituali

31 marzo Redditi esenti o non soggetti alla dichiarazione

precompilata

31 ottobre -

Certificazione Unica 2025: indicazione delle mance ai dipendenti

Entro il 17 marzo occorre inviare la Certificazione Unica e a tal proposito le Entrate hanno pubblicato il Provvedimento n 9454 del 15 gennaio con le regole.

In dettaglio, vengono anche pubblicati:

- Modello CU 2025 e istruzioni, della CU anno di imposta 2024.

per provvedere agli adempimenti il ci termine ordinario scade il 16 marzo, che però essendo domenica slitta al giorno successivo lunedì 17 marzo.

Vediamo come compilare la CU 2025 per le mance dei lavoratori dipendenti soggetti ad imposta sostitutiva.

Certificazione Unica 2025: novità per le mance

Con l’art. 1, commi da 58 a 62 della legge 29 dicembre 2022, n. 197, è stato previsto che le somme destinate

dai clienti ai lavoratori del settore privato a titolo di liberalità costituiscono redditi da lavoro dipendente e, salva

espressa rinuncia scritta del prestatore di lavoro, sono soggette ad una tassazione sostitutiva, con l’aliquota del

5 per cento, entro il limite del venticinque per cento del reddito percepito nell’anno per le relative prestazioni di lavoro.

Il nuovo regime di tassazione in esame si applica alle mance percepite dai lavoratori del settore privato delle strutture ricettive e degli esercizi di somministrazione di alimenti e bevande di cui all’art. 5 della legge 25 agosto 1991, n. 287, che risultino titolari di reddito di lavoro dipendente di importo non superiore a euro 50.000, limite reddituale riferito al periodo d’imposta precedente a quello di percezione delle mance da assoggettare ad imposta sostitutiva.

La base di calcolo cui applicare il 25 per cento è costituita dalla somma di tutti i redditi di lavoro dipendente percepiti nell’anno per le prestazioni di lavoro rese nel settore turistico-alberghiero e della ristorazione, ivi comprese le mance, anche se derivanti da rapporti di lavoro intercorsi con datori di lavoro diversi.

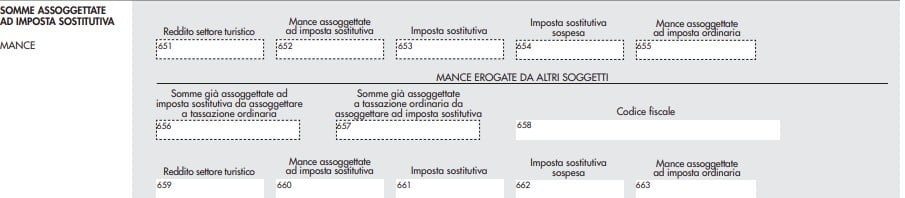

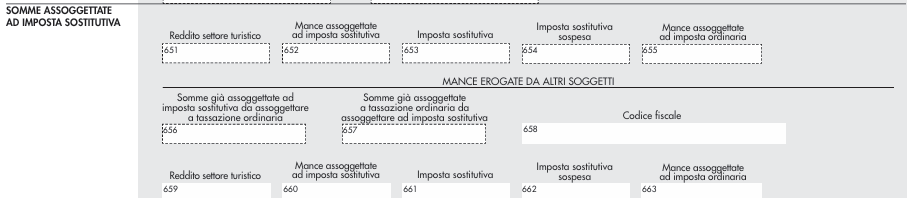

Tale importo deve essere indicato nel punto 651 della CU 2025.

Attenzione al fatto che, il punto 651 va sempre compilato anche in assenza di mance, in tal caso occorre riportare il solo reddito relativo alle prestazioni rese nel settore turistico-alberghiero e della ristorazione.

Il limite annuale del venticinque per cento del reddito percepito nell’anno per le prestazioni di lavoro rese, rappresenta una franchigia, pertanto, in caso di superamento dello stesso, solo la parte delle mance eccedente il limite deve essere assoggettata a tassazione ordinaria.

Nel punto 652 della CU 2025 occorre riportare l’importo delle mance assoggettate ad imposta sostitutiva.

L’importo delle mance assoggettato a imposta sostitutiva rileva in tutte le ipotesi in cui le vigenti disposizioni, per

il riconoscimento della spettanza o per la determinazione, in favore del lavoratore, di deduzioni, detrazioni o benefici a qualsiasi titolo facciano riferimento al possesso di requisiti reddituali.

Nel punto 653 va riportata l’imposta sostitutiva del cinque per cento operata sull’importo delle mance ricompreso nel limite del venticinque per cento calcolato sull’importo indicato nel punto 651.

Nel punto 654 va indicato l’importo delle imposte sostitutive non operate per effetto delle disposizioni emanate a seguito di eventi eccezionali, già compreso nel precedente punto 653.

Nel punto 655 va indicato l’importo delle mance assoggettato a tassazione ordinaria.

Nei punti da 656 a 663 vanno indicati i dati relativi alle mance erogate da altri soggetti.

Nei punti 656 e 657 vanno indicate le mance erogate da altri soggetti assoggettate ad una diversa tassazione rispetto a quella operata dai precedenti sostituti d’imposta.

In particolare nel punto 656 va indicato l’importo delle mance già assoggettato dal precedente sostituto ad imposta sostitutiva e per le quali in sede di conguaglio si è provveduto ad assoggettarle a tassazione ordinaria.

Nel punto 657 va indicato l’importo delle mance già assoggettato dal precedente sostituto a tassazione ordinaria e per le quali in sede di conguaglio si è provveduto ad assoggettarle ad imposta sostitutiva.

Nel punto 658 indicare il codice fiscale del precedente sostituto che ha corrisposto le mance.

Nel caso in cui le somme in oggetto siano state assoggettate dal precedente sostituto, a tassazione ordinaria e in sede di conguaglio vengano assoggettate ad imposta sostitutiva si dovranno compilare i punti 658 (codice fiscale

del precedente sostituto) e 663 (somme erogate dal precedente sostituto assoggettate a tassazione ordinaria).

Le medesime modalità di compilazione dei predetti punti dovranno essere seguite anche nelle ipotesi di operazioni straordinarie comportanti il passaggio di dipendenti.

Leggi anche Detassazione mance: nuovi parametri per il 2025 per approfondire le novità introdotte per il prossimo anno sulla certificazione unica, in vigore dal 1° gennaio e quindi applicabili sulla CU 2026.

-

Straordinari personale sanitario: la nuova flat tax

Il DL n 73/2024 noto come Dl Liste d'Attesa all'art 7 ha previsto una imposta sostitutiva per le prestazioni aggiuntive del personale sanitario.

Il DL n 73 è stato convertito in Legge n 107 pubblicata in GU n 178 del 31 luglio 2024.

Vediamo in cosa consiste questa flat tax straordinari personale sanitario e come pagarla.

Flat tax straordinari personale sanitario: come si paga

Il DL n. 73/2023 convertito in Legge n 107/2024 all'art 7 reca una una tassa al 15% per gli straordinari del personale sanitario.

A tal proposito le entrate hanno pubblicato la Risoluzione n. 36/E del 22 luglio 2024 con le relative istruzioni.

Viene appunto precisato che l’articolo 7, commi 1 e 2, del Decreto-legge 7 giugno 2024, n. 73, prevede l’applicazione di un’imposta sostitutiva sulle prestazioni aggiuntive del personale sanitario, alle condizioni ivi indicate.

Il comma 5 dell’articolo 7 del citato Decreto-legge 7 giugno 2024, n. 73, stabilisce che “Le imposte sostitutive previste dai commi 1 e 2 sono applicate dal sostituto d'imposta con riferimento ai compensi erogati a partire dalla data di entrata in vigore del presente decreto. Per l'accertamento, la riscossione, le sanzioni e il contenzioso, si applicano, in quanto compatibili, le disposizioni in materia di imposte sui redditi”.

La flat tax sui compensi corrisposti per le prestazioni aggiuntive rese dai dirigenti sanitari nell’ambito dell’attività intramuraria e dal personale sanitario del comparto mira ad incentivare medici e infermieri a svolgere lavoro straordinario ed è applicata dal sostituto d’imposta con riferimento ai compensi erogati a partire dall’8 giugno 2024.

Tanto premesso, per consentire ai sostituti d’imposta il versamento, tramite modello F24, dell’imposta sostitutiva in argomento, si istituiscono i seguenti codici tributo:

- “1068” denominato “Imposta sostitutiva dell’IRPEF e delle addizionali regionali e comunali sulle prestazioni aggiuntive del personale sanitario – Sostituto di imposta – articolo 7, commi 1 e 2, del Decreto-legge 7 giugno 2024, n. 73”;

- “1607” denominato “Imposta sostitutiva dell’IRPEF e delle addizionali regionali e comunali sulle prestazioni aggiuntive del personale sanitario maturata in Sicilia e versata fuori regione – Sostituto di imposta – articolo 7, commi 1 e 2, del Decreto-legge 7 giugno 2024, n. 73”; Divisione Servizi

- “1922” denominato “Imposta sostitutiva dell’IRPEF e delle addizionali regionali e comunali sulle prestazioni aggiuntive del personale sanitario maturata in Sardegna e versata fuori regione – Sostituto di imposta – articolo 7, commi 1 e 2, del Decreto-legge 7 giugno 2024, n. 73”;

- “1923” denominato “Imposta sostitutiva dell’IRPEF e delle addizionali regionali e comunali sulle prestazioni aggiuntive del personale sanitario maturata in Valle d’Aosta e versata fuori regione – Sostituto di imposta – articolo 7, commi 1 e 2, del Decreto-legge 7 giugno 2024, n. 73”;

- “1308” denominato “Imposta sostitutiva dell’IRPEF e delle addizionali regionali e comunali sulle prestazioni aggiuntive del personale sanitario versata in Sicilia, Sardegna e Valle d’Aosta e maturata fuori dalla regione in cui è effettuato il versamento – Sostituto di imposta – articolo 7, commi 1 e 2, del Decreto-legge 7 giugno 2024, n. 73”.

In sede di compilazione del modello F24, tali codici tributo sono esposti nella sezione “Erario”, esclusivamente in corrispondenza delle somme indicate nella colonna “Importi a debito versati”, con indicazione, quale “Mese di riferimento” del mese in cui il sostituto d’imposta effettua la trattenuta (00MM) e quale “Anno di riferimento” l’anno d’imposta cui si riferisce il versamento (AAAA)

-

Credito da trattamento integrativo speciale: cambia il codice tributo

Con la Risoluzione n 26 del 20 maggio le Entrate ri-denominano il codice tributo per l’utilizzo in compensazione da parte dei sostituti d’imposta, tramite modello F24, del credito maturato per effetto dell'erogazione del trattamento integrativo speciale del lavoro notturno e alle prestazioni di lavoro straordinario effettuate nei giorni festivi di cui all’articolo 1, commi da 21 a 25, della legge 30 dicembre 2023, n. 213.

Il codice tributo era stato istituito con la Risoluzione n 59/2023. Leggi anche Codice tributo credito trattamento integrativo lavoro notturno.

Credito da trattamento integrativo speciale: cambia il codice tributo

L’articolo 1, commi da 21 a 23, della legge 30 dicembre 2023, n. 213, riconosce ai lavoratori degli esercizi di somministrazione di alimenti e bevande, di cui all'articolo 5 della legge 25 agosto 1991, n. 287, e ai lavoratori del comparto del turismo, ivi inclusi gli stabilimenti termali, per il periodo dal 1° gennaio 2024 al 30 giugno 2024 e alle condizioni ivi indicate, un trattamento integrativo speciale, in relazione al lavoro notturno e alle prestazioni di lavoro straordinario, ai sensi del decreto legislativo 8 aprile 2003, n. 66, effettuate nei giorni festivi.

Il successivo comma 24 del citato articolo 1 della legge 30 dicembre 2023, n. 213, prevede che il sostituto d'imposta compensa, ai sensi dell'articolo 17 del decreto legislativo 9 luglio 1997, n. 241, il credito maturato per effetto dell'erogazione del predetto trattamento integrativo speciale.

Tanto premesso, per consentire ai sostituti di imposta di utilizzare in compensazione il credito di imposta in argomento, mediante modello F24 da presentare esclusivamente tramite i servizi telematici resi disponibili dall’Agenzia delle Entrate, si ridenomina il seguente codice tributo, istituito con risoluzione n. 51/E del 9 agosto 2023:

- “1702” denominato “Credito maturato dai sostituti d’imposta per l’erogazione del trattamento integrativo speciale del lavoro notturno e straordinario effettuato nei giorni festivi – articolo 39-bis del decreto-legge 4 maggio 2023, n. 48, e articolo 1, comma 24, della legge 30 dicembre 2023, n. 213”.

-

Tassazione mance Turismo: come si compila la CU 2024

Entro il 18 marzo va inviata la Certificazione Unica 2024 per cui le Entrate hanno approvato, con Provvedimento n 8253/2024, i relativi Modello e istruzioni.

Tra le novità di quest'anno nel modello di CU 2024 vi è una nuova sezione denominata "Somme assoggettate ad imposta sostitutiva".

L'agenzia delle Entrate il 7 febbraio ha aggiornato le istruzioni della CU 2024 proprio relativamente a questa sezione specificando che: "Alla pagina 47, alla trentasettesima riga, dopo le parole “651.” Inserire il seguente periodo “Il presente punto va sempre compilato anche in assenza di mance, in tal caso riportare nel punto 651 il solo reddito relativo alle prestazioni rese nel settore turistico alberghiero e della ristorazione”.

Vediamo come compilare questa sezione.

Tassazione mance Turismo: come si compila la CU 2024

Nella Sezione "somme assoggettate a imposta sostitutiva" il sostituto d’imposta dovrà riportare i dati relativi alla tassazione operata sulle mance percepite dai lavoratori dei settori turistico/alberghiero e ristorazione.

Come sottolineano le istruzioni al modello, con l’art. 1, commi da 58 a 62 della legge 29 dicembre 2022, n. 197, è stato previsto che le somme destinate dai clienti ai lavoratori del settore privato a titolo di liberalità costituiscono redditi da lavoro dipendente e, salva espressa rinuncia scritta del prestatore di lavoro, sono soggette ad una tassazione sostitutiva, con l’aliquota del cinque per cento, entro il limite del venticinque per cento del reddito percepito nell’anno per le relative prestazioni di lavoro.

Il nuovo regime di tassazione in esame si applica alle mance percepite dai lavoratori del settore privato delle strutture ricettive e degli esercizi di somministrazione di alimenti e bevande di cui all’art. 5 della legge 25 agosto 1991, n. 287, che risultino titolari di reddito di lavoro dipendente di importo non superiore a euro 50.000.

Si precisa che il predetto limite reddituale è riferito al periodo d’imposta precedente a quello di percezione delle mance da assoggettare ad im posta sostitutiva.

La base di calcolo cui applicare il venticinque per cento è costituita dalla somma di tutti i redditi di lavoro dipendente percepiti nell’anno per le prestazioni di lavoro rese nel settore turistico-alberghiero e della ristorazione, ivi comprese le mance, anche se derivanti da rapporti di lavoro intercorsi con datori di lavoro diversi.

Tale importo deve essere indicato nel punto 651.

Come indicato di sopra, le entrate hanno aggiornato le istruzioni al modello della cu 2024, evidenzianeto che il punto 651 va sempre compilato anche in assenza di mance, in tal caso riportare nel presente punto, il solo reddito relativo alle prestazioni rese nel settore turistico-alberghiero e della ristorazione.

Il limite annuale del venticinque per cento del reddito percepito nell’anno per le prestazioni di lavoro rese, rappresenta una franchigia, pertanto, in caso di superamento dello stesso, solo la parte delle mance eccedente il limite deve essere assoggettata a tassazione ordinaria.

Inoltre, nel punto 652 riportare l’importo delle mance assoggettate ad imposta sostitutiva.

Nel punto 653 va riportata l’imposta sostitutiva del cinque per cento operata sull’importo delle mance ricompreso nel limite del venticinque per cento calcolato sull’importo indicato nel punto 651.

Nel punto 654 va indicato l’importo delle imposte sostitutive non operate per effetto delle disposizioni emanate a se guito di eventi eccezionali, già compreso nel precedente punto 653.

Nel punto 655 va indicato l’importo delle mance assoggettato a tassazione ordinaria.

Leggi anche Le mance nel modello 730 del 2024.

-

Certificazione Unica 2024: il prospetto familiari a carico

Entro il 18 marzo 2024, il termine ordinario 16 marzo è sabato, i sostituti d’imposta devono trasmettere in via telematica all’Agenzia delle Entrate, le certificazioni relative ai redditi di lavoro dipendente, ai redditi di lavoro autonomo e ai redditi diversi, per il periodo di imposta 2023.

Ricordiamo che, a causa delle novità introdotte dal 1 marzo 2022 relativamente all'assegno unico universale, ci sono stati dei cambiamenti per la compilazione della Certificazione Unica 2024.

Nel dettaglio, ricordiamo che il DLgs. 230/2021 dal 1 marzo 2022:

- ha introdotto l’assegno unico e universale,

- e modificato la disciplina delle detrazioni per carichi di famiglia ex art. 12 del TUIR.

In particolare:

- sono terminate le detrazioni fiscali per figli a carico minori di 21 anni, incluse le maggiorazioni delle detrazioni per figli minori di 3 anni e per figli con disabilità;

- ed è stata abrogata la detrazione per famiglie numerose di cui all’art. 12 comma 1-bis del TUIR.

Vediamo la compilazione della sezione dei dati dei familiari a carico nella CU 2024.

Certificazione Unica 2024: le detrazioni per i figli

Nella Certificazione Unica è prevista l’indicazione dei dati relativi ai familiari che nel 2023 sono stati fiscalmente a carico

del sostituito.

Attenzione al fatto che, l’indicazione dei dati è richiesta anche nel caso in cui non ci siano le condizioni per usufruire delle detrazioni per familiari a carico di cui all’art. 12 del Tuir o di oneri e spese sostenute nell’interesse dei familiari fiscalmente a carico di cui al medesimo articolo 12 del Tuir.

Per i figli disabili di età pari o superiore a 21 anni le detrazioni fiscali di cui al citato articolo 12 sono cumulabili con l’AUU eventualmente percepito.

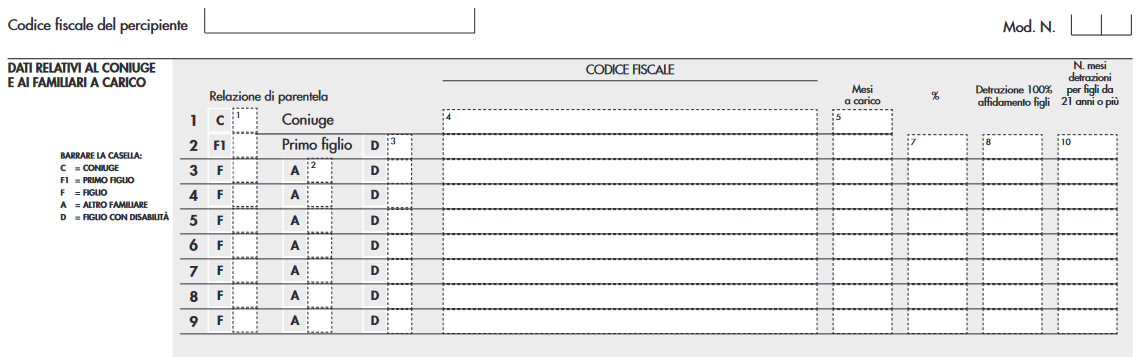

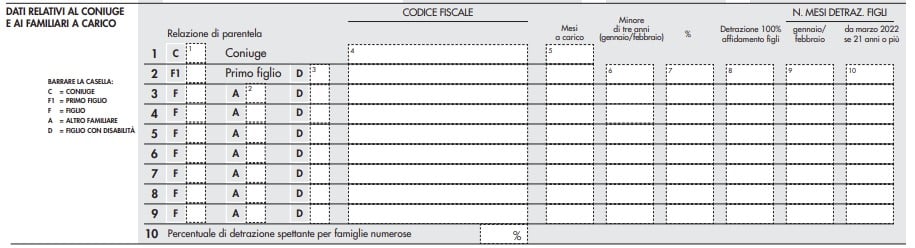

In particolare nei righi da 1 a 9 dovrà essere indicato:

- il grado di parentela (barrando “C” per coniuge, “F1” per primo figlio, “F” per figli successivi al primo, “A” per altro familiare, “D” per figlio con disabilita`),

- il codice fiscale,

- il numero dei mesi a carico,

- percentuale di detrazione spettante,

- l’ipotesi di affidamento esclusivo, congiunto o condiviso dei figli, dal genitore che fruisce della detrazione per figli a carico nella misura del 100 per cento;

- numero dei mesi per i quali spettano le detrazioni per figli di età uguale o superiori a 21 anni (in base all’attuale formulazione dell’art. 12 del Tuir).

Ricordiamo che in seguito all’introduzione dell’assegno unico universale per i figli, nel prospetto «Dati relativi al coniuge e dei familiari a carico», della CU/2024 rispetto alla CU/2023 ci sono dei cambiamenti.

Certificazione Unica 2024

In dettaglio, nella CU 2024 non c'é più la colonna 9 che serviva ad indicare il periodo transitorio.

Certificazione Unica 2023

L'anno scorso infatti andava indicato:

- nella colonna 9, il numero di mesi per i quali spetta la detrazione per figli, compresi tra gennaio e febbraio 2022, in base alla previgente formulazione dell’articolo 12 del Tuir,

- nella colonna 10, il numero di mesi, a partire da marzo 2022, per i quali spetta la detrazione per figli di età uguale o superiore a 21 anni, secondo le nuove disposizioni fiscali.

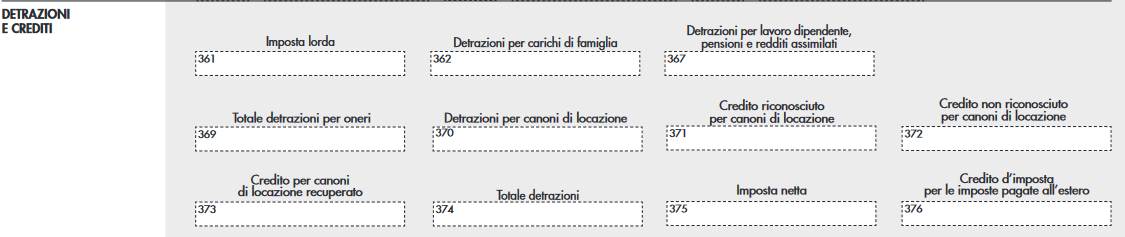

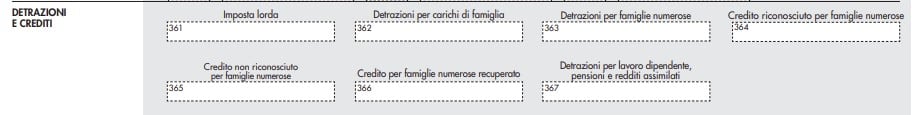

Certificazione Unica 2024: il prospetto detrazioni e crediti

Confrontiamo il prospetto Detrazioni e crediti nella cu 2024 con la cu 2023.

Certificazione Unica 2024

Al punto 361 è indicata l’imposta lorda calcolata applicando le aliquote per scaglioni di reddito di cui all’art. 11 del TUIR alla somma dei redditi evidenziati nei punti 1, 2, 3, 4 e 5, della certificazione.

L’articolo 1 del decreto legislativo 29 dicembre 2021, n. 230 “Istituzione dell’assegno unico e universale per i figli a

carico” ha istituito, a decorrere dal 1° marzo 2022, l’assegno unico e universale per i figli a carico, che costituisce un beneficio economico attribuito, su base mensile, per il periodo compreso tra marzo di ciascun anno e febbraio dell’anno successivo, ai nuclei familiari sulla base della condizione economica del nucleo, in base all’indicatore della situazione economica equivalente.

In conseguenza dell’entrata in vigore dell’assegno unico, l’articolo 10, comma 4, del medesimo decreto delegato ha modificato l’articolo 12 del TUIR, contenente la disciplina delle detrazioni per carichi di famiglia, con l’effetto che:

- cessano di avere efficacia le detrazioni fiscali per figli a carico minori di 21 anni, ivi incluse le maggiorazioni delle detrazioni per figli minori di tre anni, per i figli con disabilità e quelle per ciascun figlio a partire dal primo, per i contribuenti con più di tre figli a carico;

- è abrogata la detrazione per famiglie numerose (in presenza di almeno quattro figli) di cui al comma 1-bis.

Al punto 362 va indicato l’importo totale delle detrazioni eventualmente spettanti per coniuge e familiari a carico di

cui all’art. 12 comma 1 del TUIR. Nel caso di rapporto di lavoro inferiore all’anno solare, il sostituto calcola la detrazione per carichi di famiglia in relazione al periodo di lavoro, salvo che il sostituito non abbia richiesto espressamente di poterne fruire per l’intero periodo di imposta (qualora ne ricorrano i presupposti).

Certificazione unica 2023

Attenzione al fatto che, nella cu 2024 non ci sono più i campi che c'erano nella cu 2023:

- 363 “Detrazioni per famiglie numerose”, dove andava indicato l’importo delle detrazioni di cui all’art. 12 comma 1-bis del TUIR che ha trovato capienza nell’imposta lorda diminuita delle altre detrazioni di cui all’art. 12, nonché di quelle di cui agli artt. 13, 15 e 16 del TUIR, e di quelle previste da altre disposizioni normative (tale detrazione è riconosciuta per i soli mesi di gennaio e febbraio);

- 364 “Credito riconosciuto per famiglie numerose”, dove va indicato l’ammontare del credito riconosciuto dal sostituto d’imposta ex art. 12 comma 3 del TUIR relativamente ai soli mesi di gennaio e febbraio 2022, pari alla quota di detrazione di cui al comma 1-bis che non ha trovato capienza;

- 365 “Credito non riconosciuto per famiglie numerose”, dove va indicato l’importo del credito di cui all’art. 12 comma 3 del TUIR, relativamente ai soli mesi di gennaio e febbraio 2022, che non è stato riconosciuto

Certificazione Unica 2024: annullamento o sostituzione entro il 18 marzo

Concludendo, può essere utile segnalare che, nel caso in cui, il sostituto d’imposta, prima del 18 marzo, volesse:

- annullare una Certificazione Unica già presentata, può predisporne una nuova, compilando la parte relativa ai dati anagrafici del contribuente e barrare la casella «Annullamento» posta nel frontespizio.

- sostituire una certificazione già presentata, sarà necessario compilare una nuova certificazione comprensiva delle modifiche, barrando la casella «Sostituzione» nel frontespizio.

-

Certificazione Unica 2024: chiarimenti per i datori di lavoro su assegno unico

L’Agenzia delle Entrate, in risposta al Presidente del Consiglio Nazionale dei Consulenti del Lavoro, rivede quanto affermato con la risoluzione n. 55 del 3 ottobre scorso, precisando che ha intrapreso un’interlocuzione con l’INPS per acquisire, già a partire dalla dichiarazione Precompilata 2024, i dati dei figli a carico per i quali è erogato l’assegno unico e universale.

Pertanto, sarà questa la fonte conoscitiva che l’Agenzia utilizzerà sia per le dichiarazioni precompilate che per la Certificazione Unica 2024.

Viene di conseguenze prevista la facoltà del datore di lavoro di indicare o meno nella CU 2024 tali dati.

Certificazione Unica 2024: come compilarla dopo l'Assegno Unico

Con la Risoluzione n. 55 del 3 ottobre le Entrate avevano chiarito aspetti della compilazione della Sezione “Dati relativi al coniuge e ai familiari a carico” della Certificazione unica 2024.

In particolare, si precisava che i sostituti d’imposta devono compilare la sezione su indicata della prossima Certificazione Unica 2024, anche nell’ipotesi in cui il dipendente sostituito percepisca, al posto della detrazione, l’Assegno unico e universale.

Le Entrate ricordavano che l’articolo 19, comma 6, del decreto legge n. 4/2022, ha inserito nell'articolo 12 del Tuir il comma 4-ter, che prevede la possibilità, per il contribuente con figli di età inferiore ai 21 anni, fiscalmente a carico, di beneficiare delle detrazioni e delle deduzioni previste per oneri e spese sostenute nell’interesse degli stessi, pur non potendo più usufruire delle detrazioni per carichi di famiglia (articolo 12, comma 1, lettera c), Tuir), così come previsto dal Dlgs n. 230/2021.

Questa norma che ha introdotto, a decorrere dal 1° marzo 2022, l’Assegno unico e universale per i figli a carico, al fine di coordinare la fruizione dell’Auu con il riconoscimento delle detrazioni per carichi di famiglia previste dal Tuir, al comma 4 dell’articolo 10, ha stabilito che, per il periodo d’imposta 2023, per ciascun figlio a carico, di età inferiore a 21 anni, il riconoscimento della detrazione per carichi di famiglia è sostituito dall’erogazione dell’Auu, fatto salvo quanto previsto dal decreto legislativo n. 230/2021.

E' stata prevista cioè una equiparazione tra figli di età pari o superiore a 21 anni, per i quali risulta ancora applicabile la detrazione per carichi di famiglia (articolo 12, Tuir), e figli per i quali viene erogato l’Assegno unico universale, ma che possono essere considerati fiscalmente a carico.Ciò per consentire al genitore di dedurre o detrarre le spese sostenute per figli a carico di età inferiore ai 21 anni, a prescindere dal fatto che venga erogato l’Assegno unico universale e purché siano rispettati i criteri reddituali stabiliti dal comma 2 del medesimo articolo 12.

Con la risoluzione veniva precisato che, a tal fine, è importante che i sostituti d’imposta indichino nella Cu, nella sezione dedicata ai “Dati relativi al coniuge e ai familiari a carico” i dati relativi ai familiari che nel periodo d’imposta di riferimento sono stati fiscalmente a carico e, per i quali, come precisato nelle istruzioni della Certificazione unica, non ci siano state le condizioni per usufruire delle detrazioni per familiari a carico, indipendentemente se gli oneri siano stati riconosciuti dal sostituto nella Cu.

Infine, l’Agenzia annunciava l'aggiornamento delle istruzioni alla compilazione della CU 2024.Ora, a seguito della risposta al Presidente del Consiglio Nazionale dei Consulenti del Lavoro, l'agenzia rivede quanto affermato con la risoluzione n. 55/2023 precisando che ha intrapreso un’interlocuzione con l’INPS per acquisire, dalla dichiarazione precompilata 2024, i dati dei figli a carico per i quali è erogato l’assegno unico e universale.

La fonte conoscitiva per l’Agenzia per le dichiarazioni precompilate che per la Certificazione Unica 2024, sarà questa e viene così sancita la facoltà del datore di lavoro di indicare o meno nella CU 2024 tali indicazioni.

In ogni caso, le Entrate sottolineano come la collaborazione dei datori di lavoro è sicuramente utile.

In particolare, qualora il sostituto disponga di tali elementi o non abbia difficoltà a reperirli, “sarebbe comunque utile acquisirli tramite la CU al fine di incrementare il patrimonio informativo dell’Agenzia e consentire un confronto con i dati che saranno comunicati dall’INPS”.

Sarà il sostituto d’imposta, in base alla disponibilità dei dati, a decuidere se indicarli o meno nella Certificazione Unica.

Allegati: -

Ente pubblico sostituto d’imposta: chiarimenti su certificazione a forfettario

Con Risposta a interpello n 189 de 3 febbraio le Entrate forniscono chiarimenti sulle spese di lite corrisposte da un'amministrazione pubblica soccombente in favore dell'avvocato difensore della controparte vittoriosa e il relativo obbligo di ritenuta d'acconto ai fini Irpef e rilascio della certificazione unica in capo all'amministrazione pubblica in qualità di sostituto d'imposta (Articolo 4, comma 6–ter, del d.P.R. 22 luglio 1998, n. 322)

L'Istante è un ente pubblico che in qualità di sostituto d'imposta, emette la certificazione unica ogni qualvolta provveda al pagamento di spese di lite nei confronti di avvocati antistatari o di avvocati muniti di delega all'incasso per giudizi civili e amministrativi in cui il medesimo istante risulta parte soccombente.

Il dubbio interpretativo, riguarda l'obbligo di emissione della certificazione unica nei confronti dell'avvocato difensore che abbia riscosso le somme a seguito di apposita delega all'incasso, nell'ipotesi in cui le spese di lite siano riconosciute in sentenza in favore di un soggetto che riveste, a sua volta, la qualifica di sostituto di imposta.

Al riguardo, l'Istante chiede conferma di essere tenuto all'emissione della certificazione unica anche nell'ipotesi in cui provveda alla liquidazione delle spese di lite in favore di un libero professionista munito di delega all'incasso, a prescindere dal regime fiscale adottato da quest'ultimo (regime ordinario o forfetario) e dalla eventuale qualifica di sostituto d'imposta della controparte vittoriosa.

L'Istante, con documentazione integrativa, ha precisato di applicare sulle predette somme la ritenuta d'acconto del 20 per cento di cui all'articolo 25 del d.P.R. 29 settembre 1973, n. 600, tranne che per i professionisti in regime forfetario.

Le Entrate, in relazione al caso di specie, osservano che l'Istante, provvedendo al pagamento delle spese di lite nei confronti dell'avvocato difensore della controparte vittoriosa e rientrando tra le amministrazioni pubbliche, obbligate all'applicazione delle ritenute, ai sensi dell'articolo 29, comma 5, del d.P.R. 29 settembre 1973, n. 600, è tenuto ad assumere la veste di sostituto d'imposta per la corresponsione delle suddette spese, sia nell'ipotesi in cui siano riscosse da un avvocato antistatario, sia nell'ipotesi in cui sino riscosse da un avvocato munito di delega all'incasso, a prescindere dall'eventuale qualificazione di sostituto d'imposta della controparte vittoriosa.

Pertanto, l'ente istante, in qualità di sostituto d'imposta, avrà l'obbligo di:

- operare la ritenuta a titolo di acconto Irpef sulle somme erogate ai professionisti;

- versare le ritenute operate ai sensi dell'articolo 17 del decreto legislativo 9 luglio 1997, n. 241;

- certificare i compensi erogati e le ritenute operate con l'emissione della certificazione unica (lavoro autonomo, provvigioni e redditi diversi) e presentare il modello di dichiarazione dei sostituti d'imposta e degli intermediari (modello 770), ai sensi del citato articolo 4 del d.P.R. n. 322 del 1998.

Riguardo al caso specifico dei compensi corrisposti a professionisti che applicano il regime forfetario di cui all'articolo 1, commi da 54 a 89, della legge 23 dicembre 2014, n. 190 (legge di stabilità 2015) e successive modificazioni, per i quali è espressamente previsto che i compensi non sono assoggettati a ritenuta d'acconto da parte del sostituto d'imposta (cfr. articolo 1, comma 67, della legge n. 190 del 2014), si fa presente che l'Istante dovrà comunque emettere la certificazione unica per redditi di lavoro autonomo, provvigioni e redditi diversi, riportando l'intero importo corrisposto

- sia al punto 4 (ammontare lordo corrisposto)

- che al punto 7(altre somme non soggette a ritenuta) della suddetta certificazione.