-

Impugnativa Bilancio: la Cassazione chiarisce i termini

Con Sentenza n 10521/2024 la Cassazione in sintesi ha specificato che l'approvazione del bilancio successivo non incide su di una impugnazione precedente.

Vediamo la decisione delle Suprema Corte.

Impugnativa Bilancio: la Cassazione chiarisce i termini

Si rispondeva sulla nullità della delibera di approvazione del bilancio principalmente accogliendo alcuni dei motivi del ricorso che contestavano le decisioni della Corte d'Appello.

In particolare, la suprema corte ha accettato gli argomenti relativi ai limiti temporali per la contestazione della delibera di bilancio, osservando che non era corretto precludere l'introduzione di nuovi vizi specifici dopo l'approvazione del bilancio successivo, se l'azione di impugnativa era stata già introdotta prima di tale approvazione.

La Cassazione ha chiarito che secondo l'articolo 2434-bis del codice civile, sebbene ci sia un termine decadenziale che impedisce di impugnare le delibere di approvazione del bilancio dopo l'approvazione del bilancio dell'esercizio successivo, ciò non preclude la possibilità di aggiungere nuove motivazioni alla contestazione originaria se quest'ultima è stata avviata in tempo.

Con tale argomentazione la Cassazione ha cassato la sentenza della Corte d'Appello su questi motivi e ha rinviato il caso per un nuovo esame alla stessa Corte d'Appello.

In sostanza, la Cassazione ha confermato la possibilità per i ricorrenti di espandere le loro argomentazioni riguardo agli specifici vizi del bilancio contestato, anche se non originariamente presentati nell'atto di citazione iniziale, purché la contestazione generale del bilancio fosse già stata avviata prima dell'approvazione del bilancio successivo.

Questo ha permesso ai ricorrenti di continuare a perseguire la loro causa sulla nullità della delibera di approvazione del bilancio, contrariamente a quanto stabilito dalla Corte d'Appello.

-

Locazione breve e attività di commercialista: cause di incompatibilità

Con il pronto ordini n 25/2024 il CNDCEC si pronuncia in merito alle locazioni brevi a livello imprenditoriale.

Con il quesito formulato lo scorso 26 febbraio, l’Ordine chiedeva di sapere come debba essere inquadrata, ai fini della incompatibilità con l’attività di Dottore Commercialista e di Esperto Contabile, la presunzione di svolgimento di attività imprenditoriale al superamento della destinazione alla locazione breve, per ciascun periodo di imposta, di più di quattro appartamenti.

I dettagli nella risposta del consiglio nazionale.

Locazione breve immobili e professioni di commercialista: cause di incompatibilità

Il CNDCEC in riferimento alla fattispecie evidenziata, fornisce alcune considerazioni generali che potranno essere di ausilio nella valutazione del caso concreto.

Viene ricordato che l’art. 4, co. 1, lett. c), del Decreto legislativo n. 139 del 28 giugno 2005 dispone l’incompatibilità tra l’esercizio della professione e l'esercizio, anche non prevalente, né abituale dell'attività di impresa, in nome proprio o altrui e, per proprio conto, di produzione di beni o servizi, intermediaria nella circolazione di beni o servizi, tra cui ogni tipologia di mediatore, di trasporto o spedizione, bancarie, assicurative o agricole, ovvero ausiliarie delle precedenti.

Di conseguenza l’attività di locazione breve di più di quattro appartamenti può assumere rilievo ai fini dell’incompatibilità esclusivamente nel caso in cui la stessa configuri attività di impresa.

Si ricorda che, ai sensi dell’art. 2082 c.c. “È imprenditore chi esercita professionalmente una attività economica organizzata al fine della produzione o dello scambio di beni e di servizi”.

Al riguardo, come già osservato dall’Ordine richiedente, si evidenzia che l’art. 1, co. 595, della legge 30 dicembre 2020, n. 178 (legge di bilancio 2021) riconosce il regime fiscale della c.d. locazione breve esclusivamente nel caso in cui il contribuente destini a tale finalità non più di quattro appartamenti nel periodo d’imposta.

Nel caso in cui tale limite venga superato, l’attività esercitata si presume svolta in forma imprenditoriale ai sensi dell’articolo 2082 del codice civile, anche quando svolta per il tramite di intermediari.

Ne discende che, salvo l’eventuale superamento della presunzione di svolgimento dell’attività in forma imprenditoriale, la stessa debba ritenersi incompatibile con lo svolgimento dell’attività di Dottore Commercialista e/o di Esperto Contabile.

-

PNRR: ammesso il cumulo tra risorse nazionali e locali

Le linee guida per lo svolgimento delle attività di controllo e rendicontazione degli interventi previsti dal Piano nazionale di ripresa e resilienza approvate dalla Ragioneria generale dello Stato con circolare 13 del 28 marzo 2024 chiariscono, con una appendisce sulla duplicazione dei finanziamenti, la cumulabilità delle risorse.

Vediamo cosa contiene l'Appendice tematica sulla duplicazione dei finanziamenti.

PNRR: ammesso il cumulo tra risorse nazionali e locali

Nella sezione I intitolata definizione della duplicazione dei finanziamenti al fine di giungere alla possibile cumulabilità delle risorse si effettua un distinguo delle tipologie di aiuti.

Viene innanzitutto precisato che gli Accordi di finanziamento tra la Commissione europea e l’Italia definiscono la duplicazione dei finanziamenti come “un finanziamento fornito in violazione all’art. 94 del Reg. (UE) 2021/241”.

Gli stessi Accordi, nell’Annex III “Modello della Dichiarazione di gestione”, prima parte del punto 4 5 , prevedono che milestone e target siano conseguiti esclusivamente con risorse del RRF (Dispositivo per la ripresa e resilienza) e non con ulteriori fondi UE.

Il concetto di duplicazione dei finanziamenti, in ambito RRF, è in parte diverso rispetto a quanto previsto per gli altri fondi UE, in considerazione delle peculiarità del Piano Nazionale di Ripresa e Resilienza legate alla natura stessa del Piano – performance based – in cui l’erogazione delle rate di finanziamento non è collegata alle spese effettivamente sostenute e certificate, come accade nell'ambito degli altri fondi UE, bensì al soddisfacente raggiungimento di una serie di milestone e target.

Ciò premesso è possibile fare, in linea generale, la seguente distinzione:

- a) per i fondi UE, la duplicazione dei finanziamenti è generalmente un tema legato esclusivamente alle spese sostenute, le quali non devono essere coperte dal rimborso di più fondi UE e nazionali (il medesimo costo di un progetto non può essere rimborsato due volte a valere su fonti di finanziamento pubbliche anche di diversa natura);

- b) in ambito RRF, la duplicazione dei finanziamenti è un concetto legato anche alle attività previste per il conseguimento della performance del PNRR, i cui costi devono essere coperti esclusivamente con l’RRF.

Più nel dettaglio, in ambito RRF, bisogna fare un distinguo tra duplicazione dei finanziamenti a livello di Misura ed duplicazione dei finanziamenti a livello di progetto.

L'appendice specifica che: Al fine di garantire il pieno raggiungimento della performance ovvero per far fronte a incrementi di costi – non previsti – necessari per la realizzazione delle attività progettuali previste dalle Misure PNRR, è possibile, senza che si configuri un caso di duplicazione dei finanziamenti, cofinanziare la Misura/i progetti con altre risorse nazionali, regionali o locali, a parità di milestone/target da raggiungere e a parità di contributo RRF. Resta fermo che il medesimo costo di un progetto non può essere rimborsato due volte a valere su fonti di finanziamento pubbliche anche di diversa natura.

Allegati: -

Classificazione merci e IVA: nuovo modello dal 1 maggio

L'Agenzia delle Dogane con avviso del 23 aprile informa del fatto che dal 1° maggio rende disponibile una nuova procedura telematica per definire l'aliquota Iva delle merci, come previsto dalla circolare 32/E del 2010.

Come specificato dalle istruzione delle stesse Dogane, l’istanza, presentabile col nuovo modello, deve riportare una descrizione dettagliata della merce e deve essere corredata di eventuali schede tecniche, foto, analisi chimiche e campioni. L’accertamento tecnico viene rilasciato in 120 giorni.

Nel caso in cui sia necessario espletare l’analisi del campione merceologico da parte dei Laboratori chimici doganali, tale termine è sospeso fino all’esito delle analisi.

Classificazione merci e IVA: come compilare l’istanza

Il richiedente l'accertamento tecnico, nel modello deve indicare:

- Campo 1: indicare la denominazione, la sede e la partita IVA del richiedente.

- Campo 2: nel caso il richiedente sia un soggetto certificato AEO, indicare gli estremi dell’autorizzazione.

- Campo 3: nel caso sia previsto un soggetto che rappresenta il richiedente per la presentazione della istanza, indicare il nominativo e allegare la procura e un documento di identità.

- Campo 4: indicare una persona di contatto (nominativo, e-mail, n. di telefono)

- Campo 5: indicare la classificazione tariffaria proposta dal richiedente (facoltativo).

- Campo 6: indicare la denominazione commerciale della merce

- Campo 7: riportare la descrizione dettagliata della merce per consentire la corretta identificazione dell’articolo da classificare, allegando eventuali schede tecniche, foto, analisi chimiche e campioni. Oltre ad indicare la natura della merce, il richiedente deve anche fornire informazioni riguardo alla descrizione fisica, alla funzione o all’uso della merce e alla sua composizione, descrivendone le caratteristiche, ad esempio le dimensioni, il colore, l’imballaggio ed altre particolarità, nonché il processo di fabbricazione.

- Campo 8: indicare eventuali ulteriori informazioni (contenziosi pregressi e/o pendenti aventi ad oggetto la merce oggetto di richiesta di accertamento).

- Campo 9: barrare le caselle interessate.

Le istanze, corredate dal documento di identità del soggetto richiedente, devono essere trasmesse all’indirizzo di posta certificata: dir.dogane@pec.adm.gov.it utilizzando il modello di istanza.

-

Erogazioni liberali al Trust: come indicarle nel 730/2024

L'agenzia delle entrate ha pubblicato il Modello 730/2024 con le relative istruzioni e in data 19 aprile, sempre le Entrate hanno anche pubblicato un relativo aggiornamento: 730/2024: aggiornamento modello e istruzioni al 19 aprile.

Nel Modello 730, come specificato anche dalla Circolare n 15/2023, a decorrere dall’anno d’imposta 2016, vanno indicate:

- le erogazioni liberali, le donazioni e gli altri atti a titolo gratuito,

- effettuati da soggetti privati a trust o a fondi speciali istituiti a tutela di soggetti con disabilità grave senza sostegno familiare.

Ai fini della deduzione, l’erogazione deve essere effettuata tramite versamento bancario o postale nonché tramite sistemi di pagamento previsti dall’art. 23 del d.lgs. n. 241 del 1997 (carte di credito, carte di debito, carte prepagate, assegni bancari e circolari) e non spetta se effettuata in contanti.

Erogazioni liberali al trust: dove indicarle nel 730/2024

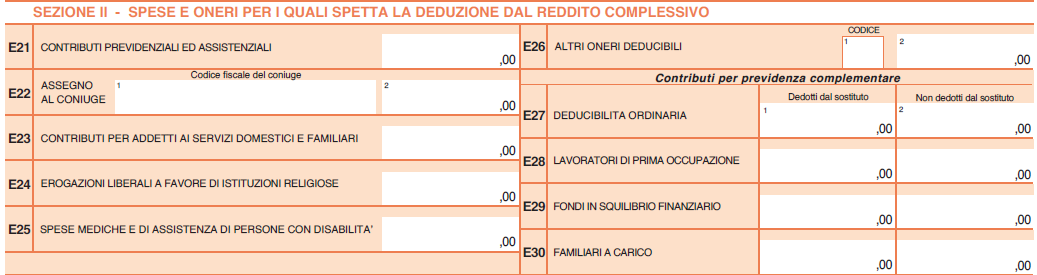

In particolare, le erogazioni liberali al trust vanno indicate nel quadro E al rigo E26 "altri oneri deducibili"

Come specificato anche dalle istruzioni al modello vanno indicate con il codice "12" per le erogazioni liberali, le donazioni e gli altri atti a titolo gratuito a favore di trust o fondi speciali.

Si precisa anche che queste liberalità possono essere dedotte nel limite del 20 per cento del reddito complessivo dichiarato, e comunque nella misura massima di 100.000 euro annui, se erogate in favore di:- trust

- fondi speciali composti di beni sottoposti a vincolo di destinazione e disciplinati con contratto di affidamento fiduciario anche a favore di ONLUS riconosciute come persone giuridiche, che operano nel settore della beneficenza.

-

Mutui prima casa: detrazione interessi nel 730/2024

Come è noto nella dichiarazione dei redditi è possibile avere una detrazione per le spese sostenute per gli interessi passivi sui mutui accesi dal contribuente. Le regole variano al variare del tipo di mutuo.

Vediamo cosa è possibile detrarre dall'imposta lorda nei mutui per l'acquisto della abitazione principale.

Ricordiamo che per abitazione principale si intende quella nella quale il contribuente o i suoi familiari dimorano abitualmente. Pertanto, la detrazione spetta al contribuente acquirente e intestatario del contratto di mutuo, anche se l’immobile è adibito ad abitazione principale di un suo familiare (coniuge, parenti entro il terzo grado e affini entro il secondo grado).

Detrazione interessi 2024 per mutui prima casa

Per i mutui ipotecari contratti per l’acquisto dell’unità immobiliare da adibire ad abitazione principale la detrazione spetta con riferimento agli interessi passivi e oneri accessori pagati nel corso del 2023, a prescindere dalla scadenza della rata (criterio di cassa).

Tra gli oneri accessori detraibili, a titolo di esempio, vi sono:

- la commissione spettante agli istituti di credito per la loro attività di intermediazione;

- le spese notarili che comprendono sia l’onorario del notaio per la stipula del contratto di mutuo sia le spese sostenute dal notaio per conto del cliente quali, ad esempio, l’iscrizione e la cancellazione dell’ipoteca.

Sono invece escluse dalla detrazione le spese:

- di assicurazione dell’immobile in quanto non hanno il carattere di necessarietà rispetto al contratto di mutuo,

- inerenti l’onorario del notaio per la stipula del contratto di compravendita;

- per imposte di registro, l’IVA e le imposte ipotecarie e catastali, connesse al trasferimento dell’immobile;

- per l’incasso delle rate di mutuo.

Detrazione interessi 2024 per mutui prima casa: co-intestazione

In linea generale, in caso di mutuo intestato a più soggetti, ogni cointestatario può fruire della detrazione unicamente per la propria quota di interessi nei limiti previsti da ogni tipologia e quindi non è possibile portare in detrazione la quota degli interessi sostenuti per conto di familiari fiscalmente a carico.

Unica eccezione a tale regola riguarda i mutui stipulati per l’acquisto dell’unità immobiliare da adibire ad abitazione principale.

Nel caso in cui il mutuo sia cointestato tra i due coniugi, di cui uno fiscalmente a carico dell’altro, il coniuge che ha sostenuto interamente la spesa può fruire della detrazione per entrambe le quote.

La condizione di coniuge fiscalmente a carico deve sussistere nell’anno d’imposta in cui si fruisce della detrazione.

È necessario verificare sempre gli intestatari direttamente dal contratto di mutuo in quanto, a volte, nelle ricevute rilasciate dagli istituti di credito, non sono sempre riportati tutti gli intestatari.

Inoltre, ai fini della detrazione, dall’anno d’imposta 2020, spetta a condizione che l’onere sia sostenuto con versamento bancario o postale ovvero mediante altri sistemi di pagamento “tracciabili”.

Le ricevute quietanzate rilasciate dal soggetto che ha erogato il mutuo (banche o poste) relative alle rate di mutuo pagate e la certificazione annuale concernente gli interessi passivi pagati sono ritenute idonee a soddisfare i requisiti di tracciabilità.

Interessi mutui prima casa: dove indicarli nel 730/2024

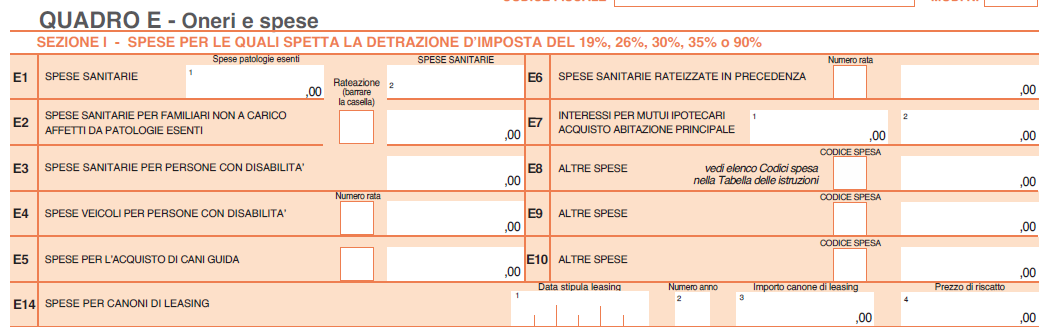

Le spese per interessi passivi sui mutui per l'acquisto della abitazione principale vanno indicati nel quadro E al rigo E7. Sul mutuo contratto per l’acquisto dell’abitazione principale è possibile portare in detrazione gli interessi passivi corrisposti nel limite massimo di 4.000 euro, beneficiando di un rimborso Irpef pari al 19% della spesa effettivamente sostenuta.

Come specificato dalla istruzioni al modello nel rigo E7 occorre indicare:

Come specificato dalla istruzioni al modello nel rigo E7 occorre indicare:- gli interessi passivi,

- gli oneri accessori

- le quote di rivalutazione dipendenti da clausole di indicizzazione per mutui ipotecari contratti per l’acquisto di immobili adibiti ad abitazione principale.

Nella colonna 1 indicare gli importi corrisposti nel 2023 e dovuti per contratti di mutuo stipulati entro il 31 dicembre 2021. L’importo indicato in colonna 1 deve comprendere gli interessi passivi sui mutui ipotecari indicati nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica con il codice onere “7”.

Nella colonna 2 indicare gli importi pagati nel 2023 e dovuti per contratti di mutuo stipulati a partire dal 1° gennaio 2022 e l’importo degli interessi relativi ai mutui per cui dal 1° gennaio 2022 è intervenuto un accollo/subentro/ rinegoziazione. In questi casi per data di stipula del mutuo è da intendersi la data di stipula del contratto di accollo/subentro/rinegoziazione/ del mutuo.

L’importo indicato in colonna 2 deve comprendere gli interessi passivi sui mutui ipotecari indicati nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica con il codice onere “48”.

-

730/2024: aggiornamento modello e istruzioni al 19 aprile

In data 19 aprile le Entrate hanno pubblicato un file di aggiornamento del Modello 730/2024 e delle relative istruzioni.

In merito al Modello 730/2024 l'Agenzia specifica chesi tratta solo delle due seguenti:

- a) Nella colonna 4 del rigo G15, dopo la parola “Rata” è inserito “/Spesa”;

- b) La colonna 2 del rigo K3 è denominata “Numero” e la colonna 3 “Provincia Ufficio Agenzia entrate”.

Vediamo di seguito il dettaglio delle modifiche che hanno interessato le istruzioni alla compilazione.

730/2024: aggiornamento delle istruzioni al 19.04

Aggiornamento del modello 730/2024 e delle relative istruzioni (ai sensi del punto 1.4 del provvedimento del 28 febbraio 2024)

Per le istruzioni si evidenziano le seguenti modifiche:- a) a pag. 13, nell’avviso inserito nel paragrafo “5. Rettifica del modello 730”, è infine aggiunto il periodo “, salvo nel caso di integrativa in relazione esclusivamente ai dati del sostituto d’imposta (730 integrativo di tipo 2)”;

- b) a pag. 41, nell’avviso, dopo la frase “Per consentire a chi presta l’assistenza fiscale di calcolare correttamente il trattamento integrativo, tutti i lavoratori dipendenti”, nella parte tra parentesi, “o 4” è sostituito da “, 4, 8 o 9”;

c) a pag. 43, a metà pagina, dopo il periodo “In presenza di più modelli di Certificazione Unica non conguagliati o di modelli di Certificazione Unica non conguagliati e altri conguagliati occorre compilare tanti moduli quante sono le Certificazioni Uniche in possesso del contribuente” è eliminato l’inciso “, avendo cura di indicare in colonna 1 del primo modulo la somma di tutti i redditi del settore turistico indicati nelle Certificazioni Uniche in cui è compilato solo il punto 651”; - d) a pag. 48, al codice 7 nelle istruzioni relative alla colonna 3 (tipo di reddito), dopo “Questi ultimi compensi vanno indicati solo se eccedono complessivamente 10.000 euro” prima delle parole “e non” è apposto un punto e tali parole sono sostituite con “Vanno sempre riportati se”; inoltre, dopo “sono indicati redditi in questo rigo con i codici 11, 12 e/o 13” è aggiunto “, nel rigo D3 con codice 5 e nei righi da C1 a C3 con codice 8”; e) a pag. 80, nella parte relativa alla compilazione della colonna 6 dei righi da E41 a E43 al primo rigo il codice ‘11’ è sostituito con il codice ‘9’;

- f) a pag. 80, nella parte relativa alla compilazione della colonna 7 dei righi da E41 a E43:

- a) al primo rigo il codice ‘11’ è sostituito con il codice ‘9’;

- b) al secondo rigo, dopo le parole “fruire della detrazione”, è eliminato il punto;

- c) prima di “colonna 8” è aggiunto “Se in colonna 2 sono indicati i codici 10 e 11, se le spese per i relativi interventi sono state sostenute a partire dal 1° luglio 2020 e fino al 30 giugno 2022 e si hanno i requisiti per fruire del Superbonus (vedi istruzioni ai codici 10 e 11), la casella può essere compilata con il solo codice 1”;

- g) a pag. 81, nel paragrafo “SEZIONE III B – Dati catastali identificativi degli immobili e altri dati per fruire della detrazione”, al terzo rigo, dopo le parole “Per le spese sostenute dal 2014 al” ‘2023’ è sostituito con ‘2022’;

- h) a pag. 87, nel paragrafo “Bonus facciate influente dal punto di vista termico”, alla penultima riga, “dal 1° gennaio” è sostituito con “nel”;

- i) a pag. 94, nella parte relativa alla compilazione del rigo F2:

- a) in colonna 5, dopo “nella colonna 3 del rigo D4” è eliminato “o se sono stati indicati i codici 4 e 5 nella colonna 1 del rigo D3”;

- b) della colonna 6, dopo “nella colonna 3 del rigo D4” è eliminato “o se sono stati indicati i codici 4 e 5 nella colonna 1 del rigo D3”;

- j) a pag. 102, nel paragrafo “SEZIONE VI – Credito d’imposta per l’acquisto della prima casa under 36”:

- a) dopo “31 dicembre 2023” è inserito “o entro il 31 dicembre 2024 purché entro il 31 dicembre 2023 sia stato sottoscritto e registrato il contratto preliminare di acquisto della casa di abitazione”

- b) nella parte relativa alla compilazione della colonna 2 “Credito anno 2023” al primo rigo, dopo le parole “maturato nel 2023.” è eliminato il periodo “L’importo del credito è pari all’IVA pagata in occasione dell’acquisto della prima casa”; al secondo rigo le parole “dal 1° gennaio 2024” sono sostituite con le parole “nel periodo compreso tra la data di entrata in vigore della legge 23 febbraio 2024, n. 18”; al terzo rigo, dopo le parole “data di presentazione della dichiarazione.” è inserito il seguente periodo “Negli anzidetti casi, l'importo del credito è pari all'IVA pagata in occasione dell'acquisto della prima casa. Si precisa che il credito d'imposta maturato nel periodo compreso tra il 1° gennaio 2024 e la data di entrata in vigore della legge 23 febbraio 2024, n. 18 va utilizzato nel 2025”;

- k) a pag. 104, nelle istruzioni:

- a) al codice 10, dopo la frase “Con provvedimento del Direttore dell’Agenzia delle Entrate” le parole “da adottarsi entro il 2 aprile 2024” sono sostituite con “22 marzo 2024”;

- b) al codice 12, dopo la frase “Con provvedimento del Direttore dell’Agenzia delle Entrate” le parole “11 ottobre 2022” sono sostituite con “24 marzo 2023”;

- c) al codice 13, dopo le parole “Con provvedimento del Direttore dell’Agenzia” sono inserite le seguenti “5 aprile 2023”;

- l) a pag. 105, nella parte relativa alla compilazione della colonna 2 del rigo G15, al terzo punto elenco sono apportate le seguenti modifiche:

- a) dopo le parole “(pari al 50% delle spese sostenute)” è eliminata la parola “sostenute”;

- b) dopo la parola “percentuale” è inserito “del 6,45%”;

- c) dopo le parole “Provvedimento del Direttore dell’Agenzia delle entrate”, la frase “da emanarsi entro il 31 marzo 2024” è sostituita con “22 marzo 2024.”

- d) subito dopo il punto è inserito il periodo “L'importo del credito d'imposta fruibile è visualizzabile tramite il proprio cassetto fiscale accessibile dall'area riservata del sito internet dell'Agenzia delle entrate.”;

- m) a pag. 105, nella parte relativa alla compilazione della colonna 2 del rigo G15, alla fine del quinto punto elenco, la parola “maggio” è sostituita con “aprile”;

- n) a pag. 106, nella parte relativa alla compilazione della colonna 4 del rigo G15, nella parte in grassetto tra parentesi, dopo la parola “Rata” è inserita “/spesa”; dopo le parole “(bonifica ambientale).” è inserito il seguente periodo “Se in colonna 1 è indicato il codice '14' o '15', indicare l'importo delle erogazioni liberali effettuate nel 2022”;

- o) a pag. 106, nella parte relativa alla compilazione della colonna 6 del rigo G15, dopo le parole “‘14’ (fondazioni ITS Academy),” è eliminato il termine “e”;

- p) a pag. 110, ai righi da W1 a W5, nella parte relativa alla compilazione della colonna ‘14’, al codice 1, la parola “RL” è sostituita con “D, rigo D4 codici 5 e 8”;

- q) a pag. 110, ai righi da W1 a W5, nella parte relativa alla compilazione della colonna ‘14’, al codice 3, dopo la parola “RT” sono inserite le parole “(quadro aggiuntivo)”;

- r) a pag. 110, nel paragrafo “SEZIONE IV – Versamenti e residui Imposta cripto-attività”, la frase “l’imposta dovuta e il totale degli importi versati con il modello F24 indicando il codice tributo 1717 e l’anno 2023” è sostituita con “il totale degli importi versati con il modello F24 indicando il codice tributo 1727 e l’anno 2023 e l’imposta dovuta.”.

-

Riforma del Reddito Agrario: agevolazioni per l’Agricoltura Innovativa e Sostenibile

Nella bozza dl decreto legislativo all’esame del Governo è contenuto un significativo aggiornamento del quadro fiscale relativo ai redditi agrari. Le modifiche apportate si inseriscono in un contesto di modernizzazione e adeguamento alle nuove tecnologie agricole e alle sfide poste dai cambiamenti climatici.

In particolare sono ricondotti nel novero delle attività agricole principali (i.e., essenziali) le produzioni di vegetali realizzate mediante i più evoluti sistemi di coltivazione.

Si tratta di sistemi di coltivazione, quali, ad esempio, le c.d. vertical farm e le colture idroponiche, in grado di ridurre, tra l’altro, il consumo di acqua, di rendere più salubri i prodotti vegetali, di sottrarre determinate produzioni di carattere vegetale agli effetti distruttivi dei cambiamenti climatici.

Tali attività si realizzano in strutture protette, quali, oltre alle serre, in fabbricati a destinazione agricola, industriale, commerciale e artigianale, anche dismessi e più in generale agli immobili riconvertiti alle produzioni in esame.

Nuove categorie di attività agricole

Alle attività di produzione di vegetali realizzate in tali fabbricati, si applica la disciplina dell’articolo 32, comma 2, lett. b-bis), del TUIR, di nuova introduzione che prevede che sono considerate attività agricole:

"b-bis) le attività dirette alla produzione di vegetali tramite l’utilizzo di immobili oggetto di censimento al catasto dei fabbricati, indipendentemente dalla categoria catastale attribuita e dalla loro destinazione urbanistica, entro il limite di superficie adibita alla produzione non eccedente il doppio della superficie agraria di riferimento definita con il decreto di prossima emanazione.

Nell’ambito del regime dei redditi agrari, ferma restando la possibilità di introdurre nuove classi e qualità di coltura per i terreni al fine di tenere conto dei più evoluti sistemi di coltivazione, si prevede, dunque, anche la possibilità di coltivazione con sistemi evoluti all’interno di immobili oggetto di censimento al Catasto dei Fabbricati, indipendentemente dalla categoria catastale attribuita e dalla loro destinazione urbanistica.

A un apposito decreto del Ministro dell’economia e delle finanze, il compito di individuare nuove classi e qualità di coltura, al fine di tenere conto dei più evoluti sistemi di coltivazione, nonché per la definizione delle modalità di dichiarazione in catasto dell’utilizzazione degli immobili oggetto di censimento al Catasto dei Fabbricati per attività di produzione di vegetali e delle modalità di determinazione della relativa superficie agraria di riferimento.

Si prevede che, fino all’emanazione del decreto interministeriale i redditi dominicale e agrario delle colture prodotte utilizzando immobili censiti nel Catasto dei Fabbricati, sono determinati mediante l’applicazione alla superficie della particella catastale su cui insiste l’immobile della tariffa d’estimo più alta in vigore nella provincia in cui è censita la particella, incrementata del 400 per cento. La maggiorazione del 400 per cento della tariffa d’estimo più alta in vigore nella provincia è giustificata dalla maggiore produttività che le colture c.d. “fuori suolo”, realizzate in ambienti protetti e chiusi, permettono di ottenere mediante l’utilizzo di specifiche tecnologie e sistemi di produzione innovativi.

Altra novità è quella contenuta nella lettera b ter del comma 2 (di nuova introduzione) che fa rientrare nelle attività agricole quelle dirette alla produzione di beni, anche immateriali, realizzate mediante la coltivazione, l’allevamento e la silvicoltura che concorrono alla tutela dell’ambiente e alla lotta ai cambiamenti climatici. In tale categoria vi rientrano le cessioni di crediti di carbonio.

Nello specifico, il reddito derivante dalla cessione di tali beni, tra cui rientrano i crediti di carbonio ottenuti mediante la cattura di CO2, è considerato reddito agrario nei limiti dei corrispettivi delle cessioni di beni derivanti dall’esercizio delle attività agricole; oltre tale limite, il reddito è determinato applicando all’ammontare dei corrispettivi delle operazioni registrate o soggette a registrazione agli effetti dell’imposta sul valore aggiunto il coefficiente di redditività del 25 per cento.

Le nuove regole si applicheranno ai redditi prodotti a partire dal periodo d’imposta in corso alla data di entrata in vigore del presente decreto.

-

Deducibili le perdite su crediti anche se derivanti da un comportamento antieconomico

Il comma 5 dell’articolo 101 del TUIR disciplina la deducibilità delle perdite su crediti, le quali, se previamente rilevate in bilancio, sono fiscalmente deducibili nel momento in cui tali perdite:

- risultino confermate da elementi certi e precisi;

- in ogni caso se il debitore è assoggettato a procedure concorsuali.

Per il caso del creditore in bonis, il perno della deducibilità fiscale risulta essere, quindi, la presenza di elementi certi e precisi che dimostrino la definitività della perdita realizzata e il suo ammontare, essendo, in linea di principio, deducibile una perdita definitiva ma non una perdita stimata.

La valutazione dell’esistenza degli elementi certi e precisi, richiesta dal comma 5 dell’articolo 101 del TUIR è da effettuarsi caso per caso, in quanto subordinata a specifiche situazioni che possono, tuttavia, essere classificate in due grandi categorie:

- quelle derivanti da una valutazione di inesigibilità definitiva;

- quelle conseguenti ad un atto realizzativo o estintivo.

Per un approfondimento sulla deducibilità delle perdite su crediti è possibile leggere l’articolo: Perdite su crediti: il punto sulla normativa civile e fiscale.

Il problema dell’antieconomicità

L’ordinanza numero 8445 della Corte di Cassazione, pubblicata il 28 marzo 2024, prende in esame una importante ipotesi di limitazione della deducibilità delle perdite su crediti, anche quando sostenute dagli elementi certi e precisi richiesti dalla normativa, non a caso oggetto di contestazione fino in Cassazione: il caso in cui il realizzo della perdita sottenda un comportamento antieconomico da parte del soggetto che l’ha realizzata, e che ne richiede il riconoscimento fiscale.

Nel caso in esame viene contestata dall’amministrazione finanziaria la deducibilità di una perdita su crediti realizzata nel contesto di un accordo transattivo, in conseguenza di un accordo tra le parti.

Non è la prima volta che l’Agenzia delle Entrate pone difficoltà alla deducibilità delle perdite su crediti in questa situazione; a riguardo è possibile leggere l’articolo L'accordo transattivo per difficoltà economica del cliente.

Ma sul tema, nel caso in esame, la Corte di Cassazione è rimasta allineata alle precedenti indicazioni giurisprudenziali, che ormai si possono considerare consolidate, rifiutando così di apporre una limitazione di valutazione soggettiva (l’antieconomicità) a una struttura giuridica oggettiva (l’effettiva realizzazione di una perdita).

Con maggiore precisione, La Corte di Cassazione con l’ordinanza 8445/2024 sostiene che:

- “in tema di imposte sui redditi, non è necessario, al fine di ritenere deducibili le perdite sui crediti quali componenti negative del reddito d'impresa, che il creditore fornisca la prova di essersi positivamente attivato per conseguire una dichiarazione giudiziale dell'insolvenza del debitore e, quindi, l'assoggettamento di costui ad una procedura concorsuale, essendo sufficiente che tali perdite risultino documentate in modo certo e preciso, atteso che […] le perdite sono deducibili, oltre che se il debitore è assoggettato a procedure concorsuali, quando, comunque, risultino da elementi certi e precisi”;

- “con particolare riguardo all’ipotesi di transazione quale causa della perdita del credito (e prova della sua oggettività) è stato più volte affermato essere sufficiente provare il titolo della perdita realizzativa, rimanendo insindacabile altresì la palese antieconomicità, rientrando nelle scelte dell’imprenditore”;

- “la scelta imprenditoriale di transigere con un proprio cliente non rende indeducibile la perdita conseguente, perché il legislatore ha riguardo solo alla oggettività della perdita e non pone nessuna limitazione o differenziazione a seconda della causa di produzione della stessa, potendo legittimamente compiere operazioni antieconomiche in base a considerazioni di strategia generale ed in vista di benefici economici su altri fronti”.

In definitiva, quindi, la Corte di Cassazione, con l’ordinanza 8445/2024, sostiene il principio contenuto nella lettura letterale dell’articolo 101 del TUIR: una perdita su crediti, effettivamente realizzata, definita e definitiva, sostenuta da elementi certi e precisi, è deducibile anche in caso di accordo transattivo palesemente antieconomico, perché l’esame delle motivazioni che stanno alla base della decisione non è richiesta dalla normativa e, comunque, tali motivazioni non inficiano in alcun modo le caratteristiche della perdita che è in ogni caso effettivamente realizzata.

-

Irpef autonomi: il Governo fa slittare l’annunciato Dlgs

Il Consiglio dei Ministri n 78, non ha dato seguito a quanto annunciato, il giorno 22 aprile, sullo schema di Dlgs. di revisione dei regimi Irpef e Ires.

Il CdM si è concluso, infatti, con nessuna dichiarazione in merito relativamente alla bozza del provvedimento con la quale, si dettagliava una prima attuazione della delega fiscale per i redditi di:

- lavoro autonomo e dipendente,

- agrari e diversi,

- d’impresa.

Il Vice Ministro Leo, ricordiamo però, che in data 22 aprile aveva dichiarato che: “Il provvedimento è ancora oggetto di revisione da parte degli uffici competenti” .

Il nuovo decreto attuativo della delega fiscale sull’Irpef e l’Ires parrebbe non aver superato l’esame della riunione del preconsiglio e dai tecnici è arrivata la richiesta al Mef di stand by fino al 30 aprile, per far quadrare meglio i conti.

In attesa di dichiarazioni ufficiali del Governo, vediamo alcune delle novità per l'Irpef del lavoro autonomo contenute nella bozza di dlgs.

Sui redditi da lavoro dipendente puoi leggere Revisione IRPEF dipendenti: bonus 80 euro , premi e altre novità

Riforma Fiscale: le novità per l’irpef del lavoro autonomo

Per quanto riguarda il lavoro autonomo si vuole introdurre una nozione onnicomprensiva del reddito.

Il nuovo art 54 del TUIR prevedrebbe che:

- Il reddito derivante dall’esercizio di arti e professioni è costituito dalla differenza tra tutte le somme e i valori in genere a qualunque titolo percepiti nel periodo di imposta in relazione all’attività artistica o professionale e l’ammontare delle spese sostenute nel periodo stesso nell’esercizio dell’attività, salvo quanto diversamente stabilito nel presente articolo e negli altri articoli del capo V.

- Le somme e i valori in genere percepiti nel periodo di imposta successivo a quello in cui gli stessi sono stati corrisposti dal sostituto d’imposta si imputano al periodo di imposta in cui sussiste l’obbligo per quest’ultimo di effettuazione della ritenuta.

- Non concorrono a formare il reddito le somme percepite a titolo di:

- a) contributi previdenziali e assistenziali stabiliti dalla legge a carico del soggetto che li corrisponde;

- b) rimborso delle spese sostenute dall’esercente arte o professione per l’esecuzione di un incarico e addebitate analiticamente in capo al committente;

- c) riaddebito ad altri soggetti delle spese sostenute per l’uso comune degli immobili utilizzati, anche promiscuamente, per l’esercizio di tali attività e per i servizi a essi connessi.

- Le spese relative all’esecuzione di un incarico conferito e sostenute direttamente dal committente non costituiscono compensi in natura per il professionista.

Inoltre sinteticamente:

- verrebbe prevista la deducibilità per quote di ammortamento dei beni immateriali,

- si introdurrebbe il regime di neutralità fiscale per le operazioni di aggregazione e di riorganizzazione che coinvolgono studi professionali.

Si attende il CdM di oggi con maggiori e ulteriori commenti dall'Esecutivo.