-

Deposito Elenco soci: regole di Unioncamere

Come ogni anno Unioncamere ha pubblicato la Guida per il Deposito Bilanci, versione 2025 per i bilanci chiusi al 31 dicembre 2024.

Relativamente al deposito del Bilancio 2024 delle società vediamo alcune precisazione per l’elenco soci.

Deposito Elenco soci: da ripetere con l’approvazione del bilancio

Le istruzioni di Uniuoncamere indicano che le Società per azioni, S.a.p.a. e Società Consortili per azioni devono depositare l'elenco dei soci riferito alla data di approvazione del bilancio, con l'indicazione delle azioni possedute da ciascuno di essi, nonché dei soggetti diversi dai soci che sono titolari di diritti o beneficiari di vincoli sulle partecipazioni medesime o riconfermare quello presentato in precedenza.

Attenzione al fatto che è necessario indicare analiticamente le annotazioni effettuate nel libro dei soci nel periodo che intercorre tra la data di approvazione del bilancio appena chiuso e quella di approvazione del bilancio dell’esercizio precedente compilando l’apposito riquadro, presente nel modulo S.In particolare, si invita a controllare con attenzione il contenuto:

- della visura assetti proprietari,

- della visura storica

- e delle risultanze del libro soci

al fine di una corretta compilazione della modulistica.

A tal proposito il manuale di Unioncamere specifica che per facilitare la compilazione della modulisticasi riportano alcuni esempi relativi alle più frequenti casistiche che si possono verificare, considerando l'arco temporale compreso nel periodo tra la data di approvazione del bilancio dell'ultimo esercizio e quella di approvazione del bilancio relativo all'esercizio precedente

- a) CONFERMA ELENCO SOCI qualora non ci siano variazioni dovute a trasferimenti di azioni o aumento/riduzione del capitale sociale ovvero altre operazioni sulle azioni, occorre riconfermare l'elenco soci dell’esercizio precedente selezionando l’apposito "flag" della modulistica;

- b) OPERAZIONI STRAORDINARIE SUL CAPITALE SOCIALE in caso di variazioni dell'elenco soci dovute a operazioni straordinarie (es.: aumento/riduzione del capitale sociale), occorre depositare l'elenco soci aggiornato ed indicare nel modulo NOTE i riferimenti dell'atto modificativo e Manuale operativo per il deposito dei bilanci al registro delle imprese anno 2025 del relativo protocollo di deposito (es.: aumento del capitale sociale con atto del……rep. n…. Notaio …di cui al prot. n…del … );

- c) TRASFERIMENTI DI AZIONI in caso di trasferimento di azioni a vario titolo (es.: compravendita/fusione/scissione/pegno/usufrutto ecc.), occorre depositare l'elenco soci aggiornato e compilare la sezione denominata "indicazione analitica delle variazioni" indicando tutte le variazioni annotate al libro soci, avvenute tra la data di approvazione del bilancio dell'ultimo esercizio e quella di approvazione del bilancio dell’esercizio precedente. Si ricorda che deve essere compilata un’occorrenza per ogni trasferimento di azioni nel periodo, indicando la data di iscrizione del trasferimento al libro soci.

Il manuale evidenzia anche che, se si sono verificate variazioni riguardanti le ipotesi di cui ai punti b) e c), l’elenco dei soci va aggiornato anche in occasione di operazioni straordinarie (aumenti di capitale, fusioni, scissioni ecc.) da iscrivere nel registro delle imprese, che comportino anche la modifica degli assetti proprietari.

Va infatti ricordato agli operatori che la mera conferma dell’assetto proprietario effettuata in occasione del deposito del bilancio comporta l'immutata riproposizione dell’elenco dei soci già iscritto in occasione del deposito del bilancio precedente.

Nel caso invece di operazioni sul capitale o di altre operazioni straordinarie che abbiano comportato l’iscrizione dell’elenco soci aggiornato, tale elenco va nuovamente depositato per l’iscrizione entro trenta giorni dall’approvazione del bilancio (corredato dall’indicazione analitica delle annotazioni effettuate nel libro dei soci nell’anno), ai sensi dell’art. 2435 secondo comma codice civile.

Infine si precisa che, salve le particolari ipotesi previste dalla legge, la pubblicità nel registro delle imprese relativa all’assetto proprietario delle SPA e delle SAPA ha rilevanza di mera notizia, non rilevando ai fini dell’esercizio dei diritti dei soci e dei terzi, per il quale fa invece stato quanto risulta dal libro dei soci.

-

Regime agevolato giovani imprenditori agricoli: novità nei modelli redditi 2025

L'Agenzia delle Entrate con il Provvedimento n. 131067 del 17 marzo ha approvato il modello “Redditi 2025–SC”, da presentare nell'anno 2025 da parte delle società ed enti commerciali residenti nel territorio dello Stato e dei soggetti non residenti equiparati.

Con il Modello Redditi SC 2025 sono approvate le relative istruzioni per la compilazione e le istruzioni generali ai modelli “Redditi 2025 delle Società e degli Enti”: Scarica il Modello Redditi SC-2025 con relative istruzioni.

Tra le novità vi è quella del Quadro RQ per l'agricoltura, vediamo i dettegli.

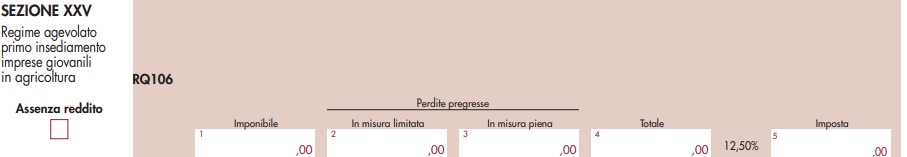

Redditi SC: il rigo RQ 106 per i giovani imprenditori agricoli

Come sinteticamente riportato nelle istruzioni, tra le novità vi è quella del Regime agevolato primo insediamento imprese giovanili in agricoltura.

In particolare, al tal proposito, nel quadro RQ è stata prevista la sezione XXV dedicata ai giovani agricoltori che hanno intrapreso un’attività d’impresa nel settore agricolo ed esercitato l’opzione per il regime fiscale agevolato consistente nel pagamento di un’imposta sostitutiva dell’IRES, delle relative addizionali e dell’IRAP applicata alla base imponibile costituita dal reddito d’impresa prodotto nel periodo d’imposta (art. 4 della legge 15 marzo 2024, n. 36).

La sezione va compilata dai soggetti di cui all’art. 2 della legge 15 marzo 2024, n. 36, che intraprendono un’attività d’impresa in agricoltura e che abbiano esercitato l’opzione per il regime fiscale agevolato consistente nel pagamento di un’imposta sostitutiva dell’IRES, delle relative addizionali e dell’IRAP, determinata applicando l’aliquota del 12,5 per cento alla base imponibile costituita dal reddito d’impresa prodotto nel periodo d’imposta (art. 4, comma 1, della predetta legge n. 36 del 2024).

Attenzione al fatto che l’opzione ha effetto per il periodo d’imposta in cui l’attività è iniziata e per i quattro periodi d’imposta successivi.

Tale regime si applica limitatamente alle attività agricole diverse da quelle per le quali il reddito è determinato forfetariamente ovvero ai sensi dell’art. 32 del TUIR.

L’agevolazione è riconosciuta nel rispetto della normativa europea in materia di aiuti di Stato e alle condizioni di cui al comma 2 dell’art. 4 della legge n. 36 del 2024.

La nuova sezione va compilato come segue:

- la casella denominata “Assenza reddito” va barrata se il reddito d’impresa derivante dall’attività agricola è negativo o pari a zero.

- in colonna 1, va indicato l’ammontare del reddito d’impresa derivante dall’attività agricola, già ricompreso nel quadro RF;

- in colonna 2, va indicato l’ammontare delle perdite computabili in misura limitata (art. 84, comma 1, del TUIR);

- in colonna 3, va indicato l’ammontare delle perdite computabili in misura piena (art. 84, comma 2, del TUIR);

- in colonna 4, va indicata la somma delle perdite di cui alle colonne 2 e 3 e l’importo delle perdite d’impresa maturate nel presente periodo d’imposta; detta somma non può eccedere il reddito di cui alla colonna 1.

- in colonna 5, va indicata l’imposta sostitutiva calcolata nella misura del 12,5 per cento della differenza tra l’importo indicato in colonna 1 e quello in colonna 4.

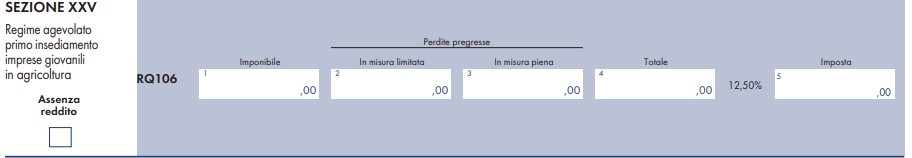

Redditi PF: il rigo RQ 106 per i giovani imprenditori agricoli

Analogamente, nel Modello Redditi PF 2025, la sezione va compilata dai soggetti di cui all’art. 2 della legge 15 marzo 2024, n. 36, che intraprendono un’attività d’impresa in agricoltura e che abbiano esercitato l’opzione per il regime fiscale agevolato consistente nel pagamento di un’imposta sostitutiva delle imposte sui redditi e delle relative addizionali, determinata applicando l’aliquota del 12,5 per cento alla base imponibile costituita dal reddito d’impresa prodotto nel periodo d’imposta (art. 4, comma 1, della predetta legge n. 36 del 2024).

L’opzione ha effetto per il periodo d’imposta in cui l’attività è iniziata e per i quattro periodi d’imposta successivi.

Tale regime si applica limitatamente alle attività agricole diverse da quelle per le quali il reddito è determinato forfetariamente ovvero ai sensi dell’art. 32 del TUIR.

L’agevolazione in esame è riconosciuta nel rispetto della normativa europea in materia di aiuti di Stato e alle condizioni di cui al comma 2 dell’art. 4 della legge n. 36 del 2024.

Nel Rigo RQ106 occorre barrare:

- la casella denominata “Assenza reddito” va barrata se il reddito d’impresa derivante dall’attività agricola è negativo o pari a zero.

e indicare:

- in colonna 1, l’ammontare del reddito d’impresa derivante dall’attività agricola, già ricompreso nel quadro RF (e RG);

- in colonna 2, l’ammontare delle perdite computabili in misura limitata (art. 84, comma 1, del TUIR) “:

- in colonna 3, l’ammontare delle perdite computabili in misura piena (art. 84, comma 2, del TUIR);;

- in colonna 4, la somma delle perdite di cui alle colonne 2 e 3 e l’importo delle perdite d’impresa maturate nel presente periodo d’imposta, detta somma non può eccedere il reddito di cui alla colonna 1;

- in colonna 5,’mposta sostitutiva calcolata nella misura del 12,5 per cento della differenza tra l’importo indicato in colonna 1 e quello in colonna 4.

-

Polizza che assicura il presidente del CdA: il costo è indeducibile

La sentenza numero 24022 della Corte di Cassazione, pubblicata il 6 settembre 2024, esamina la dibattuta questione della deducibilità dei premi versati dalle società per polizze che assicurano il presidente del Consiglio di Amministrazione contro infortunio o decesso.

Sulla questione non esistono norme positive esplicite per cui bisognerà rifarsi alle norme generali sul funzionamento del reddito d’impresa, eventualmente accompagnate da giurisprudenza e prassi.

Tendenzialmente, anche nella prassi più comune, è opinione diffusa che questo tipo di polizze, stipulate dalla società, rappresentano per lo più dei costi indeducibili.

Tuttavia tale regola generale potrebbe trovare un limite in alcune situazioni.

Ad esempio, quando la polizza assicurativa che copre il presidente del CdA non è riscattabile (non presentando così alcun sottinteso speculativo di tipo finanziario) e il beneficiario risulti essere l’impresa e non l’amministratore, potrebbe essere plausibile ipotizzare la deducibilità del costo: l’inerenza dovrebbe essere giustificata dal fatto che la società, in questo modo, si garantirebbe contro un evento negativo per l’impresa anche dal punto di vista economico. Va da sé che, in una tale situazione, a fronte della deduzione del costo del premio, l’eventuale risarcimento costituirebbe una sopravvenienza attiva.

Situazione diversa è invece quella in cui l’impresa stipuli una polizza in cui il beneficiario sia lo stesso amministratore (o i suoi eredi): in una tale situazione il costo del premio sostenuto per una polizza contro decesso o morte, secondo prassi consolidata, dovrebbe costituire un fringe benefit da tassare come remunerazione in natura in capo all’amministratore, in base all’articolo 51 del TUIR.

Di conseguenza, essendo questo costo una parte del compenso dell’amministratore, e da questi portato a reddito, in base alle previsioni dell’articolo 95 del TUIR, il costo dovrebbe essere deducibile per la società.

La sentenza 24022/2024 della Corte di Cassazione

Di ben diverso avviso è la Corte di Cassazione, la quale, con la sentenza 24022, pubblicata il 6 settembre 2024, stabilisce un generale principio di indeducibilità dei premi assicurativi versati per polizze che assicurino da decesso o infortunio il presidente del Consiglio di Amministrazione della società.

Secondo la Corte, infatti, tali costi sarebbero inerenti alla gestione dell’impresa ma indeducibili in quanto non diretti alla produzione del reddito.

Tale punto di vista sarebbe sostenuto anche da precedenti pronunciamenti della medesima Corte di Cassazione, tra le quali le citate 18204/2017 e 28004/2009.

Nel caso esaminato il beneficiario della polizza assicurativa era lo stesso amministratore (o i suoi eredi), ma la Corte non propone alcuna distinzione in base al beneficiario, elemento non considerato quindi rilevante ai fini della deducibilità del premio corrisposto, in quanto, come detto, il perno dell’indeducibilità sarebbe costituito dall’assenza di legame con la produzione di reddito.

Similmente la Corte non prende neanche in esame se tali premi siano stati considerati fringe benefit dall’amministratore e, come tali, da questi portati a tassazione; situazione anche questa, dunque, non considerata rilevante ai fini della deducibilità dei costi sostenuti.

Come detto, in questo modo la Corte di Cassazione dispone un generale principio di indeducibilità delle polizze assicurative stipulate contro l’infortunio o il decesso di un amministratore, senza lasciare molto spazio all’interpretazione.

Va però segnalato che, nei limiti del caso in cui il costo della polizza costituisca un fringe benefit, e come tale sia tassato in capo all’amministratore, per la società il costo sostenuto smette di essere un costo assicurativo e diviene una parte della remunerazione dell’amministratore; come tale dovrebbe costituire un costo deducibile, in base alle regole generali che regolano il reddito d’impresa.

È dunque possibile ipotizzare che il punto affermato dalla Corte di Cassazione non riguardi il caso in cui una tale polizza costituisca un fringe benefit, che potrebbe costituire una diversa fattispecie, non esaminata dalla sentenza 24022/2024.

-

Credito transizione 4.0: chiarimenti su società con esercizio ultrannuale

Con la Risposta a interpello n 239 del 2 dicembre le Entrate rispondono a dubbi sul credito transizione 4.0.

In particolare si replica ad una società con periodo d'imposta ultrannuale che domanda chiarimenti sugli adempimenti dichiarativi e sulla compilazione dell'F24, evidenziando che si può utilizzare il credito di imposta in misura piena esclusivamente a partire dal periodo di imposta in cui il bene è stato interconnesso.

Credito transizione 4.0: chiarimenti su società con esercizio ultrannuale

La SRL istante è stata costituita a ottobre 2022, con iscrizione nel Registro delle imprese a novembre 2022, con chiusura del suo primo esercizio il 31 dicembre 2023.

La società ha acquistato un macchinario 4.0 a novembre 2022 e la relativa fattura è stata pagata in due rate nello stesso mese.

L’Agenzia delle Entrate ritiene che il beneficio, al verificarsi di tutte le condizioni di legge spetti nella misura del 40% ai sensi dell’art. 1 comma 1057 della L. 178/2020, dato che:

- ai fini della determinazione del momento di effettuazione degli investimenti si deve far riferimento alle regole generali della competenza previste dall’art. 109 commi 1 e 2 del TUIR

- l’investimento è stato effettuato nel 2022,

- e il suo valore è inferiore a 2,5 milioni di euro,

Il comma 1059 della stesse legge prevede che il credito d’imposta sia utilizzabile esclusivamente in compensazione, ai sensi dell’art. 17 del DLgs. 241/97, “in tre quote annuali di pari importo, a decorrere dall’anno di entrata in funzione dei beni per gli investimenti di cui ai commi 1054 e 1055 del presente articolo, ovvero a decorrere dall’anno di avvenuta interconnessione dei beni ai sensi del comma 1062 del presente articolo per gli investimenti di cui ai commi da 1056 a 1058-ter del presente articolo. […] Nel caso in cui l’interconnessione dei beni di cui al comma 1062 avvenga in un periodo d’imposta successivo a quello della loro entrata in funzione è comunque possibile iniziare a fruire del credito d’imposta per la parte spettante ai sensi dei commi 1054 e 1055.“

L'istante ha affermato che il bene è entrato in funzione dal 1° gennaio 2023, non precisando nulla sulla data di interconnessione dello stesso.

Pertanto, evidenzia l'Ade, sulla base del comma 1059, il credito di imposta potrà essere utilizzato in misura piena esclusivamente a partire dal periodo di imposta in cui il bene è stato interconnesso.

Come chiarito nella Circolare n 9/2021, nel caso in cui il bene entri comunque in funzione, pur senza essere interconnesso, “il contribuente può godere del credito d’imposta in misura ridotta fino all’anno precedente a quello in cui si realizza l’interconnessione oppure può decidere di attendere l’interconnessione ai sensi del comma 1062 e fruire del credito di imposta «in misura piena».

Per “misura ridotta” si intende l’aliquota percentuale spettante in relazione agli investimenti aventi ad oggetto beni strumentali “ordinari” come chiarito dalla stessa circolare.

A tal fine l'ammontare del credito fruibile in misura piena dall’anno di interconnessione dovrà essere decurtato di quanto già fruito in precedenza.

L’Agenzia delle Entrate ha quindi affermato che il credito in esame può essere utilizzato in compensazione nel modello F24 indicando il codice tributo 6936 e quale anno di riferimento l’anno in cui è iniziato l’investimento, nel caso di specie il 2022.

Inoltre l’Agenzia ha chiarito che nel modello Redditi SC 2024 relativo al periodo d’imposta 2023, utilizzabile anche dai soggetti con “[…]periodo d’imposta di durata superiore a 365 giorni chiuso il 31 dicembre 2023”, la società pur avendo effettuato l’investimento nel 2022, dovrà compilare il quadro RU del modello come se avesse acquistato il bene nel 2023, e dovrà essere compilato:

- il rigo RU5 (colonne 1 e 3), indicando quindi l’importo del credito maturato,

- e il rigo RU130, relativo al dettaglio degli investimenti 4.0 realizzati, oltre gli altri campi del quadro RU richiesti.

-

Modello Redditi SC 2024: contributo di solidarietà temporaneo

Nel Modello Redditi SC 2024 per il periodo di imposta 2023, va indicato il contributo di solidarietà temporaneo.

Ricordiamo che tale contributo è stato introdotto dalla legge di bilancio 2023 (articolo 1, commi da 115 a 119, legge n. 197/2022) ed è stato previsto a carico dei soggetti che esercitano nel territorio dello Stato per la successiva vendita dei beni:

- l’attività di produzione di energia elettrica,

- l’attività di produzione di gas metano o di estrazione di gas naturale, dei rivenditori di energia elettrica, di gas metano e di gas naturale, di coloro che esercitano l’attività di produzione, distribuzione e commercio di prodotti petroliferi, che, per la successiva rivendita, importano a titolo definitivo energia elettrica, gas naturale o gas metano o prodotti petroliferi o che introducono nel territorio dello Stato detti beni provenienti da altri Stati dell’Unione europea.

Vediamo come indicarlo nel modello redditi SC 2024.

Contributo solidarietà temporaneo: istruzioni per il Modello redditi SC 2024

Le istruzionio specificano che, nel quadro RQ è stata prevista la sezione XXV che, per il solo anno 2024, è dedicata ai soggetti che hanno applicato il contributo di solidarietà temporaneo per il 2023 (di cui ai commi da 115 a 119 dell’art. 1 della legge 29 dicembre 2022, n. 197) e che hanno escluso dalla concorrenza alla determinazione del reddito complessivo relativo al periodo di imposta antecedente a quello in corso al 1° gennaio 2023 determinati utilizzi di riserve del patrimonio netto accantonate in sospensione d’imposta o vincolate (art. 6, del decreto-legge 18 ottobre 2023, n. 145, convertito, con modificazioni, dalla legge 15 dicembre 2023, n. 191).

Piì in dettaglio, per il solo anno 2024 è istituito un contributo di solidarietà, a carico dei soggetti che, ai soli fini della determinazione del contributo di solidarietà temporaneo per il 2023 (di cui ai commi da 115 a 119 dell’art. 1 della legge 29 dicembre 2022, n. 197), hanno escluso dalla concorrenza alla determinazione del reddito complessivo relativo al periodo di imposta antecedente a quello in corso al 1° gennaio 2023 gli utilizzi di riserve del patrimonio netto accantonate in sospensione d’imposta o vincolate a copertura delle eccedenze dedotte ai sensi dell’art. 109, comma 4, lettera b), del TUIR nel testo previgente alle modifiche apportate dall’art. 1, comma 33, lett. q), della legge 24 dicembre 2007, n. 244, nel limite del 30 per cento del complesso delle medesime riserve risultanti al termine dell’esercizio antecedente a quello in corso al 1° gennaio 2022.

Piì in dettaglio, per il solo anno 2024 è istituito un contributo di solidarietà, a carico dei soggetti che, ai soli fini della determinazione del contributo di solidarietà temporaneo per il 2023 (di cui ai commi da 115 a 119 dell’art. 1 della legge 29 dicembre 2022, n. 197), hanno escluso dalla concorrenza alla determinazione del reddito complessivo relativo al periodo di imposta antecedente a quello in corso al 1° gennaio 2023 gli utilizzi di riserve del patrimonio netto accantonate in sospensione d’imposta o vincolate a copertura delle eccedenze dedotte ai sensi dell’art. 109, comma 4, lettera b), del TUIR nel testo previgente alle modifiche apportate dall’art. 1, comma 33, lett. q), della legge 24 dicembre 2007, n. 244, nel limite del 30 per cento del complesso delle medesime riserve risultanti al termine dell’esercizio antecedente a quello in corso al 1° gennaio 2022.In tal caso devono essere stati esclusi dal calcolo della media dei redditi complessivi conseguiti nei quattro periodi di imposta antecedenti a quello in corso al 1° gennaio 2022 gli utilizzi di riserve del patrimonio netto che hanno concorso al reddito nei suddetti quattro periodi di imposta, sino a concorrenza dell’esclusione operata nel periodo di imposta antecedente a quello in corso al 1° gennaio 2023 (art. 6, decreto-legge 18 ottobre 2023, n. 145).

Il contributo di solidarietà è di ammontare pari al beneficio che si ottiene per effetto dell’applicazione delle citate disposizioni (di cui ai commi da 115 a 119 dell’art. 1 della legge n. 197 del 2022) ed è da versarsi in due rate di pari importo entro il 30 maggio e il 30 ottobre 2024, utilizzando gli appositi codici tributo.

A tal fine, nel rigo RQ106 va indicato l’ammontare del contributo di solidarietà determinato in misura pari alla quota non versata in virtù dell’esclusione dal computo del reddito complessivo di periodo gli utilizzi delle riserve di patrimonio nette accantonate sopra indicate.

-

Redditi SC 2024: immobili sequestrati e sospensione imposte

Il Modello Redditi SC 2024 è la dichiarazione dei redditi delle società di capitali e degli enti commerciali ed equiparati.

In particolare, deve essere presentato dai seguenti soggetti Ires:

- società per azioni e in accomandita per azioni,

- società a responsabilità limitata,

- società cooperative, comprese società cooperative che abbiano acquisito la qualifica di ONLUS e cooperative sociali,

- società di mutua assicurazione, nonché le società europee di cui al regolamento (CE) n. 2157/2001 e le società cooperative europee di cui al regolamento (CE) n. 1435/2003, residenti in Italia

- enti commerciali, compresi i trust, che hanno per oggetto esclusivo o principale l’esercizio di attività commerciali, residenti in Italia

- società ed enti commerciali di ogni tipo, compresi i trust, non residenti in Italia.

Le società e gli enti commerciali non residenti sono obbligati a utilizzare il modello Redditi SC se nell’anno di riferimento della dichiarazione hanno prodotto in Italia (art. 23 del DPR 22 dicembre 1986, n. 917 – TUIR):

- redditi di impresa derivanti da attività esercitate mediante stabili organizzazioni

- redditi fondiari (reddito dei fabbricati e dei terreni)

- redditi di capitale

- redditi diversi

- redditi di partecipazione in società di persone e in società di capitali trasparenti.

Vediamo la novità di quest'anno sugli immobili sequestrati.

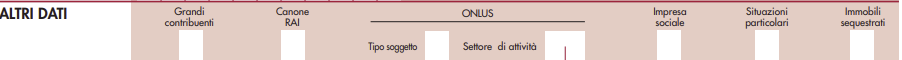

Modello Redditi SC 2024: dove indicare gli immobili sequestrati

Tra le novità del Modello Redditi SC 2024 per i soggetti Ires vi è quella per gli immobili sequestrati.

In particolare, nel Frontespizio, nella sezione “Altri dati”, è stata inserita la casella “Immobili sequestrati” al fine di segnalare l’esistenza di beni immobili oggetto di provvedimenti di sequestro e confisca non definitiva da cui deriva la sospensione del versamento delle imposte fino alla revoca della confisca o fino alla loro assegnazione o destinazione.

Tra le variazioni in diminuzione del quadro RF è stata prevista la non rilevanza, ai fini delle imposte sui redditi, del reddito dei beni immobili oggetto di provvedimenti di sequestro e confisca non definitiva determinato secondo le disposizioni del capo II del titolo I, dell’art. 70 e dell’art. 90, comma 1, quarto e quinto periodo del TUIR.

Le istruzioni al modello precisano che, i beni immobili oggetto di provvedimenti di sequestro e confisca non definitiva, il cui reddito è determinato secondo le disposizioni del capo II del titolo I (“Redditi fondiari”), dell’art. 70 (“Redditi di natura fondiaria”) e dell’art. 90, comma 1, quarto e quinto periodo (“Proventi immobiliari”) del TUIR, non rilevano ai fini della determinazione delle imposte sui redditi, ai sensi del comma 3-bis dell’art. 51 del decreto legislativo 6 settembre 2011, n. 159.

In tali ipotesi, l’amministratore giudiziario è tenuto a presentare la dichiarazione indicando i redditi di tutti i beni sequestrati.

Per quelli diversi dagli immobili devono essere liquidate e versate le relative imposte mentre per i beni immobili oggetto dei provvedimenti cautelari da cui deriva, per effetto della citata disposizione, la sospensione del versamento delle imposte fino alla revoca della confisca o fino alla loro assegnazione o destinazione, va barrata la presente casella “Immobili sequestrati” e vanno compilati i quadri relativi a tali redditi senza riportarli nel quadro RN.

-

Global minimum tax: il decreto MEF con le regole

Il MEF ha pubblicato sul proprio sito, ora il testo è atteso in gu, il Decreto 20 maggio, emanato ai sensi dell’articolo 39, comma 3, del decreto legislativo 27 dicembre 2023, n. 209, con le disposizioni di attuazione dei regimi transitori semplificati (transitional safe harbours).

Si tratta di regimi opzionali di carattere temporaneo che sono stati previsti nell’ambito dei lavori OCSE sulla global minimum tax e, in particolare, nell’articolo 8.2 delle Model Rules (di seguito anche Regole GloBE) al fine di limitare gli oneri amministrativi e di conformità per i gruppi multinazionali e le amministrazioni fiscali chiamati rispettivamente ad applicare e a controllare la corretta applicazione della disciplina sull’imposizione minima globale.

Ricordiamo che il Dlgs n 209/2023 o decreto internazionalizzazione ha regolato, tra l'altro, la Global minimum tax.

Global minimum tax: il regime transitorio semplificato

Ai sensi dell'art 2 del dm 20 maggio su l'opzione dell’entità dichiarante, l’imposizione integrativa, inclusa l’imposizione integrativa addizionale di cui all’articolo 36 del Decreto Legislativo, dovuta in un esercizio ricompreso nel Periodo Rilevante da un gruppo multinazionale in relazione ad un Paese, o da un gruppo nazionale in relazione allo Stato italiano, è assunta pari a zero se in relazione a tale esercizio e a tale Paese il gruppo soddisfa, alternativamente;

- il requisito de minimis transitorio di cui all’articolo 3,

- il requisito dell’Aliquota di Imposizione Effettiva Semplificata di cui all’articolo 4

- o il requisito del profitto ordinario di cui all’articolo 5. Ai fini del periodo precedente, i dati rilevanti di una impresa o entità del gruppo multinazionale o nazionale sono quelli riportati nel medesimo Rendiconto Finanziario Qualificato.

Il comma 1 si applica in via autonoma a ciascuna entità a controllo congiunto o a ciascun gruppo a controllo congiunto sulla base degli importi rilevati nei rispettivi rendiconti finanziari qualificati.

Salvo quanto disposto nell’articolo 3, comma 2, ai fini dei requisiti di cui al comma 1, non si tiene conto dei dati relativi alle imprese detenute per la vendita che non sono inclusi nella Rendicontazione Paese per Paese Qualificata o che non sarebbero stati inclusi nella Rendicontazione Paese per Paese Qualificata se il gruppo nazionale fosse stato obbligato a

predisporla.

L’imposizione integrativa si assume pari a zero, ai sensi del comma 1, anche in relazione alle imprese partecipate in misura minoritaria ed alle imprese detenute per la vendita localizzate in un Paese quando il gruppo multinazionale o nazionale rispetta, in tale Paese, almeno uno dei requisiti di cui al comma 1 ed effettua la relativa opzione.

I Ricavi Totali, l’Utile Ante Imposte, la Perdita Ante Imposte, le Imposte Rilevanti Semplificate ed ogni altro dato o bene registrati o detenuti da una entità fiscalmente trasparente sono, ai fini dei requisiti di cui al comma 1, attribuiti pro-quota alle loro stabili organizzazioni o alle loro imprese proprietarie.

I valori dei Ricavi Totali e dell’Utile Ante Imposte contenuti nei Rendiconti Finanziari Qualificati non devono essere modificati in dipendenza del trattamento fiscale degli elementi che concorrono a determinarli.

Ai fini dei requisiti di cui al comma 1, non rileva una Perdita Netta da Valutazione di Partecipazioni del valore superiore a 50 milioni di euro.

Global minimum tax: recepita la Direttiva UE

Lo scorso 16 ottobre il Governo ha recepito con Dlgs recepisce la direttiva (UE) 2022/2523, seguendo l’approccio comune condiviso a livello internazionale in base alla guida tecnica dell’OCSE sull’imposizione minima globale, con l’introduzione, tra l’altro, di:

- un’imposta minima nazionale dovuta in relazione a tutte le imprese, localizzate in Italia, appartenenti a un gruppo multinazionale o nazionale e soggette a una bassa imposizione;

- un regime sanzionatorio, conforme a quello vigente in materia di imposte sui redditi, per la violazione degli adempimenti riguardanti l’imposizione minima dei gruppi multinazionali e nazionali di imprese e un regime sanzionatorio effettivo e dissuasivo per la violazione dei relativi adempimenti informativi.

La direttiva recepisce nel mercato unico il nucleo principale dell’accordo globale sul cosiddetto “secondo pilastro” o “Pillar 2” raggiunto in sede OCSE/G20, che mira ad introdurre una tassazione minima effettiva delle imprese multinazionali a livello globale (“global minimum tax”).

L’obiettivo della global minimum tax consiste nel raggiungere un livello di parità concorrenziale tra imprese a livello globale, fermare la corsa al ribasso delle aliquote e promuovere efficienti decisioni di investimento e localizzazione delle attività d’impresa.

È stato quindi definito un sistema coordinato di regole, in grado di assicurare che i grandi gruppi d’imprese siano soggetti a un livello impositivo minimo pari almeno al 15 per cento in relazione a ciascuno dei Paesi in cui tali gruppi operano e producono reddito, attraverso l’introduzione di una “aliquota di imposizione integrativa” che, in ciascun Paese e in relazione a ciascun esercizio, è data dalla differenza tra l’aliquota minima d’imposta del 15 per cento e l’aliquota d’imposizione effettiva.

Leggi anche: Al G20 l’accordo sulla Minimum tax globale al 15% con tanti problemi applicativi .

.

Allegati: -

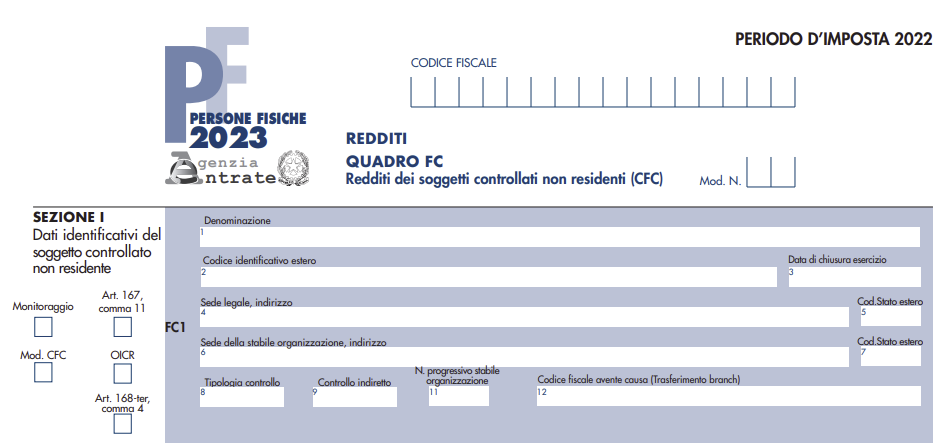

Redditi 2023: il nuovo Quadro FC

La campagna dei dichiarativi è nel vivo pertanto è utile ricordare un chiarimento delle Entrate diffuso con faq nel mese di marzo scorso.

Nel dettaglio, con Faq del 13 marzo le Entrate rispondono ad un quesito sulle novità presenti nel Quadro FC del Modello REDDITI 2023 per la dichiarazione dei redditi 2022.

Il Quadro FC del Modello Redditi 2023, deve essere compilato:

- dalle persone fisiche che controllano soggetti non residenti, (art. 167 del TUIR, come modificato dall’art. 4 del d.lgs. n. 142 del 2018).

Il soggetto che detiene il controllo di più imprese, società o enti residenti in stati o territori a regime fiscale considerato privilegiato, è tenuto a compilare un quadro FC per ciascuna CFC controllata (in caso di opzione per il monitoraggio, due distinti moduli per la medesima CFC).

In tali casi deve essere numerata progressivamente la casella “Mod. N.” posta in alto a destra del modello.

Il quadro non va compilato se il soggetto che esercita il controllo per effetto di particolari vincoli contrattuali o i soggetti da esso partecipati non possiedano partecipazioni agli utili.

Modello Redditi 2023. novità del quadro FC

Con la FAQ in oggetto, in risposta al seguente quesito "Quali sono le novità presenti nel quadro FC del Modello REDDITI 2023 per la dichiarazione dei redditi 2022 e cosa comportano?" le Entrate hanno specificato che, il Quadro FC è stato integrato per migliorare la gestione dell’opzione per il “monitoraggio”, in modo da consentire una indicazione più semplice e precisa delle perdite e delle altre eccedenze “virtuali” della CFC (ovvero, le perdite e le eccedenze della CFC calcolate nei periodi in cui non è attivata la tassazione per trasparenza)

In particolare, in caso di opzione per il monitoraggio, è previsto che per ogni controllata estera siano compilati due distinti moduli del Quadro FC:

- Il primo modulo deve essere compilato per determinare i redditi, le perdite e le altre eccedenze (ad esempio, gli interessi passivi) della CFC secondo le regole IRES, in base a quanto previsto dal comma 7 dell’articolo 167 del TUIR. Le perdite e le eccedenze determinate in questo modulo del quadro FC potranno essere utilizzate in caso di eventuale tassazione per trasparenza nei periodi di imposta successivi, qualora si dovessero verificare le condizioni per l’applicazione della CFC di cui al comma 4 dell’articolo 167 del TUIR.

- Il secondo modulo è destinato ad ospitare i dati relativi ai redditi, alle perdite e alle altre eccedenze della medesima CFC calcolati secondo i criteri semplificati indicati con il Provvedimento del 2021 in materia di ETR test. Le perdite e le eccedenze così determinate potranno essere utilizzate negli esercizi successivi ai fini dell’ETR test per stabilire se sia integrata la condizione stabilita dal comma 4, lettera a), dell’articolo 167 del TUIR.

Le Entrate specificano inoltre che, per il periodo di imposta 2021 e per i precedenti, in caso di attivazione del monitoraggio era prevista la compilazione di un solo modulo del quadro FC per ogni controllata estera; nella sezione relativa alle “perdite virtuali” era dunque consentito inserire le perdite calcolate secondo le modalità semplificate ovvero quelle calcolate in base alle regole IRES.