-

Processo penale telematico: modifiche al Decreto n 217/2023

Pubblicato nella GU n 302 del 31.12 il Decreto n 206/2025 con il Regolamento recante nuove modifiche al decreto 29 dicembre 2023, n. 217 in materia di processo penale telematico.

Processo penale telematico: le nuove regole in vigore

Il decreto, visto il regolamento 27 dicembre 2024, n. 206 recante «Regolamento concernente modifiche al decreto 29 dicembre 2023, n. 217 in materia di processo penale telematico.», che ha modificato l'articolo 3 del regolamento 29 dicembre 2023, n. 217, stabilendo nuovi termini di transizione per gli uffici giudiziari penali relativamente alle tipologie di atti del procedimento penale per cui possono essere adottate anche modalità non telematiche di deposito, consentendo il deposito di atti, documenti, richieste e memorie anche con modalità non telematiche durante la fase delle indagini preliminari sino alla data del 31 dicembre 2025, ferme le eccezioni individuate dal medesimo articolo 3, commi 2, 3 e 4, e indicando i successivi tempi di transizione al nuovo regime per gli uffici giudiziari e le fasi del procedimento diversi da quelli indicati dal comma 1 del medesimo articolo 3;

rilevata la necessità di ridefinire tanto l'individuazione degli uffici giudiziari e delle tipologie di atti per cui possono essere adottate anche modalità non telematiche di deposito, comunicazione o notificazione, quanto i termini di transizione al nuovo regime di deposito, comunicazione e notificazione degli atti del procedimento penale mediante la rimodulazione dei termini medesimi che, nel testo vigente, inizierebbero ad operare sin dal primo gennaio 2026 ha normato quanto segue.

In particolare, con l'articolo 1 di modifiche all'articolo 3 del decreto 29 dicembre 2023, n. 217 si prevede che sino al 30 giugno 2026, il deposito da parte dei soggetti abilitati interni di atti, documenti e richieste relativi alle intercettazioni di comunicazioni telefoniche, informatiche o telematiche, nonchè tra presenti, può avere luogo anche con modalita' non telematiche.

Inoltre, sino al 31 marzo 2026, negli uffici giudiziari penali indicati dal comma 1, lettera d), il deposito da parte dei soggetti abilitati interni ed esterni di atti, documenti, richieste e memorie, nei procedimenti regolati dal libro IV, titolo I, capo VI e titolo II, capo III del codice di procedura penale, nonchè in quelli relativi alle impugnazioni in materia di sequestro probatorio, puo' avere luogo anche con modalita' non telematiche.

-

Udienze da remoto: regole dal 1° gennaio

Pubblicato in GU n 275 del 26 novembre il DL 25 novembre con le regole operative per le udienze da remoto

In particolare, esso disciplina le regole tecnico-operative per lo svolgimento delle udienze a distanza a decorrere dal 1° gennaio 2026.

Le udienze a ìdistanza si svolgono ì mediante collegamenti da remoto utilizzando la piattaforma Microsoft Teams.

I collegamenti da remoto sono effettuati con la piattaforma il cui servizio è reso con un canale di comunicazione criptato su rete telematica pubblica con un sistema di gestione e controllo su cloud in aree (tenant) di data center ubicati nel territorio dell'Unione europea.

Per i collegamenti da remoto è necessario che i dispositivi utilizzati rispettino le caratteristiche tecniche e di sicurezza indicate nelle «Linee guida tecnico-operative» di seguito dettagliate.Il decreto specifica che le regole si applicano alle udienze a distanza, le cui comunicazioni sono inviate a decorrere dal 1° dicembre 2025.

Restano ferme le modalità di partecipazione alle udienze a distanza le cui comunicazioni sono inviate sino al 30 novembre 2025 con riferimento alle udienze da svolgersi entro il 31 dicembre 2025.Udienze da remoto: la partecipazione a distanza

In particolare a partecipazione all'udienza avviene a distanza mediante un collegamento audiovisivo da remoto con modalità tali da assicurare la contestuale, effettiva e reciproca visibilità delle persone collegate e la possibilità di udire quanto viene detto, a garanzia della partecipazione e del contraddittorio.

A decorrere dal 1° gennaio 2026, almeno tre giorni prima dell'udienza, l'ufficio di segreteria della Corte di giustizia tributaria invia una comunicazione all'indirizzo di posta elettronica alla parte che ha fatto richiesta del collegamento da remoto, contenente il link per la partecipazione all'udienza a distanza, l'avviso dell'ora della convocazione e l'informazione che l'accesso all'udienza tramite tale link comporta il trattamento dei dati personali come da informativa.Il link è diverso per ciascuna udienza, strettamente personale e non cedibile a terzi, fatta eccezione per l'eventuale difensore delegato.

I magistrati, i giudici tributari e i segretari di sezione utilizzano per il collegamento telematico il link inviato esclusivamente agli indirizzi di posta elettronica istituzionale, per il cui accesso è prevista una procedura di identificazione basata sull'uso di almeno due fattori di autenticazione.

All'udienza pubblica o camerale, il Presidente del collegio o il giudice monocratico, con l'assistenza del segretario, verifica la funzionalità del collegamento.

E' vietata la registrazione, con ogni strumento e da parte di chiunque, delle udienze pubbliche e camerali, nonche' della Camera di consiglio da remota tenuta dai soli magistrati o giudici tributari per la decisione degli affari.E' in ogni caso vietato l'uso della messaggistica istantanea interna agli applicativi di videoconferenza e di altri strumenti che possano conservare tracce delle dichiarazioni o opinioni espresse durante le udienze o le camere di consiglio, nonche' il deposito di documenti tramite la piattaforma di videoconferenza.

All'atto del collegamento e prima di procedere alla discussione, i difensori delle parti o le parti che agiscono in proprio dichiarano, sotto la loro responsabilità, che quanto accade nel corso dell'udienza o della Camera di consiglio non e' visto ne' ascoltato da soggetti non ammessi ad assistere alla udienza o alla Camera di consiglio, nonche' si impegnano a non effettuare le registrazioni di cui al primo periodo. Al termine dell'udienza da remoto, le parti danno atto del regolare svolgimento del collegamento audio-video.

Tali dichiarazioni sono riportate dal segretario nel processo verbale d'udienza.

In caso di mancato funzionamento del collegamento da remoto, il Presidente o il giudice monocratico sospende l'udienza e, nel caso in cui sia impossibile ripristinare il collegamento, rinvia la stessa disponendo che ne venga data comunicazione alle parti con le modalità previste

Udienze da remoto: il verbale di udienza

Il verbale di udienza digitale è sottoscritto con firma elettronica qualificata o firma digitale dal Presidente o dal giudice monocratico e dal segretario dell'udienza.

In esso si da atto delle modalità di accertamento dell'identità dei soggetti ammessi a partecipare al collegamento da remoto, previa, ove necessario, esibizione di documento di riconoscimento, della preliminare conoscenza dell'informativa e della loro libera volontà di partecipare all'udienza da remoto, anche per quanto concerne la disciplina dei dati personali.

Non si provvede all'annotazione degli estremi del documento di riconoscimento dei soggetti partecipanti all'udienza da remoto.

Nel verbale di udienza digitale si da', altresì atto che la Camera di consiglio o l'udienza si sono svolte in videoconferenza tramite il sistema di collegamento

Nei casi di indisponibilita' del S.I.Gi.T., il processo verbale è redatto in formato analogico.In tal caso, il segretario di sezione provvede successivamente a creare la copia informatica del documento cartaceo e ne attesta la conformità all'originale apponendo la firma elettronica qualificata o firma digitale.

Il processo verbale d'udienza redatto in formato analogico è parte integrante del fascicolo processuale, tenuto e formato

Il processo verbale d'udienza redatto in formato analogico è conservato.

Il processo verbale digitale dell'udienza o la copia informatica del processo verbale analogico sono inseriti in forma integrale nel fascicolo informatico.Udienze da remoto: le linee guida

Le specifiche tecniche funzionali alla partecipazione dei difensori o delle parti che si difendono in proprio, sono individuate nelle linee guida tecnico-operative, pubblicate sul sito internet dedicato al Dipartimento della giustizia tributaria del Ministero dell'economia e delle finanze e aggiornate in base all'evoluzione normativa e tecnologica.

Le misure tecniche e organizzative adottate al fine di garantire un livello di sicurezza adeguato ai rischi connessi ai trattamenti dei dati personali sono regolarmente riesaminate e aggiornate dal Ministero dell'economia e delle finanze tenendo conto dei risultati di apposite valutazioni d'impatto sulla protezione dei dati con riferimento ai trattamenti che presentano elevati rischi per i diritti e le liberta' degli interessati.Per l'utilizzo della piattaforma tecnologica Microsoft Teams il Ministero dell'economia e delle finanze si avvale della società Sogei, partner tecnologico, che ai fini del trattamento dei dati personali assume il ruolo di responsabile

-

Autotutela PA: ridotti i termini per procedere

La Legge del 02.12.2025 n. 182, recante "Disposizioni per la semplificazione e la digitalizzazione dei procedimenti in materia di attività economiche e di servizi a favore dei cittadini e delle imprese" continene una norma con la riduzione dei termini di autotutela per gli atti della PA, vediamo i dettagli.

Ridotto i termini dell’autotutela nella Legge sulle semplificazioni

L’articolo 1 riduce da dodici a sei mesi il termine entro il quale lepubbliche amministrazioni possano procedere all’annullamento di ufficio

dei provvedimenti amministrativi di autorizzazione o di attribuzione di vantaggi economici.

A tal fine, la disposizione modifica l’articolo 21-nonies, comma 1, della legge 7 agosto 1990, n. 241, che disciplina in via generale, nell’ambito dei procedimenti di autotutela della pubblica amministrazione, l’annullamento d’ufficio, con il quale l’amministrazione rimuove il provvedimento di primo grado.L’annullamento può essere disposto dallo stesso organo che ha emanato il provvedimento o da altro organo previsto dalla legge.

Come evidenzia il dossier alla legge, secondo la giurisprudenza consolidata, che è stata recepita nella legge n. 241/1990 con la riforma del 2005, i presupposti dell’esercizio del potere di annullamento d’ufficio, che ha effetti ex tunc, sono:- l’illegittimità originaria del provvedimento, ex art. 21-octies comma 1 della legge 241/1990, ossia nei casi classici di provvedimento illegittimo per violazione di legge, eccesso di potere e incompetenza;

- l’interesse pubblico concreto e attuale alla sua rimozione, diverso dal mero ripristino della legalità;

- l’assenza di posizioni consolidate in capo ai destinatari.

Ne risulta che l’annullamento è provvedimento discrezionale, chiamato a ponderare l’interesse pubblico alla rimozione del provvedimento invalido con gli altri interessi dei soggetti coinvolti.

L’esercizio di questo potere discrezionale non esime l’amministrazione dal dare conto della sussistenza dei menzionati presupposti. Ai sensi dell’art. 21 nonies, co. 1, della L. 241 del 1990 l’annullamento d’ufficio va adottato «entro un termine ragionevole», decorso il quale

l’amministrazione decade dal potere. Ciò a garanzia della certezza del diritto e della tutela dell’affidamento legittimo di coloro ai quali ilmprovvedimento di primo grado da eliminare abbia recato vantaggio.

Per eliminare incertezze nei rapporti giuridici rispetto alla valutazione discrezionale della ragionevolezza del termine, la legge n. 124 del 2015 (art. 6) aveva specificato che tale termine non fosse comunque superiore a diciotto mesi dal momento dell’adozione del provvedimento di primo grado per i casi di annullamento d’ufficio dei provvedimenti di autorizzazione o di attribuzione di vantaggi economici, anche ove si tratti di provvedimenti formatisi a seguito di silenzio-assenso.

Il legislatore è nuovamente intervenuto in materia con il D.L. n. 77 del 2021 (art. 63, co. 1) disponendo una riduzione del termine da diciotto a dodici mesi, al fine di “consentire un più efficace bilanciamento tra la tutela del legittimo affidamento del privato interessato e l’interesse pubblico”.

Con la disposizione in esame, il limite temporale massimo per procedere all’annullamento d’ufficio viene ulteriormente ridotto a sei mesi.

In base alla relazione illustrativa che accompagna il disegno di legge l’ulteriore riduzione risponde all’esigenza di salvaguardare il legittimo affidamento ingenerato nei destinatari del provvedimento.

Conseguentemente, per ragioni di coerenza interna del testo normativo, si modifica il riferimento al termine, da dodici a sei mesi, anche al comma 2-bis dell’articolo 21-nonies della L. 241/1990 il quale dispone che l’esercizio del potere di autotutela potrà essere esercitato anche dopo la scadenza del termine di cui al comma 1, in caso di provvedimenti conseguiti sulla base di condotte costituenti reato che abbiano determinato un falso presupposto per l’adozione del provvedimento e siano state accertate con sentenze passate in giudicato. -

Impugnabilità del diniego di variazione catastale e decorrenza delle rendite

La Corte di Cassazione, con l'ordinanza n 5454/2025, affronta una controversia tra l’Agenzia delle Entrate, un Comune e una a società Alfa S.r.l., relativa a una variazione delle rendite catastali e al successivo avviso di accertamento per IMU non versata nel 2014.

Il contribuente aveva presentato istanza per la revisione della rendita catastale, ritenendola calcolata erroneamente sulla base di un saggio di fruttuosità del 3% anziché del 2%.

L’Amministrazione finanziaria aveva rigettato la richiesta, definendola come diniego in autotutela e dunque non impugnabile.

L'Agenzia delle Entrate e il Comune sostenevano che:

- l’atto fosse da considerare diniego di autotutela, quindi non autonomamente ricorribile.

- anche se fosse stata ammessa la variazione, non avrebbe potuto produrre effetti retroattivi.

Impugnabilità del diniego di variazione catastale e decorrenza delle rendite

La Corte di Cassazione conferma un principio consolidato: il diniego espresso o tacito dell’Amministrazione a una richiesta di variazione catastale è atto impugnabile dinanzi al giudice tributario.

Viene richiamato l’art. 19, comma 1, lett. f), del D.Lgs. 546/1992, che considera impugnabili «gli atti relativi alle operazioni catastali», tra cui rientra pienamente anche il mantenimento di una rendita errata.

La Cassazione ha affermato il seguente principio: Il contribuente ha sempre il diritto di chiedere la rettifica della rendita quando la situazione di fatto o di diritto originaria non sia corretta.

La Corte chiarisce che l’istanza presentata dal contribuente non era una richiesta di autotutela, ma una domanda di variazione del classamento catastale, attivabile in qualunque momento.

Secondo la giurisprudenza citata (Cass. n. 2995/2015; Cass. n. 21010/2024), l’autotutela ha carattere discrezionale e non genera automaticamente un diritto al ricorso.

Diversamente, la domanda di variazione, se rigettata, produce un provvedimento che incide su diritti soggettivi e quindi impugnabile.

La Cassazione inoltre ha chiarito che ai sensi dell’art. 74 della Legge 342/2000, le modifiche della rendita catastale producono effetti solo dalla loro notificazione, salvo che non si tratti di errori materiali da parte dell’Amministrazione.

Se la variazione è frutto di una rettifica motivata da elementi nuovi o da un errore del contribuente, non può avere effetto retroattivo.

Nel caso in esame, l’errore (uso di un tasso di fruttuosità del 3% anziché 2%) era imputabile al contribuente, che l’aveva indicato nel proprio DOCFA. Per questo motivo, la revisione non poteva produrre effetti retroattivi.

La Corte ha quindi cassato la sentenza di merito che aveva riconosciuto l’efficacia retroattiva della variazione, richiamando la giurisprudenza (Cass. 26392/2019, Cass. 8543/2023, Cass. 24542/2024) che distingue nettamente i due casi.

Questa sentenza chiarisce che il diniego di variazione è un atto che incide sul presupposto dell’IMU, dell’IRPEF e di altri tributi, e quindi rientra tra quelli che possono essere impugnati.

La Corte ha chiarito che l’atto ha forma libera, ma deve comunque considerarsi impugnabile se:

rigetta un’istanza di variazione fondata su elementi di fatto;

produce effetti negativi per il contribuente.

La rendita catastale è un indicatore diretto di capacità contributiva. Un errore può determinare una tassazione maggiore e violare l’art. 53 della Costituzione.

È quindi interesse del contribuente e dell’Amministrazione stessa assicurare la veridicità della rendita, ma i rimedi giuridici devono tenere conto della decorrenza degli effetti e della fonte dell’errore.

La Cassazione ha anche precisato che i termini per l’impugnazione non si sospendono automaticamente: i Comuni devono adottare un regolamento specifico per applicare la sospensione prevista dalla Legge di Bilancio 2023 (L. 197/2022, art. 1, c. 199–205).

In assenza di regolamento, la sospensione dei termini non opera e i ricorsi fuori termine sono inammissibili, come nel caso del Comune

-

CPB: in arrivo il nuovo Ravvedimento speciale

Un emendamento del presidente della Commissione Finanze, Marco Osnato, al recente Decreto Fiscale cerca di aprire la strada a una riedizione del Ravvedimento speciale, che interesserebbe i contribuenti che aderiscono al Concordato Preventivo Biennale.

Lo scorso anno, per i contribuenti che hanno aderito al CPB, c’è stata la possibilità di sanare eventuali violazioni tributarie avvenute negli anni precedenti in modo semplificato, pagando delle sanzioni forfettizzate, evitando così di incorrere in un accertamento tributario.

La nuova proposta di Ravvedimento speciale da un punto di vista strutturale dovrebbe ricalcare quello dello scorso anno, configurando il medesimo sistema di scudo fiscale sulle annualità precedenti, con il medesimo obiettivo di stimolare l’accettazione della proposta di CPB; con maggiore precisione, sembrerebbe che per quest’anno sarà possibile scudare:

- le annualità dal 2019 al 2023, per chi aderisce quest’anno al CPB;

- anche il 2023, per chi ha aderito lo scorso anno.

Potranno accedere al Ravvedimento speciale solo coloro che hanno aderito al CPB, versando una imposta sostitutiva sui redditi già dichiarati, con un’aliquota che cresce al decrescere dell’affidabilità fiscale del contribuente:

- aliquota del 10%, per chi ottiene un punteggio ISA pari o superiore al 9;

- aliquota del tributarie 12%, per chi ottiene un punteggio ISA compreso tra 6 e 8;

- aliquota del 15%, per chi ottiene un punteggio ISA inferiore a 6.

La base imponibile su cui applicare l’imposta sostitutiva è costituita dai redditi già dichiarati in ogni annualità, incrementati di una quota che varia in base al punteggio ISA del contribuente; ottenuta applicando ai redditi dichiarati una aliquota:

- del 5%, per chi ottiene un punteggio ISA pari a 10;

- del 10%, per chi ottiene un punteggio ISA compreso tra 8 e 10;

- del 20%, per chi ottiene un punteggio ISA compreso tra 6 e 8;

- del 30%, per chi ottiene un punteggio ISA compreso tra 4 e 6;

- del 40%, per chi ottiene un punteggio ISA compreso tra 3 e 4;

- del 50%, per chi ottiene un punteggio ISA inferiore a 3.

Per accedere al Ravvedimento speciale il contribuente dovrebbe corrispondere una imposta minima di mille euro per ogni annualità, che sostituisce l’IRPEF o l’IRES, da versare (l’unica rata o la prima rata) entro il 31 marzo 2026.

Le reazioni

Come detto, l’obiettivo dell’emendamento, è quello di aumentare l’appeal di uno strumento, il Concordato Preventivo Biennale, fortemente voluto da questo governo, ma che non riesce a sfondare tra i contribuenti, con una adesione ancora molto limitata.

Non si sono registrate particolari dichiarazioni da parte del governo, che tira dritto verso l’iter di approvazione; ma al contrario si è registrata la reazione dell’opposizione: Maria Cecilia Guerra, responsabile lavoro del PD, parla infatti di “condono” e dell’ennesimo tentativo di “piegare la leva fiscale a una concezione profondamente clientelare: provvedimenti di favore per gruppi ben identificati di contribuenti, con l’obiettivo evidente di ottenerne il sostegno elettorale”.

Da un punto di vista di politico, uno strumento pensato come il Ravvedimento speciale può essere facile da approvare o da criticare a seconda delle diverse visioni delle cose; quel che però esula da queste differenze di vedute è il fatto che, così come il CPB, anche il Ravvedimento speciale non ha avuto larga diffusione presso il grande pubblico delle partite IVA.

Il fatto ineludibile è che, in un paese con una pressione fiscale come quella che c’è in Italia, è difficile che un contribuente che non ha nulla da nascondere, decida di versare ancora ulteriori imposte solo per accertarsi di non subire controlli da parte del fisco.

-

Ristretta base partecipativa: vale anche se i soci sono altre società

Con società a ristretta base partecipativa si intende una società di capitali partecipata da un numero esiguo di soci, che, da un punto di vista operativo, si distingue da una società a capitale diffuso per il fatto che i soci possono avere un controllo diretto e permeante sulla società.

Dal punto di vista fiscale il legislatore non ha previsto una situazione di sfavore per le società che si trovano in questa situazione, ma giurisprudenza e prassi hanno inventato una presunzione semplice, su cui oggi si basano un gran numero di accertamenti nei confronti dei soci di società con numero esiguo di soci.

L’ipotesi è che, in una società a ristretta base partecipativa, nel momento in cui vengono contestati ricavi non contabilizzati o costi inesistenti, il maggior reddito conseguito dalla società (quello scaturente dalla contestazione) sia stato già distribuito ai soci, i quali a loro volta divengono oggetto di accertamento fiscale.

La logica vorrebbe che una tale contestazione restasse in capo alla società, il soggetto giuridico che ha conseguito l’eventuale maggior reddito, come previsto dal legislatore; secondo giurisprudenza e prassi, invece, è legittimo ritenere che tale maggior reddito sia stato distribuito, a meno che i soci non siano in grado di dimostrare il contrario.

La motivazione che sta alla base di questa contestazione è la presunzione che la ristrettezza dell'assetto societario implica un vincolo di solidarietà, e di reciproco controllo, dei soci nella gestione sociale, che non c’è invece in una società a capitale diffuso.

In principio questa presunzione semplice veniva applicata alle sole SRL, e si ipotizzava che questo fatto derivasse dalla natura di questo tipo di società, divenute, in conseguenza della riforma del diritto societario, una sorta di via di ibrido tra società di persone e società di capitali.

Con il passare del tempo però la presunzione è stata estesa anche alle SPA, e infine, oggi, persino al caso in cui i soci di una società oggetto di contestazione siano altre società, non importa se di capitali o di persone.

Questo tipo di contestazione è divenuta così frequente e dal perimetro di applicazione sempre più ampio, che, nell’ambito della riforma fiscale, l’attuale governo aveva previsto di disciplinare la fattispecie in modo tale da definire almeno il perimetro di applicazione e le fattispecie contestabili.

A qualcuno potrebbe sembrare strano il fatto che il legislatore avrebbe dovuto inserire nell’ordinamento una norma per mettere freno a delle contestazioni che non sono basate su altre norme, ma bisogna ammettere che l’intervento sarebbe stato auspicabile, quantomeno per ricostituire un livello minimo di certezza del diritto su questa questione.

Questione, va detto, che frena la diffusione delle società di capitali, in un paese in cui notoriamente le imprese sono troppo piccole e tendenzialmente individuali.

L’ordinanza 16035 del 16 giugno 2025

Con l’ordinanza numero 16035, pubblicata il 16 giugno 2025, la Corte di Cassazione estende il perimetro di applicazione della presunzione di distribuzione di utili extracontabili ai soci di una società a ristretta base partecipativa anche al caso in cui i partecipanti alla società siano altre società, non importa se di capitali o di persone.

Secondo la Corte la presunzione “non è neutralizzata dallo schermo della personalità giuridica, ma estende la sua efficacia a tutti i gradi di organizzazione societaria per i quali si riscontri la ristrettezza della compagine sociale”; ciò che deve essere valutato è se ogni livello societario, caratterizzato dalla ristrettezza della compagine sociale, costituisca o meno “un mero schermo rispetto alle persone fisiche, valido civilisticamente ma non opponibile al fisco”.

In ragione di ciò, la Corte di Cassazione, con l’ordinanza 16035/2025 emana il seguente principio di diritto: “in materia di imposte sui redditi, nell'ipotesi di società di capitali a ristretta base sociale, la presunzione di attribuzione ai soci di maggiori utili, in corrispondenza di costi risultanti dalle scritture contabili ma disconosciuti, opera anche nel caso in cui la compagine sociale si componga esclusivamente di società, sia di persone sia di capitali, senza che ciò si ponga in contrasto con il divieto di presunzione di secondo grado, allorquando il fatto noto è dato dalla ristrettezza dell'assetto societario che implica un reciproco controllo dei soci nella gestione sociale con conseguente vincolo di solidarietà”.

Il principio emanato, a prescindere dal fatto che l’idea possa essere condivisa o meno, può presentare delle difficoltà di ordine concreto, in quanto non è chiaro in che maniera, materialmente, una società, socia di un’altra società, possa dimostrare il fatto di non aver ricevuto utili extracontabili, dato che questi già non sono iscritti nelle sue scritture contabili.

-

Ristretta base partecipativa: presunzione di distribuzione anche per i soci di SPA

Quando la proprietà di una società di capitali è divisa tra pochi soci, questa si può definire a ristretta base partecipativa.

Quando, in sede di contenzioso tributario, a una società di capitali a ristretta base partecipativa viene contestata l’inesistenza di costi o maggiori ricavi non contabilizzati, chi contesta presume che la società abbia occultato degli utili e li abbia distribuiti ai propri soci.

In conseguenza di ciò, oltre alla contestazione di maggiori imposte per la società, viene anche contestato il maggior reddito ai soci.

Una tale distribuzione è difficile che possa essere provata dall’amministrazione finanziaria, ma chi contesta presume che ci sia stata e richiede la prova contraria a carico dei soci, che però non è meno difficile da provare.

L’applicazione di un tale sistema di contestazione per tutta evidenza sfavorisce le imprese con pochi soci rispetto a quelle con ampia base partecipativa.

Oggi la contestazione di distribuzione di utili extra contabili in capo ai soci di società di capitali a ristretta base partecipativa costituisce una situazione molto frequente.

Ciò che più caratterizza questa contestazione è il fatto che non ci sia una inesistenza norma che esplicitamente la preveda: il legislatore tributario italiano non ha mai previsto un sistema sanzionatorio di sfavore per le società a ristretta base partecipativa.

Non sorprenderà il lettore che l’origine di questo sistema discenda dall’azione congiunta di giurisprudenza e prassi, le quali, superando il legislatore, hanno costruito una nuova fattispecie tributaria.

In termini pratici il fatto che il legislatore non abbia mai previsto questa situazione non tutela in nessun modo il contribuente perché, dopo che tale contestazione viene avanzata, se il contribuente propone ricorso basandosi sul fatto che non esista una norma a fondamento della pretesa, di norma perde il ricorso.

In origine queste contestazioni riguardavano per lo più le SRL, una tipologia societaria che, dopo la riforma del diritto societario, ha smesso di essere una sorta di mini-SPA, come era in origine, per assumere una sorta di forma ibrida tra società di capitali e società di persone. Possibilmente è stato proprio lo stato intrinsecamente ambiguo della natura della SRL a dare il via questo a questo tipo di contestazioni; la notizia però è che oggi, invece, queste contestazioni sono possibili anche per le SPA, come avvenuto in occasione della sentenza 7815/2025. E quindi, di conseguenza, a tutte le società di capitali, nel momento in cui si riscontra un numero esiguo di soci.

Uno dei problemi di una fattispecie non definita da una norma, a prescindere dal fatto che sia intrinsecamente sostenuta dal buon senso o meno, è il fatto che non è possibile definirne chiaramente il perimetro di applicazione. Proprio per questo motivo, a tutela del contribuente, nel contesto della riforma fiscale, l’articolo 17 della Legge delega prevedeva l’emanazione di una norma di diritto positivo per definire situazioni e contestazioni; ma purtroppo, ad oggi, la delega non ha avuto attuazione.

Per approfondimento è possibile leggere l’articolo “Riforma fiscale: la società a ristretta base partecipativa”.

La sentenza numero 7815/2025 della Corte di Cassazione

Con la sentenza numero 7815, pubblicata il 24 marzo 2025, la Corte di Cassazione affronta il caso in cui la contestazione di distribuzione di utili extra bilancio, presunta in conseguenza della ristretta base partecipativa, sia stata avanzata ai soci di una SPA.

Nel caso in esame i presunti utili derivavano da minori costi deducibili contestati alla società, nello specifico per disconoscimento di perdite su crediti e costi per operazioni verso paesi cosiddetti black list, per i quali, semplificando per brevità, la società non è stata in grado di dimostrare la convenienza economica.

Il disconoscimento di costi porta alla contestazione di un maggior reddito in capo alla società; e, in conseguenza della ristretta base societaria, alla presunzione di distribuzione ai soci con contestazione di omesso versamento delle ritenute.

Uno dei soci della SPA ha proposto ricorso in Cassazione asserendo l’errata applicazione del sistema di sfavore previsto, da giurisprudenza e prassi, in caso di ristrettezza della base societaria; a sostegno della sua tesi il socio affermava che:

- la società era una SPA (e non una SRL);

- non c’erano legami di parentela tra i soci.

Come anticipato, la Corte di Cassazione ha rigettato il ricorso, considerando la fattispecie pienamente applicabile anche al caso in esame.

Infatti secondo la Corte “risulta la piena compatibilità fra la presunzione di distribuzione di utili extra-contabili e la forma di SPA”, mentre l’esistenza di rapporti di parentela non è una condizione necessaria per l’applicazione della presunzione in esame, in quanto il numero esiguo di soci, anche non parenti, implica un vincolo di solidarietà e di reciproco controllo nella gestione sociale, tale da poter legittimamente presumere la conoscenza degli affari sociali e, di conseguenza, dell’utile extra-bilancio.

In conseguenza di ciò, la Corte di Cassazione emana il seguente Principio di diritto: “Per l’applicazione della presunzione di distribuzione degli utili extracontabili fra i soci di una società a ristretta base azionaria, fondata sul disposto di cui all’articolo 39, primo comma, lettera d) del DPR numero 600/1973 – non è necessario che tra i soci stessi sussista un legame di parentela, né è ostativo che la società stessa rivesta la natura di società per azioni, essendo sufficiente la ristrettezza della base sociale che implica in sé di norma un elevato grado di compartecipazione dei soci, la conoscenza degli affari sociali e la consapevolezza dell’esistenza di utile extrabilancio”.

La sentenza 7815/2025, quindi, amplia il perimetro della fattispecie della ristretta base partecipativa anche alle SPA. Alla luce della frequenza della contestazione e delle difficoltà per il contribuente a difendersi da una presunzione i cui confini non sono chiaramente definiti, sarebbe auspicabile l’emanazione di una norma di diritto positivo capace di instillare un po’ di certezza del diritto; come del resto già previsto dalla legge delega sulla riforma fiscale.

-

Vendite continue su Ebay: è reddito d’impresa

La sentenza numero 7552 della Corte di Cassazione, pubblicata il 21 marzo 2025, prende in esame il caso di un privato, non titolare di partita IVA, che effettua un elevato numero di vendite attraverso il portale Ebay nell’arco di diversi anni.

L'accertamento fiscale era “fondato su una presunzione legale di redditività delle movimentazioni bancarie accertate e non giustificate dal contribuente”; il fatto che questi avesse effettuato un significativo numero di vendite, nell’arco di un periodo lungo diversi anni, secondo l’Agenzia delle Entrate era condizione sufficiente per contestare a la produzione di redditi d’impresa e, in base a ciò, ricostruire l’imponibile proprio in base alle movimentazioni bancarie.

Secondo il contribuente, nella situazione in esame, non essendo presente un’attività economica organizzata non si sarebbe potuto contestare la produzione di reddito di d’impresa, ma solo di redditi diversi; posizione che è stata censurata dalla Corte di Cassazione in quanto, secondo questa, l’abitualità e la continuità intrinseche nel fatto di aver effettuato un elevato numero di vendite on line per diversi anni sono requisiti sufficienti per configurare la produzione di redditi d’impresa, a nulla rilevando in questo senso la mancanza di una struttura organizzativa e, a ben vedere, neanche l’importo totale delle vendite.

Infatti la contestazione di produzione di redditi d’impresa si è basata sull’effettuazione di un elevato numero di vendite, requisito sufficiente a configurare abitualità e prevalenza, a prescindere dall’importo totale delle vendite effettuate; quest’ultimo elemento è di certo importante per la quantizzazione della richiesta economica in sede di contenzioso, ma non costituisce una variabile utile a distinguere i redditi d’impresa dai redditi diversi, come è noto.

Il fondamento del diritto

Il motivo per cui la Corte di Cassazione ha considerato redditi di impresa gli introiti del contribuente in questa situazione è che l’elevato numero di vendite, effettuate per un periodo lungo diversi anni, configura una situazione di abitualità dell’attività svolta, e “l'esercizio delle attività di cui all'articolo 2195 del Codice civile, se abituale, determina sempre la sussistenza di un' impresa commerciale, indipendentemente dall'assetto organizzativo scelto”.

Quindi il punto è la qualificazione del venditore come imprenditore.

L’oggetto del contendere si basa sul fatto che “l'articolo 2082 Codice civile considera imprenditore chi svolge un'attività economica organizzata in modo professionale, mentre l'articolo 55 TUIR non richiede il requisito dell'organizzazione, ma la mera professione abituale delle attività di cui all'articolo 2195 Codice civile, anche non svolta in modo esclusivo”.

Tuttavia è consolidata la giurisprudenza nel constatare che normativa civilistica e quella fiscale divergano nell’identificazione dell’imprenditore, essendo richiesta dalla prima una “organizzazione” che non è invece richiesta dalla seconda.

Infatti, dal punto di vista tributario, è imprenditore colui che effettua una attività commerciale per “professione abituale”, anche senza esclusività della stessa, e a prescinde da una eventuale organizzazione d’impresa.

Motivo per cui, un contribuente che effettua una pluralità di vendite tramite un marketplace, anche se svolge altra attività lavorativa, situazione questa che non presenta i requisiti né dell’organizzazione né della prevalenza, produce comunque redditi d’impresa in base al principio dell’abitualità.

Il problema dell’autofattura

Nella situazione esaminata, una volta contestata al contribuente la produzione di reddito d’impresa, sorge, di conseguenza, un problema in relazione agli acquisti.

Infatti, in questa situazione, con il reddito d’impresa che viene ricostruito in base alle movimentazioni bancarie, quelle in uscita sono considerate acquisti di merce destinata alla rivendita, ma irregolari, in quanto non supportati da fattura.

Torna applicabile allora l’articolo 6 comma 8 del Decreto Legislativo 471/1997, il quale prevede che, nel momento in cui un soggetto esercente attività d’impresa fa un acquisto, ma il cessionario non rilascia la fattura, questi deve provvedere all’emissione di un’autofattura, che, nella situazione in esame, non era stata prodotta dal contribuente.

Dal punto di vista sostanziale, la questione più importante, in termini di contenzioso, è sapere quali sanzioni sono applicabili al contribuente in questa situazione di mancata autofatturazione: secondo la Corte di Cassazione “sul tema dell'erronea applicazione dell'IVA ai prelievi accertati, i quali, quando hanno natura di acquisti effettuati dal cessionario senza ricevere la fattura dal venditore e senza regolarizzarli, sono rimproverabili soltanto con la sanzione di cui all'articolo 6, comma 8 del Decreto Legislativo numero 471/1997”, in quanto è un principio giurisprudenziale, al quale si deve dare continuità quello secondo cui “in tema di IVA, a seguito dell'entrata in vigore dell'articolo 6, comma 8, del Decreto Legislativo numero 471 del 1997, che ha sostituito l'articolo 41, comma 6, del DPR numero 633 del 1972 , il cessionario che non abbia ottemperato all'obbligo di autofatturazione, non è tenuto, anche per le infrazioni commesse nel vigore della previgente disciplina, al pagamento dell' imposta"”.

Va comunque precisato che l’articolo 6 comma 8 del Decreto Legislativo 471/1997 prescrive che “il cessionario o il committente che, nell'esercizio di imprese, arti o professioni, abbia acquistato beni o servizi senza che sia stata emessa fattura nei termini di legge o con emissione di fattura irregolare da parte dell'altro contraente, è punito, salva la responsabilità del cedente o del commissionario, con sanzione amministrativa pari al cento per cento dell'imposta, con un minimo di euro 250, sempreché non provveda a regolarizzare l'operazione”.

-

Contenzioso tributario: l’attestazione di conformità non necessariamente su orginale

Il Vice Ministro Leo durante l'apertura dell'anno giudiziario, in data 12 marzo, ha anticipato un chiarimento molto atteso per il Contenzioso Tributario.

Il tema è stato oggetto di una norma contenuta nel Correttivo approvato il 13 marzo dal CdM.

In particolare, relativamente all’attestazione di conformità dei documenti inseriti nel fascicolo processuale “va fatta sul documento analogico che viene presentato al professionista e quindi non necessariamente l’originale”.

Il chiarimento riguarda la corretta interpretazione del nuovo art. 25-bis comma 5-bis del DLgs. 546/92, introdotto dal DLgs. 220/2023 che prevede che "Il giudice non tiene conto degli atti e dei documenti su supporto cartaceo dei quali non è depositata nel fascicolo telematico la copia informatica, anche per immagine, munita di attestazione di conformità all’originale”.

Attestazione conformità nel contenzioso tributario: novità in arrivo

L'artiolo 11 del Decreto Legislativo in bozza riguarda appunto Disposizioni integrative e correttive in materia di contenzioso tributario.

Con tale intervento si persegue l’obiettivo di razionalizzare e semplificare alcune disposizioni contenute nei decreti di attuazione della delega fiscale, assicurando una migliore e più efficace affermazione dei principi e dei criteri direttivi dell’azione di riforma di cui alla legge n. 111/2023 Riforma Fiscale.

Il comma 1 contiene misure correttive in materia di contenzioso tributario, dirette a realizzare compiutamente il principio fissato all’art. 19, comma 1, lettera b), della legge n. 111/2023, riguardante la completa digitalizzazione del processo tributario telematico.

In particolare, la lettera a) modifica il comma 5-bis dell’articolo 25-bis del D.lgs. n. 546/1992, introdotto dal recente decreto legislativo delegato n. 220/2023.

L’intervento proposto è finalizzato a confermare l’obbligo del difensore di attestare la conformità della copia informatica al documento analogico da lui detenuto, con la conseguenza che il giudice non terrà conto degli atti e documenti cartacei, depositati con modalità digitali, sprovvisti di tale attestazione di conformità.

Sul tema vi è stata polemica a seguito dell’interpretazione restrittiva fornita dagli Uffici del MEF, che avevano parlato della necessità di attestare la conformità all’originale di qualsiasi documento depositato.

In realtà, l’attestazione di conformità andrà fornita in relazione al documento che il professionista riceve dal cliente, a prescindere dal fatto che si tratti della copia originale.

-

Scomputo perdite in seguito ad accertamento: il modello IPEA

L’utilizzo delle perdite fiscali, correnti e pregresse, in diminuzione dai redditi conseguiti e dichiarati costituisce fatto connaturato nella vita di una attività economica.

Meno scontato è l’utilizzo di queste perdite nel caso in cui i redditi imponibili emergano in seguito ad attività di accertamento.

Di ciò si occupa il comma 4 dell’articolo 42 del DPR 600/1973, il quale prevede che dai maggiori redditi imponibili rilevati in seguito ad accertamento sono scomputate automaticamente le perdite correnti del periodo d’imposta oggetto di accertamento; dall’imponibile che residua possono anche essere scomputate le perdite pregresse non utilizzate, su richiesta del contribuente.

Quindi, una volta emanato un avviso di accertamento, l’ufficio scomputa automaticamente le eventuali perdite fiscali correnti dello stesso periodo di imposta; nel caso in cui dovessero residuare importi imponibili, il contribuente può richiedere l’utilizzo delle perdite fiscali pregresse.

La motivazione del diverso trattamento tra perdite correnti e perdite pregresse deriva dal fatto che l’utilizzo automatico delle perdite correnti costituisce una sorta di rettifica dell’esercizio oggetto di accertamento, per il quale le perdite fiscali rilevate dal contribuente vengono di fatto annullate dal maggior reddito rilevato in sede di accertamento. Il risultato di tale operazione sarà il corretto risultato dell’esercizio.

Diversamente, l’utilizzo delle perdite pregresse, per compensare il maggiore imponibile risultante da un accertamento, costituisce una facoltà per il contribuente, di cui può avvalersi oppure no.

L’utilizzo di tale facoltà passa attraverso la trasmissione telematica, con modalità o tramite intermediario, del modello IPEA, acronimo di Istanza di scomputo in diminuzione delle perdite dai maggiori imponibili derivanti dall’attività di accertamento.

In origine tale modello veniva trasmesso via PEC, procedura ormai superata dal 2016.

Il modello IPEA

L’esercizio della facoltà di utilizzo delle perdite fiscali pregresse a scomputo dei maggiori redditi imponibili accertati in sede di contenzioso, da parte del contribuente, richiede la trasmissione telematica, con modalità diretta o tramite intermediario, del modello IPEA, da effettuarsi, come disposto dal comma 4 dell’articolo42 del DPR 600/1973, “entro il termine di proposizione del ricorso”.

La compilazione del modello non presenta particolari difficoltà: esso, oltre al frontespizio, presenta il solo quadro US, su cui andranno indicati maggiori dettagli della richiesta.

Per quanto riguarda il frontespizio, oltre ai canonici dati richiesti per identificare il contribuente, va evidenziata la presenza di una sezione in cui dovranno essere indicarti i riferimenti dell’accertamento (numero, data e tipo di atto) per il quale si chiede l’applicazione delle perdite fiscali pregresse.

Il quadro US è invece composto da quattro sezioni:

- sezione I “Periodo d’imposta e istanza rimborso da Irap”: andrà indicato il periodo di imposta oggetto di verifica;

- sezione II “Situazione perdite pregresse”: andranno indicate le perdite pregresse esistenti al termine del periodo di imposta, con separata indicazione tra perdite utilizzabili in misura limitata e quelle utilizzabili in misura piena;

- sezione III “Perdite non disponibili”: riguardo le perdite pregresse esistenti alla fine del periodo d’imposta oggetto di accertamento, quelle indicate nella sezione II, andranno adesso indicate quali perdite non sono più disponibili nel momento in cui il contribuente invia il modello, distinguendo le perdite utilizzate nel periodi d’imposta successivi (rigo US3) e le perdite rettificate in diminuzione o scomputate d’ufficio in seguito ad accertamento (rigo US4);

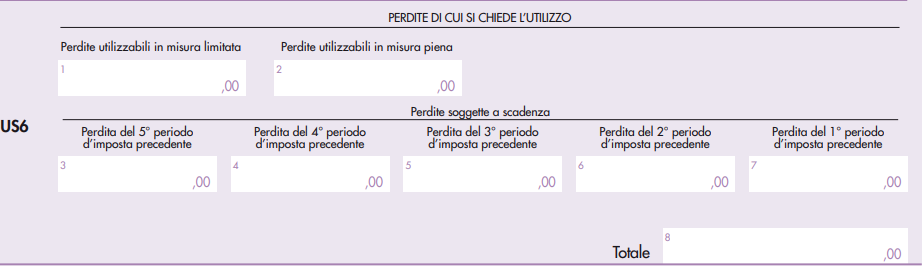

- sezione IV “Perdite disponibili di cui si chiede l’utilizzo in diminuzione dai maggiori imponibili”: in questa sezione andranno prima indicate le perdite pregresse effettivamente disponibili, che possono essere utilizzate dal contribuente a scomputo del maggio reddito accertato (rigo US5) e, poi, le perdite per le quali si chiede l’utilizzo (rigo US6).

Si precisa, infine, che, in seguito alla presentazione del modello IPEA, l’utilizzo di una parte delle perdite pregresse disponibili dovrà essere indicato anche nell’apposito rigo della dichiarazione annuale dei redditi.

In caso di società che aderisce al consolidato nazionale, il modello da utilizzare per il medesimo fine sarà il modello IPEC, similare al modello IPEA nell’impostazione, di poco più articolata.