-

Reddito Piloti su tratte nazionali: il calcolo per la tassazione

Con la Consulenza Giuridica n 15 del 25 novembre le Entrate chiariscono la corretta modalità di calcolo del reddito prodotto in Italia dai piloti

durante le tratte internazionali che interessano parzialmente il territorio dello Stato italiano.L'associazione istante chiede un parere sulla corretta interpretazione della locuzione ''reddito prestato nel territorio dello Stato'' ai sensi

dell'articolo 23, comma 1, lettera c) del Testo unico delle imposte sui redditi e della locuzione ''redditi prodotti in Italia'' ai sensi dell'articolo 16, del decreto legislativo 14 settembre 2015, n. 147 in relazione al calcolo del reddito prodotto in Italia dai piloti durante le tratte internazionali che interessino parzialmente il territorio dello Stato italiano.Inoltre, chiede indicazioni sui doveri informativi del sostituto di imposta al fine di superare le criticità attualmente riscontrate sia con i piloti che con gli uffici dell'amministrazione finanziaria in merito alle richieste di chiarimenti sulle «modalità di calcolo per la quantificazione del reddito estero indicato in CU» e sui doveri in capo ai sostituti di imposta in relazione alla corretta imponibilità del reddito per i soggetti non residenti.

Vediamo la replica ADE.

Piloti su tratte interpnazionali: calcolo del reddito su territorio italiano

L'Agenzia precisa che eventuali ''doveri informativi'' del sostituto nei confronti del sostituito che non sono previsti dalla norma tributaria non possono

oggetto di interpello, in quanto ai sensi dell'articolo 10 opties della legge 27 luglio 2000, n. 212 «L'amministrazione finanziaria offre, su richiesta, consulenza giuridica alle associazioni sindacali e di categoria, agli ordini professionali, agli enti pubblici o privati, alle regioni e agli enti locali, nonché alle amministrazioni dello Stato per fornire chiarimenti interpretativi di disposizioni tributarie su casi di rilevanza generale che non riguardano singoli contribuenti».

Inoltre, premesso che la questione è posta dall'Istante in maniera generica, senza la rappresentazione di un dubbio interpretativo specifico, si forniscono in generale le seguenti delucidazioni.

Poi gingendo al chiarimento ricorda che l'articolo 3, comma 1, del TUIR, prevede che «l'imposta si applica sul reddito complessivo del soggetto formato per i residenti da tutti i redditi posseduti al netto degli oneri deducibili indicati nell'articolo 10 e per i non residenti soltanto da quelli prodotti nel territorio dello Stato».

Per quanto di interesse in questa sede, nei confronti dei non residenti sono tassati in Italia ai sensi dell'articolo 23, comma 1, lettera c), del Tuir «i redditi di lavoro dipendente prestato nel territorio dello Stato, compresi i redditi assimilati a quelli di lavoro dipendente di cui alle lettere a) e b) del comma 1 dell'articolo 50».

Pertanto, mentre sono sicuramente imponibili in Italia i redditi derivanti da voli ''interni'', per quanto riguarda l'imponibilità in Italia dei redditi derivanti dai voli ''internazionali'' si formulano le seguenti considerazioni.

Al fine di individuare i redditi derivanti da lavoro dipendente prestato nel territorio italiano, in base al citato articolo 23, comma 1, lettera c), del TUIR, occorre far riferimento ai redditi afferenti alla quota parte della prestazione lavorativa effettuata, nel corso del periodo d'imposta (l'anno solare), nel nostro Paese, ossia alle ore in cui la medesima prestazione è svolta nel territorio dello Stato italiano, incluso, nella fattispecie in esame, il suo spazio aereo.

Da quanto precede consegue che, in base alle disposizioni della vigente normativa interna italiana, risulta imponibile in Italia, la quota parte di reddito annuale afferente alle ore di lavoro effettuate, nello stesso periodo d'imposta, nello spazio aereo italiano, mentre il reddito derivante dalle ore di svolgimento dell'attività lavorativa fuori dal territorio e dallo spazio aereo del nostro Paese non sarà, ovviamente, soggetto a tassazione in Italia.

Le considerazioni che precedono, come chiesto dall'Istante, esulano da qualsivoglia considerazione in merito all'eventuale applicazione di un Trattato

internazionale concluso dall'Italia.

Con riferimento al ''regime speciale per lavoratori impatriati'' di cui all'articolo 16, del decreto legislativo 14 settembre 2015, n. 147, con la circolare n. 17/E del 23 maggio 2017 (par. 4.1) è stato chiarito che l'agevolazione fiscale si applica ai soli redditi che si considerano prodotti nel territorio dello Stato.Ciò in base al tenore letterale del citato articolo 16 il quale dichiara espressamente agevolabili i redditi prodotti in Italia ed in linea con la finalità delle norme tese ad agevolare i soggetti che si trasferiscono in Italia per svolgervi la loro attività.

Nel citato documento di prassi, per individuare tali redditi si rinvia ai criteri di collegamento con il territorio dello Stato previsti dall'articolo 23 del TUIR.

In linea generale, quindi, l'esenzione non spetta per i redditi derivanti da attività di lavoro prestata fuori dai confini dello Stato.

Per beneficiare del ''regime speciale per lavoratori impatriati'', i titolari di reddito di lavoro dipendente, devono presentare una richiesta scritta al datore di lavoro che applica il beneficio dal periodo di paga successivo alla richiesta e, in sede di conguaglio, dalla data dell'assunzione, mediante applicazione delle ritenute sull'imponibile ridotto alla percentuale di reddito tassabile prevista dal regime agevolativo, al quale saranno commisurate le relative detrazioni.

Nelle ipotesi in cui il datore di lavoro non abbia potuto riconoscere l'agevolazione, il contribuente può fruirne, in presenza dei requisiti previsti dalla legge, direttamente nella dichiarazione dei redditi.In tale caso il reddito di lavoro dipendente va indicato già nella misura ridotta.

Allegati: -

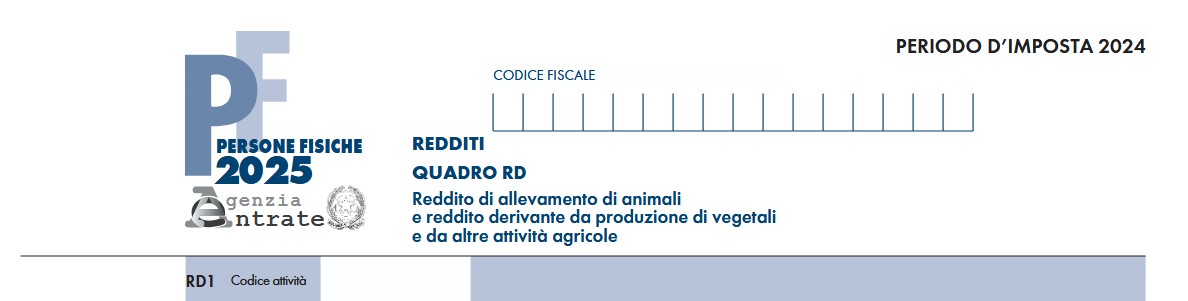

Redditi PF: quadro RD e la tassazione forfettaria dei redditi da produziione di vegetali

I contribuenti che utilizzano il Modello Redditi PF 2025 devono seguire le regole fissate con il Provvedimento n 131076 del 17 marzo 2025 con cui sono stati pubblicati anche il Modello e relative istuzioni per la dichiarazione dei redditi anno di imposta 2024.

Vediamo, per il settore allevamento, chi compila il Quadro RD e quali sono le novità di quest'anno.

Redditi PF e il Quadro RD

Nel rigo RD1 del Quadro RD va indicato il codice dell’attività svolta in via prevalente, desunto dalla tabella dei codici attività, consultabile sul sito Internet dell’Agenzia delle Entrate.

Il Quadro RD Reddito di allevamento di animali e reddito derivante da produzione di vegerali e da altr attività agricole è composto da cinque sezioni:

- Sezioni I allevamento animali,

- Sezione II produzione di vegetali oltre i limiti di cui all'art 32 comma 2 lett. b) del TUIR,

- Sezione IIA Produzione di vegetali oltre i limiti di cui all’art. 32, comma 2, lett. b-bis) del TUIR,

- Sezione III attività agricole connesse,

- Sezione IV determinazione del reddito.

Tra le novità, nel Quadro RD (sezioni II e II-A) è stata prevista la modifica dell’art. 56-bis del TUIR riguardante la tassazione forfetaria dei redditi derivanti dalle attività dirette alla produzione di vegetali esercitate oltre i limiti di cui all’art. 32, comma 2, lett. b) e b-bis) e i redditi derivanti dalla produzione e cessioni di beni di cui all’art. 32, comma 2, lettera b-ter) (sezione III) oltre il limite ivi indicato (art. 1, comma 1, lett. e) e f) del decreto legislativo 13 dicembre 2024, n. 192).

Il quadro RD deve essere utilizzato per dichiarare il reddito derivante dall’attività di allevamento di animali e/o da quelle dirette alla produzione di vegetali esercitate oltre i limiti di cui all’art. 32, comma 2, lett. b) e b-bis), del TUIR, qualora detto reddito sia determinato ai sensi del comma 5 dell’art. 56 (Sezione I) e/o del comma 1 dell’art. 56-bis (Sezione II e II-A).

La Sezione III, invece, deve essere utilizzata per dichiarare i redditi derivanti dalle altre attività agricole di cui ai commi 2, 3 e 3-ter dell’art. 56-bis del TUIR, nonché i redditi derivanti dall’attività di agriturismo, di cui alla legge n. 96 del 20 febbraio 2006, determinati secondo i criteri previsti dall’art. 5, comma 1, della legge n. 413 del 1991.

Nella sezione III vanno dichiarati anche:

- i redditi derivanti dalle attività dirette alla commercializzazione di piante vive e prodotti della floricoltura acquistate da imprenditori agricoli florovivaistici di cui all’art. 2135 del c.c., nei limiti del 10 per cento del volume di affari, da altri imprenditori agricoli florovivaistici.

- i redditi derivanti dalla produzione e cessione di beni di cui all’art. 32, comma 2, lett. b-ter) del TUIR, oltre il limite ivi indicato (art. 56-bis, comma 3-ter, del TUIR)

- i redditi derivanti dall’attività di produzione e cessione di energia elettrica e calorica da fonti rinnovabili agroforestali e fotovoltaiche oltre i limiti di cui all’art. 1, comma 423, della legge 23 dicembre 2005, n. 266, qualora detti redditi siano determinati secondo i criteri previsti dal citato comma 423;

- i redditi derivanti dallo svolgimento dell’attività di enoturismo, di cui all’ art. 1, commi da 502 a 504, della legge 27 dicembre 2017, n. 205, per la quale si applicano le disposizioni fiscali previste dall’art. 5, comma 1, della legge n. 413 del 1991.Tale attività è considerata attività agricola connessa ai sensi del comma 3 dell’art. 2135 del c.c. ove svolta dall’imprenditore agricolo, singolo o associato, di cui al medesimo art. 2135 del c.c. (art. 1, comma 2, del decreto del Ministro delle politiche agricole alimentari, forestali e del turismo del 12

marzo 2019). - i redditi derivanti dallo svolgimento dell’attività di “oleoturismo”, come definita nel comma 514 dell’art. 1 della legge 160 del 2019, per la quale l’art. 1, comma 513, della citata legge n. 160 del 2019 ha esteso le disposizioni di cui all’art. 1, commi da 502 a 505, della legge n. 205 del 2017 alle attività di oleoturismo.

Si ricorda che qualora il contribuente eserciti anche attività che producono reddito d’impresa (di cui all’art. 55 del TUIR), da dichiarare nei quadri RF o RG, ai fini della compilazione dei predetti quadri non dovrà tenere conto dei componenti afferenti l’attività i cui redditi sono dichiarati nel presente quadro.

Pertanto, in caso di compilazione del quadro RF occorrerà effettuare le corrispondenti variazioni in aumento e in diminuzione dei componenti imputati a conto economico, secondo le indicazioni ivi riportate.

Attenzione al fatto che il quadro RD non deve essere compilato dai soggetti che adottano il regime forfetario per gli esercenti attività d’impresa arti o professioni, di cui all’articolo 1, commi 54-89 della legge 23 dicembre 2014, n. 190, o il regime agevolato per l’imprenditoria giovanile e lavoratori in mobilità previsto dall’art. 27 del decreto legge n. 98 del 6 luglio 2011, convertito, con modificazioni, dalla legge 15 luglio 2011, n.111, in quanto detti soggetti devono compilare l’apposito quadro LM.

-

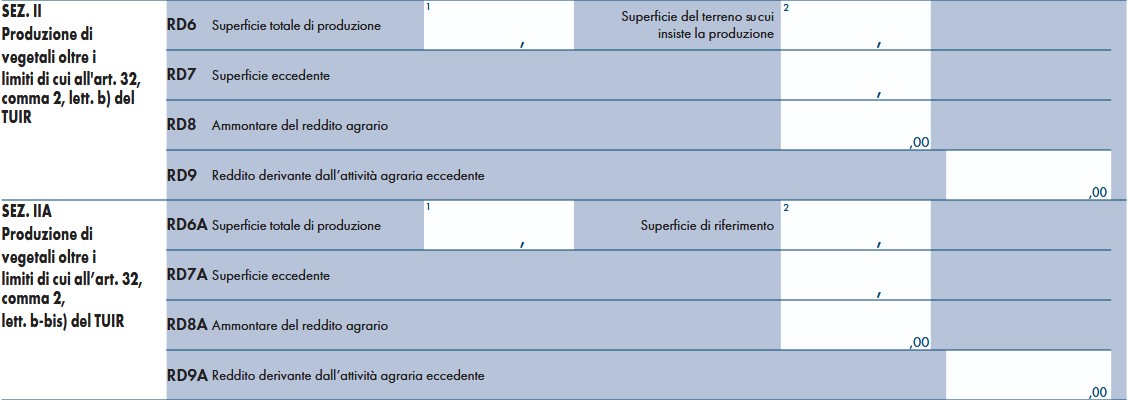

Modello Redditi PF 2025: il Quadro DI e l’integrativa

Il Modello Redditi PF 2025 fascicolo 1 ospita il quadro DI della dichiarazione integrativa.

Esso è composto dai righi da DI1 A DI20, vediamo come si compila.

Quadro DI dichiarazione integrativa del Modello Redditi PF

Il Quadro DI è utilizzato dai soggetti che, nel corso del 2024, hanno presentato una o più dichiarazioni integrative, ai sensi dell’art. 2, comma 8-bis, del decreto del Presidente della Repubblica 22 luglio 1998, n.322, oltre il termine prescritto per la presentazione della dichiarazione relativa al periodo d’imposta successivo a quello di riferimento della dichiarazione integrativa (ad esempio dichiarazione integrativa Redditi 2021 relativa al 2020 presentata nel 2024).

Nella dichiarazione relativa al periodo d’imposta in cui è presentata la dichiarazione integrativa è indicato il credito derivante dal minor debito o dal maggiore credito risultante dalla dichiarazione integrativa. A tal fine, va indicato:

- in colonna 1, il codice tributo relativo al credito derivante dalla dichiarazione integrativa;

- in colonna 2, l’anno relativo al modello utilizzato per la dichiarazione integrativa (ad esempio, per la dichiarazione integrativa Redditi

2021, indicare 2020); - in colonna 3, il credito derivante dal minor debito o dal maggior credito risultante dalla dichiarazione integrativa per i casi di correzione di errori contabili di competenza, per la quota non chiesta a rimborso nella dichiarazione integrativa stessa. Tale importo non deve essere ricompreso nel credito da indicare in colonna 4 e va sommato all’ammontare della eccedenza di imposta risultante dalla precedente dichiarazione da indicare nell’apposito rigo/campo del quadro/sezione dove la relativa imposta è liquidata (ad esempio, in caso di eccedenza IRPEF, nel rigo RN36 del quadro RN). Il credito indicato nella presente colonna può essere utilizzato in compensazione dal giorno successivo, ovvero, per importi superiori a 5.000 euro annui, dal decimo giorno successivo a quello di presentazione della dichiarazione integrativa ed entro la fine del periodo d’imposta oggetto della presente dichiarazione ai sensi dell’articolo 17 del decreto legislativo 9 luglio 1997, n. 241;

- in colonna 4, il credito derivante dal minor debito o dal maggior credito risultante dalla dichiarazione integrativa, per i casi diversi da quelli riguardanti la correzione di errori contabili di competenza, per la quota non chiesta a rimborso nella dichiarazione integrativa stessa. Tale importo concorre alla liquidazione della corrispondente imposta, a debito o a credito, risultante dalla presente dichiarazione. Il risultato di tale liquidazione va riportato nella colonna 1 (se a debito) o 2 (se a credito) del relativo rigo della sezione I del quadro RX.

Nel caso in cui il credito indicato nella presente colonna riguardi un tributo per il quale non sussiste il corrispondente rigo nella sezione I del quadro RX oppure per il quale nel rigo corrispondente non sia presente la colonna 2, detto credito va riportato nella sezione II del quadro RX. Nel caso in cui, nel corso del 2024, siano state presentate più dichiarazioni integrative relative a differenti periodi d’imposta occorre compilare un distinto rigo del presente quadro per ciascun codice tributo e relativo periodo d’imposta.

Qualora non sia sufficiente un unico modulo per l’indicazione dei dati richiesti, devono essere utilizzati altri moduli, avendo cura di numerare distintamente ciascuno di essi e riportare la numerazione progressiva nella casella posta in alto a destra.

-

Tassazione agevolata mance: anche per i lavoratori in somministrazione

Con la Consulenza giuridica n 7 del 15 luglio le Entrate forn iscono chiarimenti per la tassazione delle mance al 5% per i lavoratori del Turismo e della Ristorazione.

In sintesi l'Ade chiarisce che il trattamento fiscale agevolato del 5% sulle mance destinate dai clienti ai lavoratori di strutture ricettive e di esercizi di somministrazione di alimenti e bevande si applica anche quando il lavoratore non è un impiegato della struttura.

Esso si applica quindi anche se il lavoratore è dipendente di un fornitore esterno, ad esempio in somministrazione.

Tassazione agevolata mance: come funziona

L'istante è un ministero che domanda chiarimenti sull'applicazione del regime agevolato per le mance dei lavoratori del turismo e della ristorazione regolato dall’articolo 1 commi 58 e seguenti della legge n. 197/2022 (legge di bilancio 2023).

Esso prevede che le somme destinante a titolo di liberalità dai clienti ai lavoratori delle strutture ricettive e degli esercizi di somministrazione di alimenti e bevande, anche attraverso mezzi di pagamento elettronici, sono soggette a un’imposta agevolata del 5% sostitutiva di Irpef e addizionali.

L’imposta deve essere applicata dal sostituto d’imposta, trattandosi di redditi di lavoratore dipendente, salva espressa rinuncia scritta del lavoratore.

L’agevolazione opera entro il limite del 30% del reddito percepito nell’anno per le relative prestazioni di lavoro.

Con la Consulenza giuridica in oggetto, l'ADE chiarisce che il regime non cambia in base al soggetto destinatario delle somme erogate.

Tassazione agevolata mance: anche per i lavoratori in somministrazione

Viene ricordato che il contratto di somministrazione di lavoro è un accordo in cui un’agenzia (somministratore) fornisce dei dipendenti a una struttura che li utilizza per lo svolgimento di un lavoro e che “Con il contratto di somministrazione di lavoro l'utilizzatore assume l'obbligo di comunicare al somministratore il trattamento economico e normativo applicabile ai lavoratori suoi dipendenti che svolgono le medesime mansioni dei lavoratori da somministrare e a rimborsare al somministratore gli oneri retributivi e previdenziali da questo effettivamente sostenuti in favore dei lavoratori” (articolo 33, comma 2, del Dlgs n. 81/2015).

Nel caso del lavoratore non direttamente dipendente dalla struttura alberghiera o del bar o ristorante, il datore di lavoro tenuto a corrispondere lo stipendio, comprese le mance, è l'agenzia di somministrazione sulla quale, di conseguenza, ricadono gli obblighi di sostituzione d'imposta.

Il riversamento delle mance da parte dei gestori delle strutture ricettive e di esercizi di somministrazione e bevande al fornitore esterno, invece, è una semplice movimentazione di soldi che è irrilevante ai fini impositivi.

Le mance sono spesso acquisite dalle strutture ricettive o dagli esercizi di somministrazione di bevande e alimenti e poi riversate ai lavoratori, al netto delle imposte.

Se le mance riscosse destinate al lavoratore somministrato sono elargite dalla stessa struttura utilizzatrice, non vengono meno gli obblighi di sostituzione in capo alla società somministratrice.

In conclusione considerato che gli obblighi di sostituto d'imposta ricadono sull'agenzia di somministrazione anche nel caso in cui le mance siano erogate direttamente dall'utilizzatore quali ad esempio l’hotel o altra struttura, l’Agenzia chiarisce che tra la società di somministrazione (sostituto d'imposta) e la struttura erogatrice (terzo erogatore) sarà obbligatorio attivare un sistema di comunicazioni per la corretta tassazione le somme corrisposte.

-

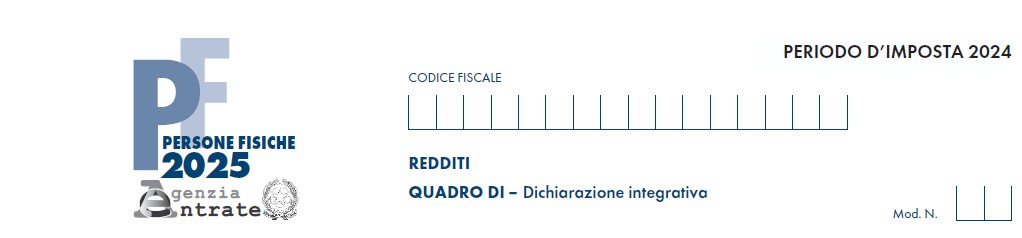

Redditi PF 2025: indicazione conti correnti cointestati nel quadro RW

Nel Modello Redditi PF 2025 vi è anche il Quadro RW da utilizzare per il monitoraggio fiscale delle attività detenute all'estero, vediamo chi è obbligato a compilarlo e chi ne è esonerato.

In particolare, vediamo istruzioni su come indicare nel Quadro RW i conti correnti cointestati.

Quadro RW: conti correnti cointestati, come indicarli

Il quadro RW deve essere compilato, ai fini del monitoraggio fiscale, dalle persone fisiche residenti in Italia che detengono investimenti all’estero e attività estere di natura finanziaria a titolo di proprietà o di altro diritto reale indipendentemente dalle modalità della loro acquisizione e delle cripto – attività detenute attraverso “portafogli”, “conti digitali” o altri sistemi di archiviazione o conservazione e, in ogni caso, ai fini dell’Imposta sul valore degli immobili all’estero (IVIE) e dell’Imposta sul valore dei prodotti finanziari dei conti correnti e dei libretti di risparmio detenuti all’estero (IVAFE).

Il quadro deve essere compilato anche per assolvere agli obblighi del versamento dell’imposta sul valore delle cripto-attività ai sensi dell’art. 19, comma 18 del Decreto Legge 201/2011, come modificato dall’art. 1, comma 146 della Legge 29 dicembre 2022, n. 197 (Legge di Bilancio 2023).

Attenzione al fatto che l’obbligo di monitoraggio non sussiste per i depositi e conti correnti bancari costituiti all’estero il cui valore massimo complessivo raggiunto nel corso del periodo d’imposta non sia superiore a 15.000 euro (art. 2 della Legge n. 186 del 2014); resta fermo l’obbligo di compilazione del quadro laddove sia dovuta l’IVAFE.

Tali soggetti devono indicare la consistenza degli investimenti e delle attività detenute all’estero nel periodo d’imposta; questo obbligo sussiste anche se il contribuente nel corso del periodo d’imposta ha totalmente disinvestito.

Il quadro RW non va compilato per le attività finanziarie e patrimoniali affidate in gestione o in amministrazione agli intermediari residentime per i contratti comunque conclusi attraverso il loro intervento, qualora i flussi finanziari e i redditi derivanti da tali attività e contratti siano stati assoggettati a ritenuta o imposta sostitutiva dagli intermediari stessi.Relativamente ai conti correnti, è bene sottolineare che per quelli cointestati, nel quadro RW occorre indicare l’intero ammontare a opera di ciascun cointestatario.

Relativamente ai conti cointestati, si ritiene infatti valido quando chiarito dalla agenzia con la Circolare n 38/2013 secondo la quale ciascun cointestatario deve indicare l’intera giacenza del conto corrente, riportando la propria percentuale di possesso nel campo 5 del quadro, ad esempio in caso di due cointestatari, ciascun contribuente indica “50".

Per ciò che concerne le eventuali sanzioni per chi non adempie al monitoraggio fiscale, nei conti correnti cointestati ai fini dichiarativi, si applica quanto chiarito in dottrina.

Ciascun cointestatario ha la disponibilità dell’intero investimento come ad esempio avviene nel caso del deposito titoli o del conto corrente dove ciascun soggetto può operare con firma disgiunta.

A ciò consegue che ogni cointestatario risulta potenzialmente soggetto alla sanzione ex art. 5 del DL 167/90 sul 100% delle attività estere di cui ha la disponibilità, senza dividere tale importo con gli altri cointestatari.

Concludendo se una persona fisica possiede un conto corrente estero cointestato con un’altra persona fisica residente in Italia, la sanzione potrebbe essere irrogata a entrambi e avrebbe come base la giacenza media indicata nel quadro RW nel campo 8.

Quadro RW: chi è esonerato

Il quadro RW non va compilato per le attività finanziarie e patrimoniali affidate in gestione o in amministrazione agli intermediari residenti e per i contratti comunque conclusi attraverso il loro intervento, qualora i flussi finanziari e i redditi derivanti da tali attività e contratti siano stati assoggettati a ritenuta o imposta sostitutiva dagli intermediari stessi.

Relativamente ai conti correnti viene si evidenzia che l’obbligo di monitoraggio non sussiste per i depositi e conti correnti bancari costituiti all’estero il cui valore massimo complessivo raggiunto nel corso del periodo d’imposta non sia superiore a 15.000 euro (art. 2 della Legge n. 186 del 2014); resta fermo l’obbligo di compilazione del quadro laddove sia dovuta l’IVAFE.

Inoltre, l’obbligo di monitoraggio non sussiste per:

- a) le persone fisiche che prestano lavoro all’estero per lo Stato italiano, per una sua suddivisione politica o amministrativa o per un suo ente locale e le persone fisiche che lavorano all’estero presso organizzazioni internazionali cui aderisce l’Italia la cui residenza fiscale in Italia sia determinata, in deroga agli ordinari criteri previsti dal TUIR, in base ad accordi internazionali ratificati;

- b) i contribuenti residenti in Italia che prestano la propria attività lavorativa in via continuativa all’estero in zone di frontiera ed in altri Paesi limitrofi con riferimento agli investimenti e alle attività estere di natura finanziaria detenute nel Paese in cui svolgono la propria attività lavorativa.

-

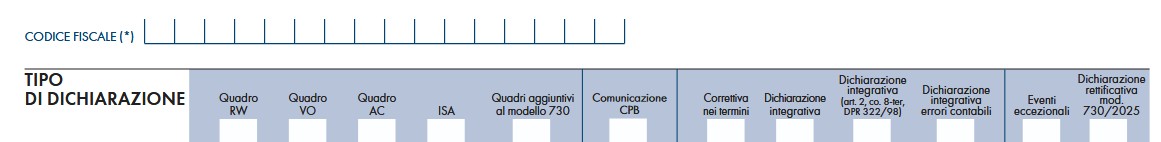

Modello Redditi PF 2025: le novità del frontespizio

Il frontespizio del modello Redditi PF 2025, la dichiarazione annuale dei redditi conseguiti nell’anno d’imposta 2025, presenta alcune interessanti novità.

Proprio all’inizio della dichiarazione, nella sezione “Tipo di dichiarazione” sono state aggiunte due nuove caselle, relative a due diverse fattispecie:

- “Comunicazione CPB”;

- “Dichiarazione rettificativa mod. 730/2025”.

Comunicazione CPB

Le partite IVA, ditte individuali o lavoratori autonomi, esercenti personalmente le attività ma non aderenti al regime forfettario, come noto, possono accedere al Concordato Preventivo Biennale per il biennio 2025-2026.

Quest’anno l’adesione al CPB sarà possibile contestualmente all’invio della dichiarazione dei redditi e del modello ISA del contribuente interessato, oppure separatamente, con modalità autonoma.

La casella “Comunicazione CPB” va valorizzata dal contribuente in caso di invio autonomo della comunicazione di adesione al CPB; con maggiore precisione, qui andranno inseriti i numeri:

- in caso di Adesione al CPB;

- In caso di Revoca dell’adesione al CPB.

Secondo quanto indicato sulle istruzioni del modello Redditi PF 2025, in caso di invio autonomo della dichiarazione di adesione o di revoca del CPB, dopo aver valorizzato la casella di cui sopra, sul frontespizio dovranno essere inseriti soltanto le informazioni relative ai dati anagrafici del contribuente, al firmatario della dichiarazione e alla presentazione da parte del soggetto incaricato.

La compilazione di ulteriori campi risulta priva di effetti.

Va precisato che la comunicazione di adesione o di revoca dell’adesione al CPB va trasmessa telematicamente all’Agenzia delle Entrate, direttamente o tramite intermediario abilitato, entro i termini previsti per l’adesione al Concordato Preventivo Biennale. Le istruzioni del modello Redditi PF 2025 precisano che “eventuali comunicazioni trasmesse successivamente a tale termine non avranno alcun effetto”.

Dichiarazione rettificativa mod. 730/2025

Come noto, il modello 730 del 2025 ha incorporato al suo interno la possibilità di utilizzare direttamente il modello dichiarativo semplificato per dichiarare quelle tipologie reddituali per le quali, fino all’anno prima, era necessario trasmettere i quadri mancanti tramite il modello Redditi PF.

In conseguenza di questa novità, il modello Redditi PF 2025 prevede la nuova casella “Dichiarazione rettificativa mod. 730/2025”, all’interno del frontespizio, da valorizzare nel caso in cui il contribuente si trovi a dover correggere la dichiarazione precedentemente trasmessa dal soggetto che ha prestato l’assistenza fiscale, con la quale erano stati compilati:

- il rigo C16, del quadro C, relativo alla “Tassazione agevolata mance”;

- il quadro W “Investimenti e attività estere di natura finanziaria o patrimoniale”;

- il quadro M ““Redditi soggetti a tassazione separata e a imposta sostitutiva. Rivalutazione dei terreni”;

- il quadro T “Plusvalenze di natura finanziaria”.

Nel caso in cui il contribuente voglia correggere quanto trasmesso precedente con il modello 730 del 2025, questi dovrà valorizzare la casella con uno dei seguenti codici numerici:

- “se la rettifica riguarda errori che non hanno comportato l’apposizione di un visto infedele”;

- “se la rettifica riguarda errori che hanno comportato l’apposizione di un visto infedele”;

- “se la rettifica riguarda sia errori che hanno comportato l’apposizione di un visto infedele, sia errori che non hanno comportato l’apposizione di un visto infedele”.

Si ricorda che i professioni abilitati e i CAF, incaricati della trasmissione del modello 730, hanno l’obbligo di verificare la correttezza delle informazioni inserite, in base ai documenti forniti dal contribuente, e apporre così il visto di conformità.

Le istruzioni del modello Redditi PF 2025 precisano che “in caso di errata apposizione del visto di conformità nel modello 730, il CAF/professionista dovrà utilizzare il codice tributo 8925 per il versamento della somma dovuta”.

-

Irpef 2025: chiarimenti ADE

Con la Circolare n. 4/E del 16 maggio 2025 le Entrate hanno commentato le tante novità che riguardano la tassazione delle persone fisiche.

La circolare di oltre cinquanta pagine ha come oggetto: Decreto legislativo 13 dicembre 2024, n. 192, e legge 30 dicembre 2024, n. 207 – Novità in materia d’imposta sul reddito delle persone fisiche (IRPEF) e sulla tassazione dei redditi di lavoro dipendente.

Pricipalmente vengono affrontati i seguenti temi:

- nuove aliquote IRPEF,

- detrazioni per lavoro e per carichi di famiglia,

- nuovi trattamenti integrativi e bonus per i lavoratori dipendenti.,

- lavoratori dipendenti e le novità del decreto di riforma fiscale.

Vediamo alcuni chiarimenti

Aliquote Irpef 2025: commento ADE

La Legge di bilancio 2025 ha stabilito che, dal periodo d’imposta 2025, sul reddito imponibile si applicano le aliquote progressive per scaglioni di reddito:

- a) 23% fino a 28.000 euro,

- b) 35% oltre 28.000 e fino a 50.000 euro,

- c) 43% oltre 50.000 euro.

Viene confermato l’innalzamento da 1.880 euro a 1.955 euro della detrazione per i contribuenti titolari di redditi di lavoro dipendente, escluse le pensioni e assegni a esse equiparati, e di taluni redditi assimilati a quelli di lavoro dipendente, se il reddito complessivo non supera 15.000 euro.

Il reddito complessivo da utilizzare per la determinazione delle agevolazioni fiscali tiene conto anche dei redditi assoggettati a cedolare secca, dei redditi assoggettati a imposta sostitutiva in applicazione del regime forfetario per gli esercenti attività d’impresa, arti o professioni, della quota di agevolazione ACE e delle somme versate a titolo di mance dai clienti ai lavoratori del settore privato, impiegati nelle strutture ricettive e negli esercizi di somministrazione di alimenti e bevande, assoggettate a imposta sostitutiva.

La Circolare in oggetto specifica inoltre che per i soggetti che aderiscono al concordato preventivo biennale si tiene comunque conto del reddito effettivo e non di quello concordato.

Tassazione mance: chiarimenti ADE

In materia di agevolazioni concesse al personale impegnato nel settore ricettivo e di somministrazione di alimenti e bevande, il comma 520 della legge di bilancio 2025 modificano i commi 58 e 62 dell’articolo 1 legge di bilancio 2023, concernente il regime di tassazione sostitutiva delle somme rilasciate a titolo di liberalità dai clienti ai lavoratori del predetto settore economico (c.d. mance).

La prima modifica riguarda la determinazione dell’ammontare massimo delle mance percepite dal lavoratore da assoggettare a tassazione sostitutiva.

Tale ammontare è pari al 30 per cento invece del 25 per cento del reddito percepito per le prestazioni lavorative nell’anno.

La seconda modifica si riferisce alla condizione reddituale per l’accesso al regime di tassazione sostitutiva ed estende l’ambito soggettivo ai lavoratori che conseguono redditi di lavoro dipendente per un importo complessivo non superiore a 75.000 euro al posto di 50.000 euro.

Si ricorda che il superamento di tale limite di 75.000 euro di redditi di lavoro dipendente non rileva ai fini dell’applicazione del regime nell’anno in cui si percepiscono le mance, ma costituisce una causa ostativa alla tassazione sostitutiva per l’anno successivo.

L'agenzia sottolinea che per la concreta applicazione della disciplina, si rinvia ai chiarimenti forniti con la circolare n. 26/E del 2023.

-

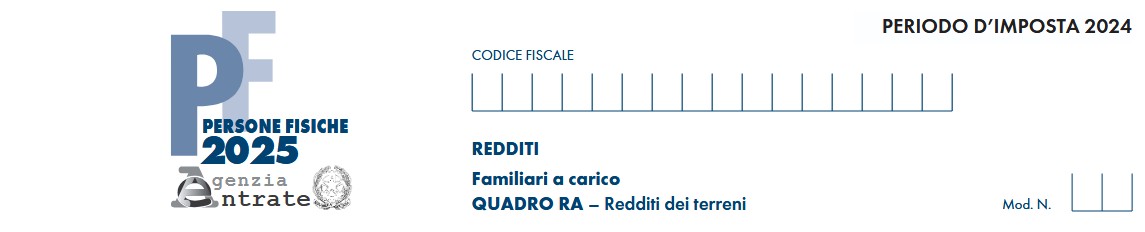

Redditi PF 2025: il quadro RA per i terreni

Il Modello REDDITI Persone Fisiche 2025, inviato telematicamente, deve essere presentato entro il 31 ottobre 2025 direttamente dal contribuente ovvero se viene tra smessa da un intermediario abilitato alla trasmissione dei dati.

Tale modello accoglie nel Quadro RA i redditi dei terreni, vediamo chi lo compila e per quali redditi.

Redditi PF 2025: il reddito dei terreni

Relativamente al Quadro RA del Modello Redditi PF 2025 utilizzabile per dichiarare il reddito dei terreni, occorre evidenziare, prima delle istruzioni che, il reddito dei terreni si distingue in reddito dominicale e reddito agrario.

Il proprietario del terreno o il titolare di altro diritto reale è tenuto a dichiarare sia il reddito dominicale sia il reddito agrario, anche nel caso in cui lo stesso svolga direttamente l’attività agricola.

Se, invece, l’attività agricola è esercitata da un’altra persona, il reddito dominicale deve essere dichiarato, comunque, dal proprietario, mentre il reddito agrario deve essre dichiarato da chi svolge l’attività agricola.

Il reddito dominicale è costituito dalla parte dominicale del reddito medio ordinario ritraibile dal terreno attraverso l’esercizio delle attivita’ agricole di cui all’art. 29 del TUIR; mentre Il reddito agrario è costituito dalla parte del reddito medio ordinario dei terreni imputabile al capitale d’esercizio e al lavoro di organizzazione impiegati nell’esercizio delle attività agricole di cui all’ articolo 2135 del codice civile (artt. 27, comma 1, e 32, comma 1, del TUIR).

E in particolare, deve utilizzare questo quadro:

- chi possiede, a titolo di proprietà, enfiteusi, usufrutto o altro diritto reale, terreni situati nel territorio dello Stato che sono o devono essere iscritti in catasto con attribuzione di rendita. In caso di usufrutto o altro diritto reale il titolare della sola “nuda proprietà” non deve dichiarare il terreno;

- l’affittuario che esercita l’attività agricola nei fondi in affitto e gli associati nei casi di conduzione associata. In tal caso deve essere compilata solo la colonna relativa al reddito agrario a decorrere dalla data in cui ha effetto il contratto;

- il titolare dell’impresa agricola individuale, anche in forma di impresa familiare o il titolare dell’azienda coniugale non gestita in forma societaria che conduce il fondo. Se questi contribuenti non sono proprietari del terreno, non lo hanno in usufrutto o non hanno su di esso un altro diritto reale, va compilata solo la colonna del reddito agrario.

Attenzione al fatto che fino all’emanazione del decreto di cui all’art. 32, comma 3-bis, del TUIR il reddito agrario ed il reddito dominicale delle colture prodotte utilizzando immobili oggetto di censimento al catasto dei fabbricati di cui all’art. 32, comma 2, lett. b-bis) del TUIR, è determinato mediante l’applicazione alla superficie della particella catastale su cui insiste l’immobile della tariffa d’estimo più alta in vigore nella provincia in cui è censita la particella, incrementata del 400 per cento (art. 28, comma 4-ter e art. 34, comma 4-bis, del TUIR).

Il reddito dominicale determinato ai sensi del citato decreto, ovvero, in via transitoria, ai sensi del comma 4-ter dell’art. 28 del TUIR,

non può essere inferiore alla rendita catastale attribuita all’immobile destinato alle attività dirette alla produzione di vegetali di cui all’art.

32, comma 2, lett. b-bis).Qualora la rendita catastale attribuita all’immobile destinato alle attività dirette alla produzione di vegetali di cui all’art. 32, comma 2, lett. b-bis) risultasse più alta del reddito dominicale delle colture, in colonna 1 dovrà essere indicata la rendita catastale del predetto immobile.

Modello Redditi PF 2025: i terreni che non vanno dichiarati

Non deve utilizzare questo il quadro RA:

- il partecipante dell’impresa familiare agricola,

- il coniuge nell’azienda coniugale e i soci di società semplici, in nome collettivo, in accomandita semplice oppure di società di fatto.

In tutti questi casi deve essere utilizzato il quadro RH.

Inoltre, non vanno dichiarati in questo quadro:i terreni situati all’estero e quelli dati in affitto per usi non agricoli (ad es. per una cava o una miniera), in quanto costituiscono redditi diversi e, pertanto, vanno indicati rispettivamente nei righi RL12 e RL11, del quadro RL “Altri redditi” del Modello REDDITI 2025, fascicolo 2.

Inoltre attenzione al fatto che nel caso di terreni non affittati, l’IMU sostituisce l’Irpef e le relative addizionali sul reddito dominicale, mentre il reddito agrario continua ad essere assoggettato alle ordinarie imposte sui redditi.

Pertanto, per il reddito dei terreni non affittati si deve tener conto del solo reddito agrario.

Per i terreni affittati, invece, risultano dovute sia l’IMU che l’Irpef. Restano assoggettati a Irpef, anche se non affittati, i terreni per i quali è prevista l’esenzione dall’IMU

Ad esempio sono esenti dall’IMU i terreni ricadenti in aree montane o di collina individuati utilizzando i criteri di cui alla circolare del Ministero delle finanze n. 9 del 14 giugno 1993 e la circolare n. 4/DF del 14 luglio 2016.

In tali casi va barrata la casella “IMU non dovuta” (colonna 9)

-

Addizionali comunali: delibere da approvare entro il 15 aprile

Entro il 15 aprile i Comuni, devono approvare le aliquote delle addizionali irpef.

Ricordiamo che le aliquote e li scaglioni sono a regime su tre diversificazioni, mentre per le addizionali si dà ancora la possibilità di mantenere i quattro scaglioni. Vediamo cosa ha previsto la legge di bilancio 2025

Addizionali comunali: vanno approvate entro il 15 aprile

Entro il 15 aprile i Comuni devono approvare le aliquote per l’addizionale comunale all’Irpef.

Il sito del MEF con le approvazioni risulta aggiornato al mese di marzo e mancano diverse regioni che devono ancora provvedere entro la prossima scadenza.

Dalla Legge di Bilancio 2025 i commi 750, 751 e 752 prevedono, in sintesi, quanto segue:

- i Comuni per il 2025 possono modificare con delibera scaglioni e aliquote dell’addizionale comunale in conformità alla nuova articolazione prevista per l’Irpef nazionale;

- si dà la possibilità, nelle more del riordino della fiscalità degli enti territoriali, di determinare per i soli anni d’imposta 2025, 2026 e 2027, aliquote differenziate sulla base dei precedenti quattro scaglioni di reddito;

- qualora i Comuni non adottino la delibera prevista secondo quanto detto sopra, oppure nel caso in cui non sia trasmessa nei termini, l’addizionale Irpef venga applicata sulla base degli scaglioni di reddito e delle aliquote già vigenti in ciascun ente nell’anno precedente a quello di riferimento.In questo modo quindi si permette ai Comuni di non deliberare, confermando tacitamente le misure previste nel 2024, anche nel caso in cui si fosse differenziato su quattro scaglioni.

Ricordiamo che anche la delibera sull’addizionale è soggetta all’obbligo di pubblicazione, ai sensi dell'articolo 14, comma 8 del Dlgs 23/2011, le delibere di variazione dell’addizionale Irpef hanno effetto dal 1° gennaio dell’anno di pubblicazione sul sito del Mef, a condizione che la pubblicazione avvenga entro il 20 dicembre dell’anno a cui la delibera si riferisce.

Il Comune inoltre, può prevedere soglie di esenzione.

Per accedere alla pagina dedicata del MEF clicca qui, dove sono presenti tutte le delibere approvate.

-

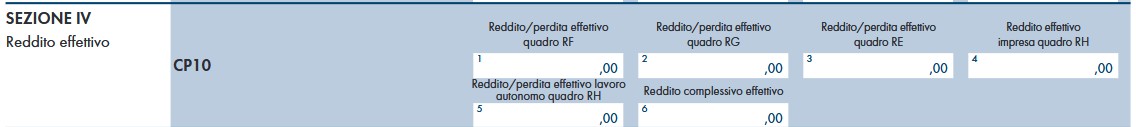

Redditi PF 2025: il quadro CP per il concordato preventivo biennale

Il Modello Redditi PF 2025 pubblicato in data 17 marzo dall'Agenzia delle Entrate, tra le principali novità reca l’inserimento di un quadro apposito per i contribuenti che hanno accettato la proposta di Concordato preventivo biennale, Quadro CP.

Vediamo i dettagli sulla compilazione

Redditi PF 2025: il quadro CP per il CPB

Il quadro CP del modello redditi PF 2025 si compone di cinque sezioni:

- la sezione I che va compilata dai contribuenti che si avvalgono del regime previsto dall’articolo 20-bis del Dlgs 13/2024 e che verseranno a seconda del punteggio Isa ottenuto nel 2023, una certa imposta sostitutiva, sulla parte di reddito di impresa o di lavoro autonomo concordato che eccede quello dichiarato nel periodo di imposta antecedente la proposta. Attenzione al fatto che il quadro va compilato anche dai contribuenti che non hanno aderito al CPB ma che partecipano a società trasparenti che hanno aderito

- le sezioni II e III che riguardano la generalità dei contribuenti che hanno aderito alla proposta per apportare le rettifiche al reddito concordato. Dal reddito concordato sono escluse alcune componenti che devono essere sommate o sottratte al reddito concordato ai sensi degli articoli 15 e 16 del Dlgs 13/2024.

- la sezione IV con il solo rigo CP10 è relativa al reddito effettivo che va comunque dichiarato. In questo rigo occorre indicare il reddito calcolato nei quadri ordinari, cioè RF, RG, RE ed RH:

- la sezione V che va compilata per indicare eventuali cause di cessazione o decadenza, le quali comportano la perdita del regime di concordato.

Le istruzioni evidenziano che con l’adesione al regime di CPB il contribuente si è impegnato a dichiarare gli importi concordati nelle dichiarazioni dei redditi relative ai periodi d’imposta oggetto di concordato.

L’accettazione della proposta da parte dei soggetti di cui agli articoli 5 e 116 del TUIR, obbliga al rispetto della medesima i soci o gli associati.

Si precisa che qualora il contribuente, nell’anno d’imposta 2023, abbia adottato il regime forfetario di cui all’art. 1, commi da 54 a 75 della legge 23 dicembre 2014, n. 190, la proposta di reddito concordato dallo stesso accettata per l’anno d’imposta 2024, ai sensi dell’art. 23 e seguenti del decreto CPB, produce effetti anche nel caso in cui egli, in tale anno, dichiari un ammontare di ricavi o compensi effettivi superiore a 100.000 euro, purché esso non sia non superiore a 150.000 euro.

In tal caso, infatti, il contribuente fuoriesce dal regime forfetario, ma non cessa dal CPB e, pertanto, determina il reddito effettivo nel relativo quadro RF o RG (a seconda del regime contabile adottato) mentre indica il reddito concordato nel presente quadro, applicando allo stesso le aliquote progressive IRPEF, (e compilando a tal fine la sezione II, senza effettuare le rettifiche di cui agli artt. 15 e 16) nonché, in presenza dei presupposti, l’imposta sostitutiva di cui all’art. 31-bis del decreto CPB, (compilando a tal fine la sezione I)

- la sezione I che va compilata dai contribuenti che si avvalgono del regime previsto dall’articolo 20-bis del Dlgs 13/2024 e che verseranno a seconda del punteggio Isa ottenuto nel 2023, una certa imposta sostitutiva, sulla parte di reddito di impresa o di lavoro autonomo concordato che eccede quello dichiarato nel periodo di imposta antecedente la proposta. Attenzione al fatto che il quadro va compilato anche dai contribuenti che non hanno aderito al CPB ma che partecipano a società trasparenti che hanno aderito