-

Pensionato estero: il caso del regime opzionale per i redditi da liquidazione

L’Agenzia delle Entrate, con la Risposta n. 292 del 2025, ha chiarito un tema molto rilevante per i pensionati esteri che intendono rientrare in Italia beneficiando del regime agevolato previsto dall’articolo 24-ter del TUIR.

Il quesito riguarda in particolare la tassazione applicabile all’avanzo di liquidazione derivante dallo scioglimento di società estere partecipate dal contribuente.

La questione tratta la riconducibilità dell’utile da liquidazione tra i “redditi prodotti all’estero” assoggettabili all’imposta sostitutiva del 7%, prevista per i pensionati che trasferiscono la residenza nel Mezzogiorno.

Vediamo i chiarimenti Ade.

Tassazione sostitutiva al 7% e liquidazione di partecipazioni estere

L’Agenzia ricorda innanzitutto che il regime opzionale previsto dall'articolo 24ter del Tuir prevede che «le persone fisiche, titolari dei redditi da pensione di cui all'articolo 49, comma 2,lettera a), erogati da soggetti esteri, che trasferiscono in Italia la propria residenza ai sensi dell'articolo 2, comma 2, in uno dei comuni appartenenti al territorio delle regioni Sicilia, Calabria, Sardegna, Campania, Basilicata, Abruzzo, Molise e Puglia, o in uno dei comuni di cui agli allegati 1, 2 e 2bis al decretolegge 17 ottobre 2016, n. 189, convertito, con modificazioni, dalla legge 15 dicembre 2016, n. 229, o in uno dei comuni interessati dagli eventi sismici del 6 aprile 2009, avente comunque una popolazione non superiore a 20.000 abitanti, possono optare per l'assoggettamento dei redditi di qualunque categoria, prodotti all'estero, individuati secondo i criteri di cui all'articolo 165, comma 2, a un'imposta sostitutiva, calcolata in via forfettaria, con aliquota del 7 per cento per ciascuno dei periodi di imposta di validità dell'opzione».

Le modalità operative del regime sono state definite con il provvedimento del 31 maggio 2019 e numerosi documenti di prassi hanno chiarito la portata applicativa dell’agevolazione.

La circolare n. 21/2020 precisa che “per espressa previsione normativa, i redditi da ''pensione'' sono equiparati a quelli di ''lavoro dipendente” ed ha anche chiarito che “l'opzione per il regime consente al contribuente di assoggettare a imposizione sostitutiva, calcolata in via forfettaria, con aliquota del7 per cento per ciascuno dei periodi d'imposta di validità dell'opzione, i redditi di qualunque categoria prodotti all'estero…”.

L'agenzia richiama in tema di dividendi, l’interpello 766/2021, con cui è stato precisato che i dividendi percepiti da un neo‑residente sono considerati redditi di capitale prodotti all’estero se corrisposti da soggetti non residenti. Anche le distribuzioni di utili da società estere, anche se localizzate in Stati a regime fiscale privilegiato, rientrano tra i redditi esteri. Per tali redditi, l’imposta sostitutiva prevista dal Tuir esaurisce il prelievo fiscale in Italia.

Alla luce del quadro normativo e di prassi l’Agenzia ritiene che i redditi derivanti dalla liquidazione di una società siano redditi di capitale (articolo 47, comma 7 del Tuir e circolare n. 52/2004) pertanto anche il reddito derivante dalla liquidazione di una società estera è un reddito di capitale prodotto all'estero che può rientrare nel perimetro del regime opzionale in esame.

Il cittadino residente in Francia che si trasferirà nel Sud Italia, nel rispetto di tutte le condizioni previste dalla normativa di riferimento (tra questi, la provenienza da un Paese estero con il quale è in vigore un accordo di cooperazione amministrativa, il trasferimento in un comune del Sud con meno di 20.000 abitanti, eccetera), potrà beneficiare dell’imposta sostitutiva forfettaria stabilita dall’articolo 24-ter del Tuir anche per i redditi prodotti dalla liquidazione delle sue partecipate.

-

730/2025: novità per gli impatriati

Per presentare il Modello 730/2025 occorre attenersi alle istruzioni pubblicate dall'Agenzia delle Entrate in data 10 marzo con il Provvedimento n 114763.

Scarica qui Modello e le istruzioni per la Dichiarazione 730/2025.

Vediamo le novità che quest'anno riguardano gli impatriati.

730/2025: redditi degli impatriati

Nel Modello 730/2025 è possibile indicare i redditi degli impatriati.

In particolare, quest'anno viene ridisegnato il regime fiscale agevolato per i lavoratori impatriati che trasferiscono la residenza fiscale in Italia a decorrere dal periodo d’imposta 2024.

Come evidenziato anche dalle istruzioni al Modello 730/2025 l’articolo 5 del decreto legislativo 27 dicembre 2023, n. 209, ha introdotto, a decorrere dal 29 dicembre 2023, un nuovo regime agevolativo in favore dei lavoratori impatriati, ovvero per i soggetti che trasferiscono la residenza fiscale in Italia a decorrere dal periodo d’imposta 2024.

La disposizione prevede che i redditi di lavoro dipendente e i redditi assimilati a quelli di lavoro dipendente, nonché i redditi di lavoro autonomo, prodotti in Italia da lavoratori che trasferiscono la residenza nel territorio dello Stato ai sensi dell'articolo 2 del Tuir, concorrono, entro il limite di 600.000 euro, alla formazione del reddito complessivo nella misura del 50 per cento del loro ammontare.

Tali redditi concorrono, invece, alla formazione del reddito complessivo nella misura del 40 per cento del loro ammontare:

- a) se il lavoratore si trasferisce in Italia con un figlio minore;

- b) in caso di nascita di un figlio ovvero di adozione di un minore di età durante il periodo di fruizione del regime. In tale caso l’ulteriore beneficio è fruito a partire dal periodo d'imposta in corso al momento della nascita o dell'adozione e per il tempo residuo di fruibilità dell'agevolazione.

Attenzione al fatto che, la maggiore agevolazione si applica a condizione che, durante il periodo di fruizione del regime da parte del lavoratore, il figlio minore di età, ovvero il minore adottato, sia residente nel territorio dello Stato.

730/2025: regime degli impatriati, da quando parte

Le agevolazioni si applicano nel periodo di imposta in cui è avvenuto il trasferimento della residenza fiscale nel territorio dello Stato e nei quattro periodi d’imposta successivi.

I regimi agevolativi richiedono che i lavoratori:

- a) si impegnino a risiedere fiscalmente in Italia per almeno quattro anni;

- b) non siano stati fiscalmente residenti in Italia nei tre periodi d'imposta precedenti il loro trasferimento;

- c) prestino l'attività lavorativa per la maggior parte del periodo d'imposta nel territorio dello Stato;

- d) siano in possesso dei requisiti di elevata qualificazione o specializzazione come definiti dal decreto legislativo 28 giugno 2012, n. 108 e dal decreto legislativo 9 novembre 2007, n. 206.

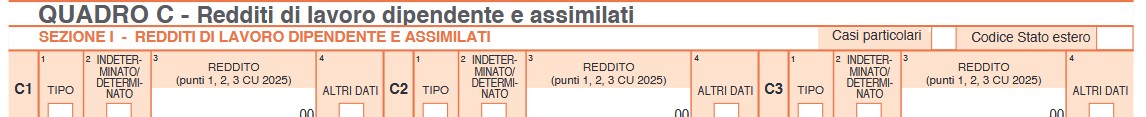

730/2025: il rigo C1 e il rigo C 14 per gli impatriati

Nella

va compilata la casella Casi Particolari con il codice "4" se si fruisce in dichiarazione dell’agevolazione, prevista per i lavoratori impatriati che sono rientrati in Italia dall’estero.

In presenza dei requisiti previsti dall’art. 16 del decreto legislativo 14 settembre 2015, n. 147, e dall’art. 1, commi 150 e 151, della legge 11 dicembre 2016, n. 232, i redditi di lavoro dipendente concorrono alla formazione del reddito complessivo nella misura del 50%.

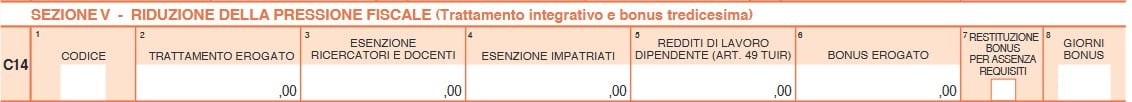

Inoltre, i redditi vanno indicati nel Quadro C nella sezione V.

Nel rigo C14 nella colonna 4 esenzione impatriati riportare l’importo indicato nel punto 463 della Certificazione Unica se nel punto 462 è indicato il codice 4, 6, 8, 9, 13, 14, 16 o 17.

Se si fruisce in dichiarazione dell’agevolazione prevista per gli impatriati, riportare l’ammontare indicato nelle annotazioni alla Certificazione Unica con il codice BD o CQ o CR o CS o CT o CU o GA o GB.

Se nelle annotazioni alla Certificazione Unica non sono presenti tali informazioni riportare la quota di reddito da lavoro dipendente che non è stata indicata nei righi da C1 a C3.

-

Frontalieri svizzeri: il codice tributo per la sostitutiva

Con la Risoluzione n 27 del 10 aprile viene istituito il codice tributo per il versamento, mediante modello F24, dell’imposta sostitutiva dell’imposta sul reddito delle persone fisiche e delle addizionali regionali e comunali, sui redditi da lavoro dipendente percepiti in Svizzera dai lavoratori frontalieri (di cui all’articolo 6 del decreto-legge 9 agosto 2024, n. 113)

Codice tributo per sostitutiva transfrontalieri svizzeri

L’articolo 6, comma 1, del decreto-legge 9 agosto 2024, n. 113, prevede che i lavoratori dipendenti, residenti nei comuni di cui all’allegato 1, nonché nei comuni delle Province di Brescia e Sondrio di cui all’allegato 2 del medesimo decreto, possono optare, a decorrere dal periodo d’imposta 2024, per l’applicazione, sui redditi da lavoro dipendente percepiti in Svizzera, di una imposta sostitutiva dell’imposta sul reddito delle persone fisiche e delle addizionali regionali e comunali, pari al 25 per cento delle imposte applicate in Svizzera sugli stessi redditi, alle condizioni indicate nel medesimo articolo 6.

Il comma 3 del medesimo articolo 6 prevede che l’opzione è esercitata dal contribuente nella dichiarazione dei redditi e che il versamento dell’imposta sostitutiva è effettuato entro il termine per il versamento a saldo delle imposte sui redditi.

Il successivo comma 4 dispone che per l’accertamento, la riscossione, le sanzioni e il contenzioso, si applicano, in quanto compatibili, le ordinarie disposizioni in materia di imposte dirette.

Tanto premesso, per consentire ai soggetti interessati il versamento, tramite modello F24, dell’imposta sostitutiva in argomento, si istituisce il seguente codice tributo:- “1863” denominato “Imposta sostitutiva dell’IRPEF e delle addizionali regionali e comunali sui redditi percepiti in Svizzera dai lavoratori dipendenti frontalieri – art. 6 del decreto-legge 9 agosto 2024, n. 113”

-

Revoca opzione imposta sostitutiva IRPEF redditi esteri: codice tributo

Con Risoluzione n 14 del 6 marzo le Entrate istituiscono il codice tributo per l’utilizzo in compensazione, tramite modello F24, dell’imposta sostitutiva dell’IRPEF ai sensi dell’articolo 24-bis del TUIR nel caso di revoca.

Ricordiamo che l’articolo 24-bis del testo unico delle imposte sui redditi ha introdotto un regime opzionale d’imposta sostitutiva dell’IRPEF sui redditi prodotti all’estero, rivolto esclusivamente alle persone fisiche in possesso dei requisiti previsti, che trasferiscono la residenza fiscale da un Paese estero in Italia ai sensi dell’articolo 2, comma 2, del TUIR.

Per effetto dell'esercizio dell'opzione per l'imposta sostitutiva, relativamente ai redditi prodotti all'estero è dovuta un'imposta sostitutiva dell'imposta sui redditi delle persone fisiche calcolata in via forfetaria, a prescindere dall'importo dei redditi percepiti.

Con il provvedimento del Direttore dell’Agenzia delle entrate dell’8 marzo 2017 sono state definite le modalità applicative per l’esercizio, la modifica o la revoca dell’opzione, nonché per il versamento dell’imposta sostitutiva.

Con la risoluzione n. 44/E dell’11 giugno 2018, è stato istituito il codice tributo “NRPP” per il versamento, tramite il modello “F24 Versamenti con elementi identificativi”, dell’imposta sostitutiva dell’IRPEF

La circolare n. 17/E del 23 maggio 2017 nel paragrafo 6.1 ha previsto che “La revoca potrà essere esercitata anche se il contribuente abbia già versato l’imposta sostitutiva relativa al medesimo periodo d’imposta. In tale ipotesi, l’imposta già versata ma non dovuta potrà essere utilizzata in compensazione o richiesta a rimborso”

Nell’ipotesi di revoca dell’opzione prevista dall’articolo 24-bis del TUIR, per consentire l’utilizzo in compensazione, tramite modello F24, dell’imposta sostitutiva già versata, si istituisce con il provvedimento in oggetto, il seguente codice tributo:

- “NRRE” denominato “Revoca opzione art. 24-bis del TUIR – Imposta sostitutiva dell’IRPEF – NUOVI RESIDENTI”.

-

Tassazione immobile venduto in paese UE: il caso del residente in Italia

Con Risposta a interpello n. 122 del 20 gennaio le Entrate chiariscono dubbi sulla assoggettabilità ad imposizione in Italia di reddito derivante dalla vendita di immobile acquistato nei Paesi Bassi, da parte di un soggetto che vive e lavora in Italia e in Spagna.

Il contribuente dichiara di aver venduto un immobile, acquistato più di cinque anni prima, nei Paesi Bassi, ricavandone una plusvalenza già assoggettata a imposizione in Olanda. La sua domanda riguarda il trattamento fiscale da riservare a tale introito in Italia.

Le Entrate specificano che in relazione al reddito derivante dall'alienazione del bene immobile ubicato nei Paesi Bassi, occorre far riferimento, sotto il profilo della normativa internazionale, all'articolo 13 della Convenzione per evitare la doppia imposizione tra l'Italia ed i Paesi Bassi, firmata all'Aja l'8 maggio 1990 e ratificata con legge 26 luglio 1993, n. 305 (Convenzione o il Trattato tra Italia e Paesi Bassi).

In particolare, al paragrafo 1, viene prevista la tassazione concorrente in Italia ed Olanda degli utili che un residente di uno degli Stati ritrae dall'alienazione di beni immobili, situati nell'altro Stato, di cui all'articolo 6 della stessa Convenzione.

Si rileva, pertanto, che nell'ipotesi di una residenza italiana della contribuente il reddito in esame, realizzato dall'Istante nell'anno di riferimento, ai sensi della Convenzione citata, è assoggettabile ad imposizione sia in Italia, sia nei Paesi Bassi.

Sul piano della vigente normativa italiana, si evidenzia che, nel presupposto che il contribuente sia fiscalmente residente in Italia, lo stesso è assoggettata ad imposizione nel nostro Paese, ai sensi dell'articolo 3, comma 1, del TUIR, sul suo reddito complessivo, formato da tutti i redditi posseduti per l'intero periodo d'imposta, al netto degli oneri deducibili ai sensi dell'articolo 10 del medesimo TUIR.

In particolare, per quel che concerne il reddito in esame, l'articolo 67, comma 1, lettera b), del TUIR prevede l'imposizione delle plusvalenze realizzate mediante cessione a titolo oneroso di beni immobili acquistati o costruiti da non più di cinque anni, esclusi quelli acquisiti per successione e le unità immobiliari urbane che, per la maggior parte del periodo intercorso tra l'acquisto o la costruzione e la cessione, sono state adibite ad abitazione principale del cedente o dei suoi familiari.

Al riguardo, si osserva che la citata disposizione normativa non è circoscritta alle sole plusvalenze generate dalla vendita di immobili ubicati nei confini nazionali ma, risultando come elemento determinante la presenza di un soggetto cedente residente in Italia, ricomprende anche le plusvalenze derivanti dalla vendita di beni immobili situati all'estero.

Si rileva, tuttavia, che, in base a quanto disposto dal citato articolo 67, comma 1, lettera b), del TUIR, in caso di cessione a titolo oneroso di immobili acquistati o costruiti da oltre cinque anni non è prevista alcuna imposizione di tali plusvalenze.

In conclusione, spiega l'agenzia, nel presupposto della veridicità e completezza della fattispecie rappresentata nell'istanza, si osserva che il reddito in esame non dovrà essere assoggettato ad imposizione nel nostro Paese e, di conseguenza, non dovrà essere indicato nella dichiarazione dei redditi, presentata dal Contribuente, relativa all'anno d'imposta di riferimento.

-

Brexit: trattamento fiscale utili distribuiti alla controllante britannica

Con la Risposta a interpello n 117 del 20 gennaio le Entrate replicano al seguente quesito posto da una società italiana, che distribuisce utili alla controllante società britannica.

L'istante osserva come, nel caso di distribuzione di dividendi da parte di una società italiana ad una società residente in uno Stato membro dell'Unione europea o in uno Stato aderente all'Accordo sullo Spazio Economico Europeo, trovi applicazione la ritenuta ridotta del 1,20 per cento a titolo d'imposta, ai sensi del comma 3ter dell'articolo 27 del DPR 29 settembre 1973, n.600.

Inoltre, in presenza di determinate condizioni, tale ritenuta non è operata in virtù dell'articolo 27 bis dello stesso DPR n. 600 del 1973, attuativo della c.d. direttiva madrefiglia (2011/96/UE).

Il dubbio interpretativo prospettato dall'istante attiene al trattamento fiscale degli utili distribuiti alla controllante britannica a seguito della Brexit.

Poiché, infatti, non può trovare applicazione la richiamata disciplina riservata agli Stati membri, l'istante chiede se, nel caso di specie, possa operare la ritenuta prevista dalla Convenzione per evitare le doppie imposizioni in vigore tra Italia e Regno Unito, firmata a Pallanza il 21 ottobre 1988 e ratificata con legge 5 novembre 1990, n. 329

L'istante ritiene che ai dividendi corrisposti alla controllante sia applicabile il trattamento fiscale previsto dalla Convenzione, in quanto fonte gerarchicamente sovraordinata rispetto alla normativa nazionale.

Pertanto, qualora l'assemblea dei soci deliberasse la distribuzione di utili, sulla quota spettante alla controllante estera sarebbe applicata una ritenuta a titolo d'imposta nella misura del 5 per cento.

L'agenzia replica, ricordando che il 30 gennaio 2020 l'Unione europea ha ratificato l'accordo di recesso con il Regno Unito che, dalla mezzanotte del 31 gennaio 2020, è diventato un Paese terzo.

Ciò ha segnato l'inizio di un periodo transitorio che si è protratto fino al 31 dicembre 2020, in cui ha continuato a trovare provvisoriamente applicazione il diritto unionale, incluse le libertà fondamentali sancite dal Trattato sul Funzionamento dell'Unione europea.

Terminato il periodo transitorio, i rapporti tra Unione europea e Regno Unito sono regolati dall'Accordo sugli scambi commerciali e la cooperazione tra:

- l'Unione europea e la Comunità europea dell'energia atomica, da una parte,

- e il Regno Unito di Gran Bretagna e Irlanda del nord, dall'altra.

Nonostante l'Accordo in esame promuova un forte partenariato tra Unione europea e Regno Unito, tale Paese non può comunque essere considerato al pari di uno Stato membro, non facendo ormai più parte né del mercato unico né dell'unione doganale e non essendo più coinvolto negli accordi internazionali dell'Unione.

Pertanto, le Entrate concordano con l'istante nel ritenere che nel caso in esame non trovano applicazione né l'articolo 27, comma 3ter, del DPR n.600 del 1973, né il successivo 27bis del medesimo DPR.

Tuttavia, la normativa nazionale deve essere coordinata con quella convenzionale, la cui prevalenza sull'ordinamento interno è ammessa dall'articolo 169 del D.P.R. 22 dicembre 1986, n. 917 (TUIR).

In particolare, viene in rilievo l'articolo 10, paragrafo 2, lettera a), del Trattato, secondo cui i ''dividendi possono essere tassati anche nello Stato contraente di cui la società che paga i dividendi è residente ed in conformità alla legislazione di detto Stato ma, se la persona che percepisce i dividendi ne è l'effettivo beneficiario, l'imposta così applicata non può eccedere:

a) il 5 per cento dell'ammontare lordo dei dividendi se l'effettivo beneficiario è una società che controlla direttamente o indirettamente, almeno il 10 per cento del potere di voto della società che paga i dividendi''.

Considerato che, nel caso di specie, nel presupposto che la dichiarata partecipazione comporti almeno il 10% del potere di voto della società italiana che paga il dividendo si ritiene applicabile la ritenuta convenzionale nella misura del 5%.

Resta inteso che l'operatività del Trattato è subordinata al ricorrere anche delle altre condizioni ivi previste, ossia che la controllante britannica integri la nozione di persona residente ai fini convenzionali e sia beneficiaria effettiva dei dividendi.

Allegati: