-

Detrazioni figli a carico: fino a che età spetta

Con la Risposta a interpello n 243/2025 l'agenzia chiarisce che la detrazione Irpef per gli oneri e le spese sostenuti dai genitori nell’interesse dei figli fiscalmente a carico spettano anche dopo che il figlio ha compiuto il 30° anno di età e quindi non ha più diritto alle detrazioni per familiari a carico (ai sensi dell’art. 12 del TUIR).

Vediamo il dettaglio del caso prospettato dall'istante.

Detrazioni figli a carico over 30: cosa cambia nel 2025

L'Agenzia creplica ad un sostituto d’imposta datore di lavoro che intende chiarire gli effetti delle modifiche introdotte dalla Legge di Bilancio 2025 in materia di detrazioni per figli a carico.

Egli segnala di aver eliminato dalle buste paga di gennaio 2025 il beneficio fiscale relativo alla detrazione per i dipendenti con figli che hanno compiuto 30 anni durante l’anno, in base alla nuova formulazione dell’articolo 12 del TUIR.

Egli domanda se la perdita della detrazione comporta anche la perdita dello status di familiare fiscalmente a carico.

La questione centrale del qusito è se il compimento del 30° anno di età comporti automaticamente la perdita dello status di familiare a carico, con tutte le conseguenze in termini di deducibilità o detraibilità delle spese sostenute dai genitori.

La norma di riferimento per il caso è l’articolo 1, comma 11, della Legge n. 207/2024 o Legge di Bilancio 2025, che modifica l’articolo 12, comma 1, lettera c), del Testo Unico delle Imposte sui Redditi (TUIR).

A partire dal periodo d’imposta 2025, la detrazione di 950 euro per ciascun figlio si applica solo ai figli tra i 21 e i 30 anni, oltre tale soglia, la detrazione è ammessa esclusivamente se il figlio è disabile (ai sensi della legge 104/1992).

Resta invariata la definizione di “familiare fiscalmente a carico”, che continua a basarsi su limiti di reddito:

- 2.840,51 euro per la generalità dei familiari;

- 4.000 euro per i figli fino a 24 anni.

L’istante sostiene che anche se non si ha più diritto alla detrazione per figli a carico, potrebbe comunque permanere la condizione di familiare a carico, con possibilità di portare in detrazione o deduzione le spese sostenute nell’interesse del figlio nella dichiarazione dei redditi.

L’Agenzia delle Entrate conferma l’interpretazione proposta dall’istante e specifica che anche se il figlio ha compiuto 30 anni e non rientra più tra i beneficiari della detrazione specifica, può continuare a essere considerato fiscalmente a carico se il suo reddito non supera i limiti stabiliti dal TUIR.

In tal caso, i genitori potranno:

- usufruire delle detrazioni per spese sanitarie, scolastiche, assicurative, ecc.;

- indicare il codice fiscale del figlio nella Certificazione Unica;

- non applicare la detrazione da lavoro dipendente mensile, ma mantenere la possibilità di dedurre o detrarre spese annuali.

Il punto centrale è il rinvio operato dal comma 4-ter dell’articolo 12 del TUIR, secondo cui i figli per cui non spetta più la detrazione continuano a essere equiparati, ai fini fiscali, a quelli per cui spetta, purché fiscalmente a carico.

È una forma di continuità normativa che garantisce al contribuente la possibilità di dedurre o detrarre molte tipologie di spese, indipendentemente dall’età, se il figlio rispetta i limiti di reddito.

L'agenzia evidenzia che già la circolare n. 4/E del 2022 aveva chiarito che, per figli sotto i 21 anni non più beneficiari di detrazioni specifiche, restavano valide le agevolazioni legate alle spese sostenute. Lo stesso principio è stato ribadito nella circolare n. 4/E del 2025, in riferimento ai figli over 30.

Detrazioni per familiari a carico: indicazioni per i sostituti di imposta

Ciò premesso, i sostituti d’imposta dovranno:

- sospendere la detrazione mensile da gennaio dell’anno in cui il figlio compie 30 anni;

- continuare a indicare il figlio nella CU se fiscalmente a carico;

- informare i dipendenti della possibilità di recuperare le spese sostenute in fase di dichiarazione.

La perdita della detrazione mensile non equivale alla perdita dello status di familiare fiscalmente a carico, con tutte le conseguenze in termini di deducibilità.

Questo principio viene ora confermato anche alla luce delle modifiche normative del 2025.

-

Costi non ancora certi: condizione di deducibilità dalla Cassazione

Con la sentenza n. 24485 depositata il 4 settembre 2025, la Corte di Cassazione ha affrontato un tema cruciale per la fiscalità d’impresa: quando un costo o un ricavo legato a una controversia giudiziaria può essere imputato a bilancio ai fini fiscali.

La decisione introduce un principio interpretativo che si discosta sensibilmente dalla prassi consolidata dell’Amministrazione finanziaria e dalla precedente giurisprudenza di legittimità, riconoscendo rilievo prioritario al requisito della “certezza” rispetto a quello della competenza temporale.

La vicenda trae origine da un accertamento per l’anno d’imposta 2014, notificato a una azienda speciale comunale, nata da una scissione parziale.

L’Agenzia delle Entrate contestava due voci:

- a deduzione nel 2014 di un costo da risarcimento derivante da una sentenza di primo grado del 2009, poi riformata in appello nel 2014;

- l’omessa contabilizzazione nel 2014 del risarcimento attivo per danni indiretti stabilito nella sentenza di secondo grado, ma ancora oggetto di contestazione da parte della compagnia assicurativa.

La CTR aveva avallato la tesi dell’Ufficio, ritenendo che:

- la sentenza del 2009, pur non definitiva, fosse esecutiva e che quindi il relativo costo dovesse essere imputato all’anno 2009;

- le somme attive da risarcimento dovessero essere tassate nel 2014, a prescindere dalle contestazioni pendenti.

Vediamo la decisione della Corte di Cassazione, in controtendenza rispetto all'orientamento consolidato.

Costi non ancora certi: principio Cassazione sulla deducibilità

La Corte di Cassazione ha censurato integralmente la motivazione della CTR, riaffermando che la sola esecutività formale non implica automaticamente la certezza fiscale del componente.

In particolare:

- la sentenza del 2009 era stata sospesa dalla Corte d’Appello nel 2010 e successivamente riformata,

- la certezza dell’obbligo di pagamento è maturata solo nel 2014, anno della sentenza definitiva.

- le somme attive per risarcimento non dovevano essere tassate nel 2014, poiché contestate in modo non pretestuoso dalla compagnia assicurativa (sulla base della mancata copertura assicurativa dei danni indiretti).

Questo approccio rafforza l’idea che la contabilizzazione fiscale dei componenti da contenzioso non può avvenire automaticamente in base alla sentenza di primo grado, ma solo quando vi sia ragionevole certezza sia dell’an (esistenza del debito o credito) che del quantum (ammontare).

La Corte formula un principio che ha valenza generale, destinato a incidere in modo rilevante sulla prassi contabile e fiscale:“Quando gli elementi attivi e passivi che concorrono a formare il reddito sono portati da un provvedimento emesso in seguito ad un giudizio di cui sia parte il contribuente, quest’ultimo non è tenuto a contabilizzarli se essi sono messi in discussione mediante la proposizione di mezzi di impugnazione ammissibili e non manifestamente infondati, dovendo la contabilizzazione essere effettuata solo quando quegli elementi siano divenuti ragionevolmente certi sia nell’an che nel quantum.”

La pronuncia non solo smentisce la posizione dell’Agenzia delle Entrate, ma si pone in contrasto con precedenti decisioni della stessa Corte di Cassazione.

Con questa decisione, invece:

- il momento rilevante per la deducibilità o tassazione non è più la data della sentenza, ma il momento in cui il componente è “ragionevolmente certo”.

- si introduce una valutazione sostanziale e prudenziale del principio di competenza.

-

Accertamento analitico-induttivo: costi deducibili in via presuntiva

La Corte di Cassazione, con ordinanza depositata a luglio, interviene su un caso di accertamento fiscale ai danni di una società e dei suoi soci, ribadendo un principio importante: anche nell’accertamento analitico-induttivo il contribuente può dedurre i costi in via presuntiva.

Si tratta di una pronuncia destinata ad avere rilevanza pratica, soprattutto alla luce della recente sentenza della Corte Costituzionale n. 10/2023.

Accertamento analitico-induttivo: costi deducibili in via presuntiva

Il caso riguarda una società sas e i suoi soci, destinatari di un avviso di accertamento per l’anno 2014, con riprese fiscali ai fini IRAP, IRPEF e IVA. L’Amministrazione finanziaria aveva riscontrato ricavi non contabilizzati e costi indeducibili, rinvenendo documentazione extracontabile nel corso di una verifica condotta dalla Guardia di Finanza.

L’accertamento, oltre che sulla società, fu esteso ai soci secondo la disciplina della trasparenza (art. 5 del TUIR), e fu impugnato avanti alle Commissioni tributarie provinciale con esito sfavorevole ai contribuenti.

In secondo grado, la Corte di Giustizia Tributaria Regionale confermava la validità dell’atto impositivo, valorizzando la “contabilità parallela” rinvenuta presso la sede della società e ritenendo inidonei gli elementi difensivi prodotti dai ricorrenti.

I contribuenti ricorrevano in Cassazione affidando la propria difesa a cinque motivi di impugnazione, tutti volti a contestare:

- la carenza di motivazione della sentenza d’appello;

- l’uso improprio di presunzioni semplici;

- l’omessa considerazione di documentazione giustificativa dei costi sostenuti;

- il mancato riconoscimento dei costi relativi ai ricavi presunti.

I primi quattro motivi sono stati rigettati dalla Corte, che ha confermato la piena motivazione della sentenza d’appello, e la legittimità dell’uso di elementi extracontabili a fini probatori.

La Cassazione però con il quinto motivo, in cui i ricorrenti lamentano il mancato riconoscimento di costi correlati ai maggiori ricavi accertati ad opera della Corte di Giustizia Tributaria regionale.

La Cassazione, al contrario, ha accolto il motivo, affermando un principio aggiornato sulla base della sentenza della Corte Costituzionale n. 10/2023.

Secondo la Suprema Corte, anche in presenza di accertamento analitico-induttivo – cioè basato su anomalie parziali nella contabilità ma non completamente privo di riferimenti – il contribuente può opporre la prova contraria in forma presuntiva, sostenendo l’esistenza di costi proporzionati ai ricavi presunti.

In particolare, la Cassazione ha evidenziato come, dopo la sentenza n. 10/2023 della Consulta, sarebbe irragionevole non riconoscere al contribuente tale possibilità, creando una disparità rispetto a chi è sottoposto ad accertamento induttivo puro, dove invece la deduzione forfetaria dei costi è già ammessa.

Nell’ordinanza, la Corte afferma espressamente che “In tema di accertamento dei redditi con il metodo analitico-induttivo, a seguito della sentenza della Corte costituzionale n. 10 del 2023, il contribuente imprenditore può sempre opporre la prova presuntiva contraria, eccependo una incidenza percentuale forfetaria di costi di produzione, che vanno quindi detratti dall'ammontare dei maggiori ricavi presunti.”

-

Familiari a carico: le novità che correggono le detrazioni

Il Decreto Correttivo che il Governo ha licenziato in data14 luglio 2025 contiene molte rilevanti novità in tema di Ires e Irpef.

Tra l'altro con l'art 1 del Capo I il decreto introduce Disposizioni in materia di tassazione dei redditi da lavoro e in particolare novità per il Trattamento fiscale dei familiari a carico, vediamo la norma provvisoria.

Tassazione familiari a carico: novità in arrivo

Con l’articolo 1 si provvede a modificare la disciplina sulle detrazioni per carichi di famiglia di cui all’art. 12 del testo unico delle imposte sui redditi (TUIR), approvato con il d.P.R. 22 dicembre 1986, n. 917, in attuazione del criterio di delega, contenuto nell’articolo 5, comma 1, lettera a), n. 1), punto 1.1), della legge 9 agosto 2023, n. 111, che prevede la revisione e la graduale riduzione dell'IRPEF attraverso il riordino anche delle detrazioni dall' imposta lorda, tenendo conto delle loro finalità, con particolare riguardo alla composizione del nucleo familiare, in particolare di quelli in cui sia presente una persona con disabilità.

Con le modifiche si prevede, con una novella del comma 4-ter del predetto articolo, che le disposizioni fiscali che fanno riferimento (di solito attribuendo benefici) alle persone indicate nel citato art. 12 si devono applicare considerando, fra i beneficiari, i seguenti familiari:

- il coniuge non legalmente ed effettivamente separato;

- i figli, compresi i figli nati fuori del matrimonio riconosciuti, i figli adottivi, affiliati o affidati, e i figli conviventi del coniuge deceduto;

- le altre persone elencate nell’articolo 433 del codice civile che convivono con il contribuente o percepiscono assegni alimentari non risultanti da provvedimenti dell’autorità giudiziaria.

Tali soggetti vanno considerati anche se, in taluni casi, non è più prevista, a loro favore, una detrazione per carichi di famiglia; si pensi ai figli di età fino a 21 anni (detrazione soppressa con l’art. 10, comma 4, d.lgs. 29 dicembre 2021, n. 230) o superiore a 30 anni nonché ai fratelli e sorelle conviventi (detrazioni soppresse con l’art. 1, comma 11, lettera a, legge 30 dicembre 2024, n. 207).

Inoltre, nel novellato comma 4-ter dell’art. 12 del TUIR si prevede, al secondo periodo, che se una disposizione fiscale prevede un beneficio a favore dei familiari di cui all’art. 12 per i quali ricorrono le condizioni previste dal comma 2 del medesimo, ovvero se si fa genericamente riferimento ai familiari fiscalmente a carico, si devono considerare fra i beneficiari i soggetti sopra elencati che possiedono un reddito complessivo non superiore ai limiti indicati nello stesso comma 2 dell’art. 12, vale a dire 2.840,51 euro, ovvero 4.000 euro per i figli di età non superiore a 24 anni.

Si attende la conferma del testo normativo.

La norma in vigore

Ricordiamo che la legge di bilancio 2025 è intervenuta in relazione alle detrazioni IRPEF per gli altri familiari fiscalmente a carico, cioè diversi dal coniuge non legalmente ed effettivamente separato e dai figli, stabilendo che le detrazioni spettano solo in relazione a ciascun ascendente (cioè genitori, nonni o bisnonni) che conviva con il contribuente, eliminandole per gli altri familiari quali ad es. fratelli, sorelle, generi, nuore e suoceri.

Le Entrate con la Circolare n 4/2025 hanno precisato che le modifiche apportate producani effetti anche sulle altre disposizioni che rinviano ai soggetti di cui all’art. 12 del TUIR, confermando che per i figli rimane applicabile la “clausola di salvaguardia”.

Per gli altri familiari (diversi dal coniuge non legalmente ed effettivamente separato e dai figli), invece, le Circolare n. 4/2025 ha precisato che dal 1° gennaio 2025 le disposizioni in materia di deduzioni/detrazioni per oneri e di welfare aziendale sono applicabili solo con riferimento agli ascendenti conviventi con il contribuente.Il DLgs. Correttivo, interviene in proposito sostituendo il comma 4 ter dell’art. 12 del TUIR e stabilendo che, quando le disposizioni fiscali fanno riferimento alle persone indicate nel presente art. 12, “si considerano, ancorché non spetti una detrazione per carichi di famiglia, il coniuge non legalmente ed effettivamente separato, i figli, compresi i figli nati fuori del matrimonio riconosciuti, i figli adottivi, affiliati o affidati, e i figli conviventi del coniuge deceduto, nonché le altre persone elencate nell’articolo 433 del codice civile che convivono con il contribuente o percepiscono assegni alimentari non risultanti da provvedimenti dell’autorità giudiziaria”. I

Inoltre, viene precisato che qualora siano anche richiamate le condizioni previste dal comma 2 del'art 12 del TUIR, ovvero se si fa riferimento ai familiari fiscalmente a carico, si considerano i suddetti soggetti che possiedono un reddito complessivo non superiore ai limiti indicati nello stesso comma 2 (vale a dire 4.000 euro per i figli fino a 24 anni di età o 2.840,51 euro per gli altri soggetti).

La “clausola di salvaguardia” per l’applicazione delle altre disposizioni fiscali che fanno riferimento ai familiari di cui all’art. 12 del TUIR (es. deduzioni/detrazioni per oneri e welfare aziendale) viene estesa a tutti i familiari che in precedenza davano diritto alla detrazione d’imposta per carichi di famiglia, ancorché questa sia stata abolita dalla legge di bilancio 2025, superando quindi i chiarimenti della circ. n. 4/2025.

-

Mutui agrari: regole per il 730/2025

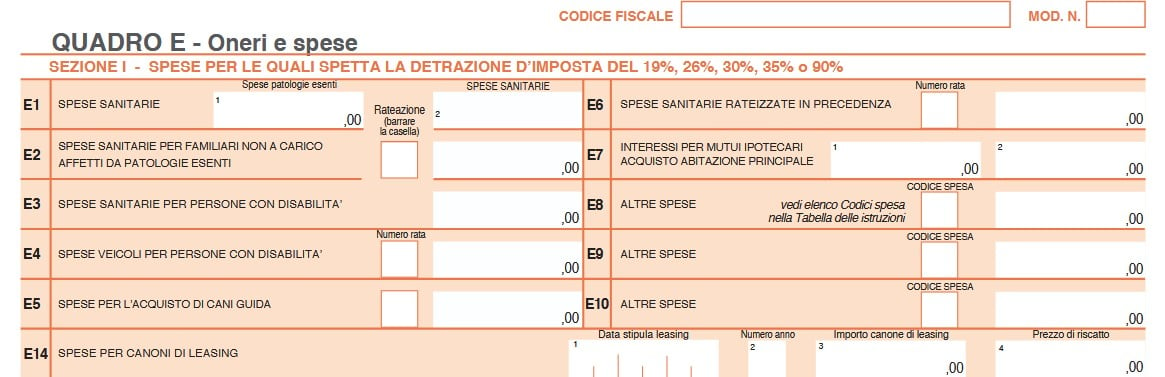

Nel Modello 730/2025 possono essere detratti anche gli Interessi relativi a prestiti o mutui agrari. In particolare questi interessi vanno indicati nel Quadro E al Rigo E8/E10, con il codice 11 e 47.

Le istruzioni al Modello evidenziano come che:

- il codice 11 va utilizzato per gli interessi relativi a prestiti o mutui agrari stipulati fino al 31 dicembre 2021,

- per gli importi corrisposti per mutui agrari stipulati a partire dal 1° gennaio 2022 vanno indicati con il codice ‘47’. Con questo codice vanno indicati anche gli interessi relativi ai mutui per cui dal 1° gennaio 2022 è intervenuto un accollo/subentro/rinegoziazione. In questi casi per data di stipula del mutuo è da intendersi la data di stipula del contratto di accollo/subentro/rinegoziazione/ del mutuo.

Attenzione al fatto che, la detrazione riguarda:

- gli interessi passivi e relativi oneri accessori,

- nonché le quote di rivalutazione dipendenti da clausole di indicizzazione per prestiti e mutui agrari di ogni specie.

La detrazione, indipendentemente dalla data di stipula del mutuo, viene calcolata su un importo non superiore a quello dei redditi dei terreni dichiarati.

Mutui agrari: regole per il 730/2025

Le Entrate evidenziano anche che i contratti di mutuo agrario oggetto dell’agevolazione, ossia della detrazione, sono:

- finanziamenti sia di esercizio che di miglioramento a breve, medio e lungo termine previsti dalla legge per l’ordinamento del credito agrario;

- il prestito o mutuo agrario può riguardare, senza limitazioni, qualsiasi tipologia di terreno.

Per poter fruire della detrazione in esame, i mutui ed i prestiti agrari devono essere stati pagati a soggetti residenti nel territorio dello Stato o di uno Stato membro della Comunità europea ovvero a stabili organizzazioni nel territorio dello Stato di soggetti non residenti.

L’importo ammesso in detrazione non può essere superiore alla somma del reddito dominicale e agrario dichiarati tenendo conto delle rispettive rivalutazioni (80 per cento e 70 per cento) e, in aggiunta, dell’ulteriore rivalutazione pari, dal 2016, al 30 per cento di cui all’art. 1, comma 512, della legge 24 dicembre 2012, n. 228 (legge di stabilità 2013), come modificato dall’art. 1, comma 909, della legge 28 dicembre 2015, n. 208 (legge di stabilità 2016).

A tal fine, sono rilevanti anche i redditi dei terreni derivanti da partecipazioni in società di persone e assimilate.

Diversamente, gli altri redditi derivanti dai terreni, quali le plusvalenze da cessione a titolo oneroso ed il corrispettivo per la concessione in affitto per uso non agricolo, non risultano invece rilevanti ai fini della detraibilità degli interessi passivi.

La detrazione spetta solo al soggetto intestatario del contratto di prestito o mutuo agrario.La detrazione per le spese sostenute per interessi passivi di mutuo spetta a prescindere dall’ammontare del reddito complessivo (art. 15, comma 3-quater, del TUIR).

Inoltre, dall’anno d’imposta 2020 la detrazione per le spese sostenute per interessi passivi di mutuo spetta a condizione che l’onere sia sostenuto con versamento bancario o postale ovvero mediante altri sistemi di pagamento “tracciabili”.

Le ricevute quietanzate rilasciate dal soggetto che ha erogato il mutuo (banche o poste) relative alle rate di mutuo pagate e la certificazione annuale concernente gli interessi passivi pagati sono ritenute idonee a soddisfare i requisiti di tracciabilità.Mutui agrari: documentazione da controllare e conservare per la detrazione degli interessi passivi

La Guida Ade sugli oneri detraibili in dichiarazione 2025 pubblicata nel mese di giugno chiarisce che ai fini della detrazione è necessario controllare e conservare una certa documentazione, e in particolare:

- Ricevute quietanzate o certificazione annuale della banca relative alle rate di mutuo pagate nel 2024 o estratto conto bancario o postale

- Contratto di prestito o mutuo

-

730/2025 detrazione auto disabili con permuta dell’usato

E' nel vivo la campagna dei dichiarativi 2025:

Vediamo come comportasi per la detrazione delle spese per un veicolo di disabile dove, c'è stata rivendita del veicolo usato e aquisto di veicolo nuovo.

A tal proposito le Entrate in data 7 febbraio scorso con la Risoluzione n 11 del 7 febbraio hanno in sintesi chiarito che nel prezzo del veicolo nuovo si può sommare il valore del veicolo usato consegnato in permuta al concessionario.

Detrazione spese acquisto veicolo disabile nel caso della permuta: il caso

L'Istante dichiarava di aver acquistato nel 2023 un'autovettura per il trasporto del figlio disabile a carico, e dichiarava anche che, ha venduto al concessionario un veicolo usato il cui ''valore'', evidenziato nel «contratto di ordine di acquisto dell'auto», è stato utilizzato a scomputo dell'importo dovuto per l'acquisto del nuovo veicolo pagato con bonifico bancario.

Ciò posto, l'Istante chiede se, ai fini della detrazione di cui all'articolo 15, comma 1, lett. c), del testo unico delle imposte sui redditi di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917 (TUIR), spettante per le spese sostenute per l'acquisto dei mezzi di locomozione dei soggetti disabili, il beneficio fiscale spetta anche con riferimento al ''valore'' del veicolo «concesso in ''permuta'' al concessionario in occasione dell'acquisto», scomputato dal prezzo di acquisto della nuova autovettura.Vediamo la replica delle entrate.

Detrazione spese acquisto veicolo disabile nel caso della permuta: chiarimenti ADE

Le Entrate replicano ricordando innanzitutto che l'articolo 15, comma 1, lett. c), del TUIR prevede una detrazione dall'imposta lorda (IRPEF), calcolata su una spesa massima di 18.075,99 euro, sostenuta per l'acquisto dei mezzi di locomozione dei soggetti disabili di cui al citato articolo 3 della legge 5 febbraio 1992, n. 104.

La detrazione spetta sul costo di acquisto del veicolo (nuovo o usato) e sulle spese di riparazione imputabili a manutenzione straordinaria; sono, quindi, escluse quelle di ordinaria manutenzione, quali il premio assicurativo, il carburante, il lubrificante, gli pneumatici e le spese in genere riconducibili alla normale manutenzione del veicolo.

La detrazione pari al 19 per cento è determinata sul predetto limite di spesa con riferimento all'acquisto di un solo veicolo in un periodo di 4 anni (decorrente dalla data di acquisto).Concorrono al raggiungimento del limite di spesa di euro 18.075,99 anche le spese di riparazione del veicolo, purché sostenute entro i 4 anni dall'acquisto del veicolo stesso a detrazione spetta per le spese sostenute per l'acquisto di:

- motoveicoli e autoveicoli, anche se prodotti in serie e adattati in funzione delle limitazioni permanenti delle capacità motorie della persona con disabilità;

- motoveicoli e autoveicoli, anche non adattati, per il trasporto di persone con handicap psichico o mentale di gravità tale da avere determinato il riconoscimento dell'indennità di accompagnamento e di invalidi con grave limitazione della capacità di deambulazione o persone affette da pluriamputazioni;

- autoveicoli, anche non adattati, per il trasporto dei non vedenti e sordi.

A partire dal 2020 anche ai fini della detrazione delle spese per l'acquisto dei mezzi di locomozione dei soggetti disabili, il pagamento deve essere effettuato mediante sistemi di pagamento tracciaibli ossia:

- «versamento bancario o postale

- ovvero mediante altri sistemi di pagamento previsti dall'articolo 23 del decreto legislativo 9 luglio 1997, n. 241»,

- ossia «carte di debito, di credito e prepagate, assegni bancari e circolari ovvero […] altri sistemi di pagamento».

Ciò premesso, si esamina ora l'ipotesi in cui, in occasione dell'acquisto del nuovo veicolo, il soggetto acquirente vende al concessionario un veicolo usato concordandone un ''valore'' e che l'importo corrispondente a tale ''valore'' sia utilizzato a scomputo dell'importo dovuto a saldo per l'acquisto del nuovo veicolo.

Le Entrate hanno chiarito che poiché il pagamento per l'acquisto del veicolo nuovo viene effettuato in parte in denaro e in parte mediante la ''vendita'' del veicolo usato, ''compensando'', in tal modo, i reciproci rapporti di debito e credito delle parti contraenti, la spesa deve considerarsi sostenuta per il suo intero ammontare.

Inoltre, l'ade ritiene che il requisitio di tracciabilità sia soddisfatto qualora il beneficiario della detrazione sia in possesso di idonea documentazione dalla quale risulti il soggetto acquirente (che sostiene la spesa), il prezzo di acquisto del veicolo nuovo nonché il ''valore'' dell'autovettura usata venduta al concessionario utilizzato a scomputo dell'importo dovuto a saldo (come, ad esempio, il contratto di acquisto del nuovo veicolo, l'atto di vendita del veicolo usato e/o la fattura di acquisto che riporti anche il ''valore'' compensato).

Qualora sia in possesso della predetta documentazione, l'acquirente potrà fruire della detrazione di cui all'articolo 15, comma 1, lett. c), del TUIR calcolata sull'intero prezzo di acquisto del nuovo veicolo considerando, non solo l'importo versato mediante sistemi di pagamento tracciabili previsti dall'articolo 23 del decreto legislativo 9 luglio 1997, n. 241, ma anche l'ammontare corrispondente al ''valore'' di cessione del veicolo usato.

Allegati: -

730/2025: tutte le detrazioni per le spese per cane guida

Per provvedere alla dichiaraizone dei redditi dei pensionati e dipendenti Modello 730/2025 anno di imposta 2024 le Entrate hanno pubblicato tutte le regole: scarica qui modello e istruzioni.

Vediamo dove indicare le spese sostenute nel 2024 per i cani guida ai fini della detraibilità delle spese tanto di acquisto dell'animale quanto di mantenimento dello stesso.

730/2025: detrazione spese acquisto cane guida

Nle Modello 730/2025 il Quadro E al Rigo E5 ospita le spese per l’acquisto di cani guida.

Il rigo E5 va compilato come segue:

La detrazione spetta per l’intero ammontare del costo sostenuto ma con riferimento all’acquisto di un solo cane e una sola volta in un periodo di quattro anni, salvo i casi di perdita dell’animale.

La detrazione può essere ripartita in quattro rate annuali di pari importo, indicando nell’apposita casella del rigo il numero corrispondente alla rata di cui si vuole fruire e l’intero importo della spesa sostenuta.

L’importo da indicare nel rigo E5 deve comprendere le spese indicate nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica con il codice onere 5.730/2025: spese per il mantenimento del cane guida

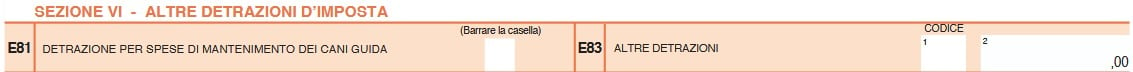

Sempre nel Quadro E ma al Rigo E81 vanno indicate le spese di mantenimento ai fini della detrazione.

Tale casella va barrata per usufruire della detrazione forfetaria di 1.000 euro.

La detrazione spetta esclusivamente al cieco (e non anche alle persone di cui questi risulti fiscalmente a carico) a prescindere

dalla documentazione della spesa effettivamente sostenuta.Attenzione al fatto che dall’anno d’imposta 2020 la fruizione di questa detrazione varia in base all’importo del reddito complessivo. In particolare essa spetta per intero ai titolari di reddito complessivo fino a 120.000 euro. In caso di superamento del predetto limite, il credito decresce fino ad azzerarsi al raggiungimento di un reddito complessivo pari a 240.000 euro.

Per la verifica del limite reddituale si tiene conto anche dei redditi assoggettati a cedolare secca.

-

Detrazioni per carichi di famiglia: tutte le novità 2025

Con la Circolare n 4/2025 le Entrate chiariscono anche le novità per le detrazioni dei carichi di famiglia introdotte dalla Legge di Bilnacio 2025.

Vediamo tutti i dettagli.

Detrazioni per carichi di famiglia: i chiarimenti ADE

Il comma 11 della legge di bilancio 2025 apporta alcune modifiche all’articolo 12 del TUIR, in materia di detrazione per carichi di famiglia.

In particolare, si prevede la spettanza della detrazione per i figli a carico in relazione ai soli contribuenti che abbiano figli, compresi i figli nati fuori del matrimonio riconosciuti, i figli adottivi, affiliati o affidati, e i figli conviventi del coniuge deceduto, di età pari o superiore a 21 anni, ma inferiore a 30 anni, nonché figli di età pari o superiore a 30 anni con disabilità accertata ai sensi dell’articolo 3 della legge 5 febbraio 1992, n. 104.

Attenzione al fatto che, rispetto alla disciplina previgente, che riconosceva la detrazione in oggetto per tutti i figli con età pari o superiore a 21 anni, la novità introduce, ai fini della spettanza della stessa, un limite di età per i figli, prevedendo che la detrazione sia riconosciuta per quelli di età pari o superiore a 21 anni ma inferiore a 30 anni.

Dato che le detrazioni per carichi di famiglia sono rapportate al mese e competono per i mesi in cui sussistono le condizioni richieste, ne consegue che la detrazione di cui al novellato articolo 12, comma 1, lettera c), del TUIR spetta dal mese del compimento dei 21 anni di età del figlio fino al mese antecedente al compimento dei 30 anni.

La detrazione spetta, inoltre, per ciascun figlio con disabilità accertata ai sensi della l. n. 104 del 1992, di età pari o superiore a 21 anni.

Inoltre si estende il riconoscimento della detrazione di cui alla lettera c) del comma 1 dell’articolo 12 del TUIR anche:- ai figli affiliati

- ai figli del coniuge deceduto che convivono con il contribuente.

Nonostante la legge di bilancio 2025 abbia, come detto, equiparato, ai fini della spettanza della detrazione per figli a carico, i figli del contribuente e i figli del coniuge deceduto che convivano con il contribuente stesso, si precisa, tuttavia, che, nel caso di convivenza con il figlio del coniuge deceduto, non trova applicazione la previsione di cui all’ultimo periodo della lettera c) del comma 1 dell’articolo 12 del TUIR24, in quanto tale disposizione continua a fare riferimento esclusivamente ai figli del contribuente (e non anche ai figli conviventi del coniuge deceduto).

Ne consegue, pertanto, che il contribuente che convive con il figlio del coniuge deceduto beneficia solo della detrazione per figli a carico, senza possibilità di fruire, laddove più conveniente, della detrazione prevista per il coniuge a carico, di cui alla lettera a).

La ratio della previsione, di cui all’ultimo periodo della lettera c) del comma 1 dell’articolo 12 del TUIR, consiste nel far beneficiare di una eventuale maggiore misura della detrazione per familiari a carico quei soggetti, non coniugati o successivamente separati, che, per mancanza dell’altro genitore o per mancato riconoscimento del figlio da parte di quest’ultimo, si trovano nella condizione di avere il figlio a carico in via esclusiva.

Alla luce di tali considerazioni, si ritiene, pertanto, che la previsione di cui all’ultimo periodo della lettera c) del comma 1 dell’articolo 12 del TUIR non si applichi al genitore superstite che non convive con il figlio; infatti, attesa la spettanza delle detrazioni in capo al contribuente – soggetto terzo – che convive con il figlio del soggetto deceduto, ne consegue che il genitore superstite non è l’unico soggetto ad avere diritto alle detrazioni per il figlio a carico.

Inoltre, la detrazione per figli a carico spetta, in presenza dei requisiti previsti dalla normativa fiscale, anche in relazione all’altro genitore (in vita) del medesimo figlio del coniuge deceduto.

In tale caso, la ripartizione della etrazione tra il contribuente convivente con il figlio del coniuge deceduto e l’altro genitore non convivente segue le regole ordinarie previste dalla disciplina fiscale.

Il citato comma 11, lettera a), numero 225, modifica, altresì, la lettera d) del comma 1 dell’articolo 12 del TUIR, limitando ai soli ascendenti conviventi con il contribuente la detrazione ivi prevista per gli altri familiari conviventi.

La disciplina previgente includeva tra i familiari a carico, per i quali era riconosciuta la detrazione di cui alla lettera d) del comma 1 dell’articolo 12 del TUIR, le persone indicate all’articolo 433 del codice civile, che convivessero con il contribuente o che percepissero assegni alimentari non risultanti da provvedimenti dell’autorità giudiziaria, esclusi in ogni caso i figli, ancorché per i medesimi non spettasse la detrazione ai sensi della lettera c) del medesimo comma.

Più nel dettaglio, la detrazione spettava, nel rispetto delle altre condizioni previste dalla norma, per il coniuge legalmente ed effettivamente separato, i genitori, gli ascendenti prossimi, i generi e le nuore, il suocero e la suocera, i fratelli e le sorelle germani o unilaterali, i discendenti dei figli.

La modifica normativa, fermo restando il rispetto delle altre condizioni previste dall’articolo 12 del TUIR, ha, pertanto, circoscritto, attraverso l’eliminazione del riferimento al citato articolo 433, il riconoscimento della detrazione ai soli ascendenti (ad esempio ai genitori) che convivano con il contribuente. e modifiche apportate dalla legge di bilancio 2025 all’articolo 12 del TUIR esplicano, di conseguenza, effetti anche sulle altre disposizioni che rinviano ai soggetti del citato articolo 12.

In particolare, a decorrere dal 1° gennaio 2025 non è più possibile fruire delle detrazioni e delle deduzioni spettanti per gli oneri e per le spese sostenuti per le altre persone indicate nell’articolo 433 c.c.; resta, invece, possibile fruirne per gli oneri e le spese sostenuti per gli ascendenti fiscalmente a carico, conviventi con il contribuente, nonché per il coniuge, non legalmente ed effettivamente separato, fiscalmente a carico.Per ulteriori approfondimenti si rimanda alla circolare in oggetto.

-

Spese sanitarie detraibili anche quando sostenute all’estero

Sono molteplici le situazioni in conseguenza delle quali un contribuente italiano può trovarsi a sostenere delle spese sanitarie all’estero.

Può accadere durante un viaggio, durante un periodo di lavoro all’estero oppure anche per scelta, quando c’è la necessità di una prestazione sanitaria di particolare specializzazione, non reperibile in Italia.

A riguardo il sito del Ministero degli esteri e quello del Ministero della salute offrono una serie di utili informazioni per i contribuenti che hanno necessità di usufruire di prestazioni sanitarie all’estero.

Come regola generale, i cittadini dell’Unione Europea possono usufruire di cure gratuite, presso le strutture pubbliche o in quelle convenzionate, in tutti i paesi dell’Unione, fermo restando il pagamento del ticket sanitario.

Per usufruire di queste prestazioni basta presentare una tessera sanitaria italiana in corso di validità; ma va precisato che l’entità del ticket sanitario può variare, anche considerevolmente, da paese a paese.

Per quanto riguarda invece i paesi extra UE, bisogna fare una distinzione tra i paesi con cui l’Italia è in un rapporto di convenzione per l’assistenza sanitaria e quelli in cui questo rapporto non c’è.

Quando un tale rapporto c’è, le condizioni previste dalla convenzione possono cambiare da paese a paese. Diversamente, quando una tale convenzione non c’è, come accade spesso per molti paesi fuori dall’Unione Europea, i costi sono totalmente a carico del contribuente.

Per tale motivazione, chi viaggia fuori dall’Unione, spesso stipula una polizza assicurativa che copre anche una evenienza di questo tipo.

La detrazione delle spese sanitarie sostenute all’estero

In ragione di tutto ciò si pone il problema se i costi sostenuti all’estero dal contribuente per prestazioni sanitarie possano godere della detrazione del 19% dal reddito complessivo Irpef: la risposta è affermativa.

Come regola generale le spese sanitarie sostenute all’estero godono dello stesso regime di detrazione di quelle sostenute in Italia.

Anche per queste spese, dunque, è necessario un documento fiscale che certifichi le caratteristiche della prestazione usufruita, con i riferimenti di chi l’ha sostenuta, come avviene in Italia, secondo le indicazioni fornite dall’Agenzia delle Entrate con la Circolare 14/E/2023.

Per le medesime motivazioni la spesa sanitaria, per essere detraibile, dovrà essere sostenuta con mezzo tracciato, come bonifico bancario o pagamento tramite bancomat o carta di credito (requisito ovviamente non richiesto per farmaci e dispositivi medici).

Riguardo i documenti comprovanti la prestazione, ovviamente effettuata da personale sanitario qualificato, sarà richiesta la traduzione: se il documento è in inglese, francese, tedesco e spagnolo, la traduzione può essere fatta dallo stesso contribuente; se in altra lingua, è richiesta una traduzione giurata in lingua italiana.

Può accedere, tuttavia, che la spesa sanitaria sostenuta all’estero non sia pagata direttamente dal contribuente, ma dalla compagnia assicurativa con la quale questi aveva stipulato una polizza: si pensi alle già citate polizze assicurative che molti contribuenti stipulano in caso di viaggio fuori dall’Unione Europea.

Ebbene, il costo è detraibile anche quando una prestazione sanitaria è effettuata all’estero e la spesa viene sostenuta dal contribuente e poi rimborsata da compagnia assicuratrice, oppure sia da questa direttamente saldata per conto del contribuente.

Ciò che è richiesto, ai fini della detraibilità, in questo caso, è che il premio sostenuto dal contribuente per la polizza non sia stato né detratto né dedotto dal contribuente.

Per quanto riguarda l’obbligo di tracciabilità, quando la spesa è sostenuta direttamente dalla società assicuratrice, questo si considera assolto.

Tratta proprio di una situazione analoga la recente sentenza della Corte di Cassazione numero 30611/2024, di cui chi scrive ha già parlato con l’articolo “Spese sanitarie detraibili anche quando pagate dall’assicurazione”, e a cui si rimanda per un approfondimento: nel caso esaminato dalla Corte, la prestazione sanitaria era stata effettuata dal contribuente in un paese fuori dall’Unione Europea, e pagata direttamente dalla compagnia assicurativa.

-

Ravvedimento speciale: interessi indeducibili per il professionista

Con Risposta a interpello n 56 del 3 marzo le Entrate replicano ad un quesito sulla deducibilità degli interessi da ravvedimento versati da un professionista ai fini della determinazione del reddito di lavoro autonomo – articolo 54,

comma 1, del Testo unico delle imposte sui redditi (Tuir).

In sintesi gli interessi versati per il ravvedimento speciale non sono deducibili dal reddito di lavoro autonomo.

Vediamo il quesito e il caso specifico.

Ravvedimento speciale: interessi indeducibili per il professionista

Un professionista, che ha utilizzato l’istituto del ravvedimento speciale, introdotto dalla legge n. 197/2022 per regolarizzare alcune violazioni tributarie relative a periodi d’imposta precedenti prospettava il caso seguente:

- nel 2024 il contribuente ha presentato dichiarazioni integrative che hanno comportato un maggiore debito d’imposta,

- ha versato un’unica soluzione le imposte dovute, le sanzioni ridotte e gli interessi.

L'istante chiede all’Agenzia se può dedurre dal reddito di lavoro autonomo gli interessi versati per il ravvedimento speciale.

Il professionista ipotizza che tali interessi siano deducibili al pari degli interessi passivi versati per il ritardato pagamento delle imposte.

A suo dire, l’assenza di una specifica disciplina nel Tuir riguardo alla deducibilità di questo tipo di interessi legittimerebbe la loro deduzione secondo i principi generali.

L’Agenzia delle entrate rigetta l'interpretazione chiarendo che, ai fini della determinazione del reddito di lavoro autonomo, gli interessi moratori versati in occasione del ravvedimento speciale non sono deducibili, perché:

- sono oneri accessori rispetto all’obbligazione principale, ovvero il pagamento delle imposte e, poiché le imposte ravvedute sono indeducibili, anche gli interessi moratori lo sono a loro volta,

- l’articolo 54 del Tuir stabilisce che sono deducibili solo le spese sostenute nell’esercizio dell’attività professionale. Gli interessi moratori, derivanti da un inadempimento, non possono essere considerati spese inerenti all’attività professionale

- le risposte fornite in precedenza dall’Agenzia riguardano interessi con una funzione ''compensativa'' del ritardo nell'esazione dei tributi, differente rispetto a quella ''risarcitoria'' che contraddistingue gli interessi da ravvedimento.

Le entrate evidenziano che, in mancanza di una precisa previsione normativa, e trattandosi di una forma speciale di ravvedimento operoso, la questione si risolve rinviando alla disciplina ordinaria prevista dall'articolo 13, comma 2, del Dlgs n. 472/1997, secondo cui sono dovuti gli “interessi moratori calcolati al tasso legale con maturazione giorno per giorno”.

La qualificazione di tali interessi come ''interessi moratori'', in quanto derivanti da inadempimento del contribuente li rende accessori rispetto all'obbligazione principale (cioè, il pagamento del tributo), con la conseguenza di condividerne il medesimo trattamento fiscale.

Pertanto, nel caso di specie, considerata l'indeducibilità delle imposte ravvedute quali Irpef, addizionali e Irap, anche gli interessi moratori versati, quali oneri accessori alle predette imposte, devono ritenersi indeducibili.

Inoltre, l’assenza di previsioni specifiche circa il regime di deducibilità degli interessi passivi nelle disposizioni del Tuir in materia di reddito di lavoro autonomo implica che, la loro rilevanza fiscale sia subordinata ai principi generali contenuti nell’articolo 54, comma 1 e pertanto è necessario cioè che sussista una connessione funzionale dei costi e degli oneri sostenuti rispetto alla produzione dei compensi che concorrono a formare il reddito di lavoro autonomo.

Gli interessi moratori versati avvalendosi del ravvedimento speciale non possono essere considerati inerenti nel senso indicato dalla normativa, in quanto derivano dal ritardato pagamento di imposte che, per loro natura, non sono costi connessi funzionalmente alla produzione del reddito di lavoro autonomo.

L'agenzia replica che gli interessi versati nel 2024 dal professionista per il ravvedimento speciale non sono deducibili dal reddito di lavoro autonomo.

Allegati: