-

Collegamento Cassa e POS: il Direttore Carbone rassicura sulle tempistiche

Dal 1° gennaio 2026 è in vigore il nuovo obbligo introdotto dalla scorsa legge di bilancio 2025 volto al contrasto dell'evasione fiscale.

In dettaglio è necessario collegare Pos e scontrini telematici.

In proposito le Entrate in data 31 ottobre hanno pubblicato il Provvedimento n 424470 con tutte le regole operative, ad oggi però si attende il software necessario a dare attuazione a questo obbligo.

Dal 1° gennio è già possibile indicare il metodo di pagamento dello scontrino come evidenzia l'agenzia al punto 4 del provvedimento del 31 ottobre 2025 che specifica: la memorizzazione puntuale dei dati dei pagamenti elettronici è effettuata al momento della registrazione delle operazioni di vendita o prestazione con lo strumento di certificazione dei corrispettivi, riportando nel documento commerciale le forme di pagamento utilizzate e il relativo ammontare.

In attesa dell'avviso per il software per collegare POS e Cassa, il Direttore ADE Carbone ha fatto il punto su questo nuovo adempimento durante il Forum dei Commercialisti di Italia Oggi.

Riepiloghiamo le regole del nuovo adempimento e le anticipazioni di Carbone.

Controlli sui corrispettivi: incassi e scontrini collegati dal 1° gennaio

In dettaglio, si stabilisce che la memorizzazione elettronica e la trasmissione telematica sono effettuate mediante strumenti tecnologici che garantiscano l’inalterabilità e la sicurezza dei dati, nonché la piena integrazione e interazione del processo di registrazione dei corrispettivi con il processo di pagamento elettronico.

A tal fine, lo strumento hardware o software mediante il quale sono accettati i pagamenti elettronici è sempre collegato allo strumento mediante il quale sono registrati e memorizzati, in modo puntuale, e trasmessi, in modo aggregato, i dati dei corrispettivi nonché i dati dei pagamenti elettronici giornalieri.

Il registratore potrà memorizzare sempre le informazioni di tutte le transazioni elettroniche, tranne i dati sensibili del cliente, e trasmettere all’agenzia delle Entrate l’importo complessivo dei pagamenti elettronici giornalieri acquisiti dall’esercente anche indipendentemente dalla registrazione dei corrispettivi.

Prevista una sanzione pecuniaria e una sanzione accessoria della sospensione della licenza o dell’autorizzazione all’esercizio dell’attività per ciascuna violazione di:

- mancato collegamento dello strumento hardware o software mediante il quale sono accettati i pagamenti elettronici con lo strumento mediante il quale sono registrati e memorizzati

- mancata trasmissione o memorizzazione dei dati dei pagamenti elettronici.

Anche se ci sono le regole operative delle entrate non è stato ancora attivato il servizio necessario a procedere.

Registratori di cassa e POS: sanzioni per chi non provvede

Si applica la sanzione amministrativa di euro 100 per ciascuna trasmissione, comunque entro il limite massimo di euro 1.000 per ciascun trimestre.

Inoltre si estende l’applicazione di tale sanzione, anche nei casi di violazione degli obblighi di memorizzazione o trasmissione dei pagamenti elettronici.

La sanzione amministrativa da euro 1.000 a euro 4.000 prevista per l'omessa installazione degli apparecchi per l'emissione dello scontrino fiscale si applica anche nel caso di mancato collegamento dello strumento hardware o software mediante il quale sono accettati i pagamenti elettronici allo strumento mediante il quale sono registrati e memorizzati, in modo puntuale, e trasmessi, in modo aggregato, i dati dei corrispettivi nonché i dati dei pagamenti elettronici giornalieri.

Leggi Pos e registratori di cassa: in vigore le nuove regole, si attende il software.

Cassa e POS: in attesa del software per il collegamento

La novità introdotta sarà tutta virtuale e si stabilirà direttamente dal portale dell’Agenzia delle Entrate.

Attualmente sono attivi oltre 2 milioni di registratori telematici e per rendere la procedura il più semplice e il meno invasiva possibile, le Entrate hanno deciso di realizzare un apposito servizio online denominato “Gestisci collegamenti”.

Il direttore Carbone ha specificato che ci sarà alcun costo per l’operazione e che “sarà possibile associare ai registratori telematici anche le nuove modalità di pagamento attraverso le piattaforme digitali”.

Viene ricordato che sebbene l’obbligo sia in vigore dal 1° gennaio 2026, le nuove disposizioni troveranno applicazione pratica solo con l’avvio delle procedure di collegamento tra i diversi sistemi sul sito dell’Agenzia delle Entrate.

Carbone ha ricordato che per stabilire il collegamento ci sarà tempo almeno fino alla metà di aprile inoltrata.

Gli esercenti avranno “un congruo termine per potersi organizzare”.

Il servizio online per collegare POS e registratori di cassa verrà messo a disposizione a partire da marzo e dall’avvio della procedura gli esercenti avranno 45 giorni di tempo per procedere.

Carbone rassicura gli utenti specificando che “C’è tutto il tempo per potersi organizzare, c’è tutto il tempo per poter mettere in piedi questo sistema che riteniamo che sarà molto efficace e molto utile sia dal lato dell’esercente sia per quanto riguarda il contrasto all’evasione, quindi per l’Agenzia delle Entrate”

-

E-fattura: come integrare con il CUP dal 27 gennaio

Dal 27 gennaio le Entrate hanno attivato il software necessario alla integrazione delle e-fatture per il CUP codice unico di progetto.

Ricordiamo che con il Provvedimento n 563301 del 10.12.2025 sono state approvate le modalità di integrazione del Codice unico di progetto nelle fatture elettroniche emesse per gli acquisti di beni e servizi oggetto di incentivi pubblici alle attività produttive.

Vediamo il dettaglio.

CUP fattura elettronica: come integrarla

L’articolo 5 del decreto-legge n. 13 del 2023 stabilisce, al comma 6, che a partire dal 1° giugno 2023 le fatture relative all’acquisizione dei beni e servizi oggetto di incentivi pubblici alle attività produttive, erogati a qualunque titolo e in qualunque forma da una Pubblica amministrazione, anche per il tramite di altri soggetti pubblici o privati, o in qualsiasi modo ad essi riconducibili, devono contenere il CUP di cui all’articolo 11 della legge 16 gennaio 2003, n. 3, riportato nell’atto di concessione o comunicato al momento di assegnazione dell’incentivo ovvero al momento della richiesta dello stesso.

Al fine di una corretta compilazione e contabilizzazione, ai fini fiscali, delle fatture elettroniche relative ad operazioni oggetto di incentivi, con il provvedimento viene definita una modalità per integrare l’informazione del CUP non riportato sulla fattura originaria o riportato in modo errato, mediante uno specifico servizio web reso disponibile al cessionario/committente, ovvero a un intermediario delegato, nell’area riservata del sito internet dell’Agenzia delle entrate (portale “Fatture e Corrispettivi”).A tale fine occorre accedere nell’area riservata del sito internet dell’Agenzia delle entrate è reso disponibile un servizio web mediante il quale il cessionario/committente può integrare la fattura elettronica trasmessa al Sistema di Interscambio con il Codice unico di progetto CUP, relativo alla spesa oggetto di incentivo pubblico, qualora all’atto dell’emissione della fattura tale informazione non sia stata riportata o sia stata riportata in modo errato.

Le fatture elettroniche per le quali è possibile integrare il CUP, utilizzando il servizio web sono quelle con data operazione successiva al 31 maggio 2023.

Mediante il servizio web il cessionario/committente può consultare l’elenco dei CUP presenti nelle fatture elettroniche ricevute al momento dell’emissione ovvero integrati tramite il medesimo servizio web.

Il servizio web può essere utilizzato dal cessionario/committente o da un intermediario di cui all’articolo 3, comma 3, del decreto del Presidente della Repubblica 22 luglio 1998, n. 322, con delega alla “Consultazione e acquisizione delle fatture elettroniche o dei loro duplicati informatici”, di cui al Provvedimento del Direttore dell’Agenzia delle entrate prot. n. 375356 del 2 ottobre 2024 e successive modificazioni.

La data di messa a disposizione del citato servizio web sarà resa nota con apposito avviso pubblicato sul sito internet dell’Agenzia delle entrate.CUP e-fatture: via al servizio per l’integrazione

Le Entrate informano del fatto che nell’area riservata del portale “Fatture e Corrispettivi” dal 27 gennaio è disponibile il servizio web che consente di integrare il Codice Unico di Progetto (CUP) nelle fatture elettroniche relative ad acquisti di beni e servizi oggetto di incentivi pubblici alle attività produttive.

Alloccorrenza, il cessionario o il committente possono provvedere ad inserire detta informazione nel caso in cui non sia stata riportata in fattura o sia stata indicata in modo errato dal cedente o prestatore e quest’ultimo non abbia provveduto a riemettere correttamente il documento dopo avere annullato quello errato tramite nota di credito.

Accedendo al servizio “Consultazione e acquisizione delle fatture elettroniche e dei loro duplicati informatici”, si trova all’interno del box “Comunicazioni”, il link “Integrazione CUP”.

Attenzione al fatto che il CUP inserito nella fattura elettronica dal cedente o dal prestatore al momento dell’emissione non può essere eliminato o rettificato poichè una volta trasmesso al Sistema di Interscambio, il file XML non è più modificabile.Pertanto, la correzione potrà avvenire mediante inserimento del CUP corretto grazie al nuovo servizio.

Allegati: -

Bollo fatture IV trimestre: pagamento entro 2 marzo

Entro il 2 marzo, poichè il 28 febbraio, termine ordinario, cade di sabato, i soggetti obbligati devono provvedere al versamento dell’imposta di bollo delle fatture elettroniche relative al IV trimestre 2025.

Attenzione al fatto che al fine di ridurre gli oneri amministrativi a carico dei contribuenti, il Decreto Semplificazioni n. 73/2022 convertito nella legge n. 122/2022, ha introdotto semplificazioni per le modalità di versamento dell’imposta di bollo sulle fatture elettroniche, incrementando da 250,00 euro a 5.000,00 euro, il limite di importo entro il quale è possibile effettuare il versamento cumulativamente anziché in modo frazionato.

Infatti, a partire dalle fatture quelle emesse dal 1° gennaio 2023:

- se l’ammontare dell’imposta di bollo dovuta sulle fatture del 1° trimestre non supera in totale 5.000 euro, la stessa potrà essere versata insieme all’imposta dovuta per il 2° trimestre, entro il 30 settembre,

- se l’ammontare dell’imposta complessivamente dovuta sulle fatture emesse nei primi due trimestri non supera l’importo di 5.000 euro, il pagamento potrà avvenire insieme con l’imposta dovuta per il terzo trimestre, entro il 30 novembre.

Riepiloghiamo le regole necessarie a chi deve adempiere a questa scadenza.

Bollo e-fatture: IV trimenstre entro il 2 marzo

Con l’introduzione dell’obbligo di fatturazione elettronica, prima verso le Pubbliche amministrazioni e poi verso i privati, l’articolo 6 del Dm 17 giugno 2014 ha disciplinato l’assolvimento dell’imposta di bollo sulle fatture elettroniche, prevedendo l’obbligo di riportare una specifica annotazione su quelle soggette a tale imposta e disponendo modalità e termini di versamento.

L’annotazione di assolvimento dell’imposta di bollo sulla fattura elettronica avviene valorizzando a “SI” il campo “Bollo virtuale” contenuto all’interno del tracciato record della fattura elettronica.

L’importo complessivo dell’imposta di bollo relativa alle fatture elettroniche deve essere versato dal contribuente mediante presentazione del modello F24 secondo le scadenze prestabilite.

L’articolo 12-novies del decreto legge n. 34/2019 (come modificato dal Dm del 4 dicembre 2020) ha previsto che l’Agenzia delle entrate metta a disposizione dei contribuenti e dei loro intermediari delegati, all’interno del portale “Fatture e corrispettivi”, i dati relativi all’imposta di bollo emergente dalle fatture elettroniche emesse (elenco A), integrati dall’Agenzia con i dati delle fatture elettroniche che non recano l’indicazione dell’assolvimento dell’imposta di bollo, ma per le quali l’imposta risulta dovuta (elenco B).

I soggetti Iva possono dunque verificare di aver correttamente assoggettato le fatture elettroniche all’imposta di bollo e, nel caso di omissione dell’indicazione del bollo sulle fatture emesse, possono confermare l’integrazione elaborata dall’Agenzia ed effettuare il versamento di tale imposta.

Se, invece, i soggetti Iva ritengono che una o più fatture elettroniche oggetto dell’integrazione elaborata dall’Agenzia non debbano essere assoggettate a imposta di bollo, possono eliminarle dall’integrazione e fornire le relative motivazioni in sede di eventuale verifica da parte dell’Agenzia.

Relativamente al pagamento, in generale, sulla base dei dati presenti negli elenchi A e B, l’Agenzia delle entrate procede al calcolo dell’imposta di bollo dovuta per il trimestre di riferimento e ne evidenzia l’importo nell’area riservata del portale “Fatture e corrispettivi” entro il giorno 15 del secondo mese successivo alla chiusura del trimestre. Per il secondo trimestre, tale data slitta al 20 settembre.

Il versamento dell’imposta di bollo deve essere effettuato secondo le scadenze stabilite all’articolo 6, comma 2, del Dm del 17 giugno 2014.

Sinteticamente ricordiamo che sono previste le seguenti modalità per il pagamento:

- mediante addebito diretto dal conto corrente bancario del soggetto IVA. Il pagamento viene eseguito semplicemente indicando sull’apposita funzionalità web del portale “Fatture e corrispettivi” l’IBAN corrispondente al conto corrente intestato al contribuente, sul quale viene così addebitato l’importo dell’imposta di bollo dovuta. Una volta inoltrato e confermato il pagamento, avviene un controllo formale della correttezza dell’IBAN, verrà consegnata una prima ricevuta a conferma del fatto che la richiesta di pagamento è stata inoltrata. Successivamente ne verrà rilasciata una seconda, attestante l’avvenuto pagamento o l’esito negativo dello stesso.

- mediante modello F24 già predisposto dall’Agenzia delle Entrate e scaricabile dal portale.

I codici tributo da utilizzare, distinti in relazione al periodo di competenza, sono i seguenti:

- 2521 – Imposta di bollo sulle fatture elettroniche – primo trimestre

- 2522 – Imposta di bollo sulle fatture elettroniche – secondo trimestre

- 2523 – Imposta di bollo sulle fatture elettroniche – terzo trimestre

- 2524 – Imposta di bollo sulle fatture elettroniche – quarto trimestre

in caso di ravvedimento per la regolarizzazione dell'omesso o insufficiente pagamento, i codici tributo da utilizzare per il versamento delle sanzioni e interessi sono:

- 2525 – Imposta di bollo sulle fatture elettroniche – sanzioni

- 2526 – Imposta di bollo sulle fatture elettroniche – interessi.

Leggi anche Imposta di bollo fatture elettroniche 4° trimestre 2025: pagamento entro il 2 marzo con il detteglio di tutte le regole.

-

Delega unica servizi online Entrate e Riscossione: dall’ 8.12 basta una comunicazione

Dall'8 dicembre 2025 è operativa una nuova procedura solo telematica che consente ai contribuenti di conferire una delega unica al proprio intermediario (commercialista, consulente, CAF/intermediario abilitato) per l’accesso e l’operatività nell’area riservata sia dell’Agenzia delle Entrate sia dell’Agenzia delle Entrate-Riscossione.

Con un’unica comunicazione si attiva il mandato per uno o più servizi online dei due enti, con scadenze uniformate e rinnovi più semplici.

Per accompagnare il passaggio al nuovo sistema, Entrate e Riscossione mettono a disposizione una guida dedicata sui rispettivi siti con:

- istruzioni operative per l’attivazione;

- regole aggiornate per cittadini e intermediari.

Inoltre, nelle aree riservate degli intermediari è disponibile un file con l’elenco delle deleghe attive e le scadenze, utile per pianificare rinnovi e verifiche, soprattutto in vista del termine del 28 febbraio 2027 per le deleghe “storiche”.

Perché è una novità importante

È un passo concreto di semplificazione: unifica regole, modalità e scadenze delle deleghe, riducendo adempimenti ripetitivi e rendendo più lineare la gestione operativa per studi e contribuenti.

In più, vengono chiariti tempi di validità e “fase di transizione” per le deleghe già attive.

La delega unica permette di autorizzare l’intermediario a usare, per conto del contribuente, uno o più servizi digitali disponibili:

- sul sito dell’Agenzia delle Entrate (Entrate);

- nell’area Equipro sul sito dell’Agenzia delle Entrate-Riscossione (Riscossione).

La misura nasce dall’art. 21 del D.lgs. n. 1/2024 ed è attuata dal provvedimento del Direttore dell’Agenzia delle Entrate del 2 ottobre 2024: l’obiettivo è uniformare comunicazione, rinnovo e scadenze delle deleghe, evitando doppie procedure.

Quanto dura la delega: le scadenze da segnare

Le nuove deleghe, attivate dall’8 dicembre 2025:

- restano efficaci fino al 31 dicembre del quarto anno successivo a quello di conferimento;

- possono cessare prima solo in caso di revoca (da parte del contribuente) o rinuncia (da parte dell’intermediario).

Esempio pratico: se la delega viene attivata nel 2025, la validità arriva fino al 31 dicembre 2029, salvo revoca/rinuncia.

Le deleghe già attive al 5 dicembre 2025 restano valide fino alla loro scadenza naturale, ma comunque non oltre il 28 febbraio 2027 (se non ancora scadute).

Questa “deadline” serve a traghettare il sistema verso l’unificazione completa, senza lasciare in vita deleghe con regole diverse troppo a lungo.

Come si attiva la delega unica (tutto digitale)

Il contribuente può procedere in autonomia oppure tramite intermediario.

1) Attivazione diretta del contribuente

Il contribuente accede alla propria area riservata sul sito dell’Agenzia delle Entrate con: SPID, oppure CIE, oppure CNS,

e indica:

- intermediario incaricato;

- servizi da delegare (uno o più, tra Entrate e/o Riscossione).

2) Attivazione tramite intermediario

In alternativa, la comunicazione può essere effettuata dall’intermediario con modalità esclusivamente digitali.

Prima dell’attivazione telematica resta necessario l’accordo/mandato tra contribuente e intermediario, che può essere stipulato in cartaceo o in formato digitale.

Rinnovo più semplice: quando si può fare

Per evitare “buchi” di operatività, il rinnovo di una delega in scadenza potrà essere comunicato: a partire dal 2 ottobre dell’ultimo anno di validità.

In questo modo, la delega rinnovata risulterà nuovamente attiva: dal 1° gennaio dell’anno successivo.

I servizi online delegabili per Agenzia delle Entrate, nella prima fase rientrano, tra gli altri:

- Cassetto fiscale delegato;

- Fatturazione elettronica e corrispettivi telematici, tra cui:

- consultazione e acquisizione delle fatture elettroniche (o duplicati informatici);

- consultazione dei dati rilevanti IVA;

- registrazione dell’indirizzo telematico;

- fatturazione elettronica e conservazione;

- accreditamento e censimento dispositivi;

- acquisizione dei dati ISA;

- acquisizione dei dati per la proposta di concordato preventivo biennale.

Servizi disponibili in Equipro per Agenzia Entrate-Riscossione

Equipro è l’area riservata ai professionisti sul sito di Riscossione.

Tra i servizi citati:

- consultazione della situazione debitoria (cartelle e avvisi dal 2000);

- consultazione dei piani di rateizzazione;

- pagamento cartelle e avvisi;

- richiesta online di rateizzazione fino a 120.000 euro;

- invio istanze di sospensione legale della riscossione;

- gestione delle istanze di definizione agevolata;

- assistenza, informazioni e prenotazione di un appuntamento in videochiamata.

-

Delega Unica dall’8 dicembre: gli obblighi per gli intermediari

L’Agenzia delle entrate e l’Agenzia delle entrate-Riscossione mettono a disposizione, la Guida sulla Delega Unica datata 26 novembre.

In proposito ricordiamo che con il Provvedimento n. 321918 del 7 agosto 2025, l’Agenzia delle Entrate ha fissato all’8 dicembre 2025 la data di avvio delle nuove funzionalità per la comunicazione dei dati relativi al conferimento, rinnovo e revoca della delega unica agli intermediari:

Vediamo quali sono gli obblighi dei professionisti su questo nuovo adempimento.

Delega Unica dall’8 dicembre: come attivarla per i servizi ADE e ADER

La guida delle Entrate è dedicata ai servizi online delegabili agli intermediari fiscali, oggetto di modifiche normative di prossima attuazione a decorrere dall'8 dicembre prossimo

I principali servizi che l’Agenzia delle entrate consente di utilizzare agli intermediari delegati sono:- il “Cassetto fiscale delegato”, attraverso il quale l’intermediario può consultare i principali dati fiscali del proprio cliente, e i servizi presenti all’interno del portale “

- "Fatture e Corrispettivi”, dedicato ai contribuenti titolari di partita IVA, tra cui la consultazione e il download delle fatture elettroniche e dei corrispettivi telematici, la generazione e trasmissione delle fatture elettroniche e la gestione dei dispositivi di memorizzazione e trasmissione dei corrispettivi.

L’Agenzia delle entrate-Riscossione invece, mette a disposizione degli intermediari una specifica area riservata, denominata “Equipro”, attraverso la quale gli stessi possono utilizzare i servizi online per conto dei loro assistiti, tra cui la consultazione della situazione debitoria, la richiesta di rateizzazione e l’adesione alle forme agevolate di pagamento delle cartelle.

Allo scopo di semplificare e razionalizzare il previgente sistema di comunicazione delle deleghe, l’articolo 21 del decreto legislativo 8 gennaio 2024, n. 1, ha introdotto la delega unica che consente, con un’unica operazione, di comunicare i dati delle deleghe rilasciate agli intermediari riferite ad uno o più servizi online dell’Agenzia delle entrate e dell’Agenzia delle entrate-Riscossione, unificando anche le scadenze.

In particolare, dopo aver stipulato un accordo – in formato cartaceo o digitale – con il quale conferisce al proprio intermediario la delega vera e propria, il contribuente la rende efficace o, in altri termini, la “attiva” con una comunicazione all’Agenzia delle entrate.

La comunicazione può essere effettuata anche dall’intermediario.

Una volta attivate, le deleghe restano efficaci, salvo revoca o rinuncia, fino al 31 dicembre del quarto anno successivo a quello di conferimento, e questo costituirà un grande vantaggio per gli intermediari, che saranno agevolati anche nella gestione dei rinnovi delle deleghe dei propri assistiti.

Ricordiamo che con il provvedimento dell’Agenzia delle entrate del 2 ottobre 2024 è stato pubblicato il fac-simile della delega unica e sono state definite le modalità, esclusivamente digitali, per comunicare all’Agenzia delle entrate i dati relativi alle deleghe conferite, ai fini della loro attivazione.

Delega Unica dall’8 dicembre: cosa sostituisce

Come specificato dalle Entrate, al fine di garantire una maggiore sicurezza nell’accesso ai servizi delegati, non saranno, quindi, più previste:

- modalità “analogiche” di comunicazione delle deleghe (ad esempio, presso lo sportello dell’ufficio territoriale o mediante l’invio di pec),

- né modalità di accesso mediante codici consegnati ai deleganti,

compiendosi così pienamente un passaggio di transizione verso il fisco digitale a vantaggio di cittadini e imprese.

Future estensioni ad altri servizi dell’Agenzia delle entrate e dell’Agenzia delle entrate- Riscossione verranno comunicate sui siti internet di entrambi gli Enti e integrate nel fac- simile di delega.

Per consentire l’adeguamento dei sistemi, nei due giorni precedenti (6 e 7 dicembre 2025) non sarà possibile effettuare la comunicazione di alcun tipo di delega, né telematicamente né con altri mezzi.

Sarà, pertanto, possibile attivare e rinnovare le deleghe “singole” con le precedenti modalità entro e non oltre il 5 dicembre 2025.

Affinché gli intermediari possano effettuare una ricognizione delle deleghe attualmente attivate nei loro confronti, l’Agenzia delle entrate ha messo a disposizione nella loro area riservata un file in formato csv, contenente l’elenco delle deleghe che risultano attivate per ciascun intermediario con le relative scadenze.

Analoga funzionalità è disponibile nell’area riservata agli intermediari sul sito di AdeR, per le deleghe di propria competenza.

Delega Unica dall’8 dicembre: gli obblighi per gli intermediari

Come specificato dal Guida Ade alla Dlega Unica 2025, il primo obbligo dell’intermediario è la nomina di uno o più responsabili della gestione delle deleghe.

Deve, poi, procedere all’accettazione delle condizioni generali di utilizzo dei servizi allo stesso delegati.Con l’accettazione di tali condizioni, l’intermediario si impegna ad utilizzare le informazioni acquisite per effetto del conferimento della delega per le sole finalità connesse allo svolgimento dell’incarico professionale e a rispettare la normativa in materia di protezione dei dati personali.

L’accettazione preventiva è effettuata all’interno dell’area riservata dell’intermediario, nella sezione “Adesioni” de “Il tuo profilo”.

L’accettazione, effettuata “una tantum”, è un’operazione necessaria per poter trasmettere i dati relativi alle deleghe ricevute e per utilizzare i servizi delegati.

Man mano che acquisisce le deleghe dai propri clienti, l’intermediario ha l’obbligo di numerarle progressivamente e annotarle quotidianamente in un apposito registro cronologico, predisposto su carta o con modalità elettronica, in cui devono essere indicati i seguenti dati:- numero progressivo e data della delega o della revoca;

- codice fiscale e dati anagrafici/denominazione del delegante;

- estremi del documento di identità del sottoscrittore della delega o della revoca.

Le deleghe acquisite devono essere conservate fino al decimo anno successivo alla data di revoca o di scadenza.

Insieme alle deleghe occorre conservare la documentazione usata per l’identificazione del delegante e per l’eventuale attestazione della condizione di rappresentante o erede.

I documenti informatici acquisiti e/o trasmessi in formato elettronico devono essere conservati nel rispetto delle norme del CaD.

L’Agenzia delle entrate può accedere alle sedi degli intermediari per svolgere controlli sulle deleghe acquisite. Qualora siano riscontrate delle irregolarità nella gestione delle deleghe o delle revoche, l’Agenzia può procedere alla revoca dell’abilitazione, come previsto all’articolo 8, comma 1, lett. h, del decreto dirigenziale 31 luglio 1998. Restano, inoltre, ferme la responsabilità civile e l’applicazione delle eventuali sanzioni penali.

Allegati: -

Delega unica agli intermediari: nuove modalità dall’8 dicembre 2025

Con il Provvedimento n. 321918 del 7 agosto 2025, l’Agenzia delle Entrate ha fissato all’8 dicembre 2025 la data di avvio delle nuove funzionalità per la comunicazione dei dati relativi al conferimento, rinnovo e revoca della delega unica agli intermediari:

- introdotta dal provvedimento direttoriale del 2 ottobre 2024 (vd. Delega Unica: istruzioni per delegare ai servizi fiscali ADE e ADER)

- e modificata il 20 maggio 2025 (vd. Delega unica intermediari: possibile anche la firma elettronica FEA e CIE).

La disciplina attua l’articolo 21 del D.Lgs. 8 gennaio 2024, n. 1, volto a razionalizzare e semplificare le norme sugli adempimenti tributari, unificando le deleghe necessarie per l’accesso ai servizi online dell’Agenzia delle Entrate e dell’Agenzia delle Entrate-Riscossione.

Il provvedimento comunica inoltre la pubblicazione dell’aggiornamento dell’allegato tecnico “2”, contenente le specifiche tecniche aggiornate per la trasmissione telematica delle deleghe.

Scarica il testo del Provvedimento con l'Allegato tecnico.

Periodo transitorio e deroghe operative

Fino al 5 dicembre 2025, sarà ancora possibile conferire o rinnovare deleghe in scadenza con le procedure attualmente in vigore descritte:

- dal Provvedimento 29 luglio 2013 per il servizio “Cassetto fiscale”;

- dal Provvedimento 5 novembre 2018 per i servizi di fatturazione elettronica;

- sul Portale AdER per i servizi disponibili nell’area riservata dell’Agenzia delle Entrate-Riscossione.

Al fine di consentire agli intermediari di disporre di un congruo lasso di tempo per adeguare le proprie procedure di acquisizione e comunicazione delle deleghe considerato che, a partire dall’8 dicembre 2025, le modalità per attivare, rinnovare o revocare una delega saranno esclusivamente quelle previste dal provvedimento direttoriale del 2 ottobre 2024.

Inoltre, fino al 30 aprile 2026, è prevista una deroga specifica per gli intermediari non già delegati al “Cassetto fiscale”, i quali potranno inviare all’Agenzia l’elenco dei contribuenti deleganti per l’acquisizione massiva di dati utili agli Indici sintetici di affidabilità fiscale (ISA) e al Concordato preventivo biennale (CPB), secondo le modalità già fissate dall’11 aprile 2025.

Va segnalato che nei giorni 6 e 7 dicembre 2025 i servizi di comunicazione deleghe saranno sospesi per aggiornamenti di sistema.

Nuove modalità di conferimento della delega unica

A partire dall'8 dicembre 2025, il conferimento avverrà esclusivamente con le modalità previste dal provvedimento del 2 ottobre 2024 e relative specifiche tecniche aggiornate.

Il file contenente i dati della delega sarà in formato XML e includerà:

- dati anagrafici e codice fiscale del delegante e dell’intermediario;

- servizi oggetto di delega;

- data di conferimento, rinnovo o revoca.

La sottoscrizione dovrà avvenire con:

- Firma digitale;

- Firma elettronica avanzata (FEA) con CIE;

- FEA con certificati digitali anche non qualificati, con firma digitale aggiuntiva dell’intermediario.

Sono previste due modalità di trasmissione:

- Puntuale, per singola delega, tramite area riservata;

- Massiva, fino a 300 deleghe per invio, tramite Entratel Multifile o Desktop Telematico.

Servizio web per il conferimento tramite intermediari

Gli intermediari potranno, previa stipula di convenzione con l’Agenzia, offrire un servizio web dedicato, basato su:

- scambio sicuro di dati via JWT (JSON Web Token) firmati e cifrati;

- autenticazione del contribuente con SPID/CIE almeno di livello 2;

- correlazione tra documento di delega e identità del firmatario tramite hash crittografici.

Il flusso prevede tre passaggi principali:

- Invio del JWT1 dall’intermediario all’Agenzia con dati e hash documenti;

- Autenticazione del contribuente e invio del JWT2 dall’Agenzia all’intermediario;

- Conferma finale tramite JWT3 da parte dell’intermediario.

Sicurezza, controlli e ricevute

Le comunicazioni sono soggette a controlli automatici su:

- struttura e formato del file;

- validità di certificati e firme;

- congruenza dei dati anagrafici;

- rispetto dei limiti di deleghe e delle condizioni di rinnovo.

Gli esiti vengono notificati tramite ricevute nell’area riservata e tramite App IO per il contribuente.

Tutti i canali utilizzano protocolli cifrati aggiornati e compatibili con i browser più diffusi.Codici operazione e tipologie di servizi delegabili

Le operazioni previste sono:

- 01 Conferimento

- 02 Revoca

- 03 Rinnovo

Le tipologie di servizi delegabili sono otto:

- la consultazione del Cassetto fiscale delegato;

- uno o più servizi relativi alla Fatturazione elettronica/corrispettivi telematici, ovvero:

- consultazione e acquisizione delle fatture elettroniche o dei loro duplicati informatici,

- consultazione dei dati rilevanti ai fini IVA,

- registrazione dell’indirizzo telematico,

- fatturazione elettronica e conservazione delle fatture elettroniche,

- accreditamento e censimento dispositivi;

- l’acquisizione dei dati ISA e dei dati per la determinazione della proposta di concordato preventivo biennale;

- i servizi on line dell’area riservata dell’Agenzia delle entrate-Riscossione.

-

Entratel per professionisti: come rigenerare il sistema

L'agenzia delle Entrate ha aggionarto la guida per la rigenerazione dell'ambiente Entratel per i professionisti.

Ricordiamo che gli intermediari, quali commercialisti, esperti contabili, consulenti del lavoro devono provvedere alla rigenerazione del proprio “ambiente di sicurezza Entratel” ossia le credenziali di cui ogni utente deve essere dotato per garantire:

- la propria identità,

- l’integrità dei dati trasmessi,

- la loro riservatezza.

Entratel per professionisti: come rigenerare il sistema, aggiornamento 2025

L’ambiente di sicurezza Entratel scade di regola ogni tre anni, decorrenti dal giorno in cui è stata ottenuta l’abilitazione o effettuato il precedente rinnovo.

Attenzione però al fatto che, anche se non è scaduto, l’ambiente di sicurezza va nuovamente generato in casi specifici.

In particolare, puer se non sono trascorsi i tre anni dalla attivazione, l'ambiente entratel va rigenarato se:

- non è stato conservato o si è danneggiato il supporto di memorizzazione sul quale, all’atto dell’abilitazione o del precedente rinnovo, sono state salvate le chiavi private di cifratura;

- è stata dimenticata la password di protezione.

La guida aggiornata al 2025 è composta dalle seguenti sezioni:

- Operazioni preliminari,

- Generazione ambiente di sicurezza,

- Ripristino ambiente di sicurezza,

- Risoluzione dei problemi.

Rigenerare Entratel per professionisti: operazioni preliminari

Viene evidenziato che per effettuare la generazione dell’ambiente di sicurezza, è necessario utilizzare l’applicazione “Entratel”, integrata all’interno del pacchetto “Desktop telematico”, disponibile:

- all’interno della sezione “Software” dell’area autenticata, seguendo il percorso “Servizi” > “Servizi di utility e verifica” > “Strumenti” > “Pacchetti software”;

- nel sito web dell’Agenzia delle entrate, raggiungibile dal seguente indirizzo: https://www.agenziaentrate.gov.it, seguendo il percorso “Tutti i servizi” > “Altri servizi”.

Prima di procedere con l’operazione di generazione dell’ambiente di sicurezza, è necessario impostare i seguenti parametri di configurazione dell’applicazione Entratel:

- percorso della cartella di archiviazione dei file telematici predisposti con i software di compilazione;

- percorso relativo alla cartella (creata sulla propria postazione di lavoro), all’interno della quale si intende memorizzare l’ambiente di sicurezza (in alternativa, qualora lo si preferisca, è possibile indicare il percorso di un dispositivo di memorizzazione portatile, ad es. chiavetta usb);

- dati di connessione (funzione riservata agli utenti con postazioni connesse ad un server proxy).

Per effettuare la suddetta operazione, è necessario:

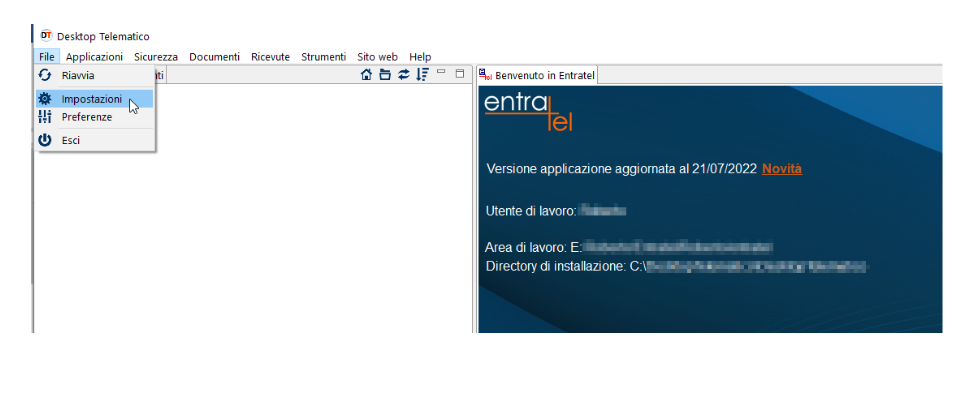

1. Selezionare la voce “Impostazioni”, dal menu “File” dell’applicazione “Entratel”:

La guida come evidenziato riporta anche ua sezione di risoluzioni di eventuali problemi, pertanto si rimanda alla sua consultazione.

La guida come evidenziato riporta anche ua sezione di risoluzioni di eventuali problemi, pertanto si rimanda alla sua consultazione. -

Omessa o irregolare fattura: come correggere con il TD29

Il 31 gennaio le Entrate hanno pubblicato le Nuove specifiche tecniche 1.9 per la fatturazione elettronica utilizzabili dal 1° aprile. Vediamo la novità per l'omessa o errata fattura e il nuovo codice T29.

Nella stessa giornata del 1° aprile viene aggiornata la guida Ade sulle e-fatture con importanti chiarimenti.

Omessa o irregolare fattura: il nuovo TD29

Dal 1° aprile 2025 sono operative le nuove specifiche tecniche per la fatturazione elettronica per lo SdI che le Entrate hanno diffuso già in gennaio.

Nel documento, tra le novità, figura il tipo Documento “TD29” che consente al cessionario o committente di dare comunicazione alle Entrate dell’omessa o irregolare emissione della fattura.

In particolare, è variato lo schema XSD della fattura ordinaria per l’introduzione di un nuovo tipo documento TD29 per la comunicazione all’Agenzia delle entrate della omessa o irregolare fatturazione.

Secondo l’ultima versione delle specifiche tecniche, dal 1° aprile è richiesto l’utilizzo, da parte del cessionario o committente, di un file XML mediante SdI , con codice “TD29”.

A tal proposito, nella guida ADE aggiornata viene specificato che il TD29 è da compilare dal cessionario o committente per evitare di incorrere nella sanzione prevista dall’art 6 comma 8 del DLgs. 471/97.

Nella guida viene chiarito che il file TD29 trasmesso al SdI “rappresenta una mera comunicazione” pertanto esso non costituisce più un’autofattura, come accadeva per le violazioni commesse prima del 1° settembre 2024 data dalla quale sono entrate in vigore le novità del DL n 87/2024 sulle sanzioni

Quindi specifica l'Ade che il documento caratterizzato dal codice TD29 non ha alcuna rilevanza ai fini dell’imposta, nel senso che “non consente di esercitare la detrazione dell’IVA relativa all’acquisto”.

Omessa o irregolare fatturazione: gli ultimi chiarimenti ADE

L'articolo 2 Dlgs n. 87/2024 innova ciò che in precedenza era previsto dall’articolo 6 comma 8 del decreto legislativo n. 471/1997 per i casi di mancata emissione della fattura o di ricezione di una fattura irregolare.

Prima della novità il cessionario o committente che, nell'esercizio della propria impresa, arte o professione, non avesse ricevuto una fattura o ne avesse ricevuta una irregolare, per sanare la situazione ed evitare così di incorrere a sua volta in una sanzione era tenuto a:

- versare la relativa Iva

- emettere un’autofattura elettronica con codice documento “TD20”.

Con la novità vi è la scomparsa dell’obbligo di pagare l’imposta (in tutto o in parte) da parte del destinatario del documento fiscale mancante o errato.

Inoltre, cambiano i tempi delle due diverse fattispecie previste (omessa o irregolare fatturazione) per sanare l’omissione o l’irregolarità.

Secondo la vecchia versione della norma vi era una tempistica diversa per i casi in cui:

- la fattura non veniva ricevuta entro quattro mesi dall’effettuazione dell’operazione, l’autofattura doveva essere emessa entro il successivo mese,

- irregolarità della fattura, l’integrazione doveva essere effettuata entro un mese dalla registrazione della fattura.

Con le novità, il cliente è tenuto a regolarizzare l’omissione o l’irregolarità entro novanta giorni, da calcolare a partire e dal termine in cui doveva essere emessa la fattura o da quando è stata emessa la fattura irregolare.

Inoltre è stato inbserito l’abbassamento della sanzione prevista, che passa dal 100% al 70% dell’imposta in caso di mancata regolarizzazione, mentre resta invariato il minimo di 250 euro.

Dal 1° aprile 2025, la modalità per regolarizzare queste irregolarità è cambiato e l’autofattura non ha più il codice documento “TD20”, ma una nuova comunicazione “TD29”.

Si tratta, di una comunicazione effettuata tramite il sistema di fatturazione elettronica, come indicato nell’ultimo aggiornamento (versione 1.9) delle specifiche tecniche delle Entrate.

La nuova norma si chiude con una novità assoluta: “È escluso l'obbligo di controllare e sindacare le valutazioni giuridiche compiute dall'emittente della fattura o di altro documento, riferite ai titoli di non imponibilità, esenzione o esclusione dall'imposta sul valore aggiunto derivati da un requisito soggettivo del predetto emittente non direttamente verificabile.”.

Nella relazione illustrativa del Decreto viene specificato che così facendo il legislatore ha voluto fare propria la consolidata giurisprudenza della Cassazione, secondo la quale “oltre alla verifica che la fattura sia stata emessa, il controllo richiesto al cessionario o al committente è intrinseco al documento, in quanto limitato alla regolarità formale della fattura, e, dunque, alla verifica dei requisiti essenziali individuati dall'articolo 21 del Dpr n. 633 del 1972, tra i quali rilevano, tra gli altri, i dati relativi alla natura, la qualità e la quantità dei beni e dei servizi, all'ammontare del corrispettivo, all'aliquota e all'ammontare dell'imposta e dell'imponibile.”.

Le nuove disposizioni come spiegano le Entrate si pongono in coerenza rispetto alla sentenza 37255 del 20 dicembre 2022 della Corte, che ricorda come "l'obbligo, in capo al concessionario o committente, di regolarizzare le fatture emesse dal cedente sussiste nel solo caso in cui le mancanze da questi commesse riguardino l'identificazione dell'atto negoziale e i dati fiscalmente rilevanti, ma non si estende anche a controlli sostanziali sulla corretta qualificazione fiscale dell'operazione, non soltanto perché ciò non sarebbe coerente con il contestuale obbligo del soggetto tenuto alla regolarizzazione della fattura altrui di pagare l'imposta non versata o versata in misura insufficiente, ma anche perché l'inclusione, tra i suoi compiti, di un apprezzamento critico su quanto dichiarato in ordine all'imponibilità dell'operazione, trasformerebbe l’obbligato in rivalsa in un collaboratore, con supplenza di funzioni di esclusiva pertinenza dell'Ufficio finanziario".

Leggi anche Fatturazione elettronica: nuove specifiche tecniche dal 1° aprile..

-

Autofattura: come regolarizzare col TD20

Il codice natura TD20 serve per l'emissione di auto fattura per la regolarizzazione e integrazione delle fatture (ex art 6, Commi 8 e 9-bis, Dlgs n 471 del 1997 o art. 46, comma 5, dl n 331 del 1993)

Le Entrate nella guida sulle e-fatture e l'esterometro aggiornata al 1° aprile 2025, recepiscono le modifiche introdotte con le nuove specifiche tecniche 1.9, modificando la descrizione del tipo documento TD20.

Prima dei dettagli ricordiamo che la fattura elettronica si differenzia da una fattura cartacea, in generale, solo per due aspetti:

- va necessariamente redatta utilizzando un pc, un tablet o uno smartphone,

- deve essere trasmessa elettronicamente al cliente tramite il c.d. Sistema di Interscambio (SdI).

Il SdI è una sorta di “postino” che svolge i seguenti compiti:

- verifica se la fattura contiene almeno i dati obbligatori ai fini fiscali (art. 21 ovvero 21-bis del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633)

- nonché l’indirizzo telematico (c.d. “codice destinatario” ovvero indirizzo PEC) al quale il cliente desidera che venga recapitata la fattura,

- controlla che la partita Iva del fornitore (c.d. cedente/prestatore) e la partita Iva ovvero il Codice Fiscale del cliente (c.d. cessionario/committente) siano esistenti.

In caso di esito positivo dei controlli precedenti, il Sistema di Interscambio consegna in modo sicuro la fattura al destinatario comunicando, con una “ricevuta di recapito”, a chi ha trasmesso la fattura la data e l’ora di consegna del documento.

In definitiva, quindi, i dati obbligatori da riportare nella fattura elettronica sono gli stessi che si riportavano nelle fatture cartacee oltre all’indirizzo telematico dove il cliente vuole che venga consegnata la fattura.

Ciò premesso vediamo come regolarizzare una fattura in cui il fornitore non abbia provveduto.

Autofattura TD20: quando utilizzarla

Nella nuova guida ADE viene specificato che:

- 1) Nelle ipotesi di cui all’articolo 6, comma 9-bis, del d.lgs. n. 471 del 1997, il C/C di un’operazione soggetta ad inversione contabile, nel caso di omessa fattura da parte del C/P o di ricezione di una fattura irregolare, deve emettere una fattura ai sensi dell’articolo 21 del d.P.R. n. 633 del 1972, o provvedere alla sua regolarizzazione, e all’assolvimento dell’imposta mediante inversione contabile e può farlo trasmettendo allo SDI:

- un tipo documento TD20, indicando l’imponibile e il sottocodice della Natura N6 relativo al tipo di operazione cui si riferisce l’autofattura. Nell’autofattura dovrà indicare come C/P l’effettivo cedente o prestatore e come C/C sé stesso;

- a seguire, un tipo documento TD16 con l’indicazione della relativa imposta.

La rettifica di un’autofattura trasmessa con tipo documento TD20 in queste ipotesi può essere effettuata trasmettendo i due documenti della medesima tipologia già trasmessi allo SDI (TD20 più TD16) nel caso di rettifica di imponibile e imposta oppure solo il TD16 nel caso di rettifica della sola imposta (il documento rettificativo trasmesso in questi casi assume la valenza di una nota di variazione ai fini IVA), indicando gli importi/l’importo con segno positivo o negativo a seconda del tipo di errore che si vuole correggere.

- 2) Nelle ipotesi riportate nell’articolo 46, comma 5, del D.L. n. 331 del 1993 ed in quelle ad esse assimilate, ossia qualora a fronte di un acquisto intracomunitario di cui all’articolo 38, commi 2 e 3, lettere b) e c), di una prestazione di servizi rilevante nel territorio dello Stato resa da un prestatore UE o di acquisto di beni già presenti in Italia da cedente UE, il C/C che non abbia ricevuto la relativa fattura entro il secondo mese successivo a quello di effettuazione dell’operazione oppure abbia ricevuto una fattura indicante un corrispettivo inferiore a quello reale, deve emettere un’autofattura e può farlo trasmettendo allo SDI:

- un tipo documento TD20, indicando l’imponibile e il sottocodice della Natura N2.1 nel caso di acquisti da soggetto UE di servizi o di beni già presenti in Italia oppure la Natura N3.2 nel caso di acquisti intracomunitari. Nell’autofattura dovrà indicare come C/P l’effettivo cedente o prestatore e come C/C sé stesso;

- a seguire, un tipo documento TD17, TD18 o TD19 con l’indicazione della relativa imposta.

La trasmissione di un tipo documento TD17, TD18 o TD19 nelle ipotesi di cui al numero 3) consente anche di adempiere agli obblighi comunicativi di cui all’articolo 1, comma 3-bis, del d.lgs. n. 127 del 2015 per le operazioni effettuate a partire dal 1° luglio 2022.

Per rettificare una comunicazione da esterometro trasmessa via SDI con un TD17, TD18 o TD19 per operazioni effettuate dal 1° luglio 2022, il cessionario può trasmettere un documento della medesima tipologia già trasmesso allo SDI (TD17, TD18 o TD19). Si ricorda che la rettifica delle comunicazioni da esterometro incide anche sugli obblighi di emissione dell’autofattura ai fini IVA qualora quest’ultimi non siano stati adempiuti in via cartacea. Pertanto, in quest’ultima ipotesi il documento rettificativo trasmesso assume anche la valenza di una nota di variazione ai fini IVA.

-

Fatturazione elettronica: novità dal 1° aprile con il TD29

In vigore dal 1° aprile le nuove specifiche tecniche per la fatturazione eletronica: Specifiche tecniche 1.9 pubblicate il 31 gennaio dalle Entrate.

Prima dei dettagli ricordiamo che il Sistema di Interscambio, noto come SDi è la struttura istituita dal Ministero dell’Economia e delle Finanze attraverso la quale avviene la trasmissione delle fatture elettroniche verso l’Amministrazione (art.1, comma 211, legge 24 dicembre 2007 n. 244) o verso privati (art. 1, comma 2, decreto legislativo 127/2015)

Fatturazione elettronica: nuove specifiche tecniche dal 1° aprile

I principali aggiornamenti, pubblicati dalle Entrate, recepitI con le specifiche tecniche 1.9, riguardano:

- l’introduzione di un nuovo tipo documento TD29 per la comunicazione all’Agenzia delle entrate della omessa o irregolare fatturazione e la modifica della descrizione del tipo documento TD20;

- l’introduzione del nuovo regime transfrontaliero di Franchigia IVA RF20 (Direttiva UE 2020/285);

- l’aggiornamento dei codici valori per le fatture di vendita gasolio o carburante, in accordo alla nuova codifica prevista dall’ADM;

- l’eliminazione del limite a 400 euro dell’importo totale della fattura semplificata nel caso in cui il Cedente/Prestatore emetta in regime forfettario (art. 1, c. 54-89, L. 190/2014) o in regime transfrontaliero di franchigia IVA (Direttiva UE 2020/285).

Consulta qui il documeno completo delle Specifiche tecniche 1.9 fatturazione elettronica

Fattura mancante o omessa: il TD29 DAL 1° aprile

Relativamente alla fattura elettronica omessa dal 1° aprile 2025 cambiano le regole per segnalare fatture mancanti o irregolari all’Agenzia delle Entrate.

In particolare sarà obbligatorio l’uso del codice TD29, introdotto dalle nuove specifiche tecniche di cui si tratta.

Attualmente, per evitare sanzioni, è richiesto che il soggetto interessato comunichi l’omissione o l’irregolarità all’Agenzia delle Entrate entro novanta giorni dal termine previsto per l’emissione della fattura o dalla data in cui è stata emessa la fattura irregolare, utilizzando gli strumenti forniti dalla stessa Agenzia.

Con le nuove specifiche tecniche, è stato modificato lo schema XSD della fattura ordinaria introducendo un nuovo tipo di documento, TD29, da utilizzare per la comunicazione all’Agenzia delle Entrate in caso di omessa o irregolare fatturazione.

Leggi anche: Omessa o irregolare fattura: il nuovo TD29.

Allegati: