-

Codice dell’Edilizia: parte la fase attuativa

Sta per tornare una nuova sanatoria edilizia?

Alla fine del 2025 si è tanto parlato di nuovi condoni edilizi e sanatorie, tanto per l'approvazione in data 4 dicembre la bozza Disegno di legge delega per il Codice dell’edilizia e delle costruzioni, quanto perchè si era previsto inizialmente di emendare la Legge di Bilancio 2026 con anche norme per l'edizilia, poi in ultimo non confermate.

Ora, facciamo il punto su ciò che potrà accadere nei prossimi mesi, partendo da provvedimento certi a cui ne dovranno seguire altri ancora al vaglio del Governo.

Nuovo Codice dell’Edilizia: cosa contiene

In data 4 dicembre 2025 il Consiglio dei Ministri, su proposta del Ministro delle infrastrutture e dei trasporti Matteo Salvini, del Ministro per le riforme istituzionali e la semplificazione normativa Maria Elisabetta Alberti Casellati e del Ministro per la pubblica amministrazione Paolo Zangrillo, ha approvato, con procedura d’urgenza, un disegno di legge di delega al Governo per l’adozione del Codice dell’edilizia e delle costruzioni.

In particolare, la delega autorizza il Governo ad adottare uno o più decreti legislativi finalizzati a compiere un’ampia e organica revisione della normativa in materia di edilizia e di sicurezza delle costruzioni, con l’obiettivo primario di semplificare, riordinare e razionalizzare i procedimenti amministrativi oggi disciplinati dal Testo Unico dell’edilizia, approvato con decreto del Presidente della Repubblica 6 giugno 2001, n. 380.

Si ricorda che il testo fa seguito al decreto-legge 29 maggio 2024, n. 69, cosiddetto “Salva casa”, che ha operato una prima semplificazione.

L’adozione del Codice dell’edilizia e delle costruzioni ha la finalità, inoltre, di porre chiarezza sulla ripartizione delle competenze tra Stato e Regioni, garantendo il rispetto dei Livelli Essenziali delle Prestazioni (LEP), come strumento necessario per assicurare standard minimi uniformi.

L’intervento normativo riguarda, in primo luogo, la disciplina legislativa di settore relativa alla sicurezza delle costruzioni, che necessita di un aggiornamento alla luce delle moderne tecniche costruttive e delle accresciute esigenze di sicurezza sismica ed energetica.

Si prevede, inoltre, di favorire il coordinamento con le disposizioni urbanistiche e le altre normative di settore come la disciplina dei beni culturali e paesaggistici.

Infine, si semplifica la dimostrazione dello stato legittimo degli immobili e si rafforza l’efficacia e la trasparenza delle procedure per il rilascio dei permessi di costruire, delle Segnalazioni Certificate di Inizio Attività (SCIA) e degli altri titoli del settore edilizio.

Nuovo Codice dell’Edilizia: sanatorie e vecchi condoni

Secondo quanto previsto dal testo approvato in data 4 dicembre 2025 si dovrebbero poter sanare le difformità edilizie minori, cioè quelle che:

- non modificano in modo sostanziale l’edificio;

- rispettano le norme urbanistiche vigenti oggi;

- erano realizzate nel rispetto delle regole edilizie del momento in cui furono costruite.

Per queste situazioni, sarà possibile ottenere un titolo in sanatoria, a condizione di mettere in sicurezza l’immobile e adeguarlo, se necessario, alle norme tecniche attuali (es. antisismica, barriere architettoniche, risparmio energetico).

Un altro punto chiave che si vuole affrontare è quello dei vecchi condoni edilizi.

Il disegno di legge prevede che le domande presentate ai sensi delle leggi del 1985, 1994 e 2003 (i famosi tre condoni) ma mai definite, dovranno essere chiuse entro una scadenza certa.

Attenzione: non si tratta di un condono generalizzato.

Le nuove norme:

- non azzerano gli abusi;

- non cancellano sanzioni;

- non ammettono interventi gravi o in aree vincolate.

Si punta invece a uniformare a livello nazionale le regole sulle difformità edilizie minori, semplificare la burocrazia e sbloccare situazioni rimaste ferme per anni.

Nuovo Codice dell’Edilizia: operatività delle nuove norme

Il disegno di legge fissa 12 mesi di tempo al Governo per adottare i decreti attuativi.

È in quei testi che saranno definiti:

- i tipi di difformità sanabili;

- la procedura da seguire;

- i termini per presentare la domanda;

- le condizioni per regolarizzare immobili esistenti.

Il 2026 è l'anno dei lavori su queste norme che dovranno definire il perimetro di azione con l'intento di:

- sbloccare compravendite immobiliari ferme per difformità non risolte;

- ridurre il contenzioso con i Comuni;

- dare certezza giuridica agli immobili.

-

Comunicazioni ENEA 2026: il via dal 22 gennaio

L'ENEA con un avviso pubblicato sul proprio portale informa del fatto che a partire dal 22 gennaio 2026 è operativo il portale aggiornato bonusfiscali.enea.it per la trasmissione dei dati degli interventi con data di fine lavori nel 2025 e 2026.In particolare si tratta degli interventi che accedono alle detrazioni fiscali di Ecobonus (legge 296/2006 e art. 14 del D.L. 63/2013) e Bonus Casa(art. 16 bis del DPR 917/86 e art. 16 del DL 63/2013).

Attenzione al fatto che è possibile accedere al servizio online solo autenticandosi tramite SPID di persona fisica o CIE.

L'ENEA ha specificato che il conteggio dei 90 giorni per la trasmissione dati decorre dal 22 gennaio 2026:

- per gli interventi conclusi tra il 1° gennaio 2026 e la data di messa on line del portale (22 gennaio);

- per i lavori conclusi nel 2025 ma con parte delle spese da detrarre sostenute nel 2026.

ENEA ha attivato, per richieste di tipo tecnico, un assistente virtuale che risponde in tempo reale ai quesiti.

Interventi ammessi all’ecobonus

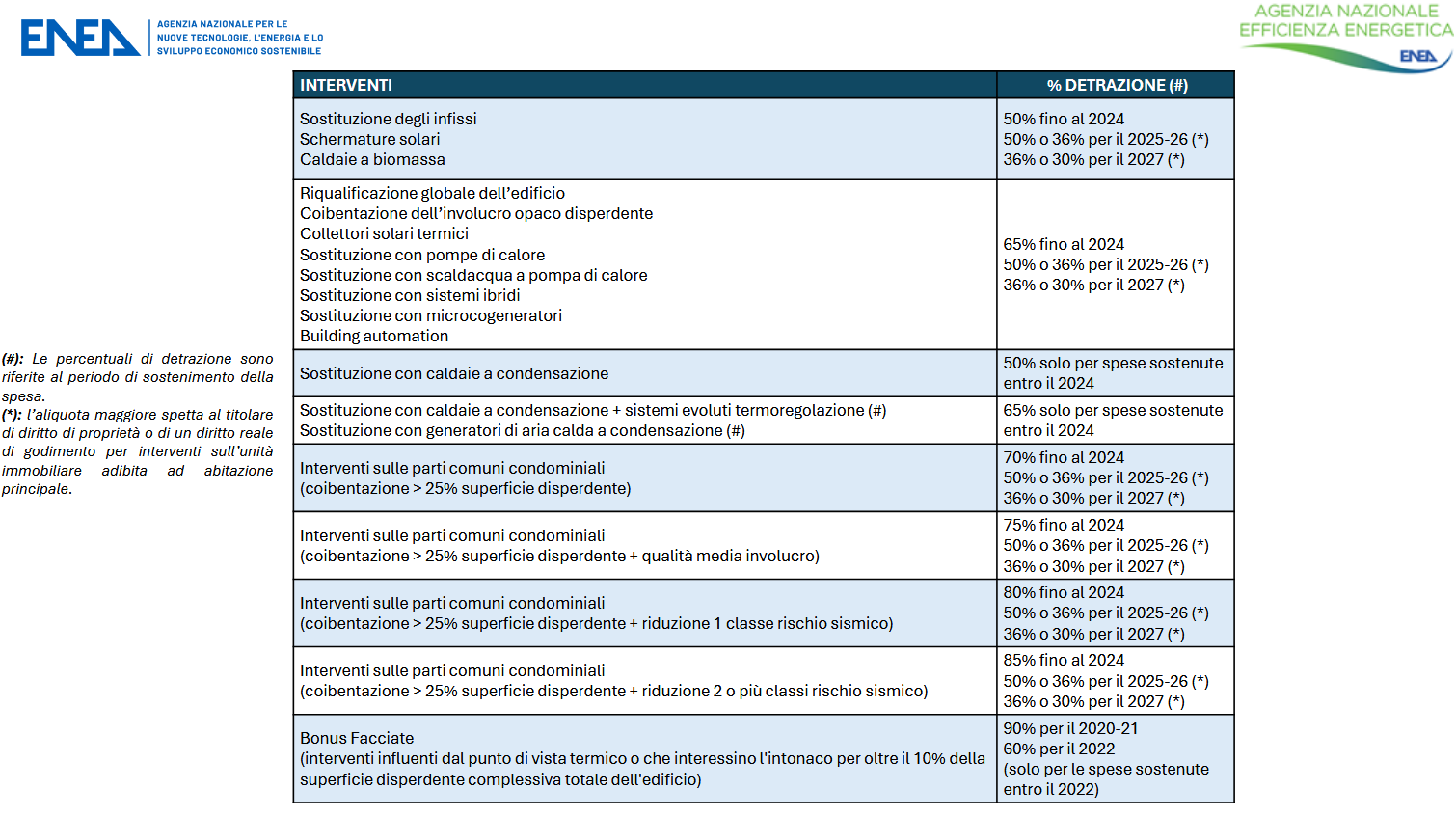

L'ENEA ha reso disponibile la seguente tabella di riepilogo per gli interventi ammessi alla agevolazione

Interventi ammessi al bonus casa

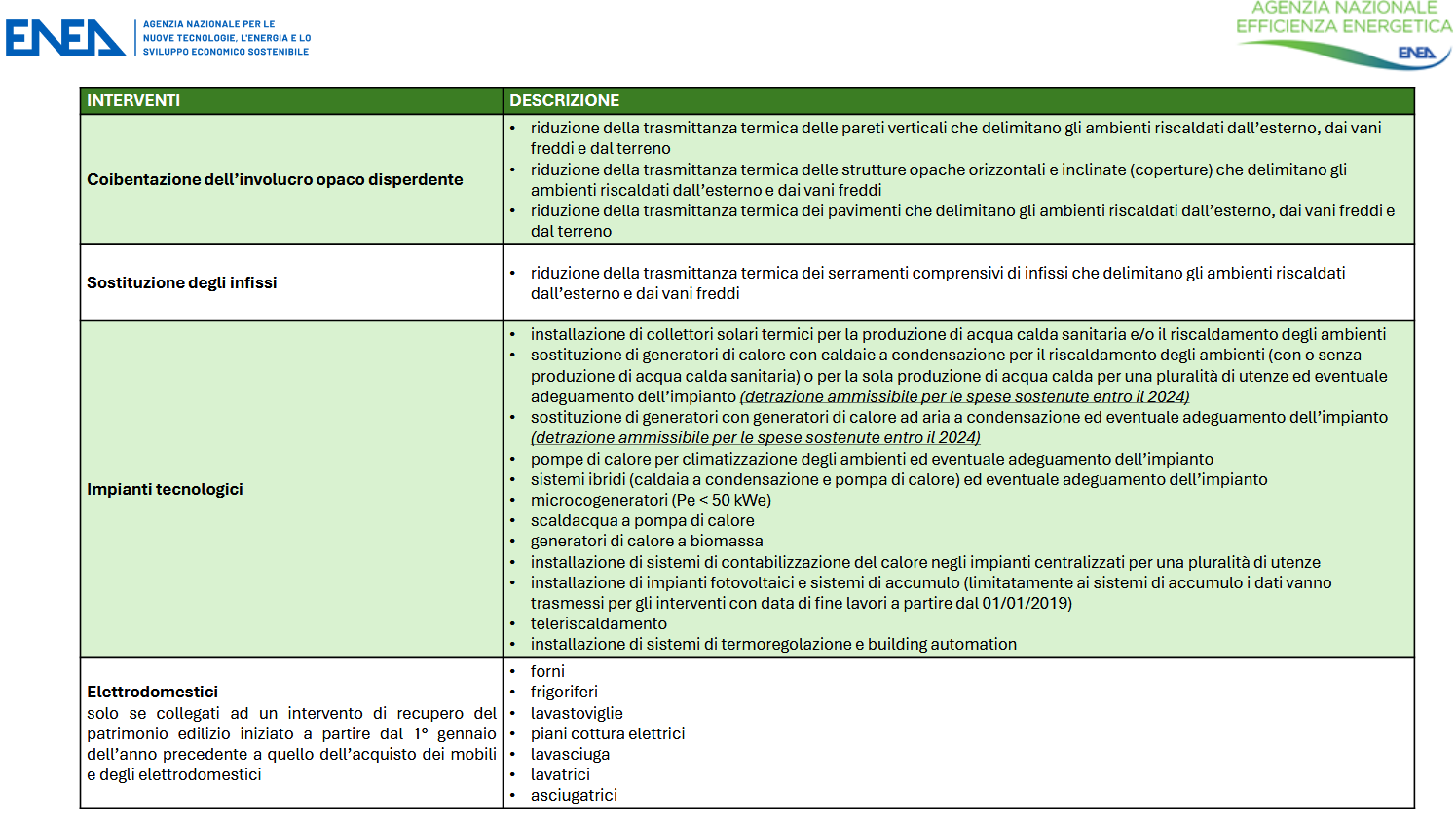

L'ENEA ha reso disponibile la seguente tabella di riepilogo per gli interventi ammessi alla agevolazione

-

Conto Termico 3.0: il GSE pubblica i contratti tipo per le domande

Con Delibera del 23 dicembre resa noto in data 29 dicembre il GSE soggetto gestore del nuovo conto termico 3.0 ha pubblicato l'Allegato A ossia il contratto tipo da utilizzare per le domande di agevolazioni relative a interventi di piccole dimensioni per l'incremento dell'efficienza energetica termica da fonti rinnovabili.

Leggi anche Conto termico 3.0: come fare domanda dal 25 dicembre

Conto Termico 3.0: il GSE pubblica i contratti tipo per le domande

Il decreto ministeriale 7 agosto 2025 aggiorna la disciplina per l’incentivazione degliinterventi di piccole dimensioni per l’incremento dell’efficienza energetica e per la produzione di energia termica da fonti rinnovabili secondo principi di semplificazione, efficacia, diversificazione e innovazione tecnologica, nonché di coerenza con gli obiettivi di riqualificazione energetica degli edifici della pubblica amministrazione, tenendo conto di quanto disposto dall’articolo 10, comma 1, lettere b) e c), del decreto legislativo 199/21 in merito alla promozione dell’utilizzo dell’energia termica da fonti rinnovabili.

La nuova disciplina, in coerenza con le indicazioni del PNIEC, concorre al raggiungimento degli obiettivi di decarbonizzazione e di efficientamento energetico del settore civile.

Con Determina del 23 dicembre 2025 il GISE ha previsto che il contratto-tipo da utilizzare come riferimento ai fini dell’erogazione degli incentivi previsti dal decreto ministeriale 7 agosto 2025 per interventi di piccole dimensioni per l’incremento dell’efficienza energetica e per la produzione di energia termica da fonti rinnovabili è riportato nell’Allegato A

Il contratto-tipo può essere successivamente modificato dall’Autorità, anche a seguito di modifiche normative e regolatorie, gli eventuali aggiornamenti che si rendessero necessari al contratto-tipo, ai fini dell’erogazione degli incentivi, sono implementati dal Gestore dei Servizi Energetici S.p.A., previa verifica positiva da parte del Direttore della Direzione Mercati Energia dell’Autorità.

Inoltre il GSE, ha specificato sul proprio sito istituzionale che, con l'obiettivo di introdurre ulteriori elementi di semplificazione alle procedure di accesso agli incentivi, sono stati definiti due distinti modelli contrattuali:

- il Contratto tipo per le istanze di accesso tramite prenotazione;

- il Contratto tipo per le istanze in accesso diretto.

Infine, per le istanze presentate tramite prenotazione, le clausole contrattuali si intendono perfezionate con l'accettazione della prenotazione, senza la necessità di nuova sottoscrizione delle clausole nella successiva fase di invio dell'istanza a fine lavori.

Ricordiamo per completezza che le modalità di richiesta del Conto termico 3.0 sono appunto due e riservate a specifiche categorie di utenti:

- accesso diretto per i soggetti privati, PA ed enti del terzo settore,

- accesso per prenotazione riservato solo alle PA e agli enti.

Leggi qui maggiori dettagli: Conto termico 3.0: come fare domanda dal 25 dicembre

Allegati: -

Produzione energia da fonti rinnovabili: approvato un correttivo

Il Consiglio dei Ministri in data 11 settembre ha approvato, in esame preliminare, un decreto legislativo che introduce disposizioni integrative e correttive al decreto legislativo 25 novembre 2024, n. 190, recante disciplina dei regimi amministrativi per la produzione di energia da fonti rinnovabili, in attuazione dell’articolo 26, commi 4 e 5, lettere b) e d), della legge 5 agosto 2022, n. 118.

Come evidenzia il comunicato stampa del Governo, l'obiettivo principale delle norme introdotte è la semplificazione dei regimi amministrativi per la produzione di energia da fonti rinnovabili, volta a promuovere un’accelerazione nella transizione ecologica e a facilitare gli investimenti nel settore, in linea con gli impegni del Piano Nazionale di Ripresa e Resilienza (PNRR).

Produzione energia da fonti rinnovabili: approvato un correttivo

Le modifiche che sono state approvate ma che necessitano di ulteriori passaggi per approvazione definitiva e successiva entrata in vigore, mirano a:

- accelerare l’iter autorizzativo per la costruzione e l’esercizio di impianti di energia rinnovabile;

- introdurre definizioni precise per “infrastrutture indispensabili” e “revisione della potenza” degli impianti esistenti;

- razionalizzare le procedure per gli interventi che interferiscono con vincoli paesaggistici o di tutela del patrimonio culturale;

- rivedere i termini per l’obbligo di ripristino dei luoghi a carico dei soggetti esercenti;

- ridurre i tempi di alcuni procedimenti amministrativi, tra i quali quello relativo alla “autorizzazione unica” con valore di valutazione di impatto ambientale, che passa da 120 a 40 giorni per alcune tipologie di interventi;

- prevedere il punto di contatto unico a livello comunale per gli interventi sul territorio.

-

Fondo perduto superbonus indigenti: 100% di spettanza

Le Entrate con il Provvedimento n 411551 del 29.11.2024 hanno fissato al 100% la percentuale di spettanza della misura agevolativa nota come superbonus indigenti.

Ricordiamo che il 31 ottobre è scaduto il termine per le domande per i soggetti con redditi fino a 15mila euro relativo alle ristrutturazioni degli immobili con il superbonus.

Le regole sono state stabilite dal Provvedimento n 360503 del 18 settembre dell'Agenzia delle Entrate e la misura è disciplinata dal Decreto 6 agosto del MEF, pubblicato in GU n 208 del 5 settembre, con la Definizione dei criteri e delle modalità per l’erogazione del contributo relativo alle spese sostenute nell’anno 2024 per gli interventi di efficienza energetica, sisma bonus, fotovoltaico e colonnine di ricarica di veicoli elettrici.

Fondo perduto superbonus indigenti 2024: che cos’è

L’art. 1, comma 2, del d.l. 29 dicembre 2023, n. 212, convertito, con modificazioni, dalla legge 22 febbraio 2024, n. 17, ha previsto l’erogazione di un contributo a favore dei soggetti che sostengono, nel periodo che va dal 1° gennaio 2024 al 31 ottobre 2024, le spese per gli interventi agevolati con superbonus (ai sensi dell’articolo 119, comma 8-bis, primo periodo, del d.l. n. 34 del 2020).

L’erogazione del contributo è limitata ai soggetti con un reddito di riferimento non superiore a 15.000 euro, determinato ai sensi dell'articolo 119, comma 8-bis.1, del citato d.l. n. 34 del 2020, per le spese relative agli interventi che entro la data del 31 dicembre 2023 abbiano raggiunto uno stato di avanzamento dei lavori non inferiore al 60 per cento.

Fondo perduto per superbonus privati con redditi bassi: le condizioni

Si tratta, in particolare, degli interventi effettuati su unità immobiliari inserite all’interno di un condominio e su quelle facenti parte di edifici composti da due a quattro unità immobiliari distintamente accatastate, anche se posseduti da un unico proprietario o in comproprietà da più persone fisiche.

Relativamente ai requisiti che devono essere posseduti dai destinatari del contributo, l’art. 2, in linea con quanto indicato nell’art. 1, comma 2, del d.l. n. 212 del 2023, specifica che il contributo è riconosciuto a condizione che:

- a) l’intervento abbia raggiunto, entro la data del 31 dicembre 2023, uno stato di avanzamento dei lavori non inferiore al 60 per cento, asseverato ai sensi dell’articolo 119, comma 13, del d.l. n. 34 del 2020 e oggetto di opzione per lo sconto in fattura o per la cessione del credito ai sensi dell’articolo 121, comma 1, lettere a) e b), del d.l. n. 34 del 2020;

- b) il richiedente abbia avuto nell’anno 2023 un reddito di riferimento, determinato ai sensi dell’articolo 119, comma 8-bis.1, del d.l. n. 34 del 2020, non superiore a 15.000 euro.

L’art. 3 del decreto individua le spese per le quali è possibile chiedere il contributo. A tal fine, stabilisce che sono ammesse al contributo a fondo perduto soltanto le spese agevolabili ai sensi dell’art. 119, comma 8-bis, primo periodo, del d.l. n. 34 del 2020, per le quali compete la detrazione nella misura del 70 per cento.

Fondo perduto superbonus indigenti 2024: le domande e la % spettante

Il contribuente ha presentato domanda entro il 31 ottobre 2024, in via telematica, un’apposita istanza all’Agenzia delle entrate contenente l’attestazione del possesso dei requisiti di ammissibilità elencati.

È stabilito, inoltre, che ciascun contribuente può presentare soltanto una richiesta di contributo in relazione alle spese sostenute per una sola unità immobiliare.

Con il provvedimento n 360503 del 18 settembre sono state pubblicate le regole per le domande oltre al necessario modello, leggi: Fondo perduto superbonus 70%: il modello da inviare entro il 31.10 con le istruzioni.

Il 29 novembre le Entrare con il Provvedimento n 411551 ha stabilito che la percentuale di cui al punto 3.4 del provvedimento del Direttore dell’Agenzia delle entrate prot. n. 360503 del 18 settembre 2024 è pari al cento per cento.

Allegati:

L’importo del contributo erogabile a ciascun beneficiario è pari al contributo richiesto risultante dall’ultima istanza validamente presentata ai sensi del provvedimento richiamato al punto 1.1, in assenza di rinuncia. -

RSA e tetto massimo di spesa per fotovoltaico agevolato con superbonus

Con Risposta interpello n 199 del 10 ottobre le Entrate chiariscono dubbi sul Superbonus in merito all'installazione, da parte di una ONLUS, di un impianto fotovoltaico di potenza nominale pari a 200 kW nell'ipotesi in cui sul medesimo edificio risulti già installato un precedente impianto fotovoltaico di potenza nominale pari a 217 kW

Si chiedono chiarimenti per il calcolo del limite massimo di spesa agevolabile.

La Fondazione istante dichiara di svolgere attività sociosanitaria e assistenziale in un'unità immobiliare censita in categoria catastale D/4.

Dichiara inoltre:

- di possedere i requisiti soggettivi e oggettivi previsti dall'articolo 119, comma 10bis, del decreto legge 19 maggio 2020, n. 34;

- aver depositato la CILAS di cui al comma 13ter del citato articolo 119 prima dell'entrata in vigore del decreto legge 29 marzo 2024, n. 39 e, dunque, di rientrare tra i soggetti che possono usufruire della detrazione di cui all'articolo 119 (c.d. Superbonus) nella modalità alternativa del c.d. ''sconto in fattura'' di cui al successivo articolo 121, comma 1, lettera a).

Poiché intende realizzare degli interventi di efficientamento energetico, di riduzione del rischio sismico e di installazione di impianti fotovoltaici, relativi sistemi di accumulo e colonnine di ricarica dei veicoli elettrici, su un immobile già servito da un impianto fotovoltaico di potenza nominale pari a 217 kW (sul quale, come chiarito in sede di integrazione documentale, non ha già beneficiato di altre agevolazioni fiscali o incentivi di altra natura), chiede:

- 1) se, ai fini dell'applicazione del Superbonus, la soglia limite di 200 kW prevista dal comma 16ter dell'articolo 119 vada verificata avendo riguardo alla sola potenza del nuovo impianto fotovoltaico che viene installato o se, invece, occorre tener conto anche della potenza dell'impianto fotovoltaico ''preesistente'';

- 2) come vada calcolato il tetto massimo di spesa agevolabile con l'aliquota del 110 per cento per gli interventi di installazione di impianti fotovoltaici in applicazione del richiamato comma 10bis dell'articolo 119 del decreto Rilancio.

ETS e tetto massimo di spesa per fotovoltaico agevolato con superbonus

Le Entrate hanno specificato che, la ONLUS esercente attività socio-sanitaria o assistenziale che, nel rispetto di tutti i necessari requisiti soggettivi e oggettivi, si avvale del superbonus secondo la speciale disciplina pe le RSA può beneficiare dell’agevolazione come segue:

fermo restando comunque il limite massimo di spesa agevolata di 2.400 euro per ogni kW di potenza nominale dell'impianto solare fotovoltaico (ridotto a 1.600 euro/kW ove l'intervento eseguito sia classificato come ''ristrutturazione edilizia'', ''nuova costruzione'' o ''ristrutturazione urbanistica''), si è dell'avviso che, nell'ambito di interventi che rientrano nel perimetro di applicazione del comma 10bis, il limite massimo di spesa agevolata con l'aliquota del 110 riferito all'intero impianto, pari a 96.000 euro vada moltiplicato «per il rapporto tra la superficie complessiva dell'immobile oggetto degli interventi […] e la superficie media di un'unità abitativa immobiliare, come ricavabile dal Rapporto Immobiliare pubblicato dall'Osservatorio del Mercato Immobiliare dell'Agenzia delle Entrate». Pertanto, in caso di installazione di un impianto fotovoltaico di 200 kW di potenza nominale su un edificio D/4 cui, a titolo esemplificativo, corrispondono 10 unità immobiliari abitative ''figurative'', l'importo massimo agevolabile fruendo del Superbonus con l'aliquota del 110 per cento è pari a 480.000 euro (2.400 euro x 200 kW di potenza).

L'interpretazione ADE è perfettamente coerente alla ratio della norma che sottende all’introduzione della speciale disciplina della moltiplicazione per il numero di unità immobiliari figurative contenuta dal comma 10-bis dell’art. 119 del DL 34/2020 e alla ulteriore specificazione, che deriva dall’ultimo periodo del successivo comma 16-ter del medesimo art. 119, della possibilità di considerare eleggibili ai fini agevolativi impianti fotovoltaici sino a 200 kW di potenza nominale quando l’intervento avviene nel contesto di un intervento agevolabile secondo la speciale disciplina del comma 10-bis.

Nella risposta a interpello n. 199/2024, l’Agenzia delle Entrate chiarisce anche che è irrilevante l’eventuale preesistenza di altri impianti fotovoltaici a servizio dello stesso immobile B/1, B/2 o D/4, nel senso che sul nuovo impianto che si va a installare resta comunque applicabile il superbonus entro i medesimi tetti massimi di spesa agevolata come se non esistesse alcun altro impianto.

Allegati: -

Abitazione principale con superbonus: esclusa dalla plusvalenza da cessione

Con la Circolare n 13 del 13 giugno le entrate commentano le novità introdtte dalla Legge di Bilancio 2024 a tema di plusvalenze da cessioni di immobili agevolati con superbonus.

In particolare l'ADE fornisce chiarimenti:

- sulle modifiche agli artt. 67 e 68 del TUIR,

- sull'applicabilità dell'imposta sostitutiva,

- sulla decorrenza delle nuove norme,

specificando prima di tutto che non ci saranno imposte sulla plusvalenza generata dalla cessione di un immobile oggetto di interventi agevolati con Superbonus se lo stesso immobile è stato adibito ad abitazione principale per la maggior parte del periodo che intercorre tra l’acquisto e la vendita.

Abitazione principale con superbonus: esclusa dalla plusvalenza da cessione

L’articolo 1, commi da 64 a 67, della legge di bilancio 2024 introduce e disciplina una nuova ipotesi di plusvalenza immobiliare imponibile, che riguarda le cessioni d’immobili che sono stati oggetto d’interventi agevolati con superbonus (ai sensi dell’articolo 119 del decreto-legge 19 maggio 2020, n. 34 (di seguito decreto Rilancio), convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77).

In particolare, con il comma 64, lettera a), numero 1), è stabilito che la previsione dell’articolo 67, comma 1, lettera b), del TUIR – secondo cui costituiscono plusvalenze imponibili, tra le altre, quelle «realizzate mediante cessione a titolo oneroso di beni immobili acquistati o costruiti da non più di cinque anni» – si applica solo alle ipotesi diverse da quelle riconducibili alla nuova lettera b-bis), descritta nel punto successivo, del predetto articolo 673 (di seguito lettera b-bis); con il comma 64, lettera a), numero 2), è introdotta la nuova ipotesi di plusvalenza immobiliare imponibile mediante l’inserimento, nell’articolo 67 del TUIR, della lettera b-bis).

La nuova disposizione riconduce all’ambito dei redditi diversi «le plusvalenze realizzate mediante cessione a titolo oneroso di beni immobili, in relazione ai quali il cedente o gli altri aventi diritto abbiano eseguito gli interventi agevolati di cui all’articolo 119 del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, che si siano conclusi da non più di dieci anni all’atto della cessione, esclusi gli immobili acquisiti per successione e quelli che siano stati adibiti ad abitazione principale del cedente o dei suoi familiari per la maggior parte dei dieci anni antecedenti alla cessione o, qualora tra la data di acquisto o di costruzione e la cessione sia decorso un periodo inferiore a dieci anni, per la maggior parte di tale periodo».

La Circolare ricorda che, trattandosi di una fattispecie che è inclusa nell’articolo 67 del TUIR, la stessa configura un reddito diverso laddove non sia conseguita nell’esercizio di arti e professioni e di imprese commerciali o da società in nome collettivo e in accomandita semplice.

Possono essere titolari del predetto reddito diverso:

- le persone fisiche residenti, purché il reddito non sia conseguito nell’esercizio di attività d’impresa, arti o professioni;

- le società semplici e i soggetti a esse equiparati ai sensi dell’articolo 5 del TUIR;

- gli enti non commerciali di cui all’articolo 73, comma 1, lettera c), del TUIR, se l’operazione da cui deriva il reddito non è effettuata nell’esercizio d’impresa commerciale;

- le persone fisiche, le società e gli enti di ogni tipo, non residenti, senza stabile organizzazione nel territorio dello Stato, quando il reddito si considera prodotto nel medesimo territorio ai sensi dell’articolo 23 del TUIR;

- le persone fisiche, le società e gli enti di ogni tipo, non residenti, con stabile organizzazione nel territorio dello Stato, se il reddito è prodotto nel territorio dello Stato ai sensi dell’articolo 23 del TUIR al di fuori dalla stabile organizzazione.

Quindi, specifica l'agenzia che con la novità introdotta dalla legge di bilancio 2024, il legislatore si è limitato a individuare una nuova fattispecie di reddito diverso, senza modificare l’ambito soggettivo dell’articolo 67 del TUIR.

Per gli altri chiarimenti si rimanda alla consultazione del documento di prassi.

-

Crediti da bonus edilizi: cosa cambia per le compensazioni

Pubblicata in GU n 213 del 28 maggio la Legge n 67/2024 di conversione del dl n 39/2024 con una ulteriore stretta per il superbonus.

Tra le novità, una norma che prevede, per i soggetti che hanno debiti con l'Erario ma anche crediti da bonus edilizi vige il divieto di compensazione, vediamo i dettagli.

Bonus edilizi: vietato l’uso dei crediti per chi ha debiti col Fisco

L'art 4 contiene Disposizioni in materia di utilizzabilità dei crediti da bonus edilizi e compensazioni di crediti fiscali.

Il comma 1 introduce un nuovo comma 3-bis all’interno dell’articolo 121 del decreto-legge n. 34 del 2020.

Ai sensi della nuova norma, si prescrive che in presenza di iscrizioni a ruolo per imposte erariali e relativi accessori, nonché iscrizioni a ruolo o carichi affidati agli agenti della riscossione relativi ad atti comunque emessi dall’Agenzia delle entrate in base alle norme vigenti, ivi compresi quelli per atti di recupero di crediti indebitamente utilizzati in tutto o in parte o di crediti inesistenti (emessi ai sensi dell’articolo 1, commi da 421 a 423, della legge 30 dicembre 2004, n. 311, e dell’articolo 38-bis del decreto del Presidente della Repubblica 29 settembre 1973, n. 600) per importi complessivamente superiori a euro 10.000, per i quali sia già decorso il trentesimo giorno dalla scadenza dei termini di pagamento e non siano in essere provvedimenti di sospensione o per i quali, come precisato durante l’esame al Senato, sia intervenuta decadenza dalla rateazione, viene sospesa l’utilizzabilità in compensazione con F24 (ai sensi dell’articolo 17 del decreto legislativo 9 luglio 1997, n. 241) dei crediti d’imposta per interventi edilizi che sono cedibili ai sensi del medesimo articolo 121, presenti nella piattaforma telematica dell’Agenzia delle entrate.

La sospensione opera fino a concorrenza degli importi dei predetti ruoli e carichi.

Le modalità di attuazione e la decorrenza delle disposizioni verranno disciplinate da un regolamento del Ministro dell’economia e delle finanze.

Il comma 2 modifica l’articolo 37, comma 49-quinquies del decretolegge 4 luglio 2006, n. 223.

Nella sua formulazione vigente esso stabilisce, in sintesi, che per i contribuenti che abbiano iscrizioni a ruolo per imposte erariali e relativi accessori o accertamenti esecutivi affidati agli agenti della riscossione

per importi complessivamente superiori a euro 100.000, per i quali i termini di pagamento siano scaduti e siano ancora dovuti pagamenti o non siano in essere provvedimenti di sospensione, è esclusa la facoltà di

avvalersi della compensazione mediante F24; tale disposizione cessa di applicarsi a seguito della completa rimozione delle violazioni contestate.

Con le modifiche proposte dall’articolo in esame si chiarisce che, in deroga all’articolo 8, comma 1, dello Statuto del contribuente (legge 27 luglio 2000, n. 212), che stabilisce il principio generale per cui

l’obbligazione tributaria può essere estinta per compensazione, per i contribuenti che abbiano iscrizioni a ruolo per imposte erariali e relativi accessori, nonché iscrizioni a ruolo o carichi affidati agli

agenti della riscossione relativi ad atti comunque emessi dall’Agenzia delle entrate in base alle norme vigenti, ivi compresi quelli per atti di recupero (emessi ai sensi dell’articolo 1, commi da 421 a 423, della legge 30 dicembre 2004, n. 311, e dell’articolo 38-bis del decreto del Presidente della Repubblica 29 settembre 1973, n. 600), per importi complessivamente superiori a euro 100.000, per i quali i termini di pagamento siano scaduti e non siano in essere provvedimenti di sospensione, è esclusa la facoltà di avvalersi della compensazione mediante F24 (di cui all’articolo 17 del decreto legislativo 9 luglio 1997, n. 241), fatta eccezione per i seguenti crediti (indicati alle lettere e), f) e g) del comma 2 del richiamato articolo 17) relativi:

- ai contributi previdenziali dovuti da titolari di posizione assicurativa in una delle gestioni amministrate da enti previdenziali, comprese le quote associative;

- ai contributi previdenziali ed assistenziali dovuti dai datori di lavoro e dai committenti di prestazioni di collaborazione coordinata e continuativa;

- ai premi per l'assicurazione contro gli infortuni sul lavoro e le malattie professionali.

L’esclusione dalla compensazione non opera con riferimento alle somme oggetto di piani di rateazione per i quali non sia intervenuta decadenza.

Le disposizioni fanno salvo quanto contenuto nel quarto periodo dell’articolo 31, comma 1, del decreto-legge 31 maggio 2010, n. 78, ai sensi del quale è comunque ammesso il pagamento, anche parziale, delle somme iscritte a ruolo per imposte erariali e relativi accessori mediante la compensazione dei crediti relativi alle stesse imposte.

Ove non si applichi l’esclusione dalla compensazione commentata, restano ferme le disposizioni dell’articolo 31 del decreto legge 31 maggio 2010, n. 78, che reca il divieto di autocompensazione.

In sintesi il richiamato articolo 31 vieta la compensazione dei crediti mediante F24, relativi alle imposte erariali, fino a concorrenza dell'importo dei debiti, di ammontare superiore a millecinquecento euro, iscritti a ruolo per imposte erariali e relativi accessori, e per i quali è scaduto il termine di pagamento.

-

Sismabonus acquisti: ammesso con almeno interventi strutturali entro il 31.12

Con Risoluzione n 14 dell'8 marzo le Entrate ammettono che il sismabonus acquisti spetta anche se le unità immobiliari acquistate sono classificate in una delle categorie catastali “provvisorie” (come ad es. F/3 «unità in corso di costruzione»), facenti parte di edifici demoliti e ricostruiti in zona sismica 1, 2 o 3, sui quali risultano solo ultimati gli interventi sulle parti strutturali, con il miglioramento di una o di due classi di rischio sismico richiesto dalla norma.

Vediamo i dettagli.

Sismabonus acquisti: ammesso con interventi strutturali entro il 31.12

L'Associazione istante, ossia ANCE, domanda se sia possibile usufruire della detrazione per l'acquisto di case antisismiche, anche nel caso di acquisto di unità immobiliari classificate in categorie catastali provvisorie, come quelle in corso di costruzione, che fanno parte di edifici demoliti e ricostruiti con l'obiettivo di ridurre il rischio sismico.

Chiede inoltre se sia possibile fruire dell'agevolazione attraverso forme alternative, come lo sconto in fattura o la cessione del credito d'imposta, in presenza delle condizioni previste dalla normativa vigente.

Le entrate ricordano innanzitutto la norma di riferimento, specificando che si tratta del comma 1-septies dell'articolo 16 del decreto legge 4 giugno 2013, n. 63, convertito con modificazioni dalla legge 3 agosto 2013, n. 90.

Questa disposizione prevede che gli interventi relativi all'adozione di misure antisismiche, con particolare riguardo all'esecuzione di opere per la messa in sicurezza statica degli edifici, dai quali derivi una riduzione del rischio sismico che determini il passaggio ad una o a due classi di rischio inferiore, siano realizzati nei comuni ricadenti nelle zone classificate a rischio sismico 1, 2, e 3.

Questi lavori possono essere effettuati mediante demolizione e ricostruzione di interi edifici allo scopo di ridurne il rischio sismico, anche con variazione volumetrica rispetto all'edificio preesistente, ove le norme urbanistiche vigenti consentano tale aumento, eseguiti da imprese di costruzione o di ristrutturazione immobiliare che provvedano entro trenta mesi dalla data di conclusione dei lavori alla successiva alienazione dell'immobile.

Le entrate confermano che è possibile usufruire del superbonus acquisti purché alla data del 31 dicembre 2024 siano realizzati e ultimati i lavori strutturali, e non anche il lavoro complessivo.

Specificano inoltre che per poter optare per lo sconto in fattura o la cessione del credito è necessario che alla data del 16 febbraio 2023, sia stata presentata la richiesta del titolo abilitativo per l'esecuzione dei lavori edilizi.

Questa disposizione è delineata nell'articolo 2, comma 3, lettera c) del decreto legge n.11 del 2023, convertito con modificazioni dalla legge 11 aprile 2023, n. 38, e ribadita con la circolare del 7 settembre 2023, n. 27/E.

Il chiarimento è importante in quanto in precedenza l'agenzia si era più volte espressa per una posizione differente ossia che riguardasse la complessiva ultimazione dei lavori.

Con la Risoluzione n 14 invece specifica che ai fine del sismabonus acquisti, è necessario che “siano rilasciate le attestazioni comprovanti la riduzione di una o due classi di rischio sismico dell’edificio e che tali attestazioni sono rilasciate all’atto dell’ultimazione dei lavori strutturali e del collaudo”, mentre “non rileva l’eventuale mancato completamento dei lavori di finitura delle unità immobiliari e degli edifici oggetto dell’intervento di demolizione e ricostruzione e la circostanza che all’atto della vendita le unità immobiliari siano classificate in una categoria catastale «fittizia». Il mancato completamento dei lavori nonché la classificazione dell’unità immobiliare nella categoria F/3 (unità in corso di costruzione) potrà assumere un rilievo, ai fini della compravendita degli immobili oggetto dell’agevolazione (…)”.

Allegati: -

Impianti Fotovoltaici: ENEA consiglia come usarli bene anche in inverno

Con una nota pubblicata il 1 dicembre sul proprio sito istituzionale l'ENEA fornisce consigli utili ai possessori di impianti fotovoltaici o a chi intende installarli.

Nel dettaglio, con un documento in 12 punti, vengono fornite pratiche istruzioni per l'utilizzo del fotovoltaico installato sul tetto delle abitazioni, ai fini di una maggiore efficienza anche nella stagione invernale.

Impianti Fotovoltaici: ENEA consiglia come usarli in inverno

Dai dati ENEA sono oltre 1 milione gli utenti domestici che utilizzano il fotovoltaico e secondo la nota esplicativa si evidenzia che: “Il fotovoltaico può essere una valida soluzione per risparmiare in bolletta e salvaguardare l’ambiente anche in inverno quando può fornire, in abbinamento alle pompe di calore elettriche, un contributo per riscaldare gli ambienti, ma è fondamentale che a progettare l’impianto sia un professionista del settore”.

Viene inoltre evidenziato che i moduli fotovoltaici funzionano bene anche durante la stagione fredda, in quanto l’energia prodotta dipende dalla luce del Sole, non dall’intensità del suo calore.

Durante l'inverno, tuttavia, l’impianto produce in misura minore perché ci sono meno ore di luce solare e la frequenza di giornate nuvolose o piovose è maggiore.

Secondo il Dott. Calabrese responsabile del laboratorio ENEA di efficienze energetica negli edifici e sviluppo urbano: “In inverno è necessario ripensare il proprio modo di consumare energia. In estate paradossalmente è meno importante ‘saper usare’ l’impianto, visto che produce per tante ore al giorno e senza, in generale, le problematiche legate a condizioni meteorologiche avverse”

Secondo i dati di ENEA in una giornata tipo di novembre, un impianto fotovoltaico domestico standard da 4,5 kW riesce ad assicurare la massima potenza elettrica di progetto tra le ore 11 e le 14, mentre dopo le 16:30 non produce energia.

Inoltre, i dati sottolineano che alle ore 12 il sistema di accumulo dell’energia prodotta è già completamente carico, per cui sarebbe opportuno, da quel momento in poi, consumare tutta l’energia elettrica prodotta.

La nota prosegue affermando che per chi dispone di un impianto fotovoltaico, anche se dotato di sistemi di accumulo elettrico, è fondamentale in inverno sincronizzare produzione e consumo, ricorrendo a soluzioni di domotica per avviare le pompe di calore elettriche e riscaldare gli ambienti nelle ore centrali della giornata, anche se non si è in casa.

Il dotto Calabrese conclude il suo commento sull'utilizzo degli impianti fotovoltaici affermando che: “Se limitiamo l’uso di un impianto fotovoltaico domestico al solo periodo estivo, i tempi di ritorno dell’investimento si allungano. Se invece l’impianto viene ben gestito anche in inverno, è possibile rientrare dalla spesa in circa 6 anni”.

Scarica qui il depliant informativo in 12 punti utili all'utilizzo ottimale di un impianto fotovoltaico.