-

IVA 2026: entro febbraio con il quadro VP

Entro il mese di febbraio scade l'invio della Dichiarazione IVA 2026 per i contribuenti che vogliono evitare l'invio della comunicazione LIPE del 4° trimestre 2025.

Tali soggetti possono effettuare la presentazione del modello Iva 2026 entro appunto la fine di febbraio includendo a tal proposito il Quadro VP.

Ricordiamo che la dichiarazione IVA 2026 per il periodo di imposta 2025 deve essere presentata, in via generale, per tutti i soggetti obbligati, entro il 30 aprile 2026: scarica qui Modello IVA e istruzioni 2026.

Dichiarazione IVA 2026: la LIPE 4° TRIM nel quadro VP

La Dichiarazione IVA 2026 anno d'imposta 2025, va inviata tramite il relativo modello predisposto dalle Entrate entro il 30 aprile prossimo, esclusivamente per via telematica, con le seguenti modalità:

- a) direttamente dal dichiarante;

- b) tramite un intermediario;

- c) tramite altri soggetti incaricati (per le Amministrazioni dello Stato);

- d) tramite società appartenenti al gruppo, ai sensi dell’art. 3, comma 2-bis del d.P.R. 22 luglio 1998, n. 322.

Attenzione al fatto che, tale scadenza è abbreviata in una particolare ipotesi, ossia per i soggetti che intendono "evitare" la LIPE del 4° trimestre.

I contribuenti che intendono includere nella Dichiarazione IVA anche la LIPE, devono compilare anche il Quadro VP del Modello IVA 2026 che appunto ha lo stesso contenuto della LIPE, salvo alcuni dettagli.

In caso di errore è comunque possibile presentare una dichiarazione correttiva nei termini.

Il quadro è riservato ai contribuenti che intendono avvalersi della facoltà prevista dall’articolo 21-bis del decreto-legge n. 78 del 2010, come modificato dall’articolo 12-quater del decreto-legge n. 34 del 2019, di comunicare con la dichiarazione annuale i dati contabili riepilogativi delle liquidazioni periodiche relative al quarto trimestre.

Si evidenzia che, in tal caso, la dichiarazione annuale deve essere presentata entro il mese di febbraio. Il presente quadro, pertanto, non può essere compilato qualora la dichiarazione sia presentata successivamente a tale termine.

Qualora il contribuente intenda inviare, integrare o correggere i dati omessi, incompleti o errati occorre compilare:

- il quadro VP, se la dichiarazione è presentata entro febbraio (in tal caso, non va compilato il quadro VH o il quadro VV

in assenza di dati da inviare, integrare o correggere relativamente ai trimestri precedenti al quarto); - il quadro VH (o VV), se la dichiarazione è presentata oltre febbraio.

In linea generale, per le modalità di compilazione del quadro e per l’individuazione dei dati da indicare nei righi che lo compongono

si fa rinvio alle istruzioni per la compilazione del modello di Comunicazione liquidazioni periodiche IVA.

Per quanto riguarda, invece, la compilazione dei campi 4 e 5 del rigo VP1 si precisa che:

- la casella del campo 4 deve essere barrata se i dati indicati nel quadro si riferiscono alla liquidazione dell’IVA per l’intero

- gruppo di cui all’articolo 73;

- il campo 5 deve essere compilato esclusivamente nei casi di operazioni straordinarie ovvero trasformazioni sostanziali soggettive avvenute nel corso dell’anno indicando la partita IVA del soggetto trasformato (società incorporata, scissa, soggetto conferente o cedente l’azienda, ecc.) nel modulo (o nei moduli) utilizzato per indicare i dati relativi all’attività da quest’ultimo svolta.

Si evidenzia che la compilazione di più moduli a causa della presenza di più quadri VP non modifica il numero di moduli di cui si compone la dichiarazione da indicare sul frontespizio.

-

Dichiarazione IVA 2026: regole per contabilità unificata o separata

Dal 1° febbraio ed entro il 30 aprile è possibile inviare la Dichiarazione IVA 2026 il cui modello è stato pubblicato recentemente dalle Entrate.

Nelle istruzioni figurano alcune novità per il 2026 anno di imposta 2025.

Di seguito vediamo le istruzioni per i contribuenti con contabilità unificata e quelli con contabilità separate.

Dichiarazione IVA 2026: regole per contabilità unificata o separata

I contribuenti con contabilità unificata agli effetti dell’IVA, devono compilare il modello di dichiarazione, avente struttura modulare, costituito da:

- il frontespizio contenente, in particolare, i dati del contribuente e la sottoscrizione della dichiarazione;

- un modulo, composto di più quadri (VA – VC – VD – VE – VF – VJ – VH – VM – VK – VN – VL –VP – VQ – VT – VX – VO – VG), che va compilato da tutti i soggetti per indicare i dati contabili e gli altri dati relativi all’attività svolta.

I contribuenti che hanno esercitato più attività per le quali hanno tenuto, per obbligo di legge o per opzione, la contabilità separata ai sensi dell’art. 36, devono compilare, oltre al frontespizio, tanti moduli quante sono le contabilità tenute.

In particolare, si precisa che:

- i dati da indicare nella sezione 1 del quadro VA e nella sezione 1 del quadro VL, nonché nei quadri VE, VF e VJ riguardano ogni singola contabilità separata e pertanto devono essere compilati in ciascun modulo;

- invece i dati da comprendere nella sezione 2 del quadro VA e nelle sezioni 2 e 3 del quadro VL nonché nei quadri VC, VD, VH, VM, VK, VT, VX e VO riguardano il complesso delle attività svolte dal contribuente e devono, quindi, essere riepilogati in un solo modulo, e precisamente sul primo modulo compilato.

Attenzione al fatto che, nel caso di esercizio di più attività gestite con contabilità separata, tra le quali figuri anche un’attività per la quale è previsto l’esonero dalla presentazione della dichiarazione IVA, per quest’ultima attività non sussiste l’obbligo di inserire nella dichiarazione il modulo ad essa relativo.

Invece, i contribuenti che esercitano sia attività imponibili che attività esenti gestite con contabilità separate devono inserire nella dichiarazione anche il modulo relativo all’attività esente esercitata.

Nel caso in cui i contribuenti si siano avvalsi per l’attività esente della dispensa dagli adempimenti ai sensi dell’art. 36-bis, nel modulo relativo all’attività esente devono essere indicati i dati contabili relativi agli acquisti nonché l’ammontare delle operazioni esenti di cui ai nn. 11, 18 e 19, e al terzo comma dell’art. 10, per le quali resta in ogni caso fermo l’obbligo di fatturazione e registrazione.

Per tutte le altre istruzioni si rimanda al Modello IVA e istruzioni 2026..

-

Società di comodo 2026: le novità nel Modello IVA

Il Modello IVA 2026 con le relative istruzioni viene pubblicato dalle Entrate il Provvedimento n 51732 del 15 gennaio scarica qui: Modello IVA 2026 e le relative istruzioni.

Tra le principali novità vi è quella che compare nel QUADRO VA per le società di comodo.

Vediamo maggiori dettagli.

Società di comodo 2026: le novità nel Modello IVA

Le novità sulle società di comodo risalgono al 2025 e in particolare alla entrata in vigore del nuovo art. 30 della Legge 23 dicembre 1994, n. 724.

Ricordiamo che il legislatore, attraverso la disciplina delle società di comodo intende contrastare l’impiego strumentale di entità societarie formalmente costituite per l’esercizio di attività economiche, ma prive di una reale operatività, le quali vengono utilizzate, in concreto, per il conseguimento di indebiti vantaggi fiscali.

A tal fine, ha previsto un meccanismo di verifica denominato “test di operatività”, volto a misurare la congruità dei ricavi dichiarati rispetto a determinati parametri presuntivi.

L’esito di tale test, consente di qualificare la società come “operativa” o “non operativa”, con rilevanti conseguenze sotto il profilo impositivo, in particolare ai fini della determinazione del reddito minimo imponibile e dell’accesso a specifici regimi fiscali agevolativi.

In altri termini, il mancato superamento del test comporta l’attivazione automatica della presunzione legale di non operatività, con rilevanti conseguenze sul piano fiscale, tra cui sulla determinazione del reddito imponibile ai fini delle imposte dirette (IRPEF/IRES).

Per tutte le novità leggi anche: Le società di comodo: novità introdotte dal D.Lgs n. 192/2024 al reddito imponibile.

Nel Modello IVA 2026 appena pubblicato, al fine della sua presentazione a partire dal 2 febbraio, figura una novità nel quadro VA

In poarticolare, nel rigo VA15 c'è la casella la cui barratura è riservata alle società che risultino non operative ai sensi dell’art. 30 della legge n. 724 del 1994.

In tale rigo non deve più essere specificata la durata della qualifica di società di comodo che comporta il divieto di detrazione dell’eccedenza detraibile emergente dalla dichiarazione o persino la perdita definitiva del credito IVA annuale per le società risultanti di comodo per l’anno oggetto della dichiarazione e per i due anni precedenti, se non hanno effettuato nel triennio operazioni rilevanti ai fini IVA superiori all’importo determinato con il test di operatività.

La novità è che la casella contenuta nel rigo VA15 deve essere barrata dalle società che risultino non operative per segnalare tale specifica situazione.

-

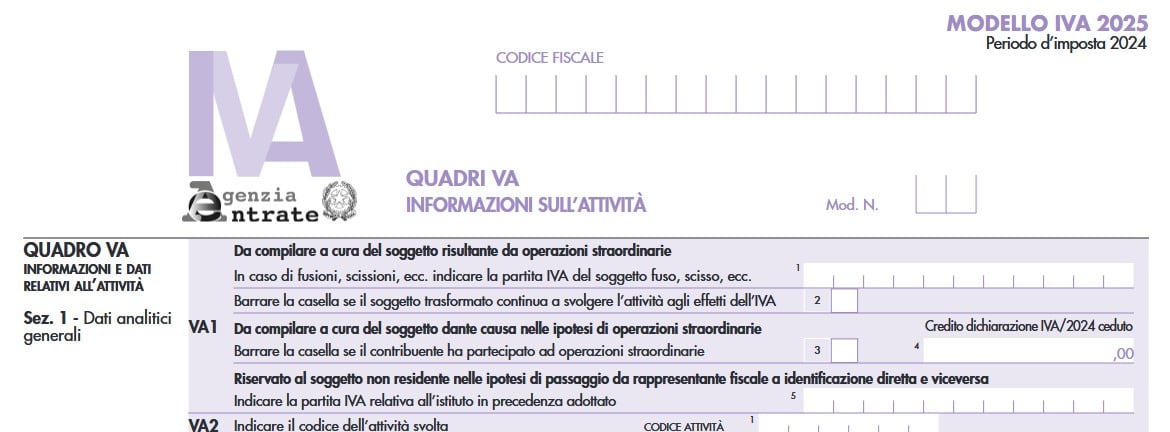

IVA 2026: invio dal 1° febbraio

Con il Provvedimento n 51732 del 15 gennaio le Entrate hanno approvato il Modello IVA 2026 e le relative istruzioni da inviare entro il 30 aprile prossimo.

Sono approvati i seguenti modelli, con le relative istruzioni, concernenti le dichiarazioni relative all’anno 2025 da presentare ai fini

dell’Imposta sul valore aggiunto:- Modello IVA/2026 composto da:

- il frontespizio, contenente anche l’informativa relativa al trattamento dei

- dati personali;

- i quadri VA, VC, VD, VE, VF, VJ, VH, VM, VK, VN, VL, VP, VQ, VT, VX, VO, VG, VS, VV, VW, VY e VZ;

- Modello IVA BASE/2026 composto da:

- il frontespizio, contenente anche l’informativa relativa al trattamento dei dati personali;

- i quadri VA, VE, VF, VJ, VH, VL, VP, VX e VT.

Eventuali aggiornamenti saranno pubblicati nell’apposita sezione del sito internet dell’Agenzia delle entrate e ne sarà data relativa comunicazione.

Modello IVA 2026: le principali novità

Il Modello IVA 2026 da inviare a partire dal 1° febbraio Reca le seguenti novità:

QUADRO VA

Il rigo VA15 è costituito da una casella la cui barratura è riservata alle società che risultino non operative ai sensi dell’art. 30 della legge n. 724 del 1994.

QUADRO VE

Nella sezione 4, nel rigo VE38 sono stati aggiunti i campi 2 e 3 che devono essere compilati per indicare l’imponibile e l’imposta relativi alle prestazioni di servizi rese a imprese di trasporto, movimentazione merci e logistica di cui all’art. 1, commi da 59 a 63, della legge n. 207 del 2024.

QUADRO VJ

Il quadro VJ è stato rinominato in “Imposta relativa a particolare tipologie di operazioni” ed è stato suddiviso in 2 sezioni. La sezione 1 è dedicata alla determinazione dell’imposta relativa a particolari tipologie di operazioni. La sezione 2 è riservata agli acquisti di servizi da parte di imprese di trasporto, movimentazione merci e logistica (art. 1, commi da 59 a 63, legge n. 207 del 2024) da indicare nel rigo VJ30.

QUADRO VX

Nel rigo VX4 è stato eliminato il riquadro che conteneva l’attestazione delle società e degli enti operativi. Prospetto IVA 26/PR

QUADRO VS

Nella sezione 1, il campo 4 è costituito da una casella la cui barratura è riservata alle società che risultino non operative ai sensi dell’art. 30 della legge n. 724 del 1994.

QUADRO VW

Il rigo VW21, che serviva ad estromettere dalla liquidazione Iva di gruppo i crediti trasferiti nel corso dell’anno d’imposta da società risultate di comodo, è stato eliminato.Modello IVA 2026: modalità di invio

In base all’art. 8 del d.P.R. 22 luglio 1998, n. 322 e successive modificazioni, la dichiarazione IVA, relativa all’anno 2025 deve essere presentata nel periodo compreso tra il 1° febbraio e il 30 aprile 2026.

Il d.P.R. 22 luglio 1998, n. 322, non prevede un termine di consegna della dichiarazione ai soggetti incaricati della trasmissione delle stesse, di cui all’art. 3, comma 3 del d.P.R. 22 luglio 1998, n. 322 (di seguito, intermediari), abilitati al servizio Entratel, che dovranno poi provvedere alla trasmissione telematica, ma viene unicamente stabilito il termine entro cui le dichiarazioni devono essere presentate telematicamente all’Agenzia delle entrate.

Ai sensi degli artt. 2 e 8 del d.P.R. 22 luglio 1998, n. 322, le dichiarazioni presentate entro novanta giorni dalla scadenza del termine sono valide, salvo l’applicazione delle sanzioni previste dalla legge.Quelle presentate, invece, con ritardo superiore a novanta giorni si considerano omesse, ma costituiscono titolo per la riscossione dell’imposta che ne risulti dovuta.

La dichiarazione, da presentare esclusivamente per via telematica all’Agenzia delle entrate, può essere trasmessa:

a) direttamente dal dichiarante;

b) tramite un intermediario;

c) tramite altri soggetti incaricati (per le Amministrazioni dello Stato);

d) tramite società appartenenti al gruppo, ai sensi dell’art. 3, comma 2-bis del d.P.R. 22 luglio 1998, n. 322.

La dichiarazione si considera presentata nel giorno in cui è conclusa la ricezione dei dati da parte dell’Agenzia delle entrate.La prova della presentazione della dichiarazione è data dalla comunicazione attestante l’avvenuto ricevimento dei dati, rilasciata sempre per via telematica.

- Modello IVA/2026 composto da:

-

Adempimento spontaneo anomalie IVA 2023: le regole ADE

L’Agenzia delle Entrate ha emanato il Provvedimento n. 369141/2025 per segnalare ai titolari di partita IVA eventuali anomalie tra la dichiarazione IVA 2023 e i dati trasmessi telematicamente attraverso fatture elettroniche e corrispettivi giornalieri. L’obiettivo è favorire l’adempimento spontaneo da parte dei contribuenti, prevenendo accertamenti e sanzioni.

Adempimento spontaneo anomalie IVA 2023: le regole ADE

Le comunicazioni sono rivolte ai soggetti passivi IVA che, secondo i controlli automatizzati dell’Agenzia, presentano scostamenti significativi tra i dati dichiarati e quelli risultanti da:

- fatture elettroniche inviate tramite SDI,

- corrispettivi giornalieri trasmessi telematicamente.

Il sistema incrocia i dati delle operazioni attive e passive, incluse quelle in reverse charge, confrontandoli con i righi della dichiarazione IVA (es. VE24, VE37, VJ6, VJ17 ecc.).

Le differenze possono riguardare:

- totali delle operazioni attive imponibili,

- operazioni passive soggette a reverse charge,

- missioni o importi discordanti tra i documenti elettronici e quanto indicato nei righi dichiarativi.

Anche i corrispettivi trasmessi dai registratori telematici o da distributori automatici possono evidenziare anomalie. Lo stesso vale per l’inversione contabile, sia attiva che passiva.

Comunicaizone anomalie IVA 2023: cosa contiene

La comunicazione è inviata al domicilio digitale del contribuente e consultabile anche tramite:

- cassetto fiscale,

- area “Fatture e Corrispettivi”,

Tra i dati presenti:

- protocollo e data della dichiarazione IVA,

- importi anomali e differenze rispetto ai dati telematici,

- elenco clienti/fornitori con importi discordanti,

- dettagli dei corrispettivi giornalieri,

Il contribuente può:

- accedere al portale ADE per visualizzare il dettaglio

- usare gli strumenti messi a disposizione per inviare chiarimenti o giustificazioni

Anche intermediari fiscali (es. commercialisti) possono gestire la comunicazione e l’eventuale risposta, nel rispetto dell’art. 3, comma 3 del DPR 322/1998.

Come regolarizzare e ridurre le sanzioni

Se le anomalie sono confermate, il contribuente può ricorrere al ravvedimento operoso (art. 13, D.Lgs. 472/1997), sanando errori e beneficiando della riduzione delle sanzioni in base al tempo trascorso.

Attenzione: il ravvedimento è possibile solo se non sono già stati notificati atti di accertamento, liquidazione o comunicazioni di irregolarità.

Il beneficio non è più applicabile se:

- sono in corso ispezioni o verifiche

- è stato notificato un atto formale

- sono state ricevute comunicazioni ex art. 36-bis o 54-bis

-

Adempimento spontaneo dichiarazione IVA 2025: regole ADE

Con il Provvedimento n 280268 del 3 luglio le Entrate pubblicano le regole per le le comunicazioni per la promozione dell’adempimento spontaneo nei confronti dei soggetti per i quali risulta, per il periodo d’imposta 2024, la mancata presentazione della dichiarazione IVA ovvero la presentazione della stessa senza il quadro VJ o il quadro VE o con un ammontare di operazioni attive dichiarate inferiore a 1.000 euro.

Adempimento spontaneo dichiarazione IVA: regole ADE

L’Agenzia delle entrate utilizza i dati delle fatture elettroniche emesse e dei corrispettivi giornalieri memorizzati e trasmessi telematicamente dai contribuenti soggetti passivi IVA per verificare per l’anno d’imposta 2024 l’eventuale mancata presentazione della dichiarazione IVA ovvero la presentazione della stessa senza la compilazione del quadro VE o con operazioni attive dichiarate per un ammontare inferiore a 1.000 euro.

Le operazioni attive dichiarate sono pari al volume d’affari (importo del rigo VE50) aumentato dell’importo delle cessioni di beni ammortizzabili e passaggi interni (importo del rigo VE40).

Inoltre, utilizza i dati delle fatture elettroniche ricevute per verificare il corretto assolvimento degli obblighi dichiarativi connessi al regime di inversione

contabile (reverse charge) da parte del cessionario/committente che ha presentato la dichiarazione IVA con il quadro VJ non compilato.

L’Agenzia delle entrate mette a disposizione le informazioni di cui al punto 1.2, per una valutazione in ordine alla correttezza dei dati in suo possesso e per

consentire al contribuente di fornire elementi utili a regolarizzare la presunta anomalia rilevata.Adempimento spontaneo dichiarazione IVA: contenuto della comunicazione

I dati della comunicazione inviata dall'Ade ai fini del successivo adempimento spontaneo inviati sono:

- a) codice fiscale, denominazione, cognome e nome del contribuente;

- b) numero identificativo e data della comunicazione, codice atto e periodo d’imposta;

- c) data e protocollo telematico della dichiarazione IVA trasmessa per il periodo d’imposta 2024;

- d) data di elaborazione della comunicazione in caso di mancata presentazione della dichiarazione IVA entro i termini prescritti;

- e) modalità con cui il contribuente può richiedere informazioni o segnalare all’Agenzia delle entrate eventuali elementi, fatti e circostanze dalla stessa non conosciuti;

- f) modalità con cui il contribuente può regolarizzare errori o omissioni e beneficiare della riduzione delle sanzioni previste per le violazioni stesse di cui al successivo punto 5 del provvedimento di cui si tratta.

I contribuenti che hanno presentato la dichiarazione IVA relativa al periodo d’imposta 2024 possono regolarizzare gli errori e le omissioni eventualmente commessi presentando una dichiarazione integrativa con il versamento delle maggiori imposte, degli interessi e delle sanzioni in misura ridotta come previsto dall’articolo 13 del decreto legislativo 18 dicembre 1997, n. 472 nella formulazione successiva alle modifiche apportate dal decreto legislativo 14 giugno 2024, n. 87.

Restano, infine, dovute autonomamente, in sede di ravvedimento le sanzioni ridotte per le cosiddette violazioni prodromiche.

-

IVA 2025: le novità del Quadro VO

Entro il 30 aprile occorre provvedere all'invio della Dichiarazione IVA 2025 per l'anno di imposta 2024.

A tal proposito le Entrate:

- con il Provvedimento n 9491 del 15 gennaio hanno approvato Modelli di dichiarazione IVA/2025 con le relative istruzioni,

- con il Provvedimento n 21479 del 28 gennaio, le necessarie specifiche tecniche per l'invio.

Tra le novità di quest'anno ve ne sono per il Quadro VO, vediamo maggiori dettagli.

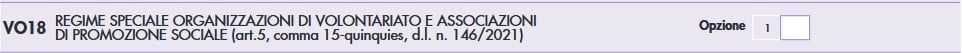

IVA 2025: le novità del Quadro VO, righi VO18 e VO27

La Dichiaraizone IVA 2025 accoglie, tra le altre, novità per il Quadro VO .

Nelle istruzioni al modello viene evidenziato che nella sezione 1 Opzioni rinunce e revoche agli effetti dell’imposta sul valore aggiunto del Quadro VO, è stato previsto il rigo VO18 riservato alle organizzazioni di volontariato e alle associazioni di promozione sociale che hanno scelto di optare, nell’ anno oggetto della presente dichiarazione, il 2024, per l’applicazione del regime previsto dall’art. 1, commi da 54 a 63, della legge n. 190 del 2014.

Nella sezione 2 Opzioni e revoche agli effetti delle imposte sui redditi, è stato introdotto il rigo VO27, riservato alle imprese giovanili in agricoltura che hanno optato per l’applicazione del regime fiscale agevolato previsto dall’art. 4, comma 1, della legge n. 36 del 2024.

Ricordiamo che ai sensi dell’art. 2 del d.P.R. 10 novembre 1997, n. 442, le opzioni e le revoche previste in materia di IVA e di imposte dirette devono essere comunicate, tenendo conto del comportamento concludente assunto dal contribuente durante l’anno d’imposta, esclusivamente utilizzando il quadro VO della dichiarazione annuale IVA.

Attenzione al fatto, che nelle ipotesi di esonero dalla presentazione della dichiarazione annuale, il quadro VO deve essere presentato in allegato alla dichiarazione dei redditi.A tal fine è prevista nel frontespizio del modello Redditi 2025 una specifica casella la cui barratura consente di segnalare la presenza del quadro VO compilato dai predetti soggetti.

Si evidenzia che il ricorso a tale modalità di comunicazione delle opzioni o delle revoche si rende necessario esclusivamente nell’ipotesi in cui il soggetto non sia tenuto a presentare la dichiarazione annuale IVA con riferimento ad altre attività svolte ovvero, come precisato dalla circolare n. 209/E del 27 agosto 1998, qualora l’esonero dall’obbligo di presentazione della dichiarazione permanga anche a seguito del sistema opzionale scelto.

Il quadro deve essere compilato per comunicare, mediante la barratura della casella corrispondente, l’opzione o la revoca delle modalità di determinazione dell’imposta o di un regime contabile diverso da quello proprio

Il quadro VO comprende cinque sezioni:- Sezione 1: opzioni, rinunce e revoche agli effetti dell’IVA;

- Sezione 2: opzioni e revoche agli effetti delle imposte sui redditi;

- Sezione 3: opzioni e revoche agli effetti sia dell’IVA che delle imposte sui redditi;

- Sezione 4: opzione e revoca agli effetti dell’imposta sugli intrattenimenti;

- Sezione 5: opzione e revoca agli effetti dell’IRAP.

-

IVA 2025: novità del quadro VM

Le Entrate con il Provvedimento n 9491 del 15 gennaio hanno pubblicato le regole per l'IVA 2025 anno d'imposta 2024 da presentare entro il 30 aprile prossimo.

In dettaglio l'agenzia ha pubblicato:

Diverse novità per quest'anno e tra le altre vediamo quelle del Quadro VM.

IVA 2025: novità del quadro VM

Il quadro VM è previsto per l’indicazione dei versamenti effettuati, nel corso dell’anno d’imposta, utilizzando il modello F24 versamenti con elementi identificativi approvato al fine di dare attuazione alle disposizioni contenute nell’art. 1, comma 9, del decreto-legge 3 ottobre 2006, n. 262.

All'interno del Modello IVA 2025 il quadro VM prima “Versamenti immatricolazione auto UE”, è stato rinominato in “Versamenti auto F24 elementi identificativi” per allinearsi a quanto previsto dall’art. 1, comma 93, della legge di bilancio per l’anno 2024 e in particolare: All'articolo 1 del decreto-legge 3 ottobre 2006, n. 262, convertito, con modificazioni, dalla legge 24 novembre 2006, n. 286, dopo il comma 9-bis è inserito il seguente: 9-ter. Ai fini dell'immatricolazione o della successiva voltura di autoveicoli, motoveicoli e loro rimorchi, anche nuovi, introdotti nel territorio dello Stato come provenienti dal territorio degli Stati di cui all'articolo 71 del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633, si applicano le disposizioni di cui ai commi 9 e 9-bis. Con provvedimento del Direttore dell'Agenzia delle entrate sono stabiliti le modalità e i termini di attuazione delle disposizioni del presente comma

Tale norma ha l'obiettivo di contrastare le frodi realizzate da soggetti di imposta operanti nel settore del commercio dei mezzi di trasporto provenienti dalla Repubblica di San Marino e dalla Città del Vaticano.

La nuova disposizione ha esteso anche a tali operazioni di importazione quanto previsto, per i veicoli provenienti da Paesi dell’Unione europea, dall’art. 1, commi 9 e 9-bis del decreto-legge n. 262 del 2006 30, secondo cui l’immatricolazione o la voltura dei veicoli è subordinata a una particolare modalità di applicazione dell’IVA che consiste nel versamento dell’imposta relativa alla prima cessione interna mediante modello “F24 Versamenti con elementi identificativi Elide”, con l’indicazione del numero di telaio e dell’ammontare dell’imposta assolta in occasione di tale cessione.

Con il Provvedimento n. 296689 del 16 luglio 2024, l’Agenzia delle entrate ha stabilito le ipotesi di esclusione dall’adempimento, nonché le modalità e i termini delle verifiche, propedeutiche all’immatricolazione, che gli uffici dell’Agenzia devono effettuare nelle ipotesi in cui non sia previsto il versamento dell’IVA con il modello F24 ELIDE in occasione dell’introduzione nel territorio dello Stato dei veicoli provenienti da San Marino e Città del Vaticano.Leggi anche: Immatricolazione auto da San Marino: regole Ade per esclusioni IVA.

Compilazione del Quadro VM versamenti auto F24 elementi identificativi

Il quadro VM è previsto per l’indicazione dei versamenti effettuati, nel corso dell’anno d’imposta, utilizzando il modello F24 versamenti con elementi identificativi approvato al fine di dare attuazione alle disposizioni contenute nell’art. 1, comma 9, del decreto-legge 3 ottobre 2006, n. 262.

Attenzione al fatto che, nei righi da VM1 a VM12 corrispondenti ai 12 mesi dell’anno, quindi, deve essere indicata l’imposta versata nel corso dell’anno oggetto della dichiarazione utilizzando gli appositi codici tributo istituiti con

la risoluzione n. 337 del 2007. I contribuenti che hanno effettuato le liquidazioni trimestrali ai sensi dell’art. 7 del d.P.R. n. 542 del 1999, devono indicare i dati relativi ai versamenti con F24 versamenti con elementi identificativi nei righi VM3,

VM6, VM9 e VM12.

Si evidenzia che gli importi indicati nei predetti righi devono essere comprensivi dei versamenti effettuati in relazione ad autovetture immatricolate nell’anno 2024 ma oggetto di cessione in anni successivi (ad esempio, immatricolazioni per il raggiungimento di obiettivi aziendali, vedi circolare n. 52 del 2008).

-

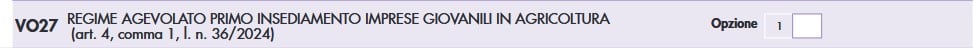

IVA 2025: il quadro VA e i nuovi codici ATECO

Entro il 30 aprile prossimo occorre inviare il Modello IVA 2025 seguendo le regole pubblicate dall'Agenzia delle Entrate con il Provvedimento n 9491 del 15 gennaio

In dettaglio l'Agenzia ha pubblicato:

- il Modello IVA 2025 e le relative istruzione per adempiere.

Tra le novità di quest'anno c'è il recepiemtno nel quadro VA della novità dei codici Ateco 2025 in vigore dal 1° gennaio e operativi dal 1° aprile. Vediamo le istruzioni.

IVA 2025: il quadro VA e i nuovi codici ATECO

Il quadro VA del Modello IVA 2025 è suddiviso in due sezioni:

- 1) Dati analitici generali;

- 2) Dati riepilogativi relativi a tutte le attività.

La prima sezione contiene alcuni dati analitici riguardanti l’attività o le attività gestite con autonoma contabilità ai sensi

dell’art. 36 (cfr. paragrafo 3.2), mentre la seconda ha carattere riepilogativo di tutte le attività svolte da ogni soggetto.

Nel caso più frequente di contribuente che eserciti un’unica attività, e in assenza di trasformazioni sostanziali soggettive,

le due sezioni devono essere compilate sull’unico modulo.

Se il contribuente, invece, esercita più attività con contabilità separate ai sensi dell’art. 36 oppure se nell’anno d’imposta sono avvenute fusioni, scissioni o altre operazioni straordinarie ovvero trasformazioni sostanziali soggettive (successione ereditaria, conferimento d’azienda, ecc.), devono essere presentati tanti moduli e compilate tante sezioni 1 quante sono le attività separate ovvero i soggetti partecipanti alla fusione, scissione, ecc., mentre la sezione 2 deve essere compilata una sola volta per ciascun soggetto indicandovi il riepilogo dei dati.

Attenzione al fatto che in caso di compilazione di più moduli, questi devono essere numerati in ordine progressivo, compilando gli appositi campi posti in alto a destra.

Dal 1° gennaio sono entrati in vigore i nuovi codici Ateco 2025 e in ragione di questo, nel Modello IVA nel rigo VA2 deve essere indicato il codice attività desunto dalla tabella di classificazione delle attività economiche vigente al momento di presentazione della dichiarazione.

In caso di esercizio di più attività tenute con contabilità unificata, nell’unico modulo, deve essere indicato il codice relativo all’attività prevalente con riferimento al volume d’affari realizzato nell’anno d’imposta.

In proposito, le Entrate con una FAQ del 5 marzo hanno evidenziato che per le dichiarazioni IVA 2025 che saranno presentate a decorrere dal 1° aprile 2025, i contribuenti potranno indicare, in alternativa:

- i precedenti codici ATECO 2007 (aggiornamento 2022),

- oppure i “nuovi” codici ATECO 2025, avendo cura di riportare il codice 1 nella casella “Situazioni particolari” presente nel frontespizio del modello. A tal fine, prima della predetta data (1° aprile 2025), saranno aggiornati il software di compilazione e la procedura di controllo della dichiarazione annuale IVA 2025 per consentire questa modalità di compilazione.

Ricordiamo in generale che il contribuente ha la possibilità di evidenziare particolari condizioni che riguardano la dichiarazione, indicando un apposito codice nella casella Situazioni particolari.

Tale esigenza può emergere con riferimento a fattispecie che si sono definite successivamente alla pubblicazione del presente modello di dichiarazione, ad esempio a seguito di chiarimenti forniti dall’Agenzia delle entrate in relazione a quesiti posti dai contribuenti e riferiti a specifiche problematiche.

Pertanto, questa casella può essere compilata solo se l’Agenzia delle entrate comunica (ad esempio con circolare, risoluzione o comunicato stampa) uno specifico codice da utilizzare per indicare la situazione particolare. -

Dichiarazione IVA 2025: rimborsi e nuovi codici ateco

Dal 1° aprile sono in vigore i nuovi codici ATECO 2025

Ricordiamo che sono stati adottati in gennaio scorso con premessa di entrata in vigore dallo 01.04.2025.

In proposito leggi l'approfondimento: Nuovi ATECO 2025: in vigore dal 1° gennaio ma operativi da aprile.

Il 5 marzo l'Agenzia delle Entrate ha pubblicato un chiarimento relativamente alle Dichiarazioni IVA 2025 presentate proprio dal primo giorno di aprile da cui si evince anche che per i rimborsi IVA con istanze presentate per il I trimestre 2025 occorre la nuova classificazione.

Dichiarazione IVA 2025: istruzioni per i nuovi codici ATECO

Veniva domandato, alla luce del fatto che dal 10 gennaio 2025 è in vigore la classificazione ATECO 2025 che, come comunicato dall'ISTAT, verrà adottata operativamente dal 1° aprile 2025, per le dichiarazioni IVA 2025 che saranno presentate a decorrere dalla predetta data del 1° aprile 2025 quali codici ATECO dovranno essere indicati nei corrispondenti campi del modello?

Le Entrate hanno specificato che per le dichiarazioni IVA 2025 che saranno presentate a decorrere dal 1° aprile 2025, i contribuenti potranno indicare, in alternativa:

- i precedenti codici ATECO 2007 (aggiornamento 2022)

- oppure i "nuovi" codici ATECO 2025, avendo cura di riportare il codice 1 nella casella "Situazioni particolari" presente nel frontespizio del modello.

Attenzione al fatto che, specifica l'agenzia, a tal fine, prima della predetta data (1° aprile 2025), saranno aggiornati il software di compilazione e la procedura di controllo della dichiarazione annuale IVA 2025 per consentire questa modalità di compilazione.

Leggi anche IVA 2025: il quadro VA e i nuovi codici ATECO

Rimborsi IVA da adeguare ai nuovi codici ATECO

Relativamente ai nuovi codici ATECO sono sorti dubbi sull'applicabilità per la dichiarazione IVA e per i rimborsi.

Per il modello IVA TR da parte dei soggetti passivi che intendono utilizzare in compensazione o chiedere a rimborso il credito IVA del primo trimestre 2025 si presume che in assenza di indicazioni specifiche, e considerato che il modello può essere presentato soltanto a partire dal prossimo 1° aprile, data in cui sarà già operativa la nuova classificazione, si dovrebbe poter fare riferimento direttamente alla nuova tabella ATECO.