-

IRES premiale: regole, condizioni e cause di decadenza

L’articolo 1, commi 436-444, della legge di bilancio 2025 (L. 207/2024) ha introdotto, per il solo periodo d’imposta successivo a quello in corso al 31 dicembre 2024, una riduzione di quattro punti percentuali dell’aliquota IRES (dal 24% al 20%), quale misura incentivante per le imprese che destinano una quota significativa dell’utile a investimenti rilevanti, incremento occupazionale e altre finalità strategiche.

Il nuovo decreto attuativo del MEF, pubblicato l'8 agosto 2025, disciplina nel dettaglio:

- le modalità di accesso,

- le tipologie di investimenti ammessi,

- i vincoli,

- le esclusioni e le cause di decadenza,

coordinandosi con le altre disposizioni tributarie interessate.

Ambito soggettivo

Possono beneficiare dell’agevolazione:

- le Società di capitali, cooperative e società di mutua assicurazione residenti;

- gli Enti commerciali residenti;

- le Stabili organizzazioni in Italia di soggetti non residenti;

- gli Enti non commerciali limitatamente al reddito d’impresa da attività commerciale.

Sono esclusi dalla riduzione dell’aliquota IRES, le società e gli enti che:

- nel periodo d’imposta successivo a quello in corso al 31 dicembre 2024:

- sono in liquidazione ordinaria o sono assoggettati a procedure concorsuali di

natura liquidatoria di cui al decreto legislativo 12 gennaio 2019, n. 14; - determinano il proprio reddito imponibile anche parzialmente, sulla base di

regimi forfetari;

- sono in liquidazione ordinaria o sono assoggettati a procedure concorsuali di

- nel periodo d’imposta in corso al 31 dicembre 2024 applicano il regime di

contabilità semplificata.

Condizioni di accesso alla riduzione dell’aliquota IRES

Per usufruire della riduzione, occorre rispettare tutte le seguenti condizioni:

1. Condizioni di accesso relative all’accantonamento dell’utile

Le condizioni di accesso relative all’accantonamento dell’utile sono:

- almeno l’80% dell’utile 2024 va accantonato in apposita riserva, anche per copertura perdite o destinazione a capitale;

- almeno il 30% dell’utile accantonato (e comunque non meno del 24% dell’utile 2023) deve finanziare investimenti rilevanti.

Per chiarire il calcolo della soglia minima di investimento, la relazione illustrativa che accompagna il decreto, propone il seguente caso:

Esempio

Una S.p.A. con esercizio coincidente con l’anno solare consegue nel 2024 un utile di 100, distribuendone 20 ai soci.

Nel 2023 aveva realizzato un utile di 150 assorbito in parte dalla perdita dell’esercizio 2022 di 60.

L’investimento minimo per accedere alla riduzione IRES sarà pari a:- 2024: 100 x 0,80 x 0,30 = 24;

- 2023: 150 x 24 = 36.

Si prende il maggiore tra i due valori: 36.

Pertanto l’impresa dovrà effettuare investimenti rilevanti per almeno 36 per fruire dell’agevolazione.2. Condizioni di accesso relative agli investimenti rilevanti

Ai soggetti che accantonano l’utile alle condizioni e nei limiti di cui sopra, la riduzione dell’aliquota IRES spetta a condizione che siano realizzati gli investimenti rilevanti. Costituiscono investimenti rilevanti quelli che hanno a oggetto:

- Beni “Industria 4.0” e beni immateriali correlati (allegati A e B, L. 232/2016);

- Beni previsti dal piano “Transizione 5.0” (art. 38 D.L. 19/2024) legati a riduzione dei consumi energetici.

Gli investimenti rilevanti devono essere realizzati, a decorrere dal 1° gennaio 2025, ma entro la scadenza del termine ordinario per la presentazione della dichiarazione dei redditi relativa al periodo d’imposta successivo a quello in corso al 31 dicembre 2024 (per i soggetti con esercizio coincidente con l’anno civile, entro il 31 ottobre 2026).

Si fa riferimento, infatti, al termine ordinario di presentazione della dichiarazione dei redditi. Per espressa previsione contenuta nel secondo periodo, il termine per la realizzazione degli investimenti rilevanti si determina avendo riguardo a un periodo d’imposta pari a 12 mesi se l’esercizio ha durata superiore.

L’ammontare minimo degli investimenti rilevanti è determinato in misura pari al maggiore fra i seguenti importi:

- 30% dell’utile accantonato, ai sensi dell’articolo 4;

- 24% dell’utile dell’esercizio in corso al 31 dicembre 2023;

- 20.000 euro.

3. Condizione di accesso relativa alla base occupazionale

La riduzione dell’aliquota IRES spetta a condizione che:

- nel periodo d’imposta successivo a quello in corso al 31 dicembre 2024:

- il numero di unità lavorative per anno non sia diminuito rispetto alla media del triennio precedente;

- siano effettuate nuove assunzioni di lavoratori dipendenti con contratto di lavoro a tempo indeterminato che costituiscano incremento occupazionale ai sensi dell’articolo 4 del decreto legislativo 30 dicembre 2023, n. 216, in misura pari ad almeno l’1 per cento del numero dei lavoratori dipendenti a tempo indeterminato mediamente occupati nel periodo d’imposta in corso al 31 dicembre 2024 e, comunque, in misura non inferiore a un lavoratore dipendente con contratto di lavoro a tempo indeterminato;

- l’impresa non abbia fatto ricorso alla CIG nel 2024 o 2025, salvo eventi transitori non imputabili all’impresa (es. intemperie stagionali).

Cause di decadenza

Il beneficio viene revocato se:

- la quota di utile accantonata (netta delle perdite) viene distribuita entro il secondo esercizio successivo al 2024;

- i beni agevolati sono dismessi, ceduti o delocalizzati all’estero entro 5 anni dall’acquisto, salvo sostituzione con beni analoghi o superiori.

In caso di decadenza, l’impresa deve restituire la differenza d’imposta, versandola entro il saldo del periodo in cui si verifica l’evento.

-

CPB: chiarimenti per la correttiva per ritirare l’opzione errata di adesione

Con la Risposta a interpello nella Direzione Generale ADE del Friuli n 908/62 di maggio 2025 si evidenzia un cambio di rotta per il CPB 2024-2025.

In particolare, è l’ultima dichiarazione presentata nei termini ordinari del 31 ottobre 2024 a rendere valida la scelta del contribuente ai fini del concordato preventivo biennale.

Vediamo i dettagli della risposta ADE.

CPB: chiarimenti per la correttiva per ritirare l’opzione errata di adesione

La Dichiarazione presentata entro i termini ordinari (31 ottobre 2024) determina in modo definitivo l’adesione del contribuente al Concordato Preventivo Biennale (CPB) per il biennio 2024-2025.

Questo vale anche in caso di errore iniziale, purché si intervenga tempestivamente con una dichiarazione “correttiva nei termini”.

A chiarirlo è l’interpello 908-62/2025 dell’Agenzia delle Entrate – Direzione Regionale Friuli-Venezia Giulia.

Il documento fornisce indicazioni utili non solo per chi ha già aderito al concordato per il biennio corrente, ma anche per coloro che stanno valutando l’adesione per il biennio 2025-2026, da formalizzare entro il 30 settembre 2025, con modalità che cambieranno leggermente rispetto al passato.

Una società di capitali aveva trasmesso il 28 ottobre 2024 il modello Redditi SC, indicando per errore l’adesione al CPB, successivamente ed entro il 31 ottore ha inviato una nuova dichiarazione correttiva nei termini.

La domanda era se tale correzione fosse valida per annullare l’opzione errata.

L'Agenzia risponde in modo affermativo.

La revoca dell’adesione fatta tramite una correttiva nei termini è pienamente efficace, come già chiarito nelle istruzioni ufficiali dei modelli e in precedenti risoluzioni (es. risoluzione 325/2002). Nessuna incertezza interpretativa giustifica un’interpello.

La Dre richiama implicitamente anche la circolare 18/E/2024, che aveva già affrontato il caso opposto: una dichiarazione originaria senza adesione, seguita da una correttiva con adesione.

Ricordiamo che il CPB non consente adesioni tardive secondo quanto stabilisce l’articolo 35, comma 1, del Dlgs 13/2024, escludendo l’applicazione della cosiddetta “remissione in bonis” (articolo 2, Dl 16/2012).

Inoltre, anche le dichiarazioni presentate entro i 90 giorni dalla scadenza ordinaria, previste dall’articolo 2, comma 7 del Dpr 322/1998, non hanno alcun effetto se relative all’opzione per il CPB, come ribadito dalla circolare 18/E/2024.

CPB 2025–2026: nuove modalità operative

Guardando avanti, l’adesione al CPB per il biennio 2025–2026 dovrà avvenire con modalità diverse, previste dal Dlgs correttivo in attesa di approvazione:

- Adesione entro il 30 settembre 2025, con trasmissione:

- autonoma (solo frontespizio del modello Redditi 2025), oppure

- congiunta alla dichiarazione dei redditi (che andrà quindi anticipata rispetto alla scadenza classica del 31 ottobre).

- Adesione entro il 30 settembre 2025, con trasmissione:

-

Passive income nel CFC: il risarcimento del danno non rientra

Con il Principio di diritto n 4 del 14 aprile le Entrate chiariscono la rilevanza di un risarcimento del danno ai fini dell'applicazione della disciplina CFC.

Ricordiamo che la normativa in materia di Controlled Foreign Companies (CFC) è dettata dall'articolo 167 del TUIR, come modificato dall'articolo 4 del d.lgs. 29 novembre 2018, n. 142, di recepimento della Direttiva (UE) 2016/1164 (c.d. ATAD) e, da ultimo, dall'articolo 3 del d.lgs. 27 dicembre 2023, n. 209 Decreto fiscalità internazionale. Come chiarito nella Relazione Illustrativa al citato d.lgs. n. 142 del 2018, ''La finalità della norma è quella di evitare che i soggetti con società controllate in Paesi a fiscalità privilegiata possano attuare pratiche di pianificazione fiscale in virtù delle quali trasferiscano ingenti quantità di utili dalla società controllante soggetta ad elevata fiscalità verso le società controllate soggette, invece, a tassazione ridotta. A tal fine, la disciplina CFC prevede l'imputazione per trasparenza al soggetto residente nel territorio dello Stato italiano dei redditi conseguiti dal soggetto controllato non residente, anche in assenza di effettiva distribuzione di utili, qualora lo stesso sia assoggettato a tassazione privilegiata''.

Passive income nel CFC: il risarcimento del danno non vi rientra

L'obiettivo di contrasto a fenomeni di dirottamento degli utili verso giurisdizioni a bassa fiscalità viene perseguito dalla norma attraverso un meccanismo di riallocazione, al ricorrere di determinate condizioni, del reddito dell'entità estera in capo al soggetto residente che la controlla, per trasparenza e indipendentemente dalla sua effettiva percezione.

Più in particolare, in base all'articolo 167 del TUIR, l'operatività della normativa CFC è subordinata al verificarsi congiuntamente di tre condizioni:

- il controllo, di diritto o economico, dell'entità estera, da parte di un soggetto residente in Italia (commi 1 e 2);

- l'assoggettamento dell'entità estera controllata ad un livello di tassazione effettiva non congruo (comma 4, lettera a);

- la realizzazione, da parte dell'entità estera controllata, di proventi rientranti nelle categorie di passive income menzionate nella stessa disposizione, per oltre un terzo dei proventi complessivi (comma 4, lettera b).

Le Entrate nel Principio di diritto in oggetto in merito a quest'ultima condizione, chiariscono che si ritiene che il risarcimento del danno, conseguito sulla base di un accordo transattivo a seguito dell'interruzione di un'attività economica effettiva imputabile alla controparte, non possa essere ascritto ai passive income di cui al citato articolo 167, comma 4, lettera b), del TUIR.

-

Concordato preventivo biennale: ravvedimento entro il 31 marzo

Entro il 31 marzo è possibile optare per il ravvedimento speciale per gli ISA.

Con il Provvedimento n 403886 del 4 novembre 2024 l'ADE ha pubblicato modalità e termini di comunicazione delle opzioni per l’applicazione dell’imposta sostitutiva per annualità ancora accertabili per i soggetti che aderiscono al concordato preventivo biennale.

Ricordiamo che l’articolo 2-quater del “decreto-legge”, consente ai soggetti che hanno applicato gli “ISA” e che aderiscono, entro il 31 ottobre 2024, al “CPB” di adottare il regime di “ravvedimento” disciplinato dallo stesso articolo 2-quater versando le imposte sostitutive sia delle imposte sui redditi e delle relative addizionali sia dell'imposta regionale sulle attività produttive.

A tal fine con il provvedimento del 4 novembre si prevede che i soggetti ISA che entro il 31 ottobre hanno aderito al Concordato preventivo biennale, entro il prossimo 31 marzo 2025 possono optare per l'istituto del ravvedimento speciale, vediamo come.

Concordato preventivo biennale: chi può optare per il ravvedimento

I contribuenti ISA aderenti al concordato preventivo biennale, possono esercitare entro il 31 marzo 2025 l’opzione del ravvedimento mediante la presentazione del modello F24 corrispondente al versamento della prima o unica rata delle imposte sostitutive, utilizzando i codici tributo appositamente istituiti con l’indicazione dell’annualità per la quale è esercitata l’opzione.

A tal proposito è stata pubblicata la Risoluzione n 50/2024 che ha istituito i codici tributo utili al pagamento, per i dettagli leggi: Codici tributo per il ravvedimento del CPB.

Il Provvedimento ADE del 4 novembre fissa termini e modalità di comunicazione delle opzioni relative all’applicazione del ravvedimento che si concretizza con il versamento di un’imposta sostitutiva delle imposte sui redditi, delle relative addizionali, e dell'imposta regionale sulle attività produttive.

Possono adottare il “ravvedimento” i soggetti che aderiscono, entro il 31 ottobre 2024, al “concordato”, di cui agli articoli da 10 a 22 del “decreto legislativo” e che nelle “annualità”:

- hanno applicato gli “ISA”;

- ovvero, hanno dichiarato una delle cause di esclusione dall’applicazione degli ISA correlata alla diffusione della pandemia da COVID-19, introdotta con i decreti attuativi dell’articolo 148 del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77;

- ovvero, hanno dichiarato la sussistenza di una condizione di non normale svolgimento dell’attività di cui all’articolo 9-bis, comma 6, lettera a), del decreto-legge 24 aprile 2017, n. 50, convertito, con modificazioni, dalla legge 21 giugno 2017, n. 96.

Per il calcolo della base imponibile dell’imposta sostitutiva delle imposte sui redditi e delle relative addizionali, e dell’imposta sostitutiva dell’imposta regionale sulle attività produttive, si tiene conto dei dati indicati nelle relative

dichiarazioni presentate, anche ai fini dell’applicazione degli ISA, alla data di entrata in vigore della legge di conversione del “decreto-legge”.

Attenzione al fatto che, nell’Allegato n. 1 al presente provvedimento sono riportati i riferimenti ai campi delle dichiarazioni fiscali rilevanti ai fini della determinazione delle imposte da versare per adottare il “ravvedimento”.

I soggetti che hanno conseguito, nell’annualità d'imposta interessata dal “ravvedimento”, sia reddito di impresa sia reddito di lavoro autonomo, possono adottare tale istituto solo se esercitano l’opzione per entrambe le categorie reddituali

CPB: modalità e termini della opzione del ravvedimento entro il 31.03.2025

Per l’adozione del “ravvedimento” l’opzione è esercitata, per ogni “annualità”, mediante presentazione del “modello F24” relativo al versamento della prima o unica rata delle imposte sostitutive con l’indicazione nel campo “Anno di riferimento” della relativa “annualità” indicando il numero complessivo delle rate, tramite i codici tributo appositamente istituiti con la “risoluzione”.

Il provvedimento specifica che per le società e associazioni di cui all’articolo 5 ovvero le società di cui agli articoli 115 e 116 del “Tuir” l’opzione è esercitata con la presentazione di tutti i “modelli F24” di versamento, relativi alla prima o unica rata:

- dell’imposta sostitutiva dell’imposta regionale sulle attività produttive da parte della società o associazione;

- delle imposte sostitutive delle imposte sui redditi e delle relative addizionali da parte dei soci o associati.

In caso di pagamento rateale, l’opzione, per ciascuna “annualità”, si perfeziona con il pagamento di tutte le rate.

Il pagamento tardivo di una delle rate, diverse dalla prima, entro il termine di pagamento della rata successiva non comporta la decadenza dal beneficio della rateazione.

Il “ravvedimento” non si perfeziona se il versamento, in unica soluzione o della prima rata delle imposte sostitutive, è successivo alla notifica di processi verbali di constatazione o schemi di atto di accertamento, di cui all’articolo 6-bis della legge 27 luglio 2000, n. 212, ovvero di atti di recupero di crediti inesistenti.

L’opzione deve essere esercitata con la presentazione del “modello F24” relativo al versamento in unica soluzione o della prima rata entro il 31 marzo 2025.

Allegati:

Il pagamento rateale è possibile in un massimo di ventiquattro rate mensili di pari importo maggiorate di interessi calcolati al tasso legale con decorrenza dal 31 marzo 2025. -

Risultati fiscali 2024: pubblicati i dati ufficiali

Agenzie delle Entrate e Agenzia della Riscossione hanno pubblicato le slide contenute nel Documento Risultati 2024.

Il Rapporto di fine anno con i dati ufficiali mostra, tra gli altri, che l'attività di contrasto all’evasione, ha consentito un recupero di oltre 26 miliari di euro.

A ciò si aggiungono oltre 7 miliardi di recuperi non erariali che sono stati conseguiti da Agenzia delle entrate-Riscossione per conto di altri Enti.

Vediamo alcune slide nel dettaglio.

Lotta all’evasione 2024: i dati delle Entrate

Dalla lotta all’evasione arrivano complessivamente 33,4 miliardi di euro che si attestano ad un + 8% rispetto al passato.

In questi numeri rientrano anche introiti derivanti dalle lettere di compliance da cui sono stati incassati 4,5 miliardi di euro e versamenti spontanei pari a 587 miliardi.

Se si legge la serie storica dei dati dal 2019, eccezione Covid a parte, la crescita dei pagamenti spontanei è costante.

Il nuovo Direttore ADE Vincenzo Carbone durante la presentazione dei risultati ha specificato: "Un dato più che positivo che testimonia come l’agenzia delle Entrate e quella della Riscossione stiano proseguendo quel percorso imboccato già da qualche anno per apparire sempre più affidabili agli occhi di cittadini e imprese".

Secondo Carbone relativamente ai dati dei controlli: "al momento è solo un segnale importante da cogliere senz’altro che indica come la direzione imboccata sia quella giusta per controlli sempre più ex ante e non più a posteriori".

Il Direttore Carbone ha anche aggiunto, relativamente alle lettere di compliance che: "si tratta di un risultato importante dietro il quale c’è un’attività di analisi dei dati particolarmente impegnativa e sempre più puntuale come testimoniano i dati sui falsi positivi sempre più in numero residuale rispetto al dato complessivo".

Accertamento: i dati su frodi su Iva e bonus casa

Dal rapporto delle Entrate si evince anche che tra i circa 6 miliari di euro recuperati con controlli preventivi e attività di analisi dei rischi dell'Agenzia vi sarebbero:

- crediti di imposta fittizi, bloccati negli F24,

- bonus edilizi considerati a rischio, bloccati sul nascere

- frodi Iva, sotto forma di rimborsi chiesti e puntualmente negati.

In particolare, le linee di azione delle Entrate sono state sostanzialmente due:

- analisi sulle cessioni di crediti collegati a lavori edili, per individuare quegli importi che non corrispondevano all’effettiva realizzazione di un’opera. In tal senso sono stati eseguiti sequestri, in sinergia con la Guardia di finanza, di crediti fittizi per circa mezzo miliardo di euro.

- analisi automatizzata, legata a fattori di rischio standard che fanno emergere le comunicazioni di cessione dei crediti più problematiche. Tale meccanismo introdotto nel 2021 dal decreto antifrodi è volto a rigettare le comunicazioni irregolari. A tal proposito gli scarti sono stati pari a 1,9 miliardi di euro nel 2024.

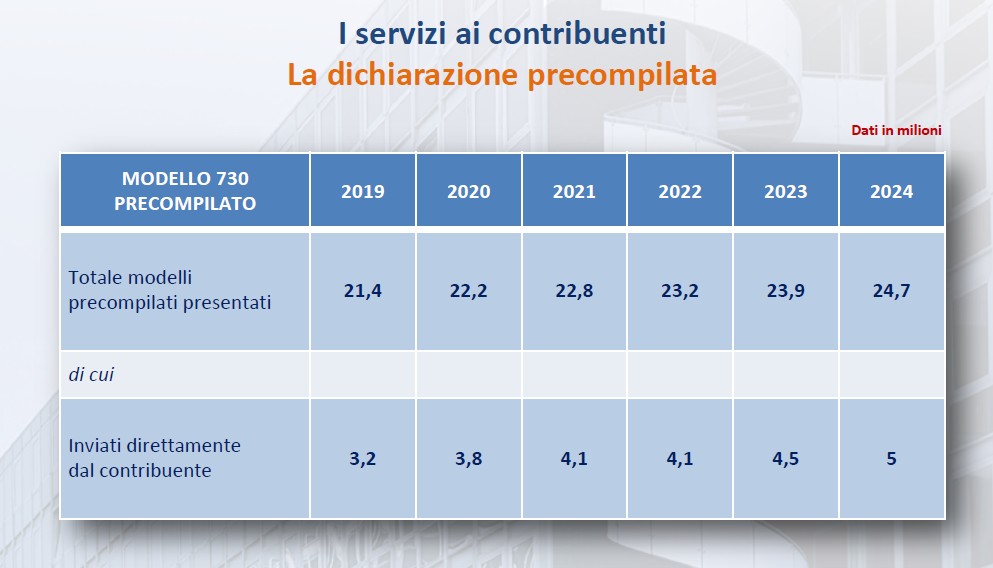

Precompilata: i dati ufficiali 2024

Relativamente alla Dichiarazione dei redditi il 730 precompilato (fai da te) ammonta a 5 milioni

In particolare, nel 2024 sono stati 5 milioni i modelli 730 inviati dai cittadini, il dato più alto dal 2015.

Occorre evidenziare che su circa 25 milioni di dichiarazioni precompilate, una su cinque è stata trasmessa con il fai-da-te da dipendenti e pensionati.

Al debutto della precompilata risalente a dieci anni fa ci si era fermati a un modello su 14.

Viene specificato che dietro i dati conseguiti, si possono rilevare alcune tendenze ricorrenti di questi anni:

- l’area del modello 730 si amplia rubando spazio al modello Redditi;

- l’invio fai-da-te cresce di pari passo con la quota di contribuenti che non modificano i dati precaricati;

- l’invio diretto è stato senz'altro favorito dalle semplificazioni introdotte con la riforma fiscale: compilazione “assistita” e poi compilazione “semplificata” che ha esordito l’anno scorso.

Occorre evidenziare che l complessità delle regole fiscali impedirà all’invio fai-da-te di diventare prevalente.

Ma, come osservato da più parti, la precompilata resta un utile strumento di lavoro anche per Caf e intermediari.

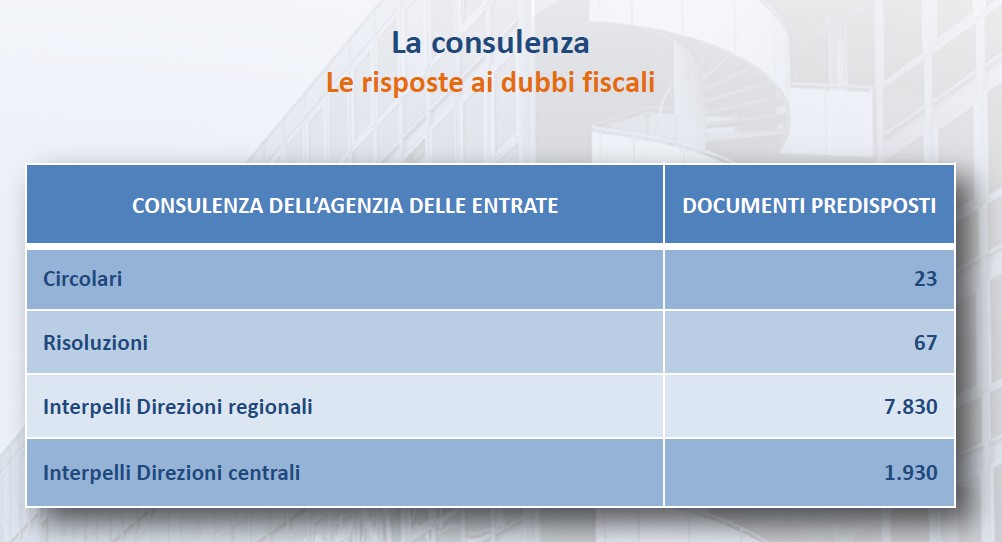

Interpelli: dati ufficiali 2024

Il Direttore ADE Vincenzo Carbone ha annunciato una novità in tema di interpelli: si sta lavorando a un coordinamento per evitare risposte incoerenti da parte delle diverse direzioni regionali.

Come si evince anche dalla slide del Rapporto diffuso il 18 febbraio, nel 2024 sono state predisposte 9.760 risposte a interpelli, di cui 1.930 a livello centrale e 7.830 su base regionale.

Si è quindi in presenza di un leggero calo dal 2023 ma consistente rispsetto al 2021, con io boom da superbonus e con la coda degli aiuti Covid.

.

. -

Omnicomprensività reddito di lavoro autonomo: chiarimenti in arrivo

Il 12 febbraio durante il question time sono stati rischiesti chiarimenti sulla nozione di omnicomprensività del reddito di lavoro autonomo.

Nel loro quesito gli Onorevoli interroganti hanno richiamano l’articolo 54 del TUIR che introduce, quale criterio generale di determinazione del reddito di lavoro autonomo, il principio di onnicomprensività, similmente a quanto avviene nella determinazione del reddito di lavoro dipendente.

Viene appunto evidenziato che sulla disposizione sussisterebbero dubbi interpretativi circa l’eventuale inclusione degli interessi maturati su un deposito bancario connesso all’attività professionale e, di conseguenza, la loro rilevanza nella determinazione del reddito d’impresa.

A parere degli Interroganti, tenuto conto che tale incertezza interpretativa potrebbe avere un impatto significativo sulla determinazione delle basi imponibili per le imprese con conseguenze rilevanti in termini di compliance fiscale e pianificazione finanziaria, gli stessi chiedono di sapere “quali iniziative di competenza il Governo intenda adottare al fine di chiarire l’ambito applicativo dell’articolo 54 del TUIR, in particolare con riferimento alla rilevanza, (ai fini ndr) della determinazione del reddito d’impresa, degli interessi maturati su un deposito bancario connesso all’attività professionale”.Omnicomprensività reddito di lavoro autonomo: chiarimenti in arrivo

Al riguardo, sentiti i competenti Uffici dell’Agenzia delle entrate, la replica ricorda innanzitutto che nell’ambito di una più ampia revisione della disciplina dei redditi di lavoro autonomo, con l’art. 5, comma 1, lettera b), del d.lgs. 13 dicembre 2024, n. 192, è stato interamente sostituito l’art. 54 del TUIR, il quale, al comma 1, primo periodo, ora prevede che “Il reddito derivante dall'esercizio di arti e professioni è costituito dalla differenza tra tutte le somme e i valori in genere a qualunque titolo percepiti nel periodo di imposta in relazione all'attività artistica o professionale e l'ammontare delle spese sostenute nel periodo stesso nell'esercizio dell'attività, salvo quanto diversamente stabilito nel presente articolo e negli altri articoli del capo V”.

Con tale disposizione è stato, pertanto, introdotto, nell’ambito della determinazione del reddito di lavoro autonomo, il principio di onnicomprensività, in virtù del quale qualunque somma percepita nello svolgimento dell’attività professionale e/o artistica nel periodo d’imposta è ricondotta alla categoria reddituale del lavoro autonomo.Viene invece chiarito che la questione interpretativa prospettata riguarda il più generale tema del coordinamento tra il principio di onnicomprensività – sulla base del quale sono tassate, come reddito di lavoro autonomo, “tutte le somme e i valori in genere a qualunque titolo percepiti nel periodo di imposta in relazione all'attività artistica o professionale (… )”- e le altre disposizioni tributarie che si rendono, comunque, applicabili al momento della percezione dei proventi riconducibili all’attività professionale (come nel caso degli interessi attivi bancari maturati sul conto corrente dedicato all’attività professionale).

Ciò posto, l’Agenzia delle entrate fa presente che, trattandosi di una modifica normativa di recente introduzione, cui si riconnettono delicate attività esegetiche che implicano l’armonico coordinamento con altre disposizioni aventi dignità giuridica di norme speciali, il relativo nodo interpretativo è attualmente oggetto di mirati approfondimenti e sarà sciolto in maniera sistematica nell’ambito di un prossimo documento di prassi. -

Adempimento Collaborativo: nuovo modello dal 17 dicembre

Con il Provvedimento n. 450193 del 17 dicembre le Entrate approvano il Modello ultile per l'adempimento collaborativo di cui agli articoli 3 e ss. del decreto legislativo 5 agosto 2015, n. 128, con le relative istruzioni.

Adempimento Collaborativo: nuovo modello dal 17 dicembre

È approvato, unitamente alle relative istruzioni, il nuovo “Modello di adesione al regime di adempimento collaborativo” da utilizzare per la richiesta di adesione al regime a far data dal 17 dicembre.

Il modello sostituisce quello approvato con Provvedimenti del Direttore dell’Agenzia delle entrate prott. n. 54237 e 54749 del 14 aprile 2016 e successivamente modificato con Provvedimento del Direttore dell’Agenzia delle entrate prot. n. 153271 del 04 maggio 2022.

Il modello è sottoscritto e presentato all’Ufficio Adempimento collaborativo della Direzione Centrale Grandi contribuenti e internazionale, esclusivamente per via telematica all’indirizzo di posta elettronica certificata, di cui al Decreto del Presidente della Repubblica 11 febbraio 2005, n. 68, indicato nelle istruzioni per la compilazione del modello.

Per i soggetti non residenti privi di PEC la domanda di accesso può essere presentata alla casella di posta elettronica ordinaria indicata nelle istruzioni per la compilazione del modello.Le Entrate precisano che il modello appena pubblicato aveva necessità di essere adeguato alla luce delle modifiche intervenute con l’emanazione del Decreto del Ministro dell’Economia e delle Finanze del 6 dicembre 2024 attuativo delle disposizioni contenute nel decreto legislativo 5 agosto 2015, n. 128 come modificato dal decreto legislativo 30 dicembre 2023, n.221.

In particolare, il decreto legislativo del 30 dicembre 2023, n.221 ha esteso l’accesso al regime dell’adempimento collaborativo ai contribuenti che conseguono un volume di affari o di ricavi:- a) a decorrere dal 2024 non inferiore a 750 milioni di euro;

- b) a decorrere dal 2026 non inferiore a 500 milioni di euro;

- c) a decorrere dal 2028 non inferiore a 100 milioni di euro.

Inoltre, sempre in relazione ai requisiti soggettivi, il decreto legislativo del 5 agosto 2024, n. 108, recante «Disposizioni integrative e correttive in materia di regime di adempimento collaborativo, razionalizzazione e semplificazione degli adempimenti tributari e concordato preventivo biennale», del decreto legislativo 5 agosto 2015, n. 128, ha previsto l’estensione del regime, altresì, ai contribuenti che appartengono a un gruppo di imprese, inteso quale insieme delle società, delle imprese e degli enti sottoposti a controllo comune ai sensi dell’articolo 2359, comma 1, numeri 1) e 2), e comma 2 del codice civile, a condizione che almeno un soggetto del gruppo possieda i requisiti dimensionali indicati nel comma 1-bis dell’articolo 7 del decreto e che il gruppo adotti un sistema integrato di rilevazione, misurazione, gestione e controllo del rischio fiscale, certificato ai sensi dell’articolo 4, comma 1-bis del decreto.

Infine, in merito ai requisiti oggettivi, il decreto legislativo del 30 dicembre 2023, n. 221, ha aggiunto i commi 1-bis, 1-ter e 1-quater all’articolo 4 del decreto, ai sensi dei quali il sistema di rilevazione, misurazione, gestione e controllo del rischio fiscale di cui al comma 1 deve essere certificato, anche in ordine alla sua conformità ai principi contabili, da parte di professionisti indipendenti già in possesso di una specifica professionalità iscritti all’albo degli avvocati o dei dottori commercialisti ed esperti contabili.

Allegati: -

CPB degli ISA: correttivo alle cause di esclusione e cessazione

Il Collegato Fiscale (DL n 155/2024) convertito in legge n 189/2024 contiene novità per il concordato preventivo biennale.

In particolare si prevedono modifiche alle cause di esclusione e cessazione previste dal Dlgs n 13/2024.

Concordato preventivo biennale: correttivo nel Collegato Fiscale

Con l’articolo 7-quinquies, introdotto in sede referente, si limita l’operatività della causa di esclusione dal concordato preventivo biennale di cui all’articolo 11, comma 1, lettera b-quater) e della causa di cessazione del concordato prevista dall’articolo 21, comma 1, lettera b-ter) del decreto-legislativo n. 13 del 2024.

Nel dettaglio, alla lettera a) si modifica l’articolo 11, comma 1, lettera b-quater) del decreto legislativo n. 13 del 2024 recante la causa di esclusione dei contribuenti dall’accesso alla proposta di concordato che riguarda il caso in cui la società o l’associazione di cui all’articolo 5 del TUIR di cui al D.P.R. n. 917 del 1986 è interessata da modifiche della compagine sociale.

Per effetto della disposizione in esame, tale causa di esclusione opera soltanto nel caso di modifiche alla compagine sociale che ne aumentano il numero dei soci o degli associati (e non quindi nel caso di modifiche in cui tale numero diminuisce o rimane invariato), fatto salvo il subentro di due o più eredi in caso di decesso del socio o associato.Mentre alla lettera b), si modifica l’articolo 21, comma 1, lettera b-ter) del medesimo decreto legislativo n. 13 del 2024, recante la causa di cessazione dal concordato preventivo che riguarda il caso in cui la società o l’associazione di cui all’articolo 5 del TUIR D.P.R. n. 917 del 1986 è interessata da modifiche della compagine sociale.

Per effetto della disposizione in esame, analogamente a quanto visto per le cause di esclusione, tale causa di cessazione opera soltanto nel caso di modifiche alla compagine sociale che ne aumentano il numero dei soci o degli associati, fatto salvo il subentro di due o più eredi in caso di decesso del socio o associato.

-

CPB: le novità per gli ISA nel Collegato Fiscale convertito

Il Decreto n 155/2024 o Collegato Fiscale convertito in Legge n 189 pubblicata in GU n 291 dl 12 dicembre con l'art 7 reca un correttivo per il Concordato preventivo biennale degli ISA.

Sinteticamente, si modifica l’imposta sostitutiva, per le annualità ancora accertabili, dei soggetti che aderiscono al concordato preventivo biennale.

I soggetti che hanno applicato gli indici sintetici di affidabilità fiscale (ISA) e che aderiscono nel termine del 31 ottobre 2024 (termine riaperto fino al 12 dicembre), possono adottare un regime di ravvedimento, versando l’imposta sostitutiva delle imposte sui redditi e delle relative addizionali nonché dell’imposta regionale sulle attività produttive.

Il decreto adegua la normativa in materia di ravvedimento per i soggetti che aderiscono al concordato preventivo biennale e che per le annualità 2020 e 2021 abbiano dichiarato la presenza di una causa di esclusione dalla applicazione degli ISA in relazione alla diffusione della pandemia da COVID-19.CPB: il vigore il correttivo per gli ISA

Viene approvato il correttivo per il CPB degli ISA prevedendo che all'articolo 2-quater del decreto-legge 9 agosto 2024, n. 113, convertito, con modificazioni, dalla legge 7 ottobre 2024, n. 143, sono apportate le seguenti modificazioni:

- i soggetti di cui al comma 1, con un ammontare di ricavi di cui all'articolo 85, comma 1, esclusi quelli di cui alle lettere c), d) ed e), o compensi di cui all'articolo 54, comma 1, del testo unico delle imposte sui redditi, approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, fino a 5.164.569 euro e che non determinano il reddito con criteri forfetari, possono accedere al regime di ravvedimento di cui al presente articolo nel caso in cui anche per una delle annualità comprese tra il 2018 e il 2022:

- a) hanno dichiarato una delle cause di esclusione dall'applicazione degli ISA correlata alla diffusione della pandemia da COVID-19, introdotta con i decreti attuativi dell'articolo 148 del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77;

- b) ovvero hanno dichiarato la sussistenza di una condizione di non normale svolgimento dell'attività di cui all'articolo 9-bis, comma 6, lett. a), del decreto-legge 24 aprile 2017, n. 50, convertito, con modificazioni, dalla legge 21 giugno 2017, n. 96.

Per le annualità in cui sussistono le circostanze previste dal comma 6-bis, lettere a) e b), ai fini del calcolo dell'imposta sostitutiva da versare per il ravvedimento:

- a) la base imponibile dell'imposta sostitutiva delle imposte sui redditi e delle relative addizionali è costituita dalla differenza tra il reddito d'impresa o di lavoro autonomo già dichiarato, alla data di entrata in vigore della legge di conversione del presente decreto, per l'annualità interessata e il valore dello stesso incrementato nella misura del 25 per cento;

- b) l'imposta sostitutiva delle imposte sui redditi e delle relative addizionali è determinata applicando, all'incremento di cui alla precedente lettera a), l'aliquota del 12,5 per cento

- c) la base imponibile dell'imposta sostitutiva dell'imposta regionale sulle attività produttive e' costituita dalla differenza tra il valore della produzione netta già dichiarato per l'annualità interessata e il valore dello stesso incrementato nella misura del 25 per cento;

- d) l'imposta sostitutiva dell'imposta regionale sulle attività produttive è determinata applicando, all'incremento di cui alla precedente lettera c), l'aliquota del 3,9 per cento.

Le imposte sostitutive delle imposte sui redditi e delle relative addizionali e dell'imposta regionale sulle attività produttive, determinate con le modalità di cui al comma precedente, sono diminuite del 30 per cento.

Attenzione al fatto che nel corso dell’esame parlamentare, il Senato ha apportato alcune modifiche:

- viene estesa la platea dei contribuenti che possono accedere al regime opzionale includendovi anche coloro hanno dichiarato una causa di esclusione dall'applicazione degli ISA correlata all'esercizio di due o più attività di impresa, non rientranti nel medesimo indice sintetico di affidabilità fiscale, qualora l'importo dei ricavi dichiarati relativi alle attività non rientranti tra quelle prese in considerazione dall'indice sintetico di affidabilità fiscale relativo all'attività prevalente superi il 30% dell'ammontare totale dei ricavi dichiarati. Per i predetti contribuenti non si applica la riduzione del 30% dell’imposta sostitutiva;

- con riguardo ai redditi prodotti in forma associata, imputati ai singoli soci o associati, il versamento dell'imposta sostitutiva delle imposte sui redditi e delle relative addizionali può essere eseguito dalla società o associazione in luogo dei singoli soci o associati;

- viene precisato che i decreti ministeriali relativi alle cause di esclusione dall’applicazione degli ISA correlata alla diffusione della pandemia da COVID-19, sono quelli “adottati in attuazione del combinato disposto dell'articolo 9-bis, comma 7, del decreto-legge n. 50 del 2017 […] e dell'articolo 148 del decreto-legge 19 maggio 2020, n. 34” (nel testo iniziale erano i decreti “attuativi dell’articolo 148 del decreto-legge 19 maggio 2020, n. 34”.

- i soggetti di cui al comma 1, con un ammontare di ricavi di cui all'articolo 85, comma 1, esclusi quelli di cui alle lettere c), d) ed e), o compensi di cui all'articolo 54, comma 1, del testo unico delle imposte sui redditi, approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, fino a 5.164.569 euro e che non determinano il reddito con criteri forfetari, possono accedere al regime di ravvedimento di cui al presente articolo nel caso in cui anche per una delle annualità comprese tra il 2018 e il 2022:

-

Terreni donati: cambiano le plusvalenze da cessione

Il DLgs. di Riforma di Irpef e Ires prevede che per le cessioni di terreni donati rileverà il costo del donante.

La disposizione del comma 1 dell'art 7 rubricato Plusvalenze delle aree edificabili ricevute in donazione si applica alle cessioni a titolo oneroso di terreni suscettibili di utilizzazione edificatoria effettuate a partire dalla data di entrata in vigore del decreto.

In attuazione dell’art. 5 comma 1 lett. h) n. 1 della L. 111/2023, l’art. 7 dello schema del Dlgs. di riforma di Irpef e Ires prevede la revisione del criterio di determinazione delle plusvalenze realizzate a seguito di cessione a titolo oneroso di terreni suscettibili di utilizzazione edificatoria.

Ossia, qualora tali terreni siano acquistati per effetto di donazione, come prezzo di acquisto, si assumerà quello sostenuto dal donante.

Terreni donati: cambiano le regole per le plusvalenze da cessione

Attualmente norma di riferimento, ossia l'art. 68 comma 2 ultimo periodo del TUIR, prevede che Per i terreni acquistati per effetto di successione o donazione si assume come prezzo di acquisto il valore dichiarato nelle relative denunce ed atti registrati, od in seguito definito e liquidato, aumentato di ogni altro costo successivo inerente, nonché dell'imposta comunale sull'incremento di valore degli immobili e di successione.

Con l'art 7 su indicato si va appunto a modificare tale previsione e all’articolo 68 del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, sono apportate le seguenti modificazioni:

- a) al comma 1, secondo periodo, sono aggiunte, in fine, le seguenti parole: «, aumentato dell’imposta sulle donazioni nonché di ogni altro costo successivo inerente»;

- b) al comma 2, il quarto periodo è sostituito dai seguenti: «Per i terreni acquistati per effetto di successione si assume come prezzo di acquisto il valore dichiarato nella relativa dichiarazione, od in seguito definito e liquidato, aumentato dell’imposta di successione nonché di ogni altro costo successivo inerente. Per i terreni acquistati per effetto di donazione si assume come prezzo di acquisto quello sostenuto dal donante aumentato dell’imposta sulle donazioni nonché di ogni altro costo successivo inerente.».

La relazione illustrativa al Dlgs in oggetto, di prossima introduzione, ha evidenziato che la norma intende risolvere la questione che concerne gli effetti della donazione dei terreni edificabili a familiari seguita, entro un ristretto arco temporale, dalla loro cessione a terzi a opera dei donatari.

Si introdurrà un principio analogo a quello cui si ispira la legislazione vigente con riguardo alle cessioni degli immobili acquisiti per donazione da non più di cinque anni, per i quali è stabilito che si assume come prezzo di acquisto o costo di costruzione quello sostenuto dal donante.

Si impedisce il perpetrarsi di operazioni finalizzate esclusivamente a evitare o ridurre la tassazione della plusvalenza rispetto a quella che sarebbe derivata dalla cessione dell’area edificabile qualora la stessa fosse stata effettuata direttamente dal donante.