-

Modello 770/2025: regole per invio entro il 31 ottobre

Il Modello 770/2025 va inviato entro fine ottobre.

A tale proposito le Entrate hanno pubblicato il Provvedimento n 75896/2025 con le regole per i sostituti d'imposta. Scarica qui il Modello 770/2025 e le relative istruzioni.

Modello 770/2025: come è composto

È approvato il modello 770/2025 per l’anno di imposta 2024, con le istruzioni per la compilazione, da utilizzare per comunicare i dati relativi alle ritenute operate nell’anno 2024 ed i relativi versamenti, nonché le ritenute operate su dividendi, proventi da partecipazione, redditi di capitale od operazioni di natura finanziaria ed i versamenti effettuati dai sostituti d’imposta.

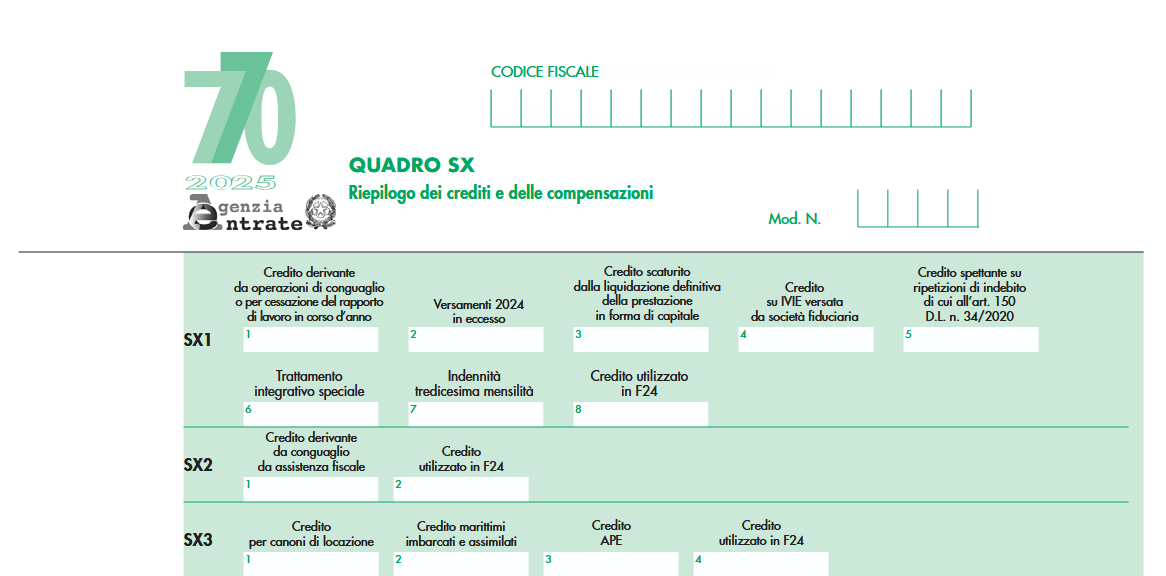

Il modello 770/2025 è altresì utilizzato per l’indicazione delle compensazioni operate nonché per l’indicazione dei crediti d’imposta utilizzati e dei dati relativi alle somme liquidate a seguito di procedure di pignoramento presso terzi.Il modello è composto dal frontespizio e dai quadri SF, SG, SH, SI, SK, SL, SM, SO, SP, SQ, SS, DI, ST, SV, SX e SY.

I soggetti tenuti alla presentazione della dichiarazione dei sostituti d’imposta, nonché gli intermediari e gli altri soggetti che intervengono in operazioni fiscalmente rilevanti e i soggetti incaricati della trasmissione telematica di cui all’articolo 3, commi 2-bis e 3, del decreto del Presidente della Repubblica 22 luglio 1998, n. 322, e successive modificazioni, devono trasmettere in via telematica i dati delle dichiarazioni redatte su modelli conformi secondo le specifiche tecniche che saranno stabilite con successivo provvedimento.

770/2025: chi è tenuto alla presentazione

Il modello 770/2025 (anno d’imposta 2024) deve essere utilizzato dai sostituti d’imposta, comprese le Amministrazioni dello Stato, per comunicare in via telematica all’Agenzia delle Entrate le ritenute operate su:

- redditi di lavoro dipendente e assimilati

- redditi di lavoro autonomo, provvigioni e redditi diversi

- dividendi, proventi e redditi di capitale, ricomprendendo le ritenute su pagamenti relativi a bonifici disposti per il recupero del patrimonio edilizio e per interventi di risparmio energetico (art. 25 del D.L. n. 78 del 31 maggio 2010)

- locazioni brevi inserite all’interno della CU (articolo 4, del decreto legge 24 aprile 2017, n. 50, convertito con modificazioni dalla legge 21 giugno 2017, n. 96)

- somme liquidate a seguito di pignoramento presso terzi (art. 21, comma 15, della legge 27 dicembre 1997, n. 449, come modificato dall’art. 15, comma 2, del decreto-legge 1° luglio 2009, n. 78, convertito in legge 3 agosto 2009, n. 102) e somme liquidate a titolo di indennità di esproprio e di somme percepite a seguito di cessioni volontarie nel corso di procedimenti espropriativi, nonché di somme comunque dovute per effetto di acquisizioni coattive conseguenti a occupazioni d’urgenza.

Attenzione al fatto che l'invio del modello 770 è possibile a condizione che il sostituto abbia trasmesso – nei diversi termini previsti dall’art. 4 del D.P.R. 22 luglio 1998 n. 322 (17 marzo ;31 marzo e 31 ottobre 2025) – la Certificazione unica e, qualora richiesto, la Certificazione degli utili.

Occorre evidenziare che, dall’anno d’imposta 2025 i sostituti di imposta che corrispondono esclusivamente compensi di redditi di lavoro dipendente, autonomo o assimilati e che al 31 dicembre dell’anno precedente avevano un numero complessivo di dipendenti non superiore a cinque possono aderire al sistema semplificato di comunicazione dei dati (articolo 16, decreto legislativo 1/2024) secondo le modalità e le procedure stabilite dal provvedimento 31/01/2025 dell’Agenzia delle entrate, come modificato dal Provvedimento 3 giugno 2025.

Leggi anche 770 semplificato: dati entro il 30 settembre.

La comunicazione dei dati attraverso tale sistema è equiparata alla loro esposizione nella dichiarazione annuale modello 770.

770/2025: alcune novità

Occorre evidenziare che, la scadenza per la trasmissione telematica del 770 è confermata al 31 ottobre 2025 e tra le novità vi sono:

- rimodulate le note nei quadri ST e SV,

- e gestito, nel quadro SX, il credito correlato al “bonus tredicesima” riconosciuto dal datore di lavoro.

Le istruzioni che accompagnano il modello mostra un alleggerimento dei quadri dei versamenti, ST e SV.

Tra le note da esporre nel punto 10 scompare quella identificata con il codice N che, in caso di cessioni di contratto e operazioni societarie senza estinzione, veniva utilizzata dal sostituto d’imposta cessionario che proseguiva le operazioni di trattenuta e versamento delle rate delle addizionali e degli altri tributi da assistenza fiscale iniziate dal datore di lavoro cedente.

Appare nuova invece la nota M, riservata alle amministrazioni statali che effettuano il conguaglio fiscale entro due mesi dalla cessazione del rapporto, in base all’articolo 29, comma 2, del Dpr 600/1973.

-

Modello 770/2025: compilazione del Quadro SF

Entro il 31 ottobre va inviato il Modello 770/2025 per i sostituti d'imposta. Per tutte le regole e il modello leggi anche: Modello 770/2025: regole per invio entro il 31 ottobre

Vediamo le novità di quest'anno per il Quadro SF.

Modello 770/2025: compilazione del Quadro SF

Nel Quadro SF del Modello 770/2025, con riferimento al corrisposto al 2024, sono indicati i redditi di capitale.

In particolare, il quadro SF è relativo:

- ai redditi di capitale,

- ai compensi per avviamento commerciale

- ai contributi degli enti pubblici e privati,

- nonché alla comunicazione dei redditi di capitale non imponibili o imponibili in misura ridotta, imputabili a soggetti non residenti.

Relativamente all'ultimo caso occorre evidenziare che la comunicazione riguarda i soggetti e gli intermediari indicati nell’art. 10, comma 1, del D.Lgs. 21 novembre 1997, n. 461, che devono adempiere, ai sensi del comma 2 della medesima disposizione, relativamente ai redditi di capitale corrisposti a soggetti non residenti non imponibili o imponibili in misura ridotta.

La comunicazione deve essere effettuata con riferimento a:- redditi di capitale di cui all’articolo 26-bis del D.P.R. n. 600 del 1973 corrisposti a soggetti residenti in Stati o territori che consentono un adeguato scambio di informazioni decreto ministeriale 4 settembre 1996 (vedi tabella SH – Elenco degli Stati convenzionati che consentono scambi di informazioni, posta nell’Appendice delle presenti istruzioni), come risultante da successive modifiche o integrazioni. Tutte le banche centrali e gli organismi che gestiscono anche le riserve ufficiali dello Stato non sono soggetti ad imposizione, relativamente ai redditi di cui all’articolo 26-bis del D.P.R. n. 600 del 1973. Si precisa altresì che per i proventi derivanti dalle operazioni di pronti contro termine, di riporto e di mutuo di titoli garantito, qualora abbiano ad oggetto azioni o titoli similari, l’esenzione non spetta alla quota del provento corrispondente all’ammontare degli utili messi in pagamento nel periodo di durata del contratto. In tal caso i proventi assoggettati a ritenuta a titolo d’imposta devono essere riportati nel prospetto D del quadro SH;

- interessi e altri proventi derivanti da depositi e conti correnti bancari e postali, compresi i buoni fruttiferi e certificati di deposito emessi dalle banche dal 1° luglio 1998, corrisposti a tutti i soggetti non residenti nel territorio dello Stato (v. art. 23 comma 1, lett. b), del TUIR);

- interessi e altri proventi dei certificati di deposito e buoni fruttiferi emessi dalle banche fino al 30 giugno 1998;

- redditi di capitale per i quali è stata applicata un’aliquota di ritenuta ridotta o pari a zero per effetto di convenzioni bilaterali per evitare la doppia imposizione;

- redditi di capitale derivanti dalla partecipazione a OICR di diritto italiano di cui agli articoli 26-quinquies del D.P.R. n. 600 del 1973 e articolo 7, del D.L. 25 settembre 2001, n. 351 corrisposti a soggetti non residenti.

Attenzione anche al fatto che la comunicazione dei dati relativi ai soggetti non residenti che hanno percepito utili ovvero altri proventi equiparati di cui agli articoli 27, 27-bis e 27-ter del D.P.R. n. 600 del 1973 deve essere, invece, effettuata nel quadro SK.

Si ricorda inoltre che per i redditi di capitale corrisposti a non residenti soggetti alla ritenuta a titolo d’imposta di cui all’art. 26, comma 5, del citato D.P.R. n. 600 del 1973, nonché per i proventi corrisposti a soggetti non residenti, sempreché soggetti alla ritenuta a titolo d’imposta, per il tramite di stabili organizzazioni estere di imprese residenti, non deve essere compilato il presente quadro, bensì il corrispondente quadro della dichiarazione dei redditi delle società di capitali, enti commerciali ed equiparati oppure degli enti non commerciali ed equiparati ovvero il Mod. 770, quadro SH, prospetto B, a seconda del tipo di dichiarazione che deve essere presentata.

Non sono soggetti a comunicazione gli interessi di qualunque tipo e gli altri proventi corrisposti da banche italiane o da filiali italiane di banche estere a banche estere o a filiali estere di banche italiane. -

770/2025: novità nel quadro ST, il codice 20

Il modello 770/2025, relativo al periodo d’imposta 2024, approvato con il Provvedimento ADE n 75896/2025 va inviato entro il 31 ottobre prossimo.

Quest'anno nel quadro ST nella sezione I e II) va indicata la rimodulazione delle note relative alle varie sospensioni dei versamenti che si sono susseguiti nel corso dell’emergenza sanitaria da COVID-19, da indicare nella casella n. 15.

Vediamo i dettagli.

770/2025: novità nel quadro ST

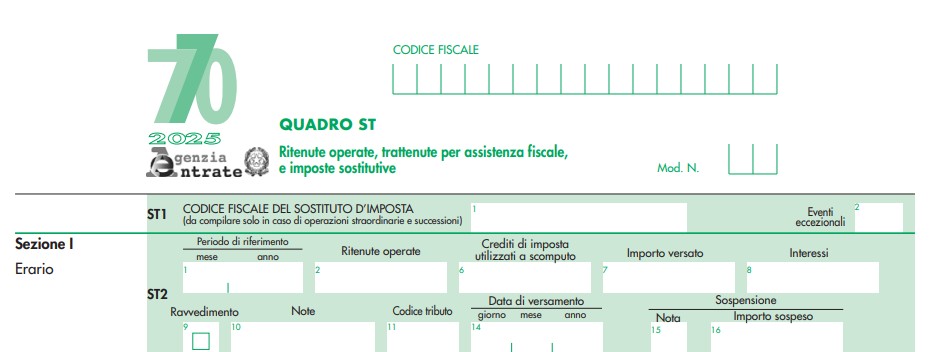

Nel Modello 770/2025 nel quadro ST vanno indicate le ritenute operate, le trattenute per assistenza fiscale, le imposte sostitutive effettuate. nonché dei versamenti relativi alle ritenute e imposte sostitutive.

Il quadro ST si compone di quattro sezioni:

- la prima sezione deve essere utilizzata per indicare i dati relativi alle ritenute alla fonte operate e per assistenza fiscale effettuata, nonché per esporre tutti i versamenti relativi alle ritenute e imposte sostitutive sotto indicate.

- la seconda sezione deve essere utilizzata per indicare i dati relativi alle trattenute di addizionale regionale all’IRPEF comprese quelle effettuate in sede di assistenza fiscale, nonché per esporre tutti i relativi versamenti.

- la terza sezione deve essere utilizzata per indicare i dati relativi alle ritenute operate e imposte sostitutive applicate su redditi di capitale e altri redditi relative ai quadri di riferimento, nonché per esporre tutti i relativi versamenti.

- la quarta sezione deve essere utilizzata per indicare:

- le imposte sostitutive di cui agli artt. 6 e 7, del D.Lgs. 21 novembre 1997, n. 461;

- l’imposta sul valore degli immobili situati all’estero (IVIE) di cui all’art. 19, commi da 13 a 17 del D.L. 6 dicembre 2011, n. 201 versata dalle società fiduciarie per i soggetti da essi rappresentati;

- le imposte sostitutive di cui all’art. 26-ter del D.P.R. n. 600 del 1973;

- l’imposta di bollo speciale sulle attività finanziarie oggetto di operazioni di emersione;

- l’acconto dell’imposta sostitutiva sui redditi diversi di natura finanziaria in regime del risparmio amministrato di cui all’articolo 2, comma 5, del decreto-legge 30 novembre 2013, n. 133;

- imposta sul valore dei contratti di assicurazione di cui all’articolo 1, comma 2-sexies, D.L. n.24 settembre 2002, n. 209;

- l’imposta sulle attività finanziarie detenute all’estero (IVAFE) e l’imposta sostitutiva corrispondente a quella di cui all’articolo 7 del D.Lgs 21 novembre 1997, n. 461 effettuati dal rappresentante fiscale di cui all’articolo 2, paragrafo 4 della Convenzione tra la Santa Sede e il Governo della Repubblica Italia in materia fiscale;

- l’imposta su plusvalenze e altri proventi realizzati mediante rimborso o cessione a titolo oneroso, permuta o detenzione di cripto-attività in regime di risparmio amministrato e gestito, come introdotta dal comma 126 dell’art. 1, della legge n. 197/2022 (legge di bilancio 2023) (codice tributo 1716).

Una delle principali novità presente nei quadri ST (sezione I e II) riguarda la rimodulazione delle note relative alle varie sospensioni dei versamenti che si sono susseguiti nel corso dell’emergenza sanitaria da COVID-19, da indicare nella casella n. 15.

Come specificato dalle istruzioni al modello "Qualora i sostituti di imposta, essendone legittimati, non abbiano effettuato, in tutto o in parte, i versamenti nel 2020 alle usuali scadenze previste dalla legge e abbiano proseguito nei versamenti anche nell’anno 2024, avvalendosi delle disposizioni di sospensione emanate a seguito dell’emergenza sanitaria da COVID-19, e che abbiano esposto i versamenti utilizzando i codici da 1 a 15 nei modelli 770 riferiti ad anni di imposta precedenti, dovranno procedere alla compilazione dei punti 15 e 16"

In tal caso:- nel punto 15 deve essere utilizzato il codice:

- 20 – Se il sostituto di imposta si è avvalso di una o più disposizione di sospensione dei versamenti, emanate a seguito dell’emergenza sanitaria da COVID-19, e ha già indicato le somme versate nei modelli 770 riferiti ad anni di imposta precedenti, utilizzando nel punto 15 i codici da 1 a 15. In tal caso, devono essere compilati esclusivamente il punto 7 (indicando le rate versate nel 2024 in forma aggregata, senza alcuna distinzione relativa alle diverse tipologie di sospensione), il punto 11 e il punto 16 (indicando il totale dell’importo dei versamenti sospesi alla data del 1° gennaio 2025).

- nel punto 16 deve essere indicato il totale dell’importo dei versamenti sospesi alla data del 1° gennaio 2025 in virtù di una o più disposizione di sospensione dei versamenti, emanate a seguito dell’emergenza sanitaria da COVID-19 individuate con il codice 20 nel punto 15.

Si evidenzia che la novità è costituita dalla sostituzione dei vari codici di sospensione (da 1 a 15) dei precedenti Modelli 770 con il nuovo e unico codice 20 da esso assorbiti.

Per le altre novità si rimanda alle istruzioni al modello.

-

770/2025: le novità del quadro SX con il bonus Natale

Entro il 31 ottobre, con il Modello 770 i sostituti di imposta comunicano all’Agenzia delle Entrate i dati fiscali relativi alle ritenute operate nel periodo d’imposta 2024, i relativi versamenti e le eventuali compensazioni effettuate, il riepilogo dei crediti, nonché gli altri dati richiesti.

Per tutte le regole di invio del modello leggi anche: Modello 770/2025: regole per invio entro il 31 ottobre

A tale proposito vediamo la novità del Bonus Natale introdotto solo per il 2024 dall'art 2 bis del DL n 113/2024 per i lavoratori dipendenti.

770/2025: le novità del quadro SX con il bonus Natale

Tra le novità del Modello 770/2025 vi è l'indicazione, nel quadro SX del bonus una tantum, cosiddetto Natale, previsto per il solo anno 2024.

Ricordiamo che tale Bonus spetta ai dipendenti:

- con reddito complessivo del lavoratore (personale) non superiore a 28.000 euro nel 2024, indipendentemente dalla tipologia contrattuale del rapporto di lavoro dipendente di cui è titolare;

- con almeno un figlio a carico;

- fiscalmente capienti (imposta lorda sui redditi da lavoro dipendente superiore alle detrazioni fiscali spettanti).

Attenzione al fatto che il bonus non è concesso al lavoratore se il coniuge, non legalmente ed effettivamente separato o la parte dell’unione civile o il convivente di fatto è beneficiario del bonus Natale.

Relativamente alle istruzioni per il 770/2025 occorre evidenziare il quadro SX con la novità della casella 7.

Il quadro SX, in generale riguarda il riepilogo dei crediti e delle compensazioni effettuate ai sensi dell'art 17 del DLgs. 241/97 e dell'art 15 del DLgs. 175/2014.

Al rigo SX1 va indicato il credito derivante dall’erogazione dell’indennità una tantum di importo massimo di 100 euro prevista dall'art 2 bis del DL 113/2024 in favore dei lavoratori dipendenti con i requisiti su indicati.

Attenzione al fatto che, il credito maturato per effetto della erogazione del bonus Natale da parte del datore di lavoro, sostituto d’imposta, insieme alla tredicesima mensilità, deve essere riportato nella casella n. 7 del rigo SX1 denominata “Indennità tredicesima mensilità” e tale importo corrisponde alla somma indicata nel campo 723 delle Certificazioni Uniche 2025 trasmesse.

In merito, si evidenzia inoltre che, nella casella 7 non va essere inserito il bonus Natale fruito dal lavoratore in sede di dichiarazione dei redditi.

A seguito della introduzione della casella relativa al bonus Natale, il campo denominato “Credito utilizzato in F24” viene spostato nella casella n. 8. -

770/2025: la compilazione nelle operazioni straordinarie

Il Modello 770/2025 deve essere presentato entro il 31 ottobre 2025, come previsto dal comma 4bis dell’art. 4 del D.P.R. 22 luglio 1998, n. 322 esclusivamente per via telematica:

- a) direttamente dal sostituto d’imposta;

- b) tramite un intermediario abilitato ai sensi dell’art. 3, comma 3, del D.P.R. 22 luglio 1998, n. 322 e successive modificazioni

- c) tramite altri soggetti incaricati (per le Amministrazioni dello Stato);

- d) tramite società appartenenti al gruppo.

Relativamente alle operazioni straordinarie, vediamo i particolari adempimenti e il quadro SX.

770/2025: cosa fare nelle operazioni straordinarie

Nell’ipotesi di prosecuzione dell’attività da parte di un altro soggetto come nei casi di:

- fusioni anche per incorporazione,

- scissioni totali,

- scioglimento di una società personale e prosecuzione dell’attività sotto la ditta individuale di uno soltanto dei soci,

- cessione o conferimento da parte di un imprenditore individuale dell’unica azienda posseduta in una società di persone o di capitali,

- trasferimento di competenze tra amministrazioni pubbliche,

chi succede nei precedenti rapporti è tenuto a presentare un’unica dichiarazione dei sostituti d’imposta che deve essere comprensiva anche dei dati relativi al periodo dell’anno in cui il soggetto estinto ha operato.

Nei casi di operazioni societarie straordinarie o successioni avvenute nel corso del 2024 o del 2025, prima della presentazione della dichiarazione Modello 770/2025, il dichiarante deve procedere alla compilazione dei singoli quadri del Modello 770/2025 per esporre distintamente le situazioni riferibili ad esso dichiarante ovvero a ciascuno dei soggetti estinti.Relativamente ai soggetti estinti, i il dichiarante deve indicare, per l’anno d’imposta relativo alla presente dichiarazione, tutti i dati riguardanti il periodo compreso fra il 1° gennaio 2024 e la data, nel corso dell’anno 2024, di effettiva cessazione dell’attività o in cui si è verificato l’evento a prescindere dagli eventuali differenti effetti giuridici delle operazioni.

Si precisa che il quadro SX è unico e deve riguardare sia i dati del dichiarante che dei soggetti estinti.

Come evidenziato dalle stesse istruzioni, il soggetto A, avendo incorporato il soggetto B il 28 febbraio 2025, sarà tenuto a presentare per l’anno 2024 una sola dichiarazione modello 770/2025 contenente i quadri riferiti ad entrambi i soggetti.

770/2025: la compilazione per i soggetti estinti

Relativamente alla compilazione dei quadri concernenti i soggetti estinti, il dichiarante deve indicare nello spazio in alto a destra di ciascun quadro, contraddistinto dalla dicitura “Codice fiscale”, il proprio codice fiscale e, nel rigo “Codice fiscale del sostituto d’imposta”, quello del soggetto estinto.

Sempre con riferimento ai soggetti estinti, laddove previsto, deve essere indicato nella casella 3, “Eventi eccezionali”, l’eventuale codice dell’evento eccezionale relativo a tale sostituto, rilevabile dalle istruzioni riferite alla casella “Eventi eccezionali” posta nel frontespizio del Modello 770.

Nel caso di successione mortis causa avvenuta nel periodo d’imposta 2024, o nel 2025 prima della presentazione della dichiarazione, con prosecuzione dell’attività da parte dell’erede, quest’ultimo ha l’obbligo di presentare un’unica dichiarazione dei sostituti d’imposta anche per la parte dell’anno in cui ha operato il soggetto estinto secondo le modalità di compilazione sopra indicate.

Nell’ipotesi invece di non prosecuzione dell’attività da parte di un altro soggetto (liquidazione, fallimento/liquidazione giudiziale e liquidazione coatta amministrativa), la dichiarazione deve essere presentata dal liquidatore, curatore fallimentare/curatore della liquidazione giudiziale o commissario liquidatore, in nome e per conto del soggetto estinto relativamente al periodo dell’anno in cui questi ha effettivamente operato.In particolare, nel frontespizio del modello, nel riquadro “dati relativi al sostituto” e nei quadri che compongono la dichiarazione, devono essere indicati i dati del sostituto d’imposta estinto ed il suo codice fiscale; il liquidatore, curatore fallimentare/curatore della liquidazione giudiziale o commissario liquidatore che sottoscrive la dichiarazione, deve invece esporre i propri dati esclusivamente nel riquadro del frontespizio “dati relativi al rappresentante firmatario della dichiarazione”.

Anche in caso di successione ereditaria, qualora l’attività delle persone fisiche decedute non sia proseguita da altri, la dichiarazione deve essere presentata con le medesime modalità da uno degli eredi in nome e per conto del deceduto, relativamente al periodo dell’anno in cui esso ha effettivamente operato; l’erede che sottoscrive la dichiarazione, pertanto, deve invece indicare i propri dati esclusivamente nel riquadro “dati relativi al rappresentante firmatario della dichiarazione”.770/2025: operazioni straordinarie che non determinano l’estinzione del soggetto

Nel caso di operazioni straordinarie non comportanti l’estinzione di società quali le trasformazioni (ad esempio di società di capitali in società di persone e viceversa), il Modello 770/2025 deve essere compilato secondo le regole generali poiché tali operazioni, pur potendo determinare la nascita di nuovi soggetti d’imposta, non incidono sull’esistenza del soggetto e sui suoi adempimenti in qualità di sostituto d’imposta.

-

Armatore persona fisica: senza attività commerciale non è sostituto d’imposta

L’Agenzia delle entrate con la Consulenza Giuridica n 10 del 15 luglio ha chiarito che un armatore persona fisica, che non esercita attività commerciale, non può essere sostituto d’imposta neppure su sua scelta e non può effettuare la ritenuta a titolo di acconto sugli stipendi del personale di bordo, non rientrando nelle categorie previste dalla norma.

Armatore persona fisica: senza attività commerciale non è sostituto d’imposta

Il chierimento parte dall'articolo 23, comma 1, del Dpr n. 600/1973 che stabilisce che i soggetti obbligati ad applicare la ritenuta d'acconto sui redditi da lavoro dipendente sono:

- enti, società,

- persone fisiche con imprese commerciali o agricole, professionisti,

- e altre categorie specifiche,

ma non include i privati che non svolgono attività commerciale.

In pratica nel caso di specie un armatore persona fisica, si valuta se possa essere qualificato come sostituto d'imposta, ossia se possa, su propria opzione, effettuare la ritenuta d'acconto sugli stipendi dei propri dipendenti.

L'articolo 23 del Dpr n. 600/1973 stabilisce che la ritenuta d'acconto sui redditi da lavoro dipendente è obbligatoria solo per determinati soggetti, tra cui non rientrano gli armatori persona fisica che pagano i propri dipendenti.

Tuttavia, secondo l'Istante, l'articolo non esclude esplicitamente che altri soggetti, come un armatore persona fisica, possano agire come sostituti d'imposta su opzione.

La risposta dell’Agenzia nega questa possibilità evidenziando che, l’articolo 23 del Dpr n.600/1973 nel disciplinare le ritenute sui redditi di lavoro dipendente, individua in modo tassativo i soggetti che sono sostituti d’imposta ovvero «gli enti e le società indicati nell'articolo 87, comma 1, del testo unico delle imposte sui redditi, approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, le società e associazioni indicate nell'articolo 5 del predetto testo unico e le persone fisiche che esercitano imprese commerciali, ai sensi dell'articolo 51 del citato testo unico, o imprese agricole, le persone fisiche che esercitano arti e professioni, […], i quali corrispondono somme e valori di cui all'articolo 48 dello stesso testo unico […]», prevedendo che gli stessi «devono operare all'atto del pagamento una ritenuta a titolo di acconto dell'imposta sul reddito delle persone fisiche dovuta dai percipienti, con obbligo di rivalsa».

Pertanto, un armatore persona fisica che non esercita attività commerciale non può opzionare di diventare sostituto d'imposta e di conseguenza non può effettuare la ritenuta d'acconto sugli stipendi del personale di bordo, in quanto non rientra nelle categorie previste dalla norma.

-

Modello 770/2025: la novità della nota Q

Tra le novità che compaiono nel Modello 770/2025 vi è la nota Q

In essa vanno indicate le ritenute sulle provvigioni calcolate con errori dall’agente, e versate dal committente entro i termini.

Vediamo i dettagli dalle istruzioni al 770.

Modello 770/2025: la nota Q

La Nota Q si riferisce al caso previsto dall'art 25-bis comma 4 del DPR n 600/73 che recita testualmente: Se le provvigioni, per disposizioni normative o accordi contrattuali, sono direttamente trattenute sull'ammontare delle somme riscosse, i percipienti sono tenuti a rimettere ai committenti, preponenti o mandanti l'importo corrispondente alla ritenuta. Ai fini del computo dei termini per il relativo versamento da parte dei committenti, preponenti o mandanti, la ritenuta si considera operata nel mese successivo a quello in cui le provvigioni sono state trattenute dai percipienti. I committenti, preponenti o mandanti possono tener conto di eventuali errori nella determinazione dell'importo della ritenuta anche in occasione di successivi versamenti, non oltre il terzo mese dell'anno successivo a quello in cui le provvigioni sono state trattenute dai percipienti

Le ritenute erroneamente calcolata andranno appunto indicate con la Nota Q nel quadro ST.

Nella nota 10, come evidenziato dalle istruzioni è inserita la nota Q se il versamento si riferisce ad errori nella determinazione dell’importo della ritenuta sulle provvigioni (di cui al comma 4, dell’art. 25 bis del D.P.R. n. 600 del 1973).

-

Modello 770/2024: tutte le regole per l’invio entro il 31.10

Entro il 31 ottobre occorre inviare il Modello 770/2024.

A tal proposito ricordiamo che:

- con il Provvedimento n. 68511 del 28 febbraio,

- e con Provvedimento n. 61647 del 26 febbraio,

le Entrate hanno approvato il modello 770/2024 da inviare e le relative specifiche tecniche: Scarica qui il file.

Nel dettaglio, è approvato il modello 770/2024 per l’anno di imposta 2023, con le istruzioni per la compilazione, da utilizzare per comunicare:

- i dati relativi alle ritenute operate nell’anno 2023 ed i relativi versamenti

- nonché le ritenute operate su dividendi, proventi da partecipazione, redditi di capitale od operazioni di natura finanziaria ed i versamenti effettuati dai sostituti d’imposta.

Il modello 770/2024 è altresì utilizzato per l’indicazione delle compensazioni operate nonché per l’indicazione dei crediti d’imposta utilizzati e dei dati relativi alle somme liquidate a seguito di procedure di pignoramento presso terzi.

Il Modello 770/2024 è composto da:

- frontespizio,

- quadri SF, SG, SH, SI, SK, SL, SM, SO, SP, SQ, SS, DI, ST, SV, SX e SY.

L'invio del modello 770 è possibile a condizione che il sostituto abbia trasmesso – nei diversi termini previsti dall’art. 4 del D.P.R. 22 luglio 1998 n. 322 (16 marzo 2024) – la Certificazione unica e, qualora richiesto, la Certificazione degli utili.

Leggi anche Modello 770: termini per il 2024 e novità per il 2025.

Modello 770/2024: modalità e termini di invio

La dichiarazione dei sostituti d’imposta, Mod. 770/2024, deve essere presentata entro il 31 ottobre 2024, come previsto dal comma 4bis dell’art. 4 del D.P.R. 22 luglio 1998, n. 322 esclusivamente per via telematica:

- a) direttamente dal sostituto d’imposta;

- b) tramite un intermediario abilitato ai sensi dell’art. 3, comma 3, del D.P.R. 22 luglio 1998, n. 322 e successive modificazioni;

- c) tramite altri soggetti incaricati (per le Amministrazioni dello Stato);

- d) tramite società appartenenti al gruppo.

La dichiarazione si considera presentata nel giorno in cui è conclusa la ricezione dei dati da parte dell’Agenzia delle Entrate e la prova della presentazione è data dalla comunicazione attestante l’avvenuto ricevimento dei dati, rilasciata sempre per via telematica.

Il servizio telematico restituisce immediatamente dopo l’invio, un messaggio che conferma solo l’avvenuta ricezione del file e, in seguito, fornisce all’utente un’altra comunicazione attestante l’esito dell’elaborazione effettuata sui dati pervenuti, che, in assenza di errori, conferma l’avvenuta presentazione della dichiarazione.

Modello 770/2024. sintesi delle novità

Per la la dichiarazione dei sostituti d’imposta relativa ai redditi percepiti dai lavoratori e alle ritenute versate nel 2023, che deve essere presentata all’agenzia delle Entrate entro il 31 ottobre, occorre specificare che:

- nel quadro SG, relativo ai dati dei contratti di assicurazione sulla vita o di capitalizzazione per i quali è stata applicata la ritenuta prevista dall’all’articolo 6, della legge 482/1985, o all’imposta sostitutiva prevista dall’articolo 26-ter, del Dpr 600/1973, è stato aggiunto un quinto prospetto, relativo all’imposta sostitutiva sui contratti di assicurazione sulla vita di cui al ramo I e al ramo V,

- nel quadro SK, tra i dati relativi agli utili corrisposti e ai proventi equiparati, è stata aggiunta la casella Tipo regime da barrare se la distribuzione degli utili, corrisposti a persone fisiche residenti in Italia al di fuori dell’esercizio d’impresa in relazione a partecipazioni qualificate, sia stata approvata con delibera adottata entro il 31 dicembre 2022,

- nel quadro SM vi è un secondo prospetto dedicato all’imposta sostitutiva sui redditi di capitale e sui redditi diversi derivanti dalla cessione o dal rimborso di quote o azioni di organismi di investimento collettivo del risparmio (Oicr), in presenza di rapporto di custodia, amministrazione o gestione di portafogli o di altro stabile rapporto,

- nel quadro quadro ST, al punto 10 (per le note) vanno indicati i codici che consentono di qualificare situazioni particolari e in particolare, i codici 1, 2, 3 servono per evidenziare la sospensione dei versamenti e conseguente non applicazione di sanzioni e interessi per i pagamenti effettuati a seguito di sospensione per i sostituti d’imposta con residenza o sede legale o sede operativa nei territori alluvionati,

- nel quadro SX1, al nuovo punto 6 si riporta il credito maturato dai sostituti per effetto dell’erogazione del trattamento integrativo speciale del lavoro notturno e straordinario, riconosciuto dal sostituto d’imposta nei giorni festivi per il periodo dal 1° giugno al 21 settembre 2023, come previsto dall’articolo 39-bis, del Dl 48/2023.

-

Imposta sostitutiva rivalutazione TFR: ultilizzo in F24 del credito da eccedenza

ll quadro ST del modello 770 si compone di quattro sezioni.

La prima sezione deve essere utilizzata per indicare i dati relativi alle ritenute alla fonte operate e per assistenza fiscale

effettuata, nonché per esporre tutti i versamenti relativi alle ritenute e imposte sostitutive sotto indicate:- ritenute operate e versate sugli emolumenti erogati nel 2023. Vanno indicate, altresì, le ritenute operate, ai sensi degli artt. 23 e 24 del D.P.R. n. 600 del 1973, sulle somme e valori corrisposti entro il 12 gennaio 2024, se riferiti al 2023 nonché le ritenute operate a seguito di conguaglio di fine anno effettuato nei primi due mesi del 2024

- ritenute e effettuate a titolo di saldo e acconti IRPEF, di acconto su taluni redditi soggetti a tassazione separata a seguito di assistenza fiscale prestata nel 2023 nonché ai relativi versamenti;

- imposte sostitutive effettuate a titolo di saldo e acconti sulla cedolare secca locazioni a seguito di assistenza fiscale prestata nel 2023 nonché ai relativi versamenti;

- imposte sostitutive operate e versate entro il 16 dicembre 2023 relativamente all’acconto sulle rivalutazioni TFR, entro il 16 febbraio 2024 per il saldo.

In merito all'imposta sostitutiva, in data 9 ottobre le Entrate hanno pubblicato un chiarimento con FAQ in risposta a chi domandava, quali siano le modalità di utilizzo in compensazione, tramite modello F24, del credito derivante dalle eccedenze di versamento dell’acconto dell'imposta sostitutiva sulla rivalutazione del TFR (codici tributo 1712 e 119E).

Si domandava anche se sia necessaria l’apposizione del visto di conformità sul modello 770 da cui emerge il credito, vediamo la replica ADE.

Credito derivante da eccedenze di acconto della sostitutiva su rivalutazione TFR

Il credito derivante dalle eccedenze di versamento dell’acconto dell'imposta sostitutiva sulla rivalutazione del TFR può essere utilizzato dal sostituto d’imposta in compensazione tramite modello F24, indicando il codice tributo 1627 (155E per il modello F24 EP), ai fini del versamento delle ritenute.

Invece, se le ritenute versate si riferiscono all’anno successivo a quello di maturazione del credito, deve essere indicato il codice tributo 6781 (166E per il modello F24 EP).

In ogni caso, tali operazioni non rappresentano compensazioni di tipo orizzontale o esterno e dunque non sono richieste né la preventiva presentazione del modello 770 da cui emerge il credito, né l’apposizione del visto di conformità su tale dichiarazione.

In caso di errata indicazione del codice tributo, può essere richiesta la correzione tramite il servizio telematico CIVIS.

-

770/2024: i documenti che provano l’invio da parte dell’intermediario

Entro il 31 ottobre il sostituto d'imposta o altro soggetto abilitato delegato dal sostituto, devono inviare il Modello 770/2024. Ricordiamo appunto che la dichiarazione 770 va inviata telematicamente:

- a) direttamente dal sostituto d’imposta;

- b) tramite un intermediario abilitato ai sensi dell’art. 3, comma 3, del D.P.R. 22 luglio 1998, n. 322 e successive modificazioni;

- c) tramite altri soggetti incaricati (per le Amministrazioni dello Stato);

- d) tramite società appartenenti al gruppo.

Nel caso appunto in cui non provveda direttamente il sostituto, vediamo quali documenti il soggetto delegato deve rilasciare all'interessato a prova della avvenuta presentazione del Modello 770/2024.

Leggi anche: Modello 770/2024: omissioni e sanzioni.

770/2024: i documenti che provano l’invio da parte dell’intermediario

Sulla base delle disposizioni contenute nel D.P.R. 22 luglio 1998, n. 322 e successive modificazioni:

- gli intermediari abilitati,

- le società del gruppo

- e gli altri incaricati (società del gruppo o altre Amministrazioni) devono:

- rilasciare al sostituto d’imposta, contestualmente alla ricezione della dichiarazione o all’assunzione dell’incarico per la sua predisposizione, l’impegno a trasmettere per via telematica all’Agenzia delle Entrate i dati in essa contenuti, precisando se la dichiarazione è stata consegnata già compilata o verrà da essi predisposta; detto impegno dovrà essere datato e sottoscritto, seppure rilasciato in forma libera. Se il contribuente ha conferito l’incarico per la predisposizione di più dichiarazioni o comunicazioni, l’incaricato deve rilasciare al dichiarante, anche se non richiesto, l’impegno cumulativo a trasmettere in via telematica all’Agenzia delle entrate i dati contenuti nelle dichiarazioni o comunicazioni. L’impegno cumulativo può essere contenuto nell’incarico professionale sottoscritto dal contribuente se sono ivi indicate le dichiarazioni e le comunicazioni per le quali il soggetto incaricato si impegna a trasmettere in via telematica all’Agenzia delle entrate i dati in esse contenuti. L’impegno si intende conferito per la durata indicata nell’impegno stesso o nel mandato professionale e, comunque, fino al 31 dicembre del terzo anno successivo a quello in cui è stato rilasciato, salva revoca espressa da parte del contribuente. La data di tale impegno, unitamente alla personale sottoscrizione ed all’indicazione del proprio codice fiscale, dovrà essere successivamente riportata nello specifico riquadro “Impegno alla presentazione telematica” posto nel frontespizio della dichiarazione per essere acquisita per via telematica dal sistema informativo centrale;

- rilasciare altresì al sostituto d’imposta, entro 30 giorni dal termine previsto per la presentazione della dichiarazione per via telematica, l’originale della dichiarazione i cui dati sono stati trasmessi per via telematica, redatta su modello conforme a quello approvato dall’Agenzia delle Entrate, debitamente sottoscritta dal contribuente, unitamente a copia della comunicazione attestante l’avvenuto ricevimento. Detta comunicazione di ricezione telematica costituisce per il dichiarante prova di presentazione della dichiarazione e dovrà essere conservata dal medesimo, unitamente all’originale della dichiarazione e alla restante documentazione per il periodo previsto dall’art. 43 del D.P.R. 29 settembre 1973 n. 600, in cui possono essere effettuati gli eventuali controlli;

- conservare copia delle dichiarazioni trasmesse, anche su supporti informatici, per lo stesso periodo previsto dall’art. 43 del D.P.R. 29 settembre 1973 n. 600, ai fini dell’eventuale esibizione in sede di controllo.

Attenzione al fatto che al contribuente spetta il compito di verificare il puntuale rispetto dei suddetti adempimenti da parte dell’intermediario, segnalando eventuali inadempienze a qualsiasi ufficio della regione in cui è fissato il proprio domicilio fiscale e rivolgersi eventualmente ad altro intermediario per la trasmissione telematica della dichiarazione per non incorrere nella violazione di omissione della dichiarazione.