-

Espropriazione e indennità: chiarimenti sul trattamento fiscale della servitù

Con Risposta a Interpello n 289 del 7 novembre 2025, l'Agenzia delle Entrate ha fornito chiarimenti in merito al trattamento fiscale applicabile alle somme ricevute nel 2024 a titolo di indennità per la costituzione di una servitù in seguito a procedure di espropriazione per pubblica utilità.

L'istate ha ricevuto una somma a titolo di indennità a seguito della costituzione di un diritto di servitù per il passaggio di una linea elettrica che insiste su un immobile situato in un'area oggetto di procedure di asservimento, di cui è proprietario con i suoi familiari.

Ha ricevuto nel 2024 la notifica della delibera di approvazione di un progetto esecutivo che coinvolge l’area in cui si trova l’immobile di sua proprietà.Successivamente gli viene notificato il decreto di occupazione d’urgenza delle aree interessate e poi viene stipulato l’atto notarile che costituisce il diritto di servitù per la linea elettrica, con il riconoscimento di un’indennità complessiva suddivisa tra un acconto e un saldo corrisposto contestualmente all’atto.

Il contribuente ritiene che l’indennità ricevuta non debba essere tassata come reddito diverso, sostenendo che essa è regolata da norme speciali che ne escluderebbero l’imponibilità e che la servitù è stata imposta coattivamente per esigenze pubbliche, e non volontariamente dai proprietari.

Vediamo cosa replica l'Agenzia.

Espropriazione e indennità: chiarimenti sul trattamento fiscale della servitù

L’indennità di servitù, corrisposta a titolo di saldo in relazione alla costituzione del diritto reale di godimento, come nel caso di una linea elettrica a servizio di un immobile ubicato in un’area interessata da un esproprio finalizzato alla realizzazione di un progetto di pubblica utilità, va tassata come reddito diverso.

Questa è la sintesi del chiarimento e quindi l'Agenzia non condivide l'nterpretazione dell'istante.

Viene precisato che l’articolo 35, comma 1, del Testo unico in materia di espropriazione per pubblica utilità stabilisce che, quando viene corrisposta a soggetti non imprenditori una somma a titolo di indennità di esproprio, cessione volontaria o risarcimento per acquisizione coattiva di un terreno destinato a opere pubbliche o infrastrutture urbane in zone omogenee A, B, C e D, tale somma è qualificata come reddito diverso (articolo 67, comma 1, lettera b), Tuir).

Questa disposizione riguarda le plusvalenze derivanti dalla cessione onerosa di immobili acquistati o costruiti da meno di cinque anni, con alcune eccezioni.

Lo stesso articolo 67 alla lettera h) include tra i redditi diversi anche quelli derivanti dalla concessione in usufrutto, dalla costituzione di altri diritti reali di godimento e dalla sublocazione di immobili, oltre ad affitti e concessioni in uso di beni mobili e aziende.

L’Agenzia specifica che la legge di bilancio 2024 (articolo 1, comma 92, legge n. 213/2023) ha ampliato la portata della lettera h), includendo esplicitamente anche i redditi derivanti dalla costituzione di diritti reali di godimento, come il diritto di superficie o la servitù.

Inoltre, è stato modificato anche l’articolo 9, comma 5, del Tuir, il quale attualmente prevede che, ai fini delle imposte sui redditi, le regole relative alle cessioni a titolo oneroso si applicano anche agli atti che comportano la costituzione o il trasferimento di diritti reali di godimento, salvo diversa previsione normativa.

L'equiparazione tra proprietà e diritti reali di godimento vale solo per le cessioni, non per le costituzioni, la costituzione di tali diritti genera reddito imponibile per l’intero importo percepito, e non una plusvalenza.

Dal 1° gennaio 2024, le somme percepite per la costituzione di diritti reali di godimento, che in passato potevano rientrare tra le plusvalenze (lettera b), sono ora tassate come redditi diversi (lettera h).

Pertanto, sono superati i chiarimenti contenuti nella circolare n. 194/1998, che escludeva dalla tassazione le indennità di servitù, in quanto il contribuente conservava la proprietà del bene

Allegati: -

Costituzione diritto di superficie: nuova tassazione

Con la Risposta a interpello n 129 del 13 maggio le Entrate chiariscono la costituzione del diritto di superficie e il relativo regime fiscale.

L'istante è un’associazione sportiva dilettantistica (ASD), qualificata come ente non commerciale ai sensi dell’art. 73, comma 1, lett. c), del TUIR

L’associazione, proprietaria di un’area, ha trasferito nel 2024 a titolo oneroso la proprietà di una costruzione già esistente separatamente dalla proprietà del suolo, esercitando quindi la facoltà prevista dall’art. 952, comma 2, del Codice civile.

Il quesito posto all’Agenzia riguarda l’inquadramento fiscale di tale operazione, alla luce delle novità introdotte dalla legge di Bilancio 2024 (L. 213/2023), entrata in vigore il 1° gennaio 2024.

In particolare, l’associazione chiede se il corrispettivo percepito dalla cessione della proprietà superficiaria rientri tra le plusvalenze tassabili ai sensi dell’art. 67, comma 1, lett. b) del TUIR, come avviene nel caso di vendita di immobili detenuti da meno di cinque anni, oppure se si applichi un diverso trattamento.

Secondo l’interpretazione del contribuente, trattandosi di una vera e propria “cessione della proprietà” (seppur limitata al fabbricato e non al terreno), il corrispettivo dovrebbe generare una plusvalenza rientrante tra i redditi diversi ex art. 67, comma 1, lett. b), TUIR, che disciplina appunto le cessioni a titolo oneroso di immobili.

L’ASD argomenta che, poiché la proprietà superficiaria attribuisce all’acquirente la piena titolarità del fabbricato, l’operazione avrebbe gli stessi effetti di una vendita di immobile ordinaria.

La questione è particolarmente rilevante in ambito fiscale perché il diritto di superficie è uno dei principali diritti reali di godimento su beni immobili.

Vediamo la replica ADE.

Costituzione diritto di superficie: tassazione dal 2024

L’Agenzia delle Entrate non ha accolto la proposta interpretativa del contribuente, ma invece ha sprecificato e chiarito che, a partire dal 2024, il corrispettivo derivante dalla costituzione a titolo oneroso del diritto di superficie non rientra tra le plusvalenze indicate alla lett. b) dell’art. 67 del TUIR, bensì costituisce un reddito diverso ai sensi della successiva lettera h) del medesimo articolo.

L’art. 9, comma 5, del TUIR – modificato dalla legge di bilancio 2024 – ha introdotto un principio generale: quando non è diversamente previsto, le disposizioni relative alle cessioni a titolo oneroso si applicano anche agli atti che importano la costituzione o il trasferimento di diritti reali di godimento, come il diritto di superficie.

Tuttavia, è stata esclusa l’equiparazione tra la costituzione e la cessione di questi diritti, chiarendo che solo le cessioni successive alla costituzione possono generare plusvalenze tassabili (lett. b), mentre le costituzioni iniziali sono ora tassate come redditi “diversi” da plusvalenza, ai sensi della lett. h).

La relazione tecnica al medesimo disegno di legge di bilancio 2024 sul punto rileva che salvo i casi specificamente disciplinati dalle norme vigenti, il regime impositivo delle plusvalenze sia riservato solo alle cessioni dei diritti reali di godimento che seguono la sua costituzione ad opera del proprietario, mentre i diritti ritratti in sede di costituzione dei medesimi diritti divengono imponibili per l'intero ammontare percepito nel periodo di imposta

Nel caso analizzato, l’ente non commerciale ha costituito un diritto di superficie, trasferendo la sola proprietà del fabbricato.

Tale operazione rientra nella fattispecie di costituzione di un diritto reale di godimento e pertanto, secondo il nuovo dettato normativo, il corrispettivo incassato è integralmente imponibile come reddito diverso (art. 67, comma 1, lett. h), TUIR), e non come plusvalenza (lett. b).

Il reddito imponibile deve essere calcolato, ai sensi dell’art. 71, comma 2, TUIR, come differenza tra l’ammontare percepito e le spese specificamente inerenti alla sua produzione, e va imputato per cassa, ossia nell’anno di effettiva percezione, indipendentemente dalla data dell’atto notarile.

-

Costituzione usufrutto e nuda proprietà: tassazione

Con Risposta a interpello n 133 del 14 maggio le Entrate trattano le novità della tassazione sulla costituzione dell'usufrutto (art 67 TUIR)

L’Agenzia delle Entrate, ha chiarito un aspetto della fiscalità immobiliare chiarendo il caso di cessione separata, ma contestuale, di due diritti reali distinti: l’usufrutto e la nuda proprietà di un immobile.

A porre il quesito sono due coniugi in regime di separazione dei beni, comproprietari al 50% di un appartamento (categoria catastale A/2) e della relativa cantina (C/2), intenzionati a vendere l’usufrutto a un soggetto e la nuda proprietà a un altro, con due atti distinti ma contestuali. Il dubbio fiscale ruota attorno all’applicazione dell’art. 67 del TUIR: si tratta di un’unica cessione della piena proprietà – soggetta alla lettera b) – oppure di due operazioni autonome da qualificarsi separatamente, ossia la costituzione di un diritto di godimento (usufrutto) e la cessione del diritto residuo (nuda proprietà)?

Vediamo la replica dell'ADE.

Costituzione usfrutto e nuda prorietà: tassazione

I contribuenti citano lo Studio n. 14-2024/T del Consiglio Nazionale del Notariato, secondo cui quando un soggetto si spoglia interamente della proprietà (anche se in modo frazionato), il trattamento fiscale dovrebbe essere unico e rientrare nell’ambito della lettera b) dell’art. 67.

In pratica, sebbene i diritti siano trasferiti a soggetti diversi e con modalità diverse, il risultato finale è economicamente identico a una cessione integrale della proprietà, quindi – secondo tale impostazione – dovrebbe esserci una sola tassazione come plusvalenza immobiliare.

L’Agenzia delle Entrate, però, non accoglie questa lettura e viene innanzitutto richiamata la nuova formulazione dell’art. 9, comma 5, del TUIR, così come modificata dalla Legge di Bilancio 2024, che distingue chiaramente tra la “costituzione” e la “cessione” dei diritti reali.

In linea con questo principio, l’Agenzia ribadisce che:

- la costituzione del diritto di usufrutto genera un “reddito diverso” ai sensi della lettera h) dell’art. 67, da tassare in base all’articolo 71,

- mentre la cessione della nuda proprietà, in quanto trasferimento a titolo oneroso di un diritto preesistente, rientra nella lettera b), e dunque è soggetta a tassazione per plusvalenza secondo le regole ordinarie (art. 68 TUIR), con la consueta esenzione dopo cinque anni o per uso abitativo principale.

Consolidati orientamenti della Corte di Cassazione, hanno stabilito come la cessione contestuale di usufrutto e nuda proprietà a soggetti diversi non possa essere considerata come un’unica operazione, bensì due negozi autonomi con effetto causale distinto, anche se collegati dalla volontà delle parti.

In altre parole, il fatto che l’operazione realizzi, nel suo complesso, il trasferimento pieno del bene a terzi non comporta automaticamente l’unificazione del trattamento fiscale.

Allegati: -

Master universitario e premio al 1° classificato: tassazione

Con Risposta a interpello n 184 del 16 settembre le Entrare chiariscono la tassazione dei premi corrisposti agli studenti più meritevoli della prova finale di un Master Universitario di 2° livello.

Il dubbio è relativo all'inquadramento come reddito assimilato a lavoro dipendente oppure tra i redditi diversi, i dettagli.

Master universitario e premio al 1° classificato: tassazione

L'articolo 50, comma 1, lett. c), del TUIR qualifica come redditi assimilati a quello di lavoro dipendente «le somme da chiunque corrisposte a titolo di borsa di studio o di assegno, premio o sussidio per fini di studio o di addestramento professionale, se il beneficiario non è legato da rapporti di lavoro dipendente nei confronti del soggetto erogante»

Ai sensi dell'articolo 67, comma 1, lettera d), del TUIR costituiscono, invece, redditi diversi, se non costituiscono redditi di capitale ovvero se non sono conseguiti nell'esercizio di arti e professioni o di imprese commerciali o da società in nome collettivo e in accomandita semplice, né in relazione alla qualità di lavoratore dipendente, «le vincite delle lotterie, dei concorsi a premio, dei giochi e delle scommesse organizzati per il pubblico e i premi derivanti da prove di abilità o dalla sorte nonché quelli attribuiti in riconoscimento di particolari meriti artistici, scientifici o sociali».

L'Agenzia delle Entrate chiarisce che i premi in questione non sono considerati redditi assimilati a quelli di lavoro dipendente, poiché non sono erogati per sostenere l'attività di studio o formazione degli studenti (art. 50, comma 1, lett. c, del TUIR).

Invece, tali premi rientrano nella categoria dei "redditi diversi" (art. 67, comma 1, lett. d, del TUIR) in quanto riconosciuti per meriti artistici, scientifici o sociali.

Di conseguenza, è corretta l'applicazione della ritenuta del 25% prevista dall'articolo 30 del DPR n. 600 del 1973 per i premi conseguiti, applicata dall'Università.

Allegati: -

ETC: il trattamento fiscale dei titoli rappresentativi di materie prime

Gli ETC, acronimo di Exchange Traded Commodities, sono degli strumenti finanziari emessi a fronte di un investimento diretto in materie prime o in contratti derivati su materie prime.

Con altre parole gli ETC sono strumenti finanziari derivati, di solito quotati sui mercati dei capitali, rappresentativi di singole materie prime o di un paniere di materie prime.

Ciò che caratterizza questi contratti è il fatto di replicare passivamente le performance di prezzo della singola materia prima (oro, petrolio, gas naturale, altro) utilizzata come sottostante; motivo per cui questi titoli vengono utilizzati per effettuare degli investimenti in commodities senza dover sostenere l’onere di possedere materialmente la materia prima; si comprenderà infatti che, in taluni casi, lo stoccaggio fisico di una materia prima può costituire un problema o un rischio.

Per altro, anche quando questo non costituisce un problema, l’acquisto di un ETC permette di investire e disinvestire facilmente sul mercato secondario ai prezzi di mercato.

Va precisato, perché questo ha delle implicazioni anche dal punto di vista fiscale, che gli ETC non sono OICR (acronimo di Organismo di Investimento Collettivo del Risparmio), ma sono dei titoli senza scadenza emessi a fronte di un investimento diretto nel sottostante di riferimento; questa caratteristica rende questo strumento finanziario particolarmente adatto all’investimento di medio o lungo periodo, in quanto permette all’investitore di aprire una posizione senza i problemi di rollover legati alla scadenza dei contratti (come invece avviene sui future), oltre al fatto che gli ETC non richiedono alcun margine e presentano costi di gestione (grazie alla gestione passiva) e di intermediazione contenuti.

Come detto, gli ETC non sono gli unici strumenti finanziari emessi a fronte di materie prime, utili per investire o speculare sul prezzo di questi asset, ma sono quelli più adatti all’investimento.

Similari, ma più adatti alla speculazione sono i contratti future rappresentativi di materie prime, che quotano il prezzo futuro del sottostante di riferimento: anche questi sono quotati sul mercato dei capitali ma, grazie alla leva finanziaria e a causa della breve scadenza dei contratti, sono più adatti alla speculazione di breve periodo.

Esistono anche CFD, acronimo di Contract For Difference, rappresentativi di materie prime, i quali nelle quotazioni cash non scadono; ma va precisato che questi strumenti non sono quotati sui mercato dei capitali, per cui presentano un rischio emittente legato al broker, fatto che non li rende particolarmente adatti a investimenti di medio o lungo periodo.

La tassazione

A differenza dei più famosi ETF, acronimo di Exchange Traded Fund, gli ETC, come anticipato, non sono OICR: il fatto che non siano fondi, dal punto di vista fiscale, comporta che questi strumenti non presentino il complicato trattamento fiscale previsto per gli ETF, ma più semplicemente siano produttivi di redditi diversi, come le azioni e i derivati.

In conseguenza di ciò le plusvalenze realizzate dall’investimento in un ETC possono essere compensate con le minusvalenze conseguite con la dismissione di un altro ETC, o anche con quelle derivanti dall’investimento o dalla speculazione in azioni o in derivati.

Le plusvalenze realizzate possono anche essere compensate con le perdite pregresse, confluenti tra i redditi diversi, conseguite negli anni precedenti.

Il totale delle plusvalenze realizzate, al netto delle compensazioni con minusvalenze e perdite pregresse, è sottoposto a imposta sostitutiva del 26%.

Quando un ETC è posseduto per il tramite di un intermediario residente in Italia, il contribuente può decidere se avvalersi del regime amministrato, grazie al quale gli obblighi fiscali vengono espletati per il tramite dell’intermediario, in luogo del regime dichiarativo; quest’ultimo obbliga il contribuente ad esporre il reddito conseguito in dichiarazione annuale dei redditi, ma permette di versare le imposte nell’anno fiscale successivo in sede di dichiarazione.

Per contro, quando un ETC è detenuto presso un intermediario non residente in Italia, il contribuente è obbligato al regime dichiarativo, oltre che sottoposto agli obblighi di monitoraggio fiscale (consistenti nella compilazione del quadro RW del modello Redditi PF) e all’eventuale versamento dell’IVAFE, l’Imposta sul Valore delle Attività Finanziarie detenute all'Estero, che sostituisce l’imposta di bollo italiana.

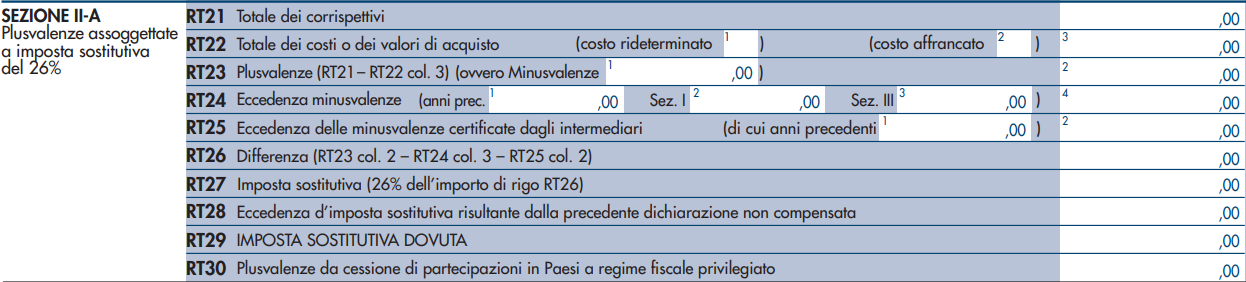

Da un punto di vista dichiarativo la dichiarazione delle plusvalenze derivanti dall’investimento in un ETC passa attraverso al compilazione del quadro RT, dedicato alle “Plusvalenze di natura finanziaria”, del modello Redditi PF 2024.

Con maggiore precisione, quella interessata è la Sezione II-A, dedicata appunto alle plusvalenze sottoposte a imposta sostitutiva del 26%; qui:

- sul rigo RT21 saranno esposte le plusvalenze realizzate nel corso dell’anno;

- sul rigo RT22 saranno indicate le minusvalenze realizzate nel corso dell’anno;

- sul rigo RT23 sarà indicato il netto differenziale tra plusvalenze e minusvalenze conseguite: sul campo 2 se il totale è positivo, oppure sul campo 1 se il totale è negativo;

- sui righi RT27 e RT29 sarà esposta l’imposta sostitutiva dovuta, rispettivamente al lordo e al netto di eventuali eccedenze non compensate derivanti dalla precedente dichiarazione.

-

Società semplice: l’immobile in godimento al socio non produce reddito

La Corte di Cassazione, con la sentenza numero 17441, pubblicata il 25 giugno 2024, si pronuncia sul discusso tema dell’imponibilità del reddito figurativo scaturente dall’attribuzione dell’uso di un immobile, di proprietà di una società, a uno dei soci.

La disciplina

La materia, si ricorderà, è stata novellata nel 2011 dal DL numero 138, il quale, con finalità antielusiva, aveva l’obiettivo di contrastare l’attribuzione di beni di proprietà di una società ai suoi soci a condizioni di favore.

I commi numero 36-terdecies, 36-quaterdecies, 36-quinquiesdecies e seguenti, dell’articolo 2 del DL 138/2011, inserendo una nuova lettera h-ter all’articolo 67 comma 1 del TUIR, stabiliscono che:

- costituisce reddito diverso “la differenza tra il valore di mercato e il corrispettivo annuo per la concessione in godimento di beni dell'impresa a soci o familiari dell'imprenditore”;

- “i costi relativi ai beni dell'impresa concessi in godimento a soci o familiari dell'imprenditore per un corrispettivo annuo inferiore al valore di mercato del diritto di godimento non sono in ogni caso ammessi in deduzione dal reddito imponibile”;

- “la differenza tra il valore di mercato e il corrispettivo annuo concorre alla formazione del reddito imponibile del socio o familiare utilizzatore”.

La disciplina, quindi, punta a penalizzare l’immobile concesso dalla società al socio (o a un suo familiare) a titolo gratuito o a titolo oneroso ma dietro un corrispettivo minore rispetto al valore di mercato.

Fermo restando e sorvolando sulla difficoltà di stabilire il valore di mercato in molteplici situazioni, in ogni caso, le nuove norme risultano alquanto punitive in quanto, in caso di utilizzo di un bene da parte del socio, è prevista:

- l’indeducibilità dei costi;

- l’imponibilità in capo alla società dell’eventuale corrispettivo riscosso;

- l’imponibilità del provento figurativo, dato dalla differenza tra valore di mercato e corrispettivo corrisposto, in capo al socio come reddito diverso.

La Corte di Cassazione

La sopra citata sentenza 17441/2024 della Corte di Cassazione, ha la particolarità di prendere in esame la disciplina appena esposta nel contesto della società semplice; nel caso in cui, quindi, una società semplice attribuisce in godimento un bene a uno dei suoi soci.

La Corte puntualizza che “il presupposto dell’imposizione di detti redditi è […] che si tratti di beni concessi da società che svolgano attività commerciale, il che è precluso alla società semplice”, per cui emana il seguente principio di diritto: “la disposizione della lettera h-ter dell’articolo 67, comma 1, TUIR non è applicabile agli immobili concessi in godimento al socio di società semplice”.

-

Società di persone: i prelevamenti eccedenti gli utili costituiscono reddito

L’ordinanza numero 15919 della Corte di Cassazione, pubblicata il 6 giugno 2024, prende in esame una situazione molto frequente nella prassi: quella del prelevamento, effettuato dai soci, di somme di denaro dal conto corrente di una società di persone (nel caso esaminato la società è una SAS, ma analoghe valutazioni possono valere per una SNC).

Il punto essenziale, per inquadrare correttamente la questione, è costituito da un fatto: se le somme prelevate dai soci eccedono o non eccedono gli utili effettivamente conseguiti dalla società.

Se non eccedono gli utili conseguiti, la fattispecie non costituisce un problema, in quanto i prelevamenti sono rappresentativi di utili; diverso è il caso dei prelevamenti che eccedono gli utili conseguiti dalla società: infatti, non potendo tali somme prelevate rappresentare utili, richiederanno un diverso inquadramento fiscale.

Il fondamento di questa impostazione logica risiede nel Codice civile; infatti l’articolo 2303 prescrive il divieto di ripartire ai soci di società di persone somme che non siano per utili realmente conseguiti.

L’articolo 2303 del Codice civile si riferisce alle Società in nome collettivo, ma, in conseguenza del rinvio previsto dall’articolo 2305 del medesimo codice, può essere esteso anche alle Società in accomandita semplice.

L’ordinanza 15918/2024 della Corte di Cassazione

Premesso ciò, la Corte di Cassazione, con l’ordinanza numero 15919, pubblicata il 6 giugno 2024, interviene sul corretto inquadramento tributario delle somme prelevate che eccedono gli utili.

La Corte chiarisce che la valutazione non può prescindere da una analisi del caso concreto.

Infatti tali somme, da un punto di vista tributario, possono essere ricondotte a un prestito effettuato dalla società nei confronti dei soci oppure a prelevamenti di natura reddituale.

La riqualificazione delle somme prelevate, ricondotte a una delle due fattispecie, in sede di contenzioso effettuata dall’amministrazione finanziaria, dovrà essere supportata dalla valutazione di indizi che dovranno essere precisi e concordanti.

Nel caso specifico, che può essere assunto come esempio anche per la generalità dei casi, indizi determinanti come la mancanza della corresponsione degli interessi e la mancanza di adeguata capacità reddituale a restituire le somme prelevate da parte dei soci, sono stati considerati elementi sufficienti a permettere di escludere che le somme potessero costituire un prestito effettuato dalla società ai soci.

Definito ciò, l’inquadramento come somme di natura reddituale di tali prelevamenti costituisce una diretta conseguenza; con maggiore precisione, tali somme sono state considerate redditi di lavoro autonomo occasionale e, come tali, tassati in capo ai soci tra i redditi diversi.

-

Imposta sostitutiva da cessione o rimborso quote OICR: codici tributo per pagare

Con Risoluzione n 32 del 22 giugno le Entrate istituiscono i codici tributo per il versamento, mediante modello F24, delle imposte sostitutive sui redditi di capitale e sui redditi diversi di cui all’articolo 1, commi da 112 a 114, della legge 29 dicembre 2022, n. 197.

Nel dettaglio, si tratta delle novità introdotte dall’articolo 1, comma 112, della legge 29 dicembre 2022, n. 197, che stabilisce che:

- i redditi di capitale (di cui all'articolo 44, comma 1, lettera g), del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917),

- i redditi diversi (di cui all'articolo 67, comma 1, lettera c-ter), del medesimo testo unico)

derivanti dalla cessione o dal rimborso di quote o azioni di organismi di investimento collettivo del risparmio (OICR) si considerano realizzati a condizione che, su opzione del contribuente, sia assoggettata ad imposta sostitutiva delle imposte sui redditi, con l'aliquota del 14 per cento, la differenza tra:

- il valore delle quote o azioni alla data del 31 dicembre 2022

- e il costo o valore di acquisto o di sottoscrizione.

Tanto premesso, per consentire il versamento, tramite modello F24, delle somme in argomento, si istituiscono i seguenti codici tributo:

- “1721” denominato “Imposta sostitutiva sui redditi di capitale e sui redditi diversi derivanti dalla cessione o dal rimborso di quote o azioni di OICR – Opzione comunicata all'intermediario – art. 1, commi 112 e 113, della legge 29 dicembre 2022, n. 197”;

- “1722” denominato “Imposta sostitutiva sui redditi di capitale e sui redditi diversi derivanti dalla cessione o dal rimborso di quote o azioni di OICR – Opzione esercitata dal contribuente in dichiarazione – art. 1, commi 112 e 113, della legge 29 dicembre 2022, n. 197”.

L’articolo 1, comma 114, della legge 29 dicembre 2022, n. 197, stabilisce che per i contratti di assicurazione sulla vita (di cui ai rami I e V del comma 1 dell'articolo 2 del codice delle assicurazioni private, di cui al decreto legislativo 7 settembre 2005, n. 209) i redditi di cui all'articolo 44, comma 1, lettera g-quater), del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, costituiti dalla differenza tra il valore della riserva matematica alla data del 31 dicembre 2022 e i premi versati, si considerano corrisposti, a condizione che, su richiesta del contraente, tale differenza sia assoggettata dall'impresa di assicurazione a un'imposta sostitutiva delle imposte sui redditi nella misura del 14 per cento, alle condizioni ivi indicate.

Tanto premesso, per consentire il versamento, tramite modello F24, delle somme in argomento, si istituisce il seguente codice tributo:

- “1726” denominato “Imposta sostitutiva sui redditi di capitale compresi nei capitali corrisposti in dipendenza di contratti di assicurazione sulla vita e di capitalizzazione – art. 1, comma 114, della legge 29 dicembre 2022, n. 197”.

Nella Risoluzione in oggetto ulteriori istruzioni per il versamento.

Allegati: