-

Nuova Dichiarazione di successione: le criticità evidenziate dai notai

Il Consiglio Nazionale del Notariato, nello Studio n. 58-2025/T, ha posto in luce una serie di criticità insite nel modello di dichiarazione di successione e nelle relative istruzioni approvati dall’Agenzia delle Entrate.

Ricordiamo appunto che con il Provvedimento n 47335 del 13 febbrio è stato anche pubblicato il nuovo modello della Dichiarazione di Successione e volture catastali che consente l'autoliquidazione dell'imposta.

Leggi anche Dichiarazione di successione 2025: modello e istruzioni

Lo studio ha avidenziato le principlai criticità emerse dopo l'entrata in vigore dal 1° gennaio 2025 della novità.

Nuova Dichiarazione di successione: contenuti dello studio n 58/2025

Lo studio esamina gli aspetti problematici che si sono presentati nella prassi applicativa a seguito dell’introduzione del modello di dichiarazione di successione telematico e della successiva e più recente introduzione, tramite detto modello, della totale autoliquidazione dell’imposta (D.Lgs. 139/2024).

Tali problematiche, consistenti principalmente nella rigidità del programma, basato su errori bloccanti che non consentono al contribuente di redigere una dichiarazione che non segua pedissequamente gli orientamenti interpretativi dell’agenzia delle entrate, sono affrontate con

riferimento alle principali tematiche concernenti:- l’applicazione dell’imposta, ovvero le modalità di presentazione della dichiarazione;

- la soggettività passiva del tributo (con riferimento alla quale le istruzioni si fondano sulla totale assimilabilità tra chiamato all’eredità e soggetto passivo del tributo stesso;

- le modalità di identificazione di immobili privi di classamento; le passività ereditarie, con riferimento alle quali le istruzioni impongono di seguire principi non sempre del tutto coerenti con il dato normativo;

- il trust, con riferimento al quale viene evidenziata la non sempre assoluta coerenza delle istruzioni con la nuova disciplina di tassazione del trust introdotta dal D.Lgs. 139/2024;

- le agevolazioni, con riferimento alle quali viene tra l’altro evidenziata la contraddittorietà delle istruzioni con taluni orientamenti dell’agenzia delle entrate per quanto concerne il rapporto tra la disciplina delle agevolazioni prima casa nei trasferimenti gratuiti ed in quelli onerosi.

Sono diversi i punti di contestazione che lo studio n 58/2025 evidenzia e qui si specifica la non condivisione della presentazione della dichiarazione.

Nuova Dichiarazione di successione: le criticità evidenziate dai notai

Secondo i Notai non appare condivisibile la scelta in base alla quale la dichiarazione dovrebbe ritenersi presentata solo al momento della ricezione della seconda ricevuta da parte dell’agenzia, previo un controllo formale della dichiarazione da parte della stessa e (soprattutto) previa acquisizione delle imposte ipotecarie e catastali autoliquidate. Invero i controlli formali sono già effettuati dal programma e l’agenzia non dovrebbe poter rifiutare una dichiarazione che il programma non ha bloccato; ciò, a maggior ragione, in considerazione della (pur criticabile) natura bloccante degli errori evidenziati dal programma. Si consideri che in tal modo una dichiarazione trasmessa telematicamente il giorno di scadenza risulterebbe per definizione tardiva e fuori termine posto che la cd. “seconda ricevuta” non può che essere emessa nei giorni successivi. Non si vede dunque come l’agenzia possa conciliare il principio letteralmente creato (in quanto non rinvenibile in norma di legge) dalle istruzioni (v. p.5) con l’inapplicabilità in tal caso delle sanzioni per tardiva dichiarazione.

Inoltre le istruzioni (sempre a p. 5) affermano che immediatamente dopo l’invio il servizio restituisce una prima ricevuta che attesta (solo) la trasmissione del file.Ciò non corrisponde alla realtà in quanto tale “prima ricevuta” viene spesso restituita anche il giorno successivo e non se ne comprende il motivo ove si confronti la fattispecie in oggetto con quella, assolutamente analoga, ella registrazione telematica tramite “modello unico”, nella quale la trasmissione della ricevuta è realmente immediata.

Altro punto di sensibile criticità è quello relativo alla dichiarazione presentata da soggetti diversi.

A tale proposito non si comprende, salvo pensare a mere ragioni di semplificazione informatica, la previsione delle istruzioni che richiede che eventuali dichiarazioni sostitutive (si noti che non esiste più la possibilità di presentare dichiarazioni modificative e/o integrative sebbene tuttora previste dalla legge) debbano essere presentate “dal medesimo soggetto” che ha firmato la prima dichiarazione (ancorché rinunciante).

Se per avventura il primo firmatario dovesse nel frattempo decedere (o cessare dalla propria carica: si pensi ad un curatore o esecutore testamentario) la dichiarazione sostitutiva deve essere presentata all’ufficio in forma cartacea o in forma di nuova prima dichiarazione la cui

presentazione in via telematica deve peraltro essere forzata dall’ufficio, in quanto il sistema non la

accetterebbe.

Altro caso tipico è quello di separate dichiarazioni presentate da erede e legatario, ma il caso potrebbe verificarsi anche per dichiarazioni da parte di più eredi relativi a beni tra gli stessi divisi dal de cuius in un testamento.

Orbene le istruzioni sembrano contemplare tale possibilità solo per i legatari (v. p. 4), prevedendo che gli stessi possano presentare una autonoma dichiarazione relativa ai soli beni oggetto di legato.Al contrario si sostiene, immotivatamente, che gli eredi debbano inserire nella propria dichiarazione l’indicazione di tutti i beni caduti in successione e, pertanto, anche di quelli devoluti ad altri eredi o legatari, ciò, a quanto pare, valorizzando ed esasperando la natura solidale dell’obbligazione dei coeredi in ordine al pagamento dell’imposta dovuta (anche dai legatari) (art. 36 T.U.).

Arrivando per tale via alla opinabile conclusione che solo i legatari possano effettuare una autonoma dichiarazione e ciò, comunque, solo ove non sia già stata presentata una dichiarazione da parte degli eredi.

In un caso concreto l’erede è stato formalmente diffidato da parte dell’ufficio, pena l’applicazione di sanzioni per incompleta dichiarazione, ad integrare la propria dichiarazione con indicazione dei beni oggetto di legato, mentre il legatario, stante i dissidi esistenti con gli eredi (ma i motivi potrebbero essere i più vari), intendeva presentare nei termini di legge una autonoma dichiarazione.Per tutte le altre consideraizoni dei Notai si legga l'intero documento per lo studio n 58/2205 recentemente reso pubblico.

-

Credito fruttifero attivo: come si conteggia in successione

Con la Risposta a interpello n 318 del 23 dicembre le Entrate chiariscono la determinazione della base imponibile di un credito fruttifero compreso nell'attivo ereditario.

L'istante in qualità di erede di Tizia, deceduta nel 2024, chiede se, ai fini della determinazione della base imponibile dell'attivo ereditario, con specifico riferimento ad un conto corrente bancario, fruttifero di interessi, debba ritenersi rilevante: il saldo effettivo risultante alla data (e l'ora) del decesso della de cuius, che tiene conto di un prelevamento bancomat di euro 60,00 eseguito quando Tizia era ancora in vita, con data valuta coincidente al giorno del decesso, oppure l saldo contabile superiore, comunicato dalla banca nella lettera di sussistenza successoria, che non considera il prelievo in quanto contabilizzato in data successiva (…), pur con valuta al giorno del decesso.

L'Istante riferisce che la banca, nella lettera di sussistenza rilasciata ai fini della dichiarazione di successione di Tizia, ha indicato un importo di saldo del conto corrente in argomento, che non tiene conto del prelievo bancomat effettuato il giorno in cui è deceduta Tizia.

L'Istante fa presente che l'istituto bancario ha chiarito che l'importo comunicato corrisponde al saldo contabile del conto corrente, risultante alla data del decesso, e che non tiene conto delle operazioni effettuate con valuta in pari data.Credito fruttifero attivo ereditario: la base imponibile

Le Entrate ricordano che ai sensi dell'articolo 1, comma 1, del Testo unico delle disposizioni concernenti l'imposta sulle successioni e donazioni, approvato con decreto legislativo 31 ottobre 1990, n. 346 «L'imposta sulle successioni e donazioni si applica ai trasferimenti di beni e diritti per successione a causa di morte (…)».

La determinazione dell'imposta in esame è prevista dal successivo articolo 7, a mente del quale, per i trasferimenti di beni e diritti per causa di morte, le aliquote sono applicate sul valore complessivo netto dei beni e dei diritti devoluti.

In generale, in base all'articolo 8, primo comma, il valore complessivo netto dell'asse ereditario «è costituito dalla differenza tra il valore complessivo, alla data dell'apertura della successione, dei beni e dei diritti che compongono l'attivo ereditario, determinato secondo le disposizioni degli articoli da 14 a 19, (…)».

Con specifico riferimento ai crediti compresi nell'attivo ereditario, l'articolo 18 del TUSD stabilisce che la base imponibile «è determinata assumendo: a) per i crediti fruttiferi, il loro importo con gli interessi maturati; (…)».

Dunque, per i crediti fruttiferi come, ad esempio, i saldi attivi di conti correnti postali o bancari, occorre considerare, oltre al loro valore, anche agli interessi maturati fino al giorno del decesso del defunto.

In particolare, il contratto di conto corrente bancario, disciplinato dall'articolo 1852 del codice civile, che recita «(…) il correntista può disporre in qualsiasi momento delle somme risultanti a suo credito, (…)», si caratterizza per la circostanza che le posizioni di debito e di credito di elidono progressivamente e automaticamente attraverso la ''compensazione'' delle operazioni attive e passive.

La Corte di Cassazione, con la sentenza 20 febbraio 1998, n. 1846, nel rilevare la specificità della disciplina dei conti correnti bancari, rispetto al contratto di conto corrente ordinario (regolato dall'articolo 1823 e ss. del c.c.), ha ribadito che «le annotazioni o registrazioni delle singole operazioni (…) hanno un valore esclusivamente contabile ed una efficacia meramente dichiarativa».Nella citata sentenza, la Suprema Corte conclude «che allorquando si verifichi lo scioglimento del conto corrente bancario, ai fini della identificazione del saldo finale (diverso da quello c.d. disponibile) che deve essere pagato immediatamente, sia esso a credito del correntista o della banca, occorre far esclusivo riferimento al risultato contabile raggiunto attraverso la contrapposizione delle operazioni attive o passive destinate a confluire in detto conto ed ormai perfezionatesi, senza che a nulla rilevi la loro annotazione o no nel conto.».

Dalla citata sentenza si rileva che per individuare il saldo finale occorre avere riguardo all'identificazione del momento in cui si perfezionano le singole operazioni confluenti nel conto corrente bancario, a nulla rilevando il saldo contabile giornaliero o quello che risulta disponibile.

Per la fattispecie dell'interpello, ai fini dell'individuazione del saldo finale del conto corrente bancario appartenuto a Tizia, da indicare nella dichiarazione di successione, occorre tenere conto delle operazioni attive e passive effettuate da quest'ultima, e perfezionatesi prima del suo decesso.

Pertanto, si è dell'avviso che l'importo prelevato di euro 60,00 dalla de cuius lo stesso giorno in cui è deceduta vada conteggiato nella determinazione della base imponibile ai fini del tributo successorio.

L'Istante potrà, quindi, sottrarre dal saldo contabile comunicatogli dalla banca l'importo dell'operazione di prelevamento, debitamente documentata, dal momento che la stessa si è conclusa attraverso la consegna del denaro alla de cuius, prima del suo decesso. -

Dichiarazione di assenza e morte presunta: come cambiano

Pubblicato in Gazzetta Ufficiale n. 281 del 3 dicembre 2025, il testo della Legge del 02.12.2025 n. 182, recante "Disposizioni per la semplificazione e la digitalizzazione dei procedimenti in materia di attività economiche e di servizi a favore dei cittadini e delle imprese" con anche modifiche ai termini per richiedere l'assenza e la morte presunta, vediamo i dettagli.

Dichiarazione di assenza e morte presunta: come cambia

Con l'articolo 38 rubricato Modifiche al codice civile in materia di dichiarazione di assenza e morte presunta si riduce da:

- due ad un anno dalla scomparsa il termine per la proposizione della domanda giudiziale di dichiarazione di assenza,

- dieci a cinque anni il termine per la dichiarazione di morte presunta da parte del Tribunale.

La disposizione reca modifiche agli articoli 49 e 58 del codice civile in materia di dichiarazione di assenza e morte presunta.

L’ordinamento giuridico italiano prevede due istituti, disciplinati nel Titolo IV del Libro I del codice civile, riguardanti:

- l’ipotesi di scomparsa di una persona,

- ovvero l’assenza e la morte presunta,

finalizzati a consentire la regolazione dei rapporti giuridici che fanno capo alla persona scomparsa e che, in difetto di un pronunciamento da parte dell’autorità giudiziaria, si troverebbero in una condizione di sospensione e, conseguentemente, di incertezza.

Entrambi gli istituti prevedono l’accertamento da parte del tribunale di una situazione di fatto, la scomparsa di un individuo, che si concretizza nella mancanza di notizie riguardanti la persona per un lasso temporale di due anni, per quanto concerne l’assenza, o di dieci anni, per quanto concerne la morte presunta.

Da tale accertamento derivano una serie di effetti giuridici riguardanti il possesso ed il godimento dei beni dello scomparso.

La dichiarazione d’assenza non è tuttavia propedeutica alla dichiarazione di morte presunta, che può essere in ogni caso richiesta dai soggetti legittimati, qualora ne ricorrano i presupposti, a prescindere dal fatto che sia stata o meno dichiarata l’assenza.

La lett. a) del comma 1 modifica l’articolo 49 del codice civile riducendo il periodo temporale intercorrente tra la scomparsa di una persona e la possibilità di presentare istanza al tribunale al fine di ottenere la dichiarazione di assenza della persona medesima.

Attualmente la normativa richiede che siano trascorsi 2 anni dal giorno a cui risale l’ultima notizia riguardante la persona scomparsa, l’articolo abbrevia ad un anno tale termineL’assenza è una situazione di diritto perché unisce al sostrato materiale della mancanza di notizie oltre il biennio l’elemento formale della sentenza che la

dichiara.Con essa si cerca di attuare un equo contemperamento tra l’interesse dell’assente alla conservazione del patrimonio e l’interesse dei presunti successibili e dei terzi titolari di posizioni dipendenti dalla morte dello stesso ad ottenere immediatamente l’esercizio provvisorio dei diritti loro spettanti.

Se tra i presupposti per la sua dichiarazione rientra la giustificata incertezza sull’esistenza in vita dello scomparso non è invece richiesto che sia preceduta

dalla nomina del curatore di quest’ultimo

Tra i soggetti che ragionevolmente ritengano di avere diritti sul patrimonio dello scomparso, la dottrina comprende i presunti eredi testamentari, coloro che

sarebbero liberati dalle obbligazioni in dipendenza della morte dello scomparso, il nudo proprietario che si avvantaggerebbe della consolidazione dell’usufrutto alla nuda proprietà, il donante con patto di reversibilità, il co-usufruttuario, il titolare di un usufrutto congiuntivo o di diritto di accrescimento. Sono invece esclusi i

creditori dei presunti eredi, i creditori dell’assente e il P.M..

Il procedimento per la dichiarazione di assenza e di morte presunta è attualmente disciplinato dagli articoli 473-bis.59 e ss della sezione IV, del Titolo IV-bis del Libro II del Codice di procedura civile.Tali disposizioni – introdotte dal decreto legislativo n. 149 del 2022 (c.d. riforma Cartabia) riproducono, in larga parte, il testo dei previgenti artt. 726 e ss. contestualmente abrogati dalla riforma.

La nuova disciplina si applica (ex art. 35 del d.lgs. n. 149 del 2022) ai procedimenti instaurati successivamente al 28.2.2023: ai procedimenti pendenti alla data del 28 febbraio 2023 si applicano le disposizioni anteriormente vigenti.

Relativamente agli effetti occorre rammentare che la dichiarazione di assenza costituisce il presupposto necessario per chiedere i provvedimenti di cui agli

articoli 50-55 ed in particolare l’immissione nel possesso dei beni che non può pertanto ritenersi effetto automatico. Costituiscono tuttavia effetti immediati lo

scioglimento della comunione legale o convenzionale dei beni dei coniugi (art. 191) e la non impugnabilità del matrimonio contratto dal coniuge dell’assente (art.

117).Nessuna conseguenza la sentenza produce sullo stato e sulla capacità personale dell’assente, né sul suo patrimonio, pertanto egli è pienamente capace di disporre dei propri beni

La lett. b) del comma 1 dell’articolo 38 modifica invece l’articolo 58 del codice civile (Dichiarazione di morte presunta dell’assente), dimezzando (da dieci a cinque anni) il periodo temporale intercorrente tra la scomparsa di una persona e la possibilità di presentare istanza al tribunale al fine di ottenere la dichiarazione di morte presunta della persona medesima. -

Novità su imposta di successioni e donazioni: commento ADE

Con la Circolare n 3 del 16 aprile le Entrate commentano le principali novità in materia di imposta sulle successioni e donazioni intervenute a seguito della Riforma Fiscale (Legge n 111/2023).

Come evidenziato in premessa del documento ADE esse riguardano:

- l’introduzione del principio di autoliquidazione dell’imposta;

- le modalità di determinazione dell’imposta, delle aliquote e delle franchigie, che vengono riportate all’interno del TUS;

- l’estensione dell’applicabilità dell’imposta sulle successioni e donazioni ai trasferimenti derivanti da trust;

- la semplificazione delle dichiarazioni, anche con riferimento ai documenti allegati e all’invio telematico.

Inoltre le Entrate hanno commentato anche le seguenti norme:

- l’articolo 7 della legge 4 luglio 2024, n. 104, recante «Disposizioni in materia di politiche sociali e di enti del Terzo settore»;

- l’articolo 4 del decreto legislativo 14 giugno 2024, n. 872, recante «Revisione del sistema sanzionatorio tributario, ai sensi dell’articolo 20 della legge 9 agosto 2023, n. 111».

Vediamo il chiarimento sulle liberalità indirette.

Donazioni indirette: il commento Ade nella Circolare n 3/2025

Il documento ADE commenta tra le novità introdotte dal decreto delegato, la modifica dell’articolo 56-bis del TUS, concernente l’attività accertativa in relazione alle liberalità indirette.

A seguito della modifica normativa, l’accertamento delle liberalità diverse dalle donazioni (e da quelle risultanti da atti di donazione effettuati all’estero a favore di residenti) può essere effettuato «esclusivamente quando l’esistenza delle stesse risulti da dichiarazioni rese dall’interessato nell’ambito di procedimenti diretti all’accertamento di tributi».

Non è, quindi, più richiesta l’ulteriore condizione per la quale dette liberalità debbano aver determinato (sole o unitamente ad altre già effettuate nei confronti del medesimo beneficiario) un incremento patrimoniale «superiore all’importo di 350 milioni di lire».

Il successivo comma 2 dell’articolo 56-bis stabilisce che, alle liberalità anzidette, si applichi l’aliquota dell’8 per cento, per la parte eccedente l’eventuale franchigia di cui all’articolo 56 del TUS.

La norma, inoltre, prevede espressamente che la registrazione delle liberalità indirette possa avvenire anche volontariamente, ai sensi dell’articolo 8 del TUR; in tal caso, si applica l’imposta tenendo in considerazione sia le aliquote, sia le eventuali franchigie previste dall’articolo 56 del TUS.Disciplina del coacervo: commento ADE nella Circolare n 3/2025

La novella normativa interviene sull’articolo 57, comma 1, del TUS, prevedendo, ai soli fini delle franchigie di cui all’articolo 56, che il valore attualizzato delle donazioni anteriormente effettuate dal donante a favore del donatario sia sommato idealmente al valore delle quote spettanti o dei beni e diritti oggetto della donazione.

Si evidenzia, sul punto, che tale orientamento era già stato assunto dall’Agenzia delle entrate, con la Circolare n. 29/E del 19 ottobre 2023.

Con il suddettp documento di prassi è stato, inoltre, precisato che dal coacervo donativo vanno escluse, ai fini della verifica del superamento della franchigia, le “donazioni poste in essere tra il 25 ottobre 2001 e il 28 novembre 2006, periodo in cui la disciplina relativa all’imposta sulle successioni e donazioni risultava abrogata”.

Con l’intervento normativo in esame è stato, poi, espressamente abrogato l’articolo 8, comma 439, del TUS, disciplinante l’istituto del c.d. “coacervo successorio”.Tale istituto era, tuttavia, da ritenersi già implicitamente abrogato, come chiarito dalla predetta circolare.

Sanzioni per la dichiarazione di successione: le modifiche

L’articolo 4, comma 2, del d.lgs. n. 87 del 2024 modifica varie disposizioni in merito all’ammontare delle sanzioni relative a violazioni delle norme sulle imposte di successione e donazione, commesse a decorrere dal 1° settembre 2024, con una generale riduzione delle stesse.

In particolare, in forza delle modifiche:- all’articolo 50, comma 1, del TUS46, rubricato «Omissione della dichiarazione»:

- l’omessa presentazione della dichiarazione di successione è punita con una sanzione pari al 120 per cento dell’imposta liquidata o riliquidata dall’ufficio (anziché dal 120 al 240 per cento);

- la presentazione della dichiarazione con un ritardo non superiore a 30 giorni è punita con una sanzione del 45 per cento dell’imposta liquidata o riliquidata dall’ufficio (anziché dal 60 al 120 per cento); si segnala che, con la risoluzione n. 2/E del2025, il relativo codice tributo “A150” è stato ridenominato “Successioni – Sanzione per tardiva presentazione della dichiarazione di successione – Avviso di liquidazione – Art. 50 del TUS”;

- all’articolo 51 del TUS47, rubricato «Infedeltà della dichiarazione»:

- nelle ipotesi di cui al comma 1 (tra cui, ad esempio, l’omessa indicazione di dati o elementi rilevanti per la liquidazione o riliquidazione dell’imposta o la loro indicazione infedele), si applica una sanzione amministrativa pari all’80 per cento della differenza tra l’imposta effettivamente dovuta e quella dichiarata (anziché dal 100 al 200 per cento);

- nelle ipotesi di cui al comma 3 (tra cui, ad esempio, i casi in cui l’omissione o l’infedeltà attengano a dati o elementi non incidenti sulla determinazione del tributo), trova applicazione la sanzione da 250 a 1000 euro (in luogo di quella da 500 mila a 2 milioni di lire);

- all’articolo 53 del TUS48, rubricato «Altre violazioni»:nelle ipotesi di cui al comma 1, all’erede o al legatario a cui

sono devoluti beni culturali si applica la sanzione amministrativa pari all’80 per cento dell’imposta o della maggiore imposta dovuta (in luogo di quella dal 100 al 200 per cento); - nelle ipotesi di violazione di divieti e di inadempimento di obblighi posti a carico di soggetti terzi, di cui ai commi 2 e 3, si applicano le sanzioni amministrative pari, rispettivamente, all’80 per cento (in luogo di quella dal 100 al 200 per cento) e da 250 a 2000 euro (in luogo di quella da 500 mila a 4 milioni di lire);

- al comma 4, è stato soppresso il secondo periodo, il quale attribuiva ai legali rappresentanti delle banche, società o enti, una presunzione di responsabilità per le violazioni commesse da questi ultimi.

-

Rimborso Irpef nella successione testamentaria: regole ADE

Con una FAQ datata 9 ottobre, le Entrate replicano ad un contribuente che domanda quali documenti servano per riscuotere un rimborso irpef spettante al de cuius nella successione testamentaria.

Prima dei dettagli ricordiamo che, il testamento è l’atto con cui si dispone dei propri beni per il tempo successivo alla propria morte.

Le disposizioni testamentarie si distinguono in:

- istituzione di erede, con cui colui che redige il testamento dispone dell'intero patrimonio o di una sua quota senza specificazione dei beni oggetto del lascito;

- legato, con cui il testatore dispone di uno o più beni specificamente identificati.

Vediamo come richiedere il rimborso irpef per il contribuente deceduto che ha lasciato un erede con testamento.

Rimborso Irpef nella successione testamentaria: regole ADE

In linea generale, i rimborsi fiscali intestati a un contribuente deceduto possono essere chiesti tramite la dichiarazione dei redditi (modello 730 o modello Redditi PF) relativa alla persona deceduta, oppure presentando un’istanza all’ufficio territoriale dell’Agenzia delle entrate.

Quando l’eredità non è devoluta per legge, come nel caso illustrato nel quesito, tranttandosi di successione testamentaria, o nei casi in cui la dichiarazione di successione non sia stata presentata, per richiedere il pagamento del rimborso, gli eredi possono inviare all’ufficio territoriale competente per la lavorazione del rimborso i seguenti modelli:

- Dichiarazione sostitutiva di certificazione/atto di notorietà, con la quale attestare la qualità di eredi,

- Istanza di voltura dei rimborsi, per chiedere che le somme spettanti al contribuente deceduto siano erogate a favore degli eredi,

- Delega per l’incasso (che va utilizzata quando i coeredi chiedono che la propria quota di rimborso venga erogata a uno di loro), sottoscritta con firma autenticata o con firma digitale del delegante.

Il tutto può essere consegnato anche on line avvelendosi del servizio consegna documenti e istanze.

Il servizio in oggetto, consente all’utente in possesso delle credenziali di accesso all’area riservata del sito dell’Agenzia di inviare documenti e istanze agli uffici dell’Agenzia, sia a seguito di una specifica richiesta dell’Agenzia sia su iniziativa spontanea.

È possibile utilizzare il servizio per esigenze personali oppure per conto di un altro soggetto.

Si possono inviare fino a 10 file della dimensione massima di 20MB ognuno.

Oltre che file in formato PDF e TIF/TIFF, è possibile inviare file firmati digitalmente nei formati PAdES e CAdES.

Il canale è sempre aperto e permette, inoltre, di ottenere la ricevuta di protocollazione analogamente a quanto avviene con la consegna diretta in Ufficio, ma senza doversi recare fisicamente allo sportello.

Fornendo l’indirizzo pec o la mail e/o un numero di cellulare è possibile ricevere l’avviso di disponibilità della ricevuta di consegna o della ricevuta di scarto, qualora l’invio non vada a buon fine.

-

Donazione con bonifico estero alla nipote: sconta l’imposta di successione

Con la Sentenza n 7442 del 20 marzo la Cassazione, a tema di imposta di successione, ha stautito che sia rilevante per la imposizione un trasferimento in denaro con ordinativo di bonifico dall'estero da uno zio alla nipote.

Vediamo i dettagli del caso di specie.

Bonifico estero verso la nipote e donazione indiretta: principi della Cassazione

La Cassazione per la sua decisione del caso di specie ha fatto richiamo alla sentenza n. 18725/2017, con cui le sezioni unite hanno chiarito che il trasferimento, con bonifico, di strumenti finanziari dal conto di deposito del beneficiante al conto del beneficiario non rientra tra le donazioni indirette (articolo 809 cc), ma configura una donazione tipica (articolo 769 cc) a esecuzione indiretta.

Viene ricordato che nel diritto civile nella categoria delle liberalità caratterizzate da animus donandi rientrano:

- la donazione diretta,

- le liberalità indirette.

La qualificazione del trasferimento di denaro appartenente a uno o all'altro dei due casi ha conseguenze rilevanti sul piano della relativa disciplina.

Per la donazione diretta il codice civile prescrive la forma dell’atto pubblico a pena di nullità.

Pertanto è una donazione nulla, per mancanza di atto pubblico, il bonifico di una somma di denaro effettuato per spirito di liberalità.

Sulla richiamata conclusione poggia il primo motivo di ricorso della ricorrente della sentenza in esame.

la ricorrente denuncia violazione e falsa applicazione della legge da parte della sentenza impugnata, per essere stato erroneamente ritenuto dal giudice di appello che la liberalità avente a oggetto strumenti finanziari fosse valida anche in difetto di stipulazione in forma pubblica.

La ricorrente afferma che, essendo affetta da nullità, la liberalità non poteva costituire il presupposto di un’obbligazione tributaria.

La decisione di Cassazione in oggetto è rilevante poiché rafforza l’orientamento secondo cui le donazioni di denaro effettuate tramite bonifico bancario (atti di liberalità) assumono diversa connotazione ai fini civilistici e ai fini fiscali, con la conseguenza che la conclusione delle sezioni unite rileva ai soli fini civilistici.

In sintesi, secondo giurisprudenza e dottrina, in ambito tributario si distinguono:

- le donazioni dirette o “formali”, che nascono dalla stipulazione in forma solenne di un contratto tra donante e donatario (ex articolo 769 cc)

- le donazioni indirette (anche se formali), di cui all’articolo 809 cc, non attuate nella forma solenne prevista per il contratto di donazione, ma attraverso un altro strumento negoziale, avente scopo tipico diverso dalla causa donandi, ma in grado di produrre l’effetto indiretto di un arricchimento di una parte, con contestuale depauperamento dell’altra. Si citano come esempi, l’adempimento di un debito altrui; la rinuncia a un diritto; il contratto a favore di un terzo; l’accollo di un debito altrui.

- “donazioni informali”, che consistono nello svolgimento di un’attività materiale (come il trasferimento di denaro o di strumenti finanziari con consegna brevi manu o impartendo un ordine di bonifico bancario o cointestando un conto corrente bancario o un qualsiasi altro rapporto bancario; la consegna di un assegno circolare intestato al donatario e altri) o nella tenuta di un comportamento consapevolmente omissivo, con la conseguenza, anche in questo caso, della diminuzione del patrimonio del soggetto dante causa e l’aumento del patrimonio del soggetto beneficiario.

La suprema Corte segna la linea di confine tra:

- la donazione indiretta risultante da atti soggetti alla registrazione e

- la donazione indiretta non risultante da atti soggetti alla registrazione.

Ai sensi dell’articolo 56-bis del Dlgs n. 346/1990, la donazione indiretta informale (non risultante da atti soggetti a registrazione) è rilevante ai fini dell’imposta sulle donazioni in caso di:

- registrazione “volontaria” della donazione indiretta non risultante “da atti soggetti alla registrazione”

- donazione indiretta non da atti soggetti alla registrazione “confessata” dal contribuente nell’ambito di una procedura di accertamento tributario.

A tal proposito nel caso di specie, iI giudici di legittimità precisano che le dichiarazioni rese dall’interessato nell’ambito di procedimenti diretti all’accertamento di tributi, dalle quali deve risultare l’esistenza di tali donazioni, possono provenire anche dal donante, oltre che dal donatario, avendo le parti “interesse comune” alla realizzazione della liberalità.

Di conseguenza, anche l’istanza diretta ad avvalersi della procedura di collaborazione volontaria per l’emersione e il rientro di capitali detenuti all’estero (ex articolo. 5-quater del Dl n. 167/1990), può servire a tale scopo.

L’Agenzia delle entrate con circolare n 30/20215 ha espressamente previsto che “nell’ambito della procedura di collaborazione volontaria, possono emergere trasferimenti di ricchezza non formalizzati in atti scritti effettuati nei periodi d’imposta oggetto di regolarizzazione” ritenendo che “(…) il contribuente (ferma restando la possibilità, secondo i principi generali, di regolarizzare la propria posizione, possa altresì fornire le informazioni utili all’accertamento delle imposte in questione in sede di procedura di collaborazione volontaria”.

La Corte richiarma tale circolare e evidenzia, che il preciso riferimento a liberalità consistite nell’elargizione di prelievi in contante o nella richiesta di bonifici su conti correnti esteri a favore di terzi beneficiari postula che la successiva istanza di collaborazione volontaria, idonea ad assumere rilevanza ai fini del citato articolo 56-bis, non può che essere presentata dal disponente, trattandosi dell’unico legittimato ad avvalersi della facoltà di acconsentire all’emersione dei capitali detenuti all’estero attraverso la voluntary disclosure.

La Cassazione con la sentenza n 7742/2024 ha, pertanto, enunciato due principi:

- “In tema di imposta sulle donazioni, l’ art. 56-bis, comma 1, del d.lgs. 31 ottobre 1990, n. 346 , va interpretato nel senso che le liberalità diverse dalle donazioni, ossia tutti quegli atti di disposizione mediante i quali viene realizzato un arricchimento (del donatario) correlato ad un impoverimento (del donante) senza l’adozione della forma solenne del contratto di donazione tipizzato dall’ art. 769 cod. civ. , e che costituiscono manifestazione di capacità contributiva, sono accertate e sottoposte ad imposta (con l’aliquota dell’8%) – pur essendo esenti dall’obbligo della registrazione – in presenza di una dichiarazione circa la loro esistenza, resa dall’interessato nell’ambito di procedimenti diretti all’accertamento di tributi, se sono di valore superiore alle franchigie oggi esistenti (€ 1.000.000 per coniuge e parenti in linea retta, € 100.000 per fratelli e sorelle, € 1.500.000 per persone portatrici di handicap)”

- “In tema di imposta sulle donazioni, la dichiarazione prevista dall’ art. 56-bis, comma 1, lett. a), del d.lgs. 31 ottobre 1990, n. 346 , al fine dell’accertamento e della sottoposizione all’imposta delle liberalità diverse dalle donazioni (nella specie, di una donazione informale avente ad oggetto il trasferimento, mediante bonifico bancario dal conto corrente del donante al conto corrente del donatario, di attività finanziarie detenute all’estero), può provenire, oltre che dal donatario, anche dal donante e può essere rappresentata anche dall’istanza volta ad avvalersi della procedura di collaborazione volontaria ed il rientro dei capitali detenuti all’estero, quando la donazione abbia avuto ad oggetto le attività finanziarie e patrimoniali costituite o detenute fuori dal territorio dello Stato, spontaneamente emerse per volontà dell’autore della violazione degli obblighi di dichiarazione di cui all’ art. 4, comma 1, del d.l. 28 giugno 1990, n. 167 , convertito, con modificazioni, dalla legge 4 agosto 1990, n. 227”.

-

Coefficienti usufrutto 2024: le tabelle nel decreto MEF

Pubblicato in GU n 302 del 29 dicembre il Decreto MEF con l'adeguamento delle modalità di calcolo dei diritti di usufrutto e delle rendite o pensioni in ragione della nuova misura del saggio legale di interessi.

Nel dettaglio, con l'art 1 del decreto in oggetto, viene previsto che il valore del multiplo indicato nell'art. 46, comma 2, lettere a) e b) del testo unico delle disposizioni concernenti l'imposta di registro, approvato con decreto del Presidente della Repubblica 26 aprile 1986, n. 131, e successive modificazioni, relativo alla determinazione della base imponibile per la costituzione di rendite o pensioni, è fissato in quaranta volte l'annualità.

Inoltre, viene previsto che, il valore del multiplo indicato nell'art. 17, comma 1, lettere a) e b) del testo unico delle disposizioni concernenti l'imposta sulle successioni e donazioni, approvato con decreto legislativo 31 ottobre 1990, n. 346, e successive modificazioni, relativo alla determinazione della base imponibile per la costituzione di rendite o pensioni, è fissato in quaranta volte l'annualità.

In allegato al decreto viene anche pubblicato il l'allegato con i coefficienti 2024 per la determinazione dei diritti di usufrutto a vita e delle rendite o pensioni vitalizie variato in ragione della misura del saggio legale degli interessi fissata al 2,50 per cento.In decreto prevede che le disposizioni si applicano agli atti pubblici formati, agli atti giudiziari pubblicati o emanati, alle scritture private autenticate e a quelle non autenticate presentate per la registrazione, alle successioni apertesi ed alle donazioni fatte a decorrere dalla data del 1° gennaio 2024.

-

Registro Volontario Testamenti Olografi: attivo dal 6.11

Con un comunicato stampa del 6 novembre il Consiglio Nazionale del Notariato informa del fatto che, dalla stessa data, è operativo il Registro Volontario dei Testamenti Olografi realizzato dal Consiglio Nazionale tramite la Notartel Spa – società informatica del Notariato – che permette di raccogliere e ricercare i dati dei testamenti olografi depositati fiduciariamente presso i notai in tutta Italia che aderiscono al servizio.

Registro Volontario Testamenti Olografi: che cos'è

Il registro volontario dei testamenti olografi permette di digitalizzare le procedure di deposito e conservazione dei testamenti olografi e semplificare la ricerca da parte dei cittadini, migliorando l’iter di conoscibilità di tali documenti, oggi difficilmente reperibili, garantendo inoltre sicurezza nella conservazione dei dati e delle informazioni.

Il comunciato specifica che si tratta di un ulteriore sviluppo di un più ampio progetto del Notariato finalizzato alla creazione di registri sussidiari digitali per l’archiviazione e la raccolta di atti, privi di pubblicità legale, che contengono dati e informazioni d’interesse pubblico.Registro Volontario Testamenti Olografi: come funziona

Ricordiamo che il testamento olografo:

- è un tipo di testamento definito dall'art. 602 del codice civile,

- è scritto per intero, datato e sottoscritto, per mano del testatore.

Dal 6 novembre, i cittadini che depositano fiduciariamente il proprio testamento olografo presso un notaio, possono richiedere al medesimo di procedere alla trascrizione dei dati di tale deposito nel Registro Volontario dei Testamenti Olografi, prestando al notaio l’opportuno consenso anche ai fini della privacy.

Il notaio annota sul Registro le sole informazioni relative al testamento ricevuto in deposito fiduciario:- i dati anagrafici del testatore;

- la data di redazione del testamento olografo;

- la data del deposito fiduciario,

rilasciando al testatore relativa ricevuta del deposito.

In qualsiasi momento il notaio depositario, previo consenso del testatore, potrà modificare la registrazione laddove il testamento venga revocato dal testatore oppure trasferito presso altro notaio.

Attenzione al fatto che, i cittadini in possesso di un certificato di morte possono richiedere a qualsiasi notaio in Italia di effettuare la ricerca del testamento a cui sono interessati.

Nel caso di reperimento di un testamento olografo presso un determinato notaio, a questi arriverà in automatico la comunicazione relativa alla ricerca effettuata che lo informerà sul fatto che il testatore è deceduto e che qualcuno, interessato alla pubblicazione del testamento, ha effettuato la ricerca.Registro Volontario Testamenti Olografi: contatti utili

Il comunicato stampa in oggetto, indica per i cittadini i seguiti indirizzi utili per ulteriori informazioni:

- Ufficio Relazioni con i Media- Consiglio Nazionale del Notariato

- Chiara Cinti 346/3808202 – ccinti@notariato.it

- Silvia Scafati 348/7267921 – sscafati@notariato.it

- Erminia Chiodo 366/9110270 – echiodo@notariato.it

-

Chiamati all’eredità non residenti: istruzioni per la Successione

Con Risposta a interpello n 407 del 31 luglio le Entrate hanno specificato le regole per la dichiarazione di successione in caso di chiamati alla eredità non residenti.

L'Istante, cittadino siriano residente all'estero, fa presente che:

- in data 21 aprile 2021 si è aperta la successione, regolata dalla legge italiana, del fratello, cittadino italiano residente in Italia;

- il de cuius non ha discendenti diretti e i chiamati all'eredità sono la madre, due fratelli (fra cui l'Istante) e due nipoti, figli di un terzo fratello premorto;

- nessuno dei chiamati all'eredità è cittadino italiano, né ha mai avuto la residenza o il domicilio in Italia e un codice fiscale italiano, ad esclusione dell'Istante.

L'Istante osserva che «quale coerede, ha l'obbligo di presentare la dichiarazione di successione e il diritto di presentarla tempestivamente onde non incorrere in aggravi di sanzioni, ha inoltre diritto di presentarla in quanto atto richiesto per la voltura delle quote immobiliari e dei conti correnti già di pertinenza del de cuius, dei quali l'erede ha titolo per entrare in possesso nei limiti della propria quota Ciò posto, l'Istante fa presente che «la dichiarazione di successione non può essere materialmente presentata dovendo indicare quali chiamati all'eredità soggetti non presenti in anagrafe tributaria, essendo ''errore bloccante'' la mancanza di un codice fiscale valido».

L'istante chiede di conoscere come adempiere all'obbligo della presentazione della dichiarazione di successione, nella fattispecie in esame, in presenza di soggetti, chiamati all'eredità, privi di un codice fiscale italiano, richiamando a tal fine l'articolo 29 del decreto legislativo 31 ottobre 1990, n. 346.Ascolta anche l'Avvocato Luisa Di Giacomo su TicTok

Chiamati all'eredità non residenti: istruzioni per la Successione

Le entrate specificano che ai sensi dell'articolo 7, comma 4, del decreto legislativo 31 ottobre 1990, n. 346 «Fino a quando l'eredità non è stata accettata, o non è stata accettata da tutti i chiamati, l'imposta è determinata considerando come eredi i chiamati che non vi hanno rinunziato».

L'Ufficio liquida l'imposta sulla successione sulla base della dichiarazione di successione che deve essere presentata entro dodici mesi dalla data di apertura della successione.

Ai sensi dell'articolo 28 del medesimo decreto legislativo «Sono obbligati a presentare la dichiarazione: i chiamati all'eredità e i legatari, […] Se più soggetti sono obbligati alla stessa dichiarazione questa non si considera omessa se presentata da uno solo.I chiamati all'eredità e i legatari sono esonerati dall'obbligo della dichiarazione se, anteriormente alla scadenza del termine stabilito nell'art. 31, hanno rinunziato all'eredità o al legato […].

Se dopo la presentazione della dichiarazione della successione sopravviene un evento, diverso da quelli indicati all'art. 13, comma 4, e dall'erogazione di rimborsi fiscali che dà luogo a mutamento della devoluzione dell'eredità o del legato ovvero ad applicazione dell'imposta in misura superiore, i soggetti obbligati, anche se per effetto di tale evento, devono presentare dichiarazione sostitutiva o integrativa […]».

La dichiarazione di successione deve contenere le «generalità, la residenza e il codice fiscale dei chiamati all'eredità e dei legatari, il loro grado di parentela o affinità col defunto e le eventuali accettazioni o rinunzie […]»

Per i soggetti tenuti residenti all'estero, se impossibilitati alla trasmissione telematica, la dichiarazione può essere eccezionalmente presentata nella forma cartacea come precisato nelle istruzioni alla Dichiarazione di successione e domanda di volture catastali.

In relazione alla presenza di chiamati all'eredità, residenti all'estero e non iscritti all'anagrafe tributaria italiana, alla luce delle norme sopra richiamate, si ritiene che, ai fini fiscali, ai fini:- della corretta devoluzione dell'eredità in questione,

- della determinazione della base imponibile,

- dell'aliquota applicabile

- e del riconoscimento dell'eventuale franchigia,

occorre indicare in dichiarazione tutti i chiamati all'eredità, con le generalità e il grado di parentela con il defunto.

Con riferimento all'indicazione nella dichiarazione di successione dei chiamati all'eredità privi del codice fiscale italiano, si osserva che l'articolo 6, del decreto del Presidente della Repubblica 29 settembre 1973, n. 605, prevede al comma 2 che «Coloro che sono tenuti agli obblighi di indicazione del numero di codice fiscale di altri soggetti hanno diritto di riceverne da questi ultimi comunicazione scritta e, se tale comunicazione non perviene almeno dieci giorni prima del termine in cui l'obbligo di indicazione deve essere adempiuto, possono rivolgersi direttamente all'Amministrazione finanziaria, anche utilizzando sistemi telematici, previa indicazione dei dati di cui all'art. 4, relativi al soggetto di cui si richiede l'attribuzione del numero di codice fiscale. L'obbligo di indicazione del numero di codice fiscale dei soggetti non residenti nel territorio dello Stato, cui tale codice non risulti già attribuito, si intende adempiuto con la sola indicazione dei dati di cui all'art. 4, con l'eccezione del domicilio fiscale, in luogo del quale va indicato il domicilio o sede legale all'estero.

Nel caso in cui non sia stato possibile acquisire tutti i dati indicati nell'art. 4 relativi ai soggetti cui l'indicazione si riferisce, coloro che sono tenuti a tale indicazione devono richiedere l'attribuzione di un codice numerico all'Amministrazione finanziaria, che provvede previo accertamento delle ragioni addotte […]».

Pertanto, ai sensi del citato articolo 6, comma 2, secondo periodo, l'obbligo di indicazione del numero di codice fiscale dei soggetti non residenti nel territorio dello Stato, cui tale codice non risulti già attribuito, si intende adempiuto «con la sola indicazione dei dati di cui al richiamato articolo 4», e, dunque, per le persone fisiche, del cognome e nome, luogo e data di nascita, nonché del domicilio estero.

Allegati:

Nella fattispecie in esame, pertanto, l'Istante, in assenza della attribuzione dei codici fiscali in Italia in relazione a tutti i cittadini stranieri chiamati all'eredità, deve indicare nella dichiarazione di successione i dati sopra indicati in sostituzione del codice fiscale assente. -

Dichiarazione di successione: chi può presentare la sostitutiva

Tra i soggetti obbligati alla presentazione della dichiarazione di successione vi sono gli eredi.

La qualità di erede, in senso civilistico, si acquista con l’accettazione, espressa o tacita, dell’eredità, il cui effetto risale al momento dell’apertura della successione.

L'Agenzia delle entrate con una FAQ del 2 agosto 2023 ha chiarito alcuni aspetti sulla dichiarazione di successione sostitutiva.

Dichiarazione di successione: chi può presentare la sostitutiva

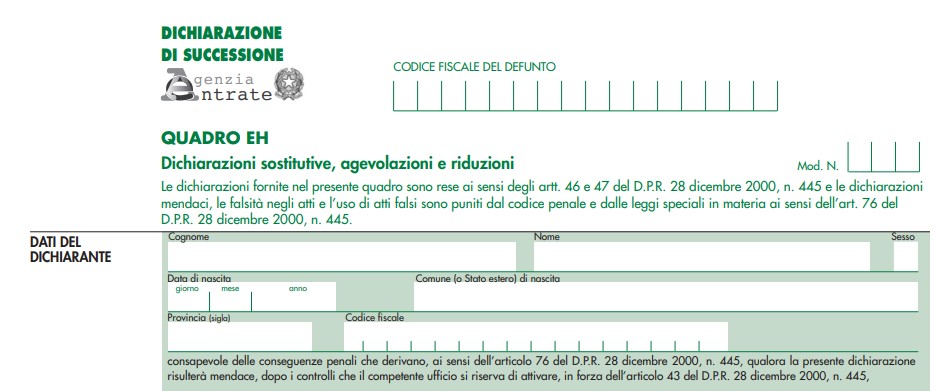

Per la presentazione di una dichiarazione sostitutiva occorre compilare il quadro EH del modello di dichiarazione di successione

A tal proposito, nella faq di cui si tratta, veniva domandato se dopo la trasmissione della dichiarazione di successione, un coerede diverso da chi l’ha inviata, può presentare per la stessa successione una dichiarazione sostituiva.

La replica dell'agenzia specifica che, come riportato nelle istruzioni di compilazioni al modello, la dichiarazione di successione sostitutiva può essere inviata:

- telematicamente solo dal “dichiarante” che ha presentato il modello che si intende sostituire;

- nel caso in cui una persona legittimata a presentare la dichiarazione, diversa dal dichiarante, voglia inviare una nuova dichiarazione per la stessa successione, egli dovrà recarsi presso un ufficio dell’Agenzia delle entrate.

Attenzione al fatto che la nuova dichiarazione non sostituirà, comunque, quella precedentemente trasmessa, ma costituirà un’ulteriore dichiarazione che si andrà ad affiancare alla precedente e saranno dovute le relative imposte.

Dichiarazione di successione: il nuovo modello 2023

Ricordiamo per completezza che con Provvedimento del 24 luglio le Entrate hanno aggiornato il modello e le istruzioni di dichiarazione di successione e domanda di volture catastali alle ultime novità normative sul legato di genere.

In particolare, al modello di dichiarazione di successione e domanda di volture catastali e alle relative istruzioni, approvati con provvedimento del Direttore dell’Agenzia delle Entrate del 28 dicembre 2017 e successive modificazioni pubblicate sul sito Internet dell’Agenzia delle Entrate, sono apportate le modifiche descritte negli Allegati 1 e 2.

Attenzione al fatto che, la presentazione telematica del modello di dichiarazione aggiornato è consentita a partire dal 26 luglio 2023.

Si psecifica però che, per agevolare i contribuenti e gli operatori, fino al 26 ottobre 2023 è possibile trasmettere le dichiarazioni di successione utilizzando la precedente versione dei prodotti di compilazione e controllo.