-

Contributi riscatto laurea: come indicarli nel 730/2024

Nelle dichiarazioni dei redditi 2024, riferite all'anno di imposta 2023 Modello 730, è possibile beneficiare della detrazione per i contributi versati per il riscatto del corso di laurea.

Ricordiamo che, la legge di bilancio 2008 (art. 1, comma 77, legge 24 dicembre 2007, n. 247) ha modificato il decreto legislativo 30 aprile 1997, n. 184, relativo al riscatto di corsi universitari di

studio per i familiari a carico.Le disposizioni introdotte in merito alle modalità di esercizio della facoltà di riscatto si applicano esclusivamente alle domande presentate a decorrere dal 1° gennaio

2008. L’INPS, con circolare dell’11 marzo 2008, n. 29, ha fornito chiarimenti in merito ai soggetti “inoccupati” per i quali è possibile operare il riscatto degli anni di laurea ai sensi del citato art. 2, comma 5-bis, del citato d.lgs. n. 184 del 1997.Sono tali coloro che, al momento della domanda, non risultano essere stati mai iscritti ad alcuna forma obbligatoria di previdenza, inclusa la Gestione Separata di cui all’art. 2, comma 26, della legge 8 agosto 1995, n. 335.

Vediamo dove indicare i contributi in oggetto nel Modello 730/2024.

Contributi Riscatto laurea: detraibili o deducibili in dichiarazione

Se i contributi sono versati a

favore:- degli “inoccupati” da familiari di cui gli stessi risultino fiscalmente a carico, a tali contribuenti spetta una detrazione nella misura del 19 per cento della spesa,

- di soggetti iscritti, anche solo

in passato, ad una qualsiasi gestione previdenziale, i contributi di riscatto sono deducibili ai sensi

dell’art. 10 del TUIR.

Contributi Riscatto laurea: dove indicarli nel 730/2024

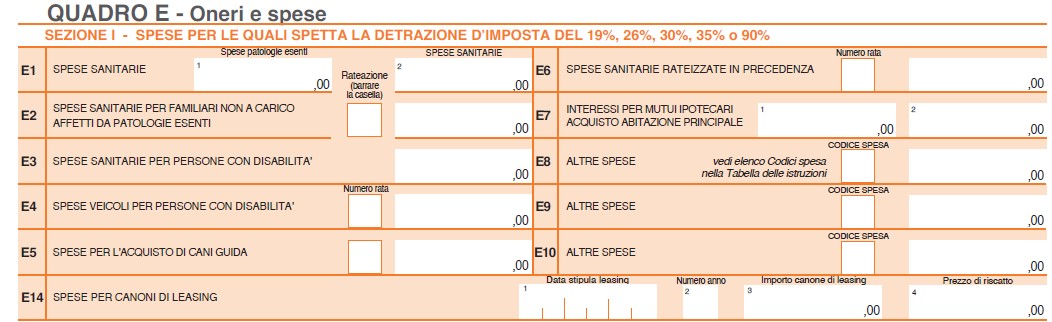

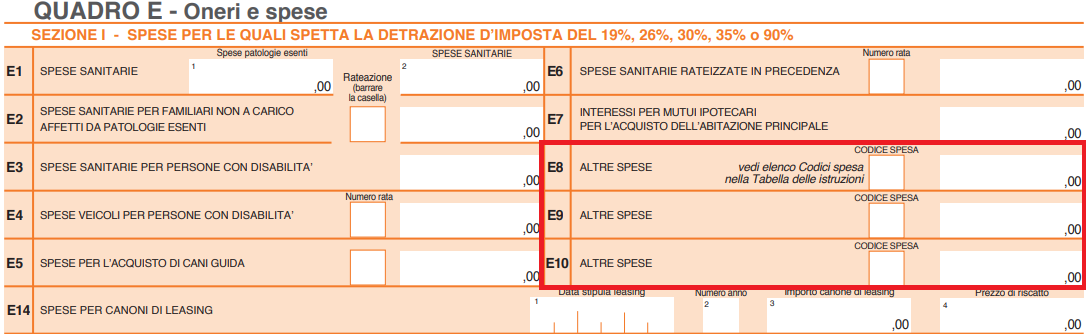

Nel Modello 730/2024 i contributi versati per il riscatto della laurea vanno indicati nel Quadro E ai righi a E8 a e10 o al rigo E21.

Nel dettaglio, nei righi da E8 a E10 va indicato il codice "32":

- per i contributi versati per il riscatto del corso di laurea o del corso ITS Academy dei familiari a carico. Il riscatto degli anni di laurea, pertanto, è possibile anche per le persone che non hanno ancora iniziato l’attività lavorativa e non sono iscritti ad alcuna forma obbligatoria di previdenza.

- se, invece, i contributi sono stati versati direttamente dall’interessato che ha percepito un reddito sul quale sono dovute le imposte, possono essere dedotti dal reddito di quest’ultimo indicandoli ne rigo E21 tra i contributi previdenziali e assistenziali. L’importo deve comprendere le erogazioni indicate nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica con il codice onere 32.

Contributi Riscatto laurea: tracciabilità dei pagamenti

Attenzione va prestata al fatto che dall’anno d’imposta 2020, la detrazione per contributi versati per il riscatto di laurea dei familiari a carico spetta a condizione che l’onere sia sostenuto con versamento bancario o postale ovvero

mediante altri sistemi di pagamento “tracciabili”.Il contribuente deve dimostrare l’utilizzo di sistemi di pagamento “tracciabili” mediante:

- prova cartacea della transazione/pagamento con ricevuta della carta di debito o della carta di credito,

- estratto conto,

- copia del bollettino postale o del MAV e dei pagamenti con PagoPA

Non essendo previsto alcun limite massimo, la detrazione è calcolata sull’intero importo versato, a

prescindere dall’ammontare del reddito complessivo. -

Immobile locato soggetto a rilascio: quando spetta la detrazione interessi sul mutuo

Con Risposta a interpello n 13 del 23 gennaio l'Agenzia chiarisce quando spetta la detrazione degli interessi passivi derivanti dalla stipula di un mutuo ipotecario per l'acquisto di un immobile locato, da adibire ad abitazione principale, per il quale è stata attivata la procedura di rilascio dell'immobile prevista dall' articolo 447–bis del c.p.c..

Nel caso in esame, l'Istante è divenuto proprietario dell'immobile in data 13 dicembre 2022 e, pertanto, ai fini della fruizione della detrazione, l'azione giudiziale andava esperita entro i tre mesi successivi, circostanza che non risulterebbe soddisfatta in quanto, l'Istante:

- «in data 02/03/2023, con lettera RA intimava il rilascio dell'immobile»;

- in data 5 maggio 2023, presentava istanza all'organismo di mediazione per esperire il tentativo di conciliazione, con esito negativo; successivamente, presentava ricorso ai sensi del richiamato articolo 447bis c.p.c

Vediamo i maggiori dettagli dal caso dell'intepello.

Mutuo per immobile locato con procedura di rilascio: il caso di specie

Con atto notarile stipulato in data 13 dicembre 2022, l'istante ha acquistato un immobile a destinazione abitativa, concesso in locazione in forza di contratto stipulato il 22 febbraio 2019 della durata di quattro anni, rinnovabile tacitamente, salvo diniego alla prima scadenza.

All'atto del rogito, risultava che in data 2 marzo 2022, i precedenti proprietari dell'immobile avevano comunicato al conduttore il diniego (ai sensi dell'articolo 3 della legge del 9 dicembre 1998, n. 431).

L'Istante precisa che la tipologia del contratto di locazione in esame (stipulato ai sensi dell'articolo 2, comma 1, della citata legge n. 431 del 1998) prevede che qualora il conduttore, avendo ricevuto, come nel caso di specie, la notifica del diniego di rinnovazione della locazione alla prima scadenza contrattuale, con le modalità e i termini di cui all'articolo 3 della legge n. 431 del 1998, non abbia spontaneamente adempiuto al rilascio, il locatore non potrà esperire il procedimento per convalida di sfratto per finita locazione, dovendosi avvalere della procedura di cui all'articolo 30 della legge 27 luglio 1978, n. 392.

Detta disposizione di carattere processuale disciplina le modalità di recupero del bene nella disponibilità del locatore mediante il procedimento di cui all'articolo 447bis del codice di procedura civile (c.p.c.) e non attraverso «l'atto di intimazione di licenza o di sfratto o per finita locazione» indicato dall'articolo 15, comma 1, lettera b), del TUIR ai fini della detrazione ivi disciplinata.

L'Istante «in data 02/03/2023, con lettera RA intimava il rilascio dell'immobile e visto che il conduttore non provvedeva alla consegna dell'immobile procedeva con azione legale».

In seguito, in data 5 maggio 2023, presentava istanza all'organismo di mediazione per esperire il tentativo di conciliazione obbligatorio per legge, con esito negativo.

Successivamente, presentava ricorso ai sensi del richiamato articolo 447bis c.p.c..

Ciò premesso, l'Istante chiede di potere fruire della detrazione degli interessi passivi derivanti dalla stipula di un mutuo ipotecario per l'acquisto di un immobile locato da adibire ad abitazione principale (articolo 15, comma 1, lettera b), del TUIR) pur in assenza dell'atto di «intimazione di licenza o di sfratto per finita locazione» disposto dalla norma in esame, avendo il medesimo attivato la diversa procedura di cui al citato articolo 447bis del c.p.c..

Mutuo immobile locato e procedura di rilascio: è possibile detrarre gli interessi

L'agenzia ha replicato che l'articolo 30 della legge n. 392 del 1978 (c.d. legge sull'equo canone), rubricato «Procedura per il rilascio», dispone che «Avvenuta la comunicazione di cui al terzo comma dell'articolo 29» relativa al diniego della rinnovazione del contratto alla prima scadenza, «e prima della data per la quale è richiesta la disponibilità ovvero quando tale data sia trascorsa senza che il conduttore abbia rilasciato l'immobile, il locatore può convenire in giudizio il conduttore, osservando le norme previste dall'articolo 447bis del codice di procedura civile».

Nella fattispecie in esame, l'Istante ha utilizzato la procedura di cui all'articolo 30 della legge n. 392 del 1978, che è lo strumento processuale, specificamente previsto dall'ordinamento per i casi di diniego di rinnovazione della locazione alla prima scadenza, finalizzato ad ottenere, al pari dell'intimazione di licenza e di sfratto per finita locazione, un provvedimento costituente titolo esecutivo per il rilascio dell'immobile.

Al riguardo, si ritiene che l'utilizzo della procedura di rilascio ex articolo 30 della legge n. 392 del 1978 non osti alla fruizione della detrazione di cui al citato articolo 15, comma 1, lett. b) del TUIR, a condizione che nel termine di «tre mesi dall'acquisto» venga esercitata la relativa azione giudiziale, esperibile nelle forme dell'articolo 447 bis c.p.c., ferma restando la sussistenza di tutti gli altri presupposti previsti dalla norma.

Nel caso in esame, secondo quanto rappresentato, l'Istante è divenuto proprietario dell'immobile in data 13 dicembre 2022 e, pertanto, ai fini della fruizione della detrazione, l'azione giudiziale andava esperita entro i tre mesi successivi, circostanza che nel caso di specie non risulterebbe soddisfatta in quanto, l'Istante:

- «in data 02/03/2023, con lettera RA intimava il rilascio dell'immobile»;

- in data 5 maggio 2023, presentava istanza all'organismo di mediazione per esperire il tentativo di conciliazione, con esito negativo; successivamente, presentava ricorso ai sensi del richiamato articolo 447bis c.p.c..

-

Locazioni lavoratori dipendenti trasferiti per lavoro: regole detrazione 2023

Anche nella dichiarazione dei redditi 2023, riferita all'anno di imposta 2022 è possibile beneficiare delle detrazioni sui canoni di locazione sostenuti in caso di trasferimento di residenza per motivi di lavoro.

Nel dettaglio, ai lavoratori dipendenti che hanno trasferito la propria residenza nel comune di lavoro o in uno di quelli limitrofi, a determinate condizioni, spetta una detrazione forfetaria, rapportata al numero dei giorni nei quali l’unità immobiliare è stata adibita ad abitazione principale, pari a:

- euro 991,60 se il reddito complessivo (comprensivo del reddito assoggettato al regime della cedolare secca) non supera euro 15.493,71;

- euro 495,80 se il reddito complessivo (comprensivo del reddito assoggettato al regime della cedolare secca) supera euro 15.493,71, ma non euro 30.987,41.

E' bene specificare che sono destinatari del beneficio sono esclusivamente i lavoratori dipendenti e, pertanto, restano esclusi i percettori di redditi assimilati a quelli di lavoro dipendente (Circolare 12.06.2002 n. 50/E, risposta 6.2).

Detrazione lavoratori dipendenti che si trasferiscono per lavoro: le condizioni

Per usufruire della detrazione il contribuente deve essere titolare di un contratto di lavoro dipendente.

Il beneficio si applica anche a favore dei lavoratori dipendenti che trasferiscono la propria residenza in conseguenza di un nuovo contratto. Attenzione al fatto che, se nel corso del periodo di spettanza della detrazione, il contribuente cessa di essere lavoratore dipendente, la detrazione non spetta a partire dal periodo d’imposta successivo a quello nel quale non sussiste più tale qualifica.

Il lavoratore, inoltre, deve essere titolare di un contratto di locazione, che può essere di qualunque tipo, di unità immobiliare adibita ad abitazione principale (Circolare 18.06.2001 n. 58/E, risposta 3.1).

Elemento caratterizzante la detrazione è il trasferimento della residenza nel comune di lavoro o in uno di quelli limitrofi che deve avvenire nei tre anni precedenti a quello in cui si richiede la detrazione.

Il nuovo comune di residenza deve distare dal vecchio almeno 100 chilometri e, comunque, deve essere situato in una diversa regione.

Si precisa che i due requisiti:

- distanza pari ad almeno 100 chilometri tra i due comuni,

- ubicazione del comune in una regione diversa rispetto a quella di provenienza,

devono essere rispettati contestualmente.

La detrazione spetta per i primi tre anni dalla data di variazione della residenza (Circolare 18.06.2001 n. 58/E, risposta 3.1).

Ad esempio, se il trasferimento della residenza è avvenuto nel 2020, si può beneficiare della detrazione per gli anni d’imposta 2020, 2021 e 2022

Detrazione lavoratori dipendenti che si trasferiscono: cointestazione del contratto

Occorre sottolienare che in caso di intestazione del contratto di locazione a più soggetti, la detrazione deve essere divisa tra gli intestatari del contratto in possesso dei requisiti richiesti su indicati (qualifica di lavoratori dipendenti e distanza dal comune ove era la precedente residenza), nella misura a ciascuno spettante in relazione al proprio reddito.

Ad esempio, in caso di contitolarità tra tre soggetti, due dei quali lavoratori dipendenti, la detrazione spetta solo a questi ultimi, nella misura del 50 per cento ciascuno tenuto conto dei limiti previsti per i relativi redditi (Circolare 10.06.2004 n. 24/E, risposta 6).

Nel caso in cui, in corso di anno, il contribuente trasferisca la propria residenza all’estero per motivi di lavoro, in relazione all’annualità in cui è fiscalmente residente in Italia, lo stesso può accedere alla detrazione per lavoratori dipendenti che trasferiscono la residenza per motivi di lavoro.

Diversamente, in relazione alle annualità successive potenzialmente agevolabili, qualora non risulti più fiscalmente residente in Italia, il contribuente non può beneficiare di tale detrazione, atteso che tra le detrazioni che possono essere scomputate dall'imposta lorda dovuta dai soggetti non residenti non rientrano le detrazioni per canoni di locazione disciplinate dall’art. 16 del TUIR.

Detrazione lavoratori dipendenti che si trasferiscono per lavoro: come indicare nel 730

Ai fini della detrazione occorre compilare la sezione V del quadro E e nel dettaglio il rigo preposto E72.

I lavoratori dipendenti che hanno trasferito o trasferiscono la propria residenza nel comune di lavoro o in uno di quelli limitrofi nei tre anni antecedenti quello di richiesta della detrazione e siano titolari di qualunque tipo di contratto di locazione di unità immobiliari adibite ad abitazione principale situate nel nuovo comune di residenza a non meno di 100 Km di distanza dal precedente e comunque al di fuori della propria regione compileranno il rigo E72 come segue:

- Colonna 1 (n. giorni): il numero dei giorni nei quali l’unità immobiliare locata è stata adibita ad abitazione principale,

- Colonna 2 (percentuale): la percentuale di detrazione spettante. Ad esempio, due contribuenti cointestatari del contratto di locazione dell’abitazione principale devono indicare ‘50’. Se il contratto di locazione è stato stipulato da una sola persona va, invece, indicato ‘100’.

-

IRPEF 2023: le detrazioni per spese universitarie non statali

In data 19 giugno le Entrate pubblicano due documenti di prassi a supporto di caf, professionisti e contribuenti per la compilazione delle imminenti dichiarazioni dei redditi.

Nel dettaglio con la Circolare n 14/2023, tra gli altri, si indicano alcuni chiarimenti sulle spese di istruzione universitaria non statali che di seguito verranno elencati.

Intanto è bene ricordare che in merito alle detrazioni dall'IRPEF delle spese sostenute per le università non statali, in data 14 febbraio veniva pubblicato in GU n 37 il decreto 23 dicembre 2022 del MUR con gli importi delle tasse e dei contributi di iscrizione alle università non statali ai fini della detrazione dall'imposta lorda sui redditi dell'anno 2022.

In particolare, la spesa relativa alle tasse e ai contributi d'iscrizione per la frequenza dei:

- corsi di laurea,

- corsi di laurea magistrale,

- corsi di laurea magistrale a ciclo unico,

delle università non statali, detraibile dall'imposta lorda sui redditi dell'anno 2022, ai sensi dell'art. 15, comma 1, lettera e), del decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, è individuata, per ciascuna area disciplinare di afferenza e zona geografica in cui ha sede l'Ateneo presso il quale è presente il corso di studio, negli importi massimi indicati nella seguente tabella:

Tipologia corsi di laurea, laurea magistrale e laurea magistrale a ciclo unico

Area disciplinare corsi di istruzione Zona geografica nord Zona geografica centro Zona geografica sud e isole Medica 3.900 3.100 2.900 Sanitaria 3.900 2.900 2.700 Scientifico/tecnologica 3.700 2.900 2.600 Umanistico/sociale 3.200 2.800 2.500 Nell'allegato 1 sono riportate le classi di laurea, di laurea magistrale e di laurea magistrale a ciclo unico afferenti alle aree disciplinari di cui al comma 1, nonché le zone geografiche di riferimento delle regioni.

Invece per le spese riferite alla frequenza di corsi post laurea (corsi di dottorato, di specializzazione e master universitari di primo e secondo livello) l'importo massimo che da diritto alla detrazione è indicato nella sottostante tabella:Spesa massima detraibile Zona geografica nord Zona geografica centro Zona geografica sud e isole Per i corsi di dottorato, specializzazione, e master universitari di primo e secondo livello 3.900 3.100 2.900 Con la Circolare n 14/2023 è stato chiarito anche che, a seguito delle modifiche intervenute con la legge 28 dicembre 2015, n. 208, per i master privati di I e II livello è richiesta, a partire dal 2015, solo la verifica che i master siano attivati da istituti universitari.

Di conseguenza, non è più necessario fare un confronto con corsi analoghi, per durata e struttura di insegnamento, erogati da università statali.

Il limite individuato dal decreto del MUR include anche la spesa sostenuta per il test di ammissione.

Nel caso in cui lo studente sostenga nel medesimo anno d’imposta spese:

- sia per la frequenza di corsi di laurea presso università non statali,

- sia per la frequenza presso università non statali di corsi post- laurea,

occorre fare riferimento al limite di spesa più elevato previsto in base all’area disciplinare e in base alla regione in cui ha sede l’Ateneo presso il quale, rispettivamente, è presente il corso di studio universitario e quello post universitario.

Nel caso di:

- sostenimento di più prove di ammissione in università non statali situate in aree geografiche diverse o di

- sostenimento di più prove di ammissione per corsi di laurea in università non statali appartenenti a diverse aree tematiche,

occorre distinguere a seconda che lo studente proceda o meno ad iscriversi ad una delle facoltà o corso per cui ha sostenuto il test.

Pertanto:

- in caso di iscrizione, occorrerà far rientrare le spese sostenute per i test di ammissione nel limite proprio del corso a cui lo studente si andrà ad iscrivere;

- nel caso invece in cui lo studente abbia sostenuto più test di ammissione ad università non statali senza, tuttavia, iscriversi ad alcun corso, ai fini della detraibilità deve fare riferimento al limite di spesa più elevato tra quelli stabiliti per i corsi e per le facoltà per le quali ha svolto il test.

Nel limite di spesa individuato dal decreto del MUR è compresa anche l’imposta di bollo. Per tale imposta, infatti, non è prevista esplicitamente la possibilità di sommare l’importo a quello già ricondotto nei suddetti limiti come, invece, disposto per la tassa regionale per il diritto allo studio di cui all’art. 3 della legge 28 dicembre 1995, n. 549, e successive modificazioni (cfr. art. 1, comma 4, del decreto del MUR).

730/2023: come indicare le spese per università non statali

Le spese per la frequenza di corsi d’istruzione universitaria presso le università non statali sono detraibili dall’Irpef dovuta entro un limite stabilito annualmente per ciascuna facoltà universitaria in base all’area territoriale e a quella disciplinare.

Come visto per l’anno d’imposta 2022, gli importi massimi detraibili sono gli stessi stabiliti per gli anni passati e sono indicati nell’art. 1 del decreto ministeriale n. 1406 del 23 dicembre 2022 (G.U. – Serie Generale n. 37 del 14 febbraio 2023).

Nel modello 730/2023 le spese universitari per facoltà non statali vanno indicate con il codice 13 tra le altre spese nei righi da E8 a E10

Leggi anche:

- La detraibilità delle spese scolastiche nel 2023,

- Come detrarre le spese di istruzione universitaria?

per un quadro completo delle detrazioni per le spese scolastiche.

Allegati: -

Canoni locazioni studenti fuori sede: le detrazioni 2023

Anche quest'anno nella dichiarazione dei redditi 2023, riferita al periodo d'imposta 2021, è possibile beneficiare della detrazione al 19% dei canoni di locazione sostenuti da studenti fuori sede.Ecco a cosa prestare attenzione.Canoni locazione studenti fuori sede: detrazioni 2023

Secondo la norma, dall’imposta lorda si può detrarre un importo pari al 19% dei canoni di locazione sostenuti da studenti universitari fuori sede derivanti da:- contratti di locazione stipulati o rinnovati ai sensi della legge 431/98,

- contratti di ospitalità,

- atti di assegnazione in godimento o locazione stipulati dagli studenti con enti per il diritto allo studio, università, collegi universitari riconosciuti, enti senza fine di lucro e cooperative.

I requisiti per avere diritto alla detrazione sono:- l’università deve essere ubicata in un comune diverso da quello di residenza dello studente e distante almeno 100 km e comunque in una provincia diversa.

- l’immobile locato deve essere nello stesso comune dove è l’università o in comuni limitrofi

Per quanto riguarda l'università non è importante che l’università sia pubblica o privata, né rileva il corso frequentato.La detrazione spetta anche per gli studenti iscritti a istituti tecnici superiori (ITS) e ai nuovi corsi istituiti presso Conservatori di Musica e Istituti Musicali Pareggiati.Attenzione va prestata al fatto che la detrazione non spetta per:- corsi post laurea (quali master),

- dottorati di ricerca,

- corsi di specializzazione.

Canoni locazione studenti fuori sede: la detrazione nel 730/2023

Le detrazioni per canoni di locazione per studenti fuori sede va indicata nel quadro E del modello 730/2023 nei righi da E8 a E10 "ALTRE SPESE". In particolare:

- in colonna 1 va indicato il codice "18",

- in colonna 2 va indicato l'importo della spese sostenuta.

Attenzione al fatto che, l’importo da indicare nel rigo non può essere superiore a 2.633 euro e deve comprendere le spese indicate nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica con il codice onere 18.

Canoni locazione studenti fuori sede: limiti alla detrazione 2023

I limiti alla detrazione sono i seguenti:- la detrazione spetta nella misura del 19% per un importo non superiore a 2.633 euro dei canoni pagati in ciascun periodo di imposta,

- non spetta per:

- il deposito cauzionale,

- le spese condominiali, e/o di riscaldamento comprese nel canone di locazione,

- e per i costi di intermediazione,

- dall'anno di imposta 2020 la detrazione spetta per intero ai titolari di reddito complessivo fino a euro 120.000; in caso di superamento del limite, la detrazione decresce fino ad azzerarsi al raggiungimento di un reddito complessivo pari a euro 240.000.

Attenzione va prestata al fatto che se i canoni non sono pagati dallo studente ma da un familiare che abbia lo studente fiscalmente a carico, la detrazione spetta al familiare nei limiti suddetti.

Nel caso in cui i genitori abbiano a carico due figli all’università, titolari di due distinti contratti, ciascun genitore può fruire della detrazione del 19% su di un importo massimo non superiore a euro 2.633.

Qualora il contratto di locazione sia cointestato a più soggetti, il canone è attribuito pro quota a ciascun intestatario a prescindere dal fatto che i conduttori abbiano o meno i requisiti per beneficiare della detrazione e spetta ai conduttori che possiedano i requisiti e nei limiti suddetti.Canoni locazione studenti fuori sede: i documenti da conservare

È bene sottolineare che in sede di assistenza fiscale per la dichiarazione dei redditi sarà necessario portare le ricevute attestanti l’avvenuto pagamento per l’esibizione.Ai fini dei controlli, è necessario conservare la seguente documentazione:- Copia contratto di locazione registrato, stipulato ai sensi della l. n. 431 del 1998 o contratto di ospitalità o assegnazione in godimento,

- quietanze di pagamento e in alternativa:

- ricevuta della carta di debito o credito,

- estratto conto,

- copia bollettino postale o del MAV e dei pagamenti con PagoPA o con applicazioni via smartphone tramite Istituti di moneta elettronica autorizzati,

- Dichiarazione sostitutiva con la quale si attesta che sono rispettati i requisiti previsti dalla legge per usufruire della detrazione.

-

730/2023: detraibilità spese funebri

Nel QUADRO E del 730/2023 vanno indicate le spese che danno diritto a una detrazione d’imposta o una deduzione dal reddito.

Tra le spese che danno diritto ad una detrazione d’imposta ci sono le spese funebri, in particolare tali spese danno diritto ad una detrazione del 19% e vanno indicate nella sezione I del QUADRO E.

Per spese funebri si intendono quelle che servono per il trasporto al cimitero e per la sistemazione della salma, ad esempio nei loculi cimiteriali. Le spese funebri devono rispondere al criterio di attualità rispetto all'evento, pertanto sono escluse quelle sostenute anticipatamente dal contribuente in previsione delle future onoranze funebri, come per esempio l'acquisto di un loculo prima della morte.

Questo aspetto è stato chiarito dalla Risoluzione n 944 del 28 luglio 1976 .

Con la Legge di Stabilità 2016 (art. 1 comma 954 L. 208/2015) la detrazione si applica per la morte di qualunque persona, indipendentemente dal rapporto di parentela.Ricordiamo, che dall’anno d’imposta 2020 la detrazione dall’imposta lorda nella misura del 19% degli oneri spetta a condizione che l’onere sia sostenuto con:

- versamento bancario o postale

- ovvero mediante altri sistemi di pagamento tracciabili.

L’utilizzo del mezzo tracciabile è dimostrato dal contribuente mediante prova cartacea della transazione/pagamento con:

- ricevuta bancomat,

- estratto conto,

- copia del bollettino postale o del MAV e dei pagamenti con PagoPaA.

In mancanza di tali prove, la tracciabilità può risultare anche da annotazione in fattura, ricevuta fiscale o documento commerciale da parte del percettore delle somme che cede il bene o effettua la prestazione del servizio.

È bene sottolineare che le spese funebri rientrano tra quelle per le quali la detrazione dall’imposta varia in base al reddito.

In particolare, dall’anno d’imposta 2020 la detrazione per le spese funebri (e altre spese indicate nella istruzioni del modello 730/2021) spetta:

- per intero ai titolari di reddito complessivo fino a 120.000 euro,

- il credito decresce fino ad azzerarsi al raggiungimento di un reddito complessivo pari a 240.000 euro.

Le spese funebri da indicare nel rigo da E8 a E10 sono annotate con il codice “14”

Pertanto, nel Modello 730/2023 nel QUADRO E Sezione I nei righi da E8 a E10 andrà indicato:

Pertanto, nel Modello 730/2023 nel QUADRO E Sezione I nei righi da E8 a E10 andrà indicato:- il codice “14” nella colonna 1,

- la spesa nella colonna 2.

L’importo riferito a ciascun decesso, non può essere superiore a 1.550,00 euro.

Tale limite resta fermo anche se più soggetti sostengono la spesa.

Attenzione al fatto che, nel caso di più eventi occorre compilare più righi da E8 a E10 riportando in ognuno di essi il codice “14” e la spesa relativa a ciascun decesso.

L’importo deve comprendere le spese indicate nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica con il

codice onere 14.

-

Cessione crediti singole annualità: preclusa al primo beneficiario

In telefisco 2023 viene fornito un chiarimento in merito alla cessione dei crediti di imposta che scaturiscono dai bonus edilizi.

Il tema è ancora tanto dibattuto, e genera parecchie perplessità e dubbi.

Vari lettori della piattaforma legata al Convegno de IlSole24ore hanno chiesto chiarimenti sulle singole rate in cui un credito è suddiviso.

Considerando l'ipotesi di una spesa da Superbonus 2022 con quote di detrazione da fruire in quattro anni: dal 2023 al 2026, è stato chiesto se sia possibile cedere solo la quota 2023 o le quote 2023/2024, trattenendo le rate residue.

La risposta è negativa per il primo beneficiario e viene specificato che:

- tale possibilità di cessione delle singole quote è sicuramente riconosciuta al fornitore che ha concesso lo sconto in fattura

- o all’acquirente del credito per tutti i crediti la cui opzione è stata comunicata all’agenzia delle Entrate

Ricordiamo che, in base all’articolo 121, comma 1-quater, del Dl n. 34/2020, dopo la prima cessione scatta un divieto di cessione parziale, nel senso di cessione frazionata delle singole rate. (In proposito si legga anche: Divieto di cessione parziale dei bonus edilizi: i chiarimenti delle Entrate)

Tuttavia, questo riguarda fornitori e cessionari, non il primo beneficiario, il quale ha due possibilità:

- cedere l’intero credito,

- o iniziare a detrarre e poi, se vuole, cedere irrevocabilmente tutte le rate residue non fruite (Si legga il Provvedimento direttoriale del3 febbraio 2022)

Di ciò vi è conferma anche nella Circolare n. 19/E/2022, in cui si specifica che "in caso, ad esempio, di una spesa sostenuta nel 2021, da cui deriva una detrazione rateizzabile negli anni successivi, è possibile utilizzare in detrazione la quota corrispondente alla prima rata e cedere tutte le rate residue insieme. È fatta salva la possibilità per il cessionario, una volta acquisito il credito, di cedere le singole annualità di cui lo stesso si compone".

È possibile:

- cedere a soggetti diversi tutte le rate del medesimo credito,

- cedere singolarmente i crediti scaturente da spese annuali distinte

- cedere in maniera differenziata i crediti emergenti da Sal diversi

Sarebbe auspicabile che le Entrate rendessero possibile anche per il primo beneficiario la cessione di singole rate.

Per concludere si ricorda che, dal 17 febbraio è in vigore il DL n 11 che ha bloccato da tale data il meccanismo delle cessioni.

Per approfondimenti leggi: Blocco cessioni bonus edilizi: tutte le esclusioni nel decreto legge in Gazzetta con i dettagli sugli esclusi.

Si auspicano ulteriori chiarimenti in merito.

-

Detrazione premi assicurativi sul modello 730 del 2022 per l’anno 2021

Le spese sostenute per premi assicurativi non sono tutte detraibili; sono detraibili solo alcune specifiche situazioni assicurate, espressamente individuate dal Legislatore, a determinate condizioni e con alcuni limiti.

Sono detraibili, nella misura del 19%, i seguenti premi assicurativi:

- per assicurazioni sulla vita e contro gli infortuni;

- per assicurazioni a tutela di persone con disabilità grave;

- per assicurazioni per rischio di non autosufficienza;

- per assicurazioni per il rischio di eventi calamitosi;

- per assicurazioni per il rischio di eventi calamitosi per assicurazioni stipulate contestualmente alla cessione del credito di imposta relativo al Sisma-bonus per cui si può fruire della percentuale di detrazione del 110 per cento a una impresa di assicurazione.

In linea generale le spese sostenute per premi assicurativi, quelli elencati, sono detraibili nella misura del 19% se sostenute dal contribuente, con modalità tracciate (bonifico, bancomat, carta di credit, altro), per se stesso o per un familiare fiscalmente a carico nell’anno d’imposta 2021.

A partire dal 2020 la misura delle detrazioni di imposta per queste spese, come prevista dal Legislatore, è usufruibile in misura piena se il contribuente percepisce un reddito complessivo fino a 120 mila euro; è da ragguagliare in modo proporzionale per i redditi che arrivano fino 240 mila euro, limite reddituale oltre il quale tali spese diventano indetraibili.

Anche i redditi da cedolare secca rientrano nel suddetto limite.

Entrando nello specifico delle singole detrazioni, è possibile puntualizzare alcune questioni operative, come specificato sulle istruzioni del modello 730 del 2022 per l’anno fiscale 2021:

- assicurazioni sulla vita e contro gli infortuni: sono detraibili le spese sostenute per contratti stipulati dal 2001 per polizze assicurative aventi ad oggetto il rischio di morte, di invalidità permanente non inferiore al 5%, da qualunque causa derivante, fino all’importo di 530 euro;

- assicurazioni a tutela di persone con disabilità grave: interessa le persone con disabilità grave accertata dalle Aziende sanitarie locali tramite le commissioni mediche, mentre l’ammontare corrisposto non deve complessivamente superare l’importo di 750 euro, al netto dei premi per le assicurazioni aventi per oggetto il rischio di morte o di invalidità permanente;

- assicurazioni per rischio di non autosufficienza: la detrazione (che spetta solo se l’assicurazione non può recedere dal contratto) riguarda i premi versati per le assicurazioni con oggetto il rischio di non autosufficienza nel compimento degli atti della vita quotidiana, e l’importo dei premi non deve complessivamente superare l’importo di 1.291,14 euro, al netto dei premi per le assicurazioni aventi per oggetto il rischio di morte o di invalidità permanente e la tutela di delle persone con disabilità grave;

- assicurazioni per il rischio di eventi calamitosi: riguarda le polizze stipulate dal 2018 relative a immobili ad uso abitativo;

- assicurazioni per il rischio di eventi calamitosi per assicurazioni stipulate contestualmente alla cessione del credito di imposta relativo al Sisma-bonus per cui si può fruire della percentuale di detrazione del 110 per cento a una impresa di assicurazione: (detrazione prevista nel contesto agevolativo del cosiddetto Superbonus 110%) sono esclusi gli edifici ubicati nella zona sismica 4.

Condizione necessaria per poter usufruire di tali detrazioni d’imposta è la loro esposizione in sede di Dichiarazione annuale dei redditi.

In relazione ai contribuenti che possono presentare il modello 730 del 2022, per l’anno d’imposta 2021, l’esposizione delle spese sostenute si effettua attraverso la compilazione dei righi E8 – E9 – E10 “Altre spese” sul Quadro E “Oneri e spese”, sezione 1 “Spese per le quali spetta la detrazione d’imposta del 19% 26% 30% 35% o 90%”.

La compilazione dei righi E8 – E9 – E10 è molto semplice e si configura nell’indicazione della spesa sostenuta (importo arrotondato all’unità di euro) accompagnato dal “codice spesa”, necessario per riconoscere la detrazione in questione.

I codici spesa delle detrazioni per premi assicurativi sono:

- per assicurazioni sulla vita e contro gli infortuni: codice spesa 36;

- per assicurazioni a tutela di persone con disabilità grave: codice spesa 38;

- per assicurazioni per rischio di non autosufficienza: codice spesa 39;

- per assicurazioni per il rischio di eventi calamitosi: codice spesa 43;

- per assicurazioni per il rischio di eventi calamitosi per assicurazioni stipulate contestualmente alla cessione del credito di imposta relativo al Sisma-bonus per cui si può fruire della percentuale di detrazione del 110 per cento a una impresa di assicurazione: codice spesa 81.

-

Forfetari: rimborso e compensazione contributi INPS a rischio tassazione separata

Si avvicina la stagione dei dichiarativi e, come ogni anno, per le ditte individuali, i lavoratori autonomi e i professionisti senza cassa torna d’attualità la questione della gestione dei rimborsi e delle compensazioni dei contributi INPS da dichiarazione.

Anche a causa del meccanismo dei saldi e degli acconti può accadere che, in conseguenza della contrazione dei ricavi, un contribuente si ritrovi ad aver versato acconti contributivi in eccesso che vorrà poi utilizzare in compensazione o chiedere a rimborso.

Per un approfondimento dell’argomento si consiglia la lettura dell’articolo La compensazione dei contributi INPS e la relativa tassazione.

In conseguenza del fatto che i contributi INPS costituiscono onere deducibile, nell’anno in cui avviene la compensazione o il rimborso il contribuente dovrà portare a tassazione questi importi, in quanto in un esercizio precedente sono stati dedotti dal reddito.

Come regola generale, tutti i contribuenti in questa situazione potranno, alternativamente, e secondo un personale calcolo di convenienza, scegliere tra:

- la tassazione ordinaria, cumulativa con gli altri redditi soggetti a Irpef, applicando le aliquote progressive;

- la tassazione separata, ex articolo 17 comma 1 lettera n-bis del TUIR, applicando una aliquota media calcolata sui redditi conseguiti negli anni precedenti.

In alcune situazioni i due sistemi di tassazione possono comportare una differenziazione di aliquota anche non indifferente.

In questo meccanismo di ripresa a tassazione con modalità alternative si inserisce anche, non senza difficoltà, il caso dei contribuenti in regime forfetario.

Il problema di fondo non è nuovo: un contribuente in regime forfetario, nel momento in cui deduce i contributi INPS dal reddito d’impresa o di lavoro autonomo soggetto a imposta sostitutiva, gode di un vantaggio fiscale che sarà sicuramente inferiore allo svantaggio che subirà nel momento in cui sottoporrà una compensazione o un rimborso a tassazione (separata o cumulativa che sia) Irpef.

Il problema è stato parzialmente risolto dall’Agenzia delle Entrate nel 2019 in occasione della Risposta a interpello numero 400, nella quale si afferma che “ai soli fini della determinazione del reddito da assoggettare a imposta sostitutiva secondo il menzionato regime forfetario, il contributo previdenziale dedotto nel periodo d'imposta precedente deve essere rettificato e recuperato a tassazione nel periodo d'imposta successivo, indicandolo al rigo LM35 del quadro LM”.

Quindi, nella maggioranza dei casi, i contributi INPS compensati o rimborsati potranno essere riportati a tassazione direttamente sul quadro LM (il quadro del modello Redditi PF dedicato ai contribuenti che non determinano il reddito d’impresa o di lavoro autonomo con modalità analitiche), scalando tali importi da quelli versati nell’anno fiscale, che si indicano nel medesimo rigo LM35, con un meccanismo, quindi, fiscalmente neutro per il contribuente.

Tuttavia rimangono due situazioni che il meccanismo prospettato sembra non risolvere:

- le compensazioni e i rimborsi avvenuti dopo l’uscita dal regime forfetario;

- le compensazioni e i rimborsi per un ammontare eccedente gli importi versati.

In entrambi questi casi il contribuente si ritroverà a dover scegliere che tra la tassazione ordinaria e quella separata, le cui aliquote, in considerazione del fatto che il reddito d’impresa o di lavoro autonomo del contribuente sono stati sottoposti a tassazione sostitutiva negli anni precedenti, potrebbero anche essere simili e sproporzionate se paragonate al risparmio d’imposta che aveva avuto.

L’ovvia e più equa soluzione al problema sarebbe la gestione completa del riporto a tassazione sul quadro LM: assoggettando a sola imposta sostitutiva i contributi previdenziali precedentemente dedotti dal reddito sottoposto a imposta sostitutiva; ma, anche quest’anno, sul modello Redditi PF 2022, non ci sono modifiche al quadro LM in questo senso.

Per un approfondimento sul quadro LM e le sue modalità di compilazione si può leggere l’articolo Forfetari: il quadro LM del modello Redditi PF 2022, novità e guida alla compilazione.

-

Canone locazione giovani: le regole per le detrazioni 2022

L'agenzia delle Entrate in data 7 marzo 2022 ha pubblicato sul proprio sito un chiarimento/riepilogo delle novità contenute nell'ultima legge di bilancio (legge n. 234/2021, articolo 1 comma 155) in merito alle detrazioni per le locazioni giovani.

In particolare, in merito agli aumenti delle detrazioni 2022 per locazioni giovani è stato precisato che la legge di bilancio 2022 ha modificato i requisiti e le condizioni per richiedere la detrazione prevista per i giovani che stipulano un contratto di locazione di un immobile (o di una porzione di esso) da destinare a propria residenza.

Inoltre, in determinate situazioni, ha previsto un aumento fino a 2.000 euro dell’importo spettante.

Si specifica che è cambiato il requisito dell’età dei conduttori:- dal 2022 il beneficio spetta a coloro che si trovano nella fascia di età compresa tra 20 e 31 anni non compiuti (in precedenza, la norma faceva riferimento ai giovani con età compresa tra i 20 e i 30 anni)

- si prevede l'estensione dell’agevolazione ai primi 4 anni di durata contrattuale (in precedenza era prevista per i primi tre anni dalla stipula del contratto).

L’importo della detrazione rimane pari a 991,60 euro, ma la norma prevede che, qualora risultasse superiore a tale importo, la detrazione può essere riconosciuta nella misura del 20% del canone di locazione e comunque entro il limite massimo di 2.000 euro.

Esempio di detrazione 2022 canone locazione giovani canone annuo 6.000 euro (500 euro al mese) detrazione pari a 1.200 euro (20% di 6.000 euro), anziché 991,60 euro. Attenzione al fatto che per avere diritto alla detrazione è necessario che:

- il reddito complessivo di chi la richiede non sia superiore a 15.493,71 euro,

- il contratto di locazione sia stato stipulato ai sensi della legge 431/1998 (Disciplina delle locazioni e del rilascio degli immobili adibiti ad uso abitativo),

- l’unità immobiliare che si prende in locazione sia diversa dall’abitazione principale dei genitori o di coloro cui sono affidati dagli organi competenti.