-

Incentivi per Agrivoltaico: domande dal 4 giugno

Il Ministero dell'Ambiente e della Sicurezza Energetica ha approvato, con decreto dipartimentale, le Regole Operative relative al DM n 436/2023 in vigore dal 14 febbraio con le agevolazioni per l'agrivoltaico.

Il documento disciplina le procedure per l'accesso alle tariffe incentivanti e ai contributi in conto capitale previsti dal PNRR.

Viene specificato che è previsto un unico periodo di presentazione delle istanze di partecipazione, Aste e Registri, a partire dal giorno 4 giugno 2024 alle ore 12:00 fino al giorno 2 settembre 2024 alle ore 12:00.

Prossimamente verranno pubblicati i bandi e ne verrà data opportuna comunicazione attraverso i canali del GSE.

Agrivoltaico: gli incentivi 2024

Il decreto, in attuazione dell’articolo 14, comma 1, lettera c), del decreto legislativo n. 199 del 2021, reca criteri e modalità per incentivare la realizzazione, entro il 30 giugno 2026, di sistemi agrivoltaici di natura sperimentale, in coerenza con le misure di sostegno agli investimenti previsti dal PNRR:

- per una potenza complessiva pari almeno a 1,04 GW

- ed una produzione indicativa di almeno 1.300 GWh/anno.

Ai fini del raggiungimento dell’obiettivo ai sistemi agrivoltaici che rispettano i requisiti stabiliti dal decreto, è riconosciuto un incentivo composto da:

- a) un contributo in conto capitale nella misura massima del 40 per cento dei costi ammissibili;

- b) una tariffa incentivante applicata alla produzione di energia elettrica netta immessa in rete.

Per la concessione di contributi in conto capitale sono utilizzate le risorse finanziarie pari a 1.098.992.050,96 euro attribuite all’Investimento 1.1 (Sviluppo agro-voltaico) appartenente alla Missione 2 (Rivoluzione verde e Transizione ecologica), Componente 2 (Energia rinnovabile, idrogeno, rete e mobilità sostenibile), del PNRR.

L’Autorità di Regolazione per Energia Reti e Ambiente definisce le modalità con le quali trovano copertura sulle componenti tariffarie dell’energia elettrica le risorse necessarie per l’erogazione della tariffa incentivante di cui alla lettera b) del comma 2.

Incentivi per Agrivoltaico: i beneficiari

Sono soggetti beneficiari della misura disciplinata dal decreto:

- a) imprenditori agricoli come definiti dall'articolo 2135 del codice civile, in forma individuale o societaria anche cooperativa, società agricole, come definite dal decreto legislativo 29 marzo 2004, n. 99, nonché consorzi costituiti tra due o più imprenditori agricoli e/o società agricole imprenditori agricoli, ivi comprese le cooperative agricole che svolgono attività di cui all'art. 2135 del codice civile e le cooperative o loro consorzi di cui all'art. 1, comma 2, del decreto

legislativo 18 maggio 2001, n. 228, e associazioni temporanee di imprese agricole; - b) associazioni temporanee di imprese, che includono almeno un soggetto di cui alla lettera a).

Sono invece escluse:

- a) alle imprese in difficoltà secondo la definizione riportata nella Comunicazione della

- Commissione Orientamenti sugli aiuti di Stato per il salvataggio e la ristrutturazione di imprese

- non finanziarie in difficoltà, pubblicata nella Gazzetta Ufficiale dell’Unione europea C 249 del 31 luglio 2014;

- b) ai soggetti richiedenti per i quali ricorra una delle cause di esclusione di cui agli articoli da 94 a 98, del decreto legislativo 31 marzo 2023 n. 36;

- c) ai soggetti richiedenti che siano assoggettati alle cause di divieto, decadenza o sospensione di cui all’articolo 67 del decreto legislativo 6 settembre 2011, n. 159;

- d) alle imprese nei confronti delle quali penda un ordine di recupero per effetto di una precedente decisione della Commissione Europea che abbia dichiarato gli incentivi percepiti illegali e incompatibili con il mercato interno;

- e) ai soggetti esonerati dalla tenuta della contabilità IVA, aventi un volume di affari annuo inferiore ad euro 7.000,00.

Inoltre, non è consentito l’accesso agli incentivi di cui al decreto agli impianti che hanno iniziato i lavori di realizzazione prima di aver presentato istanza di partecipazione alle procedure bandite ai sensi del presente decreto.

Ai fini del presente decreto e conformemente alla comunicazione della Commissione europea 2022/C 80/01, gli interventi si intendono avviati al momento dell’assunzione della prima obbligazione che rende un investimento irreversibile, quale, a titolo esemplificativo, quella relativa all’ordine delle attrezzature ovvero all’avvio dei lavori di costruzione.

L'acquisto di terreni e le opere propedeutiche quali l'ottenimento di permessi e lo svolgimento di studi preliminari di fattibilità non sono da considerarsi come avvio dei lavoro

Allegati: -

Comunicazione Titolare effettivo: calendario degli adempimenti

ATTENZIONE: il Consiglio di stato ha sospeso l'operatività del Registro dei Titolari Effettivi fino al 19 settembre 2024. Leggi anche Registro Titolare Effettivo: operatività sospesa dal Consiglio di Stato.

L'11 aprile scorso è scaduto il termine per le comunicazioni dei dati del Titolare effettivo.

Dopo le varie vicissitudini, innescate con il ricorso al TAR del Lazio da parte di Assofiduciaria, ricorso che aveva congelato la scadenza per la comunicazione dei dati inizialmente fissata all'11 dicembre 2023, facciamo un riepilogo delle regole e del calendario per i prossimi adempimenti sulla titolarità effettiva.

Titolare effettivo: la comunicazione dati

Ai sensi dell'art 3 comma 6 ultimo periodo del DM n 55/2022 le comunicazioni dei dati e delle informazioni sulla titolarità effettiva sono effettuate entro i 60 giorni successivi alla pubblicazione del provvedimento attestante l’operatività del sistema (DM Mimit 29.09.2023 pubblicato in GU n 236 del 9.10.2023)

Il termine ultimo per adempiere, inizialmente previsto il giorno 11 dicembre, per le vicende giudiziarie presso il TAR è scaduto lo scorso 11 aprile.

Attenzione al fatto che, il mancato adempimento degli obblighi di comunicazione sulla titolarità effettiva comporterà l’applicazione della sanzione prevista dall’art. 2630 c.c. che va da 103 euro a 1032 euro accertata e contestata dalla Camera di commercio competente.

Ai sensi dell'art 3 del DM n 55/2022 le imprese dotate di personalità giuridica e le persone giuridiche private, la cui costituzione sia successiva alla data del provvedimento del Ministero dello sviluppo economico di cui al comma 6, ossia il 9 ottobre 2023, dovevano provvedere alla comunicazione entro trenta giorni dalla iscrizione nei rispettivi registri.

I trust e istituti giuridici affini la cui costituzione sia successiva alla stessa data, provvedono alla comunicazione di cui al comma 2 entro trenta giorni dalla loro costituzione.

Ciò premesso, la normativa prevede inoltre che, I soggetti di cui ai commi 1 e 2 comunicano eventuali variazioni dei dati e delle informazioni relativi alla titolarita' effettiva entro trenta giorni dal compimento dell'atto che da' luogo a variazione. Gli stessi soggetti comunicano annualmente la conferma dei dati e delle informazioni, entro dodici mesi dalla data della prima comunicazione o dall'ultima comunicazione della loro variazione o dall'ultima conferma. Le imprese dotate di personalita' giuridica possono effettuare la conferma contestualmente al deposito del bilancio. Delle avvenute comunicazioni e' rilasciata contestuale ricevuta.

Secondo quanto previsto dall'art 3 comma 3 del DM n 55/2023 gli obbligati a questo adempimneto devono anche comunicare eventuali variazioni e devono ogni anno dalla prima comunicaizone provvedere a dare conferma dei dati comunicati.

Per la prima comunicazione leggi anche: Titolare effettivo: come si procede per la prima comunicazione?

Titolare effettivo: chi è, chi deve comunicare i dati e come si procede

Secondo la normativa sull'antiriciclaggio, il Titolare Effettivo è la persona fisica che possiede o controlla un'entità giuridica ovvero ne risulta beneficiaria.

Come specificato sul sito del registro delle imprese i soggetti interessati ovvero:

- le imprese dotate di personalità giuridica quindi, ad esempio, tutte le SRL (ordinarie, semplificate, start-up innovative, etc), le SPA, e altre società di capitali,

- le persone giuridiche private, come le fondazioni e le associazioni riconosciute,

- i trust e gli istituti giuridici affini ai trust,

possono comunicare il Titolare Effettivo, procedendo come segue:

- si accede a DIRE, lo strumento del Registro Imprese per compilare e inviare pratiche di Comunicazione Unica, oppure altre soluzioni di mercato,

- si sceglie la pratica del Titolare Effettivo,

- si indica l'impresa o l'istituto oggetto della comunicazione e si dichiarano i dati del suo Titolare Effettivo,

- si firma con Firma Digitale.

Nel dettaglio, gli amministratori delle imprese dotate di personalità giuridica e il fondatore, ove in vita, oppure i soggetti cui è attribuita la rappresentanza e l'amministrazione delle persone giuridiche private comunicano all'ufficio del registro delle imprese della Camera di commercio territorialmente competente i dati e le informazioni relativi alla titolarità effettiva, acquisiti ai sensi dell'articolo 22, commi 3 e 4, del decreto antiriciclaggio, per la loro iscrizione e

conservazione nella sezione autonoma del registro delle imprese.

Il fiduciario di trust o di istituti giuridici affini comunica all'ufficio del registro delle imprese della Camera di

commercio territorialmente competente i dati e le informazioni relativi alla titolarità effettiva, acquisiti ai sensi

dell'articolo 22, comma 5, del decreto antiriciclaggio per la loro iscrizione e conservazione nella sezione speciale del

registro delle imprese.Registro Titolare effettivo: quali dati si comunicano

Ai sensi dell'art 4 del decreto m 55/2022 la comunicazione avente ad oggetto dati e informazioni sulla titolarità effettiva contiene:

- a) i dati identificativi e la cittadinanza delle persone fisiche indicate come titolare effettivo ai sensi dell'articolo 20, commi 2, 3 e 5, del decreto antiriciclaggio per le imprese dotate di personalità giuridica, dell'articolo 20, comma 4, del decreto antiriciclaggio per le persone giuridiche private, dell'articolo 22, comma 5, decreto antiriciclaggio per i trust o istituti affini;

- b) in aggiunta a quanto previsto dalla lettera a), per le imprese dotate di personalità giuridica:

- 1) l'entità della partecipazione al capitale dell'ente da parte della persona fisica indicata come titolare effettivo, ai sensi dell'articolo 20, comma 2, del decreto antiriciclaggio;

- 2) ove il titolare effettivo non sia individuato in forza dell'entità della partecipazione di cui al punto 1), le modalità di esercizio del controllo ovvero, in ultima istanza, i poteri di rappresentanza legale, amministrazione o direzione dell'ente, esercitati dalla persona fisica indicata come titolare effettivo, ai sensi dell'articolo 20, commi 3 e 5, del decreto antiriciclaggio;

- c) in aggiunta a quanto previsto dalla lettera a), per le persone giuridiche private, il codice fiscale e, anche nel caso di eventuali successive variazioni:

- 1) la denominazione dell'ente;

- 2) la sede legale e, ove diversa da quella legale, la sede amministrativa dell'ente;

- 3) l'indirizzo di posta elettronica certificata;

- d) in aggiunta a quanto previsto dalla lettera a), relativamente ai trust e agli istituti giuridici affini, il codice fiscale e, anche nel caso di eventuali successive variazioni:

- 1) la denominazione del trust o dell'istituto giuridico affine;

- 2) la data, il luogo e gli estremi dell'atto di costituzione del trust o dell'istituto giuridico;

- e) l'eventuale indicazione delle circostanze eccezionali, ai fini dell'esclusione dell'accesso alle informazioni sulla titolarità effettiva, ai sensi dell'articolo 21, comma 2, lettera f), secondo periodo, e comma 4, lettera d-bis), terzo periodo, del decreto antiriciclaggio, nonché l'indicazione di un indirizzo di posta elettronica per ricevere le comunicazioni di cui all'articolo 7, comma 3, nella qualità di controinteressato;

- f) la dichiarazione, ai sensi dell'articolo 48 del TUDA, di responsabilità e consapevolezza in ordine alle sanzioni previste dalla legislazione penale e dalle leggi speciali in materia di falsità degli atti e delle dichiarazioni rese.

Attenzione al fatto che la Camera di commercio territorialmente competente provvede all'accertamento e alla contestazione della violazione dell'obbligo di comunicazione dei dati e delle informazioni sulla titolarità effettiva e all'irrogazione della relativa sanzione amministrativa che va da 103 a 1.032 euro (ai sensi dell'articolo 2630 del codice civile rubricato Omesse esecuzione di denunce, comunicazioni e depositi).

Titolare effettivo: riepilogo della normativa

Al fine di dare attuazione al Decreto n 55/2022 il Regolamento recante disposizioni in materia di comunicazione, accesso e consultazione dei dati e delle informazioni relativi alla titolarità effettiva di:

- imprese dotate di personalità giuridica,

- persone giuridiche private,

- trust produttivi di effetti giuridici rilevanti ai fini fiscali

- istituti giuridici affini al trust

nel corso del 2023 sono stati pubblicati alcuni decreti attuativi necessari, e in particolare:

- il decreto direttoriale 12 aprile 2023 (GU n.93 del 20-04-2023) che definisce le specifiche tecniche per la comunicazione della titolarità effettiva al Registro delle Imprese;

- il decreto ministeriale 16 marzo 2023 (GU n. 149 del 28-06-2023) e relativo allegato che definiscono i modelli per il rilascio di certificati e copie anche digitali relativi alle informazioni sulla titolarità effettiva;

- il decreto interministeriale 20 aprile 2023 (GU n. 149 del 28-06-2023) che definisce gli importi dei diritti di segreteria da corrispondere per le pratiche e gli output sulla titolarità effettiva.

Il 9 ottobre viene data la operatività alle regole con la pubblicazione in GU n 236/2023 del DM MIMIT 29.09-2023

Titolare effettivo: Commercialisti chiedono uniformità di regole

Facciamo un riepilogo delle vicende che hanno riguardato questo adempimento.

Il TAR Tribunale amministrativo del Lazio ha respinto, con il deposito di sei decisioni ( n. 6837, 6839, 6840, 6841, 6844 e 6845) tutti i motivi dei ricorsi che nel mese di dicembre avevano fatto sospendere l'adempimento in scadenza l'11 dicembre 2023.

Le sentenza di rigetto nulla hanno disposto sui termini che a rigore di legge sono ripresi il 9 aprile e sono scaduti l'11 aprile.

In data 12 aprile, post scadenza gli stessi professionisti con una nota pubblicata sul sito del CNDCEC, chiedono di fornire alle Camere di commercio territoriali indicazioni unitarie per la comunicazione al Registro delle imprese della titolarità effettiva in modo tale da garantire modalità operative omogenee sul tutto il territorio nazionale, a beneficio delle imprese e dei professionisti coinvolti.

Comunicazione dati Titolare effettivo: le FAQ del MEF

Sull'adempimento il MEF ha pubblicato una sezione specifica di FAQ rivolte a fornire agli operatori chiarimenti sull’identificazione del titolare effettivo e sulla comunicazione dei dati e delle informazioni da inviare al Registro.

Di particolare rilevanza si evidenziano le faq che riguardano i criteri di individuazione della titolarità effettiva per:

- le pubbliche amministrazioni;

- le procedure esecutive o concorsuali;

- gli enti ecclesiastici;

- le società soggette a catene di controllo;

- le ipotesi di usufrutto o pegno su quote o partecipazioni sociali.

Accedi da qui alle FAQ del MEF.

Allegati: -

Credito 5.0 cumulabile con la Nuova Sabatini

Il MIMIT ha pubblicato alcune nuove FAQ nella sezione della agevolazione nota come Nuova Sabatini, e in particolare risponde ad un quesito che chiede se la misura sia cumulabile con il nuovo credito transizione 5.0.

Leggi anche Credito d'imposta Transizione 5.0: gli investimenti agevolabili e requisiti per fruirne.

Nuova Sabatini: riepilogo regole e cumulabilità col credito 5.0

La misura Beni strumentali ("Nuova Sabatini") è l’agevolazione, rivolta alle micro, piccole e medie imprese (PMI), messa a disposizione dal Ministero delle Imprese e del Made in Italy con l’obiettivo di facilitare l’accesso al credito delle imprese e accrescere la competitività del sistema produttivo del Paese

L'agevolazione sostiene gli investimenti per acquistare o acquisire in leasing macchinari, attrezzature, impianti, beni strumentali ad uso produttivo e hardware, nonché software e tecnologie digitali.

La Nuova sabatini finanzia i beni nuovi, quali immobilizzazioni materiali per “impianti e macchinari”, “attrezzature industriali e commerciali” e “altri beni”, ossia a spese classificabili nell'attivo dello stato patrimoniale alle voci B.II.2, B.II.3 e B.II.4 dell’articolo 2424 del codice civile, come declamati nel principio contabile n.16 dell’OIC (Organismo italiano di contabilità); a software e tecnologie digitali.

Non sono in ogni caso ammissibili le spese relative a terreni e fabbricati, relative a beni usati o rigenerati, nonché riferibili a “immobilizzazioni in corso e acconti”

Gli investimenti devono soddisfare i seguenti requisiti:

- autonomia funzionale dei beni, non essendo ammesso il finanziamento di componenti o parti di macchinari che non soddisfano tale requisito

- correlazione dei beni oggetto dell’agevolazione all’attività produttiva svolta dall’impresa.

Ciò riepilogato con una FAQ datata 13 maggio, veniva chiesto se la nuova sabatini sia cumulabile con il credito 5.0 di nuova istituzione.

Il MIMIT specifica che il credito di imposta in questione non costituisce un aiuto di Stato, pertanto non trovano applicazioni i limiti in materia di cumulo previsti dalla disciplina Nuova Sabatini, fermo restando quanto previsto dalla normativa del predetto credito di imposta all’art. 38, comma 18, del decreto legge 2 marzo 2024, n. 19 laddove è stabilito che lo stesso “è cumulabile con altre agevolazioni che abbiano ad oggetto i medesimi costi, a condizione che tale cumulo, (…), non porti al superamento del costo sostenuto”.

-

Bonus acqua potabile: come indicarlo nel 730/2024

Il bonus acqua potabile è una agevolazione per razionalizzare l’uso dell’acqua e ridurre il consumo di contenitori di plastica.

A tal fine è previsto un credito d'imposta del 50% delle spese sostenute per l'acquisto e l'installazione di sistemi di:

- filtraggio

- mineralizzazione

- raffreddamento e/o addizione di anidride carbonica alimentare,

finalizzati al miglioramento qualitativo delle acque per il consumo umano erogate da acquedotti.

L’importo massimo delle spese su cui calcolare l’agevolazione è fissato a:

- 1.000 euro per ciascun immobile, per le persone fisiche,

- 5.000 euro per ogni immobile adibito all’attività commerciale o istituzionale, per gli esercenti attività d’impresa, arti e professioni e gli enti non commerciali.

L’ammontare delle spese agevolabili va comunicato all’Agenzia delle Entrate tra il 1° febbraio e il 28 febbraio dell’anno successivo a quello di sostenimento del costo tramite il servizio web.

Leggi anche Bonus acqua potabile 2023: domande entro il 28.02

Bonus acqua potabile 2024: come indicarlo nel Modello 730

Il bonus può essere utilizzato in compensazione tramite F24, oppure, per le persone fisiche non esercenti attività d’impresa o lavoro autonomo, anche nella dichiarazione dei redditi (Modello 730/2024)riferita all’anno della spesa e in quelle degli anni successivi fino al completo utilizzo del bonus.

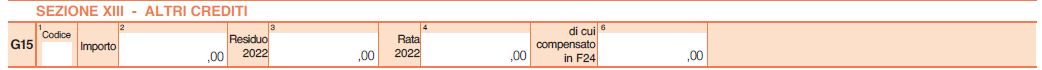

Nel caso di utilizzo in dichiarazione il bonus acqua potabile va indicato nel Quadro G Crediti di imposta del Modello 730

Come specificato nelle istruzioni al modello, il bonus acqua potabile 2023 va indicato nel RIGO G15 con il codice "10"

indicando l’importo del credito spettante ottenuto applicando alle spese sostenute la percentuale prevista.

In particolare, in merito alla suddetta percentuale sul sito delle entrate viene specificato che:

"per le spese sostenute dal 1° gennaio 2023 al 31 dicembre 2023, la percentuale del credito d’imposta effettivamente fruibile è pari al 6,45% dell’importo richiesto. Ciascun beneficiario può visualizzare l’ammontare spettante tramite il proprio cassetto fiscale, accessibile dall’area riservata del sito dell’Agenzia." (Aggiornamento sul sito ADE del 25 marzo 2024)

Bonus acqua potabile 2024: la documentazione da conservare

Con la Circolare n 15/2023 è stato chiarito che il contribuente deve conservare ed esibire:

- la fattura o il documento commerciale di cui al decreto del Ministro dell’economia e delle finanze del 7 dicembre 2016 in cui è riportato il codice fiscale del soggetto richiedente il credito

- e la Comunicazione, con la relativa ricevuta di accettazione, inviata all’Agenzia delle entrate ai sensi del provvedimento del 16 giugno 2021.

Per i soggetti non tenuti ad emettere fattura elettronica, si considera valida anche l’emissione di una fattura o di un documento commerciale nel quale deve essere riportato il codice fiscale del soggetto richiedente il credito.

Il credito di imposta in esame spetta a condizione che la spesa sia sostenuta con versamento bancario o postale ovvero mediante altri sistemi di pagamento “tracciabili”.

-

Gli ultimi chiarimenti sul ravvedimento speciale

A poche settimane dalla scadenza del 31/05/2024 sono arrivati i chiarimenti dell’Agenzia delle Entrate sul ravvedimento speciale, tramite la circolare n. 11/E del 15/05/2024.

In una prima parte il documento di prassi si concentra sull’estensione della procedura in esame al periodo d’imposta 2022 – non prevista dalla versione originaria di cui alla “Legge di Bilancio 2023” (art. 1, commi 174-178 della Legge 197/2022) – per poi esaminare il chiarimento di cui all’art. 7, comma 12 del D.L. 39/2024, che ha espressamente ammesso la possibilità di procedere con il ravvedimento speciale anche per le annualità 2021 e precedenti.

Ravvedimento speciale: scadenza il 31 maggio

L’Agenzia, oltre a ricordare la scadenza di cui si è detto ai fini del perfezionamento della regolarizzazione autonoma relativa al 2022, con riduzione della sanzione a 1/18 e limitata alle dichiarazioni “validamente presentate” (non omesse), precisa che a tal fine è necessario rimuovere le irregolarità e omissioni che si intendono sanare nonché versare l’unica o prima rata dovuta: le successive scadono poi rispettivamente il 30/06/2024, il 30/09/2024 e il 20/12/2024 (con obbligo di versamento degli interessi al 2% annuo a decorrere dal 01/06/2024).

Allo stesso modo viene puntualizzato che il contribuente non può avvalersi del ravvedimento speciale per regolarizzare quelle violazioni che, alla data di versamento dell’intero importo o della prima rata, siano già state contestate con atti di:

- liquidazione,

- accertamento o di recupero,

- contestazione e di irrogazione delle sanzioni,

compresi i controlli formali ex art. 36-ter del D.P.R. 600/1973, mentre la consegna di un PVC non è ostativa alla procedura agevolativa in questione.

Come anticipato, la circolare indica che il ravvedimento speciale non è limitato alle dichiarazioni del 2022, risultando invece possibile anche per le annualità precedenti: questo, però, solamente per i soggetti che, entro il termine del 30/09/2023, non avevano perfezionato la procedura, fermo restando il rispetto delle altre condizioni e modalità ivi previste.

In proposito viene affermato che è possibile beneficiare della riapertura dei termini per l’adesione al ravvedimento speciale qualora i soggetti interessati:

- 1) non abbiano perfezionato la procedura di regolarizzazione in quanto non hanno posto in essere tutti gli adempimenti necessari ai fini del relativo perfezionamento (ad esempio, sono state rimosse le irregolarità od omissioni ma senza effettuare il pagamento di quanto dovuto, in un’unica soluzione o nella prima rata);

- 2) abbiano perfezionato la procedura di regolarizzazione, limitatamente ad alcune violazioni, entro il 30/09/2023, e intendano ora avvalersene per sanare ulteriori violazioni, diverse da quelle in precedenza regolarizzate, con riferimento alla medesima annualità. E questo vale, afferma l’Agenzia, anche se tali ulteriori violazioni sono state constatate in un PVC consegnato dopo la stessa data del 30 settembre;

- 3) abbiano perfezionato la procedura di regolarizzazione, limitatamente alle violazioni commesse in alcune annualità, entro il 30/09/2023, e intendano ora avvalersene per sanare ulteriori violazioni, riferibili ad annualità in precedenza non regolarizzate, anche se tali ulteriori violazioni sono state constatate in un PVC consegnato dopo la stessa data del 30 settembre;

- 4) abbiano perfezionato la procedura di regolarizzazione, limitatamente ad alcune violazioni, entro il 30/09/2023, ma siano decaduti dal beneficio della rateazione, a causa del mancato o tardivo pagamento delle rate successive alla prima, purché intendano sanare violazioni diverse da quelle già regolarizzate (riferibili ad annualità diverse da quelle già interessate dalla precedente regolarizzazione o alle medesime annualità), anche se tali ulteriori violazioni sono state constatate in un PVC consegnato dopo la stessa data del 30 settembre.

Anche per tal caso le Entrate affermano che il perfezionamento della “nuova” regolarizzazione presuppone la rimozione delle irregolarità od omissioni e il versamento delle somme dovute, astrattamente in un’unica soluzione sempre entro il 31/05/2024, posto che in alternativa è possibile effettuare il pagamento, entro la stessa data, di un importo pari a cinque delle otto rate previste dalla versione originaria del ravvedimento speciale – con le residue tre rate, su cui sono applicati gli interessi sempre nella misura del 2% annuo dal 01/06/2024, che seguono le scadenze richiamate in precedenza.

Per quanto riguarda le specifiche modalità di calcolo degli importi dovuti – sia in caso di pagamento in unica soluzione sia in caso di rateazione – l’Amministrazione precisa che, in caso di versamento in unica soluzione (non oltre il 31/05/2024), sono dovuti:

- l’importo del tributo;

- l’ammontare complessivo degli interessi da ravvedimento, calcolati dalla data della violazione a quella del versamento (calcolati alla data del versamento);

- l’importo della sanzione ridotta nella misura disposta dal ravvedimento speciale (un diciottesimo).

Diversamente, in caso di versamento rateale (ad esempio con le prime cinque rate al 31/05/2024 e le tre rate residue al 30 giugno, 30 settembre e 20 dicembre del 2024), saranno dovuti:

- a) alla data del primo versamento (nell’esempio il 31/05/2024)

- un importo pari a 5/8 del tributo,

- un ammontare pari a 5/8 degli interessi complessivi da ravvedimento, calcolati dalla data della violazione a quella del versamento,

- un importo pari a 5/8 della sanzione ridotta nella misura disposta dal ravvedimento speciale;

- b) alla data del versamento di ciascuna delle tre rate successive (nell’esempio 30 giugno, 30 settembre e 20 dicembre del 2024),

- un importo pari a 1/8 del tributo,

- un ammontare pari a 1/8 degli interessi complessivi da ravvedimento, calcolati dalla data della violazione a quella del primo versamento (nell’esempio il 31/05/2024),

- un importo pari a 1/8 della sanzione da ravvedimento speciale,

- l’ammontare degli interessi da rateazione (nella misura del 2%), calcolati sull’importo di ciascuna rata dal 01/06/2024 alla data del versamento di ciascuna rata.

-

Stretta Superbonus: il Senato approva le novità

Il Senato ha approvato il DL Superbonus con 101 voti favorevoli e 64 contrari ora tocca alla Camera.

Il DL deve essere convertito entro il 28 maggio.

Tra le numerose novità ve ne sono due di grande rilievo, confermati:

- la stretta per le banche sulle compensazioni dei crediti da bonus edilizi

- l'obbligo di spalmare in 10 anni le detrazioni per superbonus, sismabonus e bonus barriere 75% per le spese sostenute dal 2024.

In proposito il CNI Consiglio Nazionale degli Ingegneri ha espresso con comunicato stampa del 13 maggio il totale disappunto alle continue modifiche alla agevolazione che ormai non trova pace generando confusione negli operatori e nei cittadini.

Viene specificato che:

- si esprime forte disappunto per l’ennesima modifica alla norma che genera totale disorientamento in tutti i cittadini e gli operatori interessati,

- si esprime una forte perplessità nei confronti delle cifre relative al Superbonus, secondo gli ingegneri non si precisa mai abbastanza, ad esempio, che le citate altisonanti spese a carico dello Stato si riferiscono alla totalità dei Bonus e non al solo Superbonus. Inoltre, non si dice mai, a detta del CNI, che si tratta di cifre lorde, alle quali andrebbero sottratte l’IVA e l’IRPEF versate su quegli importi da proprietari di immobili ed operatori interessati. In generale non vengono mai calcolati i ritorni, diretti e indiretti, che la spesa per Superbonus ha generato in termini di crescita del Pil, crescita dell’occupazione, crescita del gettito fiscale ed emersione di attività in nero

DL Superbonus: stretta per le compensazioni delle Banche

Si vuole inserire nel nuovo art. 4-bis la gran parte delle novità per il superbonus.

In particolare con il primo comma si stabilisce che le banche e gli altri soggetti elencati nella disposizione non possono compensare i crediti di imposta derivanti dall’esercizio delle opzioni di cessione del credito e di sconto in fattura di cui all’articolo 121 del decreto-legge 19 maggio 2020, n. 34, con i contributi previdenziali, assistenziali e i premi per l'assicurazione contro gli infortuni sul lavoro e le malattie professionali.Più nello specifico, si stabilisce che per alcune categorie di contribuenti non è consentita la compensazione ai sensi dell'articolo 17 del decreto legislativo 9 luglio 1997, n. 241, dei crediti d'imposta derivanti dall'esercizio delle opzioni di cui all'articolo 121, comma 1, lettere a) e b), del decreto legge 19 maggio 2020, n. 34, con i debiti derivanti da:

contributi previdenziali dovuti da titolari di posizione assicurativa in una delle gestioni amministrate da enti previdenziali, comprese le quote associative;

contributi previdenziali ed assistenziali dovuti dai datori di lavoro e dai committenti di prestazioni di collaborazione coordinata e continuativa; premi per l'assicurazione contro gli infortuni sul lavoro e le malattie professionali (articolo 17, comma 2, lettere e), f) e g), del citato decreto legislativo n. 241 del 1997).

I soggetti ai quali non è consentito avvalersi dell’istituto della compensazione per i debiti sopra citati sono:

- le banche;

- gli intermediari finanziari iscritti all'albo previsto dall'articolo 106 del testo unico delle leggi in materia bancaria e creditizia (decreto legislativo 1° settembre 1993, n. 385);

- le società appartenenti a un gruppo bancario iscritto all'albo di cui all'articolo 64 del predetto testo unico;

- le imprese di assicurazione autorizzate ad operare in Italia ai sensi del codice delle assicurazioni private di cui al decreto legislativo 7 settembre 2005, n. 209.

Dl Superbonus: in 10 anni le spese dal 2024

Si stabilisce la detraibilità in 10 anni delle detrazioni relative alle spese sostenute a partire dal periodo d’imposta in corso alla data di entrata in vigore della legge di conversione del decreto in commento per taluni interventi realizzati su immobili.

Più nello specifico si stabilisce che la detrazione è ripartita in dieci quote annuali di pari importo per le spese sostenute a partire dal periodo d'imposta in corso alla data di entrata in vigore della legge di conversione del presente decreto in relazione agli interventi di cui agli articoli:

- 119 (superbonus ripartito in quattro quote annuali di pari importo per la parte di spese sostenuta dal 1° gennaio 2022) del decreto-legge 19 maggio 2020, n. 34;

- 119-ter (detrazione al 75 per cento per gli interventi finalizzati al superamento e all'eliminazione di barriere architettoniche riconosciuta in cinque quote annuali) del decreto-legge 19 maggio 2020, n. 34;

- 16, commi da 1-bis a 1-septies (detrazione per interventi antisismici e di riduzione del rischio sismico ripartita in cinque quote annuali), del decreto- 3 legge 4 giugno 2013, n. 63.

-

Condono Edilizio 2024: norme in CdM entro fine maggio

Atteso in consiglio dei ministri per la prossima settimana il provvedimento per regolarizzare e sanare tutte le piccole irregolarità interne che ci sono dentro alle mura domestiche.

E' quanto ha ribadito il Ministro Matteo Salvini in una intervista alla emittente radio RTL 102.5.

Leggiamo le parole dello stesso Ministro: "Dovremmo avere finito il percorso del decreto ‘salva casa’, non penso che sia un condono, vorrei arrivare la settimana prossima in Consiglio dei ministri all’approvazione. È sostanzialmente una regolarizzazione, una sanatoria di tutte le piccole irregolarità interne alle case degli italiani. Basti pensare ai problemi che si hanno dal notaio, in Comune con una finestra di venti centimetri spostata, la veranda, il soppalco, il secondo bagno, la cameretta del figlio, l’anticamera, il gabbiotto degli attrezzi. Una grande operazione di sburocratizzazione, liberazione degli uffici comunali da queste migliaia di pratiche e restituiamo agli italiani casa loro integra. Uno paga in Comune quello che deve, poi non è che deve abbattere la cameretta fatta dal padre o dal nonno o abbattere la veranda o la tenda o spostare le finestre”.

Secondo uno studio del CNI Consiglio Nazionali degli ingegneri, diffuso all'atto dell'incontro con il Governo nei primi giorni di aprile, quasi l'80% del patrimonio immobiliare italiano possiede piccole difformità edilizie interne che si vuol consentire di superare con le norme in arrivo.

Durante il tavolo tecnico tenutosi in aprile presso il MIT e intitolato “Piano Casa e semplificazione delle norme per l’edilizia” hanno appunto partecipato anche gli Ingegneri condividendo il loro punto di vista.

Nel corso dell’incontro è stato dato rilievo alla classificazione delle difformità lievi, che non pregiudicano la sicurezza degli edifici e l’interesse collettivo ma che molto spesso si rivelano, nel quadro normativo attuale talvolta contraddittorio, difficili da superare facendo sì che le unità immobiliari non siano assoggettabili né a compravendita né a locazione.

La questione riguarda la sanabilità di lievi difformità su fabbricati regolarmente assentiti, collaudati e resi agibili che presentavano già dalla origine, piccole variazioni dimensionali o che in epoca successiva sono stato oggetto di interventi che, senza sostanzialmente intaccare la volumetria assentita, hanno determinato modifiche distributive negli alloggi o variazioni prospettiche (spostamento di bucature, chiusure di balconi o verande, etc.) senza comunque far venir meno le condizioni di sicurezza.Al termine del confronto tra le parti e il Governo, è stato diffuso un comunicato del Mit datato 4 aprile che annunciava appunto un pacchetto di norme per intervenire sulla casa, così come chiesto e auspicato anche dalle Amministrazioni territoriali, dalle associazioni e dagli enti del settore edilizio, già noto come Piano casa 2024.

Vediamo cosa si vorrebbe approvare, in base alle anticipazioni diffuse dal MIT.

Sanatoria immobili 2024: in arrivo il piano casa del MIT

Il piano casa 2024 del MIT prevede una sanatoria in arrivo per le seguenti irregolarità immobiliari:

- difformità di natura formale, legate alle incertezze interpretative della disciplina vigente;

- difformità edilizie “interne”, riguardanti singole unità immobiliari, a cui i proprietari hanno apportato lievi modifiche;

- difformità che potevano essere sanate all’epoca di realizzazione dell’intervento, ma non sanabili oggi a causa della disciplina della “doppia conforme” che non consente di conseguire il permesso o la segnalazione in sanatoria per moltissimi interventi, risalenti nel tempo. E ancora per permettere i cambi di destinazione d’uso degli immobili tra categorie omogenee.

Queste linee di indirizzo della bozza normativa che il MIT ha presentato nel corso della riunione sul piano casa, tenutasi alla presenza del vicepresidente del Consiglio e ministro delle Infrastrutture e dei Trasporti con il Dipe (dipartimento per la programmazione e il coordinamento della politica economica) e rappresentanti di circa 50 tra istituzioni, enti, associazioni, ordini professionali e fondazioni del settore.

Scopo del Piano Casa 2024 è tutelare i piccoli proprietari immobiliari che in molti casi attendono da decenni la regolarizzazione delle loro posizioni e che non riescono, spesso, a ristrutturare o vendere la propria casa.

Scopo ulteriore della misura sarebbe quello di deflazionare il lavoro degli uffici tecnici comunali,

Alla luce della semplificazione e dell’efficienza amministrativa si è previsto anche di intervenire sulle procedure amministrative per garantire ai cittadini risposte certe in tempi certi.

Attenzione al fatto che il testo non è ancora disponibile, si resta pertanto in attesa della bozza per ulteriori approfondimenti.

-

Albo certificatori crediti ricerca e sviluppo: dal 15.05 possibile consultarlo

Il MIMIT informa del fatto che, dalle ore 12.00 del 15 maggio, è possibile consultare l’Albo dei certificatori del credito d’imposta in attività di ricerca e sviluppo, innovazione tecnologica, design e ideazione estetica di cui all’art. 2 del D.P.C.M. del 15 settembre 2023.

Prima di dettagliare, ricordiamo che, ai fini dell'iscrizione nell'albo, lo stesso ministero, con Decreto direttoriale del 21 febbraio, ha fissato le modalità e i termini di presentazione delle domande di iscrizione all'albo dei certificatori dei crediti ricerca, sviluppo, innovazione e design, istituito presso la Direzione generale per la politica industriale, la riconversione e la crisi industriale, l’innovazione, le PMI e il Made in Italy.

Nel dettaglio:

- dalle ore 12.00 del giorno mercoledì 21 febbraio,

- persone fisiche, imprese, università ed enti di ricerca in possesso dei requisiti tecnici,

- possono inviare la domanda di candidatura mediante la registrazione sulla piattaforma informatica predisposta dal MIMIT.

A seguito delle opportune verifiche relative alla sussistenza dei requisiti, previsti dal DPCM del 15 settembre 2023, da completarsi entro 90 giorni dalla domanda di iscrizione, il Ministero, nei successivi 15 giorni, provvede alla pubblicazione sul sito istituzionale dei nomi dei soggetti iscritti all’Albo.

Avvenuto il primo popolamento, il MIMIT informa del fatto che dal 15 maggio è possibile, gratuitamente consultare l'albo.

Albo certificatori crediti ricerca e sviluppo: le consultazioni dal 15.05

Con decreto direttoriale del 15 maggio 2024, a seguito di opportune verifiche compiute dalla Commissione nominata dal Direttore Generale della Direzione competente, a disporre l’iscrizione all’Albo dei certificatori dei soggetti indicati all’Allegato 1 del predetto Decreto, selezionando gli idonei tra le domande pervenute al 30 aprile 2024.

Contestualmente alla pubblicazione dei primi soggetti iscritti all’Albo dei certificatori, è operativa la piattaforma informatica con la quale le imprese che hanno effettuato o che intendano effettuare investimenti nei campi della ricerca e sviluppo, innovazione tecnologica, design e ideazione estetica possono selezionare il certificatore prescelto e versare i diritti di segreteria.

Invece dal 5 giugno, attraverso lo stesso portale i certificatori, potranno provvedere al caricamento delle certificazioni richieste dalle imprese e ad esse rilasciate.

Il Ministero renderà disponibili entro il mese di maggio il modello di certificazione da utilizzare nonché le linee guida cui il certificatore è tenuto ad uniformarsi per la corretta applicazione del credito d’imposta.

Albo certificatori crediti ricerca e sviluppo: come iscriversi

Le persone fisiche che intendono presentare istanza di iscrizione devono dichiarare:

- il possesso di un titolo di laurea idoneo rispetto all’oggetto della certificazione,

- di non aver subìto condanna con sentenza definitiva e di aver svolto, nei tre anni precedenti la domanda, attività relative alla presentazione, valutazione o rendicontazione di almeno 15 progetti,

- sono inoltre tenute a dichiarare la pendenza di procedimenti per i reati indicati nell’art. 94 del decreto legislativo n. 36/2023, per i reati di cui al Libro II, Titolo VII, capo terzo ed all’art. 640, comma 1, del Codice penale, ovvero di atti impositivi anche non resisi definitivi dell’Amministrazione finanziaria, ricevuti nel triennio precedente, per maggiori imposte complessivamente superiori a euro 50.000,00.

Le imprese che svolgono attività di consulenza aventi ad oggetto progetti di ricerca, sviluppo e innovazione, che intendono presentare domanda di iscrizione all’albo dei certificatori, devono avere:

- sede legale o unità locale attiva sul territorio nazionale ed essere iscritte al registro delle imprese,

- non essere sottoposte a procedura concorsuale

- non trovarsi in stato di liquidazione volontaria, liquidazione giudiziale, amministrazione controllata, concordato preventivo, fatta salva l’applicazione dell’art. 94, comma 5, lett. d) ultimo periodo, del decreto legislativo 31 marzo 2023, n. 36,

- e non essere destinatarie di sanzioni interdittive ai sensi dell’art. 9 del decreto legislativo n. 231/2001.

Possono, inoltre, presentare domanda di iscrizione all’albo dei certificatori, purché in possesso dei requisiti:

- i centri di trasferimento tecnologico in ambito Industria 4.0,

- i centri di competenza ad alta specializzazione,

- i poli europei dell’innovazione digitale (EDIH e Seal of excellence) selezionati a valle delle call ristrette della Commissione europea,

- le università statali, le università non statali legalmente riconosciute e gli enti pubblici di ricerca.

Nell’esercizio dei propri poteri di vigilanza e controllo, il Ministero eseguirà idonei controlli sui soggetti iscritti, anche a campione o su segnalazione dell’Agenzia delle Entrate, al fine di verificare la permanenza dei requisiti.

A far data dal 1° gennaio 2025, gli iscritti tra il 1° gennaio ed il 31 ottobre di ciascun anno, saranno tenuti a comunicare al Ministero, a pena di decadenza dal 1° gennaio dell’anno successivo, la conferma della volontà di rimanere nell’Albo e la sussistenza dei requisiti.

Viene precisato che ai fini del mantenimento dell’iscrizione sarà, inoltre, necessario dimostrare la continuità nello svolgimento dell’attività, integrando, in ciascun anno successivo a quello di iscrizione, il requisito del completamento nel triennio precedente di idonee attività afferenti ad attività di ricerca e sviluppo, innovazione e design.

Le imprese che intendono richiedere una certificazione che attesti la qualificazione degli investimenti effettuati o da effettuare, ammissibili al beneficio del credito d’imposta, dovranno fare richiesta al Ministero, indicando il soggetto incaricato, selezionato tra quelli iscritti all’Albo, e comunicando la dichiarazione di accettazione del certificatore.

Ti consigliamo anche: Albo Certificatori crediti R&S: in attesa dei decreti attuativi.

Albo certificatori crediti ricerca e sviluppo: come si accede

Attenzione al fatto che sulla piattaforma è possibile oltre alla presentazione delle candidature anche accedere al servizio on-line di consultazione che è libera e non prevede autenticazione.

Per procedere con la richiesta e l'iscrizione all'albo è necessario:

- l'accesso al servizio tramite SPID o CIE ID;

- il possesso della firma digitale intestata al richiedente;

- il pagamento dell'imposta di bollo da € 16,00. Il bollo deve essere pagato esclusivamente a mezzo PagoPA (tramite questo stesso portale)

- il versamento della tassa di concessione governativa di € 168,00. La tassa di concessione governativa è da versare sul c/c postale n° 8003 intestato a:

- "Agenzia delle Entrate – Centro Operativo di Pescara – Tasse Concessioni Governative", codice causale 8617.

Attenzione al fatto che la scansione fronte e retro del bollettino in un unico file in formato PDF è da caricare sul portale, come attestazione di avvenuto pagamento.

Albo certificatori crediti ricerca e sviluppo: le faq

In una apposita sezione ella piattaforma dell'Albo dei certificatori, il MIMIT ha indicato tutte le risposte ai dubbi frequenti dei contribuenti.

Nel dettaglio il 5 marzo tra le altre risposte si replica a chi aveva domandato cosa si intenda per responsabile tecnico:

- per responsabile tecnico si intende "Il soggetto o i soggetti responsabili della certificazione competenti ed esperti per lo specifico settore o progetto di ricerca, inseriti stabilmente nell’impresa, università o ente di ricerca di cui all’art. 2, commi 4 e 5 del D.P.C.M. del 15 settembre 2023"

Ulteriormente, il giorno 11 aprile viene data replica ad una FAQ che domandava: "Il responsabile tecnico deve essere inserito stabilmente nella struttura organizzativa (impresa, università o ente di ricerca)?

Il MIMIT ha specificato di si, il responsabile tecnico, ai sensi dell'art. 3, co. 6 del DPCM del 15 settembre 2023, deve avere con una sola impresa, università o ente di ricerca di cui all'art. 2, commi 4 e 5 del predetto DPCM, un rapporto di lavoro subordinato ai sensi dell'art. 2094 c.c., di lavoro eterorganizzato di cui all'art. 2 d.lgs. n. 81/2015, o di collaborazione coordinata e continuativa di cui all'art. 409 c.p.c.

Allegati: -

Credito d’imposta transizione 5.0: tutte le regole

Pubblicata in GU n 100 del 30 aprile la Legge n 56/2024 di conversione del Decreto n 19/2024 con ulteriori disposizioni urgenti per l'attuazione del PNRR.

Tra le altre norme, l'art 38 reca un nuovo credito di imposta per le imprese denominato transizione 5.0, vediamo a chi spetta e per quali investimenti.

La norma di cui sopra viene integrata con alcune precisazioni introdotte con il DL n 39 in conversione entro il 28 maggio.

Prima di riepilogare le regole del credito 5.0, vediamo sinteticamente le modifiche introdotte dalla conversione del Dl 39/2024 volte a dettagliare maggiormente la norma originaria:

- si chiarisce che gli investimenti agevolabili, per essere ammessi al credito di imposta, devono essere effettuati – in luogo della generica dicitura “negli anni 2024 e 2025" – dal 1° gennaio 2024 al 31 dicembre 2025;

- viene modificata la cadenza delle comunicazioni del GSE al Ministero delle imprese e del made in Italy, da quotidiana a mensile;

- viene ricompresa, tra le comunicazioni periodiche tra GSE e Ministero, quella volta a dimostrare l'effettuazione degli ordini accettati dal venditore, con pagamento di acconto in misura almeno pari al 20 per cento del costo di acquisizione;

- infine, si dispone che il GSE effettui le prescritte comunicazioni all'Agenzia delle Entrate solo ove la fruizione, anche parziale, del credito d'imposta venga rilevata in assenza dei relativi presupposti.

Credito d’imposta transizione 5.0: che cos’è

L'art 38 sulla Transizione 5.0 istituisce e disciplina il piano Transizione 5.0.

Viene in particolare previsto un contributo, sotto forma di credito d’imposta, a tutte le imprese residenti nel territorio dello Stato dal 1 gennaio 2024 al 31 dicembre 2025 effettuano nuovi investimenti in strutture produttive ubicate nel territorio dello Stato, nell’ambito di progetti di innovazione che conseguono una riduzione dei consumi energetici.Vengono dettagliati:

- requisiti per ottenere le agevolazioni e soggetti esclusi;

- investimenti agevolabili;

- misura dell’agevolazione e calcolo dei parametri rilevanti;

- condizioni di accesso all’agevolazione tra cui la presentazione di apposite certificazioni attestanti la riduzione dei consumi energetici conseguibili e l’effettiva realizzazione degli investimenti;

- modalità di utilizzo del credito di imposta e il suo cumulo con altri incentivi;

- regime dei controlli;

- implementazione e gestione di una piattaforma informatica finalizzata a consentire il monitoraggio e il controllo dell’andamento dell’agevolazione.

In merito al contenuto della comunicazione telematica cui sono tenute le imprese per accedere al beneficio, la certificazione, rilasciata da un valutatore indipendente – rispetto all'ammissibilità del progetto di investimento e al completamento degli investimenti – deve contenere solo l’attestazione, ex ante, della riduzione dei consumi energetici conseguibili tramite gli investimenti agevolabili.

Inoltre, occorre specificare il costo massimo ammissibile, in termini di euro/kW, degli impianti di produzione di energia da fonti rinnovabili e, in termini di euro/kWh, dei sistemi di accumulo.

Credito d’imposta transizione 5.0: gli esclusi

Il comma 3 dell'art in questione esclude dall’agevolazione le imprese in stato di liquidazione volontaria, fallimento, liquidazione coatta amministrativa, concordato preventivo senza continuità aziendale, o sottoposte ad altra procedura concorsuale prevista dalla legge fallimentare (regio decreto 16 marzo 1942, n. 267) e dal codice della crisi d’impresa e dell’insolvenza (di cui al decreto legislativo 12 gennaio 2019, n. 14) o da altre leggi speciali, o che abbiano in corso un procedimento per la dichiarazione di una di tali situazioni.

Sono, inoltre, escluse le imprese destinatarie di sanzioni interdittive ai sensi delle norme sulla responsabilità amministrativa delle persone giuridiche (decreto legislativo 8 giugno 2001, n. 231).

Per le imprese ammesse al credito d’imposta, analogamente al precedente credito di imposta, la concessione del beneficio spettante è comunque subordinata al rispetto delle normative sulla sicurezza nei luoghi di lavoro applicabili in ciascun settore e al corretto adempimento degli obblighi di versamento dei contributi previdenziali e assistenziali a favore dei lavoratori.Credito d’imposta transizione 5.0: investimenti ammessi

In merito agli investimenti agevolabili con il credito 5.0, le disposizioni in esame rinviano ai beni materiali e immateriali nuovi, strumentali all’esercizio d’impresa di cui agli allegati A e B annessi alla legge 11 dicembre 2016, n. 232 e che sono interconnessi al sistema aziendale di gestione della produzione o alla rete di fornitura.

Si pone la condizione che, tramite gli stessi investimenti agevolabili si consegua complessivamente una riduzione dei consumi energetici della struttura produttiva localizzata nel territorio nazionale non inferiore al 3 per cento o, in alternativa, una riduzione dei consumi energetici dei processi interessati dall’investimento non inferiore al 5 per cento.

Rientrano tra i beni strumentali immateriali agevolabili di cui al citato allegato B alla legge 11 dicembre 2016, n. 232, ove specificamente previsti dal progetto di innovazione, anche:

- a) i software, i sistemi, le piattaforme o le applicazioni per l’intelligenza degli impianti che garantiscono il monitoraggio continuo e la visualizzazione dei consumi energetici e dell’energia autoprodotta e autoconsumata, o introducono meccanismi di efficienza energetica, attraverso la raccolta e l’elaborazione dei dati anche provenienti dalla sensoristica IoT di campo (Energy Dashboarding);

- b) i software relativi alla gestione di impresa se acquistati unitamente ai software, ai sistemi o alle piattaforme di cui alla lettera a).

Nell’ambito dei progetti di innovazione che conseguono una riduzione dei consumi energetici nelle misure e alle condizioni già richiamati, sono inoltre agevolabili:

- a) gli investimenti in beni materiali nuovi strumentali all’esercizio d’impresa finalizzati all’autoproduzione di energia da fonti rinnovabili destinata all’autoconsumo, a eccezione delle biomasse, compresi gli impianti per lo stoccaggio dell’energia prodotta. Con riferimento ai moduli fotovoltaici, sono considerati ammissibili esclusivamente quelli di cui all’articolo 12, comma 1, lettere a), b) e c) del decreto-legge 9 dicembre 2023, n. 181.

Si tratta dei prodotti che rispondono ai seguenti requisiti di carattere territoriale e qualitativo:- moduli fotovoltaici prodotti negli Stati membri dell’Unione europea con un’efficienza a livello di modulo almeno pari al 21,5%;

- moduli fotovoltaici con celle, prodotti negli Stati membri dell’Unione europea con un’efficienza a livello di cella almeno pari al 23,5%;

- moduli prodotti negli Stati membri dell’Unione europea composti da celle bifacciali ad eterogiunzione di silicio o tandem prodotte nell’Unione europea con un’efficienza di cella almeno pari al 24,0%.

Gli investimenti in beni di cui alle lettere b) e c) concorrono a formare la base di calcolo del credito d’imposta per un importo pari, rispettivamente, al 120 per cento e 140 per cento del loro costo.

Credito d’imposta transizione 5.0: misura della agevolazione

Il credito d’imposta è riconosciuto nelle seguenti misure:

- 35 per cento del costo, per la quota di investimenti fino a 2,5 milioni di euro;

- 15 per cento del costo, per la quota di investimenti oltre i 2,5 milioni di euro e fino a 10 milioni di euro;

- 5 per cento del costo, per la quota di investimenti oltre i 10 milioni di euro e fino al limite massimo di costi ammissibili pari a 50 milioni di euro per anno per impresa beneficiaria.

Per gli investimenti effettuati mediante contratti di locazione finanziaria, si assume il costo sostenuto dal locatore per l’acquisto dei beni.

Per gli investimenti nei beni immateriali (di cui all’allegato B alla legge 11 dicembre 2016, n. 232) utilizzati mediante soluzioni di cloud computing, ossia con risorse di calcolo condivise e connesse, si assume anche il costo relativo alle spese per servizi imputabili per competenza.

Si prevede l’innalzamento della misura del credito d’imposta per ciascuna quota di investimento, sopra indicate come segue:

- a) al 40 per cento, 20 per cento e 10 per cento, nel caso di riduzione dei consumi energetici della struttura produttiva localizzata nel territorio nazionale superiore al 6 per cento o, in alternativa, di riduzione dei consumi energetici dei processi interessati dall’investimento superiore al 10 per cento, conseguita tramite gli investimenti nei beni materiali e immateriali, di cui al già menzionato comma 4;

- b) al 45 per cento, 25 per cento e 15 per cento, nel caso di riduzione dei consumi energetici della struttura produttiva localizzata nel territorio nazionale superiore al 10 per cento o, in alternativa, di riduzione dei consumi energetici dei processi interessati dall’investimento superiore al 15 per cento, conseguita tramite gli investimenti nei beni medesimi.

Credito d’imposta transizione 5.0: presenta la domanda

Per accedere al contributo, le imprese presentano, in via telematica, sulla base di un modello standardizzato messo a disposizione dal Gestore dei Servizi Energetici s.p.a (GSE), apposita documentazione e la certificazione rilasciata da un valutatore indipendente secondo criteri e modalità individuate dalle norme attuative, che – rispetto all'ammissibilità del progetto di investimento e al completamento degli investimenti – attesta ex ante, la riduzione dei consumi energetici conseguibili tramite gli investimenti agevolabili.

Unitamente a detta documentazione, le disposizioni richiedono una comunicazione concernente la descrizione del progetto di investimento e il costo dello stesso.

Il soggetto gestore, previa verifica della completezza della documentazione, trasmette mensilmente con modalità telematiche, al Ministero delle imprese e del made in Italy, l'elenco delle imprese che hanno validamente chiesto di fruire dell’agevolazione e l’importo del credito prenotato, assicurando che l’importo complessivo dei progetti ammessi a prenotazione non ecceda il limite di spesa.Ai fini dell’utilizzo del credito, l’impresa invia al GSE comunicazioni periodiche relative all’avanzamento dell’investimento ammesso all’agevolazione, secondo modalità definite con il decreto attuativo.

In base a tali comunicazioni è determinato l’importo del credito d’imposta utilizzabile, nel limite massimo di quello prenotato.

L’impresa comunica il completamento dell’investimento e tale comunicazione deve essere corredata, a pena di decadenza, dalla certificazione rilasciata da un valutatore indipendente, che rispetto all'ammissibilità del progetto di investimento e al completamento degli investimenti, attesti ex post, l'effettiva realizzazione degli investimenti conformemente a quanto previsto dalla certificazione ex ante. -

Crediti transizione 4.0: le Entrate riaprono le compensazioni

Le Entrate hanno pubblicato la Risoluzione n 25 del 15 maggio con la riapertura delle compensazione dei crediti 4.0 precedentemente sospesi.

Prima dei dettagli ricordiamo che il MIMIT con un comunicato del 25 aprile aveva annunciato che dal 29 aprile sono disponibili (dalle ore 12) sul sito del gestore GSE, i modelli per comunicare l'utilizzo in compensazione dei crediti 4.0.

Si evidenzia che si tratta dei modelli allegati al DD del 24 aprile con le regole per la comunicazione.

Di seguito tutte le regole.

Compensazione crediti transizione 4.0: riaperte dal 16 maggio

Il comunicato MIMIT specifica che è stato emanato il decreto direttoriale riguardante la compensazione dei crediti di imposta per gli investimenti del piano Transizione 4.0 che definisce il contenuto e le modalità di invio dei modelli di comunicazione di dati e informazioni che le imprese devono fornire.

Il provvedimento si era reso necessario per consentire alle imprese la compensazione dei crediti d’imposta, sospesa con la Risoluzione dell’Agenzia delle entrate n. 68/E del 12 aprile 2024 (Leggi anche Crediti d'imposta 4.0: chiarimenti per il codice sospeso 6936)

Nello specifico sono stati approvati due diversi modelli di comunicazione dei dati e delle altre informazioni per l'applicazione dei crediti di imposta riguardanti:

- gli investimenti in beni strumentali nuovi funzionali alla trasformazione tecnologica e digitale delle imprese;

- gli investimenti in attività di ricerca e sviluppo, innovazione tecnologica, design e ideazione estetica.

I modelli di comunicazione sono disponibili in formato editabile sul sito istituzionale del Gestore dei servizi energetici (GSE) a partire dalle ore 12:00 del giorno 29 aprile 2024.

Con una FAQ ADE del 16 aprile venivano anche forniti chiarimenti.

Ora, con la Risoluzione n 25 del 15 maggio, le Entrate riaprono le compensazioni e riepiloganoquanto segue.

Con risoluzione n. 19/E del 12 aprile 2024, tenuto conto di quanto previsto dai commi 1 e 3 dell’articolo 6 del decreto-legge 29 marzo 2024, n. 39, nelle more dell’adozione del previsto decreto direttoriale, per i crediti d’imposta in argomento è stato sospeso l’utilizzo in compensazione mediante modello F24, nei casi ivi indicati.

Con decreto direttoriale del Ministero delle imprese e del made in Italy del 24 aprile 2024 sono stati definiti il contenuto e le modalità per l’invio dei modelli di comunicazione in argomento.

Pertanto, specifica l'ade, fermo restando il requisito dell’avvenuta interconnessione dei beni ove previsto dalla disciplina di riferimento, le imprese che hanno validamente inviato la suddetta comunicazione possono utilizzare in compensazione i crediti d’imposta di cui trattasi, indicando i codici tributo menzionati nella richiamata risoluzione n. 19/E del 12 aprile 2024 e – come “anno di riferimento” – l’anno di completamento dell’investimento agevolato riportato nella comunicazione stessa.

Nel caso in cui i crediti utilizzati in compensazione non trovino riscontro nei dati delle comunicazioni trasmessi dal Ministero delle imprese e del made in Italy all’Agenzia delle Entrate, i relativi modelli F24 saranno scartati.

Allegati: