-

Nel modello 730/24 la rivalutazione terreni, i redditi di capitali e il monitoraggio

La circolare n. 8/E dell’11 aprile 2024 commenta e chiarisce le novità contenute nel Provvedimento del 28 febbraio 2024, avente ad oggetto l’approvazione del modello di dichiarazione semplificato “730/2024”, relativo ai redditi dell’anno 2023 – che contiene disposizioni in attuazione di quanto previsto dall’articolo 2, comma 1, del decreto Adempimenti che dispone la possibilità a decorrere dal 2024 di dichiarare, con il 730, piu’ tipologie reddituali rispetto ai precedenti periodi di imposta.

Di seguito, vediamo nel dettaglio quali sono le principali novità per i contribuenti e quali redditi possono essere inseriti nel modello di prossima presentazione.

Ricordiamo che il Modello 730/2024 puo' essere presentato dall'11 maggio al 30 settembre 2024.

Estensione dell’Ambito di Applicazione del Modello 730 Semplificato

A partire dalle dichiarazioni del 2024, l'utilizzo del modello 730 semplificato viene esteso a tutti i contribuenti non titolari di partita IVA. Ciò significa che anche i contribuenti che non percepiscono redditi da lavoro dipendente o assimilati, ma che hanno redditi di capitale o altri tipi specifici di reddito, possono beneficiare della semplificazione offerta dal modello 730.

Tipologie di Redditi Inclusi

Con l'approvazione del modello di dichiarazione semplificato "730/2024", è previsto che possono essere dichiarati redditi o inserite comunicazioni relativamente alle seguenti casistiche:

– Rivalutazione dei Terreni: Si tratta della possibilità di inserire la comunicazione di effettuazione della rivalutazione di terreni per chi si è avvalso di tale facoltà nel corso dell’anno 2023.

– Redditi di Capitale di Fonte Estera: I redditi di capitale provenienti dall'estero e soggetti a imposizione sostitutiva possono essere inclusi nella dichiarazione semplificata.

Tali dati devono essere indicati nel Quadro L (Ulteriori dati)

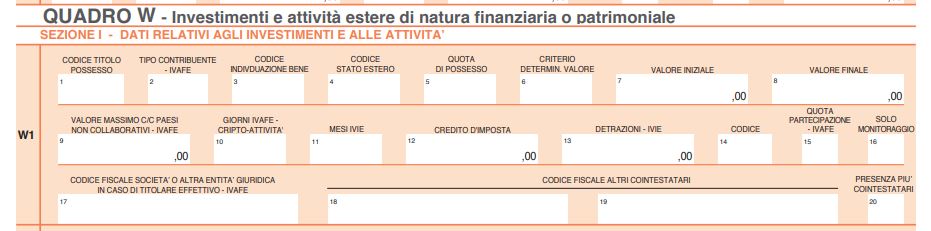

Monitoraggio Fiscale: Il modello 730 permette ora di includere dati relativi agli investimenti all'estero, alle attività finanziarie o patrimoniali estere e le relative imposte dovute (IVAFE, IVIE e su cripto-attività).

A tal fine è stato previsto il Quadro W (Investimenti e attività estere di natura finanziaria o patrimoniale) dove indicare tutte le informazioni relative agli investimenti all’estero e alle attività estere di natura finanziaria a titolo di proprietà o di altro diritto reale indipendentemente dalle modalità della loro acquisizione, comprensive delle relative imposte sostitutive (IVAFE, IVIE e Imposta cripto-attività).

Modalità di Presentazione della Dichiarazione

I soggetti che hanno la possibilità di utilizzare il modello 730, anche in presenza di un sostituto d'imposta, possono ora presentare la dichiarazione secondo modalità finora riservate solo ai contribuenti senza un sostituto d'imposta tenuto al conguaglio.

Questo include la possibilità di avvalersi dei CAF, degli intermediari abilitati, o di presentare direttamente la dichiarazione attraverso i servizi telematici dell'Agenzia delle Entrate.

Rimborso e Pagamento dell’Imposta

Anche in presenza di un sostituto d'imposta, il contribuente può richiedere direttamente all'Agenzia delle Entrate l'eventuale rimborso dell'imposta a credito risultante dalla dichiarazione. In alternativa, può effettuare il pagamento dell'importo dovuto tramite il modello F24 entro il termine ordinario del 30 giugno. L'uso dei servizi telematici per la dichiarazione precompilata facilita inoltre la gestione delle deleghe di pagamento per gli importi dovuti.

-

Forfetari: accesso al Concordato preventivo biennale attraverso il quadro LM

Con la pubblicazione del modello Redditi PF 2024 si conclude l’iter preparatorio per il primo anno di applicazione del Concordato preventivo biennale, che così diventa operativo.

L’accettazione dal parte del contribuente del Concordato preventivo biennale passa a tutti gli effetti attraverso il modello Redditi PF; tale percorso però è diversificato a seconda del regime fiscale applicato dal contribuente, infatti:

- i soggetti ISA: dovranno compilare un apposito modello, che è parte integrante dei modelli ISA;

- i contribuenti in regime forfetario: compileranno la nuova sezione VI del quadro LM del modello Redditi PF 2024, denominata appunto “Concordato Preventivo regime forfetario”.

Per i contribuenti in regime forfetario l’applicazione del Concordato preventivo biennale è limitato a un solo anno, quindi la proposta di concordato che si accetta vincola esclusivamente per l’anno d’imposta 2024.

L’accettazione del concordato non fa venire meno, per il 2024, gli ordinari obblighi a cui sono soggetti i soggetti interessati, quali quello dichiarativo o quello di emissione delle fatture in formato elettronico.

L’acconto di imposta sostitutiva relativo all’anno d’imposta per il quale si accetta il Concordato preventivo biennale, il 2024, deve essere calcolato in base al reddito concordato (e non in base a quello effettivamente conseguito nel 2023).

L’anno successivo, se nel mentre non subentreranno cause di esclusione dal beneficio, l’Agenzia delle Entrate formulerà una nuova proposta.

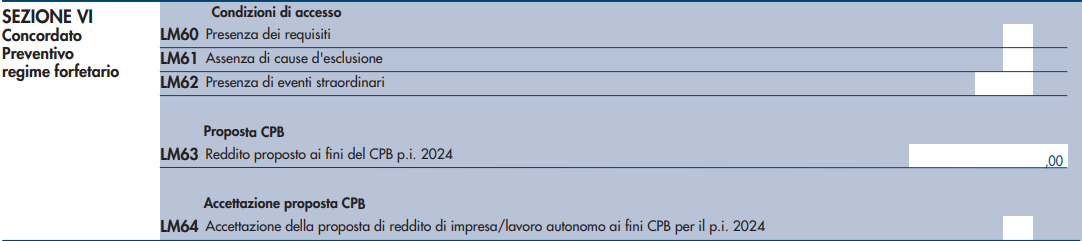

La compilazione della sezione VI del quadro LM

Il contribuente in regime forfetario che vorrà accettare la proposta del fisco ed accedere al Concordato preventivo biennale potrà farlo semplicemente compilando la sezione VI del quadro LM del modello Redditi PF 2024, quel quadro della dichiarazione dei redditi delle persone fisiche dedicato appunto anche ai contribuenti in regime forfetario.

La compilazione della sezione VI non presenta particolari difficoltà, in quanto non richiede l’indicazione di ulteriori dati, oltre quelli già dichiarati dal contribuente.

La sezione è composta da 6 righi, più precisamente dal rigo LM60 al rigo LM62.

Il rigo LM60 è una casella che deve essere flaggata per dichiarare la “Presenza dei requisiti” di accesso al Concordato preventivo biennale da parte del contribuente.

Possono accedere al concordato i contribuenti che nell’anno d’imposta 2023 non avevano debiti fiscali o contributivi di importo complessivamente superiore a 5.000 euro; oppure che hanno estinto i debiti di tale natura, per gli importi superiori a suddetto limite (comprensivi di sanzioni e interessi), prima del termine per l’accettazione della proposta di concordato. I contribuenti ammessi a provvedimenti di sospensione o rateizzazione di tali debiti sono comunque ammessi al concordato.

Il rigo LM61 è una casella che deve essere flaggata per dichiarare la “Assenza di cause di esclusione” da parte del contribuente. Le cause di esclusione previste sono:

- inizio attività nell’anno d’imposta 2023;

- omessa presentazione della dichiarazione dei redditi in uno dei tre anni precedenti a quelli di applicazione del concordato;

- condanna per reati in materia di imposte sui redditi e IVA, false comunicazioni sociali, riciclaggio o autoriciclaggio commessi nei tre anni precedenti a quelli di applicazione del concordato.

Il rigo LM62 è una casella che deve essere eventualmente compilata per dichiarare la “Presenza di eventi straordinari”; le istruzioni del modello Redditi PF 2024 precisano che “va indicato il codice corrispondente agli eventi straordinari determinati con decreto ministeriale”.

Sul rigo LM63 dovrà essere indicato il reddito proposto dal fisco ai fini del Concordato preventivo biennale per l’anno d’imposta 2024.

Infine il rigo LM64 è una casella che dovrà essere flaggata in caso di accettazione da parte del contribuente della proposta effettuata dal fisco per l’anno d’imposta 2024.

-

Comunicazione Titolare effettivo: necessaria uniformità di regole per gli invii

Il MIMIT con un comunicato dell' 11 aprile ha confermato che la scadenza per l'invio dei dati per il Titolare effettivo è il giorno 11 aprile 2024.

Il comunicato ministeriale riportava quanto segue: Si rende noto che il Tar del Lazio, in data 09.04.2024, ha pubblicato le sentenze con cui sono stati respinti i ricorsi presentati da diverse associazioni fiduciarie per l’annullamento, previa sospensione dell’efficacia, del decreto del Ministero delle Imprese e del Made in Italy del 29 settembre 2023, relativo al Registro dei titolari effettivi. Al riguardo, si comunica, alla luce delle richiamate pronunce giudiziali, la piena operatività di quanto stabilito sulla titolarità effettiva, con scadenza del relativo termine alla data dell'11 aprile p.v. compreso.

Al contempo, in ragione della complessa vicenda giudiziale intercorsa e del ristretto lasso temporale residuo, si demanda al prudente apprezzamento di codesti Enti camerali ogni iniziativa utile ad agevolare il corretto adempimento degli obblighi di comunicazione in argomento.

I Commercialisti, dopo la richiesta al Governo di prorogare la scadenza si rivolgono alle Camere di commercio, vediamo i dettagli.

Titolare effettivo: Commercialisti chiedono uniformità di regole

Il TAR Tribunale amministrativo del Lazio ha respinto, con il deposito di sei decisioni ( n. 6837, 6839, 6840, 6841, 6844 e 6845) tutti i motivi dei ricorsi che nel mese di dicembre avevano fatto sospendere l'adempimento in scadenza l'11 dicembre 2023.

Le sentenza di rigetto nulla hanno disposto sui termini che a rigore di legge sono ripresi il 9 aprile e scadrebbero l'11 aprile.

Pertanto, i commercialisti a voce del loro Presidente De Nuccio in data 10 aprile chiedevano una proroga del termine, proroga non concessa.

In data 12 aprile, post scadenza gli stessi professionisti con una nota pubblicata sul sito del CNDCEC, chiedono di fornire alle Camere di commercio territoriali indicazioni unitarie per la comunicazione al Registro delle imprese della titolarità effettiva in modo tale da garantire modalità operative omogenee sul tutto il territorio nazionale, a beneficio delle imprese e dei professionisti coinvolti.

Comunicazione dati Titolare effettivo: le FAQ del MEF

Sull'adempimento il MEF ha pubblicato una sezione specifica di FAQ rivolte a fornire agli operatori chiarimenti sull’identificazione del titolare effettivo e sulla comunicazione dei dati e delle informazioni da inviare al Registro.

Di particolare rilevanza si evidenziano le faq che riguardano i criteri di individuazione della titolarità effettiva per:

- le pubbliche amministrazioni;

- le procedure esecutive o concorsuali;

- gli enti ecclesiastici;

- le società soggette a catene di controllo;

- le ipotesi di usufrutto o pegno su quote o partecipazioni sociali.

Accedi da qui alle FAQ del MEF

Ricordiamo infine che la piena operatività del registro suddetto è avvenuta con la pubblicazione in GU n 236 del 9 ottobre del Decreto MIMIT 29 settembre data dalla quale decorrono i 60 giorni per le comunicazioni dati.

Titolare effettivo: la comunicazione dati

Ai sensi dell'art 3 comma 6 ultimo periodo del DM n 55/2022 le comunicazioni dei dati e delle informazioni sulla titolarità effettiva sono effettuate entro i sessanta giorni successivi alla pubblicazione del provvedimento attestante l’operatività del sistema. Il termine ultimo è l'11 aprile salvo interventi, viste le numerose richieste di proroga da parte delle associazioni di categoria.

Attenzione al fatto che il mancato adempimento degli obblighi di comunicazione sulla titolarità effettiva comporterà l’applicazione della sanzione prevista dall’art. 2630 c.c. che va da 103 euro a 1032 euro accertata e contestata dalla Camera di commercio competente.

Inoltre, è necessario sottolineare che cadendo il termine per adempiere in un giorno festivo ossia l'8 dicembre, ai sensi dell'art 3 comma 2 del DPR n 558/99 si può provvedere entro il giorno 11 dicembre 2023 che è lunedì.

Attenzione al fatto che ai sensi dell'art 3 del DM n 55/2022 le imprese dotate di personalità giuridica e le persone giuridiche private, la cui costituzione sia successiva alla data del provvedimento del Ministero dello sviluppo economico di cui al comma 6, ossia il 9 ottobre 2023, provvedono alla comunicazione entro trenta giorni dalla iscrizione nei rispettivi registri.

I trust e istituti giuridici affini la cui costituzione sia successiva alla stessa data, provvedono alla comunicazione di cui al comma 2 entro trenta giorni dalla loro costituzione.

Per la prima comunicazione leggi anche: Titolare effettivo: come si procede per la prima comunicazione?

Prima di riepilogare le norme si ricorda anche che il Consiglio del Notariato ha pubblicato lo studio n 1/2023 con approfondimenti sulla normativa europea e nazionale utile ai soggetti interessati da questo adempimento.

Titolare effettivo: chi è, chi deve comunicare i dati e come si procede

Secondo la normativa sull'antiriciclaggio, il Titolare Effettivo è la persona fisica che possiede o controlla un'entità giuridica ovvero ne risulta beneficiaria.

Come specificato sul sito del registro delle imprese consultabile qui i soggetti interessati ovvero:

- le imprese dotate di personalità giuridica quindi, ad esempio, tutte le SRL (ordinarie, semplificate, start-up innovative, etc), le SPA, e altre società di capitali

- le persone giuridiche private, come le fondazioni e le associazioni riconosciute

- i trust e gli istituti giuridici affini ai trust

potranno comunicare il Titolare Effettivo, procedendo come segue:

- si accede a DIRE, lo strumento del Registro Imprese per compilare e inviare pratiche di Comunicazione Unica, oppure altre soluzioni di mercato,

- si sceglie la pratica del Titolare Effettivo,

- si indica l'impresa o l'istituto oggetto della comunicazione e si dichiarano i dati del suo Titolare Effettivo,

- si firma con Firma Digitale.

Nel dettaglio, gli amministratori delle imprese dotate di personalità giuridica e il fondatore, ove in vita, oppure i soggetti cui è attribuita la rappresentanza e l'amministrazione delle persone giuridiche private comunicano all'ufficio del registro delle imprese della Camera di commercio territorialmente competente i dati e le informazioni relativi alla titolarità effettiva, acquisiti ai sensi dell'articolo 22, commi 3 e 4, del decreto antiriciclaggio, per la loro iscrizione e

conservazione nella sezione autonoma del registro delle imprese.

Il fiduciario di trust o di istituti giuridici affini comunica all'ufficio del registro delle imprese della Camera di

commercio territorialmente competente i dati e le informazioni relativi alla titolarità effettiva, acquisiti ai sensi

dell'articolo 22, comma 5, del decreto antiriciclaggio per la loro iscrizione e conservazione nella sezione speciale del

registro delle imprese.Registro Titolare effettivo: quali dati si comunicano

Ai sensi dell'art 4 del decreto m 55/2022 la comunicazione avente ad oggetto dati e informazioni sulla titolarità effettiva contiene:

- a) i dati identificativi e la cittadinanza delle persone fisiche indicate come titolare effettivo ai sensi dell'articolo 20, commi 2, 3 e 5, del decreto antiriciclaggio per le imprese dotate di personalità giuridica, dell'articolo 20, comma 4, del decreto antiriciclaggio per le persone giuridiche private, dell'articolo 22, comma 5, decreto antiriciclaggio per i trust o istituti affini;

- b) in aggiunta a quanto previsto dalla lettera a), per le imprese dotate di personalità giuridica:

- 1) l'entità della partecipazione al capitale dell'ente da parte della persona fisica indicata come titolare effettivo, ai sensi dell'articolo 20, comma 2, del decreto antiriciclaggio;

- 2) ove il titolare effettivo non sia individuato in forza dell'entità della partecipazione di cui al punto 1), le modalità di esercizio del controllo ovvero, in ultima istanza, i poteri di rappresentanza legale, amministrazione o direzione dell'ente, esercitati dalla persona fisica indicata come titolare effettivo, ai sensi dell'articolo 20, commi 3 e 5, del decreto antiriciclaggio;

- c) in aggiunta a quanto previsto dalla lettera a), per le persone giuridiche private, il codice fiscale e, anche nel caso di eventuali successive variazioni:

- 1) la denominazione dell'ente;

- 2) la sede legale e, ove diversa da quella legale, la sede amministrativa dell'ente;

- 3) l'indirizzo di posta elettronica certificata;

- d) in aggiunta a quanto previsto dalla lettera a), relativamente ai trust e agli istituti giuridici affini, il codice fiscale e, anche nel caso di eventuali successive variazioni:

- 1) la denominazione del trust o dell'istituto giuridico affine;

- 2) la data, il luogo e gli estremi dell'atto di costituzione del trust o dell'istituto giuridico;

- e) l'eventuale indicazione delle circostanze eccezionali, ai fini dell'esclusione dell'accesso alle informazioni sulla titolarità effettiva, ai sensi dell'articolo 21, comma 2, lettera f), secondo periodo, e comma 4, lettera d-bis), terzo periodo, del decreto antiriciclaggio, nonché l'indicazione di un indirizzo di posta elettronica per ricevere le comunicazioni di cui all'articolo 7, comma 3, nella qualità di controinteressato;

- f) la dichiarazione, ai sensi dell'articolo 48 del TUDA, di responsabilità e consapevolezza in ordine alle sanzioni previste dalla legislazione penale e dalle leggi speciali in materia di falsità degli atti e delle dichiarazioni rese.

Attenzione al fatto che la Camera di commercio territorialmente competente provvede all'accertamento e alla contestazione della violazione dell'obbligo di comunicazione dei dati e delle informazioni sulla titolarità effettiva e all'irrogazione della relativa sanzione amministrativa che va da 103 a 1.032 euro (ai sensi dell'articolo 2630 del codice civile rubricato Omesse esecuzione di denunce, comunicazioni e depositi).

Titolare effettivo: riepilogo della normativa

Al fine di dare attuazione al Decreto n 55/2022 il Regolamento recante disposizioni in materia di comunicazione, accesso e consultazione dei dati e delle informazioni relativi alla titolarità effettiva di:

- imprese dotate di personalità giuridica,

- persone giuridiche private,

- trust produttivi di effetti giuridici rilevanti ai fini fiscali

- istituti giuridici affini al trust

nel corso del 2023 sono stati pubblicati alcuni decreti attuativi necessari, e in particolare:

- il decreto direttoriale 12 aprile 2023 (GU n.93 del 20-04-2023) che definisce le specifiche tecniche per la comunicazione della titolarità effettiva al Registro delle Imprese;

- il decreto ministeriale 16 marzo 2023 (GU n. 149 del 28-06-2023) e relativo allegato che definiscono i modelli per il rilascio di certificati e copie anche digitali relativi alle informazioni sulla titolarità effettiva;

- il decreto interministeriale 20 aprile 2023 (GU n. 149 del 28-06-2023) che definisce gli importi dei diritti di segreteria da corrispondere per le pratiche e gli output sulla titolarità effettiva.

Il 9 ottobre viene data la operatività alle regole con la pubblicazione in GU n 236/2023 dell'ultimo atteso decreto MIMIT.

Allegati: