-

Modello 730/2025: la tassazione agevolata delle mance

Le Entrate hanno pubblicato il Modello 730/2025 con le relative istruzioni per provvedere entro il 30 settembre all'invio della dichiarazione dei redditi dei lavoratori dipendenti e dei pensionati anno di imposta 2024.

Diverse le novità di quest'anno, per una sintesi leggi anche: 730/2025: tutto pronto per la dichiarazione dei redditi

Nel Modello 730 vanno indicata anche le mance dei dipendenti del settore turistico, vediamo le istruzioni.

Modello 730/2025: le mance dei dipendenti

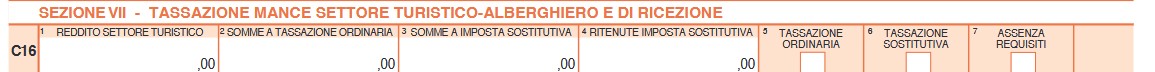

La Sezione VII Tassazione mance settore turistico-alberghiero e di ricezione del Modello 730/2025 va compilata dai lavoratori dipendenti delle strutture ricettive e degli esercizi di somministrazione di alimenti e bevande (per la definizione di esercizi si veda l’art. 5 della legge 25 agosto 1991, n. 287) del settore privato che hanno percepito somme a loro destinate

a titolo di liberalità, anche attraverso mezzi di pagamenti elettronici e a loro riversate.Modello 730/2025: rigo C16 per tassazione agevolata mance

Il rigo C16 può essere utilizzato dai lavoratori dipendenti delle strutture ricettive e delle imprese di somministrazione di cibi e bevande (art.5, legge 25 agosto 1991, n.287) del settore privato che nel 2024 hanno percepito somme dai clienti a titolo di liberalità (mance), anche attraverso mezzi di pagamento elettronici e che nell’anno d’imposta 2023 hanno percepito redditi da lavoro dipendente non superiore a 50.000 euro.

Ai fini del calcolo del limite reddituale previsto devono essere inclusi tutti i redditi di lavoro dipendente conseguiti dal lavoratore, compresi quelli derivanti da attività lavorativa diversa da quella svolta nel settore turistico- alberghiero e della ristorazione.

Salvo rinuncia scritta del lavoratore, il sostituto d’imposta assoggetta le mance a una tassazione sostitutiva dell’Irpef e delle addizionali regionali e comunali con l’aliquota del 5 per cento.

Questa tassazione agevolata può essere applicata su un ammontare delle mance non superiore al 25 per cento della somma di tutti i redditi di lavoro dipendente percepiti nell’anno per le prestazioni di lavoro rese nel settore turistico alberghiero e della ristorazione, ivi comprese le mance, anche se derivanti da rapporti di lavoro intercorsi con datori di lavoro diversi.La parte eccedente il menzionato limite deve essere assoggettata a tassazione ordinaria.

Modello 730/2025: imposta sostitutiva sulle mance

In generale l’imposta sostitutiva è applicata direttamente dal sostituto d’imposta (in tal caso risulta compilato il punto 652 “Mance assoggettate ad imposta sostitutiva” della Certificazione Unica 2025 e il punto 653 “Imposta sostitutiva” o il punto 654 “Imposta sostitutiva sospesa”), tranne nei casi di espressa rinuncia in forma scritta da parte del lavoratore.

Il contribuente può decidere, però, di modificare la tassazione operata dal sostituto se ritiene quest’ultima meno vantaggiosa e si trova, ad esempio, in una delle seguenti condizioni:- a) avere interesse ad assoggettare a tassazione ordinaria le mance percepite che invece il datore di lavoro ha assoggettato a imposta sostitutiva (punto 652 della Certificazione Unica 2025 compilato). In tal caso il soggetto che presta l’assistenza fiscale farà concorrere alla formazione del reddito complessivo i suddetti compensi considerando le imposte sostitutive trattenute quali ritenute Irpef a titolo d’acconto;

- b) avere interesse ad assoggettare a tassazione sostitutiva le mance percepite che il datore di lavoro ha assoggettato a tassazione ordinaria (punto 654 della Certificazione Unica 2025 compilato). Condizione necessaria per esercitare tale opzione è quella di aver percepito nell’anno 2023 un reddito di lavoro dipendente non superiore a 50.000 euro. In tal caso il soggetto che presta l’assistenza fiscale non comprenderà nel reddito complessivo i suddetti ammontari (entro il limite massimo dato dalla somma di tutti gli importi indicati nella colonna 2 del presente rigo di tutti i moduli compilati) e calcolerà sugli stessi l’imposta sostitutiva del 5 per cento.

L’indicazione nel rigo C16 delle mance percepite e assoggettate ad imposta sostitutiva è obbligatoria in quanto tale informazione consente la corretta determinazione del trattamento integrativo di cui al rigo C14.

Se si intende confermare la tassazione operata dal datore di lavoro nel rigo C16:

- colonna 5: barrare la casella se nella Certificazione Unica 2025 è compilato il punto 655 e, pertanto, si conferma la tassazione ordinaria delle mance percepite dal personale impiegato nel settore ricettivo e di somministrazione di pasti e bevande;

- colonna 6: barrare la casella se nella Certificazione Unica 2025 è compilato il punto 652 e, pertanto, si conferma la tassazione con imposta sostitutiva delle mance percepite dal personale impiegato nel settore ricettivo e di somministrazione di pasti e bevande.

Se si intende modificare la tassazione operata dal datore di lavoro nel rigo C16:

- colonna 5: barrare la casella se nella Certificazione Unica 2025 è compilato il punto 652 e, pertanto, si sceglie la tassazione ordinaria delle mance percepite dal personale impiegato nel settore ricettivo e di somministrazione di pasti e bevande che il datore di lavoro ha assoggettato ad imposta sostitutiva;

- colonna 6: barrare la casella se nella Certificazione Unica 2025 è compilato il punto 655 e, pertanto, si sceglie di assoggettare ad imposta sostitutiva le mance percepite dal personale impiegato nel settore ricettivo e di somministrazione di pasti e bevande che il datore di lavoro ha assoggettato a tassazione ordinaria.

- colonna 7 (Assenza requisiti): se si intende modificare la tassazione agevolata operata dal datore di lavoro perché non si è in possesso dei requisiti previsti dalla norma (ad esempio, nel caso di tassazione agevolata delle mance, ad esempio, perché nell’anno precedente sono state percepite somme superiori ad importo 50.000 euro) barrare la presente casella

-

Bonus mobili: la detrazione nel 730/2025

Aperta ufficialmente la campagna dei Dichiarativi 2025 anno di imposta 2024, vediamo come vanno indicate nel Modello 730/2025 le spese sostenute per l'acquisto di mobili ai fini della detrazione.

730/2025: la detrazione del bonus mobili

Le istruzioni al Modello 730/2025 evidenziano tra le novità che per l’anno 2024, il limite di spesa massimo su cui calcolare la detrazione per l’acquisto di mobili e di grandi elettrodomestici è pari a 5.000 euro.

La detrazione si ottiene indicando le spese sostenute nella dichiarazione dei redditi nel modello 730 (o modello Redditi persone fisiche) e spetta unicamente al contribuente che usufruisce della detrazione per le spese di intervento di recupero del patrimonio edilizio.

Attenzione al fatto che ad esempio, se le spese per ristrutturare l’immobile sono state sostenute soltanto da uno dei coniugi e quelle per l’arredo dall’altro, il bonus per l’acquisto di mobili ed elettrodomestici non spetta a nessuno dei due.

Si ha diritto al bonus mobili ed elettrodomestici anche quando il contribuente ha scelto, in alternativa alla fruizione diretta delle detrazioni per gli interventi di recupero del patrimonio edilizio, di cedere il credito o di esercitare l’opzione per lo sconto in fattura.Per tutte le regole del bonus mobili leggi anche Bonus mobili 2025: regole in vigore.

Detrazione per bonus mobili: dove indicarla nel 730/2025

Le spese sostenute per acquistare mobili ed elettrodomestici da destinare all’immobile ristrutturato va indicata nel Quadro E del modello 730/2025.

In particolare, occorre compilare il rigo E57 Spese arredo immobili ristrutturati.

Nella Colonna 1 e 3 (Numero rata) occorre indicare per ciascuna unità abitativa oggetto di ristrutturazione il numero di rata.

In Colonna 2 e 4 (Spesa arredo immobile) occorre indicare la spesa sostenuta entro il limite di 5.000 euro per le spese sostenute nel 2024, 8.000 euro per le spese sostenute nel 2023, 10.000 euro per le spese sostenute fino al 31 dicembre 2020 o nel 2022, e 16.000 euro per le spese sostenute nel 2021.

Ad esempio, se nel 2015 sono state sostenute spese per l’arredo di un immobile pari a 15.000 euro, indicare ‘10’ nella colonna 1 “Numero rata” e 10.000 nella colonna 2 “Spesa arredo immobile”.

Attenzione al fatto che in presenza di più di un immobile ristrutturato va compilato un quadro aggiuntivo ricordando di numerare progressivamente la casella “Mod. N.” posta in alto a destra del Modello. -

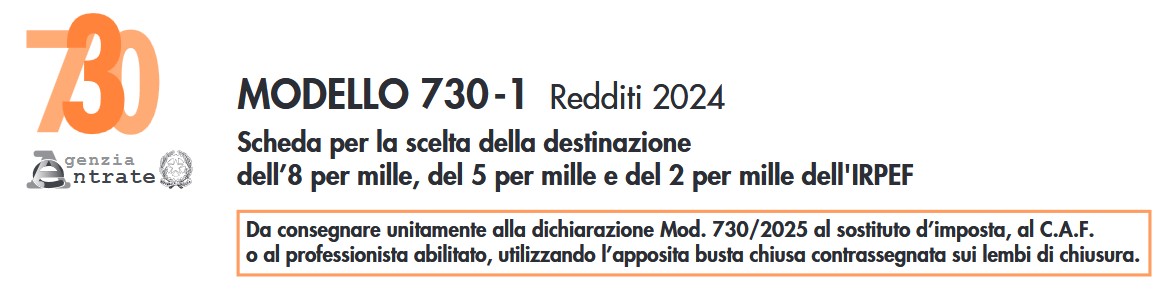

730/2025: 8×1000 tossicodipendenze

Entro il 30 settembre occorre inviare il Modello 730/2025.

Nella devoluzione dell 8xmille dall'anno scorso vi è anche la possibilità di optare per le tossicodipendenze.

730/2025: 8×1000 tossicodipendenze

In particolare, come specificato dalle istruzioni nella scelta per la destinazione dell’otto per mille dell’Irpef il contribuente può destinare una quota pari all’otto per mille del gettito Irpef:

- allo Stato (a scopi di interesse sociale o di carattere umanitario.Il contribuente ha la facoltà di effettuare questa scelta indicando una specifica finalità tra le seguenti:

- fame nel mondo,

- calamità,

- edilizia scolastica,

- assistenza ai rifugiati,

- beni culturali,

- prevenzione e recupero da tossicodipendenze e altre dipendenze patologiche).

A tal fine occorre compilare il modello 730-1

indicando la devoluzione allo Stato e specificando il codice "6"

Attenzione al fatto che per esprimere la scelta a favore di una delle istituzioni beneficiarie della quota dell’otto per mille dell'IRPEF, il contribuente deve apporre la propria firma nel riquadro corrispondente.

Attenzione al fatto che per esprimere la scelta a favore di una delle istituzioni beneficiarie della quota dell’otto per mille dell'IRPEF, il contribuente deve apporre la propria firma nel riquadro corrispondente. La scelta deve essere fatta esclusivamente per una delle istituzioni beneficiarie.

La mancanza della firma in uno dei riquadri previsti costituisce scelta non espressa da parte del contribuente.In tal caso, la ripartizione della quota d’imposta non attribuita è stabilita in proporzione alle scelte espresse.

La quota non attribuita spettante alle Assemblee di Dio in Italia e alla Chiesa Apostolica in Italia è devoluta alla gestione statale.

- allo Stato (a scopi di interesse sociale o di carattere umanitario.Il contribuente ha la facoltà di effettuare questa scelta indicando una specifica finalità tra le seguenti:

-

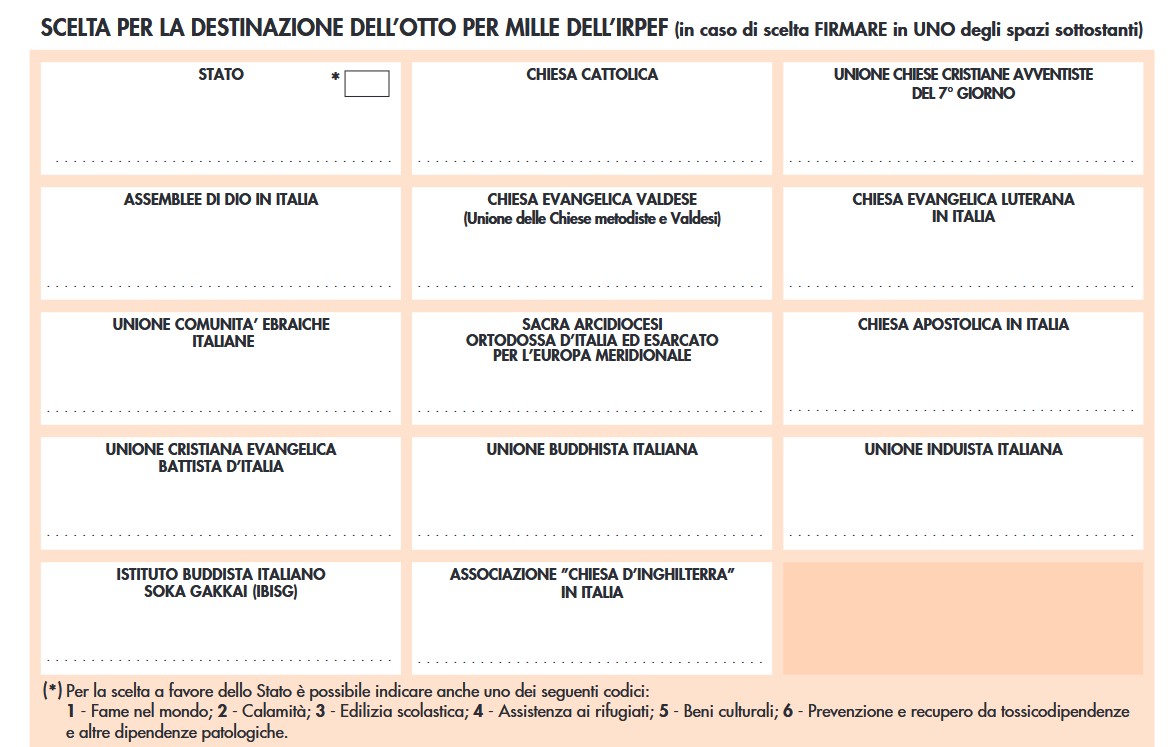

730/2025: spese adozioni a distanza quando sono detraibili

Le spese sostenute per una adozione a distanza possono essere detraibili al 26% nel Modello 730/2025.Le spese detraibili vanno indicate, ricordiamolo, nel Quadro E oneri e spese dove ai righi da E1 a E14 vanno indicate tali spese.Vediamo il chiarimento delle Entrate sul tema e le istruzione per il 730/2025.

730/2025: spese adozioni a distanza quando sono detraibili

L'Agenzia con una FAQ 2024 ancora valida, ricordava che la Circolare 95/2000 ha chiarito che, in generale, le spese per le adozioni a distanza non rappresentano un onere detraibile o deducibile.

Tuttavia, se le somme sono erogate a favore di una Onlus per adozioni a distanza, a determinate condizioni, possono rientrare tra le spese detraibili.

Viene chiarito che è possibile usufruire di una detrazione dall’Irpef del 26%, da calcolare su un importo massimo di 30.000 annui, per le erogazioni liberali in denaro effettuate a favore delle Onlus per adozioni a distanza.

Per richiedere l’agevolazione è necessario, però, che:

- le somme ricevute siano utilizzate dall’organizzazione non lucrativa nell’ambito della sua attività istituzionale,

- a favore di persone che versano in una condizione di bisogno,

- e che le stesse erogazioni siano state riportate nelle scritture contabili.

Attenziona al fatto che, la Onlus che percepisce l’erogazione dovrà certificare al contribuente la spettanza o meno della detrazione d’imposta.

Altra condizione per la detraibilità è che l’erogazione deve essere effettuata con:

- versamento bancario (o postale),

- o tramite sistemi di pagamento tracciabili (carte di debito, carte di credito, carte prepagate, assegni bancari e circolari).

Infine viene evidenziato che in alternativa alla detrazione, le erogazioni effettuate alle Onlus (quindi anche le somme versate quale contributo per adozione a distanza) sono deducibili nel limite del 10% del reddito complessivo dichiarato.

Vediamo dove indicare tali spese.

730/2025: spese adozioni a distanza quando sono detraibili

Nel Quadro E alla Sezione I – (righi da E1 a E14) è possibile indicare le spese per le quali spetta la detrazione d’imposta

- del 19 per cento (per esempio spese sanitarie)

- o del 26 per cento o del 30 per cento (erogazioni liberali alle ONLUS o alle APS)

- o del 35 per cento (erogazioni liberali alle OV)

- o del 90 per cento (premi per rischio eventi calamitosi per assicurazioni stipulate contestualmente alla cessione del sismabonus al 110 per cento ad un’impresa di assicurazione).

In particolare, nei righi da E8 a E10 Altre spese: indicare le spese desumibili dalla sezione “Oneri detraibili” le spese contraddistinte dai codici 61 e 62, per le quali spetta la detrazione d’imposta del 26 per cento.

-

730/2025: credito d’imposta per le mediazioni

Il Modello 730/2025 approvato dalle Entrate per dichiarare i redditi del periodo di imposta 2024 accoglie anche il credito di imposta mediazione.

Tale credito è commisurato all’indennità corrisposta agli organismi di mediazione alle parti che raggiungono un accordo di conciliazione.

Vediamo maggiori dettagli su cos'è e come indicarlo in dichiarazione.

Credito d’imposta mediazioni: cos’è e come indicarlo nel 730/2025

Alle parti che raggiungono un accordo di conciliazione è riconosciuto un credito d’imposta commisurato all’indennità corrisposta agli organismi di mediazione.

Nei casi in cui si è tenuti preliminarmente a esperire il procedimento di mediazione e quando la mediazione è demandata dal giudice, alle parti è altresì riconosciuto un credito d’ imposta commisurato al compenso corrisposto al proprio avvocato per l’assistenza nella procedura di mediazione, nei limiti previsti dai parametri forensi.

Tali crediti d’imposta sono utilizzabili nel limite complessivo di 600,00 euro per procedura e comunque fino ad un importo massimo annuale di 2.400,00 euro.

In caso di insuccesso della mediazione i crediti d’imposta sono ridotti della metà.

La domanda di attribuzione dei crediti di imposta conciliazione e mediazione:

- deve essere presentata, a pena di inammissibilità, tramite la piattaforma accessibile dal sito: www.giustizia.it

- entro il 31 marzo dell’anno successivo a quello di conclusione delle relative procedure deflattive.

Il Ministero, entro il 30 aprile dell’anno in cui è presentata la domanda di attribuzione dei crediti d’imposta, comunica al richiedente l’importo del credito d’ imposta spettante.

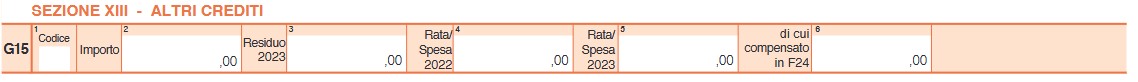

Il credito di imposta mediazioni va indicato nel Quadro G altri crediti nella sezione XIII Altri crediti di imposta.

In particolare occorre compilare il rigo G15 con il codice "16":

I crediti di imposta mediazione, non danno luogo a rimborso e sono utilizzabili anche in compensazione con il modello F24 a decorrere dalla data di ricevimento della comunicazione del Ministero della Giustizia.

Il modello F24 va presentato esclusivamente tramite i servizi telematici messi a disposizione dalla Agenzia delle entrate, pena di rifiuto dell’operazione di versamento.

Per completezza si ricorda che l’assetto complessivo degli incentivi fiscali finalizzati a sostenere la definizione delle controversie attraverso sistemi di giustizia complementare è stato ampliato dal D.lgs. n. 149 del 2022 che, in attuazione della legge 26 novembre 2021, n. 206 ha profondamente innovato la materia della mediazione civile e commerciale, apportando significative modifiche al D.lgs. n. 28 del 2010.

-

Barriere architettoniche: spesa max per 2 immobili con carrabile comune

Con la Risposta n 89 del 7 aprile le Entrate chiariscono la spettanza del bonus barriere architettoniche per immobile con due appartamenti e ingressi indipendenti per realizzare «realizzazione di percorsi esterni e l'automazione degli impianti di apertura e chiusura dei cancelli, in ottemperanza a quanto previsto dal decreto del Ministro dei lavori pubblici 14 giugno 1989 n. 236»;

L'Istante dichiara di essere proprietario di un complesso immobiliare, costituito da due distinti edifici appartenenti l'uno alla categoria catastale B/5, (scuole laboratori scientifici) e l'altro alla categoria C/6 (stalle, scuderie, rimesse e autorimesse) e da alcuni terreni.

In particolare, l'Istante riferisce che:- in data 7 settembre 2023, ha presentato la comunicazione di inizio lavori asseverata (CILA), per la «realizzazione di opere finalizzate all'eliminazione delle barriere architettoniche degli esterni dell'immobile» che prevede la «realizzazione di percorsi esterni e l'automazione degli impianti di apertura e chiusura dei cancelli, in ottemperanza a quanto previsto dal decreto del Ministro dei lavori pubblici 14 giugno 1989 n. 236»;

- in data 7 ottobre 2023, hanno avuto inizio i lavori « tutt'oggi in corso»;

- in data 20 febbraio 2024, il tecnico abilitato ha redatto e sottoscritto l'asseverazione relativa alla congruità della spesa per i lavori eseguiti fino al 30 dicembre 2023;

- il complesso immobiliare oggetto dell'intervento è costituito da « due fabbricati, distinti e catastalmente autonomi; il lotto ha un unico accesso carrabile comune ai due fabbricati; il lotto ha un unico accesso pedonale comune ai due fabbricati; i percorsi esterni, oggetto di adeguamento alla normativa recante prescrizioni tecniche necessarie a garantire l'accessibilità, l'adattabilità e la visibilità degli edifici privati, ai fini del superamento e dell'eliminazione delle barriere architettoniche, sono comuni ai due fabbricati».

Ciò premesso, l'Istante, che intende fruire della detrazione del 75 per cento delle spese per interventi per sauperramento di barriere architettoniche di cui all'articolo 119 ter del decreto legge n. 34 del 2020, chiede quale sia

il limite di spesa applicabile al caso in esame visto che «il lotto ha un unico accesso» carrabile e pedonale comune ai due fabbricati.

Barriere architettoniche: limite di spesa per due immobili con unico accesso

Le Entrate ricordano che l'articolo 119 ter del decretolegge 19 maggio 2020, n. 34 (decreto Rilancio)

convertito con modificazione dalla legge 17 luglio 2020, n. 77, nella versione in vigore sino al 29 dicembre 2023, prevede che:«1. Ai fini della determinazione delle imposte sui redditi, ai contribuenti è riconosciuta una detrazione dall'imposta lorda, fino a concorrenza del suo ammontare, per le spese documentate sostenute dal 1° gennaio 2022 al 31 dicembre 2025 per la realizzazione di interventi direttamente finalizzati al superamento e all'eliminazione di barriere architettoniche in edifici già esistenti.

La detrazione di cui al presente articolo, da ripartire tra gli aventi diritto in cinque quote annuali di pari importo, spetta nella misura del 75 per cento delle spese sostenute ed è calcolata su un ammontare complessivo non superiore a:

- a) euro 50.000 per gli edifici unifamiliari o per le unità immobiliari situate all'interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall'esterno;

- b) euro 40.000 moltiplicati per il numero delle unità immobiliari che compongono l'edificio per gli edifici composti da due a otto unità immobiliari;

- c) euro 30.000 moltiplicati per il numero delle unità immobiliari che compongono l'edificio per gli edifici composti da più di otto unità immobiliari.

La detrazione di cui al comma 1 spetta anche per gli interventi di automazione degli impianti degli edifici e delle singole unità immobiliari funzionali ad abbattere le barriere architettoniche nonché, in caso di sostituzione dell'impianto, per le spese relative allo smaltimento e alla bonifica dei materiali e dell'impianto sostituito.

Ai fini dell'accesso alla detrazione, gli interventi di cui al presente articolo rispettano i requisiti previsti dal regolamento di cui al decreto del Ministro dei lavori pubblici 14 giugno 1989, n. 236. 4 bis.

Per le deliberazioni in sede di assemblea condominiale relative ai lavori di cui al comma 1 è necessaria la maggioranza dei partecipanti all'assemblea che rappresenti almeno un terzo del valore millesimale dell'edificio».

L'articolo 3, del decreto legge 29 dicembre 2023, n. 212 convertito, con modificazioni, dalla legge 22 febbraio 2024, n. 17 ha modificato la disciplina della detrazione in argomento dal 30 dicembre 2023 limitando, tra l'altro, l'ambito oggettivo

dell'agevolazione agli interventi aventi ad oggetto scale, rampe e l'installazione di ascensori, servoscala e piattaforme elevatrici.

Il comma 3 di tale articolo prevede, tuttavia, che le disposizioni previgenti «si applicano alle spese sostenute in relazione agli interventi per i quali in data antecedente a quella di entrata in vigore del presente decreto:

- a) risulti presentata la richiesta del titolo abilitativo, ove necessario;

- b) per gli interventi per i quali non è prevista la presentazione di un titolo abilitativo, siano già iniziati i lavori oppure, nel caso in cui i lavori non siano ancora iniziati, sia già stato stipulato un accordo vincolante tra le parti per la fornitura dei beni e dei servizi oggetto dei lavori e sia stato versato un acconto sul prezzo.».

Con riferimento alle disposizioni in vigore antecedentemente alle modifiche apportate dal citato decreto legge n. 212 del 2023, applicabile nel caso in esame, con la circolare n. 17/E del 26 giugno 2023 nonché con la guida «Tutte le agevolazioni della dichiarazione 2024», è stato chiarito che:

- ai fini dell'accesso alla detrazione « gli interventi devono rispettare i requisiti previsti dal regolamento di cui al decreto del Ministro dei lavori pubblici 14 giugno 1989, n. 236 in materia di prescrizioni tecniche necessarie a garantire l'accessibilità, l'adattabilità e la visitabilità degli edifici privati e di edilizia residenziale pubblica sovvenzionata e agevolata, ai fini del superamento e dell'eliminazione delle barriere architettoniche» in edifici già esistenti;

- « considerato che la norma richiama gli interventi effettuati su ''edifici già esistenti'' senza ulteriori specificazioni si ritiene che rientrino nella disciplina agevolativa gli interventi effettuati su unità immobiliari di qualsiasi categoria catastale salvo il rispetto dei criteri previsti dal decreto del Ministero dei lavori pubblici 14 giugno 1989, n. 236.».

Relativamente all'ammontare massimo delle spese ammesse alla detrazione, la norma prevede che qualora l'intervento riguardi gli «edifici unifamiliari», vale a dire una singola unità immobiliare di qualsiasi categoria catastale, la detrazione spetta per un ammontare di spesa non superiore a «euro 50.000» riferito alla singola unità immobiliare distintamente accatastata.

Nel caso di specie, l'Istante riferisce di avere presentato, il 7 settembre 2023, la comunicazione (CILA) di inizio lavori asseverata per la realizzazione delle opere «finalizzate all'eliminazione delle barriere architettoniche degli esterni dell'immobile».

Pertanto, in base al citato articolo 3, comma 3, lettera a), del decreto legge n. 212 del 2023, si applicano le disposizioni contenute nell'articolo 119 ter del decreto legge n. 34 del 2020 nella versione in vigore fino al 29 dicembre 2023.

Inoltre, considerato che gli interventi finalizzati al superamento e all'eliminazione di barriere architettoniche di «realizzazione di percorsi esterni e l'automazione degli impianti di apertura e chiusura dei cancelli, in ottemperanza a quanto previsto dal decreto del Ministro dei lavori pubblici 14 giugno 1989 n. 236» sono effettuati sull'area esterna e sulle vie di accesso, carrabile e pedonale, comuni ai due fabbricati, distinti e catastalmente autonomi, il limite di spesa ammesso alla detrazione va riferito, ai sensi del citato articolo 119 ter, comma 2, lettera a), del decreto Rilancio, a ciascun edificio e, nel caso in esame è pari a 100.000 euro (50.000 euro per l'edificio di categoria B/5 e 50.000 per l'edificio di categoria C/6).

Allegati: -

Modello 730/2025: novità per i redditi dominicali e agrari

Pubblicate tutte le regole per il Modello 730/2025 che quest'anno prevede diverse novità.

Scarica qui il Modello e le istruzioni per presentare entro il 30 settembre la dichiarazione dei redditi.

Tra le novità figura il nuovo regime agevolativo per redditi dominicali e agrari di coltivatori diretti e I.A.P., vediamo il dettaglio.

Modello 730/2025: novità per i redditi dominicali e agrari

Nel Modello 730/2025, per gli anni 2024 e 2025, è stato previsto un regime agevolato per i redditi dominicali e agrari dei coltivatori diretti e degli imprenditori agricoli professionali iscritti nella previdenza agricola.

In particolare, i suddetti redditi dominicali e agrari concorrono congiuntamente alla formazione del reddito complessivo nelle seguenti percentuali:

- a) fino a 10.000 euro, 0 per cento;

- b) oltre 10.000 euro e fino a 15.000 euro, 50 per cento;

- c) oltre 15.000 euro, 100 per cento.

L'agevolazione compete anche ai familiari coadiuvanti del coltivatore diretto purché appartenenti al medesimo nucleo familiare, siano iscritti nella gestione assistenziale e previdenziale agricola in qualità di coltivatori diretti e partecipino attivamente all’esercizio dell’impresa familiare.

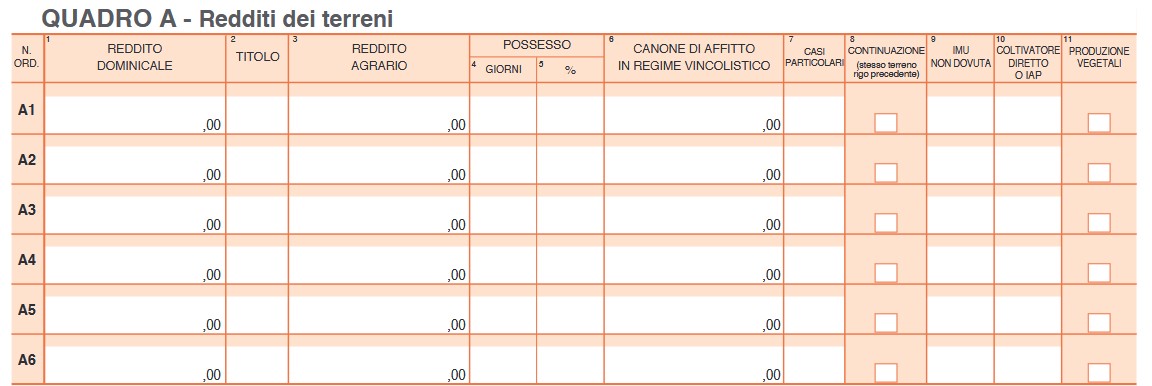

I redditi dominicali e agrari vanno indicati nel Quadro A del 730/2025:

Essi possono essere ricavati direttamente dagli atti catastali se la coltura praticata corrisponde a quella risultante dal catasto; se non corrisponde, vanno seguite le indicazioni contenute in Appendice alla voce “Variazioni di coltura dei terreni”.

I redditi dominicale e agrario delle superfici adibite alla funghicoltura, in mancanza della corrispondente qualità nel quadro di qualificazione catastale, sono determinati mediante l’applicazione della tariffa d’estimo più alta in vigore nella provincia dove è situato il terreno. Tale metodo si applica anche alle superfici adibite alle colture prodotte in serra.

Si precisa che l’attività di funghicoltura è considerata agricola se vengono rispettati i limiti di cui all’art. 32, comma 2, lett. b) e c) del Tuir.

Per ciascun terreno indicare i dati di seguito descritti:- Colonna 1 (Reddito dominicale): indicare l’ammontare del reddito dominicale risultante dagli atti catastali. Fino all'emanazione del decreto di cui all'art. 32, comma 3-bis, del Tuir il reddito dominicale delle colture prodotte utilizzando immobili oggetto di censimento al catasto dei fabbricati di cui all'art. 32, comma 2, lett. b-bis) del Tuir, è determinato mediante l'applicazione alla superficie della particella catastale su cui insiste l'immobile della tariffa d'estimo più alta in vigore nella provincia in cui è censita la particella, incrementata del 400 per cento.

- Colonna 3 (Reddito agrario): indicare l’ammontare del reddito agrario risultante dagli atti catastali. Fino all'emanazione del decreto di cui all'art. 32, comma 3-bis, del Tuir il reddito agrario delle colture prodotte utilizzando immobili oggetto di censimento al catasto dei fabbricati di cui all'art. 32, comma 2, lett. b-bis) del Tuir, è determinato mediante l'applicazione alla superficie della particella catastale su cui insiste l'immobile della tariffa d'estimo più alta in vigore nella provincia in cui è censita la particella, incrementata del 400 per cento. La rivalutazione dei redditi dominicale e agrario sarà operata da chi presta l’assistenza fiscale, nella misura descritta nel precedente paragrafo “Rivalutazione dei redditi dei terreni”. In caso di conduzione associata, nella colonna 3 deve essere indicata la quota di reddito agrario calcolata in proporzione al periodo di durata del contratto e alla percentuale di partecipazione. Tale percentuale è quella che risulta da un apposito atto firmato sottoscritto da tutti gli associati, altrimenti le partecipazioni si considerano ripartite in parti uguali.

In caso di società semplici costituite per l’esercizio in forma associata di attività agricola con attività e redditi compresi nei limiti fissati dall’art. 32 del Tuir, i soci devono indicare le quote di partecipazione agli utili come risultano dall’atto pubblico o dalla scrittura privata autenticata di costituzione o da altro atto pubblico o scrittura autenticata di data anteriore all’inizio del periodo d’imposta. Se non sono determinate, le quote si presumono proporzionali ai conferimenti. - Colonna 2 (Titolo): indicare uno dei seguenti codici:

- ‘1’ proprietario del terreno non concesso in affitto;

- ‘2’ proprietario del terreno concesso in affitto in regime legale di determinazione del canone (regime vincolistico);

- ‘3’ proprietario del terreno concesso in affitto in assenza di regime legale di determinazione del canone (regime di libero mercato);

- ‘4’ conduttore del fondo (diverso dal proprietario) o affittuario;

- ‘5’ socio di società semplice, in relazione al reddito dominicale e/o agrario imponibile ai fini Irpef attribuito dalla società. Il reddito dominicale va indicato in colonna 1 e il reddito agrario va riportato in colonna 3. Non vanno indicati giorni e percentuale di possesso;

- ‘6’ partecipante dell’impresa familiare agricola diverso dal titolare. Indicare nella colonna 3 la quota del reddito agrario imputata dall’impresa familiare. Il partecipante dell’impresa familiare che è anche proprietario del terreno deve riportare, secondo le regole ordinarie, reddito dominicale (colonna 1), giorni e percentuale di possesso;

- ‘7’ titolare dell’impresa agricola individuale non in forma di impresa familiare;

- ‘10’ socio di società semplice, in relazione al reddito dominicale e agrario non imponibile ai fini Irpef attribuito dalla società. Gli importi vanno indicati rispettivamente nelle colonne 1 e 3. Non vanno indicati giorni e percentuale di possesso;

- ‘11’ socio di società semplice, in relazione al reddito dominicale e/o agrario imponibile ai fini Irpef attribuito dalla società che fruisce del

regime agevolato previsto per imprenditori agricoli professionali. Il reddito dominicale va indicato in colonna 1 e il reddito agrario va riportato in colonna 3. Non vanno indicati giorni e percentuale di possesso e non va barrata la colonna 10. Se il proprietario del terreno o il conduttore del fondo è anche il titolare dell’impresa agricola individuale non in forma di impresa familiare, può essere indicato indifferentemente il codice 1 o 7, oppure 4 o 7.

- Colonna 4: indicare il periodo di possesso del terreno espresso in giorni (365 se per l’intero anno).

- Colonna 5: indicare la percentuale di possesso espressa in percentuale (100 se per intero).

- Colonna 6 (Canone di affitto in regime vincolistico): in caso di terreno dato in affitto in regime legale di determinazione del canone (regime vincolistico), indicare il canone risultante dal contratto, rapportato al periodo di colonna 4.

- Colonna 7 (Casi particolari): indicare uno dei seguenti codici:

- ‘2’ perdita per eventi naturali di almeno il 30 per cento del prodotto ordinario del fondo nell’anno, se il possessore danneggiato ha presentato denuncia all’ufficio del Territorio (ex ufficio tecnico erariale) entro tre mesi dalla data in cui si è verificato o, se la data non è esattamente determinabile, almeno 15 giorni prima dell’inizio del raccolto. In tale situazione i redditi dominicale e agrario sono esclusi dall’Irpef;

- ‘3’ terreno in conduzione associata;

- ‘4’ terreno dato in affitto per usi agricoli a giovani che non hanno ancora compiuto i quaranta anni, aventi la qualifica di coltivatore diretto o di imprenditore agricolo professionale o che acquisiscano tali qualifiche entro due anni dalla firma del contratto di affitto che deve avere durata uguale o superiore a cinque anni (vedi in Appendice la voce “Agevolazioni imprenditoria giovanile in agricoltura”);

- ‘6’ se ricorrono contemporaneamente le condizioni specificate al codice 2, al codice 4. Se nella colonna 7 è presente uno di questi codici, chi presta l’assistenza fiscale riconosce l’agevolazione e lo comunica nel riquadro riservato ai messaggi del modello 730-3.

- Colonna 8 (Continuazione): se nel corso del 2024 si sono verificate diverse situazioni per uno stesso terreno (variazioni di quote di possesso, terreno dato in affitto, acquisto o perdita della qualifica di coltivatore diretto o IAP, ecc.), occorre compilare un rigo per ogni situazione, indicando nella colonna 4 il relativo periodo. In questi casi, va barrata la casella di colonna 8 per indicare che si tratta dello stesso terreno del rigo precedente.

Se la percentuale di possesso del reddito dominicale è diversa da quella del reddito agrario, ad esempio nell’ipotesi in cui solo una parte del terreno è concessa in affitto e in alcune delle ipotesi indicate in Appendice alla voce “Società semplici e imprese familiari in agricoltura”, occorre compilare due distinti righi senza barrare la casella di colonna 8. - Colonna 9 (IMU non dovuta): barrare la casella se il terreno rientra tra le ipotesi di esenzione descritte nel paragrafo “Terreni esenti Imu”. In tali casi sul reddito dominicale del terreno sono dovute l’Irpef e le relative addizionali anche se il terreno non è affittato. Se i dati del singolo terreno sono esposti su più righi la casella di questa colonna va barrata solo sul primo dei righi compilati, in quanto

si riferisce all’intero periodo d’imposta. - Colonna 10 (Coltivatore diretto o IAP): barrare la casella nel caso di coltivatore diretto o di imprenditore agricolo professionale (IAP) iscritto nella previdenza agricola. Per gli anni 2024 e 2025 i redditi dominicali e agrari dei coltivatori diretti e degli imprenditori agricoli professionali (IAP) iscritti nella previdenza agricola, diversi dalle società che hanno esercitato l'opzione di cui all'articolo 1, comma 1093, della legge 27 dicembre 2006, n. 296, concorrono, considerati congiuntamente, alla formazione del reddito complessivo nelle seguenti percentuali:

- a) fino a 10.000 euro, 0 per cento;

- b) oltre 10.000 euro e fino a 15.000 euro, 50 per cento;

- c) oltre 15.000 euro, 100 per cento.

Se tale condizione è riferita solo ad una parte dell’anno è necessario compilare due distinti righi, barrando la casella “Continuazione”e la casella “Coltivatore diretto o IAP”; quest’ultima solo nel rigo relativo al periodo nel quale si è verificata tale condizione. Se nell’anno d’imposta si sono verificate diverse situazioni per uno stesso terreno (variazioni di quote di possesso, terreno dato in affitto, ecc.), la presente casella va barrata in tutti i righi per i quali sussiste la condizione agevolativa.

Il familiare del coltivatore diretto titolare di impresa agricola, può barrare la casella di colonna 10 se è iscritto alla gestione assistenziale e previdenziale agricola in qualità di coltivatore diretto e se appartiene allo stesso nucleo familiare del titolare dell’impresa agricola a cui partecipa attivamente.

- Colonna 11 (Produzione vegetali): barrare la casella qualora il rigo sia compilato per l’attività agricola diretta alla produzione di vegetali tramite l'utilizzo di immobili oggetto di censimento al catasto dei fabbricati, così come previsto dall’art. 32, comma 2, lett. b-bis) del Tuir.

-

Dichiarazione 730/2025: il quadro T per le cripto attività

Pubblicati Modello e istruzioni per il 730/2025 da utilizzare per l'invio entro il 30 settembre prossimo della dichiarazione dei redditi anno di imposta 2024.

Tra le novità viene evidenziato che vi è un ampliamento della platea degli utilizzatori infatti è possibile utilizzare il modello 730 anche per dichiarare alcune fattispecie reddituali per le quali in precedenza era necessario presentare il modello REDDITI PF, quali:

- redditi soggetti a tassazione separata e imposta sostitutiva e da rivalutazione dei terreni (quadro M);

- plusvalenze di natura finanziaria (quadro T);

Vediamo le novità del quadro T per le cripto attività.

730/2025: il quadro T per le cripto attività

Il Modello 730/2025 redditi 2024 reca la novità del Quadro T, diviso per sezioni divise da T1 a T117.

Il Quadro T denominato Plusvalenze di natura finanziaria contiene le informazioni relative a:

- plusvalenze assoggettate a imposta sostitutiva del 20 per cento e/o del 26 per cento,

- plusvalenze derivanti dalla cessione di partecipazioni qualificate e/o da cessione di partecipazioni in paesi a regime fiscale privilegiato o di OICR immobiliari esteri e/o da cessione di cripto-attività del 26%,

- minusvalenze non compensate nell’anno, partecipazioni rivalutate.

Come precisato dalle istruzioni questo quadro va compilato per indicare i redditi derivanti dalle cessioni di partecipazioni non qualificate, obbligazioni e altri strumenti che generano plusvalenze di cui all’art. 67, comma 1, lett. da c)-bis a c)-quinquies del Tuir, nonché le plusvalenze derivanti dalle cessioni di partecipazioni qualificate, di cui all’art. 67, comma 1, lett. c) del Tuir.

Il Quadro T è diviso in nove sezioni:

- nella sezione I sono riportate le plusvalenze assoggettate a imposta sostitutiva del 20%,

- nella sezione II sono riportate le plusvalenze assoggettate a imposta sostitutiva del 26%,

- nella sezione III sono riportate le plusvalenze derivanti dalle partecipazioni qualificata,

- nella sezione IV sono riportate le plusvalenze derivanti da cessione di partecipazioni in paesi a regime fiscale privilegiato o di OICR immobiliare esteri

- nella sezione V sono riportate le plusvalenze derivanti dalla cessione di cripto attività,

- nella sezione VII sono riportate le minusvalenze non compensate nell'anno

- nella sezione VIII è riportato il riepilogo importi a credito

- nella sezione IX sono riportate le partecipazioni rivalutate

-

Criptovalute: come compilare il quadro W del modello 730 del 2024

Le criptovalute, rientranti nella più grande famiglia delle cripto-attività, in termini di obblighi dichiarativi sono soggetti a due adempimenti:

- la rilevazione e la tassazione della (eventuale) plusvalenza, nel momento in cui sono cedute;

- la dichiarazione della detenzione, quando sono possedute.

In queste sede affrontiamo l’adempimento relativo alla detenzione delle criptovalute, il cui obbligo dichiarativo è funzionale:

- al monitoraggio fiscale;

- al versamento dell’Imposta sul valore delle cripto-attività.

L’Imposta sul valore delle cripto-attività è una imposta, dovuta nella misura del 2 per mille del valore dell’asset, che sostituisce l’Imposta di bollo e che dovrà essere versata dal contribuente nel caso in cui questa non venga applicata direttamente dall’intermediario residente in Italia (ad esempio quando le criptovalute sono detenute presso un intermediario estero).

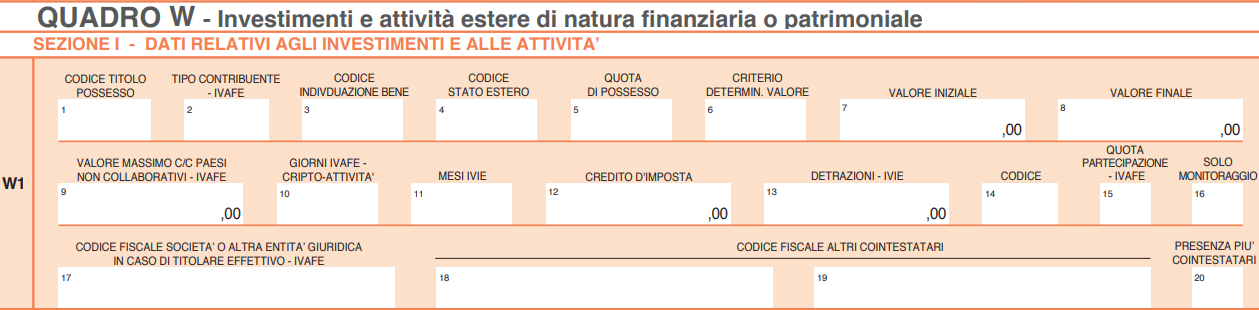

In termini di dichiarazione, ciò si concretizza nella compilazione del quadro RW del modello Redditi PF o del nuovo quadro W del modello 730, per i contribuenti che lo possono adottare.

Fino all’anno scorso, i contribuenti che volevano tramettere il modello 730 erano poi obbligati a integrare la dichiarazione trasmettendo separatamente il quadro RW del modello Redditi PF.

Novità del modello 730 del 2024, per l’anno d’imposta 2023, è la previsione del nuovo quadro W che non rende più necessario l’integrazione della dichiarazione.

Vediamo come compilare il nuovo quadro W in caso di possesso di criptovalute, facendo riferimento al modello 730 del 2024, per l’anno d’imposta 2023.

Il quadro W del modello 730 del 2024

Come precisato dalle istruzioni del modello 730 del 2024, bisogna partire col precisare che il quadro va compilato “anche se l’investimento non è più posseduto al termine del periodo d’imposta”.

La compilazione del quadro W inizia con la compilazione del rigo W1 e successivi, uno per ogni attività detenuta all’estero o ogni cripto-attività (in questo caso criptovaluta).

I principali campi del rigo W1, e successivi, a cui fare attenzione sono:

- campo 1 Codice titolo possesso: inserire 1 in caso di proprietà;

- campo 2 Tipo contribuente: va inserito il codice 2, se il contribuente è il titolare effettivo;

- campo 3 Codice individuazione bene: va inserito il codice 21 dedicato alle cripto-attività;

- campo 4 Codice stato estero: le istruzioni del modello precisano che l’inserimento del “codice non è obbligatorio nel caso di compilazione per dichiarare valute virtuali”;

- campo 5 Quota di possesso: va indicata la quota di possesso, in percentuale, dell’investimento: quindi in caso di proprietà esclusiva va indicato 100;

- campo 6 Criterio determinazione del valore: per il valore di mercato va inserito il codice 1;

- campo 7 Valore iniziale: il valore all’inizio del periodo di imposta o al primo giorno di detenzione della cripto-attività, se successivo;

- campo 8 Valore finale: il valore al termine del periodo di imposta o nel momento di dismissione dell’investimento;

- campo 10 Giorni IVAFE Cripto-attività: vanno indicati i giorni di detenzione della criptovaluta durante il periodo d’imposta, ma solo quando l’imposta è effettivamente dovuta;

- campo 16 Solo monitoraggio: da barrare solo nel caso in cui il contribuente adempie all’obbligo dichiarativo ai soli fini di monitoraggio fiscale, ma non è tenuto alla liquidazione dell’imposta.

Particolare attenzione va posta alla modalità di calcolo del valore iniziale e del valore finale dell’asset detenuto: tali valori di norma sono quello d’acquisto e quello al 31 dicembre (o il prezzo di vendita) certificati dall’exchange sul quale le cripto-attività sono detenute (o acquistate o cedute): in mancanza di tali valori possono essere utilizzati quelli forniti da una piattaforma analoga, oppure da siti specializzati nella rilevazione dei valori di mercato delle criptovalute.

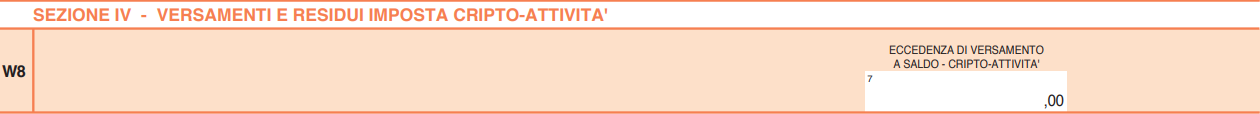

La compilazione del quadro W, sempre in relazione alle criptovalute, termina con la compilazione del rigo W8:

Secondo le istruzioni del modello 730 del 2024, nella colonna 7 va indicato “l’importo dell’eccedenza del versamento a saldo, in particolare va indicata in questa colonna la differenza, se positiva, tra l’imposta dovuta e il totale degli importi versati con il modello F24 indicando il codice tributo 1717 e l’anno 2023”.

-

730/2024: l’ecobonus in dichiarazione

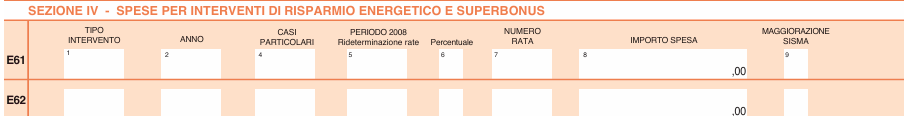

Le spese per interventi finalizzati al risparmio energetico vanno indicate nel modello 730/2024 al rigo E61/ 62 ai fini della detrazione fiscale dai redditi del contribuente conseguiti nell'anno d'imposta 2024

Ricordiamo che, la detrazione spettante per le spese sostenute per interventi di riqualificazione energetica degli edifici esistenti (c.d. Eco bonus) è stata introdotta dall’art. 1, commi da 344 a 349, della legge n. 296 del 2006, che ne delinea:

Ricordiamo che, la detrazione spettante per le spese sostenute per interventi di riqualificazione energetica degli edifici esistenti (c.d. Eco bonus) è stata introdotta dall’art. 1, commi da 344 a 349, della legge n. 296 del 2006, che ne delinea:- l’ambito di applicazione con riguardo alla tipologia di interventi agevolabili,

- la percentuale di detrazione spettante,

- le modalità di fruizione.

L'ecobonus è attualmente disciplinato dall’art. 14 del decreto legge n. 63 del 2013 e successive modificazioni che ha elevato l’aliquota della detrazione al 65 per cento con riferimento alle spese sostenute a partire dal 6 giugno 2013, data di entrata in vigore del decreto stesso, al 31 dicembre 2024 e ha introdotto ulteriori interventi agevolabili.

A partire dal 2018, inoltre, per alcune spese la detrazione è ridotta al 50 per cento.

Attenzione al fatto che la data di inizio lavori può essere comprovata, ove prevista, dalla data di deposito in comune della relazione tecnica di cui all’art. 8, comma 1, del d.lgs. n. 192 del 2005.

L’art. 119 del decreto legge n. 34 del 2020 ha introdotto nuove disposizioni che disciplinano la detrazione delle spese sostenute dal 1° luglio 2020 a fronte di specifici interventi finalizzati all’efficienza energetica (ivi inclusa la installazione di impianti fotovoltaici e delle infrastrutture per la ricarica di veicoli elettrici negli edifici, c.d. Superbonus).

Il contribuente può avvalersi della maggiore detrazione prevista dall’art. 119 del decreto legge n. 34 del 2020 per le spese sostenute dal 1° luglio 2020, rispettando gli adempimenti specificamente previsti in relazione alla stessa.

Per i lavori edili avviati dal 28 maggio 2022 di importo complessivo superiore a 70.000 euro la detrazione spetta se nell'atto di affidamento dei lavori, stipulato a partire dal 27 maggio 2022, è indicato che detti interventi sono eseguiti da datori di lavoro che applicano i contratti collettivi del settore edile, nazionale e territoriali, stipulati dalle associazioni datoriali e sindacali comparativamente più rappresentative sul piano nazionale (articolo 1, comma 43-bis della legge di bilancio 2022).

L’agevolazione è ammessa se gli interventi sono realizzati su unità immobiliari e su edifici (o su parti di edifici) esistenti, situati nel territorio dello Stato, censiti al Catasto o per i quali sia stato chiesto l’accatastamento, di qualunque categoria catastale, anche se rurali, compresi quelli strumentali per l’attività d’impresa o professionale, merce o patrimoniali.

La prova dell’esistenza dell’edificio è fornita dall’iscrizione dello stesso in Catasto oppure dalla richiesta di accatastamento, nonché dal pagamento dell’ICI o, dal 2012, dell’IMU ove dovuta

Ecobonus nel 730/2024: soggetti ammessi

Sono ammessi alla detrazione i soggetti, residenti e non residenti, titolari di qualsiasi tipologia di reddito. La detrazione spetta, infatti, alle persone fisiche, compresi gli esercenti arti e professioni, agli enti pubblici e privati che non svolgono attività commerciale, alle società semplici, alle associazioni tra professionisti e ai soggetti che conseguono reddito d’impresa, vale a dire persone fisiche, società di persone, società di capitali (art. 2 del d.m. 19 febbraio 2007).

Tali soggetti, che devono possedere o detenere l’immobile in base ad un titolo idoneo, sono:

- proprietari o nudi proprietari;

- titolari di un diritto reale di godimento quale usufrutto, uso, abitazione o superficie;

- soci di cooperative a proprietà divisa e indivisa;

- soggetti indicati nell’art. 5 del TUIR, che producono redditi in forma associata (società semplici, in nome collettivo, in accomandita semplice e soggetti a questi equiparati, imprese familiari), alle stesse condizioni previste per gli imprenditori individuali;

- detentori (locatari, comodatari) dell’immobile;

- familiari conviventi;

- coniuge separato assegnatario dell’immobile intestato all’altro coniuge;

- conviventi di fatto di cui all’art.1, commi 36 e 37, della legge n. 76 del 2016;

- promissario acquirente.

Ecobonus nel 730: le aliquote spettanti

La legge n. 296 del 2006 prevedeva che la detrazione fosse applicata per un periodo di tempo limitato e ne stabiliva la percentuale nella misura del 55 per cento della spesa sostenuta.

Successivamente, il decreto legge n. 63 del 2013 ha prorogato il beneficio e ha elevato la percentuale di spesa detraibile, dal 55 al 65 per cento, per le spese sostenute a partire dal 6 giugno 2013.

In applicazione del criterio di cassa, vigente per gli oneri sostenuti dalle persone fisiche, l’utilizzo dell’espressione “spese sostenute” comporta che la maggiore misura della detrazione si applica alle spese “pagate” a partire dal 6 giugno 2013 (data di entrata in vigore del decreto legge n. 63 del 2013), indipendentemente dalla data di avvio degli interventi cui i pagamenti si riferiscono.

In via generale, per le detrazioni in esame, diversamente da quanto previsto per quelle relative agli interventi di recupero del patrimonio edilizio, è stabilito un limite di detrazione, variabile in funzione dell’intervento agevolato, e non un limite di spesa ammissibile all’agevolazione.

Per l’anno 2023 è confermata la riduzione della detrazione al 50 per cento, introdotta dal 1º gennaio 2018, per le spese sostenute per interventi effettuati su singole unità immobiliari o sulle parti comuni degli edifici relativi a:

- l’acquisto e posa in opera di finestre comprensive di infissi;

- l’acquisto e posa in opera di schermature solari;

- l'acquisto e la posa in opera di impianti di climatizzazione invernale con impianti dotati di generatori di calore alimentati da biomasse combustibili,

- la sostituzione di impianti di climatizzazione invernale con impianti dotati di caldaie a condensazione almeno in classe A (prevista dal regolamento UE n. 811/2013) o con impianti dotati di generatori di calore alimentati da biomasse combustibili.

Si ricorda che, nel caso di installazione in singole unità immobiliari, se le caldaie, oltre ad essere almeno in classe A, sono anche dotate di sistemi di termoregolazione evoluti (appartenenti alle classi V, VI o VIII della comunicazione della Commissione 2014/C 207/02), è riconosciuta la detrazione più elevata del 65 per cento.

Ecobonus nel 730/2024: per quali spese

La detrazione spetta per le spese sostenute per gli interventi su edifici esistenti, parti di edifici esistenti o unità immobiliari:

- di riqualificazione energetica volti a conseguire un risparmio del fabbisogno di energia primaria (art. 1, comma 344, della legge n. 296 del 2006);

- riguardanti strutture opache verticali, strutture opache orizzontali (coperture e pavimenti) e finestre comprensive di infissi (art. 1, comma 345, della legge n. 296 del 2006);

- relativi all’installazione di pannelli solari per la produzione di acqua calda per usi domestici o industriali e per la copertura del fabbisogno di acqua calda in piscine, strutture sportive, case di ricovero e cura, nonché istituti scolastici e università (art. 1, comma 346, della legge n. 296 del 2006);

- di sostituzione di impianti di climatizzazione invernale con impianti dotati di caldaie a condensazione e contestuale messa a punto del sistema di distribuzione (art. 1, comma 347, della legge n. 296 del 2006); tale detrazione è estesa anche alle spese relative alla sostituzione di impianti di climatizzazione invernale con pompe di calore ad alta efficienza e con impianti geotermici a bassa entalpia (art. 1, comma 286, della legge n. 244 del 2007).

Dal 2012, la detrazione spetta anche per la sostituzione di scaldacqua tradizionali con scaldacqua a pompa di calore dedicati alla produzione di acqua calda sanitaria.

Dal 2015 (art. 14, comma 2, lett. b), e comma 2-bis del decreto legge n. 63 del 2013), la detrazione spetta anche per le spese sostenute per:

- l’acquisto e posa in opera delle schermature solari di cui all’allegato M al d.lgs. n. 311 del 2006;

- l’acquisto e posa in opera di impianti di climatizzazione invernale con impianti dotati di generatori di calore alimentati da biomasse combustibili.

Dal 1° gennaio 2016 l’agevolazione spetta anche per le spese sostenute per l’acquisto, l’installazione e la messa in opera di dispositivi multimediali per il controllo da remoto degli impianti di riscaldamento o di climatizzazione delle unità abitative, volti ad aumentare la consapevolezza dei consumi energetici da parte degli utenti ed a garantire un funzionamento efficiente degli impianti.

Dal 1° gennaio 2018 la detrazione, nella misura del 65 per cento delle spese sostenute, spetta anche per:

- l’acquisto e la posa in opera di micro-cogeneratori in sostituzione di impianti esistenti e fino a un valore massimo della detrazione di euro 100.000 (per beneficiare della detrazione è necessario che gli interventi effettuati portino a un risparmio di energia primaria pari almeno al 20 per cento);

- gli interventi di sostituzione di impianti di climatizzazione invernale con impianti dotati di apparecchi ibridi, costituiti da pompa di calore integrata con caldaia a condensazione, assemblati in fabbrica ed espressamente concepiti dal fabbricante per funzionare in abbinamento tra loro;

- l’acquisto e posa in opera di generatori d’aria calda a condensazione.

Per gli interventi di rifacimento della facciata, non di sola pulitura o tinteggiatura esterna, che influiscono anche dal punto di vista termico o interessano oltre il 10 per cento dell’intonaco della superficie disperdente lorda complessiva dell’edificio, per le spese sostenute dal 1° gennaio 2020 fino al 31 dicembre 2022 (art. 1, comma 220, della legge n. 160 del 2019, art. 1, comma 59, della legge n. 178 del 2020 e art. 1, comma 39 della legge n. 234 del 2021) trova applicazione il Bonus facciate.