-

Interpello nuovi investimenti: Piano di sviluppo in Italia e trattamento tributario

Con Circolare n 7 del 28 marzo le Entrate forniscono ulteriori chiarimenti sull'interpello nuovi investimenti.

In particolare, vengono aggiornati gli indirizzi interpretativi forniti con la precedente circolare n. 25/2016.

Il documento di prassi riporta chiarimenti alle imprese, nazionali ed estere, che intendono utilizzare l’interpello nuovi investimenti per ottenere una risposta del Fisco sul trattamento tributario da applicare al proprio piano di sviluppo in Italia.

Ricordiamo che tale strumento è stato introdotto dal decreto “internazionalizzazione” (articolo 2 del Dlgs n. 147/2015), e consiste in una istanza che gli investitori italiani o stranieri, che intendono effettuare nel territorio dello Stato importanti investimenti, con ricadute occupazionali, possono indirizzare all’Agenzia per il trattamento fiscale del loro piano e delle eventuali operazioni straordinarie che si ipotizzano per la relativa realizzazione.

L’Agenzia, con il documento, tra l'altro, fornisce indicazioni operative su:- documenti da allegare. Per agevolare la predisposizione dell’istanza da parte dei potenziali investitori, la circolare, che sarà resa disponibile anche in lingua inglese, illustra i principali documenti che devono essere allegati per comprovare la sussistenza dei presupposti per l’ammissibilità dell’interpello. Nell’ottica di semplificare e velocizzare l’istruttoria da parte dell’ufficio, considerato che spesso le istanze contengono diversi quesiti relativi a uno stesso piano di business, viene inoltre chiarito che è possibile fornire riscontro ai singoli quesiti in tempi diversi (anche eventualmente chiedendo documentazione integrativa solo in relazione a uno o più di essi), sempre a condizione che l’istruttoria complessiva si concluda, per tutti i quesiti prospettati, nel termine massimo previsto dalla legge,

- vantaggi collegati anche ad altri strumenti di collaborazione preventiva. Con riguardo ai rapporti con gli accordi preventivi, per potenziare l’attrattività dello strumento la circolare chiarisce che le richieste dei contribuenti che presentano un interpello sui nuovi investimenti e, in relazione al medesimo business plan, che intendono stipulare anche accordi preventivi correlati, saranno trattate con priorità, in deroga al criterio cronologico ordinariamente seguito. Inoltre, i contribuenti che si adeguano alle risposte rese in sede di interpello nuovi investimenti possono accedere al regime dell’adempimento collaborativo anche in assenza dell’importo minimo di ricavi o volume d’affari.

Questa possibilità, tuttavia, è riconosciuta solo dopo che sia stata fornita di risposta a tutti i quesiti posti.

Investimento rilevante: che cosa è

La definizione di investimento rilevante ai fini della presentazione di un’istanza di interpello sui nuovi investimenti, comprende:

- qualsiasi progetto di realizzazione di un’iniziativa economica avente carattere duraturo,

- ivi incluse le attività volte alla ristrutturazione di un’impresa in crisi, all’ottimizzazione o efficientamento di un complesso aziendale già esistente, nonché alla partecipazione al patrimonio di un’impresa,

- sempre a condizione che sussistano i requisiti di ammissibilità per l’accesso alla procedura dell’interpello sui nuovi investimenti delineati dall’articolo 2 del Decreto Internazionalizzazione e dal Decreto attuativo.

In primo luogo, l’investimento deve essere di ammontare complessivo pari alla soglia minima individuata, da ultimo, con l’articolo 8, comma 6, della legge 31 agosto 2022, n. 130, con il quale il legislatore, nella logica di incentivare l’istituto, ha disposto un’ulteriore riduzione del suo ammontare.

Tale importo, originariamente pari ad almeno trenta milioni di euro, secondo quanto previsto dal 6 Decreto Internazionalizzazione, è stato poi ridotto a venti milioni di euro ad opera dell’articolo 01, comma 1, decreto-legge 23 ottobre 2018, n. 119, convertito, con modificazioni, dalla legge 17 dicembre 2018, n. 136, mentre attualmente deve essere non inferiore a quindici milioni di euro.

L'articolo 8, al comma 7, precisa altresì che la modifica in commento si applica agli interpelli sui nuovi investimenti “presentati a decorrere dal 1° gennaio 2023, anche se relativi a investimenti precedenti a tale data”.

In secondo luogo, l’investimento deve realizzarsi nel territorio dello Stato, come confermato anche dalla Relazione Illustrativa allo schema del Decreto Internazionalizzazione, secondo cui il business plan rappresentato nell’istanza deve contenere la descrizione degli effetti positivi in termini di gettito incidenti sul sistema fiscale italiano.

Infine, dal business plan devono derivare ricadute occupazionali durature e significative.

Ancorché i chiarimenti contenuti nella Circolare n. 25/E tengano già conto della voluntas legis di delineare un istituto dall’ampio ambito applicativo, in linea con detta ratio, sono emerse alcune nuove questioni sui predetti requisiti di ammissibilità sulle quali è necessario fornire le seguenti precisazioni.

Investimento rilevante: le voci di bilancio

La Circolare n. 25/E, al paragrafo 2.3, ha fornito indicazioni sugli elementi e sulle voci di bilancio rilevanti, individuandoli, in particolare nelle immobilizzazioni materiali, immateriali, finanziarie o fabbisogni derivanti da incrementi del capitale circolante operativo.

I suddetti parametri sono stati selezionati avendo riguardo alle ipotesi più tradizionali e frequenti di investimento, attuate nella forma del trasferimento di attivi o di partecipazioni, che hanno come obiettivo un’impresa italiana e rispetto alle quali proprio le immobilizzazioni materiali, immateriali, finanziarie o gli incrementi del capitale circolante operativo attestano lo svolgimento, diretto o indiretto, da parte dell’investitore di un’attività d’impresa nel territorio italiano.

Tuttavia, sono state rappresentate ipotesi di investimenti rilevanti nelle quali il legame fra valore dell’investimento e territorio dello Stato, nell’accezione propria della norma sopra richiamata, può manifestarsi in altro modo, come nel caso tipico di acquisizione, da parte di un investitore residente, di una entità estera.

In queste fattispecie, infatti, il vincolo con il territorio è garantito dalla localizzazione in Italia dell’investitore e, ferma restando la quantificazione del valore dell’investimento attraverso i medesimi elementi e le medesime voci di bilancio (riferite, nello specifico, alla società estera acquisita e che devono registrarsi nel bilancio dell’acquirente residente), il “nuovo investimento” si configura laddove siano rinvenibili positivi effetti economici e sul gettito nel territorio dello Stato.

Anche in queste ipotesi, ai fini dell’ammissibilità dell’istanza, è comunque necessario che si registrino in Italia anche le significative e durature ricadute occupazionali.

Alla luce di quanto sopra, pertanto, devono considerarsi superati i diversi chiarimenti forniti, al riguardo, dal paragrafo 2.1 della Circolare n. 25/E, precisamente nella parte in cui individua l’investimento qualificabile ai fini della procedura de qua esclusivamente in operazioni aventi ad oggetto un’entità situata nel territorio dello Stato.

Per tutti gli ulteriori approfondimenti si rimanda alla consultazione della Circolare n 7/2023.

-

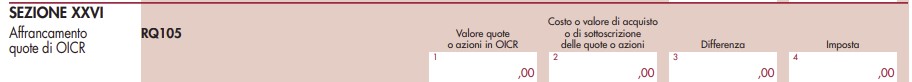

Modello Redditi SC 2023: novità del quadro RQ

Le Entrate in data 13 marzo pubblicano un chiarimento in merito al quadro RQ del Modello Redditi SC 2023 approvato con il Provvedimento n. 555523 del 28 febbraio.

Nel dettaglio, si domandava quali siano i casi in cui l'opzione di "Affrancamento quote di OICR" possa essere esercitata dai soggetti tenuti alla presentazione del modello REDDITI SC.

La nuova sezione XXVI "Affrancamento quote di OICR" del Quadro RQ del Modello redditi SC 2023 è riservata ai soggetti che intendono optare per l’applicazione dell’imposta sostitutiva delle imposte sui redditi ai sensi dell’art. 1, commi 112 e 113, della legge 29 dicembre 2022, n. 197.

Affrancamento quote di OICR: chi esercita opzione nel quadro RQ?

Viene specificato che, l’opzione introdotta dall’art. 1, commi 112 e 113, della legge n. 197 del 2022 consente di considerare realizzati:

- i redditi di capitale (di cui all’art. 44, comma 1, lett. g), del TUIR)

- e i redditi diversi (di cui all’art. 67, comma 1, lett. c-ter del TUIR)

derivanti dalla cessione o dal rimborso di quote o azioni di organismi di investimento collettivo del risparmio a condizione che:

- sia assoggettata ad imposta sostitutiva delle imposte sui redditi, con l’aliquota del 14 per cento,

- la differenza tra il valore delle quote o azioni alla data del 31 dicembre 2022 e il costo o valore di acquisto o di sottoscrizione.

Poiché l’opzione esplica effetti con riguardo esclusivamente ai redditi di capitale e diversi, e non anche con riguardo al reddito d’impresa, ne consegue che la sezione XXVI del quadro RQ del modello REDDITI SC 2023 può essere utilizzata eventualmente solo:

- dalle società ed enti commerciali non residenti di cui all’art. 73, comma 1, lett. d) del TUIR.

Per tali soggetti, infatti, il comma 3 dell’art. 151 del medesimo testo unico dispone che i redditi prodotti nel territorio dello Stato, ad eccezione dei redditi d’impresa di cui all’art. 23, comma 1, lett. e) (ai quali si applicano le disposizioni di cui al successivo art. 152), concorrono a formare il reddito complessivo e sono determinati secondo le disposizioni del Titolo I, relative alle categorie nelle quali rientrano.

Detta sezione non può, invece, essere utilizzata dalle società ed enti commerciali residenti per i quali, ai sensi dell’art. 81 del TUIR, il reddito prodotto da qualsiasi fonte provenga è considerato reddito d'impresa.

L’imposta sostitutiva sui redditi, di carattere opzionale, introdotta dell’articolo 1, commi 112 e 113, legge di bilancio 2023, è applicabile esclusivamente ai redditi di capitale e diversi, e non al reddito d’impresa.

-

Credito d’imposta beni strumentali nuovi: possibile la cessione nel consolidato

Viene pubblicata la Risposta a interpello n 543 del 3 novembre con la quale l'agenzia delle entrate dopo un ampio riepilogo del quadro normativo risponde a due società con dubbi in tema di credito di imposta in beni strumentali nuovi nel consolidato.

Sinteticamente viene chiarito che il suddetto credito d’imposta può essere ceduto al consolidato senza limiti e formalità, a differenza del credito Iva.

Vediamo i dettagli

Si premette che l'interpello in esame è stato presentato in via congiunta dalla società consolidante e dalla società consolidata nell'ambito del regime di Consolidato Nazionale ex articoli 117 e seguenti del testo unico delle imposte sui redditi, approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917 (di seguito TUIR).

Le Entrate specificano che, laddove gli investimenti in beni strumentali siano stati "effettuati" dalla consolidata ai sensi del comma 1056 della legge n. 178 del 2020 e l'interconnessione sia avvenuta nel 2021 la consolidata può legittimamente trasferire i crediti relativi a tale agevolazione fiscale, nei limiti della quota utilizzabile e dell'IRES di gruppo, come dovuta a titolo di acconto, e pertanto per un importo pari al minore tra l'IRES consolidata dovuta e la quota annua utilizzabile in compensazione.

Inoltre, nel 2023, perdurando il consolidato nazionale, la consolidata potrà attribuire al consolidato un'altra quota del credito (la seconda delle tre), pari ad un terzo del credito per investimenti 4.0 maturato nel 2021, ove da essa stessa non utilizzata e sempre nei limiti dell'IRES di gruppo dovuta.

Quanto agli adempimenti da assolvere:

- la società consolidata compilerà la sezione V ("Crediti di imposta concessi alle imprese trasferiti al consolidato") del quadro GN ("Determinazione del reddito ai fini del consolidato") del Modello Redditi SC, righi da GN23 a GN26, indicando il codice del credito (in colonna 1), così come desunto dalla tabella allegata alle istruzioni del quadro RU, l'anno di insorgenza del credito (in colonna 2), e l'ammontare del credito trasferito al consolidato (in colonna 3);

- la società consolidante compilerà la sezione VI ("Crediti d'imposta concessi alle imprese trasferiti dalle società del gruppo") del quadro NX ("Trasferimenti del gruppo") del Modello CNM, indicando il codice del credito (in colonna 1), così come desunto dalla tabella allegata alle istruzioni del quadro RU del modello REDDITI SC/2022, l'anno di insorgenza del credito (in colonna 2), il codice fiscale della società che ha attribuito il credito (in colonna 3), e l'ammontare del credito trasferito al consolidato (colonna 4);

- la consolidante compilerà, altresì, la sezione I ("Crediti d'imposta concessi alle imprese trasferiti dalle società del gruppo") del quadro CC ("Utilizzo dei crediti trasferiti alla tassazione di gruppo") del Modello CNM, al fine di rendicontare gli utilizzi del credito, riportando il codice relativo al credito (in colonna 1) indicato nel quadro NX, sez. VI, e le altre informazioni richieste nelle colonne da 2 a 6.

Ai fini dell'utilizzo del credito d'imposta per investimenti in beni strumentali, di cui alla legge n. 178 del 2020, non sarà necessario apporre il visto di conformità sui menzionati modelli dichiarativi.

La quota residua IRES di gruppo potrà, come già detto, essere compensata con il credito IVA trasferito dalla società consolidata, nel rispetto del limite massimo di 2.000.000 di euro, calcolato considerando anche i crediti eventualmente già compensati direttamente dalla consolidata.

Pertanto:

- la società consolidata potrà presentare la dichiarazione IVA integrativa per l'anno d'imposta 2021, compilando in tal caso il rigo VX6 del quadro VX, indicando nel campo 1 il codice fiscale della consolidante, e nel campo 2 l'importo del credito ceduto;

- la società consolidante, a sua volta, compilerà la sezione X ("Eccedenzed'imposta diverse dall'IRES trasferite al gruppo") del quadro NX ("Trasferimenti del gruppo") del modello CNM, nonché la sezione II ("Eccedenze di imposte diverse dall'IRES trasferite alla tassazione del gruppo") del quadro CC ("Utilizzo dei crediti trasferiti alla tassazione di gruppo") dello stesso Modello CNM, riportando il codice relativo al credito (in colonna 1), indicato nel quadro NX, sez. X, e le altre informazioni richieste nelle colonne da 2 a 5.

Entrambe le dichiarazioni sopra indicate dovranno essere soggette ad apposizione del visto di conformità o, in alternativa, alla sottoscrizione da parte dell'organo di controllo di ciascuno dei soggetti che presenta la dichiarazione.

Allegati: