-

Fatturazione elettronica: l’UE autorizza l’obbligo domestico

Il Pacchetto Vida, pubblicato in Gazzetta dell'UE del 25 marzo è operativo seppur con tempistiche cadenzate a seconda del tema. La prima data di interesse è il 14 aprile prossimo dalla quale gli Stati membri potranno imporre obblighi domestici di fatturazione elettronica, sia in emissione che in ricezione, per i soggetti passivi stabiliti nel loro territorio, con esclusione dei contribuenti solo identificati a fini Iva.

Ricordiamo che con la Decisione n 3150 del 10 dicembre pubblicata nella Gazzetta dell'unione, l'UE aveva concesso all'Italia un' ulteriore proroga sulla e-fatture fino al 31 dicembre 2027 o se precedente fino al momento in cui verrà adottato un sistema europeo di fatturazione elettronica.

Ora appunto subentra il Vida.

Fatturazione elettronica: novità dal 14 aprile

Dal 14 aprile 2025 gli Stati membri potranno imporre obblighi domestici di fatturazione elettronica grazie alla pubblicazione in Gazzetta Ufficiale dell’Unione europea del 25 marzo 2025 del Pacchetto Vida.

I tre provvedimenti:

- la Direttiva UE n. 516 con modifiche all’attuale Direttiva Iva

- due Regolamenti del Consiglio n 517 e n 518 che intervengono, rispettivamente, sui regolamenti n. 904/2010 per la cooperazione amministrativa e n. 282/2011 per le disposizioni di applicazione.

Gli Stati membri, dal 14 aprile prossimo, potranno applicare le disposizioni legislative, regolamentari e amministrative previste in materia di fatturazione elettronica domestica dalla Direttiva 516.

Ciò vuol dire che gli Stati membri sono legittimati a imporre l’utilizzo della fatturazione elettronica per le transazioni nazionali, senza necessità di richiedere l’approvazione preventiva della Commissione europea.

Non sono ricomprese le cessioni intracomunitarie di beni, le cessioni nazionali di beni effettuate nell’ambito di una transazione triangolare e le prestazioni di servizi rese a uno Stato membro in cui il fornitore non è stabilito e per le quali il destinatario è tenuto al pagamento dell’imposta.

A tal proposito si leggano della Direttiva n 516/2025 le novità del paragrafo 2 dell’articolo 218.

Ricordiamo che nell'attesa della entrata in vigore della Vida l'UE aveva già accolto la proroga richiesta dall'Italia dell'obbligo di fatture elettroniche, fino al 31 dicembre 2027.

La decisione è stata pubblicata nella Gazzetta dell'unione europea e dal quinto considerando della Decisione di esecuzione UE n. 2024/3150, si evidenziava che la fatturazione elettronica ha consentito, di “semplificare il rispetto dell’obbligo tributario e di rendere più efficiente la riscossione delle imposte, riducendo in tal modo i costi amministrativi per le imprese”.

Allegati: -

Corrispettivi telematici: invio con software in linea con le regole ADE

L'agenzia delle Entrate ha pubblicato il Provvedimento n 111204 del 7 marzo con la definizione delle informazioni da trasmettere e delle specifiche tecniche per la realizzazione, approvazione e rilascio delle soluzioni software di cui all’articolo 24 del decreto legislativo 8 gennaio 2024, n. 1, ai fini della memorizzazione elettronica e della trasmissione telematica dei dati dei corrispettivi giornalieri anonimi di cui all’articolo 2, comma 1, del decreto legislativo del 5 agosto 2015 n. 127

In particolare, gli esercenti che effettuano operazioni al dettaglio di cui all'art. 22 del DPR 633/72 potranno memorizzare e trasmettere i dati dei corrispettivi anche mediante soluzioni software, senza necessità di dotarsi dei registratori telematici, secondo quanto previsto dalla Riforma Fiscale.

Corrispettivi telematici: invio con software in linea con le regole ADE

Il Dlgs n 1/2024 all'art 24 ha previsto che sia possibile utilizzare in alternativa ai registratori telematici e alla procedura web delle Entrate mediante soluzioni software che garantiscano la sicurezza e l’inalterabilità dei dati.

A tal proposito con il provvedimento in esame le Entrate hanno anche pubblicato le specifiche tecniche di riferimento.

Viene stabilito che le Soluzioni Software sono approvate, su istanza del Produttore, con provvedimento del Direttore dell’Agenzia delle entrate, sentito il parere della Commissione per l'approvazione degli apparecchi misuratori fiscali di cui all’articolo 5 del decreto del Ministro delle Finanze del 23 marzo 1983, organo competente a valutare la conformità delle stesse alle prescrizioni stabilite dal presente provvedimento e alle specifiche tecniche ad esso allegate.

Le Soluzioni Software possono essere attivate esclusivamente da un Erogatore precedentemente accreditato al sistema dell’Agenzia secondo le modalità previste dalle specifiche tecniche.

L’Erogatore utilizza esclusivamente Soluzioni Software per le quali sia in vigore l’approvazione dell’Agenzia

Ai fini dell’attivazione della Soluzione Software, il soggetto Erogatore accreditato sottoscrive preventivamente un apposito accordo di servizio con l’Agenzia delle entrate.

Con il citato accordo, l’Erogatore si impegna a garantire il corretto e continuo funzionamento del sistema in osservanza delle regole disciplinate dalle specifiche tecniche, affinché gli Esercenti che adottano la Soluzione Software possano adempiere correttamente agli obblighi di memorizzazione e trasmissione dei corrispettivi giornalieri di cui all’articolo 2, comma 1, del decreto legislativo n. 127 del 2015.

Secondo le regole ADE il processo di rilevazione dei corrispettivi sarà basato sull’utilizzo di due componenti software strettamente interdipendenti:

- il modulo fiscale 1 (MF1) un’applicazione o software gestionale installato su un dispositivo o sistema hardware tipo il PC o altro similare,

- il modulo fiscale 2 (MF2), installato su un sistema hardware in grado di interfacciarsi in modalità web service con il sistema dell’Agenzia delle Entrate.

Per tutti i dettagli si rimanda alle specifiche tecniche 1.0 allegate al provvedimento in oggetto.

-

Fatture per prestazione di servizi: detrazione solo con dati completi

Con la Sentenza n 3225 dell'8 febbraio la Cassazione ha precisato che ai fini della detrazione dell'Iva, ovvero dell'applicazione del meccanismo del cd reverse charge, le fatture per prestazioni di servizi, tra le quali rientrano le prestazioni dedotte in un contratto di subappalto, devono contenere l'indicazione dell'entità e della natura degli stessi, nonché la specificazione della data nella quale sono stati effettuati o ultimati.

Pertanto, il contribuente che chiede la detrazione dell'Iva ha l'onere di dimostrare che sono state soddisfatte le relative condizioni e l'inerenza delle prestazioni alla propria attività d'impresa, ed ove l'Amministrazione ritenga necessari ulteriori elementi ai fini della valutazione della richiesta, di fornire anche tali elementi.

Ft per prestazione di servizi: detrazione solo con dati completi

Con la sentenza n. 3225 dell’8 febbraio 2025, la Cassazione ha accolto un ricorso presentato dall’Amministrazione finanziaria rigettando le sentenze di merito.

L’Agenzia delle entrate emetteva nei confronti di un’impresa edile individuale un avviso di accertamento con il quale recuperava a tassazione un maggior reddito derivante da indebite deduzioni relative a costi ed operazioni inesistenti.

Presupposto dell'accertamento è stata l’emissione di fatture con il meccanismo del cosiddetto reverse charge in difetto di quanto richiesto dall'articolo 17, sesto comma, del Dpr n. 633/1972, e in particolare in difetto rispetto alla genericità delle prestazioni indicate nei documenti contabili giunti sotto la lente del Fisco.

Impugnato l’atto in Commissione tributaria provinciale, quest’ultimo veniva annullato dai giudici tributari di primo e secondo grado.

I giudici di merito, sostenevano che erano da considerarsi erronei e infondati i rilievi mossi dall'ufficio all'applicazione del meccanismo del reverse charge, poiché le fatture in contestazione recavano un riferimento a "lavori eseguiti nei cantieri di Bologna, operazione non soggetta ad Iva ai sensi del comma 6, art. 17 D.P.R. 633/72" e questo consentiva di ricondurre le prestazioni a un rapporto di subappalto nell'ambito di attività edilizia, chiaramente soggetto all'applicazione della disciplina del reverse charge.Ricorrendo in Cassazione, l'Agenzia contestava il fatto che le fatture oggetto dell’avviso di accertamento consentissero l'applicazione del meccanismo del reverse charge.

Tale meccanismo costituisce una deroga al principio generale secondo cui il versamento dell'Iva è posto a carico del soggetto passivo d'imposta e non è non può essere applicato per analogia.Lo stesso è stato esteso, ad opera dell'articolo 1, comma 44, della legge n. 296/2006 alle prestazioni di servizi rese nel settore edile da soggetti subappaltatori nei confronti delle imprese che svolgono l'attività di costruzione o ristrutturazione di immobili.

Per l'agenzia l’impresa edile unipersonale aveva l’onere di far in modo che le fatture dalla stessa emesse fossero precise e dettagliate mentre le stesse risultavano generiche ed erano quindi del tutto inidonee a consentire l'individuazione delle caratteristiche delle prestazioni di servizi rese.La Cassazione concorda con la tesi dell’Amministrazione finanziaria, cassando la decisione dei giudici tributari di merito.

La Suprema Corte ricordando che tanto in materia di accertamenti Iva quanto a in materia di accertamenti per imposte dirette, la fattura costituisce elemento probatorio a favore dell'impresa solo se è idonea a rivelare compiutamente natura, qualità e quantità delle prestazioni attestate, ha precisato che ai fini della detrazione Iva, le fatture per prestazioni di servizi, compreso il rapporto di subappalto, devono contenere l'indicazione dell'entità e della natura degli stessi, nonché la specificazione della data nella quale sono stati effettuati o ultimati.

Viene inoltre chiarito che spetta al contribuente l'onere della prova dell'inerenza del bene o del servizio acquistato all'attività imprenditoriale, avendo lo stesso il preciso onere di dimostrare che sono state soddisfatte le relative condizioni ovvero di fornire anche eventuali elementi integrativi rispetto alle fatture che l'ufficio ritenga necessari ai fini della valutazione della richiesta.

La Corte ha specificato che il tutto vale anche nel caso in cui il contribuente ritenga che le prestazioni siano assoggettate al reverse charge, la cui applicazione richiede proprio che l’imprenditore documenti in modo adeguato la prestazione mediante la fattura, dimostrando altresì l'inerenza della prestazione.

La Corte di cassazione ha accolto il ricorso dell’Agenzia delle entrate enunciando il seguente principio di diritto a mente: "Ai fini della detrazione dell'Iva, ovvero dell'applicazione del meccanismo del cd. reverse charge, le fatture per prestazioni di servizi, tra le quali rientrano le prestazioni dedotte in un contratto di subappalto, devono contenere l'indicazione dell'entità e della natura degli stessi, nonché la specificazione della data nella quale sono stati effettuati o ultimati; pertanto, il contribuente che chiede la detrazione dell'Iva ha l'onere di dimostrare che sono state soddisfatte le relative condizioni e l'inerenza delle prestazioni alla propria attività d'impresa, ed ove l'Amministrazione ritenga necessari ulteriori elementi ai fini della valutazione della richiesta, di fornire anche tali elementi". -

CIVIS – Comunicazioni bollo fatture elettroniche: il nuovo servizio ADE

Con il Provvedimento n 422344 del 21 novembre le entrate dettano le regole per un nuovo servizio online relativo al bollo sulle fatture elettroniche.

In particolare, in attuazione dell’articolo 22 del decreto legislativo 8 gennaio 2024, n. 1, recante disposizioni in materia di rafforzamento dei servizi digitali, con il provvedimento si stabiliscono le regole per l’accesso e l’utilizzo del servizio web, chiamato CIVIS – Comunicazioni bollo fatture elettroniche”, messo a disposizione nell’area riservata del sito internet dell’Agenzia delle entrate, per la richiesta di assistenza riguardante le comunicazioni relative al ritardato, omesso o insufficiente versamento dell’imposta di bollo dovuta sulle fatture elettroniche, previste dall’articolo 12-novies del decreto-legge 30 aprile 2019, n. 34.

Inoltre in data 26 novembre le Entrate hanno di conseguenza aggiornato la guida specifica sul versamento dell’imposta di bollo sulle fatture elettroniche.

In particolare il documento è stato integrato con le istruzioni per l’utilizzo della nuova funzionalità.

Nella Guida si ricorda anche che entro trenta giorni dalla ricezione delle suddette comunicazioni il contribuente, o l’intermediario da questi delegato, può richiedere assistenza, alternativamente, fissando un appuntamento presso qualsiasi ufficio territoriale o usufruendo del servizio web CIVIS.

CIVIS Comunicazioni bollo fatture elettroniche: servizio online

E' bene evidenziare che, le Entrate con specifico avviso renderanno noto della attivazione di questo nuovo servizio.

Dettagliando la nuova funzionalità il provvedimento di cui sopra evidenzia che il servizio è disponibile, nell’area riservata, tramite il canale CIVIS, funzionalità “CIVIS – Comunicazioni bollo fatture elettroniche”, previo inserimento degli elementi identificativi della comunicazione.

Allegati:

Attenzione al fatto che la richiesta di assistenza può essere presentata direttamente dal soggetto destinatario della comunicazione oppure da un intermediario.

L’utente accede alla funzionalità, individua la comunicazione per la quale intende chiedere assistenza, inserisce le informazioni richieste e i chiarimenti utili all’eventuale rideterminazione delle somme dovute.

A conclusione della lavorazione della richiesta, l’utente riceve all’interno della stessa sezione CIVIS l’esito della trattazione.

L’Agenzia, mediante ricevuta resa disponibile nell’area riservata, attesta l’avvenuta ricezione della richiesta di assistenza.

Con il nuovo servizio sono disponibili, inoltre, le informazioni relative alla conclusione della lavorazione e all’esito della stessa.

Gli intermediari sono tenuti a informare tempestivamente i soggetti interessati, fornendo loro le ricevute e comunicando gli esiti dell’assistenza fornita dall’Agenzia. -

Imposta di bollo e-fatture: pagamento del III trimestre entro il 2.12

Con l’introduzione dell’obbligo di fatturazione elettronica, prima verso le Pubbliche amministrazioni e poi verso i privati, l’articolo 6 del Dm 17 giugno 2014 ha disciplinato l’assolvimento dell’imposta di bollo sulle fatture elettroniche, prevedendo l’obbligo di riportare una specifica annotazione su quelle soggette a tale imposta e disponendo modalità e termini di versamento.

L’annotazione di assolvimento dell’imposta di bollo sulla fattura elettronica avviene valorizzando a “SI” il campo “Bollo virtuale” contenuto all’interno del tracciato record della fattura elettronica.

Periodicamente, l’importo complessivo dell’imposta di bollo relativa alle fatture elettroniche deve essere versato dal contribuente mediante presentazione di modello F24.

La prossima scadenza è il 30 novembre prossimo, vediamo un riepilogo dei termini e modalità di pagamento.

Imposta di bollo fatture elettroniche: entro il 2.12 il 3° TRIM

Si avvicina la scadenza per il versamento dell’imposta di bollo delle fatture elettroniche relative al terzo trimestre 2024.

Per i soggetti obbligati, il 2 dicembre 2024 (il termine ordinario del 30 novembre cade di sabato) scade il termine per il pagamento dell’imposta di bollo sulle fatture emesse nel terzo trimestre dell'anno 2024.

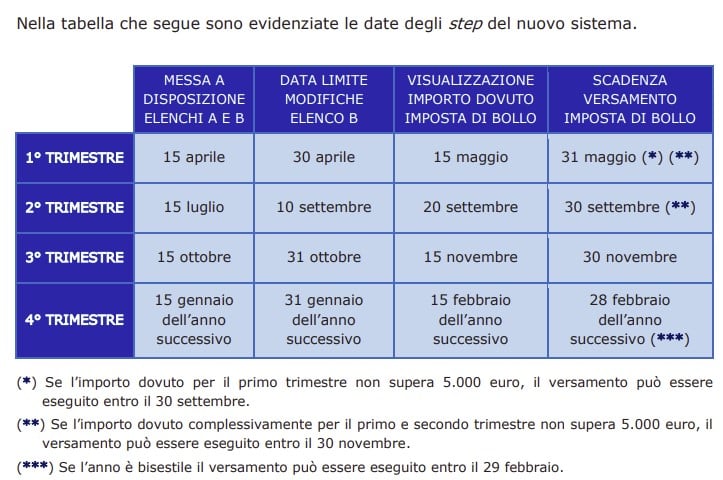

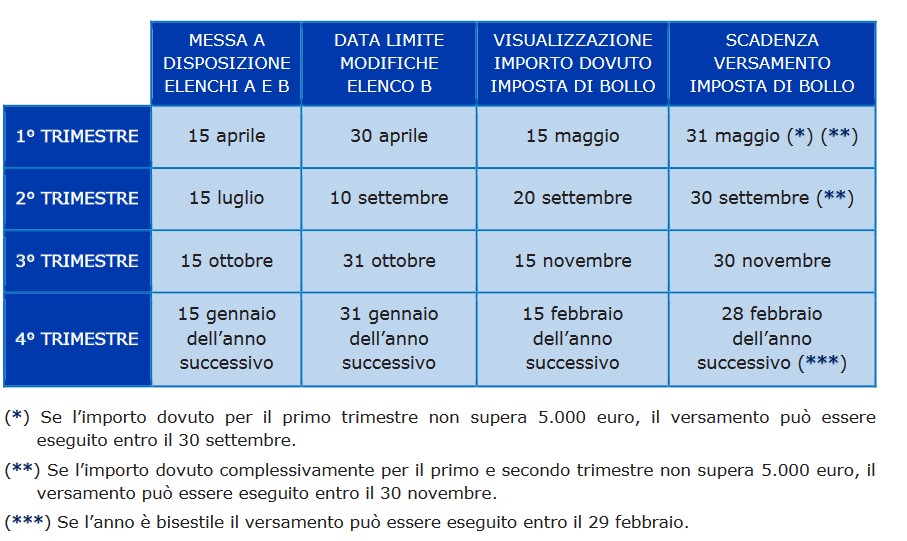

Le scadenze sono riepilogate dalla tabella che segue tratta dalla Guida Ade 2024

Ricordiamo che, il Decreto Semplificazioni n. 73/2022 convertito nella legge n. 122/2022, ha introdotto semplificazioni per le modalità di versamento dell’imposta di bollo sulle fatture elettroniche, incrementando da 250,00 euro a 5.000,00 euro, il limite di importo entro il quale è possibile effettuare il versamento cumulativamente anziché in modo frazionato.

In particolare a partire dalle fatture quelle emesse dal 1° gennaio 2023:

- se l’ammontare dell’imposta di bollo dovuta sulle fatture del 1° trimestre non supera in totale 5.000 euro, la stessa potrà essere versata insieme all’imposta dovuta per il 2° trimestre, entro il 30 settembre,

- se l’ammontare dell’imposta complessivamente dovuta sulle fatture emesse nei primi due trimestri non supera l’importo di 5.000 euro, il pagamento potrà avvenire insieme con l’imposta dovuta per il terzo trimestre, entro il 30 novembre.

Leggi anche Imposta di bollo fatture elettroniche 3° trimestre 2024: pagamento entro il 2 dicembre per altri dettagli.

-

Imposta di bollo fatture elettroniche: quando e come si versa

Si avvicina la scadenza per il pagamento dell'imposta di bollo sulle fatture elettroniche per il III trimestre 2024.

In particolare, come specificato guida aggiornata al 2024, il pagamento dell'imposta di bollo del III trimenstre scade il prossimo 30 novembre (2 dicembre quest'anno poichè il 30.11 è sabato), con delle precisazioni sugli importi complessivi, vediamo i dettagli dalla tabella ADE che riepiloga le scadenze.

Leggi anche Imposta di bollo fatture elettroniche e bollo virtuale: che differenza c'è?

Imposta di bollo fatture elettroniche: come si versa?

Con l’introduzione dell’obbligo di fatturazione elettronica l’articolo 6 del Dm 17 giugno 2014 ha disciplinato l’assolvimento dell’imposta di bollo sulle fatture elettroniche, prevedendo l’obbligo di riportare una specifica annotazione su quelle soggette a tale imposta e disponendo modalità e termini di versamento.

L’annotazione di assolvimento dell’imposta di bollo sulla fattura elettronica avviene valorizzando a “SI” il campo “Bollo virtuale” contenuto all’interno del tracciato record della fattura elettronica.

Periodicamente, l’importo complessivo dell’imposta di bollo relativa alle fatture elettroniche deve essere versato dal contribuente mediante presentazione di modello F24.

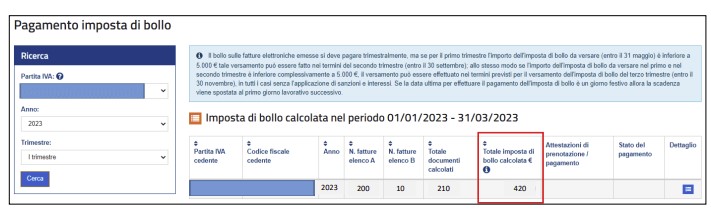

Nell’ottica di fornire ai contribuenti una procedura utile per un corretto assolvimento dell’imposta di bollo, l’articolo 12-novies del decreto legge n. 34/2019 (come modificato dal Dm del 4 dicembre 2020) ha previsto che l’Agenzia delle entrate metta a disposizione dei contribuenti e dei loro intermediari delegati, all’interno del portale “Fatture e corrispettivi”, i dati relativi all’imposta di bollo emergente dalle fatture elettroniche emesse (Elenco A), integrati dall’Agenzia con i dati delle fatture elettroniche che non recano l’indicazione dell’assolvimento dell’imposta di bollo, ma per le quali l’imposta risulta dovuta (Elenco B).

I soggetti Iva possono verificare di aver correttamente assoggettato le fatture elettroniche all’imposta di bollo e, nel caso di omissione dell’indicazione del bollo sulle fatture emesse, possono confermare l’integrazione elaborata dall’Agenzia ed effettuare il versamento di tale imposta.

Se, invece, i soggetti Iva ritengono che una o più fatture elettroniche oggetto dell’integrazione elaborata dall’Agenzia non debbano essere assoggettate a imposta di bollo, possono eliminarle dall’integrazione e fornire le relative motivazioni in sede di eventuale verifica da parte dell’Agenzia.

Sulla base dei dati presenti negli elenchi A e B (quest’ultimo nella versione modificata entro i termini dal contribuente), l’Agenzia delle entrate procede al calcolo dell’imposta di bollo dovuta per il trimestre di riferimento e ne evidenzia l’importo nell’area riservata del portale “Fatture e corrispettivi” entro il giorno 15 del secondo mese successivo alla chiusura del trimestre.

Fonte immagine: Agenzia delle Entrate

Imposta di bollo fatture elettroniche: quando si versa?

Come si evince dalla tabella ADE di seguito il prossimo pagamento previsto per il bollo sulle fatture elettroniche è previsto entro il giorno 30 novembre che cadendo di sabato slitta al 2 dicembre.

Per quanto riguarda le modalità, il pagamento dell'imposta di bollo viene eseguito semplicemente indicando sull’apposita funzionalità web del portale “Fatture e corrispettivi” l’Iban corrispondente al conto corrente intestato al contribuente, sul quale viene così addebitato l’importo dell’imposta di bollo dovuta.

In alternativa, il contribuente può versare l’importo dovuto tramite modello F24, da presentarsi in modalità telematica.

-

Richiedere la PIVA: istruzioni 2024

Le Entrate, tra le altre specifiche, nella ultima guida pubblicata a luglio 2024 con un riepilogo di tutti i servizi offerti ai contribuenti, evidenzia come richiedere la PIVA.

Prima di dettagliare si sottolinea che a seconda che si tratti di un soggetto obbligato alla iscrizione al registro imprese oppure no, cambiano le suddetta modalità di richiesta, vediamo le differenze.

Richiesta PIVA: soggetti obbligati al Registro Imprese o no

Se si è un soggetto obbligato all'iscrizione al Registro Imprese (come le società), devi utilizzare il servizio "ComUnica". Questo servizio permette di effettuare con una sola comunicazione tutti gli adempimenti necessari presso diverse amministrazioni, inclusi:

- Richiesta di apertura/variazione/cessazione della partita IVA.

- Apertura delle posizioni INPS e INAIL.

- Iscrizione al Registro delle Imprese.

Se si è un'impresa individuale, un lavoratore autonomo, un'associazione, una fondazione o un ente collettivo non tenuto all'iscrizione nel Registro Imprese, devi utilizzare il modello AA9/12.

Nel modello va specificato il codice dell'attività economica che si intende avviare sapendo che i codici attività possono essere trovati nella pagina “Classificazione delle attività economiche Ateco” del sito dell'Istat.

Il Modello di apertura della partita IVA va presentato:

- Via Telematica: Il modello AA9/12 può essere presentato in via telematica, direttamente o tramite un soggetto incaricato della trasmissione telematica (es. un intermediario). Il servizio è disponibile nell’area riservata del sito dell’Agenzia delle Entrate, nella sezione “Trasmissioni telematiche”. Per accedere, cerca "invio documenti" nel campo “Cerca il servizio”.

- Presso un Ufficio dell’Agenzia delle Entrate: In alternativa, il modello può essere presentato in duplice esemplare direttamente o tramite persona delegata a un qualsiasi ufficio dell'Agenzia delle Entrate, prenotando un appuntamento.

E' bene fare attenzione al fatto che il modello AA9/12 deve essere presentato entro 30 giorni dalla data di inizio o fine dell’attività o dalla data di variazione.

Il modello può essere scaricato e compilato attraverso il sito dell’Agenzia delle Entrate.

-

Dematerializzazione note spese dipendenti: regole ADE

Con Risposta a interpello n 142 del 24 giugno le Entrate replicano a dubbi su dematerializzazione delle note spese e dei documenti dei dipendenti ai fini della successiva deduzione del costo.

Sinteticamente si chiarisce che le ricevute di pagamenti elettronici, effettuati con carta di credito aziendale, di per sé non sono sufficienti a documentare fiscalmente la spesa deducibile a meno che non siano accompagnate da altri giustificativi, come ad esempio le ricevute dei taxi.

L'istante inoltre chiedeva se la procedura proposta per la dematerializzazione delle note spese fosse corretta, vediamo i dettagli e la replica delle Entrate.

Dematerializzazione note spese dipendenti: chiarimenti ADE

L'istante desidera procedere alla dematerializzazione delle note spese e dei documenti che giustificano le spese sostenute dai dipendenti durante le trasferte di lavoro, in prevalenza per servizi di trasporto tramite taxi, saldati utilizzando la carta di credito aziendale.

A tali fine riferisce che il progetto di dematerializzazione in questione, semplificherebbe la preparazione, la gestione ed il controllo delle note spese, rendendo più efficiente l'intero processo.

Inoltre, riferisce che il sistema informatico che si sta attivando consente di creare automaticamente una versione digitale della spesa sostenuta partendo dalla scansione sicura del giustificativo cartaceo tramite apposita applicazione installata sullo smartphone aziendale, utilizzando la tecnologia ''OCR''.

Una volta rilevate tutte le informazioni relative alle suddette spese, il sistema compilerà automaticamente i campi corrispettivi della spesa all'interno di un ''form'' prima di procedere alla fase successiva di inserimento di tale spesa all'interno della nota spese del lavoratore dipendente.

La nota spese sarà quindi composta da una serie di record contenenti le informazioni, native digitali, con gli importi, le tipologie di spese e tutte le informazioni necessarie, corredate da una immagine corrispettiva del documento cartaceo originale.

Sia l'applicazione sullo smartphone che il sistema di gestione delle trasferte in formato Desktop saranno accessibili ai soli lavoratori dipendenti riconosciuti e autenticati a più fattori.

Tutte le attività di accesso al sistema, di compilazione delle note spese, di modifica delle stesse saranno registrate tramite opportuni log del sistema informatico.

Il sistema, inoltre, garantisce che il documento caricato tramite fotocamera, riportato automaticamente in modalità analitica in nota spese e poi approvato dal proprio responsabile, godrà di caratteristiche di integrità, immutabilità e leggibilità e sarà archiviato automaticamente a norma di legge.

Il documento non sarà quindi più modificabile dal lavoratore dipendente.

La nota spese così compilata e controllata sarà sottoposta a processo autorizzativo interno, dove il responsabile potrà verificare, de visu, la nota spese e i relativi giustificativi allegati per ogni singola spesa.

Le entrate hanno chiarito che quando si parla di documenti informatici qualsiasi considerazione non può prescindere dal decreto legislativo 7 marzo 2005, n. 82 (c.d. ''Codice dell'Amministrazione Digitale'' o ''CAD'') e dai relativi decreti attuativi, siano questi di ordine generale sia, nello specifico, propri dell'ambito tributario.

Dalla normativa richiamata emerge che qualunque documento informatico avente rilevanza fiscale ossia qualunque documento elettronico che contiene la rappresentazione di atti, fatti o dati giuridicamente rilevanti ai fini tributari (cfr. l'articolo 1 lett. p) del CAD) come le note spese che verranno poi utilizzate per la deducibilità dei relativi costi ai sensi del D.P.R. n. 917 del 1986, debba possedere, tra le altre, le caratteristiche della immodificabilità, integrità ed autenticità.

Laddove tali accorgimenti siano effettivamente presenti […] nulla osta a che i documenti analogici siano sostituiti da quelli informatici (ovvero siano realizzati duplicati informatici di documenti informatici ai sensi dell'articolo 23bis del CAD) e che la procedura sia interamente dematerializzata.

Tanto premesso, in base a quanto sommariamente riferisce l'istante, la procedura di generazione della nota spese del caso di specie sembra avere delle similitudini con le procedure descritte nelle risposte a interpello con cui le entrate hanno fornito i chiarimenti, con la conseguenza che, laddove siano garantiti i requisiti di immodificabilità, integrità ed autenticità dei documenti dematerializzati nulla osta all'adozione del processo ipotizzato dall'istante.

Allegati: -

Credito Pagamenti POS: sanzioni per omessa o tardiva comunicazione dati

Con il DL n 39/2024 pubblicato in GU n 75 del 29 marzo, oltre alle novità per restringere il perimetro del superbonus ed introdurre presidi antifrode, con l'art 7 rubricato disposizioni urgenti in materia fiscale, si prevedono anche sanzioni relativamente alle omissioni degli obblighi di trasmissione dei dati dei pagamenti POS, ai fini della fruizione del relativo credito di imposta.

Si prevede l’introduzione di un nuovo comma 1-ter dell'art 10 del Dlgs 471/97 in base al quale, il regime sanzionatorio previsto al primo comma dello stesso articolo si applica agli operatori che violano gli obblighi di trasmissione dei dati dei pagamenti elettronici,

Essi, con l'invio, adempiono a quanto prescritto all'art 22 del DL n 124/2019, che riconosce un credito d’imposta pari al 30% delle commissioni addebitate per le transazioni in relazione ai pagamenti elettronici ricevuti da privati.

Vediamo le sanzioni ora introdotta per chi non adempie.

credito Pagamenti POS: sanzioni per omessa o tardiva comunicazione dati

Con la novità, viene sanzionata l’omessa, tardiva o errata comunicazione dei dati Pos da parte degli operatori.

In particolare, come anche evidenziato dalla relazione illustrativa al decreto, il comma 5 dell'art 7 del DL n 39/2024 prevede che la sanzione, di cui all’articolo 10, comma 1, del decreto legislativo 18 dicembre 1997, n. 471 rubricato “Violazioni degli obblighi degli operatori finanziari”, in misura da 2.000 a 20.000 euro, si applica agli operatori che mettono a disposizione degli esercenti gli strumenti di pagamento elettronico in caso di violazione degli obblighi di trasmissione telematica dei dati identificativi dei citati strumenti e dell’importo complessivo delle transazioni effettuate mediante detti strumenti di pagamento, ai sensi dell’articolo 22, comma 5, ultimo periodo, del decreto-legge 26 ottobre 2019, n. 124.

Ricordiamo che si tratta di obblighi di trasmissione periodici, i cui termini, modalità e contenuto sono definiti con provvedimento del Direttore dell’Agenzia delle entrate emanato ai sensi del comma 6 de citato articolo 22.

In deroga ai principi generali, si prevede che alla violazione non si applicano le disposizioni di cui all’articolo 12 del decreto legislativo 18 dicembre 1997, n. 472, in materia di concorso di violazioni e continuazione.

Si applica, pertanto, una sanzione per ogni trasmissione omessa o errata.

-

Fatturazione elettronica forfettari: aggiornate le regole di delega

Con il provvedimento direttoriale del 17 ottobre 2023, le entrate aggiornano le specifiche tecniche per l’attivazione delle deleghe agli intermediari, finalizzate all’utilizzo dei servizi di fatturazione elettronica messi a disposizione dall’Agenzia, per conto dei deleganti.

In considerazione dell’estensione dell’obbligo della fatturazione elettronica ai soggetti che applicano il regime forfetario, disposta dal decreto legge 30 aprile 2022, n. 36, si prevede la possibilità di utilizzare, in assenza della dichiarazione IVA, ulteriori elementi di riscontro desumibili dalla dichiarazione dei redditi presentata dal delegante nell’anno solare precedente.

Sono di conseguenza aggiornate le specifiche tecniche per la comunicazione telematica contenente i dati essenziali per l’attivazione delle deleghe

Ricordiamo in generale che quando la delega è comunicata dall’intermediario in modalità telematica, a garanzia dell’effettivo conferimento della stessa da parte del contribuente, la sua attivazione è subordinata alla positiva verifica di alcuni elementi di riscontro, contenuti nella dichiarazione Iva presentata dal delegante nell’anno solare antecedente a quello di conferimento/revoca della delega; se gli elementi di riscontro sono positivamente verificati, la delega è immediatamente attiva.

Dal 17 ottobre quindi, il riscontro per l’attivazione delle deleghe effettuate dai forfettari, che non presentano la dichiarazione Iva, potrà essere effettuato sui dati della dichiarazione dei redditi.

Ricordiamo infine che la legge di bilancio 2018 ha introdotto l’obbligo di fatturazione elettronica, dal 1° gennaio 2019, per le cessioni di beni e le prestazioni di servizi effettuate tra soggetti residenti e stabiliti in Italia.L’obbligo riguarda sia le operazioni tra soggetti Iva, sia le cessioni di beni e prestazioni di servizi effettuate verso un consumatore finale.

Allegati: