-

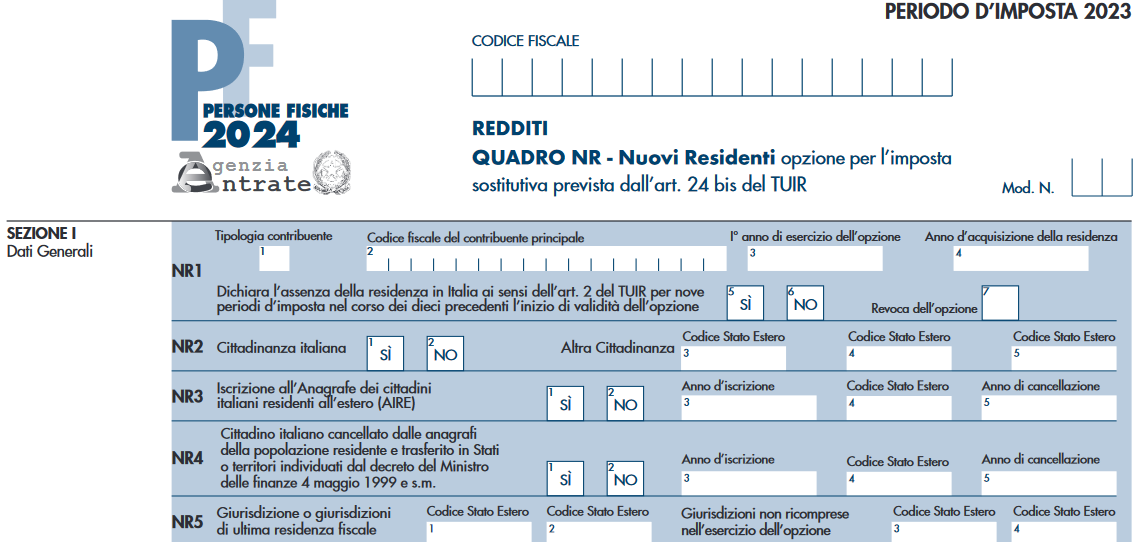

Redditi PF 2024: il quadro Nuovi Residenti (NR)

L’articolo 1, comma 152, della legge 11 dicembre 2016, n. 232 ha introdotto nel TUIR l’articolo 24-bis che prevede un regime fiscale speciale riservato alle persone fisiche che trasferiscono la propria residenza in Italia ai sensi dell’articolo 2, comma 2, del TUIR.

Redditi PF 2024: il quadro NR Nuovi residenti

Tali contribuenti possono optare per assoggettare ad imposta sostitutiva i redditi prodotti all’estero a condizione che:

- non siano stati fiscalmente residenti in Italia, ai sensi del medesimo articolo 2, per un tempo almeno pari:

- a nove periodi d’imposta nel corso dei dieci che precedono l’inizio del periodo di validità dell’opzione.

Per effetto dell’esercizio dell’opzione, relativamente ai redditi prodotti all’estero è dovuta un’imposta sostitutiva dell’imposta sui redditi delle persone fisiche calcolata in via forfetaria, a prescindere dall’importo dei redditi percepiti, nella misura di 100.000 euro per ciascun periodo d’imposta in cui è valida l’opzione.

Tale importo è ridotto a 25.000 euro per ciascun periodo d’imposta per ciascuno dei familiari di cui al comma 6 dell’art. 24-bis.

L’imposta è versata in un’unica soluzione entro la data prevista per il versamento del saldo delle imposte sui redditi.L’accesso al regime è consentito “anche ai cittadini italiani cancellati dalle anagrafi della popolazione residente e trasferiti in Stati o territori aventi un regime fiscale privilegiato di cui al decreto ministeriale 4 maggio 1999, che si presumono, salvo prova contraria, fiscalmente residenti in Italia ai sensi del comma 2-bis dell’articolo 2 del TUIR”.

Opzione per l'imposta sostitutiva (ex art 24 bis TUIR) nel Quadro NR

Con provvedimento del Direttore dell’Agenzia delle Entrate dell’8 marzo 2017 sono state delineate le modalità applicative per l’esercizio, la modifica o la revoca dell’opzione nonché per il versamento dell’imposta sostitutiva.

Sulla base del citato provvedimento il contribuente è tenuto a perfezionare l’opzione tramite la dichiarazione dei redditi relativa al periodo d’imposta da cui si intendono far decorrere gli effetti, compilando il presente quadro; resta ferma la facoltà di presentare, in via preventiva, anche l’istanza di interpello probatorio (con allegata la relativa check list) prevista dal provvedimento stesso.

.

.Revoca dell'opzione per la sostitutiva nel Quadro NR

L’opzione è liberamente revocabile anche prima della scadenza prevista dalla norma.

La revoca può essere effettuata sia dal contribuente principale, sia dal familiare a cui è stata estesa, con le stesse modalità previste per l’esercizio dell’opzione.

La revoca sarà efficace a partire dall’anno d’imposta in relazione al quale è stata effettuata in dichiarazione.

Resta inteso che nel caso di revoca del contribuente principale gli effetti si produrranno anche nei confronti dei familiari a cui era stata estesa l’opzione, a prescindere dal fatto che essi abbiano esercitato autonomamente la loro facoltà di revoca, salvo che il familiare, a sua volta, eserciti autonoma opzione in veste di “contribuente principale”, versando, in tal caso, l’imposta sostitutiva in misura di 100.000 euro.

La revoca potrà essere esercitata anche se il contribuente abbia già versato l’imposta sostitutiva relativa al medesimo periodo d’imposta e l’imposta già versata ma non dovuta potrà essere utilizzata in compensazione o richiesta a rimborso.Attenzione, reestano, comunque, esclusi dall’assoggettamento a imposta sostitutiva e vengono tassati in base alle ordinarie disposizioni vigenti per i soggetti residenti, tutti i redditi prodotti in Italia.

Questi concorrono alla formazione del loro reddito complessivo e vengono tassati applicando le aliquote progressive proprie del contribuente ad una base imponibile che si compone esclusivamente:

- 1) dei redditi prodotti in Italia;

- 2) dei redditi esteri non inclusi nell’opzione;

- 3) di eventuali plusvalenze derivanti da cessioni di partecipazioni qualificate realizzate nei primi cinque periodi d’imposta di validità dell’opzione (di cui all’art. 67, comma 1, lettera c) TUIR).

- non siano stati fiscalmente residenti in Italia, ai sensi del medesimo articolo 2, per un tempo almeno pari:

-

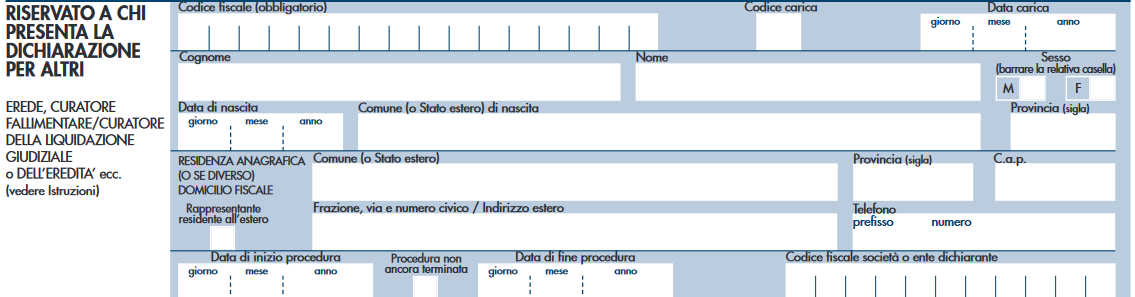

Modello Redditi PF 2024 presentato dagli eredi

Il Modello REDDITI Persone Fisiche 2024 deve essere presentato entro i termini seguenti:

- dal 2 maggio 2024 al 30 giugno 2024 se la presentazione viene effettuata in forma cartacea per il tramite di un ufficio postale;

- entro il 15 ottobre 2024 se la presentazione viene effettuata per via telematica, direttamente dal contribuente ovvero se viene trasmessa da un intermediario abilitato alla trasmissione dei dati.

Regole del tutto particolari valgono nel caso di dichiarazione presentata dagli eredi, vediamole.

Modello Redditi PF 2024 presentata da parte dell'erede

I soggetti che presentano la dichiarazione per conto di altri, devono compilare il Modello redditi 2024 indicando i dati anagrafici ed i redditi del contribuente cui la dichiarazione si riferisce.

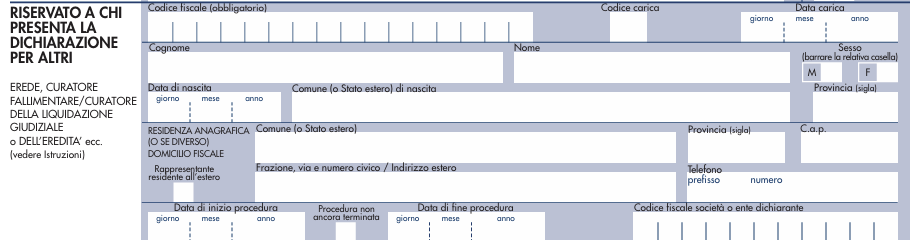

Deve inoltre essere compilato il riquadro “Riservato a chi presenta la dichiarazione per conto di altri” per indicare le generalità del soggetto che presenta la dichiarazione, specificando nella casella “Codice carica” il codice corrispondente alla propria qualifica, ricavabile dalle istruzioni al modello. Per gli eredi il codice carica è il "7".

In particolare chi presenta la dichiarazione per altri e nel caso dell'erede deve indicare:

- il proprio codice fiscale,

- il “codice carica” che identifica il tipo di carica che ricopre,

- nel campo “data carica” la data (giorno, mese e anno) in cui è stato nominato o la data del decesso nel caso di dichiarazione presentata dall’erede,

- il proprio cognome, nome e il proprio sesso, la propria data di nascita (il giorno, il mese e l’anno),

- il comune o lo Stato estero di nascita e la provincia relativa.

I dati relativi alla residenza anagrafica o, se diverso, al domicilio fiscale, devono essere indicati solo nel caso in cui il soggetto che presenta la dichiarazione per conto del contribuente sia residente all’estero (in tal caso barrare anche l’apposita casella) ovvero abbia indicato il codice di carica “11” (ad esempio sindaco che svolge attività tutoria di minore)

Dichiarazione 2024 presentata da parte dell'erede: termini di presentazione

Per le persone decedute nel 2023 o entro il mese di febbraio 2024 la dichiarazione deve essere presentata dagli eredi nei termini ordinari.

Per le persone decedute successivamente, la dichiarazione deve essere presentata entro i termini indicati nella seguente tabella, distinti in relazione alla modalità (cartacea o telematica) di presentazione della dichiarazione.

Attenzione al fatto che in merito ai versamenti delle imposte:

- per le persone decedute nel 2023 o entro il 28 febbraio 2024 i versamenti devono essere effettuati dagli eredi nei termini ordinari;

- per le persone decedute successivamente, i termini sono prorogati di sei mesi e scadono quindi il 30 dicembre 2024.

-

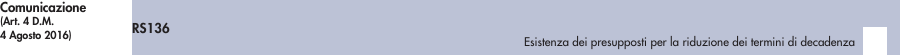

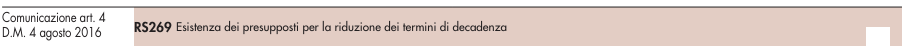

Riduzione termini accertamento per operazioni tracciate: dichiarazione 2024

La riduzione di due anni dei termini di accertamento, ai fini IVA e Redditi, è prevista per i contribuenti che tracciano i pagamenti ricevuti ed effettuati di importo superiore a 500 euro e ne danno comunicazione all’Agenzia delle Entrate tramite il modello Redditi.

Potrebbe interessarti anche: Riduzione termini accertamento con i pagamenti tracciabili: le condizioni.

Riduzione termini accertamento e rinuncia uso contante: l’agevolazione

L’articolo 3 del Decreto Legislativo n.127 del 05/08/2015 (come modificato nel tempo) prevede un interessante incentivo per tutte i contribuenti, soggetti IVA, obbligati all’emissione delle Fatture elettroniche.

In particolare, i professionisti, le imprese, i lavoratori autonomi che garantiscono “la tracciabilità dei pagamenti ricevuti ed effettuati relativi ad operazioni di ammontare superiore a euro 500” (articolo 3 comma 1 Decreto legislativo 127/2015) possono usufruire della riduzione di due anni dei termini di accertamento dell’IVA e delle imposte sui Redditi.

Riduzione termini accertamento: come usufruire dell’agevolazione

Per usufruire di questa agevolazione, e poter beneficiare della riduzione dei due anni dei termini di decadenza, è necessario poter dimostrare l’avvenuto tracciamento di tutte le operazioni di importo superiore a euro 500, ma non è sufficiente soltanto questo.

Per usufruire dell’agevolazione, in base all’articolo 4 comma 1 del Decreto del Ministero dell’Economia e delle Finanze del 4 agosto 2016 “i contribuenti comunicano, con riguardo a ciascun periodo d’imposta, l’esistenza dei presupposti per la riduzione dei termini di decadenza […] nella dichiarazione annuale ai fini delle imposte sui redditi”, il che vuol dire che, per poter usufruire del beneficio, sarà necessario dare comunicazione all’Agenzia delle Entrate di possedere i requisiti richiesti tramite il modello Redditi.

Riduzione termini accertamento: la compilazione del modello Redditi 2024

La compilazione del modello Redditi per la comunicazione dell’esistenza dei presupposti per la riduzione dei termini di decadenza, requisito fondamentale per poter usufruire dell’agevolazione, è piuttosto semplice nella pratica e si concretizza spuntando una apposita casella del quadro RS del modello specifico per il contribuente; con precisione la casella si troverà al rigo:

- RS136 del modello Redditi PF (per le persone fisiche),

- RS136 del modello Reddito SP (per le società di persone)

- RS269 del modello Redditi SC (per le società di capitali),

- RS269 del modello Redditi ENC (per gli enti non commerciali)

-

Credito d’imposta redditi esteri: istruzioni per la Dichiarazione 2024

Istruzioni per la Dichiarazione dei Redditi 2024 relativamente al credito di imposta per i redditi prodotti all'estero.

Vediamo dove indicarlo:

- nel Modello redditi PF,

- nel Modello 730,

per l'anno di imposta 2023.

Credito d’imposta per i redditi prodotti all’estero: quando spetta

Il credito d’imposta in oggetto spetta ai contribuenti residenti in Italia che hanno percepito redditi (di lavoro dipendente, di pensione, utili e proventi, ecc.) in un Paese estero nel quale sono state pagate imposte divenute definitive a partire dal 2023 (se non sono state già indicate nella dichiarazione precedente) e fino al termine di presentazione della dichiarazione dei redditi 730/2024, indipendentemente dall’anno in cui tali redditi sono stati percepiti.

Si considerano pagate a titolo definitivo le imposte che non possono essere più rimborsate (sono quindi escluse le imposte pagate in acconto o in via provvisoria e quelle per le quali è prevista la possibilità di rimborso totale o parziale).

Come evidenziato dalle Entrate, l’art. 15 del decreto legislativo 14 settembre 2015, n. 147 ha generalizzato l’ambito applicativo delle disposizioni contenute nei commi 5 e 6 dell’art. 165 del TUIR che riguardavano esclusivamente i soggetti titolari di reddito d’impresa e che, attualmente, sono applicabili a tutte le categorie di contribuenti residenti, qualunque sia la tipologia di reddito estero prodotto.

In particolare, il comma 5 consente di usufruire del credito d’imposta nel periodo in cui il reddito estero concorre alla formazione del reddito complessivo nazionale anche qualora, in tale periodo, non si sia ancora verificato il pagamento a titolo definitivo delle imposte estere, purché tale pagamento avvenga entro il termine di presentazione della dichiarazione relativa al primo periodo d’imposta successivo.

Il comma 6, invece, introduce il meccanismo del riporto all’indietro e in avanti (cc.dd. “carry back” e “carry forward”) delle eccedenze d’imposta italiana ed estera, consentendo di memorizzare per sedici esercizi complessivi il credito che, per incapienza dell’imposta italiana, non è detraibile nel periodo in cui il reddito estero è imponibile in Italia.

Vediamo le istruzioni come specificate anche dalla recente guida ADE sui crediti di imposta 2024 anno 2023.

Credito d’imposta per i redditi prodotti all’estero: istruzioni 2024

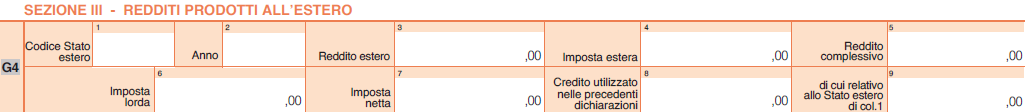

Nel modello 730/2024 è possibile fruire solo del credito d’imposta previsto dal comma 1 dell’art. 165 del TUIR compilando il rigo G4 come da istruzioni delle entrate.

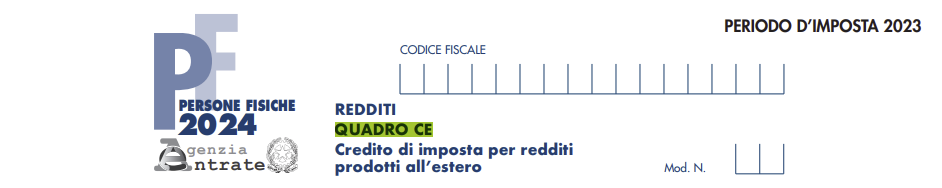

I contribuenti che invece intendono avvalersi delle disposizioni di cui ai commi 5 e 6 dell’art. 165 del TUIR utilizzeranno il modello Redditi PF 2024 avendo cura di compilare il quadro CE presente nel Fascicolo 3 del predetto modello.

Per far valere il credito d’imposta nel modello 730 è necessario:

- che il reddito estero concorra o abbia concorso alla formazione del reddito complessivo del contribuente in Italia;

- che le imposte pagate all’estero abbiano natura di imposte sul reddito. Sono ammesse in detrazione sia le imposte estere oggetto di una convenzione contro le doppie imposizioni in vigore tra l’Italia e lo Stato estero in cui il reddito è prodotto, sia le altre imposte o tributi esteri sul reddito (art. 15, comma 2, del d.lgs. n. 147 del 2015; Circolare 04.08.2016 n. 35/E, paragrafo 6.1);

- che le imposte pagate all’estero siano “definitive”. In caso di applicazione della retribuzione convenzionale, ai fini del calcolo del credito d’imposta per le imposte pagate all’estero, l’imposta estera deve essere ridotta in misura corrispondente al rapporto tra la retribuzione convenzionale ed il reddito di lavoro dipendente.

Ai fini della verifica della detrazione spettante, il contribuente è tenuto a conservare i seguenti documenti:

- un prospetto recante l’indicazione, separatamente Stato per Stato, dell’ammontare dei redditi prodotti all’estero, dell’ammontare delle imposte pagate in via definitiva in relazione ai medesimi, della misura del credito spettante, determinato sulla base della formula di cui al primo comma dell’art. 165 del TUIR (Reddito Estero/Reddito Complessivo Netto x Imposta Italiana);

- la copia della dichiarazione dei redditi presentata nel Paese estero, qualora sia ivi previsto tale adempimento;

- la ricevuta di versamento delle imposte pagate nel Paese estero;

- l’eventuale certificazione rilasciata dal soggetto che ha corrisposto i redditi di fonte estera;

- l’eventuale richiesta di rimborso, qualora non inserita nella dichiarazione (Circolare 05.03.2015 n. 9/E, paragrafo 2.4).

Se il contribuente non ha copia della dichiarazione dei redditi presentata all’estero in quanto non prevista dal Paese estero, può attestare con una dichiarazione sostitutiva di atto di notorietà, resa ai sensi dell’art. 47 del DPR n. 445 del 2001, la circostanza di non essere tenuto alla presentazione della dichiarazione dei redditi nello Stato estero.

Rimane fermo che, anche in tale caso, deve essere conservata la ricevuta del versamento delle imposte pagate nel Paese estero.

-

Forfetari: accesso al Concordato preventivo biennale attraverso il quadro LM

Con la pubblicazione del modello Redditi PF 2024 si conclude l’iter preparatorio per il primo anno di applicazione del Concordato preventivo biennale, che così diventa operativo.

L’accettazione dal parte del contribuente del Concordato preventivo biennale passa a tutti gli effetti attraverso il modello Redditi PF; tale percorso però è diversificato a seconda del regime fiscale applicato dal contribuente, infatti:

- i soggetti ISA: dovranno compilare un apposito modello, che è parte integrante dei modelli ISA;

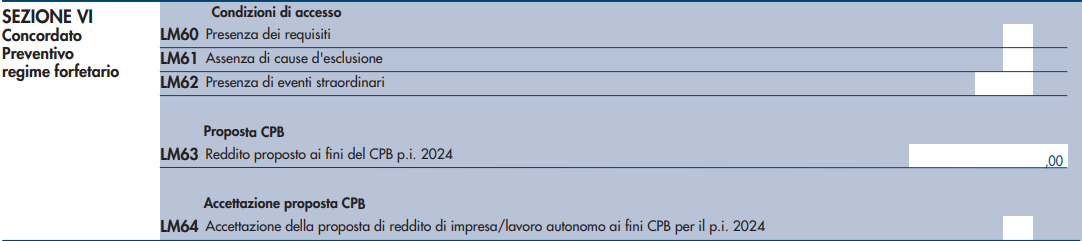

- i contribuenti in regime forfetario: compileranno la nuova sezione VI del quadro LM del modello Redditi PF 2024, denominata appunto “Concordato Preventivo regime forfetario”.

Per i contribuenti in regime forfetario l’applicazione del Concordato preventivo biennale è limitato a un solo anno, quindi la proposta di concordato che si accetta vincola esclusivamente per l’anno d’imposta 2024.

L’accettazione del concordato non fa venire meno, per il 2024, gli ordinari obblighi a cui sono soggetti i soggetti interessati, quali quello dichiarativo o quello di emissione delle fatture in formato elettronico.

L’acconto di imposta sostitutiva relativo all’anno d’imposta per il quale si accetta il Concordato preventivo biennale, il 2024, deve essere calcolato in base al reddito concordato (e non in base a quello effettivamente conseguito nel 2023).

L’anno successivo, se nel mentre non subentreranno cause di esclusione dal beneficio, l’Agenzia delle Entrate formulerà una nuova proposta.

La compilazione della sezione VI del quadro LM

Il contribuente in regime forfetario che vorrà accettare la proposta del fisco ed accedere al Concordato preventivo biennale potrà farlo semplicemente compilando la sezione VI del quadro LM del modello Redditi PF 2024, quel quadro della dichiarazione dei redditi delle persone fisiche dedicato appunto anche ai contribuenti in regime forfetario.

La compilazione della sezione VI non presenta particolari difficoltà, in quanto non richiede l’indicazione di ulteriori dati, oltre quelli già dichiarati dal contribuente.

La sezione è composta da 6 righi, più precisamente dal rigo LM60 al rigo LM62.

Il rigo LM60 è una casella che deve essere flaggata per dichiarare la “Presenza dei requisiti” di accesso al Concordato preventivo biennale da parte del contribuente.

Possono accedere al concordato i contribuenti che nell’anno d’imposta 2023 non avevano debiti fiscali o contributivi di importo complessivamente superiore a 5.000 euro; oppure che hanno estinto i debiti di tale natura, per gli importi superiori a suddetto limite (comprensivi di sanzioni e interessi), prima del termine per l’accettazione della proposta di concordato. I contribuenti ammessi a provvedimenti di sospensione o rateizzazione di tali debiti sono comunque ammessi al concordato.

Il rigo LM61 è una casella che deve essere flaggata per dichiarare la “Assenza di cause di esclusione” da parte del contribuente. Le cause di esclusione previste sono:

- inizio attività nell’anno d’imposta 2023;

- omessa presentazione della dichiarazione dei redditi in uno dei tre anni precedenti a quelli di applicazione del concordato;

- condanna per reati in materia di imposte sui redditi e IVA, false comunicazioni sociali, riciclaggio o autoriciclaggio commessi nei tre anni precedenti a quelli di applicazione del concordato.

Il rigo LM62 è una casella che deve essere eventualmente compilata per dichiarare la “Presenza di eventi straordinari”; le istruzioni del modello Redditi PF 2024 precisano che “va indicato il codice corrispondente agli eventi straordinari determinati con decreto ministeriale”.

Sul rigo LM63 dovrà essere indicato il reddito proposto dal fisco ai fini del Concordato preventivo biennale per l’anno d’imposta 2024.

Infine il rigo LM64 è una casella che dovrà essere flaggata in caso di accettazione da parte del contribuente della proposta effettuata dal fisco per l’anno d’imposta 2024.

-

Modello Redditi PF 2024: la correttiva nei termini

Entro il prossimo 15 ottobre occorre inviare la dichiarazione dei redditi telematica Modello Redditi PF 2024.

Ricordiamo anche che, in casi espressamente previsti, il modello può anche essere consegnato in formato cartaceo entro il 30 giugno, presso un ufficio postale.

Modello Redditi PF: correttiva nei termini e integrativa

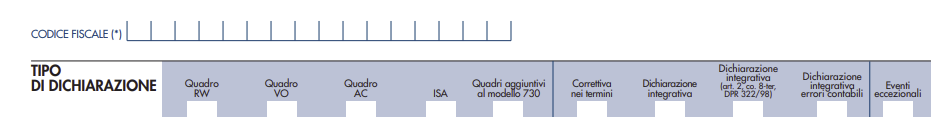

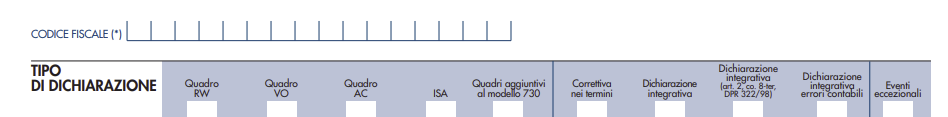

Nell’ipotesi in cui il contribuente intenda, prima della scadenza del termine di presentazione, rettificare o integrare una dichiarazione già presentata, deve compilare una nuova dichiarazione, completa di tutte le sue parti, barrando la casella "Correttiva nei termini" nel Modello Redditi PF 2024.

Con la Dichiarazione correttiva nei termini il contribuente può esporre redditi non dichiarati in tutto o in parte ovvero evidenziare oneri deducibili o per i quali spetta la detrazione, non indicati in tutto o in parte in quella precedente.

I contribuenti che presentano la dichiarazione per integrare la precedente, devono effettuare il versamento della maggiore imposta, delle addizionali regionale e comunale eventualmente dovute.

Se dal nuovo Modello REDDITI risulta un minor credito dovrà essere versata la differenza rispetto all’importo del credito utilizzato a compensazione degli importi a debito risultanti dalla precedente dichiarazione.

Se dal nuovo Modello REDDITI risulta, invece, un maggior credito o un minor debito la differenza rispetto all’importo del credito o del debito risultante dalla dichiarazione precedente potrà essere indicata a rimborso, ovvero come credito da portare in diminuzione di ulteriori importi a debito.

Quando invece i termini di presentazione della dichiarazione sono scaduti, il contribuente può rettificare o integrare la stessa presentando, secondo le stesse modalità previste per la dichiarazione originaria, una nuova dichiarazione completa di tutte le sue parti, su modello conforme a quello approvato per il periodo d’imposta cui si riferisce la dichiarazione.

Presupposto per poter presentare la dichiarazione integrativa è che sia stata validamente presentata la dichiarazione originaria.

Per quanto riguarda quest’ultima, si ricorda che sono considerate valide anche le dichiarazioni presentate entro novanta giorni dal termine di scadenza, fatta salva l’applicazione delle sanzioni.

-

Modello Redditi PF 2024: redditi da usufrutto legale e redditi dei minori

L'art. 4 lett. c) comma 1 del TUIR stabilisce che “i redditi dei beni dei figli minori soggetti all’usufrutto legale dei genitori sono imputati per metà del loro ammontare netto a ciascun genitore. Se vi è un solo genitore o se l’usufrutto legale spetta ad un solo genitore i redditi gli sono imputati per l’intero ammontare”.

I genitori, quindi, devono includere nella propria dichiarazione anche i redditi dei figli minori sui quali hanno l’usufrutto legale.

Tuttavia, NON sono soggetti ad usufrutto legale:

- i beni acquistati dal figlio con i proventi del proprio lavoro;

- i beni lasciati o donati al figlio per intraprendere una carriera, un’arte o una professione;

- i beni lasciati o donati, con la condizione che i genitori esercenti la potestà o uno di essi non ne abbiano l’usufrutto (la condizione, però, non ha effetto per i beni spettanti al figlio a titolo di legittima);

- i beni pervenuti al figlio per eredità, legato o donazione e accettati nell’interesse del figlio contro la volontà dei genitori esercenti la potestà (se uno solo di essi era favorevole all’accettazione, l’usufrutto legale spetta esclusivamente a questi);

- e pensioni di reversibilità da chiunque corrisposte.

I redditi dei figli minori non soggetti ad usufrutto legale devono, invece, essere dichiarati a nome di ciascun figlio da uno dei genitori (se la potestà è esercitata da uno solo dei genitori la dichiarazione deve essere presentata da quest’ultimo).

Vediamo a tal proposito come si presenta la dichiarazione per conto dei figli.

Modello Redditi PF 2024 gli esclusi da usufrutto legale

Le istruzioni al Modello redditi PF 2024 specificano che in caso di dichiarazione presentata dall’erede per il defunto, dal rappresentante legale per la persona incapace o dai genitori per i redditi dei figli minori esclusi dall’usufrutto legale, dal liquidatore di impresa individuale, dal curatore fallimentare /curatore della liquidazione giudiziale, dal curatore dell’eredità giacente, dall’amministratore dell’eredità devoluta sotto condizione sospensiva in favore di nascituro non ancora concepito, ci sono regole specifiche.

In particolare, i soggetti che presentano la dichiarazione per conto di altri, devono compilare il Modello REDDITI indicando i dati anagrafici ed i redditi del contribuente cui la dichiarazione si riferisce.

Deve inoltre essere compilato il riquadro “Riservato a chi presenta la dichiarazione per conto di altri” per indicare le generalità del soggetto che presenta la dichiarazione, specificando nella casella “Codice carica” il codice corrispondente alla propria qualifica, ricavabile dalla tabella fornita dalle stesse istruzioni

In particolare, chi presenta la dichiarazione per altri deve indicare:

- il proprio codice fiscale,

- il “codice carica” che identifica il tipo di carica che ricopre,

- nel campo “data carica” la data (giorno, mese e anno) in cui è stato nominato o la data del decesso nel caso di dichiarazione presentata dall’erede,

- il proprio cognome, nome e il proprio sesso,

- la propria data di nascita (il giorno, il mese e l’anno),

- il comune o lo Stato estero di nascita e la provincia relativa.

I dati relativi alla residenza anagrafica o, se diverso, al domicilio fiscale, devono essere indicati solo nel caso in cui il soggetto che presenta la dichiarazione per conto del contribuente sia residente all’estero (in tal caso barrare anche l’apposita casella) ovvero abbia indicato il codice di carica “11” (ad esempio sindaco che svolge attività tutoria di minore).

-

Dichiarazione dei redditi 2023: presentazione tardiva entro il 28.02.2024

Chi non avesse ancora inviato la dichiarazione dei redditi 2023, può ancora farlo, presentando una cosiddetta Dichiarazione tardiva entro il prossimo 28 febbraio 2024, evitando che la dichiarazione sia considerata omessa, e usufruendo della riduzione della sanzione.

Sono considerate valide, le dichiarazioni "tardive" se presentate per la prima volta oltre il termine di presentazione ordinario della dichiarazione (30 novembre 2023), ma entro i 90 giorni successivi al suddetto, salva restando l’applicazione delle sanzioni amministrative per il ritardo.

Dichiarazione dei Redditi tardiva: sanzioni

In tema di dichiarazione tardiva non è prevista una specifica sanzione, ma il disposto dell’art. 13, comma 1, lett. c), del D.Lgs n. 472/1997 prevede che la sanzione è ridotta “ad un decimo del minimo di quella prevista per l'omissione della presentazione della dichiarazione, se questa viene presentata con ritardo non superiore a novanta giorni ovvero ad un decimo del minimo di quella prevista per l'omessa presentazione della dichiarazione periodica prescritta in materia di imposta sul valore aggiunto, se questa viene presentata con ritardo non superiore a trenta giorni”.

Per la presentazione tardiva della propria dichiarazione occorre pertanto versare la sanzione ridotta di 25,00 euro, pari a un decimo del minimo della sanzione prevista nei casi di omissione della dichiarazione (250,00 euro) utilizzando:

- il modello F24 ,

- con il codice tributo "8911",

indicando l'anno di riferimento l’anno in cui la violazione è stata commessa (e non l’anno di riferimento del periodo d’imposta).

Attenzione al fatto che il versamento va effettuato contestualmente alla presentazione della Dichiarazione tardiva e per contestualmente si intende entro il termine ultimo del 28 febbraio 2024.

-

Dichiarativi 2023: aggiornamento dei software al 19.12

In data 19 dicembre l'agenzia ha aggiornato i software di compilazione e controllo dei modelli Redditi e Irap online.

Le nuove versioni dei prodotti informatici sono: la 1.7.0, per le persone fisiche, la 1.3.0, per le società di capitali e gli enti non commerciali, e la 1.4.0 per le società di persone e l’Irap.

Dichiarativi 2023: aggiornamento dei software al 19.12

Viene precitato che, l’aggiornamento si è reso necessario, in particolare, riguardo all’operazione di controllo:

- relativa alle colonne 18, del rigo LM40, e 1, del rigo, RU501, di Redditi Pf, in presenza di determinati codici credito (quelli per i canoni di locazione di immobili a uso non abitativo e affitto d’azienda, per la sanificazione e l’acquisto di dispositivi di protezione, per gli investimenti in beni strumentali nel territorio dello Stato 2021)

- sui crediti d’imposta presenti nei quadri TN e PN, di Redditi Sc relativamente al codice credito 2H (investimenti in beni strumentali nel territorio dello Stato 2020)

- sui crediti d’imposta presenti nel quadro PN, di Redditi Enc, relativamente al codice credito 2H (investimenti in beni strumentali nel territorio dello Stato 2020)

- relativa agli “Oneri detraibili” per campo 36 e 36A di Redditi Sp

- sui codici catastali per la verifica dei comuni soppressi, del modello Irap.

Dichiarativi 2023: aggiornamento dei software al 23.10

Precedentemente, in data 23 ottobre, venivano apportate alcune modifiche sui modelli dei dichiarativi 2023, intervenuti a seguito di novità per i modelli Redditi SP, IRAP e Cnm 2023 da utilizzare per le dichiarazioni dei redditi 2023 relative al periodo d’imposta 2022.

Le motivazioni delle modifiche sono di sotto elencate:

- compilazione e controllo modello Redditi SP 2023 Versione 1.3.0:

- aggiornamento per recepire le modifiche inserite nelle Specifiche tecniche,

- modifica controllo “credito imposta ceduto” per codici credito esenti alla verifica,

- modifica controllo Zone economiche speciali,

- compilazione e controllo modello Irap 2023 Versione 1.3.1:

- aggiornamento controllo compilazione quadro IR in presenza di funzionario,

- compilazione e controllo modello Cnm 2023 Versione 1.1.0:

- aggiornato il controllo relativo al calcolo del “Importo Rata” dei righi CS20 e CS21.

Ricordiamo che con sei distinti provvedimenti l'Agenzia delle Entrate ha pubblicato i dichiarativi 2023 (anno di imposta 2022)

In particolare, vengono approvati i seguenti Modelli Dichiarativi 2023:

- Redditi PF (Provvedimento n 55597 del 28 febbraio 2023)

- Redditi SC (Provvedimento n 55523 del 28 febbraio 2023)

- Redditi SP (Provvedimento n 55531 del 28 febbraio 2023)

- Redditi Enc (Provvedimento n 55573 del 28 febbraio 2023)

- Consolidato (Provvedimento n 55581 del 28 febbraio 2023)

- IRAP (Provvedimento n 55548 del 28 febbraio 2023)

Scarica qui i modelli e le istruzioni

Modello Redditi PF 2023

Tra le novità di rilievo si segnalano:

- i nuovi scaglioni di reddito;

- l’introduzione dell’assegno unico universale per i figli a carico;

- la detrazione per i canoni di locazione a favore dei giovani;

- diversi i bonus di nuovo inserimento o prorogati (ad esempio la detrazione per la rimozione delle barriere architettoniche)

- introdotta nel quadro RE con codice apposito la novità per i docenti e ricercatori relativa alla proroga dell'agevolazione fiscale loro riservata per il rientro in Italia per un ulteriore quinquennio

Modello Redditi SC/2023

Quadro RF vengono inserite variazioni in aumento e in diminuzione per le novità relative sulla deducibilità delle spese e degli altri componenti negativi derivanti da operazioni con imprese residenti o localizzate in Paesi o territori non cooperativi a fini fiscali.

Quadro RQ introdotta la nuova sezione XXIV dedicata ai contribuenti che assegnano o cedono ai soci beni immobili o beni mobili iscritti in pubblici registri non utilizzati come beni strumentali nell’attività propria dell'impresa entro il 30 settembre 2023 e che applicano un’imposta sostitutiva delle imposte sui redditi e dell’Irap sulla differenza tra il valore normale dei beni assegnati e il loro costo fiscalmente riconosciuto.

Quadro RS aggiornamento per le spese per l’efficientamento energetico in merito alla nuova percentuale di detrazione del 90% per l’anno 2023.

Quadro RU con i dati relativi ai nuovi crediti d’imposta introdotti nel 2022.

Modello Redditi SP/2023

Quadri RT (sezione VII) ed RM (sezione III) adeguati alle nuove disposizione relative alla rideterminazione dei valori di acquisto delle partecipazioni negoziate e non negoziate in mercati regolamentati o in sistemi multilaterali di negoziazione e dei terreni edificabili e con destinazione agricola, posseduti alla data del 1° gennaio 2023 tassate al 16% con l'imposta sostitutiva delle imposte sui redditi.

Quadro RS modificato per abrogazione della disciplina sulle “società in perdita sistematica”.

Modello Redditi ENC/2023

Tra le novità si segnalano:

- Rigo RS255 inserito il prospetto relativo al tax credit per le erogazioni liberali in denaro a favore delle fondazioni Its Academy,

- Rigo RS256 inserito il social bonus ossia, le donazioni in denaro a favore degli enti del Terzo settore,

- Quadro RS è stato rivisto, con riferimento alle spese per l’efficientamento energetico per le quali è possibile usufruire, nel 2023, della detrazione del 90% (articolo 119, decreto “Rilancio”),

- Quadro RU prevista l'indicazione dei dati relativi ai nuovi crediti d'imposta introdotti nel corso dell'anno 2022 e inseriti i campi per consentire ai beneficiari dei crediti formazione 4.0, ricerca, sviluppo e innovazione e investimenti in beni strumentali di fornire alcune informazioni relative a tali agevolazioni.

Modello Consolidato nazionale e mondiale 2023

Vengono aggiornati i prospetti relativi:

- alle “Spese di riqualificazione energetica”

- alle “Spese per interventi su edifici ricadenti nelle zone sismiche e per interventi di recupero o restauro della facciata esterna degli edifici esistenti”

- la “Detrazione per l’acquisto e la posa in opera di infrastrutture di ricarica dei veicoli alimentati ad energia elettrica”, per le spese per l’efficientamento energetico per le quali è possibile usufruire della nuova percentuale di detrazione del 90% per l’anno 2023.

Modello IRAP/2023

Tra le novità di rilievo:

- nella sezione “Dati del contribuente” del Frontespizio è stata eliminata la sezione “Persone fisiche”,

- viene rimosso il Quadro IQ dedicato alla produzione netta dei soggetti passivi persone fisiche in quanto dal 2022 l’Irap non è più dovuta dalle persone fisiche esercenti attività commerciali o arti e professioni che, pertanto, non dovranno presentare la dichiarazione relativa all’imposta regionale,

- nella prima sezione del quadro IS sono stati eliminati i righi IS2, IS3 e IS6. La deduzione per tutti i dipendenti a tempo indeterminato «confluisce» nel nuovo rigo IS7.

-

Canone Locazione Studio è imponibile IRPEF se viene rimborsato

Il professionista che ha percepito una somma di denaro per la restituzione di quanto pagato in eccesso e dedotto per canoni di locazione dello studio deve tassare tale somma come reddito di lavoro autonomo.

L'orientamento è stato confermato dalla Risposta a interpello n 482/2022 con la quale le Entrate si sono occupate di reddito da lavoro autonomo e della rilevanza ai fini IRPEF di somma conseguita a rimborso di spese inerenti l'esercizio dell'attività professionale (articolo 54, decreto del Presidente della Repubblica 22 dicembre 1986, n. 917 (TUIR)).

L'Istante ha stipulato un contratto di locazione non abitativo, non soggetto ad IVA, relativo a un immobile adibito in via esclusiva a studio professionale che prevedeva la corresponsione di canoni di locazione.

Successivamente egli comunicava alla locatrice regolare disdetta a seguito della quale, ritenendo che i canoni richiesti e pagati "superassero i limiti quantitativi […]", ha richiesto alla stessa la restituzione di quanto indebitamente percepito nel corso della locazione,

A fronte del rifiuto della parte locatrice, l'Istante ha attivato la procedura di mediazione al termine della quale è stato raggiunto un accordo in base al quale l'Istante ha percepito una somma nel 2021.

Trattandosi di locazione dei locali adibiti in via esclusiva al proprio studio professionale, l'Istante dichiara di avere dedotto dal reddito professionale prodotto nel corso del periodo di durata della locazione, con criterio di cassa, i canoni di locazione pagati.

Ciò posto, l'Istante chiede chiarimenti in ordine alla rilevanza reddituale della predetta somma percepita nel 2021 e ai criteri da utilizzare al fine della relativa tassazione.

Le Entrate hanno specificato che, in relazione al tema della rilevanza reddituale delle somme percepite dal titolare di reddito da lavoro autonomo e dedotte in anni precedenti dal reddito del medesimo percipiente, sono stati forniti chiarimenti mediante diversi documenti di prassi.

In particolare, la risoluzione 7 dicembre 2007, n. 356/E ha chiarito che le somme dirette a "risarcire" le spese sostenute dal professionista per la produzione del reddito, rappresentano il "rimborso" di "un costo che, in quanto inerente all'esercizio dell'attività professionale, ai sensi dell'articolo 54 del TUIR, il professionista ha dedotto dal reddito di lavoro autonomo.

Anche a questa ulteriore somma, pertanto, deve essere riconosciuta rilevanza reddituale, in quanto riconduce il reddito alla misura che lo stesso avrebbe assunta qualora non fosse stata sostenuta la spesa per i servizi affidati a terzi.

La rilevanza reddituale del "rimborso" di spese dedotte in precedenza dal reddito del professionista è stata ribadita successivamente con la risoluzione 13 ottobre 2010, n. 106/E.

Tale documento di prassi chiarisce che " costituiscono reddito di lavoro autonomo, soggetto a ritenuta ai sensi dell'articolo 25 del DPR n. 600 del 1973, non solo gli emolumenti sostitutivi di compensi ma anche il rimborso di costi che hanno concorso alla formazione del reddito, in quanto deducibili ".

Il medesimo documento precisa, inoltre, che per ragioni di simmetria impositiva, pertanto, il rimborso delle predette spese, che hanno concorso alla formazione del reddito sotto forma di costi deducibili, deve ugualmente essere assoggettato ad imposizione e a ritenuta ai sensi del combinato disposto dei predetti articoli 6 del TUIR e 25 del DPR n. 600 del 1973.

Nel caso di specie, l'Istante, professionista titolare di reddito da lavoro autonomo, ha percepito, all'esito un procedimento di mediazione obbligatoria su una controversia in materia di locazione una somma di denaro per la restituzione di quanto pagato in "eccesso" per canoni di locazione dello studio in cui ha svolto la propria attività professionale.

Per le suesposte motivazioni si ritiene che detta somma debba concorrere, quale componente positivo, alla determinazione del reddito di lavoro autonomo dell'Istante nell'anno di percezione in quanto "rimborso" di spese inerenti l'esercizio dell’attività professionale svolta.

Allegati: