-

Modello 730 del 2024: le novità sui redditi di capitale di fonte estera

L’articolo 2 del Decreto Legislativo 239/96 dispone l’imposizione sostitutiva, oggi nella misura del 26%, sui redditi di capitale, quali ad esempio “interessi, premi ed altri frutti”.

L’imposta sostitutiva sui redditi di capitale di norma viene assolta dal contribuente per il tramite dell’intermediario residente che preleva in automatico una ritenuta a titolo d’imposta e la versa per conto del contribuente. In conseguenza di ciò, per questa tipologia di operazioni, il contribuente non è tenuto ad assolvere l’obbligo dichiarativo.

La situazione cambia nel momento in cui l’operazione non transita per il tramite di un intermediario residente in Italia, in assenza del quale la ritenuta alla fonte non viene operata, per cui il contribuente è tenuto a espletare l’obbligo dichiarativo e a versare l’imposta sostitutiva, in base alle previsioni dell’articolo 18 del TUIR.

La più frequente delle situazioni è quella che interessa gli interessi di fonte estera, quelli percepiti su depositi tenuti presso intermediari non residenti, che non possono applicare la ritenuta, ma monte sono le fattispecie interessate.

Sul modello Redditi PF l’obbligo dichiarato si assolve tramite il quadro RM. Fino all’anno scorso il modello 730 non prevedeva al suo interno la possibilità di dichiarare questa tipologia di redditi, per cui il contribuente, dopo la trasmissione del modello dedicato a dipendenti e pensionati, era tenuto a integrare la dichiarazione con la trasmissione separata del solo quadro RM.

La novità del modello 730 del 2024 è che il nuovo modello dichiarativo prevede una nuova sezione per la dichiarazione di questo tipo di redditi, per cui non sarà più necessario integrare il modello.

I redditi interessati

I redditi interessati dalla normativa sono i seguenti:

- interessi, premi ed altri frutti su titoli obbligazionari ed altri titoli equiparati, emessi all’estero;

- proventi derivanti dalla partecipazione a OICR in valori mobiliari di diritto estero, situati nell’UE;

- proventi da prestito titoli, corrisposti da soggetti non residenti;

- proventi da pronti contro termine e riporto su titoli e valute, corrisposti da soggetti non residenti;

- proventi da polizze di assicurazione e capitalizzazione stipulate con operatori non residenti;

- proventi da depositi all’estero di denaro, e di titoli mobiliari non azionari, dati a garanzia di finanziamenti;

- interessi e altri proventi da depositi e conti correnti bancari all’estero;

- utili di fonte estera da partecipazioni qualificate e non qualificate e da contratti di associazione in partecipazione con apporto di capitale;

- proventi derivanti dalla partecipazione ad organismi di investimento collettivo in valori mobiliari istituiti in Italia, diversi dai fondi immobiliari, e in Lussemburgo, percepiti senza applicazione dell’imposta sostitutiva.

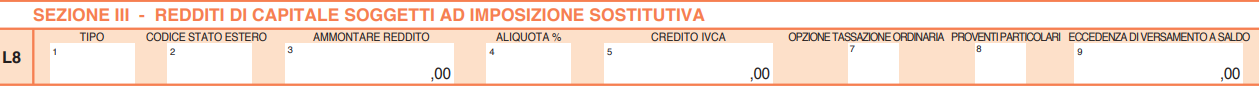

Il nuovo rigo L8 del quadro L

Il modello 730 dell’anno 2024, come accennato, all’interno del quadro L “Ulteriori dati”, prevede la nuova Sezione III “Redditi di capitale soggetti ad imposizione sostitutiva”, dedicata alla dichiarazione dei redditi di capitale di fonte estera che non hanno subito la ritenuta a titolo d’imposta.

Con più precisione, in base alle istruzioni del modello 730 del 2024, la dichiarazione si risolve nella compilazione del solo rigo L8, composto da 9 campi:

- TIPO: “la lettera corrispondente al tipo di reddito secondo l’elencazione riportata in Appendice alla voce Redditi di capitale di fonte estera soggetti ad imposta sostitutiva”;

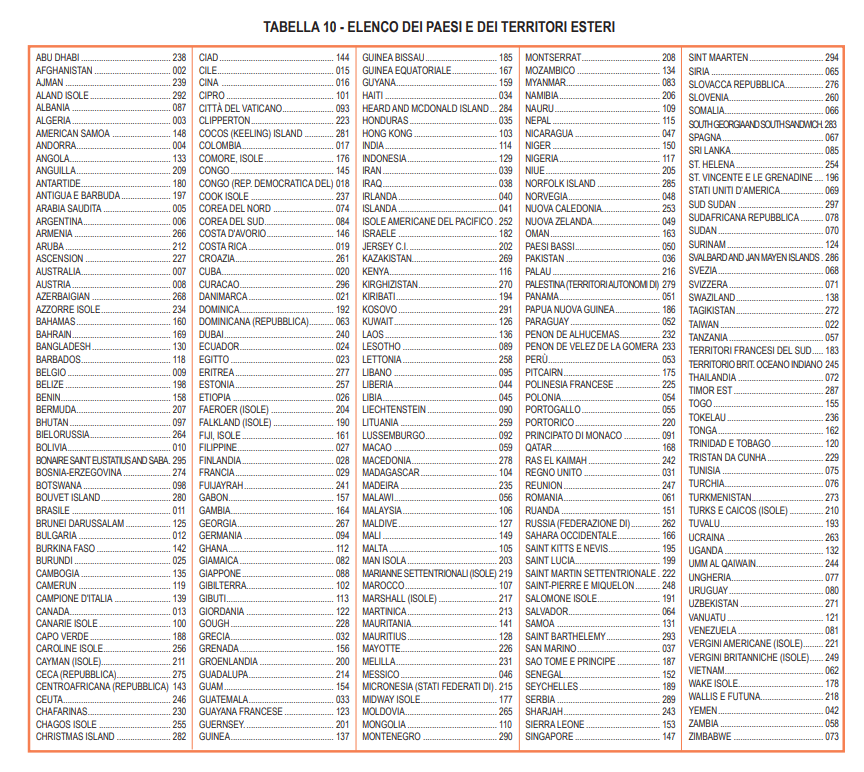

- CODICE STATO ESTERO: “il codice dello Stato estero in cui il reddito è stato prodotto”;

- AMMONTARE REDDITO: “l’ammontare del reddito, al lordo di eventuali ritenute subìte nello Stato estero in cui il reddito è stato prodotto”;

- ALIQUOTA %: “l’aliquota applicabile”;

- CREDITO IVCA: “il credito IVCA (Imposta sul valore dei contratti di assicurazione)”;

- OPZIONE TASSAZIONE ORDINARIA: “barrare la casella in caso di opzione per la tassazione ordinaria”, “in tal caso, per i proventi derivanti dalla partecipazione ad organismi di investimento collettivo in valori mobiliari di diritto estero compete il credito per le imposte eventualmente pagate all’estero”, “l’opzione per la tassazione ordinaria non può essere esercitata qualora gli utili di fonte estera siano derivati da partecipazioni non qualificate”;

- PROVENTI PARTICOLARI: “va barrata se trattasi dei proventi di cui al comma 1 dell’articolo 26-quinquies del d.P.R. numero 600 del 1973”, relativi agli OICR;

- ECCEDENZA DI VERSAMENTO A SALDO: “l’ammontare dell’eccedenza di versamento a saldo”.

-

Fattura elettronica: dal 20.03 diventa libero il servizio di consultazione

Con il Provvedimento n. 105669 dell'8 marzo 2024 le Entrate vanno a modificare il precedente Provvedimento n 433608 del 24.11.2022 relativo alla fatturazione elettronica.

Si tratta in sintesi di applicare la norma introdotta dal Dl Anticipi o collegato fiscale relativamente alle cosiddette e-fatture col consumatore finale e alla relativa possibilità di consultazione delle stesse con il servizio dell'agenzia delle entrate.

Vediamo le novità decorrenti dal 20 marzo.

Fattura elettronica: diventa libero il servizio di consultazione per le B2C

Le entrate ricordano che il provvedimento del Direttore dell’Agenzia delle entrate n. 433608 del 24 novembre 2022 ha sostituito integralmente le disposizioni del provvedimento del Direttore dell’Agenzia delle entrate del 30 aprile 2018 e successive modificazioni, recante le regole tecniche per l’emissione e la ricezione delle fatture elettroniche per le cessioni di beni e le prestazioni di servizi effettuate tra soggetti residenti o stabiliti nel territorio dello Stato e per le relative variazioni, utilizzando il Sistema di Interscambio, nonché per la trasmissione telematica dei dati delle operazioni di cessione di beni e prestazioni di servizi transfrontaliere e per l’attuazione delle ulteriori disposizioni di cui all’articolo 1 del decreto legislativo 5 agosto 2015, n. 127.

Il provvedimento del 24 novembre 2022 disciplina, tra l’altro, i servizi che l’Agenzia delle entrate mette a disposizione dei contribuenti, e degli intermediari appositamente delegati, al fine di agevolarli nell’adempimento degli obblighi in materia di fatturazione elettronica.

Tra questi, è prevista una specifica funzionalità, resa disponibile nell’area riservata del sito internet dell’Agenzia, che consente agli operatori IVA – o ai loro intermediari di cui all’articolo 3, comma 3, del d.P.R. 22 luglio 1998, n. 322 – nonché ai consumatori finali, la consultazione e l’acquisizione delle fatture elettroniche o dei loro duplicati informatici, previa adesione al servizio.

L’adesione espressa era necessaria in base a quanto previsto dall’articolo 1, comma 3, del citato decreto legislativo n. 127 del 2015, che disponeva che le fatture elettroniche emesse nei confronti dei consumatori finali fossero rese disponibili, su richiesta, a questi ultimi dai servizi telematici dell'Agenzia delle entrate.

L’articolo 4-quinquies, comma 4, del Collegato Fiscale ha modificato la disposizione, eliminando la necessità di una espressa richiesta di consultazione da parte del contribuente consumatore finale.

Venuto meno questo vincolo, e stante comunque la possibilità, per l’Agenzia delle entrate, di memorizzare i file delle fatture elettroniche fino al 31 dicembre dell'ottavo anno successivo a quello di presentazione della dichiarazione di riferimento ovvero fino alla definizione di eventuali giudizi, con il presente provvedimento si dispone la possibilità per tutti i contribuenti, siano essi operatori economici, persone fisiche o soggetti, diversi da persone fisiche, non titolari di partita IVA, di avvalersi del servizio di consultazione e acquisizione delle fatture elettroniche e dei loro duplicati informatici più agevolmente, senza la necessità di sottoscrivere un accordo di servizio.

Leggi anche E-fatture B2C: novità per la consultazione dal 2024

Le fatture elettroniche sono disponibili in consultazione fino al 31 dicembre del secondo anno successivo a quello di ricezione da parte del Sistema di Interscambio.

Viene inoltre, esplicitato che anche ai consumatori finali, come già avviene per gli operatori economici, sono messi a disposizione in consultazione i “dati fattura” (ossia un riepilogo dei dati fiscalmente rilevanti della fattura, ad eccezione di quelli relativi a natura, qualità e quantità dei beni e dei servizi oggetto dell’operazione di cui al comma 2, lettera g) dell’articolo 21 del d.P.R. n. 633 del 1972) fino al 31 dicembre dell’ottavo anno successivo a quello di presentazione della dichiarazione di riferimento.

La consultazione delle fatture elettroniche e dei “dati fattura” non è delegabile, da parte del consumatore, ad un intermediario.

Infine, con il presente provvedimento, il servizio di registrazione dell’indirizzo telematico di consegna delle fatture elettroniche, già a disposizione dei soggetti IVA, viene esteso anche ai soggetti, diversi da persona fisica, non titolari di partita IVA.

Allegati: