-

Redditi PF 2024 e credito riacquisto casa: istruzioni

Il Modello Redditi PF 2024 da presentare per via telematica, va inviato entro il 15 ottobre 2024 ed è relativo all'anno di imposta 2023

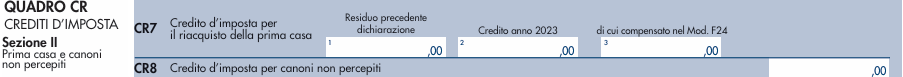

Tale modello accoglie nel fascicolo 1 il Quadro CR Crediti d’imposta che deve essere utilizzato per calcolare e/o esporre alcuni crediti d’imposta.

Tra questi vi è quello da indicare nel rigo CR7 con il credito di imposta per il riacquisto casa, vediamo come compilarlo.

Redditi PF 2024 e credito riacquisto casa: istruzioni

Il rigo CR 7 del quadro CR del Modello Redditi PF 2024 deve essere compilato se si è maturato un credito d’imposta a seguito del riacquisto della prima casa.

L’importo del credito d’imposta è pari all’ammontare dell’imposta di registro o dell’IVA corrisposta in relazione al primo acquisto agevolato; in ogni caso detto importo non può essere superiore all’imposta di registro o all’IVA dovuta in relazione al secondo acquisto.

Tale credito d’imposta spetta anche a coloro che hanno acquistato l’abitazione da imprese costruttrici sulla base della normativa vigente fino al 22 maggio 1993 (e che quindi non hanno formalmente usufruito delle agevolazioni per la “prima casa”), purché dimostrino che alla data di acquisto dell’immobile ceduto erano comunque in possesso dei requisiti necessari in base alla normativa vigente in materia di acquisto della c.d. “prima casa”, e questa circostanza risulti nell’atto di acquisto dell’immobile per il quale il credito è concesso.

Attenzione al fatto che, questo rigo, non deve essere compilato da coloro che hanno già utilizzato il credito di imposta:

Attenzione al fatto che, questo rigo, non deve essere compilato da coloro che hanno già utilizzato il credito di imposta:- in diminuzione dell’imposta di registro dovuta sull’atto di acquisto agevolato che lo determina;

- in diminuzione delle imposte di registro, ipotecarie e catastali, ovvero delle imposte sulle successioni e donazioni dovute sugli atti e sulle denunce presentati dopo la data di acquisizione del credito.

L’articolo 1, comma 55, della legge di stabilità 2016 dispone che l’agevolazione può essere fruita anche quando la vendita della prima casa posseduta avviene entro un anno dalla data del nuovo acquisto. Quindi, si ha il credito d’imposta:

- a) sia nella situazione della alienazione anteriore di non oltre un anno a un nuovo atto di acquisto agevolato;

- b) sia nella situazione in cui l’alienazione della casa già posseduta avvenga entro l’anno successivo al nuovo acquisto agevolato.

Il rigo CR7 va compilato come segue:

- Colonna 1 (Residuo precedente dichiarazione): riportare il credito d’imposta per il riacquisto della prima casa che non ha trovato capienza nell’imposta risultante dalla precedente dichiarazione,

- Colonna 2 (Credito anno 2023): riportare il credito d’imposta maturato nel 2023, spettante ai soggetti che si trovano nelle seguenti condizioni:

- nel periodo compreso tra il 1° gennaio 2023 e la data di presentazione della dichiarazione hanno acquistato un immobile usufruendo delle agevolazioni prima casa;

- l’acquisto è stato effettuato entro un anno dalla vendita di altro immobile acquistato usufruendo delle agevolazioni prima casa oppure se la vendita dell’altro immobile acquistato usufruendo dell’agevolazione prima casa è effettuata entro un anno dall’acquisto della nuova prima casa;

- non siano decaduti dal beneficio prima casa.

-

Concordato preventivo biennale: flat tax sui redditi incrementali

Il Legislatore si è reso conto quanto il Concordato preventivo biennale, nella sua formulazione attualmente in vigore, rappresenti uno strumento poco appetibile per il contribuente.

La questione era stata evidenziata dalle associazioni di categoria e dagli ordini professionali.

Constatato l’alto rischio di flop, per uno strumento che non presenta abbastanza incentivi per accettare un surplus di costi che è certo, in un contesto macroeconomica che è incerto, il Governo, prima della pausa estiva, vuole mettere mano ad alcuni meccanismi di funzionamento del Concordato preventivo biennale, per aumentarne l’appetibilità per il contribuente.

Le modifiche in discussione, che recepiscono i pareri delle commissioni parlamentari competenti, a causa delle tempistiche di approvazione, della pausa estiva e delle scadenze programmate per accettare la proposta, possibilmente saranno le ultime per quest’anno.

In questo contesto, quindi, si cerca di trovare una soluzione, quella soluzione che potrebbe risollevare le sorti di un provvedimento molto rappresentativo per il Governo in carica, ma che, da subito, ha incontrato le perplessità dei commentatori e degli operatori.

Tassazione sostitutiva sugli incrementi reddituali

La misura che dovrebbe cambiare il destino del provvedimento interessa il costo fiscale dell’operazione, al fine di aumentare l’appetibilità dello strumento per il contribuente.

Attualmente, accettando la proposta di Concordato preventivo biennale, il contribuente accetta di versare imposte e contributi su un reddito figurativo superiore a quello realizzato nell’anno in cui si accetta la proposta.

La novità in discussione si basa sulla possibilità di applicare una tassazione sostitutiva non progressiva, quella che ormai gergalmente e impropriamente viene chiamata flat tax, agli incrementi reddituali scaturenti dall’adesione al Concordato preventivo biennale.

L’imposta sostitutiva dovrebbe avere una aliquota inferiore sia alle aliquote progressive dell’Irpef previste a parità di reddito, sia all’unica aliquota dell’Ires: come detto, l’obiettivo è di rendere più appetibile l’adesione al Concordato riducendo il carico fiscale.

Fondamentalmente il contribuente verserebbe l’Irpef o l’Ires, nella sua forma regolare, per una parte di reddito, e una imposta sostitutiva, ad aliquote minori, per un’altra parte del reddito figurativo, quello incrementativo.

La misura dovrebbe interessare sia i soggetti ISA che i contribuenti in regime forfetario, e la fattibilità dipenderà anche dal costo della copertura finanziaria del provvedimento.

Di certo questa ipotesi può costituire uno stimolo per coloro i quali ipotizzano di poter effettivamente conseguire i redditi concordati, ma meno per coloro i quali hanno una prospettiva di stagnazione.

Inoltre, i soggetti Ires o in generale i contribuenti che non sono obbligati al versamento dei contributi previdenziali, con ogni probabilità, saranno più sensibili alla novità, proprio per il fatto che, non essendo obbligati al versamento dei contributi previdenziali, potranno godere di un maggiore guadagno fiscale rispetto a coloro che invece ne sono soggetti: il fatto è che l’ipotesi in commento incide appunto solo sull’imposta e non sui contributi, che reteranno dovuti in misura piena anche per la parte incrementale, dato che la base imponibile resta invariata.