-

Fondo perduto piscine e impianti sportivi 2024: possibile modificare l’IBAN dal 1° luglio

Con Avviso del Dipartimento dello sport, si comunica che a partire dalle ore 12.00 del prossimo 1° luglio le ASD/SSD beneficiarie del contributo a fondo perduto per la gestione di impianti natatori e di impianti sportivi diversi dai natatori di cui al D.P.C.M. del 24 marzo 2023 potranno accedere alla piattaforma attivata dal Dipartimento, raggiungibile al link:

- https://avvisibandi.sport.governo.it/,

- al solo scopo di modificare i dati dell’iban entro il termine di 20 giorni decorrenti dalla pubblicazione di questo avviso, ovvero dal 26 giugno.

Fondo perduto piscine e impianti sportivi 2024: avviso per modifiche IBAN

Il Dipartimento, nello stesso avviso del 26 giugno ha precisato che nessun adempimento è richiesto qualora l’IBAN non sia cambiato.

Inoltre, si comunica che l'erogazione avverrà comunque in maniera automatica nei confronti dei beneficiari dei contributi di cui al D.P.C.M. del 24 marzo 2023 in base a quanto stabilito dagli articoli 3 e 4 del decreto di riparto del Ministro per lo Sport e i Giovani di concerto con il Ministro dell’Economia e delle Finanze dell’11 aprile 2024.

- I soggetti interessati a richiedere maggiori informazioni possono anche rivolgersi a seguente indirizzo: supporto.avvisibandi@coninet.it.

indicato dal Dipartimento.

-

Finanziamenti Apicoltura 2025-2026: il MASAF pubblica gli importi

Il Ministero dell'Agricoltura ha pubblicato le regole, con Decreto per la Ripartizione dei finanziamenti in Apicoltura per il periodo 2025-2026.

Visto che, con il Decreto Ministeriale n. 0278467, del 30 maggio 2023, si recano le norme a sostegno del settore dell'apicoltura, “Modifica del decreto 30 novembre 2022, n. pubblicato il 24/07/2023 sulla G.U.R.I. n. 171 -Serie Generale, e considerato che la campagna apistica 2026 decorre dal 1° luglio 2025 al 30 giugno 2026 e che l’anno finanziario FEAGA decorre dal 16 ottobre al 15 ottobre dell’anno seguente, con il decreto MASAF del 14 giugno 2024 si prevede la ripartizione del finanziamento per la campagna 2026.

Finanziamenti Apicoltura 2025-2026: il MASAF pubblica gli importi

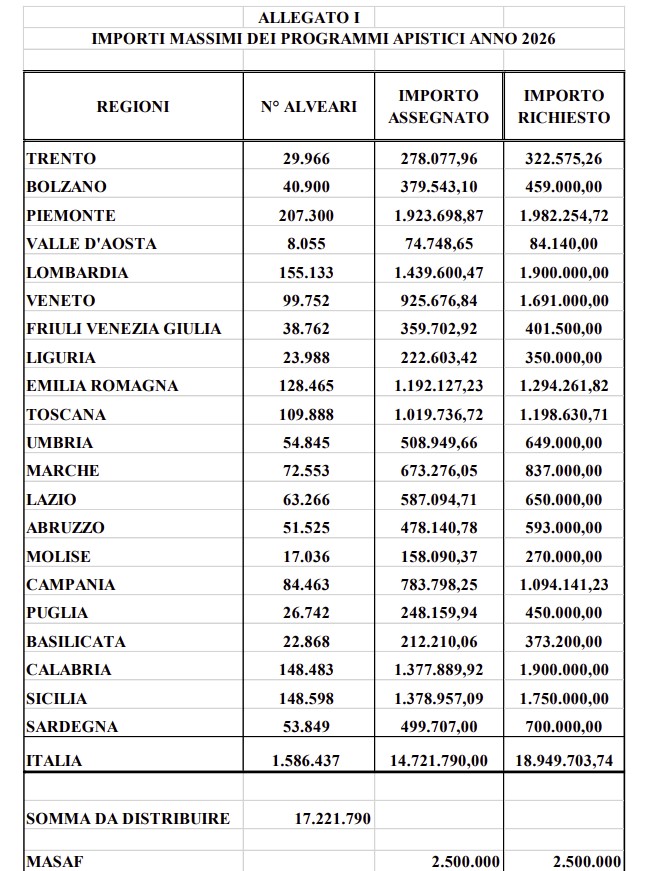

In dettaglio, con il decreto 14 giugno 2024 del MASAF, ritenuto, nelle more della definizione del procedimento di cofinanziamento nazionale, di procedere alla tempestiva ripartizione, tra gli Enti partecipanti, dell’importo complessivo di € 17.221.790,00 di cui € 5.166.537,00 a carico del FEAGA ed € 12.055.253,00 a carico del Fondo di rotazione, di cui alla legge 16 aprile 1987, n. 183, al fine di consentire agli Enti interessati di poter avviare le rispettive procedure per l’assegnazione dei fondi del Programma, si prevede la ripartizione del Programma italiano per gli aiuti al settore dell’apicoltura riportata nell’allegato I.

Allegati:

-

Compensazioni in F24 dal 1 luglio: chiarimenti ADE sulle novità

Con Circolare n 16 delle Entrate datata 28 giugno vengono indicati chiarimenti sulle novità che scattano da oggi 1 luglio per le compensazioni in F24.

In particolare, si forniscono le istruzioni operative per garantirne l’uniformità di azione per:

- 1. l’obbligo generalizzato di effettuare la compensazione dei crediti per mezzo dei servizi telematici messi a disposizione dall’Agenzia delle entrate (articolo 1, comma 95, della legge di bilancio 2024), anche con riferimento ai crediti maturati nei confronti dell’Istituto nazionale della previdenza sociale e dell’Istituto nazionale per l’assicurazione contro gli infortuni sul lavoro (leggi anche Compensazione crediti INPS e INAIL: limiti e novità 2024 ;

- 2. l’esclusione, a decorrere dal 1° luglio 2024, dalla facoltà di avvalersi della compensazione dei crediti in presenza di iscrizioni a ruolo per imposte erariali e relativi accessori, nonché di carichi affidati all’agente della riscossione relativi ad atti comunque emessi dall’Agenzia delle entrate in base alle norme vigenti, ivi compresi quelli per atti di recupero emessi di importo complessivamente superiore a 100.000 euro.

Si segnala che la circolare contiene utili esempi esemplificativi.

Nuove compensazioni in F24 dal 1 luglio: obbligo di usare i servizi ADE

La Circolare n 16/2024 ricorda che l’articolo 11 del d.l. n. 66 del 2014, rubricato “Riduzione dei costi di riscossione fiscale”, prevede, anche per finalità di controllo, specifiche modalità di trasmissione dei modelli di pagamento F24 comprendenti crediti da compensare.

In particolare, in base alle disposizioni previgenti all’applicazione della norma in commento, i versamenti di cui all’articolo 178 del decreto legislativo 9 luglio 1997, n. 241, sono effettuati:

- esclusivamente mediante i servizi telematici messi a disposizione dall’Agenzia delle entrate, nel caso in cui il saldo finale sia di importo pari a zero (cosiddetti “modelli F24 a saldo zero”);

- anche mediante i servizi telematici messi a disposizione dagli intermediari della riscossione convenzionati con l’Agenzia delle entrate, nel caso in cui il saldo finale sia di importo positivo.

Per effetto delle modifiche apportate a tale norma dal comma 95 dell’articolo 1 della legge di bilancio 2024, tutti i versamenti unitari da effettuare mediante l’utilizzo di crediti in compensazione, a decorrere dal 1° luglio 2024 , devono essere eseguiti «esclusivamente mediante i servizi telematici messi a disposizione dall’Agenzia delle entrate».

La norma in commento, pertanto, estende – a partire dal 1° luglio 2024 – l’obbligo di utilizzo dei soli servizi telematici messi a disposizione dall’Agenzia delle entrate per tutti i versamenti unitari da effettuare per mezzo della compensazione di crediti di qualsiasi natura e importo.

L’obbligo sussiste, quindi, anche nel caso in cui la compensazione dei crediti con i debiti sia solo parziale, con modello F24 non a “saldo zero”.

Deve ritenersi che tale obbligo si estenda anche alla compensazione “verticale”, che interviene nell’ambito dello stesso tributo (ad esempio “acconti IRES con saldi IRES a credito”), nel caso in cui questa venga esposta nel modello F24.

In caso di delega con compensazione e saldo maggiore di zero, pertanto, laddove la stessa venga eseguita in data uguale o successiva al 1° luglio 2024, potranno essere utilizzati solo i servizi telematici messi a disposizione dall’Agenzia delle entrate, non rilevando:

- l’eventuale prenotazione effettuata entro il 30 giugno 2024 tramite i servizi telematici messi a disposizione dagli intermediari della riscossione convenzionati;

- l’eventuale invio del modello F24 all’intermediario in data anteriore al 1° luglio 2024.

Rientra, inoltre, nell’obbligo generalizzato di utilizzo dei servizi telematici messi a disposizione dall’Agenzia delle entrate la delega con compensazione e saldo maggiore di zero eseguita il 1° luglio 2024, per effetto del rinvio del termine di versamento del 30 giugno 2024 (che quest’anno scade la domenica) al primo giorno lavorativo successivo, secondo quanto previsto dall’articolo 7, comma 1, lettera h), del decreto-legge 13 maggio 2011, n. 70.

Nuove compensazioni in F24 dal 1 luglio: le somme che rilevano per il limite dei 100mila euro

L’articolo 1, comma 94, lettera b), della legge di bilancio 2024 ha introdotto – con decorrenza dal 1° luglio 2024 – il comma 49-quinquies all’articolo 37 del d.l. n. 223 del 2006, che stabilisce un limite all’utilizzo in compensazione dei crediti di cui all’articolo 17 del d.lgs. n. 241 del 1997, ulteriore rispetto al vigente divieto di compensazione di cui all’articolo 31, comma 1, del decreto-legge 31 maggio 2010, n. 78, convertito, con modificazioni, dalla legge 30 luglio 2010, n. 122 .

La richiamata disposizione di cui al comma 49-quinquies dell’articolo 37 del d.l. n. 223 del 2006 è stata successivamente sostituita ad opera del comma 2 dell’articolo 4 del decreto Agevolazioni, con decorrenza sempre dal 1° luglio 2024.

La nuova formulazione del citato comma 49-quinquies, in particolare, stabilisce che, in deroga all’articolo 8, comma 1, della legge 27 luglio 2000, n. 212 (Statuto dei diritti del contribuente) , «per i contribuenti che abbiano iscrizioni a ruolo per imposte erariali e relativi accessori, nonché iscrizioni a ruolo o carichi affidati agli agenti della riscossione relativi ad atti comunque emessi dall’Agenzia delle entrate in base alle norme vigenti, ivi compresi quelli per atti di recupero emessi ai sensi dell’articolo 1, commi da 421 a 423, della legge 30 dicembre 2004, n. 311, e dell’articolo 38-bis del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, per importi complessivamente superiori a euro 100.000, per i quali i termini di pagamento siano scaduti e non siano in essere provvedimenti di sospensione, è esclusa la facoltà di avvalersi della compensazione di cui all’articolo 17 del decreto legislativo 9 luglio 1997, n. 241, fatta eccezione per i crediti indicati alle lettere e), f) e g) del comma 2 del medesimo articolo 17. La previsione di cui al primo periodo non opera con riferimento alle somme oggetto di piani di rateazione per i quali non sia intervenuta decadenza. Sono fatte salve le previsioni di cui al quarto periodo dell’articolo 31, comma 1, del decreto-legge 31 maggio 2010, n. 78, convertito, con modificazioni, dalla legge 30 luglio 2010, n. 122. Qualora non siano applicabili le disposizioni di cui al primo periodo, resta ferma l’applicazione del citato articolo 31 del decreto-legge 31 maggio 2010, n. 78. Si applicano le disposizioni dei commi 49-ter e 49-quater ai meri fini della verifica delle condizioni di cui al presente comma».

Le entrate specificano che ai fini del raggiungimento della soglia di 100.000 euro, rilevano gli importi relativi ai carichi affidati all’agente della riscossione concernenti le imposte erariali e i relativi accessori, quelli affidati all’agente della riscossione relativi ad atti comunque emessi dall’Agenzia delle entrate in base alle norme vigenti, ivi comprese le somme oggetto degli atti di recupero.

A titolo esemplificativo, vi rientrano:

a) le imposte dirette, l’imposta sul valore aggiunto, l’imposta di registro e le altre imposte indirette;

b) le somme recuperate a fronte dell’utilizzo, in tutto o in parte, in compensazione, dei crediti non spettanti o inesistenti risultanti dagli atti di cui all’articolo 1, commi da 421 a 423, della legge n. 311 del 2004 emessi prima del 30 aprile 2024, e da quelli di cui all’articolo 38-bis del DPR n. 600 del 197326 , emessi a partire da tale data27;

c) le somme accessorie alle precedenti, come le sanzioni e gli interessi (esclusi quelli di mora e gli oneri di riscossione).

Tali importi contribuiscono al raggiungimento della citata soglia a condizione che per gli stessi:

- sia scaduto il termine di pagamento del debito;

- non siano in essere provvedimenti di sospensione di qualsiasi genere;

- non siano in essere piani di rateazione.