-

Acconto Irpef 2025: ricordiamo le novità in vista della scadenza del 31.10

In vista della scadenza del 31 ottobre per il Modello Redditi PF 2025 è bene ricordare che per la determinazione degli acconti è stato prevista una norma di salvaguardia contenuta nel DL n 55/2025 convertito in legge viene pubblicato nella GU n 141 del 21 giugno e in vigore dal giorno 22.

In particolare, è stato confermato che i lavoratori dipendenti e i pensionati senza redditi aggiuntivi non dovranno versare alcun acconto Irpef per il 2025.

Il decreto legge, adottato in via d’urgenza, introduce norme di coordinamento tra il decreto legislativo 30 dicembre 2023, n. 216, attuativo della delega sulla riforma fiscale, e la legge di bilancio per il 2025, confermando quanto già preannunciato dal Ministero dell’Economia e delle Finanze nel comunicato stampa n. 32 del 25 marzo 2025 che riportiamo di seguito.

Per quanto riguarda le persone fisiche, occorre verificare che gli acconti IRPEF dovuti per il 2025 siano stati correttamente indicati nel quadro RN secondo quanto richiesto dalle istruzioni al modello.

Acconto Irpef 2025: confermate le modalità di calcolo

La Legge n 19 giugno 2025 n. 86, di conversione del DL 23 aprile 2025 n. 55, conferma la correzione delle modalità di calcolo dell’acconto Irpef 2025, inizialmente errate per via del mancato coordinamento tra il DLgs. 216/2023 e la L. 207/2024.

Ricordiamo che l’art. 1 commi 1 e 2 del DLgs. n 216/2023 ha previsto, inizialmente per il solo 2024:

- riduzione degli scaglioni di reddito imponibile e delle relative aliquote IRPEF da quattro a tre,

- incremento da 1.880 a 1.955 euro della detrazione d’imposta per redditi di lavoro dipendente (escluse le pensioni) e alcuni redditi assimilati, per i contribuenti con un reddito complessivo non superiore a 15.000 euro, di cui all’art. 13 comma 1 lett. a), primo periodo, del TUIR.

Per il 2024 veniva applicata la seguente articolazione di scaglioni di reddito e di aliquote Irpef:

- fino a 28.000 euro, 23%;

- oltre 28.000 euro e fino a 50.000 euro, 35%;

- oltre 50.000 euro, 43%.

Con la messa a regime della disposizione, il testo dell’art. 1 comma 4 del DLgs. 216/2023 non era stato adeguato, continuando a disporre che, nella determinazione degli acconti dovuti ai fini dell’Irpef per i periodi d’imposta 2024 e 2025, dovesse essere assunta, quale imposta del periodo precedente, quella che si sarebbe determinata non applicando le disposizioni dei commi 1 e 2; di conseguenza, per la determinazione degli acconti in questione per il 2025 si sarebbe dovuto considerare la disciplina in vigore per l’anno 2023.

L’art. 1 del DL 55/2025 ora convertito in legge, ha modificato l’art. 1 comma 4 del DLgs. 216/2023, eliminando il riferimento al 2025 e mantenendo l’applicazione della disposizione solo per il 2024.

La norma prevede che, nella determinazione degli acconti dovuti ai fini Irpef per il periodo d’imposta 2024, si assuma, quale imposta del periodo precedente, quella che si sarebbe determinata non applicando le disposizioni dei commi 1 e 2.

Per il 2025, trovano quindi applicazione le regole ordinarie di determinazione degli acconti.

A tal fine in data 15 maggio scorso sono anche state corrette le istruzioni al modello redditi pf 2025 e la nuova versione delle istruzioni conferma che l’acconto va calcolato secondo le consuete modalità, potendo scegliere tra il metodo storico e quello previsionale, e, in caso di adozione del primo, procedendo al ricalcolo solo nei casi espressamente previsti.

-

Valore IMU aree fabbricabili: valutazione per quelle acquistate all’asta

Per le aree edificabili, la base imponibile IMU è rappresentata dal valore venale in comune commercio al 1° gennaio dell’anno di imposizione o alla data di approvazione degli strumenti urbanistici (art. 1, comma 746, L. 160/2019).

Questo valore venale deve essere determinato tenendo conto di fattori oggettivi, come:

- la zona territoriale;

- l’indice di edificabilità;

- la destinazione d’uso consentita;

- gli eventuali oneri per l’urbanizzazione;

- i prezzi di mercato per aree simili.

Una delle questioni più dibattute riguarda le aree acquistate tramite asta giudiziaria.

In questi casi, ci si chiede: il prezzo di aggiudicazione può coincidere con il valore venale da dichiarare ai fini IMU.

Valore IMU aree fabbricabili: il caso di quelle acquistate all’asta

La normativa non contempla esplicitamente il prezzo d’asta come parametro di riferimento, di conseguenza, la sua validità ai fini IMU è oggetto di interpretazioni giurisprudenziali contrastanti.

La giurisprudenza di legittimità e tributaria ha offerto nel tempo letture divergenti.

In alcune sentenze, la Cassazione ha escluso il prezzo di aggiudicazione tra i parametri validi per determinare la base imponibile IMU.

Secondo questa visione, il prezzo d’asta può risultare distorto da ribassi rilevanti dovuti alla necessità di vendere rapidamente, e non rispecchiare il reale valore di mercato (Cass. 17 maggio 2017, n. 12273).

Al contrario, altre pronunce (Cass. 24 settembre 2003, n. 14148; CGT Reggio Emilia, sent. 155/2/25) riconoscono valenza oggettiva al prezzo di aggiudicazione, in quanto:

- fissato in una procedura pubblica;

- basato su perizia del CTU;

- validato da organi giudiziari.

In queste sentenze si sottolinea come la procedura d’asta garantisca trasparenza, rendendo il prezzo un possibile riferimento attendibile.

Ciò premesso non è possibile dunque individuare una regola valida in assoluto, ma si ritiene che vada invece adottata una valutazione caso per caso.

In conclusone, se nell’asta giudiziaria in cui è stato acquistata l’area fabbricabile, non si sono verificate circostanze da rendere il prezzo difforme dal valore di mercato si dovrebbe potere fare riferimento al predetto prezzo per determinare la base imponibile IMU.

Il prezzo d'asta potrebbe ad esempio essere ritenuto idoneo nel caso in cui, ad esmepio, sia conforme alla perizia del CTU nell’ambito del pignoramento immobiliare, oppure similare a prezzi di aree edificabili con analoghe caratteristiche

- Senza categoria

Operatori di Cripto attività: nuove regole dal 1° gennaio

Il Governo nel consiglio dei ministri dell8 ottobre ha approvato un Dlgs in via preliminare che recepisce la direttiva DAC-8, introducendo l’obbligo di comunicazione e lo scambio automatico di dati sulle operazioni in cripto-attività da parte dei gestori, estendendo così l’ambito della cooperazione amministrativa internazionale nel settore fiscale.

Inoltre si amplia l’oggetto dello scambio d’informazioni ai meccanismi fiscali transfrontalieri che coinvolgono persone fisiche ad alto patrimonio netto. L’obiettivo è rafforzare la lotta all’evasione fiscale, in linea con gli standard internazionali, includendo anche le tasse e imposte non armonizzate.

Operatori di Cripto attività: nuove regole dal 1° gennaio

Dal 1° gennaio si allarga lo scambio automatico delle informazioni in ambito fiscale tra l’Italia e l’Ue.

Tutti i redditi previsti dalla direttiva del 2011 (redditi da lavoro, compensi per dirigenti, prodotti di assicurazione sulla vita, pensioni e proprietà e redditi immobiliari, fino ad oggi erano invece solo due tipologie a scelta) entrano nell'ambito delle informazioni da fornire.

Lo schema di decreto di recepimento della direttiva “Dac 8” n 2226 del 2023, in linea con la normativa MICAR, spinge sulla reportistica fiscale per gli exchanger.

Gli obblighi di trasmissione dati diventano estremamente dettagliati, superando quelli previsti dal collaudato Common Reporting Standard (Crs) sullo scambio automatico.

Ciò andrà ad incidere in modo significativo sugli standard di trasparenza e verifica del mondo cripto, cornice che va anche oltre le raccomandazioni del Gafi ossia Gruppo di azione finanziaria, soddisfatte dalla licenza a operare rilasciata da un’autorità statale, dalla trasparenza fiscale e dal corretto approccio antiriciclaggio.

A partire dal 1° gennaio 2026, tutti i prestatori di servizi per le cripto-attività saranno tenuti a comunicare annualmente all’agenzia delle Entrate un set di informazioni molto complesso:

- dati angrafici

- dati fiscali

- natura delle operazioni

Attenzione al fatto che il termine per ottenere l’autorizzazione a operare secondo la normativa Micar è fissato al 31 dicembre 2025, scadenza che riguarda sia i nuovi operatori sia i già attivi sotto il precedente regime nazionale Oam, i quali dovranno regolarizzare la posizione per evitare interruzioni nell’operatività. Gli obblighi di reportistica scatteranno poi dal 1° gennaio 2026.

E' utile evidenziare che il Decreto legislativo approvato ieri consta di 19 articoli tra i quali l'art 7 evidenzia che i Prestatori di servizi per le cripto-attività con obbligo di comunicazione sono soggetti i seguenti:

- a) i prestatori di servizi per le cripto-attività con obbligo di comunicazione autorizzati, ai sensi dell’articolo 63 del regolamento (UE) 2023/1114, dallo Stato ovvero autorizzati a prestare servizi per le cripto-attività nel territorio dello Stato a seguito di notifica ai sensi dell’articolo 60 del medesimo regolamento (UE) 2023/1114;

- b) i prestatori di servizi per le cripto-attività con obbligo di comunicazione, diversi da quelli indicati alla lettera a), che sono:

- 1) entità o persone fisiche residenti ai fini fiscali nel territorio dello Stato;

- 2) entità costituite o organizzate in base a disposizioni nazionali e aventi la personalità giuridica o soggette all’obbligo di presentazione della dichiarazione dei redditi nel territorio dello Stato;

- 3) entità gestite nello Stato;

- 4) entità o persone fisiche che hanno una sede abituale di attività nel territorio dello Stato.

Si attende il seguito dell'iter di approvazione definitiva per maggiore dettaglio delle attese novità con decorrenza 2026.

-

Web tax: ecco il codice tributo per versare l’acconto entro il 30.11

Pubblicato il codice tributo per la web tax con la Risoluzione n 55/2025

Ricordiamo che in origine la web tax italiana, chiamata Digital Service Tax (o meglio Imposta sui Servizi Digitali), era nata con l’obiettivo di portare a tassazione una parte dei proventi realizzati in Italia da parte delle cosiddette Big tech, le multinazionali operanti su internet, le quali, grazie alle loro capacità di pianificazione fiscale, secondo buona parte dell’opinione pubblica, di solito non pagano una quantità sufficiente di imposte nei territori in cui i profitti sono effettivamente realizzati.

Così, per legare il versamento delle imposte alla territorialità dei ricavi, è nata la web tax italiana, una imposta che si applica non agli utili, ma ai ricavi realizzati nel territorio dello stato italiano dalla vendita di servizi digitali, nella misura del 3% da versarsi all’erario.

La discriminante fondamentale di questa impostazione era la previsione che l’imposta doveva applicarsi solo alle imprese che realizzavano almeno 750 milioni di ricavi globali di cui almeno 5,5 milioni derivanti dalle vendita di servizi digitali in Italia.

Il fatto di vincolare l’applicazione dell’imposta a un limite di ricavi di una certa consistenza, limitava l’applicazione dell’imposta se non alle sole big tech, almeno alle aziende di maggiore dimensione.

La limitazione applicativa costituiva un elemento fondamentale della logica dell’imposta, in quanto questa tassazione, oltre a fare l’interesse dell’erario, doveva servire anche a mitigare una distorsione del mercato, dato che le imprese di maggiore dimensione, in questo settore, grazie alle loro capacità di pianificazione fiscale, spesso godono di un vantaggio competitivo rispetto a quelle di minore dimensione.

Però una piccola ma fondamentale modifica alla normativa di riferimento, prevista dalla di Legge di bilancio, rischia di cambiare radicalmente questo paradigma, invertendolo, a svantaggio delle imprese di minore dimensione.

Web Tax: cosa prevede la bozza di Legge di bilancio 2025

Il comma 1 dell’articolo 4 della bozza di Legge di bilancio 2025, modificando il comma 36 dell’articolo 1 della Legge 145/2018, semplicemente elimina il limite di ricavi all’applicazione della web tax, la quale, così, diviene una imposta sui ricavi a cui sono soggette tutte le imprese operanti nella vendita di servizi digitali attraverso internet.

Con decorrenza a partire da gennaio 2026.

La differenza è sostanziale perché tutte le imprese, anche le più piccole, e persino le start up ancora in perdita, che vorranno vendere servizi digitali in Italia, dovranno versare una imposta del 3% sui ricavi delle vendite.

In questo modo la nuova versione della web tax, che nasceva per ridurre il vantaggio competitivo delle multinazionali dei servizi digitali e costruire un ecosistema più competitivo, rischia di perdere di vista il suo obiettivo originario e di offrire un vantaggio competitivo proprio alle big tech.

Infatti una imposta sui ricavi, che prescinde dalla realizzazione di utili, risulterà più sostenibile per le imprese molto strutturate, possibilmente con un carico fiscale più tollerabile, grazie alle loro capacità di pianificazione fiscale. A svantaggio delle imprese di minore dimensione operanti solo in Italia e delle start up, che nelle fasi iniziali della loro vita presentano un equilibrio finanziario piuttosto precario.

Per un approfondimento sulle modalità operative di applicazione della web tax è possibile leggere l’articolo Web Tax al via: pubblicato il provvedimento con le regole operative.

Aggiornamento di gennaio 2025Con l'approvazione della Legge di bilancio per l'anno 2025 sono state effettivamente modificate le soglie dimensionali precedentemente previste per l'applicazione dell'imposta, ma in maniera tale da comportare un ambito applicativo diverso da quanto ipotizzato in sede di discussione, come descritto nel presente articolo.Infatti, la Legge di bilancio, come approvata in forma definitiva, ha confermato, al fine dell'applicazione dell'imposta, la precedente soglia di almeno 750 milioni di euro di ricavi globali, eliminando però quella di almeno 5,5 milioni di euro derivanti dalle vendita di servizi digitali in Italia.In conseguenza di ciò, dopo la modifica normativa, l'imposta si applicherà solo alle imprese che raggiungono la ragguardevole cifra di 750 milioni di ricavi a livello mondiale.Web tax: ecco il codice tributo per versare l’acconto entro il 30.11

Pubblicata la Risoluzione n 55 del 7 ottobre con il nuovo codice tributo: il “2703” per il versamento dell’acconto relativo alla digital services tax.

Il tributo grava sui ricavi derivanti da alcuni servizi digitali realizzati da imprese con una significativa presenza economica in Italia.

L’imposta sui servizi digitali, nota come digital services tax (Dst), è stata introdotta con la legge n. 145/2018 ed ha l’obiettivo di tassare i ricavi generati da specifici servizi digitali, come la pubblicità online o l’intermediazione su piattaforme digitali.

Ricordiamo che nel 2021, l’Agenzia delle entrate con provvedimento ha definito le modalità operative per il versamento dell’imposta, istituendo il codice tributo “2700” per il pagamento in un’unica soluzione tramite modello F24.

Con l’ultima legge di bilancio, la 207/2024 (articolo1, commi 21 e 22), la disciplina è stata modificata e il versamento della Dst deve avviene in due momenti:

- un acconto da assolvere entro il 30 novembre dell’anno solare, pari al 30% dell’imposta dovuta per l’anno precedente,

- un saldo da pagare entro il 16 maggio dell’anno successivo.

Tanto premesso, per consentire l’adempimento differenziato, l’Agenzia delle entrate ha istituito, come detto, il codice tributo “2703” per l’acconto e, nello stesso tempo ha ridenominato il vecchio codice “2700”, quello che serviva per il pagamento in un’unica soluzione, che ora serve per l’assolvimento del saldo della digital service tax.

Questi codici devono essere utilizzati nel modello F24 nella sezione “Erario”, indicando l’anno d’imposta di riferimento nel formato “AAAA”.

I soggetti non residenti, privi di conto corrente presso istituti italiani, possono effettuare il versamento tramite bonifico bancario in euro a favore del Bilancio dello Stato:

- IBAN: IT62J0100003245BE00000002PV

- Causale: codice fiscale, codice tributo, anno di riferimento.

-

Notifica cartelle nelle procedure fallimentari

Con Ordinanza 29 settembre 2025, n. 26313, la Cassazione ha riaffermato un principio fondamentale in tema di notifica delle cartelle di pagamento durante le procedure fallimentari.

Viene ribadito che la notifica delle cartelle esattoriali al solo curatore fallimentare non produce effetti nei confronti del fallito tornato “in bonis”.

Di conseguenza, la cartella notificata esclusivamente al curatore non comporta per il fallito, l’interruzione della prescrizione del credito tributario.

Sostanzialmente gli atti impositivi devono essere notificati in modo effettivo e diretto ai soggetti interessati.

Vediamo il caso di specie.

Notifica cartelle nelle procedure fallimentari

L’Agenzia delle Entrate e l’Agenzia delle Entrate – Riscossione hanno proposto ricorso per Cassazione, sostenendo che la presentazione dell’istanza di insinuazione al passivo fallimentare avesse interrotto la prescrizione, con effetti permanenti fino alla chiusura della procedura concorsuale (avvenuta nel 2011).

Secondo i ricorrenti, il termine prescrizionale decennale, nei confronti del soggetto fallito, sarebbe ricominciato a decorrere nel 2011 ed era stato interrotto tempestivamente con la notifica dell’atto impugnato del 2014.

La questione centrale riguardava, dunque, l’efficacia della notifica delle cartelle al solo curatore fallimentare e la possibilità per l’Amministrazione finanziaria di far valere l’interruzione della prescrizione nei confronti della contribuente tornata in bonis.

Con l’ordinanza n. 26313/2025, la Sezione tributaria della Cassazione ha respinto il ricorso delle Agenzie.

La Corte ha richiamato un principio già affermato in precedenza (Cass. n. 10760/2024):

“L’ente impositore che notifichi la cartella di pagamento al solo curatore fallimentare non può poi giovarsi di tale notificazione nei confronti del fallito tornato in bonis. Quest’ultimo, se riceve successivamente un atto che presuppone quella cartella, può contestarne la validità e la fondatezza, eccependo la prescrizione del credito.”

Poiché né l’ente impositore né l’agente della riscossione avevano dimostrato che la contribuente fosse venuta a conoscenza delle cartelle prima della notifica della proposta di compensazione, la Corte ha ritenuto fondata l’eccezione di prescrizione e ha confermato la sentenza della CTR.

-

Spese rappresentanza commercialista: inerenza per la deducibilità

Secondo l'Ordinanza n 26553/2025 la Cassazione ribadisce un importante principio per le spese di rappresentanza: sono indeducibili le spese per il commercialista se non dimostra la diretta riconducibilità all’attività professionale.

Vediamo il caso di specie giunto in Cassazione.

Spese rappresentanzacommercialista: deducibilità solo se provata l’inerenza

La deducibilità delle spese di rappresentanza è da sempre un terreno delicato per i professionisti.

La recente ordinanza della Corte di Cassazione n. 26553 del 2 ottobre 2025 ha ribadito un principio chiave: non basta che la spesa rientri astrattamente tra quelle deducibili, occorre dimostrare la concreta destinazione all’attività professionale.

Il caso deciso dalla Cassazione con l'Ordinanza n 26553/2025 trae origine da un avviso di accertamento notificato a un commercialista.

L’Agenzia delle Entrate aveva recuperato a tassazione alcune spese di rappresentanza, ritenute non inerenti. Secondo l’Ufficio, mancavano prove che collegassero tali spese ai clienti effettivamente destinatari degli omaggi.

Il professionista impugnava l’atto davanti al giudice tributario, ma sia in primo che in secondo grado il ricorso veniva respinto.

La Cassazione è stata adita per chiarire se la deducibilità fosse subordinata all’indicazione analitica dei clienti destinatari o meno.

La Corte ha ricordato che le spese di rappresentanza sono deducibili entro il limite dell’1% dei compensi percepiti.

Tuttavia, l’elemento decisivo è l’inerenza: spetta al professionista dimostrare che la spesa sia stata effettivamente sostenuta per finalità promozionali e professionali, e non personali.

Per la Cassazione non è sufficiente dimostrare che il bene rientri nella categoria delle spese di rappresentanza (es. opere d’arte, gioielli, omaggi di pregio) ma occorre fornire prova concreta della destinazione.

La valutazione spetta al giudice di merito e non può basarsi su semplici presunzioni di verosimiglianza.

Ricordiamo anche che per le spese di rappresentanza le percentuali di deducibilità sono:

- per i professionisti con il limite dell' 1% dei compensi annui,

- per le imprese le percentuali sono progressive in base ai ricavi (art. 108 TUIR).

-

Recupero dell’IVA indebitamente versata: chiarimenti Ade

L'art 30 del Decreto IVA definisce il sistema di recupero dell’IVA indebitamente versata.

In particolare, il comma 1 consente al soggetto passivo di presentare «domanda di restituzione dell'imposta non dovuta, a pena di decadenza, entro il

termine di due anni dalla data del versamento della medesima ovvero, se successivo, dal giorno in cui si è verificato il presupposto per la restituzione».

Il successivo comma 2 contempla, invece, il «caso di applicazione di un'imposta non dovuta ad una cessione di beni o ad una prestazione di servizi, accertata in via definitiva dall'Amministrazione finanziaria», prevedendo che, in tale ipotesi, «la domanda di restituzione può essere presentata dal cedente o prestatore entro il termine di due anni dall'avvenuta restituzione al cessionario o committente dell'importo pagato a titolo di rivalsa».

In altri termini, la isciplina del rimborso dell’IVA, nel rispetto della neutralità dell’imposta, garantisce al cedente/prestatore la possibilità di ottenere il rimborso dell’imposta inizialmente versata all’Erario.Recupero dell’IVA indebitamente versata: chiarimenti Ade

Con la Risoluzione n 50 del 3 ottobre, a seguito di richieste di chiarimento pervenute, le Entrate hanno chiarito che la possibilità prevista dall'art 30 su indicato, è espressamente subordinata all’avvenuta restituzione al cessionario/committente dell’imposta indebitamente addebitata in fattura, imposta che lo stesso cessionario/committente deve aver restituito all’Erario a seguito di un accertamento definitivo.

Inoltre le norme richiamate sono da leggersi in combinato disposto con il successivo comma 3 del medesimo articolo 30-ter, a mente del quale «[l]a restituzione dell’imposta è esclusa qualora il versamento sia avvenuto in un contesto di frode fiscale».

Così, per riprendere l’esempio formulato nel quesito in cui il contratto di appalto di servizi sia stato riqualificato in contratto di somministrazione di lavoro a seguito dell’attività di controllo da parte degli uffici, e conseguentemente escluso il diritto alla detrazione dell’IVA collegata alle prestazioni afferenti al contratto, non essendo configurabile una prestazione dell’appaltatore imponibile ai fini IVA, non potrà darsi luogo ad alcuna restituzione dell’imposta.In sintesi, hnon avrà luogo la restituzione dell’IVA se, a seguito di accertamento, il rapporto contrattuale fra le parti venga riclassificato in ragione dell’invalidità del titolo giuridico da cui scaturiscono le prestazioni.

Nel caso di specie il contratto di appalto di servizi è stato riqualificato in contratto di somministrazione di lavoro, e non è ammesso il rimborso dell’imposta laddove l’operazione sia stata posta in essere in un contesto fraudolento.

-

Bonus formazione giovani agricoltori: percentuale al 100%

E' scaduto il 24 settembre il termine per l'invio delle domande per il bonus formazione giovani agricoltori.

Lo sportello aperto il 25 agosto scorso è stato regolamentato con il Provvedimento n. 305754 del 24 luglio 2025, delle Entrate che hanno pubblicato il modello e istruzioni per le richieste del credito d’imposta per le spese sostenute per la partecipazione a corsi di formazione attinenti alla gestione dell’azienda agricola da parte degli imprenditori agricoli di età superiore a 18 anni e sotto i 41 anni.

Il beneficio fiscale è pari all’80% delle spese sostenute nel 2024 e opportunamente documentate, fino a un importo massimo di 2.500 euro per ciascun beneficiario: scarica qui il Modello con le istruzioni

Le comunicazioni delle spese effettuate nel 2024 andava appunto inviata entro ill 24 settembre in via telematica.

Il credito d’imposta riconosciuto è cumulabile con altri aiuti di Stato e sarà utilizzabile a partire dal terzo giorno lavorativo successivo alla pubblicazione Provvedimento n 364506 del 3 ottobre che ha reso nota la percentuale massima fruibile, tenendo conto del limite di spesa complessivo previsto ovvero il 100%.

L’utilizzo è in compensazione tramite modello F24, da inviare solo attraverso i servizi telematici dell’Agenzia delle entrate, entro il secondo periodo d’imposta successivo a quello in cui le spese sono state sostenute.

Le Entrate pubblicheranno inoltre il codice tributo da utilizzare con risoluzione successiva.

Bonus giovani agricoltori: benificiari e spese ammesse

Possono beneficiare del contributo gli imprenditori agricoli in possesso dei seguenti requisiti:

- età superiore a 18 anni e inferiore a 41 anni compiuti alla data di sostenimento delle spese,

- che abbiano iniziato l’attività a decorrere dal 1° gennaio 2021.

Sono ammessi al credito solo i soggetti che svolgono attività individuate con codice della classificazione ATECO 2025 che inizia con 01.

Ai fini della agevolazione sono ammesse due tipi di spese:

- a) le spese per l’acquisizione di competenze, come corsi di formazione, seminari, conferenze e coaching, attinenti alla gestione dell’azienda agricola

- b) le spese di viaggio e soggiorno per la partecipazione a tali iniziative, fino a un importo massimo del 50% dell’ammontare delle spese agevolabili.

L’Iva è ammissibile all’agevolazione solo se rappresenta per il beneficiario un costo effettivo non recuperabile.

Le spese devono essere tracciabili e pertanto sostenute tramite conti correnti intestati al beneficiario e con modalità di pagamento che ne permettano l’immediata riconducibilità a fatture o ricevute.

Bonus giovani agricoltori: domande entro il 24 settembre

Il provvedimento delle entrate prevede che gli aventi dirittto possono inviare dal 25 agosto 2025 al 24 settembre 2025 in via telematica, la comunicazione per la fruizione dell’agevolazione, utilizzando l’apposito modello, nel quale devono essere indicati l’ammontare delle spese sostenute e il credito spettante.

Le comunicazioni devono essere inviate esclusivamente mediante il canale telematico dell’Agenzia delle entrate, direttamente dal beneficiario oppure avvalendosi di un soggetto incaricato della trasmissione della dichiarazione.

La trasmissione telematica della comunicazione è effettuata utilizzando esclusivamente il software denominato “GESTIONE AZIENDA AGRICOLA”.

Nella stessa finestra temporale e con le stesse modalità è possibile inviare una nuova comunicazione, sostitutiva della precedente, o presentare la rinuncia integrale al credito di imposta già comunicato.

Attenzione al fatto che si considera tempestiva anche la comunicazione trasmessa dal 20 settembre al 24 settembre 2025 ma scartata dal servizio telematico, purché ritrasmessa entro il 29 settembre 2025, con l’avvertenza che, in caso di scarto dell’intero file (ad esempio, per “codice di autenticazione non riconosciuto”, “codice fiscale del fornitore incoerente con il codice fiscale di autenticazione del file”, “file non elaborabile”) non è consentito l’invio della comunicazione oltre la data del 24 settembre 2025.

Bonus giovani agricoltori: come utilizzare il credito d’imposta

Il credito d’imposta riconosciuto è cumulabile con altri aiuti di Stato purché riguardino costi diversi o non comportino un doppio finanziamento e sempre che il cumulo non porti al superamento dell'intensità di aiuto o dell'importo di aiuto più elevati in caso di altri aiuti di Stato concessi o richiesti in relazione alle stesse tipologie di spese, nonché a causa del superamento del limite massimo degli aiuti “de minimis” concessi a un’impresa unica.

Sarà utilizzabile a partire dal terzo giorno lavorativo successivo alla pubblicazione del provvedimento che renderà nota la percentuale massima fruibile, tenendo conto del limite di spesa complessivo previsto.

L’utilizzo è in compensazione tramite modello F24, da inviare solo attraverso i servizi telematici dell’Agenzia delle entrate, entro il secondo periodo d’imposta successivo a quello in cui le spese sono state sostenute. Un apposito codice tributo verrà reso noto con specifica risoluzione dell’Agenzia.

Allegati: -

Bonus acquisto carta imprese editrici: domande dal 1° ottobre

Dal 1° ottobre è possibile presentare le domande per il bonus acquisto carta imprese editrici anno 2025.

Ricordiamo che con il Decreto del 9 luglio 2025 del Dipartimento per l’Informazione e l’Editoria è stato approvato l’elenco dei beneficiari 2024 del credito d’imposta previsto a favore delle case editrici iscritte al Roc (Registro operatori della comunicazione), per l’acquisto della carta necessaria per la stampa delle testate edite nel 2023. L’elenco è stato inviato all’Agenzia delle entrate.

Ricordiamo inoltre che si tratta del bonus riconosciuto in base alla Circolare n 2/2024 del Dipartimento per l'Editoria.

L’articolo 1, comma 319 della legge 30 dicembre 2023, n. 213 ha previsto che il credito d’imposta in favore delle imprese editrici di quotidiani e periodici di cui all’articolo 188 del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, è riconosciuto anche per gli anni 2024 e 2025, nella misura del 30 per cento delle spese sostenute per l’acquisto della carta utilizzata per la stampa delle testate edite, rispettivamente negli anni 2023 e 2024, ed entro il limite di 60 milioni di euro per ciascuno degli anni 2024 e 2025, che costituisce limite massimo di spesa.

La misura agevolativa è stata notificata alla Commissione europea che, con la decisione positiva C(2024) 4652 final del 4 luglio 2024, pubblicata sulla Gazzetta Ufficiale europea in data 14 agosto 2024, pronunciandosi sulla compatibilità della misura con le disposizioni normative europee sugli aiuti di Stato, ne ha autorizzato l’applicazione per gli anni 2024-2025.

Con la circolare n. 2 del 10 settembre 2024 si disciplinano le modalità attuative del suddetto credito d'imposta.

Bonus acquisto carta imprese editrici 2024-2025: i beneficiari

Possono accedere all’agevolazione le imprese editrici di quotidiani e periodici aventi i seguenti requisiti:

- a) la sede legale in uno Stato dell’Unione Europea o nello spazio economico europeo;

- b) la residenza fiscale ai fini della tassabilità in Italia ovvero la presenza di una stabile organizzazione sul territorio nazionale, cui sia riconducibile l’attività commerciale cui sono correlati i benefici;

- c) l’indicazione, nel Registro delle imprese, del codice di classificazione ATECO “58 ATTIVITA’ EDITORIALI” con le seguenti specificazioni:

- 58.13 (edizione di quotidiani)

- 58.14 (edizione di riviste e periodici);

- d) l’iscrizione al Registro degli Operatori della Comunicazione (ROC), istituito presso l’Autorità per le Garanzie nelle Comunicazioni; e) non essere sottoposte a procedure di liquidazione volontaria, coatta amministrativa o giudiziale.

Bonus acquisto carta imprese editrici 2024-2025: spese ammesse

Le spese ammesse all’agevolazione, per le due annualità, sono quelle sostenute rispettivamente nell’anno 2023 e nell’anno 2024 per l’acquisto della carta utilizzata per la stampa dei giornali quotidiani e dei periodici, non rientranti tra i prodotti editoriali espressamente esclusi ai sensi dell’articolo 4, comma 183, della L. 24 dicembre 2003, n. 3501 , e con l’esclusione della carta utilizzata per la pubblicazione di inserzioni pubblicitarie.

Le spese ammesse al credito devono risultare da certificazione rilasciata da soggetto iscritto nel Registro dei revisori legali e delle società di revisione, istituito presso il Ministero dell’economia e delle finanze, ai sensi dell’articolo 2, comma 1, del decreto legislativo 27 gennaio 2010, n. 39.

La certificazione, rilasciata dai soggetti abilitati sopracitati, deve riguardare le sole spese sostenute nell’anno 2023 e nell’anno 2024 per l’acquisto della carta utilizzata, rispettivamente, nei medesimi anni, per la pubblicazione dei giornali quotidiani e dei periodici che non rientrino tra i prodotti editoriali espressamente esclusi ai sensi dell’articolo 1, comma 183, della L. 24 dicembre 2003, n. 350, e calcolate al netto della spesa relativa all’acquisto della carta utilizzata per la pubblicazione di inserzioni pubblicitarie

Bonus acquisto carta imprese editrici 2024-2025: elenco beneficiari delle domane 2024

Le imprese editrici di quotidiani e periodici che intendono accedere al beneficio devono presentare domanda al Dipartimento per l’informazione e l’editoria, con le modalità di cui al punto 7. entro i seguenti termini:

- per l’anno 2024, dal 19 novembre al 19 dicembre 2024 (pubblicato l'elenco dei beneficiari che potranno beneficiare del credito in F24 utilizzando il codice tributo “6974”, istituito dall’Agenzia delle entrate con la Risoluzione n 19/2022)

- per l’anno 2025, dal 1° ottobre al 31 ottobre 2025.

La domanda è presentata, per ciascuna annualità, dal legale rappresentante dell’impresa esclusivamente per via telematica, attraverso un’apposita procedura disponibile nell’area riservata del portale impresainungiorno.gov.it, accessibile, previa autenticazione via Sistema Pubblico di Identità Digitale (SPID), Carta Nazionale dei Servizi (CNS) o Carta d’Identità Elettronica (CIE), cliccando sul link “Presidenza del Consiglio dei Ministri – Dipartimento per l’informazione e l’editoria” – “credito d’imposta per le spese per l’acquisto della carta” del menù “Servizi on line”

Allegati: -

Entratel per professionisti: come rigenerare il sistema

L'agenzia delle Entrate ha aggionarto la guida per la rigenerazione dell'ambiente Entratel per i professionisti.

Ricordiamo che gli intermediari, quali commercialisti, esperti contabili, consulenti del lavoro devono provvedere alla rigenerazione del proprio “ambiente di sicurezza Entratel” ossia le credenziali di cui ogni utente deve essere dotato per garantire:

- la propria identità,

- l’integrità dei dati trasmessi,

- la loro riservatezza.

Entratel per professionisti: come rigenerare il sistema, aggiornamento 2025

L’ambiente di sicurezza Entratel scade di regola ogni tre anni, decorrenti dal giorno in cui è stata ottenuta l’abilitazione o effettuato il precedente rinnovo.

Attenzione però al fatto che, anche se non è scaduto, l’ambiente di sicurezza va nuovamente generato in casi specifici.

In particolare, puer se non sono trascorsi i tre anni dalla attivazione, l'ambiente entratel va rigenarato se:

- non è stato conservato o si è danneggiato il supporto di memorizzazione sul quale, all’atto dell’abilitazione o del precedente rinnovo, sono state salvate le chiavi private di cifratura;

- è stata dimenticata la password di protezione.

La guida aggiornata al 2025 è composta dalle seguenti sezioni:

- Operazioni preliminari,

- Generazione ambiente di sicurezza,

- Ripristino ambiente di sicurezza,

- Risoluzione dei problemi.

Rigenerare Entratel per professionisti: operazioni preliminari

Viene evidenziato che per effettuare la generazione dell’ambiente di sicurezza, è necessario utilizzare l’applicazione “Entratel”, integrata all’interno del pacchetto “Desktop telematico”, disponibile:

- all’interno della sezione “Software” dell’area autenticata, seguendo il percorso “Servizi” > “Servizi di utility e verifica” > “Strumenti” > “Pacchetti software”;

- nel sito web dell’Agenzia delle entrate, raggiungibile dal seguente indirizzo: https://www.agenziaentrate.gov.it, seguendo il percorso “Tutti i servizi” > “Altri servizi”.

Prima di procedere con l’operazione di generazione dell’ambiente di sicurezza, è necessario impostare i seguenti parametri di configurazione dell’applicazione Entratel:

- percorso della cartella di archiviazione dei file telematici predisposti con i software di compilazione;

- percorso relativo alla cartella (creata sulla propria postazione di lavoro), all’interno della quale si intende memorizzare l’ambiente di sicurezza (in alternativa, qualora lo si preferisca, è possibile indicare il percorso di un dispositivo di memorizzazione portatile, ad es. chiavetta usb);

- dati di connessione (funzione riservata agli utenti con postazioni connesse ad un server proxy).

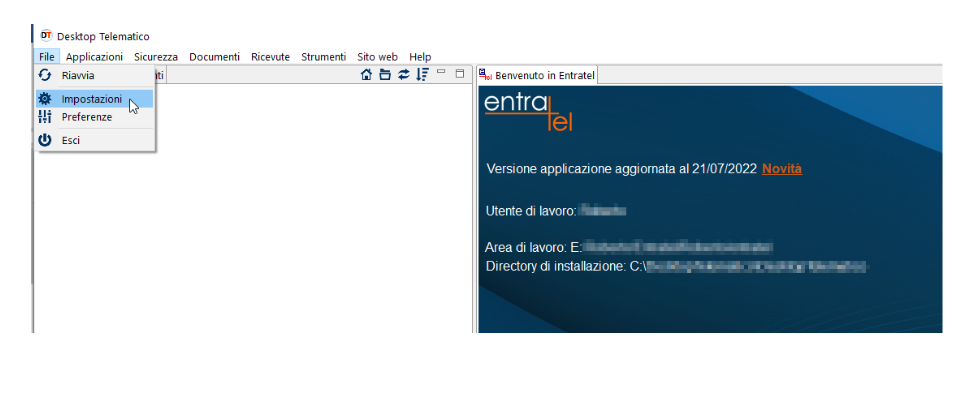

Per effettuare la suddetta operazione, è necessario:

1. Selezionare la voce “Impostazioni”, dal menu “File” dell’applicazione “Entratel”:

La guida come evidenziato riporta anche ua sezione di risoluzioni di eventuali problemi, pertanto si rimanda alla sua consultazione.

La guida come evidenziato riporta anche ua sezione di risoluzioni di eventuali problemi, pertanto si rimanda alla sua consultazione.