-

Tasso transazioni commerciali luglio-dicembre 2025

Il MEF con un comunicato pubblicato in GU del 14 luglio ha reso noto il tasso di riferimento per le transazioni commerciali.

In particolare, per il periodo 1° luglio-31 dicembre 2025 il tasso di riferimento nelle transazioni commerciali è pari al 2,15%.

In tal modo è stato fissato il saggio degli interessi da applicare a favore:

- del creditore nei casi di ritardo nei pagamenti nelle transazioni commerciali

- del creditore nei casi di ritardo nei pagamenti nelle transazioni.

Ricordiamo che ai sensi dell'art 5 del Dlgs n 231/2002 gli interessi moratori sono determinati nella misura degli interessi legali di mora.

Nelle transazioni commerciali tra imprese è consentito alle parti di concordare un tasso di interesse diverso, nei limiti previsti dall'articolo 7 dello stesso decreto.

Il tasso di riferimento è così determinato:

- a) per il primo semestre dell'anno cui si riferisce il ritardo, è quello in vigore il 1° gennaio di quell'anno;

- b) per il secondo semestre dell'anno cui si riferisce il ritardo, è quello in vigore il 1° luglio di quell'anno.

Il Ministero dell'economia e delle finanze dà notizia del tasso di riferimento, curandone la pubblicazione nella Gazzetta Ufficiale della Repubblica italiana nel quinto giorno lavorativo di ciascun semestre solare.

-

730/2025: le spese funebri

Il Modello 730 e il Modello Redditi PF 2025 contengono come ogni anno la sezione per detrarre le spese funebri.

In particolare, le spese funebri vanno indicate:

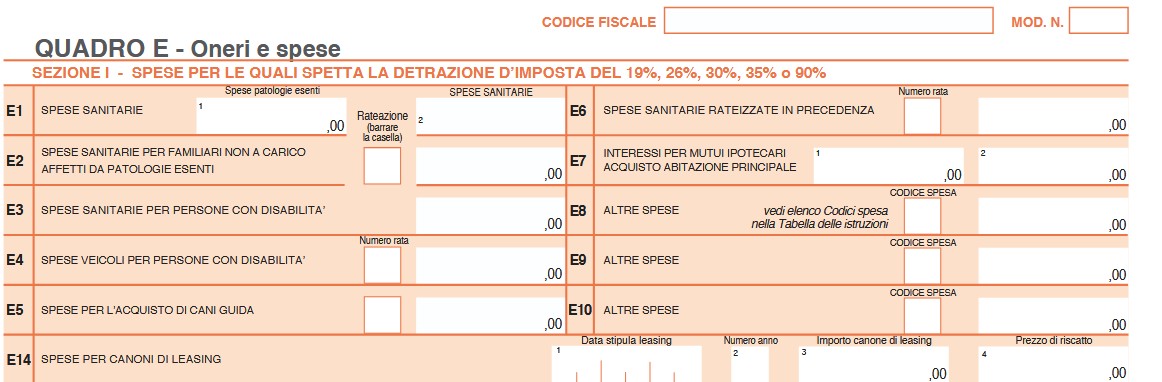

- nel rigo E8/E10, cod. 14 del Modello 730

- nei righi da RP8 a RP13, codice14 nel Modello redditi PF

Riepiloghiamo tutte le regole da seguire e elenchiamo la documentazione da conservare.

Spese funebri: istruzioni per il 730 e il Modello redditi 2025

Per le spese funebri, in dichiarzione, dall’imposta lorda si detrae un importo pari al 19 per cento da chiunque sostenute per la morte di persone, indipendentemente dall’esistenza di un vincolo di parentela con la persona deceduta.

Le spese funebri devono rispondere a un criterio di attualità rispetto all’evento cui sono finalizzate e sono pertanto escluse quelle sostenute anticipatamente dal contribuente in previsione delle future onoranze funebri come, ad esempio, l’acquisto di un loculo prima della morte (Risoluzione 28.07.1976 n. 944).

Si considerano spese funebri non solo quelle per le onoranze, ma anche quelle connesse al trasporto e alla sepoltura.

La detrazione spetta anche per le spese funebri sostenute all’estero acerte condizioni:- analogamente a quanto precisato nel caso di spese mediche sostenute fuori dal territorio nazionale, la documentazione in lingua originale comprovante tali spese sia corredata da una traduzione giurata in lingua italiana,

- tranne che non sia redatta in inglese, francese, tedesco o spagnolo, nel qual caso la traduzione può essere eseguita e sottoscritta dal contribuente.

La documentazione redatta in sloveno può non essere corredata da una traduzione italiana, se il contribuente è residente nella Regione Friuli Venezia Giulia e appartiene alla minoranza slovena.

Detrazione spese funibri: limiti 2025

La detrazione compete nel limite massimo di spesa di euro 1.550. Tale limite non è riferito al periodo d’imposta, ma a ciascun decesso.

Dall’anno di imposta 2020 la detrazione dall’imposta lorda per le spese funebri spetta per intero ai titolari di reddito complessivo fino a euro 120.000; in caso di superamento del predetto limite, la detrazione decresce fino ad azzerarsi al raggiungimento di un reddito complessivo pari a euro

240.000. Dall’anno d’imposta 2020 la detrazione per le spese funebri spetta a condizione che l’onere sia sostenuto con versamento bancario o postale ovvero mediante altri sistemi di pagamento “tracciabili”.

Devono essere comprese nell’importo anche le spese indicate nella CU 2025 (punti da 341 a 352) con il codice 14-Spese funebri: dove indicarle nel 730 e nel Modello Redditi 2025

Abbiamo detto che nei due modelli dichiarativie per il 2025 anno di imposta 2024 le spese funibri vanno indicata:

- nel rigo E8/E10, cod. 14 del Modello 730:

Per le spese funebri sostenute per la morte di persone, indipendentemente dall’esistenza di un vincolo di parentela con esse. L’importo, riferito a ciascun decesso, non può essere superiore a 1.550,00 euro.

Tale limite resta fermo anche se più soggetti sostengono la spesa.

Nel caso di più eventi occorre compilare più righi da E8 a E10 riportando in ognuno di essi il codice 14 e la spesa relativa a ciascun decesso.

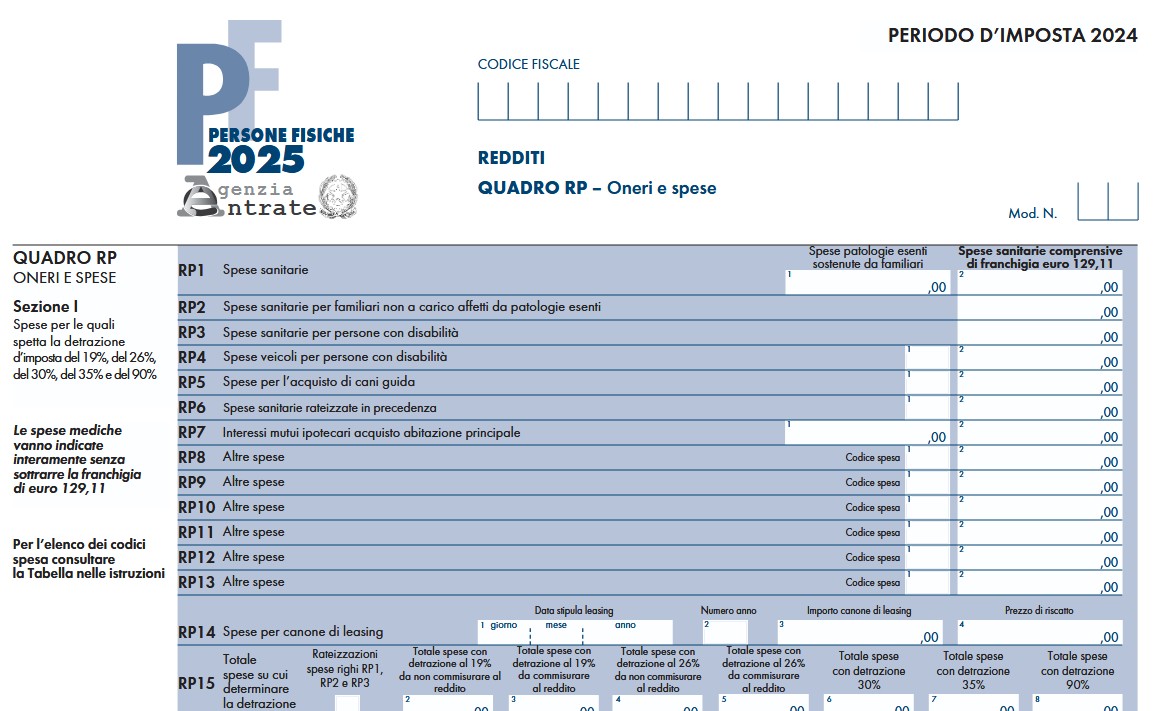

- nei righi da RP8 a RP13, codice14 nel Modello redditi PF:

Con il codice 14 indicare gli importi delle spese funebri sostenute per la morte di persone, indipendentemente dall’esistenza di un vincolo di parentela con esse. L’importo, riferito a ciascun decesso, non può essere superiore a 1.550,00 euro. Tale limite resta fermo anche se più soggetti sostengono la spesa. Nel caso di più eventi, occorre utilizzare più righi da RP8 a RP13 riportando in ognuno di essi il codice 14 e la spesa relativa a ciascun decesso.

L’importo deve comprendere anche le spese indicate con il codice 14 nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione

Unica.Detraibilità spese funebri 2025: la documentazione da controllare e conservare

Il contribuente dimostra l’utilizzo di sistemi di pagamento “tracciabili” mediante la relativa annotazione in fattura, ricevuta fiscale o documento commerciale, da parte del percettore delle somme che cede il bene o effettua la prestazione di servizio. In alternativa, l’utilizzo di sistemi di pagamento “tracciabili” può essere dimostrato mediante prova cartacea della transazione (ovvero tramite ricevuta della carta di debito o della carta di credito, copia bollettino postale, MAV, dei pagamenti con PagoPA, estratto conto, ecc.).

Se la spesa funebre è sostenuta da soggetti diversi dall’intestatario della fattura, affinché questi possano fruire della detrazione è necessario che nel documento originale di spesa sia riportata una dichiarazione di ripartizione della stessa sottoscritta anche dall’intestatario del documento -

Responsabilità solidale rappresentanti ASD: principio della Cassazione

La responsabilità fiscale del rappresentante legale delle associazioni sportive dilettantistiche (ASD)viene trattata nuovamente dalla Cassazione con l'Ordinanza n. 17576/2025.

Il provvedimento offre indicazioni chiare sul perimetro della responsabilità solidale del legale rappresentante, anche in caso di successione nella carica e rispetto a periodi d’imposta precedenti al suo mandato.

Responsabilità solidale rappresentanti ASD: principio della Cassazione

L’articolo 38 c.c. stabilisce che le obbligazioni assunte da associazioni non riconosciute, tra cui rientrano anche le ASD, ricadono in solido su chi ha agito in nome e per conto dell’ente.

Questo principio è stato per anni interpretato in chiave restrittiva, limitando la responsabilità ai soggetti effettivamente coinvolti nella gestione dell’associazione.

Tuttavia, la giurisprudenza più recente, incluso il caso oggetto della nuova ordinanza, amplia la portata della responsabilità, ponendo l’accento sull’adempimento degli obblighi tributari da parte del rappresentante legale, anche per annualità non direttamente gestite.

Nel caso sottoposto al giudizio della Suprema Corte, il Fisco aveva notificato un avviso di accertamento per IVA e IRES a carico di una ASD aderente al regime fiscale agevolato ex L. 398/1991, ma che risultava inadempiente sotto diversi profili:

- mancata tenuta delle scritture contabili previste dal regime opzionale,

- assenza di rendiconto economico e verbali del consiglio direttivo,

- violazioni formali e sostanziali delle regole associative.

L’accertamento è stato esteso al rappresentante legale dell’ente, in carica successivamente al periodo d’imposta contestato, il quale ha eccepito la mancanza di ingerenza nella gestione per quell’annualità.

Tuttavia, la Cassazione ha accolto il ricorso dell’Amministrazione finanziaria, richiamando un principio chiave:

- il rappresentante legale subentrante è tenuto a verificare e correggere eventuali omissioni pregresse, non potendosi limitare a invocare l’estraneità ai fatti.

La Corte ribadisce che, in ambito fiscale, vige il principio di autonomia del diritto tributario rispetto a quello civilistico.

Di conseguenza: "“Il rappresentante legale di un’associazione non riconosciuta risponde solidalmente anche per le violazioni fiscali pregresse, se non ha posto in essere le necessarie attività di verifica, rettifica e regolarizzazione.”

Tra queste attività rientrano:

- il controllo della correttezza delle dichiarazioni fiscali,

- l’eventuale presentazione di dichiarazioni integrative,

- la tenuta regolare della contabilità,

- la conservazione e messa a disposizione della documentazione

In assenza di tali azioni, il subentrante non può andare esente da responsabilità fiscale.

Va ricordato che la responsabilità fiscale ha natura autonoma rispetto a quella civile,v mentre quest’ultima richiede la prova di atti compiuti per conto dell’associazione, la responsabilità tributaria può sorgere anche in assenza di una condotta attiva, se il soggetto non ha adempiuto agli obblighi imposti dalle norme fiscali, tra cui la verifica e la correzione di eventuali errori dichiarativi.

-

Errori contabili: quali sono le novità approvate nel Correttivo

Il Decreto Correttivo approvato ieri 14 luglio in via preliminare, contiene molte novità per persone fisiche e imprese, si interviene per colmare alcune delle lacune del Decreto Ires-Irpes.

Relativamente alle imprese, sono state previste alcune novità di rielievo e tra queste si stabilisce per la correzione degli errori contabili, la correzione direttamente in bilancio solo per gli errori contabili non rilevanti, vediamo di seguito maggiori dettagli.

Errori contabili: quali sono le novità approvate nel Correttivo

Il decreto correttivo approvato dal Governo su Irpef e Ires interviene sul trattamento fiscale degli errori contabili prevedendo che la semplificazione si applichi solo per gli errori che in base ai principi contabili sono non rilevanti.

Per quanto riguarda gli errori rilevanti resta la soluzione della dichiarazione integrativa

L'art. 4 Trattamento fiscale della correzione degli errori contabili contiene modifiche che hanno ad oggetto la riformulazione delle disposizioni che consentono, a determinate condizioni, il riconoscimento fiscale della correzione degli errori contabili rilevata in bilancio, in applicazione delle regole contabili nazionali (OIC 29) e dei principi contabili internazionali IAS/IFRS (IAS 8).

La disposizione attua il criterio di delega di cui all’articolo 9, comma 1, lett. c), della legge 9 agosto 2023, n. 111, il quale prevede, tra l’altro, il “rafforzamento del processo di avvicinamento dei valori fiscali a quelli civilistici”.

Come evidenziato dalla relazione illustrativa i grandi gruppi imprenditoriali sono caratterizzati da una notevole molteplicità di rapporti giuridici e, soprattutto in relazione alle operazioni in corso alla fine dell’esercizio o che si concludono immediatamente prima della fine dell’esercizio, commettono errori nella contabilizzazione dei relativi componenti di reddito positivi e negativi.

Tali errori vengono commessi indifferentemente sia a proprio danno che a danno dell’Erario e riguardano, tipicamente, errori attinenti non solo alla competenza dei componenti positivi e negativi di reddito ma anche alla loro quantificazione.

La procedura di correzione, ai fini fiscali, di tali errori contabili – che, precedentemente, richiedeva la presentazione di una quantità considerevole di dichiarazioni integrative, con conseguente applicazione, in base alle circostanze del caso, delle relative sanzioni – è stata semplificata mediante la disciplina introdotta al quarto periodo dell’articolo 83 del TUIR e all’articolo 8, comma 1-bis, del decreto-legge 21 giugno 2022, n. 73, convertito, con modificazioni, dalla legge 4 agosto 2022, n. 122.

La nuova previsione normativa si propone di circoscrivere l’ambito applicativo riducendo le possibili aree di incertezza connesse all’individuazione delle tipologie di correzioni che rientrano nel relativo ambito di applicazione.

In linea generale, le correzioni i cui effetti sono rilevanti ai fini delle imposte sui redditi e dell’IRAP, fermo restando i limiti e le condizioni contenute nelle disposizioni in esame e di seguito descritte, possono riguardare la rappresentazione delle operazioni aziendali, intendendosi come tale la nozione di qualificazione, imputazione temporale e classificazione delle stesse, nonché la quantificazione dei relativi elementi patrimoniali e reddituali.

Rientrano tra gli errori anche le fattispecie in cui gli stessi consistono nella mancata rilevazione di alcuni dei predetti elementi.

Sono, dunque, esclusi dall’ambito di applicazione gli errori “rilevanti”.

Si tratta, della nozione di errori rilevanti definita, rispettivamente, nell’OIC 29 e nello IAS 8.

Per tali rettifiche contabili (come per quelle che non sono operate nei termini sotto riportati), dunque, resta ferma la necessità di presentare – sussistendone tutti i relativi requisiti e nei termini disciplinati – le relative dichiarazioni integrative.

Dall’insieme di quelli non rilevanti, inoltre, le uniche correzioni degli errori contabili i cui effetti sono riconosciuti, ai fini IRES e IRAP, sono solo quelle per le quali la correzione è effettuata:

- a) entro la data di chiusura dell’esercizio successivo a quello in cui i relativi elementi patrimoniali o reddituali sono stati erroneamente rilevati (si pensi, ad esempio, ad un costo iscritto erroneamente nell’anno 2024, la cui correzione va effettuata nel 2025);

- b) entro la data di chiusura dell’esercizio successivo a quello in cui i relativi elementi patrimoniali o reddituali, in assenza dell’errore, avrebbero dovuto essere rilevati (si pensi, ad esempio, ad un costo non iscritto nell’anno 2024, la cui correzione va effettuata nel 2025).

Resta, in ogni caso, fermo che tale correzione deve essere operata prima che l’impresa abbia avuto formale conoscenza o risultino avviati “accessi, ispezioni, verifiche o altre attività amministrative di accertamento” riguardanti gli elementi patrimoniali e reddituali oggetto della correzione o della rilevazione contabile non corretta.

E' bene specificare che il testo del decreto ha appena iniziato il suo iter di approvazione, si attendono i successivi step.

- Senza categoria

Trattamento IVA costi comuni professionisti: chiarimenti ADE

La Risposta n. 189/2025 dell’Agenzia delle Entrate affronta il caso di un avvocato che, a seguito dello scioglimento di una associazione professionale, ha continuato a condividere con i colleghi l’utilizzo dei locali, dei dipendenti e dei servizi dello studio, con successivo riaccredito pro quota dei costi sostenuti da uno dei professionisti.

In particolare, l’accordo stipulato tra le parti prevedeva che uno degli ex associati si facesse carico direttamente delle spese per:- personale dipendente,

- locazione e utenze,

- manutenzione, cancelleria, riviste,

- spese condominiali e vigilanza,

e che successivamente le stesse venissero riaddebitate analiticamente agli altri, secondo percentuali concordate.

Tra i professionisti è nato un contenzioso che ha portato alla nomina di un Consulente Tecnico d’Ufficio, incaricato di verificare l’inerenza e l’ammontare delle spese oggetto di rimborso.

Il professionista istante ha richiesto all’Agenzia se le somme dovute a seguito dell’ordinanza di ingiunzione, così come quelle per spese legali e interessi, dovessero essere:

- soggette a IVA, e in quale misura,

- fatturate analiticamente per voce di costo,

- trattate come riaddebito soggetto al regime del mandato senza rappresentanza

Inoltre, ha evidenziato la detraibilità dell’IVA, in caso di sua applicazione, in quanto spese inerenti all’attività professionale.

L'agenzia sinteticamente ha specificato che il riaddebito dei costi comuni dello studio non costituito in associazione professionale, anche analiticamente ricostruiti nell’ambito di un’Ordinanza del Tribunale, costituisce una somma imponibile ai fini IVA , invece sono esclusi da imposta gli interessi legali richiesti al professionista a fronte del ritardato pagamento del rimborso.

Vediamo gli ulteriori dettagli del chiarimento ADE.

Trattamento IVA costi comuni professionisti: chiarimenti ADE

Va evidenziatro che il recupero della somma è avvenuto in esecuzione di un’ordinanza ex art. 186-ter c.p.c., con emissione di atto di precetto.

L’Agenzia delle Entrate ha effermato che: “Le somme dovute per il riaddebito delle spese comuni non costituiscono il corrispettivo di un mandato, ma rappresentano a tutti gli effetti operazioni imponibili IVA.”

Di conseguenza il professionista che ha sostenuto le spese in prima battuta, deve emettere fattura soggetta a IVA con aliquota ordinaria del 22%, anche per gli importi oggetto dell’ordinanza di pagamento.

Viene confermata, inoltre, la non applicabilità dell’esenzione IVA ex art. 8, c. 35 L. 67/1988, in quanto non si tratta di un distacco di personale tra imprese, bensì di un riaddebito tra soggetti autonomi.

Con riferimento agli interessi legali riconosciuti nella sentenza, l’Agenzia richiama l’art. 15, comma 1, n. 1 del DPR 633/72, e conferma che: “Gli interessi moratori per ritardo nei pagamenti non concorrono alla formazione della base imponibile IVA”.

La funzione risarcitoria prevale su quella corrispettiva. Pertanto, l’IVA non va applicata né indicata in fattura per tali somme.

Sulla questione dell’IVA sulle spese legali da rifondere alla controparte, l’Agenzia ribadisce un principio consolidato: se il soggetto vittorioso è anch’esso soggetto passivo IVA e può detrarre l’imposta, il soccombente non è tenuto a rimborsare l’IVA relativa alla parcella del legale della controparte.

Tale approccio evita una doppia detrazione e riflette il principio di neutralità dell’imposta.

Secondo l'agenzia la circostanza che l’importo dovuto sia stato determinato dal CTU in base a una ricostruzione analitica, non muterebbe quindi la natura dei patti fra i professionisti, che pertanto non potrebbero essere riconducibili al mandato senza rappresentanza di cui all’art. 1703 c.c.

Infine, l’Agenzia conferma che il professionista istante, in qualità di soggetto passivo IVA che utilizza i beni e servizi per finalità professionali, ha diritto alla detrazione dell’IVA sulle spese ricevute in riaddebito, qualora correttamente fatturate con l’imposta esposta.

-

Autotutela per atti sanzionatori: le novità del Correttivo

Il Governo, nel Cdm di ieri 14 luglio, ha approvato in via preliminare, un Decreto Correttivo al Dlgs su Ires e Irpef. che inizia il suo iter legislativo.

Come evidenziato dal comunicato stampa del Governo il testo introduce norme di semplificazione per le persone fisiche e le imprese, in un’ottica di maggiore trasparenza ed equità.

Inoltre, si modifica lo Statuto dei diritti del contribuente con l’obiettivo di perfezionare il procedimento accertativo e rafforzare le garanzie nei confronti dei cittadini.

In particolare, per l'istituto dell’autotutela obbligatoria si chiarisce che sia esteso anche agli atti sanzionatori, specificando quindi un aspetto la cui interpretazione risultava ancora dubbia.

Per le altre modifiche restano però alcuni dubbi e si confida nel testo definitivo del decreto.

Autotuela per atti sanzionatori e altre modifiche del Correttivo

Con l’introduzione dell’autotutela obbligatoria ai sensi dell'articolo 10-quater della legge 212/2000 l’amministrazione procede in certe occasioni, all’annullamento in tutto o in parte di atti di imposizione o alla rinuncia all’imposizione, senza l'istanza di parte. Il correttivo specifica che tale annullamento riguarda anche gli atti sanzionatori.

Inoltre, relativamente alla consultazione semplificata l’articolo 10-nonies della legge 212/2000 prevede per le persone fisiche e i contribuenti di minori dimensioni l’accesso a una banca dati ai fini di una soluzione al quesito esposto dal contribuente.

Quando la risposta al quesito non è individuata univocamente, la banca dati informa il contribuente che può presentare istanza di interpello.

Con il correttivo si prevede che l’interpello è inammissibile anche se la banca dati non informa il contribuente sulla possibilità di presentazione dell’interpello a meno che non si dimostri che il documento di prassi richiamato nella risposta non fornisca una soluzione univoca al quesito.

Infine, si restringono i tempi del confronto preventivo nel caso in cui il contribuente chieda l’accesso agli atti.

La norma attuale, l'articolo 6-bis dello Statuto del contribuente, dispone che al contribuente, una volta comunicato lo schema di atto, viene data la possibilità di presentare controdeduzioni o di accedere ed estrarre copia degli atti del fascicolo.Il decreto recepisce il fatto che al contribuente deve essere data possibilità di accesso agli atti e dalla data di accesso devono decorrere i 60 giorni per presentare le controdeduzioni/osservazioni.

Sorge comunque il dubbio sul fatto che i giorni dovrebbero decorrere da quanto i documenti vengono resi disponibili ai fini delle controdeduzioni.

-

Codice Commercialisti: TAR legittima il divieto di menzionare in pubblicità i clienti

Il Tribunale Amministrativo del Lazio, TAR, con la Sentenza n 13710 dell'11 luglio boccia il ricorso presentato dall’Anc, contro la delibera che ha approvato il nuovo Codice deontologico dei commercialisti.

Ricordiamo che il codice deontologico è in vigore dal 1°aprile 2024.

I Commercialisti hanno commentato con soddisfazione la pronuncia che, tra l'altro, evidenzia che è legittimo il diviero di menzionare i clienti nelle mail pubblicitarie.

Vediamo tutti i dettagli e il riepilogo della storia che nasce il 21 marzo 2024.

Codice Commercialisti: TAR legittima il divieto di menzionare in pubblicità i clienti

Il CNDCEC ha pubblicato un commento alla sentenza del Tar specificando che il Nuovo Codice Deontologico approvato in marzo 2024 è legittimo.

La Sentenza n. 13710/2025 pubblicata l'11 luglio, ha rigettato integralmente il ricorso presentato dall’Associazione nazionale commercialisti.

Il Tar ha ritenuto infondate tutte le censure sollevate.

Nel dettaglio viene confermata:

- la legittimità del processo preliminare di consultazione e formazione del testo, che ha previsto l’ampia partecipazione degli Ordini territoriali e dei singoli iscritti;

- la correttezza delle disposizioni sui limiti alla pubblicità informativa, in particolare il divieto (relativo) di invio di comunicazioni telematiche non richieste, giustificato da motivi di interesse generale quali la tutela della dignità e del decoro professionale;

- la compatibilità con i principi di concorrenza e con la direttiva Bolkestein dei divieti relativi all’uso di espressioni denigratorie, all’enfasi pubblicitaria e alla menzione dei nominativi dei clienti;

- la legittimità delle previsioni in tema di diritto di critica e delle relative sanzioni disciplinari, considerate coerenti con la tutela dell’onorabilità della professione.

Si evidenzia che tra le contestazioni vi erano i limiti alla pubblicità, al diritto di critica e la trasparenza nella stesura del testo.

Secondo i Giudici i limiti posti all’invio di comunicazioni telematiche e messaggi elettronici a potenziali clienti, per offrire le proprie prestazioni professionali, rafforza i principi generali di dignità, probità e decoro del commercialista, e rientra tra i poteri del Consiglio nazionale.

E' legittimo anche il divieto di menzionare nelle informazioni pubblicitarie i “nominativi dei clienti ” nel codice deontologico il CNDCEC evidenziava “il decoro e la dignità della professione da un lato e, dall’altro, la protezione dei terzi e del loro diritto a non essere disturbati da messaggi telematici non richiesti, costituiscono motivi imperativi di interesse generale che giustificano, in modo proporzionato, la limitazione prevista dalla norma deontologica”

Risulta infondata l’accusa di poca trasparenza nella modifica del Codice dato che il testo è stato inviato agli Ordini territoriali e ai singoli iscritti per raccogliere pareri e suggerimenti prima della sua approvazione.

Leggi qui per i riepilogo delle novità del Nuovo Codice Deontologico dei Commercialisti attualmente in vigore.

-

Nuovo Testo Unico IVA: le novità del testo preliminare

Il Testo unico in materia di IVA approvato dal Cdm del 14 luglio, in via preliminare ha carattere compilativo, trasfonde in un unico testo la vigente disciplina relativa all’Imposta sul Valore Aggiunto (IVA) e abroga contestualmente le disposizioni di riferimento.

Il nuovo testo unico, strutturato in XVIII Titoli per complessivi 171 articoli, raccoglie le disposizioni contenute nel d.P.R. n. 633 del 1972 e nel decreto-legge n. 331 del 1993, che disciplinano rispettivamente le operazioni nazionali e intra-unionali, coerentemente alla sistematizzazione della direttiva 2006/112/UE del Consiglio del 28 novembre 2006, relativa al Sistema comune dell'IVA.

Inoltre, raccoglie le disposizioni, presenti in molteplici testi, che, nel corso del tempo, hanno integrato e innovato la disciplina IVA, anche in materia d’arte, antiquariato e collezione.

Nuovo Testo Unico IVA: approvato in via preliminare

Ricordiamo che la Riforma Fiscale, con la legge delega n 111/2023 all'art. 21 comma 1 ha tra i suoi obiettivi, quello di affidare al Governo il compito di adottare i decreti legislativi di riordino delle disposizioni tributarie vigenti, mediante la redazione di testi unici.

Ricordiamo inoltre che, il termine per l’adozione dei menzionati decreti legislativi è stato posticipato al 31 dicembre 2025 (L. 122/2024). Leggi anche: Nuovi Testi Unici: work in progess

Per quanto concerne l’IVA, stando alla bozza circolata e approvata ieri in via preliminare dal Governo, le nuovee norme dovrebbero coniungare:

- il DPR 633/72,

- il Titolo II, capo II del DL 331/93,

- nonché il DLgs. 127/2015.

Le novità dovrebbero riguardare una rinumerazione e una nuova strutturazione delle disposizioni in materia di IVA da rendere tutto l'impianto più organico.

Il nuovo Testo unico vedrà un diverso ordine di collocamento delle disposizioni, prevedendo:

- esame dei soggetti passivi (Titolo III),

- norme che regolano il presupposto oggettivo dell’imposta (Titolo IV),

- luogo delle operazioni (Titolo V),

- fatto generatore e l’esigibilità dell’imposta (Titolo VI),

- base imponibile e le aliquote (Titolo VII),

- esenzioni e la non imponibilità (Titolo IX),

- rivalsa e la detrazione (Titolo X),

- il volume d’affari (Titolo XI),

- obblighi dei soggetti passivi (Titolo XII)

- riscossione, ove sono incluse la liquidazione e i versamenti (Titolo XIII).

Occorre evidenziare che il testo recepisce diverse novità normative inserite in modo organico, sono incluse:

- alcune regole particolari di applicazione delle aliquote ordinarie o ridotte (articolo 35 del testo unico),

- le recenti modifiche che, che in parte riguardavano il Dpr 633/72, quali:

- le nuove regole di territorialità per gli eventi trasmessi in streaming (articolo 19);

- l’uscita dal 1° luglio 2025 delle società quotate al Ftse Mib dal regime dello split payment (articolo 65);

- il regime transfrontaliero di franchigia per i soggetti minori (articoli 158 e seguenti);

- le nuove regole imposte per l’esenzione relativa alle prestazioni di chirurgia estetica (articolo 38).

Di rilievo l'inserimento, con il connesso coordinamento, di tutte le norme dedicate a emissione, trasmissione e conservazione della fattura elettronica ovvero alla memorizzazione e trasmissione telematica dei dati dei corrispettivi ovvero alla predisposizione della dichiarazione precompilata.

Il testo dovrebbe entrate il 1° gennaio 2026 dopo approvazione del Parlamento, pertanto si attendono i passaggi successivi.

-

Derivazione rafforzata PMI: anche per chi adotta il bilancio semplificato

Il 14 luglio il Governo ha approvato un nuovo decreto Correttivo con diverse novità di rilievo, tra queste vi sono semplificazioni per i bilanci delle piccole imrpese in tema di derivazione rafforzata.

In sintesi le microimprese entrano in derivazione rafforzata anche se redigono il bilancio in forma abbreviata e non solo in quella ordinaria.

Questa estensione ha importanti riflessi anche per la possibilità di aderire al regime semplificato di correzione fiscale degli errori contabili che verrà trattato con altro approfondimento.

Bilancio piccole imrpese: approvate semplificazioni

Con l'art art. 3 del decreto rubricato Modifiche alle disposizioni riguardanti l’avvicinamento dei valori fiscali ai valori contabili in applicazione del criterio di delega di cui all’articolo 9, comma 1, lett. c), della legge 9 agosto 2023, n. 111, il quale prevede, tra l’altro, il “rafforzamento del processo di avvicinamento dei valori fiscali a quelli civilistici”, si interviene sulle disposizioni finalizzate all’avvicinamento dei valori fiscali ai valori contabili introducendo delle rettifiche, agli articoli 83 e 109 del TUIR, come modificati dal decreto legislativo n. 192 del 2024, nonché integrando le disposizioni contenute negli articoli 10 e 13 del medesimo decreto legislativo n. 192 del 2024, al fine di:

- (i) definire gli effetti della rinuncia alla regole semplificate di redazione del bilancio d’esercizio per le micro-imprese;

- (ii) modificare la disciplina fiscale riguardante gli interessi di mora

- e (iii) revisionare le disposizioni riguardanti il riallineamento dei valori contabili e fiscali, in presenza del cambio delle rappresentazioni contabili adottate dalle imprese.

In particolare, analizzando il primo punto su cui si interviene, con la modifica di cui all’articolo 3, comma 1, lettera a), e si vuole precisare le condizioni cui risulta subordinata l’applicazione del regime di derivazione ai soggetti che rientrano nell’alveo delle micro-imprese di cui all’articolo 2435-ter del codice civile.

In particolare, si fa riferimento alle micro-imprese che rinunciano alle semplificazioni consentite nella redazione del proprio bilancio, predisponendo un bilancio in forma abbreviata – ai sensi dell’articolo 2435-bis del codice civile – o in forma ordinaria.

Come spiega la relazione illustrativa al decreto, con le disposizioni di cui all’articolo 8, comma 1, lettera a), del decreto-legge n. 73 del 2022 è stata limitata l’esclusione dalla derivazione rafforzata alle sole micro-imprese “che non hanno optato per la redazione del bilancio in forma ordinaria”.

Tale disposizione, in base al suo tenore letterale, circoscrive l’applicazione del principio di derivazione rafforzata alle sole micro-imprese che optano per la redazione del bilancio “in forma ordinaria”, non consentendo la possibilità di fruire della derivazione rafforzata (anche) alle micro-imprese che abbiano scelto di redigere il bilancio nella forma abbreviata prevista dall’articolo 2435-bis del codice civile.

In base a quanto disposto dal comma 5 dell’articolo 2435-ter del codice civile, gli “enti di investimento e le imprese di partecipazione finanziaria” sono espressamente esclusi dalla redazione semplificata del bilancio, previste per le micro-imprese di cui al medesimo articolo 2435-ter del codice civile.

Anche per tali soggetti, quindi, poiché nei fatti vi è una rinuncia alle semplificazioni previste per le citate micro-imprese, è garantito il riconoscimento ai fini fiscali delle classificazioni, qualificazione e imputazioni temporali di bilancio (mediante l’accesso alla determinazione del reddito secondo il principio di derivazione rafforzata).

L’integrazione contenuta nel comma 1, lettera b), ha lo scopo di confermare che a seguito dell’estensione del principio di derivazione rafforzata alle micro-imprese che rinunciano alla semplificazione del proprio bilancio, trovano applicazione anche tutte le disposizioni di coordinamento emanate in attuazione delle norme contenute nel comma 1-bis dell’articolo 83 del TUIR.

Le disposizioni di cui al comma 1, lettera a), si applicano a decorrere dal periodo d’imposta successivo a quello in corso al 31 dicembre 2024.

-

Affrancamento riserve: regole MEF

Pubblicato in GU dell'11 luglio n 159 il Decreto 27 giugno 2025 del MEF concernente le modalità di attuazione dell'affrancamento delle riserve (articolo 14 del decreto legislativo 13 dicembre 2024, n. 192).

Il decreto attua il citato articolo 14 del d.lgs. n. 192 del 2024 con una serie di disposizioni volte a circoscrivere l’ambito applicativo dell’affrancamento disciplinandone il contenuto.

Affrancare vuole dire esercitare l'opzione nella dichiarazione dei redditi per il pagamento dell'imposta sostitutiva di cui all'art. 14 del decreto legislativo 13 dicembre 2024, n. 192 sull'ammontare dei saldi attivi di rivalutazione, delle riserve e dei fondi in sospensione di imposta, esistenti nel bilancio dell'esercizio in corso al 31 dicembre 2023, che residuano al termine dell'esercizio in corso al 31 dicembre 2024, sulla base delle condizioni e nei limiti del presente decreto

Affrancamento riserve: i vantaggi

L’articolo 1 individua proprio la nozione di affrancamento, con l’articolo 2 si precisano le caratteristiche dei saldi attivi di rivalutazione, delle riserve e dei fondi, in sospensione di imposta – esistenti nel bilancio dell’esercizio in corso al 31 dicembre 2023, che residuano al termine dell’esercizio in corso al 31 dicembre 2024 – che possono essere oggetto di affrancamento, ai sensi del citato articolo 14 del d.lgs. n. 192 del 2024.

Sono delineate le tipologie di riserve in sospensione d’imposta che possono essere affrancate con le regole contenute nel presente decreto.

Per quanto concerne le riserve in sospensione d’imposta di cui alla lettera a), si tratta dei saldi attivi di rivalutazione iscritti in un’apposita riserva – o imputati a capitale sociale o fondo di dotazione – per effetto di una rivalutazione dei beni dell’impresa che ha assunto riconoscimento fiscale, anche in ipotesi in cui ciò sia avvenuto a seguito dell’esercizio di una facoltà del contribuente. Sono incluse nell’ambito oggettivo della disciplina, dunque, le ipotesi in cui la rivalutazione dei beni ha assunto rilievo anche ai fini delle imposte sui redditi, anche nei casi in cui tale riconoscimento sia avvenuto senza che fosse previsto il versamento di un’imposta sostitutiva. Ovviamente sono escluse dalla possibilità di essere affrancate le riserve iscritte per effetto di rivalutazioni effettuate ai soli fini contabili poiché non si tratta di riserve in sospensione d’imposta.

Per quanto concerne, invece, le riserve in sospensione d’imposta indicate nella tipologia di cui alla lettera b), occorre fare riferimento a tutte quelle ipotesi in cui si è in presenza di riserve o fondi iscritti nello stato patrimoniale.

La disposizione, tuttavia, esclude espressamente, per i motivi che saranno più avanti riportati, le riserve derivanti dall’applicazione delle deduzioni extracontabili dell’articolo

109, comma 4, lettera b), del TUIR, nel testo previgente alle modifiche apportate dalla legge 24 dicembre 2007, n. 244.Diversamente da quanto appena rappresentato, non possono essere oggetto dell’affrancamento straordinario le riserve che non presentano le caratteristiche individuate nelle sopra citate lettere a) e b), nonché quelle derivanti dall’applicazione delle deduzioni extracontabili dell’articolo 109, comma 4, lettera b), del TUIR, nel testo previgente alle modifiche apportate dalla legge 24 dicembre 2007, n. 244, espressamente menzionate nella suddetta lettera b).

L’articolo 3 indica le modalità di determinazione degli importi affrancabili, ripetendo, innanzitutto, al comma 1, quanto già asserito con l’articolo 2 e dall’articolo 14 del d.lgs. n. 192 del 2024 in base al quale possono essere affrancate le riserve in sospensione d’imposta esistenti nel bilancio dell’esercizio in corso al 31 dicembre 2023, che residuano al termine dell’esercizio in corso al 31

dicembre 2024. Ne consegue che l’affrancamento opera, in ogni caso, in relazione al minore importo tra quello delle riserve in sospensione esistenti nel bilancio dell’esercizio in corso al 31 dicembre 2023 e quello relativo al bilancio dell’esercizio in corso al 31 dicembre 2024.Con l’articolo 4 sono chiarite le modalità di perfezionamento dell’affrancamento e la conseguente liquidazione dell’imposta sostitutiva di cui all’articolo 14 del d.lgs. n. 192 del 2024.

L’imposta sostitutiva è liquidata nella dichiarazione dei redditi relativa al periodo d’imposta in corso al 31 dicembre 2024 ed è versata in quattro rate annuali di pari importo di cui la prima con scadenza entro il termine per il versamento a saldo delle imposte sui redditi relative al periodo d’imposta in cui l’affrancamento è effettuato, corrispondente in sostanza a quello in corso al 31 dicembre 2024, e le altre con scadenza entro il medesimo termine relativo ai periodi d’imposta in corso al 31 dicembre 2025, 2026 e 2027.