-

Adempimento spontaneo dichiarazione IVA 2025: regole ADE

Con il Provvedimento n 280268 del 3 luglio le Entrate pubblicano le regole per le le comunicazioni per la promozione dell’adempimento spontaneo nei confronti dei soggetti per i quali risulta, per il periodo d’imposta 2024, la mancata presentazione della dichiarazione IVA ovvero la presentazione della stessa senza il quadro VJ o il quadro VE o con un ammontare di operazioni attive dichiarate inferiore a 1.000 euro.

Adempimento spontaneo dichiarazione IVA: regole ADE

L’Agenzia delle entrate utilizza i dati delle fatture elettroniche emesse e dei corrispettivi giornalieri memorizzati e trasmessi telematicamente dai contribuenti soggetti passivi IVA per verificare per l’anno d’imposta 2024 l’eventuale mancata presentazione della dichiarazione IVA ovvero la presentazione della stessa senza la compilazione del quadro VE o con operazioni attive dichiarate per un ammontare inferiore a 1.000 euro.

Le operazioni attive dichiarate sono pari al volume d’affari (importo del rigo VE50) aumentato dell’importo delle cessioni di beni ammortizzabili e passaggi interni (importo del rigo VE40).

Inoltre, utilizza i dati delle fatture elettroniche ricevute per verificare il corretto assolvimento degli obblighi dichiarativi connessi al regime di inversione

contabile (reverse charge) da parte del cessionario/committente che ha presentato la dichiarazione IVA con il quadro VJ non compilato.

L’Agenzia delle entrate mette a disposizione le informazioni di cui al punto 1.2, per una valutazione in ordine alla correttezza dei dati in suo possesso e per

consentire al contribuente di fornire elementi utili a regolarizzare la presunta anomalia rilevata.Adempimento spontaneo dichiarazione IVA: contenuto della comunicazione

I dati della comunicazione inviata dall'Ade ai fini del successivo adempimento spontaneo inviati sono:

- a) codice fiscale, denominazione, cognome e nome del contribuente;

- b) numero identificativo e data della comunicazione, codice atto e periodo d’imposta;

- c) data e protocollo telematico della dichiarazione IVA trasmessa per il periodo d’imposta 2024;

- d) data di elaborazione della comunicazione in caso di mancata presentazione della dichiarazione IVA entro i termini prescritti;

- e) modalità con cui il contribuente può richiedere informazioni o segnalare all’Agenzia delle entrate eventuali elementi, fatti e circostanze dalla stessa non conosciuti;

- f) modalità con cui il contribuente può regolarizzare errori o omissioni e beneficiare della riduzione delle sanzioni previste per le violazioni stesse di cui al successivo punto 5 del provvedimento di cui si tratta.

I contribuenti che hanno presentato la dichiarazione IVA relativa al periodo d’imposta 2024 possono regolarizzare gli errori e le omissioni eventualmente commessi presentando una dichiarazione integrativa con il versamento delle maggiori imposte, degli interessi e delle sanzioni in misura ridotta come previsto dall’articolo 13 del decreto legislativo 18 dicembre 1997, n. 472 nella formulazione successiva alle modifiche apportate dal decreto legislativo 14 giugno 2024, n. 87.

Restano, infine, dovute autonomamente, in sede di ravvedimento le sanzioni ridotte per le cosiddette violazioni prodromiche.

-

Comunicazioni ENEA 2025: il via dal 30 giugno

L'ENEA con un avviso pubblicato sul proprio portale informa del fatto che a partire dal 30 giugno 2025 è operativo il portale aggiornato bonusfiscali.enea.it per la trasmissione dei dati all’ENEA relativi agli interventi che accedono alle detrazioni fiscali di Ecobonus (legge 296/2006 e art. 14 del D.L. 63/2013) e Bonus Casa(art. 16 bis del DPR 917/86 e art. 16 del DL 63/2013).È possibile accedere al servizio online solo autenticandosi tramite SPID di persona fisica o CIE.

Nei prossimi giorni è prevista anche la pubblicazione dell’aggiornamento del portale SuperEcobonus.

Per eventuali quesiti tecnici, ENEA ha attivato da tempo l’assistente virtuale Virgilio, disponibile sul portale ENEA per l’efficienza energetica alla sezione dedicata alle detrazioni fiscali.

L'ENEA ha specificato che il conteggio dei 90 giorni per la trasmissione dati decorre dal 30 giugno 2025:

- per gli interventi conclusi tra il 1° gennaio 2025 e la data del 30 giugno di messa online del portale;

- per i lavori conclusi nel 2024 ma con parte delle spese da detrarre sostenute nel 2025.

Su queste procedure sono stati determinanti i chiarimenti diffusi dall'ade con la Circolare n 8/2025 dopo le consistenti novità della Legge di Bilancio 2025.

In proposito leggi anche: Bonus edilizi 2025: tutti i chiarimenti per usufruirne.

-

Blocco compensazioni nel sequestro di società con debiti iscritti a ruolo

Con Risposta n 172/2025 le Entrate replicano rispetto al sequestro di una società e il blocco delle compensazioni.

In particolare, l’Agenzia delle Entrate affronta una questione rilevante ossia la possibilità per una società sottoposta a sequestro preventivo ex art. 321, comma 2 c.p.p., di utilizzare crediti tributari in compensazione orizzontale (modello F24), anche in presenza di debiti fiscali pregressi superiori a 100.000 euro, formalmente iscritti a ruolo ma sospesi a causa della misura cautelare penale.

L’istanza è presentata da una società tramite il proprio amministratore giudiziario.

Secondo l’amministratore giudiziario, la società si trova in una situazione particolare:

- i debiti tributari sono tutti anteriori al sequestro;

- la normativa antimafia vieta il pagamento di tali debiti in quanto momentaneamente inesigibili (art. 53 D.lgs. 159/2011);

- pertanto, non possono essere considerati "scaduti" ai fini dell’applicazione del blocco compensazioni previsto dall’art. 37, comma 49-quinquies del D.L. 223/2006.

La tesi sostenuta è che i debiti tributari, essendo sospesi per legge, non rientrerebbero nel perimetro normativo del blocco delle compensazioni.

Di conseguenza, la società chiede di poter comunque utilizzare i crediti tributari disponibili per compensare debiti iscritti a ruolo anche se superiori alla soglia di 100.000 euro.

Le Entrate non sono d'accordo vediamo il perchè.

Blocco compensazioni nel sequestro di società

L’Agenzia delle Entrate non condivide l’impostazione proposta dall’istante infatti evidenzia che la sospensione delle procedure esecutive prevista dagli artt. 50 e 55 del D.lgs. 159/2011 è volta a garantire l’integrità dei beni sequestrati, ma non incide sulla natura e validità dei carichi fiscali iscritti a ruolo.

Il concetto chiave è che il “ruolo” precede la fase esecutiva e non coincide con essa.

Pertanto, anche se le esecuzioni sono sospese per effetto del sequestro, i debiti restano formalmente esistenti, esigibili e superiori alla soglia dei 100.000 euro, ai fini del blocco delle compensazioni.

L’Agenzia puntualizza che l’art. 52 D.lgs. 159/2011 tutela i diritti di credito dei terzi solo nel caso in cui vi sia una confisca definitiva, e non per garantire operazioni correnti di compensazione da parte della società sequestrata.

Secondo l’Agenzia, l'istante richiama erroneamente l’art. 53, mentre la norma applicabile sarebbe semmai il citato art. 52, che però non è rilevante nella fase cautelare preventiva.

L’art. 37, comma 49-quinquies del D.L. 223/2006 – come recentemente modificato dalla Legge di Bilancio 2024 (L. 213/2023) e dal D.L. 39/2024 – esclude la possibilità di utilizzare crediti in compensazione orizzontale per i contribuenti con carichi affidati all’agente della riscossione superiori a 100.000 euro, scaduti e non sospesi.

La Circolare n. 16/E del 28 giugno 2024, citata dall’Agenzia, ha chiarito che tra i provvedimenti di sospensione ammissibili rientrano solo:

- le sospensioni giudiziali ex art. 47 D.Lgs. 546/1992;

- le sospensioni amministrative ex art. 39 DPR 602/1973.

La sospensione automatica prevista dal Codice Antimafia per le società sequestrate non è contemplata tra queste, né ha effetto esonerante rispetto alla disciplina sulle compensazioni.

Pertanto l’Agenzia conclude che la compensazione orizzontale non è ammessa anche nel caso in cui:

- i debiti tributari siano anteriori al sequestro;

- non siano eseguibili per effetto della misura cautelare;

- e siano formalmente sospesi nei confronti dell’agente della riscossione.

Infatti, il blocco previsto dall’art. 37, comma 49-quinquies, opera sul semplice superamento della soglia di 100.000 euro di carichi affidati, indipendentemente dalla loro esigibilità immediata.

Il sequestro penale, quindi, non costituisce causa di sospensione idonea a rimuovere il divieto di compensazione.

-

Regime transitorio criptovalute: al 30 giugno 2026

L'OAM organismo degli agenti e mediatori ha pubblicato un comunicato stampa del 1° luglio a commento delle novità del Dl Omnibus o DL n 95/2025 pubblicto in GU n 149 del 30 giugno per le criptovalute.

In particolare, si evidenzia che è stato prorogato al 30 giugno del 2026 il regime transitorio per gli operatori in criptovalute.

Vediamo le altre nolvità.

Regime transitorio criptovalute: proroga al 30 dicembre 2026

L'OAM ha commentato l’articolo 10 del Decreto-legge 30 giugno 2025, n. 95 che rinvia inoltre al 30 dicembre prossimo anche il termine per presentare l’istanza di autorizzazione prevista dal MiCAR.

Per effetto del Decreto, specifica l'OAM, le persone giuridiche regolarmente iscritte nel Registro VASP al 27 dicembre 2024 potranno presentare istanza di autorizzazione come CASP ai sensi del Regolamento MiCA, entro il 30 dicembre 2025 (termine precedentemente fissato al 30 giugno 2025) e continuare a prestare servizi relativi all’utilizzo di valute virtuali o di portafoglio digitale fino al rilascio o al diniego dell’autorizzazione e comunque non oltre 30 giugno 2026.

Si tratta, pertanto, di una proroga di 6 mesi rispetto al precedente termine del periodo transitorio fissato al 30 dicembre 2025.

Il decreto stabilisce, inoltre, che potranno usufruire del regime transitorio anche le persone giuridiche che appartengono al medesimo gruppo di una società che ha presentato istanza di autorizzazione ai sensi del Regolamento MiCA.

Viene, infine, prorogato l’obbligo di trasmissione all’OAM dei flussi informativi da parte dei VASP fino ai dati relativi al terzo trimestre 2025. L'OAM ha approvato una Circolare n 55/2025 con la quale è stato mantenuto invariato il contributo variabile richiesto per ciascun cliente comunicato (pari a 0,08 Euro).

In caso di trasmissioni con numero di clienti da 1 fino a 500, si applica una franchigia di 40 euro per la quota variabile del corrispondente trimestre di riferimento. Il contributo variabile relativo al secondo e terzo trimestre 2025 dovrà essere corrisposto rispettivamente entro il 18 agosto 2025 e il 17 novembre 2025, come sempre attraverso la piattaforma PagoPa.

Allegati: -

Le multinazionali USA esentate dalla global minimum tax

Era il 2021 quando l’OCSE ha avanzato un progetto di riforma della tassazione globale delle multinazionali, concordato da oltre 140 paesi, che si basava su due linee di intervento, i cosiddetti pilastri della riforma:

- la rilocalizzazione della tassazione nel luogo in cui i ricavi sono effettivamente conseguiti;

- l’introduzione di una imposta minima globale del 15%.

Nel 2021 il contesto internazionale era maturo per un intervento di questo tipo; e, nonostante non tutti i paesi partecipanti avessero la medesima urgenza di percorrere questa strada, questa appariva comunque segnata; così l’accordo OCSE è stato firmato dall’amministrazione Biden (anche se il congresso USA non ha mai approvato il trattato), e nel 2024 l’Unione Europea ha introdotto una prima versione della global minimum tax.

Dal 2021 sono passati pochi anni, soltanto quattro, ma, dal punto di vista geopolitico, la situazione globale è radicalmente cambiata; non è un caso che oggi il sistema di tassazione delle imprese multinazionali pensato dall’OCSE si stia sgretolando.

L’accordo del G7

Il 16 e il 17 giugno 2025 in Canada si è svolto l’ultimo G7; chi lo ha seguito ricorderà che è stato caratterizzato dalla postura muscolare della nuova amministrazione americana.

È notizia degli ultimi giorni che Canada, Francia, Germania, Giappone, Italia e Regno Unito hanno accettato (o probabilmente dovuto accettare) l’esenzione delle multinazionali USA, comprese le cosiddette big tech, dal secondo pilastro del sistema di tassazione globale, che altro non sarebbe che la global minimum tax.

Ufficialmente l’esenzione è stata motivata “in virtù delle regole di tassazione minima esistenti negli USA a cui sono soggetti” i gruppi di società multinazionali, come comunicato dalla presidenza di turno canadese.

Con ogni probabilità si fa riferimento al sistema di tassazione GILTI, acronimo di Global Intangible Low-Taxed Income, introdotto nel 2017 dalla prima presidenza Trump, che prevede la tassazione dei profitti esteri superiori a una determinata soglia di rendimento; finora questa imposta, caratterizzata da un’aliquota abbastanza ridotta, non era stata considerata dagli altri paesi equivalente alla global minimum tax, per cui si prevedeva l’applicazione di questa anche alle multinazionali americane. Oggi, nel mutato contesto internazionale, evidentemente la medesima aliquota è divenuta sufficiente per legittimare l’esenzione per le imprese americane.

Va da sé che questo tassello deve essere inserito nel più complesso progetto (voluto dall’amministrazione americana, ma da vedere quanto effettivamente realizzabile) di ribilanciamento della bilancia commerciale degli USA, che finora si è concretizzato nella partita dei dazi unilaterali.

L’accordo così raggiunto costituisce una vittoria diplomatica per l’amministrazione Trump, e una conferma di debolezza delle controparti interessate. Va infatti puntualizzato che il sistema di tassazione globale delle multinazionali, nel momento in cui vengono esentate le imprese americane, non ha più senso di esistere, per sopraggiunta residualità, dato che le principali multinazionali esistenti hanno sede negli Stati Uniti.

A rischio anche la web tax

Molti paesi, tra cui anche l’Italia, in attesa di una definizione a livello internazionale del primo pilastro sistema di tassazione globale proposto dall’OCSE, hanno introdotto delle web tax nazionali, con l’obiettivo di tassare le grandi multinazionali del web.

Ebbene, nel mutato contesto internazionale, specialmente per i paesi che al G7 hanno firmato l’accordo di esenzione delle multinazionali americane dalla global minimun tax, il futuro mantenimento delle web tax nazionali appare oltre che difficile anche improbabile.

Infatti l’accordo figlio del G7 mina alle fondamenta il secondo pilastro del sistema di tassazione globale proposto dall’OCSE, per cui la possibilità che in qualche modo in un futuro prossimo possano concretizzarsi le previsioni del primo pilastro appaiono oggi oltremodo recondite.

-

MUD 2025: invio entro il 30 giugno

Il MASE ha chiarito la scadenza del MUD 2025.

Con Avviso 13 giugno 2025, pubblicato sul proprio sito istituzionale, il Ministero ha chiarito che la presentazione del Modello Unico di Dichiarazione Ambientale (MUD) per il 2025 potrà essere effettuata fino a lunedì 30 giugno 2025, in quanto il termine ordinario per l'anno 2025, ossia il 28 giugno, cade di sabato.

Ricordiamo che a tal proposito è stato pubblicato in GU n 49 del 28 febbraio il DPCM del 29 gennaio con approvazione del modello unico di dichiarazione ambientale per l'anno 2025 – MUD.

Che cos'è il Modello Unico e chi è tenuto alla sua presentazione.

MUD 2025: che cos’è

Il termine per la presentazione del Modello Unico di dichiarazione ambientale (MUD) è fissato in centoventi giorni a decorrere dalla data di pubblicazione dello stesso con provvedimento e come detto la presentazione va effettuata entro il 28 giugno prossimo.

Si evidenzia che il modello unico di dichiarazione ambientale è la comunicazione che enti e imprese presentano ogni anno indicando quanti e quali rifiuti hanno prodotto e ho gestito durante l'anno precedente.

Esistono i seguenti tipi di MUD:

- Rifiuti,

- Rifiuti Semplificata,

- Veicoli Fuori Uso,

- Imballaggi,

- RAEE,

- Rifiuti urbani e raccolti in convenzione,

- Produttori di Apparecchiature elettriche ed elettroniche.

Si evidenzia che Unioncamere comunicava che "Dal 2025 l’accesso ai portali per la compilazione e trasmissione delle dichiarazioni MUD potrà avvenire esclusivamente tramite SPID, CIE (carta d'identità elettronica) o CNS (firma digitale).

Gli utenti che in precedenza hanno utilizzato credenziali di tipo user/password, una volta fatto l’accesso tramite SPID, CIE o CNS, potranno recuperare le dichiarazioni compilate negli anni passati, con il precedente account, usando la funzionalità “Collega utenti user/password”. Informazioni ed i relativi aggiornamenti sulle modalità di presentazione del MUD 2025 (dati 2024) saranno pubblicati nella sezione "MUD" del portale di EcoCamere"

MUD 2025: soggetti obbligati all’invio

La Legge 70/1994 prevede che tutti gli obblighi di dichiarazione, di comunicazione, di denuncia, di notificazione, siano soddisfatti attraverso Ia presentazione di un Modello Unico di Dichiarazione ambientale MUD, alla Camera di commercio, Industria e Artigianato e Agricoltura competente sul territorio in cui è insediata l’unità IocaIe cui si riferisce Ia dichiarazione.

I soggetti che svolgono attività di solo trasporto e gli intermediari senza detenzione devono invece presentare iI MUD alla Camera di commercio della provincia neI cui territorio ha sede Ia Sede IegaIe deII'impresa cui Ia dichiarazione si riferisce.

Deve essere presentato un MUD per ogni unità IocaIe che sia obbligata, dalle norme vigenti, alla presentazione di dichiarazione, di comunicazione, di denuncia, di notificazione.

i soggetti tenuti alla presentazione deI MUD, per Ie sue diverse parti, sono:

- Chiunque effettua a titolo professionale attività di racco. Ita e trasporto di rifiuti

- Commercianti ed intermediari di rifiuti senza detenzione

- Imprese ed enti che effettuano operazioni di recupero e smaltimento dei rifiuti

- Imprese ed enti produttori iniziali di rifiuti pericolosi

- Imprese ed enti produttori iniziali di rifiuti non pericolosi di cui aII'articoIo 184 comma 3 Iettere c), d) e g) deI D. Igs.152/2006che hanno più di dieci dipendenti.

- i Consorzi e i sistemi riconosciuti, istituiti per iI recupero e riciclaggio di particolari tipologie di rifiuti, ad esclusione dei Consorzi e sistemi istituiti per iI recupero e riciclaggio dei rifiuti di imballaggio che sono tenuti alla compilazione deIIa Comunicazione ImbaIIaggi.

- I gestori del servizio pubblico di raccolta, del circuito organizzato di racco. Ita di cui aII’articoIo 183 comma 1 Iettera pp) deI D.Igs. 152/2006, con riferimento ai rifiuti conferitigli dai produttori di rifiuti speciali, ai sensi deII’articoIo 189, comma 4, deI D.Igs. 152/2006.

MUD Telematico 2025. istruzioni per l’uso

Sul sito del MUD telemnatico viene precisato che per l'invio telematico i dichiaranti devono essere in possesso di un dispositivo di firma digitale valido al momento dell'invio.

Il file trasmesso per via telematica può recare le dichiarazioni relative a più unità locali afferenti alla stessa CCIAA competente territorialmente, sia appartenenti ad un unico soggetto dichiarante che appartenenti a più soggetti dichiaranti.

Viene anche precisato che:

- le associazioni di categoria,

- i professionisti e gli studi di consulenza

possono inviare telematicamente i MUD compilati per conto dei propri associati e dei propri clienti apponendo cumulativamente ad ogni invio la propria firma elettronica, sulla base di espressa delega scritta dei propri associati e dei clienti che restano responsabili della veridicità dei dati dichiarati) che deve essere mantenuta presso la sede delle medesime associazioni e studi.

Per spedire via telematica è necessario:

- essere registrati al sito www.mudtelematico.it;

- disporre di una firma digitale, che può essere quella dell'associazione di categoria, del consulente, del professionista o di altri soggetti che curano, per conto del dichiarante, la compilazione.

I diritti di segreteria ammontano a 10,00 € per dichiarazione, e vanno pagati esclusivamente con carta di credito, PagoPA o con Telemaco InfoCamere

Si ricorda inoltre che:

- la Comunicazione Rifiuti Urbani e raccolti in convenzione va presentata, esclusivamente via telematica, tramite il sito www.mudcomuni.it;

- la Comunicazione Produttori di Apparecchiature elettriche ed elettroniche va presentata esclusivamente via telematica, tramite il sito www.registroaee.it.

Per maggiori informazioni potete consultare il sito www.ecocamere.it.

-

Acconto Irpef: scadenza ordinaria al 30 giugno per il 730

Il DL fiscale in vigore dal 18 giugno prevede tra l'altro, lo slittamento del pagamento delle tasse di giugno per le PIVA.

Leggi anche: Tasse PIVA: rinvio a luglio definitivo. Vediamo invece per chi la scadenza resta invariata.

Acconto Irpef 730: scadenza ordinaria al 30 giugno

Con il DL n 55/2025 convertito in legge sparisce definitivamente il disallineamento tra le nuove regole Irpef e la norma transitoria sull’acconto 2025.

Leggi anche: Acconto IRPEF 2025: confermata la norma di salvaguardia per i contribuenti

Da ciò discende che chi presenta il 730 senza sostituto deve versare entro il 30 giugno l’acconto Irpef 2025 calcolato in base ai tre scaglioni Irpef in vigore, e non a quelli 2023.

Identicamente vale per che presenta il Modello Redditi PF e non è soggetto a Isa.

Relativamente alla Dichiarazione Precompilata gli acconti sono già calcolati correttamente.

La legge di Bilancio 2025 ha introdotto definitivamente la nuova tabella di aliquote e scaglioni dell' Irpef a tre aliquote.

L’acconto maggiorato pertanto risultava sproporzionato rispetto al reale, perché l’anticipo avrebbe superato l’imposta dovuta per l’anno corrente.

Il comunicato stampa del Mef n 32 dello scorso 25 marzo aveva già chiarito che il problema non riguardava solo chi aveva un saldo da versare superiore a 51,65 euro annunciando un provvedimento in merito.

A tal fine, il Governo è intervenuto d’urgenza con il Dl n 55/2025, entrato in vigore il 24 aprile scorso, sopprimendo la maggiorazione dell’acconto 2025 e ripristinando le regole ordinarie di calcolo, basate:

- sull’imposta dovuta per l’anno precedente ossia metodo storico,

- su quella prevista per l’anno in corso ossia metodo previsionale.

Con la conversione in legge del DL n 55 viene stabilizzato il riferimento alle tre sole aliquote in vigore e di ciò terrà conto nella liquidazione dei versamenti in scadenza il 30 giugno, che riguarda tutti soggetti che non applicano gli Isa.

Chi non ha partita Iva può presentare il 730 oridnario o precompilato, inserendovi tutti i redditi posseduti, anche se non ha redditi di lavoro o di pensione e anche se non ha un sostituto d’imposta.

I soggetti senza sostituto, devono versare autonomamente con F24, saldo e primo acconto Irpef entro il 30 giugno (o 30 luglio con maggiorazione 0,40%).

In alternativa è possibile utilizzare il Modello Redditi precompilato.

-

CPB: causa di esclusione per i professionisti che aderiscono a STP

Il Decreto Correttivo pubblicato in GU n 134 del 12 giugno contiene la conferma di novità sulle cause di esclusione per il CPB.

Prima dei dettagli si evidenzia che il 24 giugno è uscita la Circolare ADE n 9 con riepilogo e chiarimenti della misura agevolativa.

CPB: come cambiano le cause di cessazione ed esclusione

Con gli articoli 8 e 9 del Decreto Legislativo Correttivo del CPB si prevede:

- l'introduzione di ulteriori cause di esclusione e di cessazione dal concordato preventivo biennale,

- l'interpretazione autentica in materia di cause di cessazione ed esclusione dal concordato preventivo biennale.

Le due novità riguardano rispettivamente:

- l'introduzione di una nuova causa di esclusione dall’accesso all’istituto del concordato preventivo biennale per i contribuenti, che dichiarano individualmente redditi di lavoro autonomo di cui all’articolo 54, comma 1, del d.P.R. n. 917 del 1986 e partecipano, contemporaneamente, ad associazioni di cui all’art. 5, comma 3, lettera c) del citato d.P.R. 22 dicembre 1986, n. 917, ovvero a società tra professionisti di cui all’art. 10 della legge 12 novembre 2011, n. 183, ovvero ancora a una società tra avvocati di cui all’articolo 4-bis della legge 31 dicembre 2012, n. 247. Per tali casi, viene previsto che l’accesso al concordato, per il lavoratore autonomo è consentito solo se anche le associazioni professionali e le società tra professionisti o tra avvocati cui quest’ultima partecipa, abbia optato per l’adesione alla proposta di concordato per i medesimi periodi d’imposta. Analoga causa di esclusione opera anche per le associazioni e le società menzionate nelle ipotesi in cui non tutti i soci o associati, che dichiarano individualmente redditi di lavoro autonomo derivanti dall’esercizio di arti e professioni, aderiscono, per i medesimi periodi d’imposta, alla proposta di concordato preventivo;

- l'introduzione di due nuove cause di cessazione del concordato che si rendono applicabili quando non sono soddisfatte le medesime condizioni previste dalle nuove cause di esclusone. In particolare, viene previsto che l’associazione e le società indicate nella norma cessano dal regime del concordato quando anche solo uno dei soci o degli associati, che dichiarano individualmente redditi di lavoro autonomo di cui all’articolo 54, comma 1, del d.P.R. n. 917 del 1986, non possono più determinare – qualunque sia la causa di cessazione dal regime – il loro reddito mediante l’adesione alla proposta di concordato. Analoga ipotesi di cessazione si verifica in capo al singolo associato o socio ogniqualvolta la società o l’associazione non può più determinare, con riferimento ai medesimi periodi d’imposta, il reddito sulla base dell’adesione alla proposta di concordato. La disposizione interviene sulla causa di esclusione e di cessazione dal regime del concordato preventivo biennale prevista, rispettivamente, dagli articoli 11, comma 1, lettera b-quater), e 21, comma 1, lettera b-ter), del decreto-legislativo 12 febbraio 2024, n. 13, chiarendo che per operazioni di conferimento, si intendono esclusivamente quelle che hanno a oggetto una azienda o un ramo di azienda, non rilevando, quindi, ad esempio, il conferimento in denaro da parte dei soci.

Si rimanda alla consultazione delle norme di legge.

-

Diritto camerale 2025: la proroga del DL fiscale, per chi

Resta invariato il Diritto Camerale per le imprese per l'anno 2025 ha prescirverlo è stato il MIMIT con un nota del 18 dicembre 2024 aveva riepilogato tutte le regole e fissati i valori per il pagamento.

Il versamento del diritto camerale annuale dei soggetti già iscritti al 1° gennaio 2025 deve essere effettuato, in un'unica soluzione, entro il termine previsto per il pagamento del primo acconto delle imposte sui redditi ossia il 30 giugno.

Il DL Fiscale ha previsto alcune proroghe includendo per alcuni soggetti anche il pagamento del diritto che slitta al 21 luglio prossimo.

Attenzione al fatto che, per i soggetti non interessati dalla proroga, resta invariata la scadenza del 30 giugno 2025, con la possibilità di effettuare il versamento entro il 30 luglio 2025 con la maggiorazione dello 0,40%.

Diritto Camerale 2025: importi invariati

L'art 28 comma 1, del decreto legge 24 giugno 2014, n. 90, convertito con modificazioni nella legge n 114 dell'11 agosto 2014, stabilisce che "Nelle more del riordino del sistema delle camere di commercio, industria, artigianato e agricoltura, l'importo del diritto annuale di cui all art'18 della legge 29 dicembre 1993, n. 580 e successive modificazioni, come determinato per l'anno 2014, è ridotto, per l'anno 2015, del 35 per cento, per l'anno 2016, del 40 per cento, e, a decorrere dall'anno 2017, del 50 per cento".

Alla luce del disposto del predetto comma 1, che sostanzialmente vincola la determinazione delle misure del diritto annuale, è stato adottato il decreto interministeriale 8 gennaio 2015 con il quale sono state determinate le misure del diritto annuale a decorrere dal 2015, in conformità alle riduzioni percentuali legislativamente previste.

In assenza di nuovi interventi normativi la variazione del fabbisogno camerale è irrilevante ai fini della determinazione del diritto annuale 2025; pertanto il decreto 8 gennaio 2015 dispone riduzioni delle misure del diritto annuale in misura pari a quelle legislativamente previste anche per gli anni successivi e quindi del 50% a partire dal 2017.

Si ritiene, infatti, in questo caso sufficiente limitarsi ad illustrare con circolare, come in precedenti analoghe occasioni di variazione non significativa del fabbisogno, gli effetti per il 2025 del predetto decreto che a sua volta in parte rinviava al decreto interministeriale 21 aprile 2011.

Ciò premesso si riportano le misure fisse del diritto annuale dovuto dalle imprese e dagli altri soggetti obbligati dal 1° gennaio 2025.MISURE FISSE DIRITTO ANNUALE

importi 2025

IMPRESE CHE PAGANO IN MISURA FISSA

Sede

Unità locale

Imprese individuali iscritte o annotate nella sezione

* speciale (piccoli imprenditori, artigiani, coltivatori diretti e imprenditori agricoli)€ 44,00

€ 8,80

* Imprese individuali iscritte nella sezione ordinaria

€ 100,00

€ 20,00

IMPRESE CHE IN VIA TRANSITORIA PAGANO IN MISURA FISSA

Sede

Unità locale

* Società semplici non agricole

€ 100,00

€ 20,00

* Società semplici agricole

€ 50,00

€ 10,00

€ 100,00

€ 20,00

* Soggetti iscritti al REA

€ 15,00

IMPRESE CON SEDE PRINCIPALE ALL'ESTERO

* per ciascuna unità locale/sede secondaria

€ 55,00

Le predette misure sono state indicate nel loro importo esatto, mentre ai fini del versamento dell'importo complessivo da versare a ciascuna camera di commercio occorre, quando necessario, provvedere all'arrotondamento all'unità di euro tenendo conto del criterio richiamato nella nota di questo Ministero n 19230 del 30 marzo 2009 e cioè applicando un unico arrotondamento finale, per eccesso, se la frazione decimale è uguale o superiore a 50 centesimi, e per difetto, negli altri casi, sull'intero importo dovuto dall'impresa (comprensivo dell'importo dovuto per le eventuali unità locali ubicate nella medesima provincia).

Nel caso di imprese tenute al versamento del diritto annuale commisurato al fatturato (cioè delle altre imprese iscritte al registro delle imprese, diverse da quelle individuali e da quelle per cui siano previste specifiche misure fisse o transitorie) è necessario che le medesime applichino al fatturato 2024 le aliquote definite con il decreto interministeriale 21 aprile 2011 mantenendo nella sequenza di calcolo cinque cifre decimali; gli importi complessivi così determinati, dovranno essere ridotti del 50% e successivamente arrotondati secondo il già richiamato criterio individuato nella nota n 19230 del 30.03.2009 (prima arrotondamento alla seconda cifra decimale e poi arrotondamento all'unità di euro, per eccesso, se la frazione decimale è uguale o superiore a 50 centesimi, e per difetto, negli altri casi).

Si riportano, a tale fine, le fasce di fatturato e le relative aliquote da utilizzare per i calcoli:Fasce e aliquote 2014

Scaglioni di fatturato

(somma degli importi dovuti per ciascuno scaglione con arrotondamento matematico al quinto decimale)ALIQUOTE

da euro

a euro

0

100.000,00

€ 200,00 (misura fissa)

oltre 100.000,00

250.000,00

0,015%

oltre 250.000,00

500.000,00

0,013%

oltre 500.000,00

1.000.000,00

0,010%

oltre 1.000.000,00

10.000.000,00

0,009%

oltre 10.000.000,00

35.000.000,00

0,005%

oltre 35.000.000,00

50.000.000,00

0,003%

oltre 50.000.000,00

0,001%

(fino ad un massimo di €

40.000,00)Si ricorda che anche la misura fissa prevista per la prima fascia di fatturato da utilizzare comunque nel calcolo nell'importo integrale di € 200,00 è soggetta, a conclusione del calcolo, alla riduzione complessiva del 50%, con la conseguenza che per le imprese con fatturato fino a 100.000,00 euro, l'importo del diritto annuale da versare è pari ad € 100,00.

Si evidenzia, inoltre, che anche l'importo massimo da versare, indicato nella tabella in € 40.000,00, è soggetto alla riduzione del 50%, con la conseguenza che in nessun caso l'importo da versare sarà superiore a € 20.000,00.

Sia nel caso di misure del diritto annuale fisse che di misure commisurate al fatturato dell'esercizio precedente, occorre, quando necessario, provvedere all'arrotondamento all'unità di euro tenendo conto del criterio richiamato nella nota n 19230 del 30 [n.d.r. 3] marzo 2009. In merito trovano conferma le indicazioni e gli esempi riportati nella nota 227775 del 29 dicembre 2014 di questo Ministero, salva ovviamente la modifica della percentuale di riduzioneDL Fiscale e diritto camerale 2025: la proroga, per chi

L’art. 13 del Decreto Legge 17 giugno 2025, n. 84 noto come DL fiscale ha prorogato al 21 luglio la scadenza delle dichiarazioni dei redditi prevista per il 2025 al 30 giugno, al 21 luglio 2025.

La proroga riguarda tutti i versamenti risultanti dalle dichiarazioni dei redditi, Irap e Iva, con scadenza 30 giugno 2025, dei contribuenti che svolgono attività economiche per le quali sono stati approvati gli indici sintetici di affidabilità fiscale o che presentano cause di esclusione dagli stessi, e che dichiarano ricavi o compensi di ammontare non superiore al limite stabilito per ciascun indice, dal relativo decreto di approvazione del Ministro dell'Economia e delle Finanze e coloro che partecipano a società, associazioni e imprese per le quali sono stati approvati gli indici sintetici di affidabilità.

Rientrano nella proroga anche i soggetti che determinano il proprio reddito in modo forfettario, nonché i soggetti che adottano il regime fiscale di vantaggio per l’imprenditoria giovanile e lavoratori in mobilità.

Attenzione al fatto che la proroga interessa quindi anche il diritto annuale della Camera di Commercio, e sarà possibile anche in questo caso, effettuare il versamento con la maggiorazione dello 0,40% a titolo di interesse corrispettivo nei successivi 30 giorni ovvero entro il 20 agosto 2025.

-

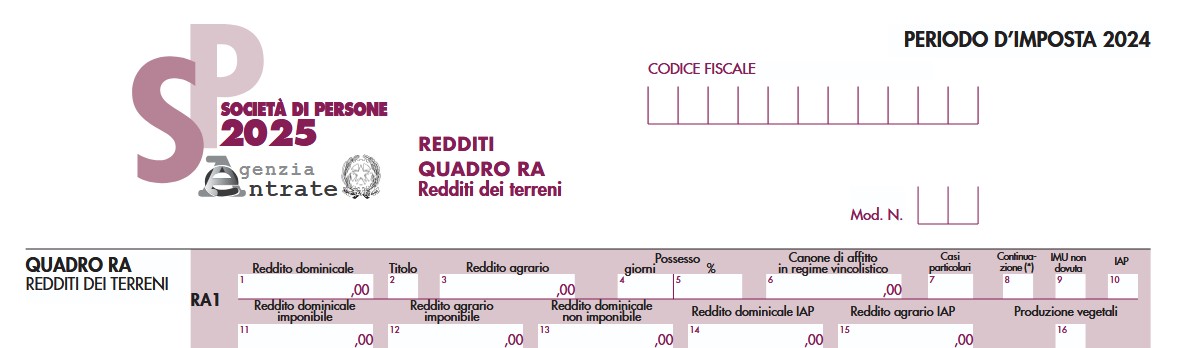

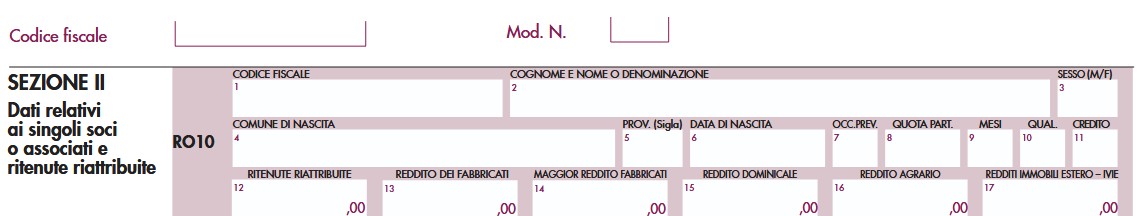

Esenzione redditi domenicali e agrari: istruzioni quadro RA e RO Reditti SP

Con una nuova FAQ del 25 giugno le Entrate forniscono istruzioni dettagliate per la compilazione Modello Redditi Sp 2025 in un caso particolare, quello dell’applicazione delle soglie di esenzione dei redditi dominicali e agrari previste per i coltivatori diretti e gli imprenditori agricoli iscritti alla previdenza agricola (articolo 1, comma 44, legge n. 232/2016).

Una società semplice agricola riveste la qualifica Iap attribuita da uno solo dei soci.

In particolare, la società domanda come compilare i quadri RA ed RO per attribuire al socio qualificato i redditi fondiari tenendo conto delle soglie di esenzione e al socio non iscritto alla previdenza agricola il reddito al lordo di tali soglie che dovrà essere ulteriormente rivalutato del 30 per cento.

Inoltre, chiede come vada compilata il modello Redditi Pf 2025 da parte del socio Iap.

Vediamo il chiarimento delle Entrate.

Modello Redditi SP: istruzioni per l’esenzione redditi domenicali e agrari

L’Agenzia premette che la società semplice, qualificata come Iap, non è iscritta alla previdenza agricola poiché l’iscrizione è un requisito attribuibile soltanto ai soci persone fisiche.

La società semplice è imprenditore agricolo professionale se lo statuto prevede quale oggetto sociale l'esercizio esclusivo delle attività agricole e se almeno un socio risulta in possesso della qualifica di imprenditore agricolo professionale.

Successivamente fornisce istruzioni per compilare i quadri RA e RO del modello e come considerare i redditi dei soci tenendo contro delle soglie di esenzione.

In particolare, per quanto riguarda il quadro RA, precisa che nelle istruzioni al modello viene chiarito che nell’ipotesi in cui l’esclusione dalla formazione della base imponibile prevista dalla norma agevolativa non riguardi tutti i soci, la casella di colonna 10 “IAP” va barrata e l’ulteriore rivalutazione è pari a zero.

Tuttavia, considerato che per gli altri componenti della compagine i redditi fondiari sono imponibili con l’applicazione dell’ulteriore rivalutazione del 30%, la società deve determinare il maggior reddito da attribuire a quest’ultimi riportando l’importo del maggior reddito dominicale e agrario, rispettivamente, nei campi 15 e 16 della sezione II del quadro RO.

La faq specifica, inoltre, che è corretto riconoscere al socio con qualifica previdenziale, fino a concorrenza dei propri redditi fondiari imponibili, l’esenzione del socio non IAP.

Di conseguenza il socio IAP riporta il reddito fondiario imponibile e il reddito fondiario non imponibile attribuito dalla società semplice rispettivamente nelle colonne 4 e 13 dei righi da RH1 a RH4 quadro RH del modello Redditi PF 2025.