-

Comunicazioni ENEA 2026: il via dal 22 gennaio

L'ENEA con un avviso pubblicato sul proprio portale informa del fatto che a partire dal 22 gennaio 2026 è operativo il portale aggiornato bonusfiscali.enea.it per la trasmissione dei dati degli interventi con data di fine lavori nel 2025 e 2026.In particolare si tratta degli interventi che accedono alle detrazioni fiscali di Ecobonus (legge 296/2006 e art. 14 del D.L. 63/2013) e Bonus Casa(art. 16 bis del DPR 917/86 e art. 16 del DL 63/2013).

Attenzione al fatto che è possibile accedere al servizio online solo autenticandosi tramite SPID di persona fisica o CIE.

L'ENEA ha specificato che il conteggio dei 90 giorni per la trasmissione dati decorre dal 22 gennaio 2026:

- per gli interventi conclusi tra il 1° gennaio 2026 e la data di messa on line del portale (22 gennaio);

- per i lavori conclusi nel 2025 ma con parte delle spese da detrarre sostenute nel 2026.

ENEA ha attivato, per richieste di tipo tecnico, un assistente virtuale che risponde in tempo reale ai quesiti.

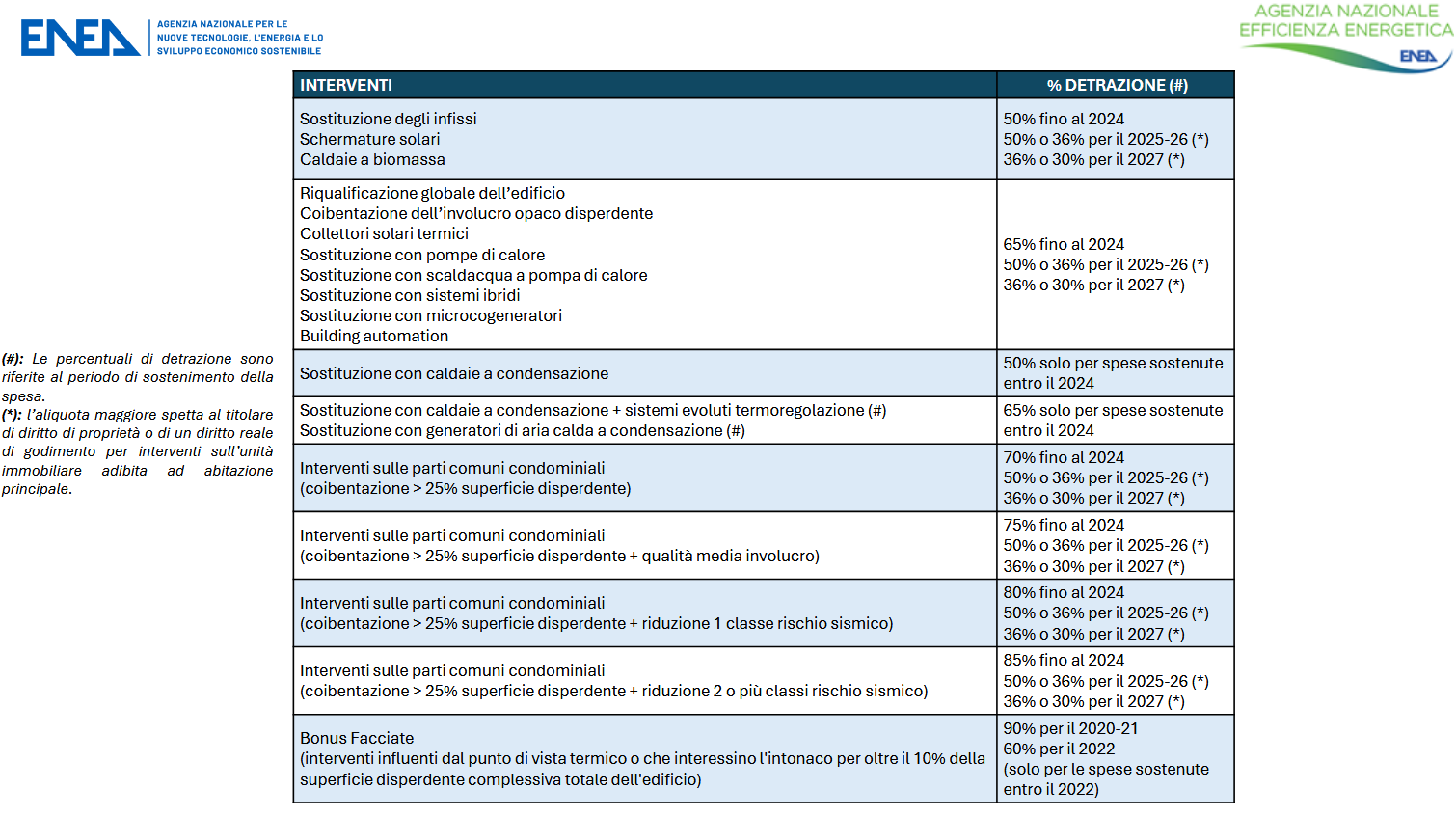

Interventi ammessi all’ecobonus

L'ENEA ha reso disponibile la seguente tabella di riepilogo per gli interventi ammessi alla agevolazione

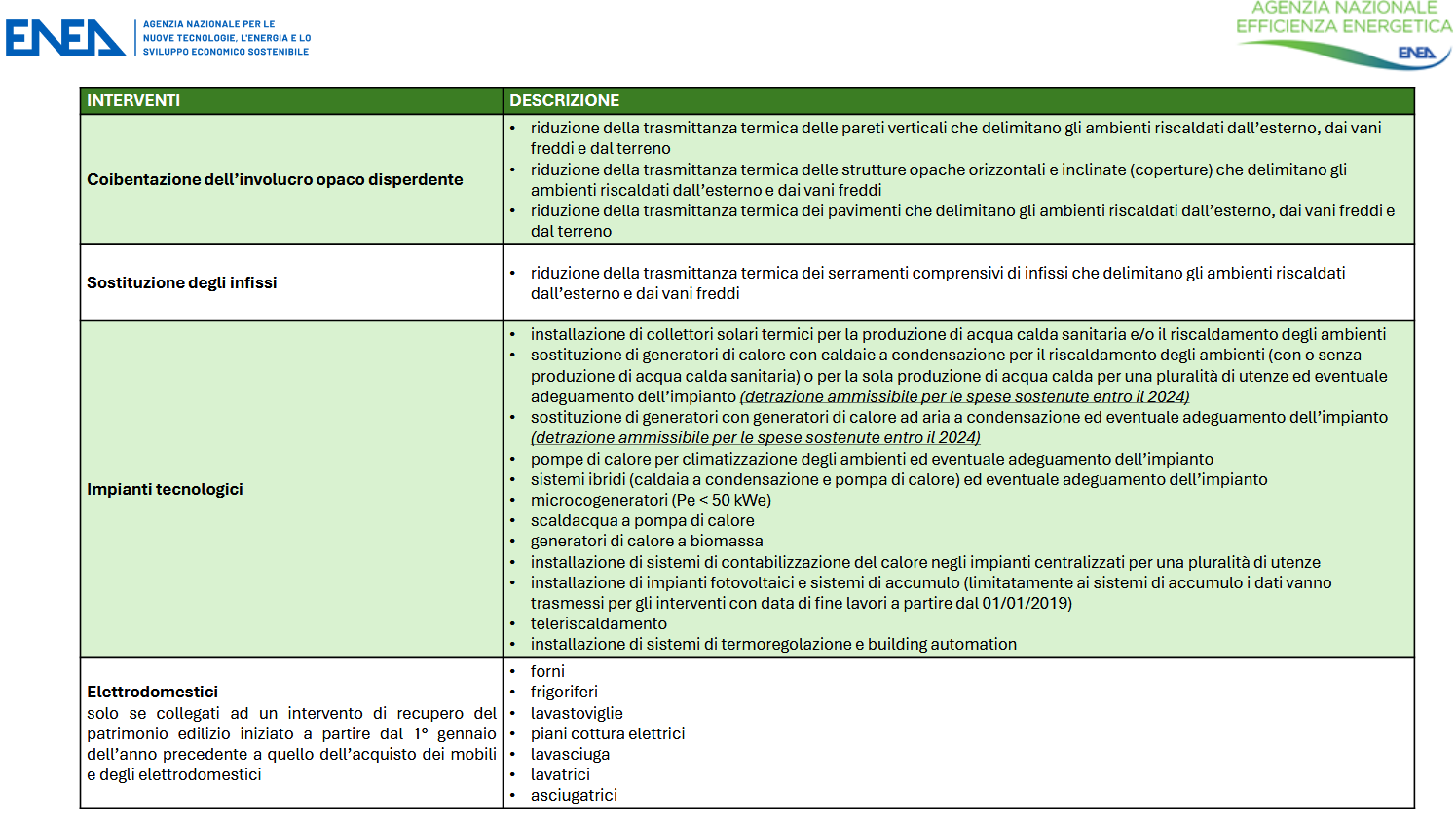

Interventi ammessi al bonus casa

L'ENEA ha reso disponibile la seguente tabella di riepilogo per gli interventi ammessi alla agevolazione

-

Tax credit sale cinematografiche: domande dal 28 gennaio

La Direzione generale cinema e audiovisivo, con il decreto del 16 gennaio 2026 n. 22, ha previsto che dalle ore 12:00 del 28 gennaio 2026, fino alle ore 23:59 del 23 febbraio 2026, è possibile presentare, attraverso la piattaforma DGCOL, le domande relative al credito d’imposta per le sale cinematografiche ex art. 18 della L. 220/2016, in relazione ai costi di funzionamento sostenuti fino al 31 dicembre 2024.

Tax credit sale cinematografiche: domande dal 28 gennaio

A partire dal 28 gennaio 2026, dalle ore 12.00, fino al 23 febbraio 2026, alle ore 23.59, è possibile presentare, tramite la piattaforma DGCOL, le domande di credito d'imposta per il potenziamento dell'offerta cinematografica e in particolare per favorire le attività e lo sviluppo delle sale cinematografiche, ai sensi dell'articolo 18, comma 1, della legge n. 220 del 2016.

Le domande possono essere presentate per i costi di funzionamento delle sale cinematografiche sostenuti entro il 31 dicembre 2024.

La Direzione Generale Cinema e Audiovisivo istruisce in ordine cronologico le richieste inviate ai sensi del presente articolo e, verificata la completezza della domanda, la rispondenza ai requisiti previsti dalla legge n. 220 del 2016 e dai decreti attuativi, nonché la effettiva disponibilità di risorse, provvede a riconoscere i crediti d'imposta richiesti nella misura prevista e a prenotare le relative somme.

Il credito di imposta relativo alle richieste è riconosciuto nel limite massimo annuo di risorse e garantito attraverso l'adozione del meccanismo di decurtazione proporzionale previsto.

Attenzione al fatto che a pena di inammissibilità, la richiesta di credito d'imposta deve contenere il contratto assicurativo a copertura dei danni ai beni di cui all'articolo 2424, primo comma, sezione Attivo, voce B-II, numeri 1), 2) e 3), del Codice civile, direttamente cagionati da calamità naturali ed eventi catastrofali verificatisi sul territorio nazionale, ai sensi dell'art. 1 commi 101 e 102 della legge 30 dicembre 2023, n. 213.

-

Bando Agrisole 2026: in attesa della data per la domanda

Pubblicato il Decreto 17 dicembre 2025 del MASAF Ministero dell'agricoltura con le regole per dare attuazione alla Misura del PNRR M2C1- I4 “Facility Parco Agrisolare” di cui alla Decisione di esecuzione (CID) COM (2025) 15106 del 27 novembre 2025 la cui dotazione finanziaria ammonta a 789 milioni di euro destinate alla erogazione di agevolazioni in conto capitale per nuovi progetti, selezionati sulla base di uno o più Avvisi, che verranno emanati dal MASAF e attuati dal GSE, in applicazione del presente decreto.

I progetti ammessi alle agevolazioni dovranno essere conclusi entro 18 mesi dalla data dell’atto di concessione del finanziamento.

Vediamo in cosa consiste l'incentivo per l'autoproduzione di energia da fonti rinnovabili e chi può beneficiarne.

Bando Agrisole 2026: beneficiari del contributo per autoproduzione da fonti rinnovabili

I Soggetti beneficiari delle agevolazioni del decreto sono gli stessi indicati all’articolo 4, comma 1, del decreto ministeriale n. 211444 del 19 aprile 2023 e di seguito riportati:

- gli imprenditori agricoli, in forma individuale o societaria;

- le imprese agroindustriali;

- indipendentemente dai propri associati, le cooperative agricole che svolgono attività di cui all’articolo 2135 del Codice civile e le cooperative o loro consorzi di cui all’articolo 1, comma 2, del decreto legislativo 18 maggio 2001 n. 228;

- i soggetti di cui alle lettere a), b) e c) costituiti in forma aggregata quale, a titolo esemplificativo e non esaustivo, associazioni temporanee di imprese (A.T.I.), raggruppamenti temporanei di impresa (R.T.I), reti d’impresa, comunità energetiche rinnovabili (CER).

Bando Agrisole 2026: come sono ripartite le risorse

L’investimento è rivolto alla modernizzazione del patrimonio edilizio produttivo agricolo tramite:

- installazione di impianti fotovoltaici sulle coperture degli edifici esistenti;

- miglioramento dell’efficienza energetica;

- riduzione dei costi energetici a carico delle imprese;

- contributo agli obiettivi di decarbonizzazione previsti dal Piano Nazionale di Ripresa e Resilienza (PNRR).

La dotazione finanziaria è ripartita secondo le seguenti percentuali:

- almeno il 40% delle risorse, al netto degli oneri di gestione, è riservato alle regioni del Mezzogiorno: Abruzzo, Basilicata, Calabria, Campania, Molise, Puglia, Sardegna e Sicilia;

- euro 470 milioni sono destinati alle imprese della produzione agricola primaria;

- euro 150 milioni sono riservati alle imprese attive nella trasformazione dei prodotti agricoli;

- euro 10 milioni sono destinati alle imprese che trasformano prodotti agricoli in prodotti non agricoli;

- euro 140 milioni sono assegnati nuovamente alla produzione agricola primaria, senza l’applicazione di specifici vincoli.

Si attende dal MASAF l'avvio delle domande con decreto che indichi le modalità e itermini, nel fratempo però si evidenzia che le agevolazioni saranno riconosciute come contributo in conto capitale, cumulabili con altri aiuti di Stato o fondi pubblici relativi agli stessi costi, a patto che non venga superata l’intensità di aiuto massima consentita o il costo totale dell’intervento.

Inoltre i progetti ammessi dovranno essere conclusi entro 18 mesi dalla data dell’atto di concessione del finanziamento.

Il contributo spettante sarà concesso fino ad esaurimento delle risorse disponibili, secondo le modalità e i limiti definiti con uno o più Avvisi, emanati dalla Direzione generale per la promozione della qualità agroalimentare.

-

Impatriati ex frontalieri: nuovi chiarimenti dall’Agenzia

Il nuovo regime agevolativo per i lavoratori impatriati continua a generare quesiti applicativi di rilievo per datori di lavoro e consulenti, soprattutto nei casi in cui il rientro in Italia avvenga dopo un periodo di residenza fiscale all’estero, ma con attività lavorativa già svolta nel territorio nazionale.

Un recente chiarimento dell’Amministrazione finanziaria nella Risposta 12 del 20 gennaio 2026 affronta il caso del lavoratore che, pur avendo trasferito la residenza all’estero, ha continuato a prestare la propria attività in Italia come frontaliero, per poi rientrare stabilmente nel territorio dello Stato.

Ti puo interessare leggere anche Frontalieri Italia svizzera ratificato l'accordo Tutte le regole

Il caso in esame

La fattispecie esaminata riguarda un lavoratore dipendente che, dopo essersi trasferito all’estero e aver acquisito la residenza fiscale fuori dall’Italia, ha continuato a svolgere quotidianamente la propria attività lavorativa presso una sede italiana del datore di lavoro.

Durante il periodo di permanenza all’estero, il soggetto ha adempiuto agli obblighi dichiarativi nel Paese di residenza, mantenendo tuttavia un legame professionale costante con il territorio italiano. In prossimità del rientro definitivo in Italia, il lavoratore ha chiesto se tale circostanza potesse precludere l’accesso al nuovo regime agevolativo per i lavoratori impatriati previsto dall’articolo 5 del decreto legislativo 27 dicembre 2023, n. 209, come modificato dalla legge 23 settembre 2025, n. 132.

Il dubbio interpretativo si è concentrato, in particolare, sul requisito della pregressa residenza all’estero e sulla rilevanza del luogo di svolgimento dell’attività lavorativa nel periodo antecedente al rientro.

La decisione dell’Agenzia

Nel chiarire il caso, l’Amministrazione finanziaria ha ribadito che la disciplina agevolativa richiede la verifica di presupposti oggettivi e soggettivi ben definiti, tra cui l’effettivo trasferimento della residenza fiscale e il rispetto del periodo minimo di permanenza all’estero.

È stato precisato che la norma non introduce alcuna preclusione legata al luogo di svolgimento dell’attività lavorativa durante il periodo di residenza estera, purché risulti soddisfatto il requisito temporale della non residenza fiscale in Italia.

Tale impostazione risulta coerente con l’orientamento della giurisprudenza di legittimità, secondo cui le agevolazioni fiscali devono essere interpretate in modo conforme alla ratio incentivante della norma, valorizzando la sostanza economica delle situazioni e non elementi meramente formali.

In questa prospettiva, anche la Corte di cassazione ha più volte affermato che, in assenza di espresse limitazioni normative, non possono essere introdotti vincoli ulteriori rispetto a quelli previsti dal legislatore.

L’interpretazione fornita consente dunque di ritenere ammissibile l’accesso al regime agevolato anche per i lavoratori che abbiano operato come frontalieri, a condizione che siano rispettati tutti gli altri requisiti richiesti, inclusi quelli relativi alla qualificazione professionale e alla durata del periodo di residenza estera.

Per i datori di lavoro e i consulenti, il chiarimento rappresenta un punto di riferimento operativo importante nella gestione dei rientri dall’estero e nella corretta applicazione delle agevolazioni fiscali connesse, riducendo il rischio di contenzioso e favorendo una pianificazione più consapevole dei rapporti di lavoro agevolati

-

Iperammortamento 2026: come funziona

Nella Legge di Bilancio 2026 contiene una maxi deduzione del costo di acquisto di beni strumentali per le imprese, nota come iperammortamento.

Vediamo cosa prevede la norma.

Iper ammortamernto 2026: le novità

La norma approvata inizialmente prevedeva la maxi deduzione per gli investimenti effettuati dal 1° gennaio 2026 al 31 dicembre 2026, o nel termine del 30 giugno 2027 in caso di prenotazione entro il 31 dicembre 2026.

La norma definitiva, in Legge di bilancio 2026 e in vigore dal 1° gennaio, riconosce la misura per gli investimenti effettuati dal 1° gennaio 2026 al 30 settembre 2028, quindi il nuovo termine del 30 settembre 2028 è generale.

Si applicherà la misura “base” della deduzione ugualmente per tutti i beni, senza più il riconoscimento di una misura superiore in caso di investimenti con risparmio energetico, come inizialmente ipotizzato.

Il costo di acquisizione dei beni è maggiorato, in linea generale, nella misura del:

- 180% per gli investimenti fino a 2,5 milioni di euro;

- 100% per gli investimenti oltre 2,5 milioni di euro e fino a 10 milioni di euro;

- 50% per gli investimenti oltre 10 milioni di euro e fino a 20 milioni di euro.

Vi sarà un vincolo per cui i beni oggetto dell’agevolazione devono essere prodotti in uno degli Stati membri dell’Unione europea o in Stati aderenti all’Accordo sullo Spazio economico europeo.

Inoltre, con le novità, gli allegati A e B della legge 232/2016 sono sostituiti da due nuovi elenchi, denominati allegato III-bis (beni materiali) e allegato III-ter (beni immateriali).

Il testo in vigore è stato pubblicato sulla GU n 301 del 30 dicembre 2025.

Leggi anche: Legge finanziaria 2026: l'iperammortamento per ulteriore approfondimento.

Si evidenzia che il Mimit in data 5 gennaio ha trasmesso al Ministero dell’Economia e delle Finanze il decreto interministeriale che definisce le modalità attuative del Nuovo Piano Transizione 5.0 ai fini dell’acquisizione del concerto del Dicastero.

La misura – prevista dalla Legge di Bilancio 2026 – è finalizzata a sostenere le imprese nella doppia transizione digitale e sostenibile attraverso lo strumento dell’iperammortamento a supporto degli investimenti in beni strumentali, offrendo un orizzonte triennale per la programmazione degli investimenti.

-

Bonus mobili ed elettrodomestici 2026: la nuova guida ADE

Le Entrate pubblicano la nuova Guida 2026 sul bonus mobili ed elettrodomestici.

L’ultima legge di bilancio infatti ha prorogato la possibilità di usufruire dell’agevolazione anche per l’anno 2026 (articolo 1, comma 22, legge n. 199/2025).

Il bonus è una detrazione che si ottiene indicando le spese sostenute nella dichiarazione dei redditi (modello 730 o modello Redditi persone fisiche) e spetta unicamente al contribuente che usufruisce della detrazione per le spese di intervento di recupero del patrimonio edilizio. Per esempio, se le spese per ristrutturare l’immobile sono state sostenute soltanto da uno dei coniugi e quelle per l’arredo dall’altro, il bonus per l’acquisto di mobili ed elettrodomestici non spetta a nessuno dei due.

Bonus mobili ed elettrodomestici 2026: la nuova guida ADE

Il bonus mobili consiste nella possibilità di usufruire di una detrazione Irpef del 50% per l’acquisto di mobili e di grandi elettrodomestici, per i quali sia prevista l’etichetta energetica:

- di classe non inferiore alla classe A per i forni,

- alla classe E per le lavatrici, le lavasciugatrici e le lavastoviglie,

- alla classe F per i frigoriferi e i congelatori.

Anche per il 2026 la detrazione Irpef del 50% va calcolata su un tetto massimo di spesa di 5mila euro e ripartita fra gli aventi diritto in dieci quote annuali di pari importo.

Sono agevolabili le spese per l’acquisto di mobili ed elettrodomestici destinati ad arredare un immobile già oggetto di interventi di recupero del patrimonio edilizio, sia su singole unità immobiliari residenziali che su parti comuni (ma in questo caso solo per i beni acquistati e destinati ad arredare queste parti, come la guardiola o l’appartamento del portiere del condominio).

La proroga comporta che, per gli acquisti effettuati nel 2026, il beneficio spetti a condizione che gli interventi edilizi siano iniziati a partire dal 1° gennaio 2025.

La detrazione non utilizzata o fruita soltanto in parte è legata al beneficiario e non all’immobile:

- non si trasferisce né in caso di decesso del contribuente né in caso di cessione dell’immobile oggetto di intervento di recupero edilizio.

Rispetto al 2025, restano sostanzialmente invariati i soggetti beneficiari, le condizioni di accesso al bonus e le modalità di fruizione dell’agevolazione.

Bonus mobili 2026: gli interventi edilizi per avere la detrazione

Per avere il bonus mobili 2026:

- manutenzione straordinaria, restauro e risanamento conservativo, ristrutturazione edilizia su singoli appartamenti. I lavori di manutenzione ordinaria su singoli appartamenti (per esempio, tinteggiatura di pareti e soffitti, sostituzione di pavimenti, sostituzione di infissi esterni, rifacimento di intonaci interni) non danno diritto al bonus

- ricostruzione o ripristino di un immobile danneggiato da eventi calamitosi, se è stato dichiarato lo stato di emergenza

- restauro, risanamento conservativo e ristrutturazione edilizia, riguardanti interi fabbricati, eseguiti da imprese di costruzione o ristrutturazione immobiliare e da cooperative edilizie che entro 18 mesi dal termine dei lavori vendono o assegnano l’immobile

- manutenzione ordinaria, manutenzione straordinaria, restauro e risanamento conservativo, ristrutturazione edilizia su parti comuni di edifici residenziali.

-

Requisito numerico per EPS: chiarimenti del Ministero

Con Nota n 593 del 16 gennaio il Ministero del Lavoro ha chiarito i requisiti numerici per la qualifica degli EPS nell'ambito degli anti del Terzo Settore.

Requisito numerico min per ETS: chiarimenti del Ministero

La nota n 593 del 16 gennaio pubblicata sul sito del Ministero del Lavoro prevede che gli enti di promozione sportiva (Eps) e relativi comitati, rispettino obbligatoriament il requisito numerico minimo delle 7 persone fisiche o 3 associazioni di promozione sociale per mantenere la relativa qualifica.

La nota evidenzia che l’art. 35 del CTS contiene varie disposizioni:

- Il comma 1 individua, per tutte le APS, un numero minimo di associati, non inferiore a sette persone fisiche o tre associazioni di promozione sociale; nel caso che il numero degli associati così individuato, che deve sussistere al momento della costituzione o – secondo una interpretazione evolutiva – al momento in cui l’ente delibera di conformarsi quale associazione di promozione sociale (vedi in proposito la nota direttoriale 4995 del 28 maggio 2019), divenga inferiore ai limiti di tale comma, deve essere reintegrato entro un anno; in mancanza, l’ente perde la qualifica di APS nel caso in cui non scelga di rimanere iscritto al RUNTS in diversa sezione (comma 1 bis);

- Il comma 3 consente alle APS, qualora sia previsto espressamente dai relativi statuti, di ammettere nella loro base associativa “altri enti del Terzo settore o senza scopo di lucro” purché il loro numero non sia superiore al 50% del numero di APS associate. Si tratta di una disposizione volta a salvaguardare la profilazione soggettiva che caratterizza le APS. In caso di enti a composizione mista (persone fisiche ma anche enti) la percentuale non dovrà essere calcolata tenendo conto anche delle persone fisiche, ma esclusivamente degli enti; se così non fosse, infatti, la disposizione sarebbe agevolmente eludibile.

- Il comma 4 prevede – a beneficio degli enti di promozione sportiva previamente riconosciuti dal CONI – l’inapplicabilità del comma 3 (ovvero l’irrilevanza del limite proporzionale ivi previsto per le associazioni composte da enti) a condizione che associno almeno 500 APS.

La deroga di cui al comma 4 trova la propria ratio nella particolare definizione e disciplina degli EPS riconosciuti dal CONI contenuta nell’ordinamento sportivo: ai sensi dell’articolo 26 e ss. dello Statuto del CONI (come da ultimo approvato con DPCM 20 dicembre 2023, disponibile al seguente indirizzo: https://www.gazzettaufficiale.it/eli/id/2023/12/30/23A07200/SG), gli EPS, volti alla promozione e organizzazione di attività fisico-sportive con finalità ricreative e formative, prive di fini di lucro e rispettose dei principi di democrazia interna e di pari opportunità, presenti in maniera organizzata, se a carattere nazionale, in almeno 15 regioni e 70 province, associano non meno di 1.000 tra associazioni sportive dilettantistiche e società sportive dilettantistiche, con un numero di iscritti non inferiore a 100.000.

I comitati regionali e provinciali costituiscono strutture territoriali degli Enti.

In sostanza il legislatore del Codice ha individuato regole differenziate in favore della limitata categoria degli EPS riconosciuti dal CONI, in ragione della disciplina recata da un ordinamento coesistente, per ragioni di coordinamento complessivo e di tenuta del sistema, secondo criteri di ragionevolezza e proporzionalità.

La Direzione del vministero si era già pronunciata sull’applicabilità della deroga prevista in favore degli EPS dal comma 4 dell’art. 35 anche alle rispettive articolazioni territoriali.

Infatti, la caratterizzazione territoriale dei comitati regionali e provinciali degli EPS comporta che ciascuno di essi condivida con l’ente nazionale di cui fa parte una porzione di base associativa specifica e geograficamente individuata, giustificando, in sede locale, l’applicazione di una disposizione funzionale al dispiegarsi delle caratteristiche peculiari dell’ente nazionale (naturalmente laddove esso soddisfi complessivamente il requisito previsto delle 500 APS).

In concreto, le suddette APS computate su base nazionale potrebbero risultare distribuite in maniera disomogenea all’interno delle basi associative dei singoli comitati territoriali.

Tale disomogeneità non può tuttavia spingersi al punto da consentire al comitato, che in quanto articolazione territoriale di un EPS si configura a sua volta come associazione di enti, di conseguire la qualifica di APS senza raggiungere il numero minimo di APS associate previsto dall’art. 35 comma 1.

Per tale disposizione, infatti, applicabile indistintamente a tutte le associazioni di promozione sociale e ferma la possibilità di beneficiare del limitato periodo di “salvaguardia” del comma 1 bis – non è prevista alcuna deroga.

Si ritiene pertanto corretta l’interpretazione prospettata dagli Uffici in indirizzo secondo cui pur beneficiando le articolazioni territoriali degli Enti di Promozione Sportiva (EPS), ai sensi dell’art. 35, comma 4 CTS, della deroga al requisito numerico dei 500 associati richiesto per le APS, resta fermo l’obbligo di conformità ai requisiti sostanziali di cui al comma 1 del medesimo articolo 35, necessari

alla loro qualificazione come Associazioni di Promozione Sociale.

Allegati: -

Esenzione IMU immobili enti non commerciali: norma interpretativa 2026

La Legge di bilancio 2026 con i commi 853-856, inseriti nel corso dell’esame in sede referente al Senato, ha introdotto una norma di interpretazione autentica in relazione all’esenzione IMU sugli immobili posseduti ed utilizzati dagli enti non commerciali per lo svolgimento, con modalità non commerciali, di attività assistenziali e delle attività sanitarie, nonché di attività didattiche.

Vediamo tutti i dettagli.

Esenzione IMU immobili enti non commerciali 2026

Ricordiamo che ai sensi dell’articolo 7, comma 1, lettera i), del decreto legislativo n. 504 del 1992, nel sistema previgente all’IMU, si riconosceva l’esenzione dall’imposta comunale sugli immobili (c.d. “ICI”) per gli immobili utilizzati da enti non commerciali, di cui all’articolo 73, comma 1, lettera d), del TUIR, e destinati esclusivamente allo svolgimento, con modalità non commerciali, di attività

assistenziali, previdenziali, sanitarie, di ricerca scientifica, didattiche, ricettive, culturali, ricreative, sportive, nonché attività di religione e di cultoL'articolo 73, comma 1, lettera c), del TUIR, definisce come enti non commerciali, ai fini IRES, gli enti pubblici e privati diversi dalle società, i trust che non hanno per oggetto esclusivo o principale l'esercizio di attività commerciale nonché gli organismi di investimento collettivo del risparmio, residenti nel territorio dello Stato.

Nel vigente regime “IMU”, tale disposizione è stata riproposta dall’articolo 1, comma 759, lettera g), della legge n. 160 del 2019, ai sensi del quale, sono esenti dall’IMU:

gli immobili posseduti e utilizzati dagli enti non commerciali [dai soggetti di cui alla lettera i) del comma 1 dell'articolo 7 del decreto legislativo 30 dicembre 1992, n. 504,] e destinati esclusivamente allo svolgimento con modalità non commerciali delle attività previste nella medesima lettera i).

Inoltre, per espressa previsione normativa, si applicano le disposizioni di cui all’articolo 91-bis del decreto-legge n. 2012, n. 1 e quelle del regolamento di cui al decreto del Ministro dell'economia e delle finanze 19 novembre 2012, n. 200.Tale norma è stata oggetto di una sentenza della Corte UE e poi di una Decisione della UE che ha inferto una sanzione all'Italia.

Pertanto la norma appena introdotta va a risolvere il problema.

Al comma 853 si precisa che, agli effetti dell’articolo 1, comma 2, della legge n. 212 del 2000, lo svolgimento delle attività

assistenziali e delle attività sanitarie si intende effettuato con modalità

non commerciali nei seguenti casi:- tali attività sono accreditate e contrattualizzate o convenzionate con lo Stato, le Regioni e gli enti locali e sono svolte, in ciascun

ambito territoriale e secondo la normativa ivi vigente, in maniera complementare o integrativa rispetto al servizio pubblico e prestano a favore dell’utenza, alle condizioni previste dal diritto dell’Unione europea e nazionale, servizi sanitari e assistenziali gratuiti, salvo eventuali importi di partecipazione alla spesa previsti dall'ordinamento per la copertura del servizio universale (lettera a) del comma 853); - se non accreditate e contrattualizzate o convenzionate con lo Stato, le Regioni e gli enti locali, tali attività sono svolte a titolo gratuito ovvero dietro versamento di corrispettivi di importo simbolico e, comunque, non superiore alla metà dei corrispettivi medi previsti per analoghe attività svolte con modalità concorrenziali nello stesso ambito territoriale, tenuto anche conto dell’assenza di relazione con il costo effettivo del servizio (lettera b) del comma 853)

Quindi in sintesi la norma introdotto, recepisce i criteri già individuati dall’art. 4 comma 2 del DM 200/2012, distinti a seconda che le attività assistenziali e sanitarie risultino o meno accreditate e contrattualizzate o convenzionate con lo Stato, le Regioni e gli enti locali.

Con specifico riguardo alle attività assistenziali e sanitarie accreditate e contrattualizzate o convenzionate, si precisa che l’esenzione dall’IMU spetta indipendentemente da eventuali importi di partecipazione alla spesa da parte dell’utente o dei familiari (come, ad esempio, i ticket sanitari), in quanto tale forma di cofinanziamento risulta necessaria al fine di garantire la copertura del servizio universale.

Infine si chiarisce che, ai fini del riconoscimento dell’esenzione dall’IMU a favore degli enti non commerciali possessori di immobili destinati allo svolgimento di attività assistenziali o sanitarie, è irrilevante l’inserimento di tali immobili in una specifica categoria catastale.

Peraltro, con riguardo agli immobili a uso “misto” vanno comunque applicate le disposizioni di cui all’art. 91-bis del DL 1/2012 e all’art. 5 del DM 200/2012.

- tali attività sono accreditate e contrattualizzate o convenzionate con lo Stato, le Regioni e gli enti locali e sono svolte, in ciascun

-

Rottamazione quinquies: via alle domande

La Legge n. 199/2025 o legge di bilancio 2026 tra le altre misure ha previsto la nuova Definizione agevolata delle cartelle (“Rottamazione-quinquies”).

I contribuenti che sceglieranno di aderire alla nuova misura agevolativa avranno la possibilità di estinguere il proprio debito, senza corrispondere interessi e sanzioni, interessi di mora e aggio.

Attenzione, l'Agenzia delle entrate-Riscossione ha reso disponibili sul sito internet le modalità e il servizio per presentare la

domanda di adesione alla cosiddetta Rottamazione-quinquies. La richiesta deve essere trasmessa in via telematica entro il prossimo 30 aprile.Rottamazione quinquies: ambito di applicazione

La “Rottamazione-quinquies” riguarda i carichi affidati all’Agente della riscossione nel periodo ricompreso tra il 1° gennaio 2000 e il 31 dicembre 2023 derivanti da omesso versamento di:

- imposte risultanti dalle dichiarazioni annuali e dalle attività dell’amministrazione finanziaria di cui agli articoli 36-bis e 36-ter del DPR n. 600 del 1973, e agli articoli 54-bis e 54-ter del DPR n. 633 del 1972;

- contributi previdenziali dovuti all’INPS, con esclusione di quelli richiesti a seguito di accertamento.

Sono ammessi alla nuova “Rottamazione” anche coloro che hanno già aderito a una precedente misura agevolativa ma sono decaduti, purché i carichi siano quelli ricompresi nell’ambito applicativo della “Rottamazione-quinquies”.

La norma, invece, esclude dalla nuova “Rottamazione” i debiti che, seppur rientranti nell’ambito applicativo della “Rottamazione-quinquies”, sono ricompresi in piani di pagamento della “Rottamazione-quater” per i quali, alla data del 30 settembre 2025, risultano versate tutte le rate scadute.

La rottamazione quinquies varrà per i debiti risultanti:

- dai singoli carichi affidati agli agenti della riscossione dal 1° gennaio 2000 al 31 dicembre 2023,

- derivanti dall'omesso versamento di imposte risultanti dalle dichiarazioni annuali e dalle attività di cui agli articoli 36-bis e 36-ter del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, e agli articoli 54-bis e 54-ter del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633,

- o derivanti dall'omesso versamento di contributi previdenziali dovuti all’Istituto Nazionale della Previdenza Sociale, con esclusione di quelli richiesti a seguito di accertamento,

- possono essere estinti senza corrispondere le somme affidate all'agente della riscossione a titolo di interessi e di sanzioni, gli interessi di mora di cui all'articolo 30, comma 1, del decreto del Presidente della Repubblica 29 settembre 1973, n. 602, o le sanzioni e le somme aggiuntive di cui all'articolo 27, comma 1, del decreto legislativo 26 febbraio 1999, n. 46, e le somme maturate a titolo di aggio ai sensi dell'articolo 17 del decreto legislativo 13 aprile 1999, n. 112, versando le somme dovute a titolo di capitale e quelle maturate a titolo di rimborso delle spese per le procedure esecutive e di notificazione della cartella di pagamento.

Attenzione ni caso di pagamento rateale, sono dovuti, a decorrere dal 1° agosto 2026, gli interessi al tasso del 3% annuo; non si applicano le disposizioni dell'articolo 19 del decreto del Presidente della Repubblica 29 settembre 1973, n. 602.

L'agente della riscossione rende disponibili ai debitori, nell'area riservata del proprio sito internet istituzionale, i dati necessari a individuare i carichi definibili.

Rottamazione quinquies: come e quando presentare la domanda

I contribuenti potranno presentare la domanda di adesione entro il 30 aprile 2026 con le modalità, esclusivamente telematiche.

Ci sono due modi per presentare la domanda:

- compilare il form e selezionare le cartelle di pagamento e/o avvisi di addebito dell'INPS che si intende inserire nella domanda di adesione direttamente dall’area riservata;

- compilare il form, allegando la documentazione di riconoscimento – pdf. In tal caso è bene specificare l’indirizzo e-mail (non PEC) per avere la ricevuta della domanda di adesione (R-DA-2026).

Chi ha presentato la domanda in area riservata, si riceverà una e-mail di presa in carico con allegata la ricevuta di presentazione della domanda di adesione (R-DA-2026).

Chi ha presentato la domanda in area pubblica:

- riceverà una prima e-mail all’indirizzo che h indicato, con un link da convalidare entro le successive 72 ore. Decorso tale termine, il link non sarà più valido e la richiesta sarà automaticamente annullata;

- dopo la convalida della richiesta, una seconda e-mail indicherà la presa in carico, con il numero identificativo della pratica e il riepilogo dei dati inseriti;

- infine, se la documentazione allegata è corretta, verrà inviata una terza e-mail con il link per scaricare, entro i successivi 5 giorni (120 ore dal ricevimento del link), la ricevuta di presentazione della domanda di adesione (R-DA-2026). Decorso tale termine, non sarà più possibile effettuare il download e sarà necessario procedere con una nuova richiesta.

Il servizio propone in automatico l’elenco dei carichi “rottamabili”, con la possibilità di selezionare quelli di interesse da inserire nella richiesta.

È necessario sempre indicare se si intende pagare in un’unica soluzione oppure a rate.

Al riguardo la legge prevede che, in caso di pagamento dilazionato, l’importo di ciascuna rata non potrà essere inferiore a 100 euro.

E' possibile scegliere se pagare in un’unica soluzione, entro il 31 luglio 2026 oppure, in un numero massimo di 54 rate bimestrali di pari importo (in 9 anni) con scadenza:

- la prima, la seconda e la terza rata, rispettivamente, il 31 luglio 2026, il 30 settembre 2026 e il 30 novembre 2026;

- dalla quarta alla cinquantunesima rata, rispettivamente, il 31 gennaio, il 31 marzo, il 31 maggio, il 31 luglio, il 30 settembre e il 30 novembre di ciascun anno a decorrere dal 2027;

- dalla cinquantaduesima alla cinquantaquattresima rata, rispettivamente, il 31 gennaio 2035, il 31 marzo 2035 e il 31 maggio 2035.

Nel caso di pagamento rateale si applicano interessi pari al 3% annuo, a decorrere dal 1° agosto 2026.

Rottamazione quinquies: sospensioni delle misure esecutive

A seguito della presentazione della dichiarazione, relativamente ai carichi definibili che ne costituiscono oggetto:

- a) sono sospesi i termini di prescrizione e decadenza;

- b) sono sospesi, fino alla scadenza della prima o unica rata delle somme dovute a titolo di definizione, gli obblighi di pagamento derivanti da precedenti dilazioni in essere alla data di presentazione;

- c) non possono essere iscritti nuovi fermi amministrativi e ipoteche, fatti salvi quelli già iscritti alla data di presentazione;

- d) non possono essere avviate nuove procedure esecutive;

- e) non possono essere proseguite le procedure esecutive precedentemente avviate, salvo che non si sia tenuto il primo incanto con esito positivo;

- f) il debitore non è considerato inadempiente ai fini di cui agli articoli 28-ter e 48-bis del decreto del Presidente della Repubblica 29 settembre 1973, n. 602;

- g) si applica la disposizione di cui all'articolo 54 del decreto-legge 24 aprile 2017, n. 50, convertito, con modificazioni, dalla legge 21 giugno 2017, n. 96, ai fini del rilascio del documento unico di regolarità contributiva (DURC), di cui al decreto del Ministro del lavoro e delle politiche sociali 30 gennaio 2015, pubblicato nella Gazzetta Ufficiale n. 125 del 1° giugno 2015.

Rottamazione quinquies: decadenza e perdita dei benefici

La “Rottamazione-quinquies” risulterà inefficace e i versamenti effettuati saranno considerati a titolo di acconto sulle somme dovute, in caso di omesso ovvero insufficiente versamento dell’unica rata scelta per effettuare il pagamento (da pagare entro il 31 luglio 2026).

Inoltre, nel caso di pagamento rateale, la decadenza dalla “Rottamazione-quinquies” interverrà in caso di omesso ovvero insufficiente versamento di due rate, anche non consecutive, o dell’ultima rata del piano.

-

Inizio attività ente terzo settore: come optare per il forfettario

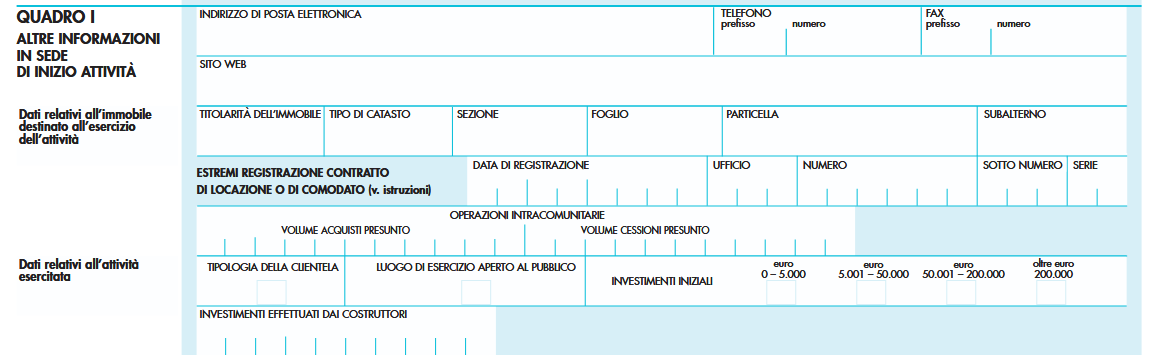

Le Entrate in data 31 dicembre 2025 hanno pubblicato un aggiornamento per il Modello AA7/10 Domanda di attribuzione del numero di codice fiscale e dichiarazione di inizio attività, variazione dati o cessazone attività ai fini IVA, soggetti diversi dalle persone fisiche.

Come specificato dalla stessa Agenzia, l’aggiornamento delle istruzioni si è reso necessario al fine di disciplinare le modalità operative per l’esercizio dell’opzione di determinazione forfetaria del reddito da parte degli enti del Terzo Settore che avviano l’esercizio di attività d’impresa commerciale, ai sensi degli articoli 80 e 86 del decreto legislativo 3 luglio 2017, n. 117 (Codice del Terzo Settore).

Opzione per forfettario inizio attività enti terzo settore: come fare

In particolare, dal 1° gennaio il modello reca novità alla pagina 12 delle istruzioni, nella sezione relativa al Quadro I – “ALTRE

INFORMAZIONI IN SEDE DI INIZIO ATTIVITÀ”, dopo il paragrafo “DATI RELATIVI ALL’ATTIVITÀ ESERCITATA”, è stato aggiunto il paragrafo “OPZIONE REGIME FORFETTARIO DEGLI ENTI DEL TERZO SETTORE”.

Considerato che il modello AA7/10 non prevede attualmente un campo specifico per l’indicazione di tale opzione, è stato introdotto un criterio tecnico che consenta di acquisire in Anagrafe Tributaria in maniera univoca la volontà dell’ente.

Gli enti del terzo settore che avviano l’esercizio di attività d’impresa commerciale e intendono optare per la determinazione forfetaria del reddito, prevista dagli articoli 80 e 86 del decreto legislativo 3 luglio 2017, n. 117, per l’esercizio dell’opzione devono compilare il campo “investimenti effettuati dai costruttori”, inserendo il valore 9999999999 (dieci volte il numero 9).