-

Regime agevolato giovani imprenditori agricoli: novità nei modelli redditi 2025

L'Agenzia delle Entrate con il Provvedimento n. 131067 del 17 marzo ha approvato il modello “Redditi 2025–SC”, da presentare nell'anno 2025 da parte delle società ed enti commerciali residenti nel territorio dello Stato e dei soggetti non residenti equiparati.

Con il Modello Redditi SC 2025 sono approvate le relative istruzioni per la compilazione e le istruzioni generali ai modelli “Redditi 2025 delle Società e degli Enti”: Scarica il Modello Redditi SC-2025 con relative istruzioni.

Tra le novità vi è quella del Quadro RQ per l'agricoltura, vediamo i dettegli.

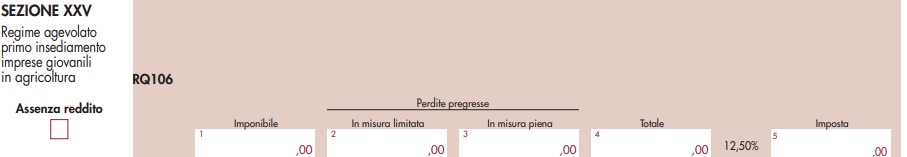

Redditi SC: il rigo RQ 106 per i giovani imprenditori agricoli

Come sinteticamente riportato nelle istruzioni, tra le novità vi è quella del Regime agevolato primo insediamento imprese giovanili in agricoltura.

In particolare, al tal proposito, nel quadro RQ è stata prevista la sezione XXV dedicata ai giovani agricoltori che hanno intrapreso un’attività d’impresa nel settore agricolo ed esercitato l’opzione per il regime fiscale agevolato consistente nel pagamento di un’imposta sostitutiva dell’IRES, delle relative addizionali e dell’IRAP applicata alla base imponibile costituita dal reddito d’impresa prodotto nel periodo d’imposta (art. 4 della legge 15 marzo 2024, n. 36).

La sezione va compilata dai soggetti di cui all’art. 2 della legge 15 marzo 2024, n. 36, che intraprendono un’attività d’impresa in agricoltura e che abbiano esercitato l’opzione per il regime fiscale agevolato consistente nel pagamento di un’imposta sostitutiva dell’IRES, delle relative addizionali e dell’IRAP, determinata applicando l’aliquota del 12,5 per cento alla base imponibile costituita dal reddito d’impresa prodotto nel periodo d’imposta (art. 4, comma 1, della predetta legge n. 36 del 2024).

Attenzione al fatto che l’opzione ha effetto per il periodo d’imposta in cui l’attività è iniziata e per i quattro periodi d’imposta successivi.

Tale regime si applica limitatamente alle attività agricole diverse da quelle per le quali il reddito è determinato forfetariamente ovvero ai sensi dell’art. 32 del TUIR.

L’agevolazione è riconosciuta nel rispetto della normativa europea in materia di aiuti di Stato e alle condizioni di cui al comma 2 dell’art. 4 della legge n. 36 del 2024.

La nuova sezione va compilato come segue:

- la casella denominata “Assenza reddito” va barrata se il reddito d’impresa derivante dall’attività agricola è negativo o pari a zero.

- in colonna 1, va indicato l’ammontare del reddito d’impresa derivante dall’attività agricola, già ricompreso nel quadro RF;

- in colonna 2, va indicato l’ammontare delle perdite computabili in misura limitata (art. 84, comma 1, del TUIR);

- in colonna 3, va indicato l’ammontare delle perdite computabili in misura piena (art. 84, comma 2, del TUIR);

- in colonna 4, va indicata la somma delle perdite di cui alle colonne 2 e 3 e l’importo delle perdite d’impresa maturate nel presente periodo d’imposta; detta somma non può eccedere il reddito di cui alla colonna 1.

- in colonna 5, va indicata l’imposta sostitutiva calcolata nella misura del 12,5 per cento della differenza tra l’importo indicato in colonna 1 e quello in colonna 4.

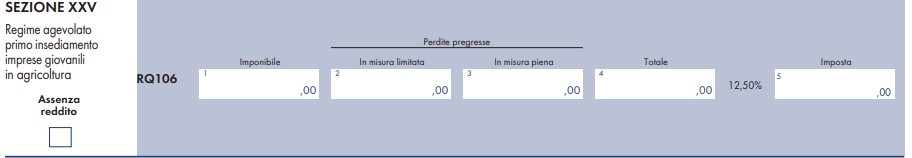

Redditi PF: il rigo RQ 106 per i giovani imprenditori agricoli

Analogamente, nel Modello Redditi PF 2025, la sezione va compilata dai soggetti di cui all’art. 2 della legge 15 marzo 2024, n. 36, che intraprendono un’attività d’impresa in agricoltura e che abbiano esercitato l’opzione per il regime fiscale agevolato consistente nel pagamento di un’imposta sostitutiva delle imposte sui redditi e delle relative addizionali, determinata applicando l’aliquota del 12,5 per cento alla base imponibile costituita dal reddito d’impresa prodotto nel periodo d’imposta (art. 4, comma 1, della predetta legge n. 36 del 2024).

L’opzione ha effetto per il periodo d’imposta in cui l’attività è iniziata e per i quattro periodi d’imposta successivi.

Tale regime si applica limitatamente alle attività agricole diverse da quelle per le quali il reddito è determinato forfetariamente ovvero ai sensi dell’art. 32 del TUIR.

L’agevolazione in esame è riconosciuta nel rispetto della normativa europea in materia di aiuti di Stato e alle condizioni di cui al comma 2 dell’art. 4 della legge n. 36 del 2024.

Nel Rigo RQ106 occorre barrare:

- la casella denominata “Assenza reddito” va barrata se il reddito d’impresa derivante dall’attività agricola è negativo o pari a zero.

e indicare:

- in colonna 1, l’ammontare del reddito d’impresa derivante dall’attività agricola, già ricompreso nel quadro RF (e RG);

- in colonna 2, l’ammontare delle perdite computabili in misura limitata (art. 84, comma 1, del TUIR) “:

- in colonna 3, l’ammontare delle perdite computabili in misura piena (art. 84, comma 2, del TUIR);;

- in colonna 4, la somma delle perdite di cui alle colonne 2 e 3 e l’importo delle perdite d’impresa maturate nel presente periodo d’imposta, detta somma non può eccedere il reddito di cui alla colonna 1;

- in colonna 5,’mposta sostitutiva calcolata nella misura del 12,5 per cento della differenza tra l’importo indicato in colonna 1 e quello in colonna 4.

-

Modello Redditi ENC 2025: regole per gli enti non commerciali

Pubblicato il Provvedimento n 131080 del 17 marzo con approvazione del modello di dichiarazione “Redditi 2025–ENC 2025” con le relative istruzioni, che gli enti non commerciali residenti nel territorio dello Stato e i soggetti non residenti ed equiparati devono presentare nell’anno 2025 ai fini delle imposte sui redditi.

Inoltre sono anche approvate le specifiche tecniche per la trasmissione telematica dei dati contenuti nel modello.

Modello Reddici ENC 2025: tutte le regole per gli enti

È approvato il modello “Redditi 2025–ENC”, da presentare nell’anno 2025 è composto da:

- a) il frontespizio ed i quadri RA, RB, RC, RD, RE, RF, RG, RH, RI, RL, RM, RN, PN, RQ, RU, RT, RK, RO, RS, RW, RZ, FC, RX, AC, CE, TR, OP, DI, CP;

- b) i modelli da utilizzare per la comunicazione dei dati rilevanti ai fini dell’applicazione degli indicatori sintetici di affidabilità fiscale, che sono approvati con apposito provvedimento.

Con il medesimo provvedimento sono indicati i criteri con cui rilasciare l’asseverazione di cui all’articolo 35, comma 1, lettera b), del decreto legislativo 9 luglio 1997, n. 241, e successive modificazioni.

Il frontespizio del Modello REDDITI ENC si compone di due facciate:

- la prima facciata contiene l’informativa sul trattamento dei dati personali ai sensi dell’art. 13 del Regolamento UE

2016/679, nonché i campi relativi alla “Denominazione” e al “Codice fiscale”. - la seconda facciata contiene le informazioni relative al tipo di dichiarazione, alla società o all’ente, alla ONLUS, e al rappresentante che sottoscrive la dichiarazione. Inoltre, contiene i riquadri per la sottoscrizione della dichiarazione, per l’apposizione del visto di conformità, per la certificazione tributaria e per l’impegno dell’incaricato alla presentazione telematica della dichiarazione.

l modello Redditi ENC è utilizzato per presentare la dichiarazione dei redditi degli enti non commerciali ed equiparati.

Tale modello deve essere presentato dai seguenti soggetti Ires:

- enti non commerciali (enti pubblici e privati diversi dalle società, nonché i trust, che non hanno per oggetto esclusivo o principale l’esercizio di attività commerciali), residenti in Italia,

- organizzazioni non lucrative di utilità sociale – Onlus (Articolo 10 del D. Lgs 4 dicembre 1997, n. 460), ad eccezione delle società cooperative, comprese le cooperative sociali,

- società ed enti non commerciali di ogni tipo, compresi i trust, non residenti in Italia,

- curatori di eredità giacenti se il chiamato all’eredità è soggetto all’IRES e se la giacenza dell’eredità si protrae oltre il periodo di imposta nel corso del quale si è aperta la successione.

La dichiarazione deve essere presentata a partire dal 30 aprile dell'anno successivo, se il periodo d'imposta coincide con l'anno solare, ed entro l’ultimo giorno del decimo mese successivo a quello di chiusura del periodo di imposta (art. 2, comma 2, d.P.R. 22 luglio 1998, n. 322).

Pertanto, se il periodo d'imposta coincide con l'anno solare, la dichiarazione deve essere presentata entro il 31 ottobre 2025.

Modello ENC 2025: sintesi delle novità

Vediamo le principali novità contenute nel modello ENC 2025:

- Concordato preventivo biennale: è stato previsto il nuovo quadro CP e sono stati aggiornati i quadri RF, RG, RE, RS e RH per accogliere le novità della disciplina del concordato preventivo biennale (decreto legislativo 12 febbraio 2024, n. 13).

- Maggiorazione costo del personale: sono state aggiornate le variazioni in diminuzione del quadro RF e i componenti negativi dei quadri RC, RE e RG per accogliere la maggior deduzione del costo del personale di nuova assunzione (art. 4 del decreto legislativo 30 dicembre 2023, n. 216).

- Proddotti finanziari detenuti in stati o territori a regime fiscale privilegiato: nel quadro RW è stata prevista una nuova casella da barrare in caso di applicazione dell’aliquota dell’IVAFE per i prodotti finanziari detenuti in Stati o territori a regime fiscale privilegiato, fissata nella misura dello 0,40 per cento a decorrere dal 2024 (art. 19, comma 20-bis, del decreto-legge n. 201 del 2011); è stata inoltre prevista la nuova aliquota dell’IVIE che, a decorrere dal 2024, è pari allo 1,06 per cento (art. 19, comma 15, del decreto legge n. 201 del 2011).

- Rivalutazione di terreni e partecipazioni: nei quadri RT (sezione X) ed RM (sezione III) sono state gestite le modifiche agli artt. 5 e 7 della legge n. 448 del 2001 al fine di introdurre a regime, a decorrere dal 1° gennaio 2025, la possibilità di avvalersi della rideterminazione del costo di acquisto delle partecipazioni e dei

terreni edificabili e con destinazione agricola (art. 1, comma 30, della legge 30 dicembre 2024, n. 207) - Redditi derivanti dalla produzione di vegetali: nel quadro RD (sezioni II e II-A) è stata prevista la modifica dell’art- 56-bis del TUIR riguardante la tassazione forfetaria dei redditi derivanti dalle attività dirette alla produzione di vegetali esercitate oltre i limiti di cui all’art. 32, comma 2, lett. b-bis) e i redditi derivanti dalla produzione e cessioni di beni di cui all’art. 32, comma 2, lett. b-ter) (sezione III) oltre il limite ivi indicato (art. 1, comma 1, lett. e) e f) del decreto legislativo 13 dicembre 2024, n. 192).

- Affrancamento cripto attività: Nel quadro RT (sezione XI) è stato previsto che ai fini della determinazione delle plusvalenze e delle minusvalenze, per ciascuna cripto-attività posseduta alla data del 1° gennaio 2025, può essere assunto, in luogo del costo o del valore di acquisto, il valore a tale data, determinato ai sensi dell’articolo 9 del TUIR, a condizione che il predetto valore sia assoggettato a un’imposta sostitutiva delle imposte sui redditi nella misura del 18 per cento da versare entro il 30 novembre 2025 (art. 1, commi da 26 a 29, della legge 30 dicembre 2024, n. 207).

• Affrancamento straordinario delle riserve: è stata prevista la nuova sezione VII del quadro RQ riservata ai contribuenti che optano per l’affrancamento dei saldi attivi di rivalutazione, delle riserve e dei fondi, in sospensione di imposta, esistenti nel bilancio dell’esercizio in corso al 31 dicembre 2023, che residuano al termine dell’esercizio in corso al 31 dicembre 2024 (art. 14 del decreto legislativo 13 dicembre 2024, n. 192).

• Regime società di comodo: il prospetto relativo a alla verifica delle operatività e determinazione del reddito imponibile minimo dei soggetti di comodo del quadro RS è stato aggiornato per accogliere le modifiche previste dall’art. 20 del decreto legislativo 13 dicembre 2024, n. 192.

• Sismabonus ed ecobonus: nel quadro RS è stata prevista la detrazione del 36 per cento per le spese sostenute per interventi “Sismabonus” ed “Ecobonus”, effettuati nel 2025 (art. 1, comma 55, della legge 30 dicembre 2024, n. 207).

• Codice identificativo nazionale: è stato previsto un nuovo prospetto del quadro RS per indicare il codice identificativo nazionale assegnato alle strutture ricettive (art. 1, comma 78, della legge 30 dicembre 2024, n. 207).

• Tonnage tax: è stato previsto un nuovo prospetto del quadro RS per indicare i redditi di partecipazione in una (o più) società fiscalmente trasparente che ha optato per la determinazione del reddito in maniera forfetaria ai sensi degli artt. 155 e seguenti del TUIR.

-

Costituzione diritto di superficie: nuova tassazione

Con la Risposta a interpello n 129 del 13 maggio le Entrate chiariscono la costituzione del diritto di superficie e il relativo regime fiscale.

L'istante è un’associazione sportiva dilettantistica (ASD), qualificata come ente non commerciale ai sensi dell’art. 73, comma 1, lett. c), del TUIR

L’associazione, proprietaria di un’area, ha trasferito nel 2024 a titolo oneroso la proprietà di una costruzione già esistente separatamente dalla proprietà del suolo, esercitando quindi la facoltà prevista dall’art. 952, comma 2, del Codice civile.

Il quesito posto all’Agenzia riguarda l’inquadramento fiscale di tale operazione, alla luce delle novità introdotte dalla legge di Bilancio 2024 (L. 213/2023), entrata in vigore il 1° gennaio 2024.

In particolare, l’associazione chiede se il corrispettivo percepito dalla cessione della proprietà superficiaria rientri tra le plusvalenze tassabili ai sensi dell’art. 67, comma 1, lett. b) del TUIR, come avviene nel caso di vendita di immobili detenuti da meno di cinque anni, oppure se si applichi un diverso trattamento.

Secondo l’interpretazione del contribuente, trattandosi di una vera e propria “cessione della proprietà” (seppur limitata al fabbricato e non al terreno), il corrispettivo dovrebbe generare una plusvalenza rientrante tra i redditi diversi ex art. 67, comma 1, lett. b), TUIR, che disciplina appunto le cessioni a titolo oneroso di immobili.

L’ASD argomenta che, poiché la proprietà superficiaria attribuisce all’acquirente la piena titolarità del fabbricato, l’operazione avrebbe gli stessi effetti di una vendita di immobile ordinaria.

La questione è particolarmente rilevante in ambito fiscale perché il diritto di superficie è uno dei principali diritti reali di godimento su beni immobili.

Vediamo la replica ADE.

Costituzione diritto di superficie: tassazione dal 2024

L’Agenzia delle Entrate non ha accolto la proposta interpretativa del contribuente, ma invece ha sprecificato e chiarito che, a partire dal 2024, il corrispettivo derivante dalla costituzione a titolo oneroso del diritto di superficie non rientra tra le plusvalenze indicate alla lett. b) dell’art. 67 del TUIR, bensì costituisce un reddito diverso ai sensi della successiva lettera h) del medesimo articolo.

L’art. 9, comma 5, del TUIR – modificato dalla legge di bilancio 2024 – ha introdotto un principio generale: quando non è diversamente previsto, le disposizioni relative alle cessioni a titolo oneroso si applicano anche agli atti che importano la costituzione o il trasferimento di diritti reali di godimento, come il diritto di superficie.

Tuttavia, è stata esclusa l’equiparazione tra la costituzione e la cessione di questi diritti, chiarendo che solo le cessioni successive alla costituzione possono generare plusvalenze tassabili (lett. b), mentre le costituzioni iniziali sono ora tassate come redditi “diversi” da plusvalenza, ai sensi della lett. h).

La relazione tecnica al medesimo disegno di legge di bilancio 2024 sul punto rileva che salvo i casi specificamente disciplinati dalle norme vigenti, il regime impositivo delle plusvalenze sia riservato solo alle cessioni dei diritti reali di godimento che seguono la sua costituzione ad opera del proprietario, mentre i diritti ritratti in sede di costituzione dei medesimi diritti divengono imponibili per l'intero ammontare percepito nel periodo di imposta

Nel caso analizzato, l’ente non commerciale ha costituito un diritto di superficie, trasferendo la sola proprietà del fabbricato.

Tale operazione rientra nella fattispecie di costituzione di un diritto reale di godimento e pertanto, secondo il nuovo dettato normativo, il corrispettivo incassato è integralmente imponibile come reddito diverso (art. 67, comma 1, lett. h), TUIR), e non come plusvalenza (lett. b).

Il reddito imponibile deve essere calcolato, ai sensi dell’art. 71, comma 2, TUIR, come differenza tra l’ammontare percepito e le spese specificamente inerenti alla sua produzione, e va imputato per cassa, ossia nell’anno di effettiva percezione, indipendentemente dalla data dell’atto notarile.

-

Irpef 2025: chiarimenti ADE

Con la Circolare n. 4/E del 16 maggio 2025 le Entrate hanno commentato le tante novità che riguardano la tassazione delle persone fisiche.

La circolare di oltre cinquanta pagine ha come oggetto: Decreto legislativo 13 dicembre 2024, n. 192, e legge 30 dicembre 2024, n. 207 – Novità in materia d’imposta sul reddito delle persone fisiche (IRPEF) e sulla tassazione dei redditi di lavoro dipendente.

Pricipalmente vengono affrontati i seguenti temi:

- nuove aliquote IRPEF,

- detrazioni per lavoro e per carichi di famiglia,

- nuovi trattamenti integrativi e bonus per i lavoratori dipendenti.,

- lavoratori dipendenti e le novità del decreto di riforma fiscale.

Vediamo alcuni chiarimenti

Aliquote Irpef 2025: commento ADE

La Legge di bilancio 2025 ha stabilito che, dal periodo d’imposta 2025, sul reddito imponibile si applicano le aliquote progressive per scaglioni di reddito:

- a) 23% fino a 28.000 euro,

- b) 35% oltre 28.000 e fino a 50.000 euro,

- c) 43% oltre 50.000 euro.

Viene confermato l’innalzamento da 1.880 euro a 1.955 euro della detrazione per i contribuenti titolari di redditi di lavoro dipendente, escluse le pensioni e assegni a esse equiparati, e di taluni redditi assimilati a quelli di lavoro dipendente, se il reddito complessivo non supera 15.000 euro.

Il reddito complessivo da utilizzare per la determinazione delle agevolazioni fiscali tiene conto anche dei redditi assoggettati a cedolare secca, dei redditi assoggettati a imposta sostitutiva in applicazione del regime forfetario per gli esercenti attività d’impresa, arti o professioni, della quota di agevolazione ACE e delle somme versate a titolo di mance dai clienti ai lavoratori del settore privato, impiegati nelle strutture ricettive e negli esercizi di somministrazione di alimenti e bevande, assoggettate a imposta sostitutiva.

La Circolare in oggetto specifica inoltre che per i soggetti che aderiscono al concordato preventivo biennale si tiene comunque conto del reddito effettivo e non di quello concordato.

Tassazione mance: chiarimenti ADE

In materia di agevolazioni concesse al personale impegnato nel settore ricettivo e di somministrazione di alimenti e bevande, il comma 520 della legge di bilancio 2025 modificano i commi 58 e 62 dell’articolo 1 legge di bilancio 2023, concernente il regime di tassazione sostitutiva delle somme rilasciate a titolo di liberalità dai clienti ai lavoratori del predetto settore economico (c.d. mance).

La prima modifica riguarda la determinazione dell’ammontare massimo delle mance percepite dal lavoratore da assoggettare a tassazione sostitutiva.

Tale ammontare è pari al 30 per cento invece del 25 per cento del reddito percepito per le prestazioni lavorative nell’anno.

La seconda modifica si riferisce alla condizione reddituale per l’accesso al regime di tassazione sostitutiva ed estende l’ambito soggettivo ai lavoratori che conseguono redditi di lavoro dipendente per un importo complessivo non superiore a 75.000 euro al posto di 50.000 euro.

Si ricorda che il superamento di tale limite di 75.000 euro di redditi di lavoro dipendente non rileva ai fini dell’applicazione del regime nell’anno in cui si percepiscono le mance, ma costituisce una causa ostativa alla tassazione sostitutiva per l’anno successivo.

L'agenzia sottolinea che per la concreta applicazione della disciplina, si rinvia ai chiarimenti forniti con la circolare n. 26/E del 2023.