-

Opere d’arte false: quando il contratto è annullabile

Con l’Ordinanza n. 143/2026, la Corte di Cassazione (II Sezione Civile) interviene su una tematica centrale per il mercato dell’arte e il diritto civile: la vendita di un’opera d’arte rivelatasi non autentica.

In particolare, il giudice di legittimità ha stabilito che l’annullamento del contratto di compravendita è possibile anche quando l’opera sia stata garantita come autentica, qualora emerga un errore essenziale condiviso tra le parti.Una decisione che ha ricadute significative per collezionisti, gallerie, periti e operatori del settore artistico, in un ambito dove l’attribuzione dell’autore costituisce spesso il fondamento economico del valore dell’opera.

Opere d’arte false: quando il contratto è annullabile

Nel 2002 un collezionista aveva acquistato, per 240.000 euro, un dipinto intitolato Movimento di danza, firmato da un noto artista e corredato da dichiarazioni di autenticità rilasciate dalle figlie dell’autore e da una galleria romana.

Nel 2015, in occasione del tentativo di vendita all’asta, emergono i primi dubbi sull’autenticità dell’opera, con il rifiuto da parte della curatrice del catalogo ragionato dell’artista di confermare l’attribuzione.Nel 2020 il quadro è stato sequestrato dalla Procura di Milano, ritenuto potenzialmente contraffatto ai sensi dell’art. 178 del D.lgs. 42/2004.

Il compratore ha così citato in giudizio il venditore, chiedendo l’annullamento del contratto per errore e il risarcimento dei danni.La Corte d’Appello di Milano ha riconosciuto il vizio del consenso derivante da un errore sull’autenticità, annullando il contratto e condannando il venditore a restituire il prezzo, ma non l’opera, per assenza di domanda in tal senso.

Il venditore ha proposto ricorso in Cassazione, sostenendo che in presenza di garanzia sull’autenticità si dovesse configurare un caso di aliud pro alio, e quindi ricorrere alla risoluzione del contratto, non all’annullamento.La Cassazione ha rigettato questa impostazione, affermando che annullamento e risoluzione possono coesistere, lasciando al giudice il compito di valutare quale rimedio sia più adatto alla tutela dell’interesse dell’acquirente.

Quando l’errore sull’autenticità è comune a entrambe le parti, non è necessario che l’errore sia riconoscibile (artt. 1428–1431 c.c.) per annullare il contratto.

Secondo la Cassazione l’identità dell’autore costituisce un elemento determinante del consenso nelle vendite d’arte.

La Cassazione ha ribadito che:

- anche in presenza di garanzia di autenticità, il vizio del consenso per errore essenziale resta autonomamente azionabile;

- la mancanza di certezza sull’attribuzione dell’opera integra un errore rilevante, anche in assenza di prova della falsità assoluta;

- in caso di errore bilaterale (ossia condiviso da venditore e acquirente), non è richiesta la riconoscibilità dell’errore per ottenere l’annullamento.

Questa pronuncia ha implicazioni dirette per gli operatori del mercato dell’arte:

- evidenzia l’importanza di condurre una due diligence seria e documentata prima di una vendita;

- rafforza la tutela dell’acquirente anche a distanza di anni, poiché il termine per l’azione decorre dalla scoperta dell’errore, non dalla stipula del contratto (art. 1442 c.c.);

- chiarisce che certificati, firme o perizie possono essere superati da elementi oggettivi contrari;

- richiama all’attenzione l’utilizzo delle perizie tecniche e grafologiche, oggi sempre più supportate anche da strumenti di intelligenza artificiale.

-

Elezioni Nazionali Commercialisti: si vota il 15 aprile

Il CNDCEC con l'informativa n 19/2026 comunca che le elezioni per il rinnovo del Consiglio nazionale dei commercialisti si terranno il prossimo 15 aprile.

Elezioni Nazionali Commercialisti: si vota il 15 aprile

In particolare, “Con D.M. 27 gennaio 2026 ai sensi dell’art. 25, comma 5, del D.lgs. 28 giugno 2005, n. 139, il Ministro della Giustizia Carlo Nordio ha fissato la data delle elezioni per il rinnovo del Consiglio Nazionale per il giorno 15 aprile 2026. Il decreto ministeriale sarà pubblicato sul Bollettino Ufficiale del Ministero della Giustizia n. 2 del 31 gennaio 2026”.

Il Consiglio Nazionale dei Dottori Commercialisti e degli Esperti Contabili (CNDCEC) è l'organismo di rappresentanza istituzionale della categoria professionale dei commercialisti ed è costituito da 21 consiglieri eletti tra gli iscritti all'Albo.

Istituito ai sensi del Dlgs n. 139 del 28 giugno 2005, il CNDCEC è un ente pubblico non economico a carattere associativo, dotato di autogoverno e autoamministrazione e sottoposto nell'esercizio delle proprie attività alla vigilanza del Ministero della Giustizia.

L'attività dell'ente è finalizzata alla tutela dei propri iscritti e degli interessi pubblici connessi all'esercizio della professione.

Il Consiglio nazionale, oltre ad esercitare gli altri compiti conferitigli dal Dlgs 139/2005:- promuove i rapporti con le istituzioni e le pubbliche amministrazioni competenti;

- formula pareri sui progetti di legge e di regolamento che interessano la professione;

- adotta ed aggiorna il Codice deontologico della professione e disciplina, con propri regolamenti, l'esercizio della funzione disciplinare a livello territoriale e nazionale;

- vigila sul regolare funzionamento dei Consigli dell'Ordine;

- designa propri rappresentanti presso commissioni ed organizzazioni di carattere nazionale ed internazionale;

- formula il regolamento elettorale, il regolamento per la trattazione dei ricorsi e quello per gli affari di sua competenza, da approvarsi dal Ministro della Giustizia;

- valuta ed approva i programmi di formazione professionale continua ed obbligatoria predisposti dagli Ordini locali.

-

Associazione diventa STP: chiarimenti sulle ritenute

Con la Risposta n. 21/2026, l’Agenzia delle Entrate interviene su un caso concreto di scissione totale asimmetrica trasformativa da un’associazione professionale verso una società tra professionisti (STP).

Al centro del quesito: i compensi incassati dalla STP per prestazioni rese e fatturate dall’associazione scissa.

Vanno assoggettati a ritenuta d’acconto? Possono essere scomputati dall’IRES?

Scissione di una STP: chiarimenti sulle ritenute

La società istante è una STP costituita per l’esercizio di attività professionale ordinistica, ai sensi dell’art. 10 della Legge 183/2011. Deriva dalla scissione totale asimmetrica dell’associazione professionale [ALFA] – Avvocati, Commercialisti e Consulenti del Lavoro, che ha cessato di esistere il 30 giugno 2025.

La scissione ha avuto l’obiettivo di separare le attività professionali: da una parte quelle degli Avvocati, dall’altra quelle dei Commercialisti e Consulenti del lavoro, ora confluite nella nuova STP. «Per effetto della scissione, un certo ammontare di crediti dell’ente scisso è confluito nella STP», precisa l’Istante.

La STP ha quindi ereditato crediti per prestazioni rese e fatturate dall’associazione, ma che saranno incassati solo successivamente, nel nuovo assetto societario.

Il dubbio è se, al momento dell’incasso, quei compensi debbano essere considerati redditi di lavoro autonomo (con ritenuta d’acconto) o redditi d’impresa (senza ritenuta).

In particolare, l’Istante chiede:

- se i clienti, in qualità di sostituti d’imposta, debbano operare la ritenuta d’acconto del 20% (art. 25, DPR 600/1973) quando versano alla STP i compensi;

- se la STP possa scomputare le eventuali ritenute subite dall’IRES dovuta nel periodo d’imposta.

Secondo l’Istante, la natura dei crediti non cambia: si tratta di prestazioni professionali rese prima della trasformazione, quindi da assoggettare a ritenuta.

In alternativa, anche se la ritenuta non fosse dovuta, la STP ritiene comunque di poterla scomputare dall’IRES in caso i clienti la applichino erroneamente.

L’Agenzia delle Entrate smentisce l’interpretazione dell’Istante.

I compensi incassati dalla STP, anche se derivano da prestazioni professionali, non devono essere assoggettati a ritenuta.

Questo perché: «La STP, mutando veste giuridica in società di capitali, produce redditi d’impresa, non soggetti a ritenuta».

In base all’art. 25 del DPR 600/1973, infatti, la ritenuta d’acconto si applica solo sui redditi da lavoro autonomo.

Non è dovuta sui redditi d’impresa, anche se relativi a prestazioni “ereditate”.

Cosa succede se un cliente, ignorando la trasformazione, applica comunque la ritenuta? L’Agenzia chiarisce che in tal caso:

«La STP potrà scomputare le ritenute subite dall’imposta IRES dovuta, nella dichiarazione relativa al periodo d’imposta in cui le ritenute sono state subite».

Il riferimento normativo è all’art. 79 del TUIR, in combinato disposto con l’art. 22.

Dal punto di vista operativo, la STP dovrà comunicare formalmente ai clienti la propria nuova qualifica giuridica, dichiarando che:

- è una società di capitali che produce redditi d’impresa;

- i compensi versati non sono soggetti a ritenuta ai sensi dell’art. 25.

«È necessario che la STP rilasci ai clienti/sostituti d’imposta un’apposita dichiarazione», afferma l’Agenzia.

Se i clienti continuano ad applicare la ritenuta, la STP potrà recuperarla in dichiarazione, ma si tratta di un’ipotesi da evitare tramite una comunicazione tempestiva e chiara.

La scissione di associazioni professionali in STP è una modalità sempre più diffusa di riorganizzazione, con rilevanti implicazioni fiscali, l’Agenzia delle Entrate contribuisce a chiarire:

- che i compensi incassati dalla STP per prestazioni pregresse non sono soggetti a ritenuta;

- che è possibile scomputare eventuali ritenute applicate erroneamente;

- che è fondamentale la comunicazione preventiva ai clienti per evitare errori.

-

Agevolazioni disabili: valenza fiscale del decreto di omologa

Con la Risposta n. 19 del 27 gennaio le Entrate si occupano di gevolazioni disabili e chiariscono la valenza del decreto di omologa o della sentenza emessi dal Tribunale ai fini del riconoscimento dei benefici fiscali.

Agevolazioni disabili: valenza fiscale del decreto di omologa

Chi ha una disabilità grave accertata può accedere a importanti agevolazioni fiscali, tra cui l’aliquota IVA ridotta al 4% sull’acquisto di veicoli. Ma cosa succede se il riconoscimento dello stato di handicap avviene tramite sentenza del tribunale e non tramite verbale ASL? La risposta dell’Agenzia delle Entrate chiarisce la questione, con implicazioni pratiche importanti per contribuenti e professionisti.

Il contribuente istante è portatore di handicap grave ai sensi della Legge 104/1992, art. 3 comma 3, con riconoscimento stabilito da sentenza del Tribunale del 2011.

La perizia medica, avallata dal giudice, evidenzia una grave limitazione psicomotoria, con disorientamento, turbe mnesiche e impossibilità di deambulare autonomamente.

Nel 2021, la persona disabile ha acquistato un’autovettura usufruendo dell’IVA al 4% e dell’esenzione dal bollo.

Ora intende sostituire il veicolo e chiede conferma della possibilità di accedere nuovamente all’agevolazione IVA, dichiarando che le condizioni sanitarie non sono cambiate.

L’Agenzia delle Entrate risponde richiamando le norme in materia di documentazione per agevolazioni disabili, in particolare l’art. 4 del D.L. 9/2012, che stabilisce che solo i verbali delle commissioni mediche integrate ASL-INPS possono contenere l’indicazione dei requisiti sanitari per accedere alle agevolazioni fiscali e ai contrassegni per la disabilità.

Una sentenza del Tribunale o un decreto di omologa, anche se accerta lo stato di handicap grave, non sono sufficienti di per sé a dimostrare i requisiti per accedere ai benefici fiscali, se non contengono espliciti riferimenti alle normative tributarie.

La sentenza non menziona le norme fiscali che attribuiscono il diritto alle agevolazioni.

Per questo motivo, l’Agenzia ritiene che la documentazione presentata non sia idonea a giustificare l’applicazione dell’IVA agevolata al 4% per l’acquisto del nuovo veicolo.

Le Entrate chiariscono che senza un verbale medico integrato che riporti espressamente i requisiti previsti dall’art. 4 del D.L. 5/2012, il contribuente non può accedere alle agevolazioni fiscali riservate ai disabili, anche se ha ottenuto il riconoscimento tramite una sentenza.

Il decreto di omologa o la sentenza del Tribunale può costituire titolo per accedere ai benefici fiscali solo se:

- contiene esplicita indicazione delle norme fiscali applicabili (es. D.L. 5/2012);

- accerta in modo inequivocabile la presenza delle condizioni sanitarie previste dalla normativa fiscale (es. grave limitazione motoria permanente, cecità, sordità, ecc.).

In caso contrario, il contribuente dovrà rivolgersi all’INPS per ottenere un nuovo verbale medico integrato, anche se ha già ottenuto una sentenza di accertamento sanitario.

Ricordiamo che per accedere all’aliquota IVA agevolata al 4% sull’acquisto di un veicolo da parte di persone disabili, devono sussistere precise condizioni sanitarie, tra cui:

- grave limitazione della capacità di deambulazione;

- ridotte o impedite capacità motorie permanenti;

- cecità o sordità totale;

- handicap psichico o mentale con riconoscimento dell’indennità di accompagnamento.

Tali requisiti devono emergere in modo esplicito dal verbale ASL/INPS rilasciato dalla commissione medica integrata.

-

Più Impresa ISMEA: tutte le regole per l’agevolazione

Con un avviso di dicembre scorso, ISMEA comunicava l'apertura della piattaforma per presentare le domande per la misua agevolativa Più Impresa rivolta ai giovani e alle donne:

- imprenditori da meno di sei mesi, che intendono subentrare nella conduzione di un'azienda agricola

- o attivi in agricoltura da almeno due anni che intendono ampliare la propria impresa, migliorandone la competitività

con un piano di investimenti fino ad 1,5 milioni di euro.

Vediamo tutte le regole.

Più Impresa agevolazione ISMEA: domande entro il 27 febbraio

ISME comunica l'apertura del portale Più Impresa 2025 (Decreto Interministeriale del 23 febbraio 2024 del Ministro dell'agricoltura della sovranità alimentare e delle foreste di concerto con il Ministro dell'economia e delle finanze, pubblicato sulla G.U. n. 86 del 12 aprile 2024). Viene precisato che con riferimento alle domande per la misura Più Impresa sono stabiliti:

- un periodo di preconvalida: dal 19 dicembre 2025, alle ore 12:00, al 27 febbraio 2026, alle ore 12:00, e

- un periodo di convalida: dal 17 febbraio 2026, alle ore 12:00, al 27 febbraio 2026, alle ore 12:00.

Inoltre, si presicsa che ad eccezione del giorno di apertura (il 19 dicembre 2025, dalle ore 12:00 alle ore 18:00) e di quello di chiusura (il 27 febbraio 2026, dalle ore 09:00 alle ore 12:00), lo sportello telematico rimane aperto nei giorni feriali (dal lunedì al venerdì) dalle ore 9:00 alle ore 18:00.

Durante il periodo di preconvalida sarà possibile compilare e preconvalidare le domande di ammissione alle agevolazioni.

Durante il periodo di convalida sarà possibile compilare, preconvalidare e convalidare le domande di ammissione alle agevolazioni.

La preconvalida non è impegnativa ma è la condizione necessaria per poter presentare la domanda ed accedere quindi alle agevolazioni Più Impresa.

La data e l'ora di convalida della domanda costituiscono data ed ora di presentazione della stessa.

Le domande saranno istruite secondo l'ordine cronologico di presentazione. In nessun caso, la data e l'ora della preconvalida della domanda costituiscono elemento di priorità nella istruttoria delle domande che si svolgerà esclusivamente secondo l'ordine cronologico di convalida delle stesse. La domanda deve essere sottoscritta con firma elettronica, da appore esclusivamente in modalità PAdES.

Più Impresa ISMEA: i beneficiari

Ricordiamo che possono beneficiare delle agevolazioni le micro, piccole e medie imprese (PMI) in qualsiasi forma costituite, come individuate all’art. 2 del Decreto, operanti nei settori della produzione, trasformazione e commercializzazione di prodotti agricoli.

Le PMI beneficiarie, anche in seguito all’intervento richiesto, dovranno esercitare esclusivamente l’attività agricola ai sensi dell’art. 2135 del codice civile.Dovrà essere, inoltre, rispettato il principio di prevalenza dell’attività agricola principale sull’attività connessa.

In seguito all’intervento, l’attività prevalente deve rientrare tra quelle classificate nella sezione A – Agricoltura, Silvicoltura e Pesca – della classificazione ISTAT delle attività economiche – ATECO.

Le PMI beneficiarie devono inoltre essere, in termini di quote, a prevalente partecipazione giovanile o femminile ed essere amministrate e condotte da un giovane o da una donna con la qualifica di imprenditore agricolo professionale o coltivatore diretto come risultante dall’iscrizione alla gestione previdenziale agricola.Scarica qui il manuale operativo con tutte le regole per requisiti e domande.

Allegati: -

Transizione 5.0: dal 30 gennaio comunicazioni di conferma al GSE

Viene pubblicata in GU n 15 del 20 gennaio la Legge n 4/2026 di conversione con modificazioni, del decreto-legge 21 novembre 2025, n. 175, recante misure urgenti in materia di Piano Transizione 5.0 e di produzione di energia da fonti rinnovabili.

Le norme, come evidenziato dal comunicato stampa dell'Esecutivo datato novembre 2025, sono intervenute in materia di crediti d’imposta del Piano Transizione 5.0, al fine di incentivare le imprese che investono in beni strumentali che permettano una riduzione dei consumi energetici.

Inoltre, si apportavano modifiche alle norme relative alle modalità di individuazione delle aree idonee all’installazione di impianti di produzione di energia da fonti rinnovabili.

Il GSE pubblica un nuovo annuncio icon oggetto "Transizione 5.0, dal 30 gennaio abilitate le comunicazioni di conferma e completamento per le domande tecnicamente ammissibili"

Transizione 5.0 o 4.0: scelta chiusa al 27 novembre scorso

La legge n 4 del 15 gennaio 2026 di conversione del DL n 175/2025 con misure urgenti in materia di piano Transizione 5.0 e di produzione di energia da fonti rinnovabili è in vigore dal 21 gennaio, conferma quanto introdotto dal DL 175/2025 in materia di crediti d’imposta Transizione 5.0, fissando al 27 novembre 2025 il termine entro cui le imprese dovevano presentare al GSE le comunicazioni di prenotazione per l’accesso al credito d’imposta.

Si è consentita anche la possibilità di integrare entro il termine perentorio del 6 dicembre 2025, le comunicazioni effettuate tra il 7 novembre e le ore 18 del 27 novembre 2025.

Inoltre, ai fini del rispetto del divieto di cumulo, l’impresa non poteva presentare, per i medesimi beni oggetto di agevolazione, domanda per l’accesso al credito d’imposta transizione 5.0 e domanda per l’accesso al credito d’imposta per investimenti in beni strumentali 4.0 di cui all'articolo 1 comma 1051 ss. della L. 178/2020.

Pertanto, le imprese che hanno presentato domanda per l’accesso a entrambi i crediti d’imposta dovevano optare per uno dei due, entro il 27 novembre 2025, con modalità telematiche.Ricordiamo che per tale agevolazione è regolamentata dal MIMIT e dal GSE come soggetto gestore, accedi qui al sito MIMIT, per tutte le regole applicative ed una sezione di FAQ con risposte ai dubbi frequenti.

Il GSE in data 28 gennio ha pubblicato il seguente avviso:

A partire dalle ore 12.00 del 30 gennaio 2026, le imprese che in data successiva al 6 novembre 2025 hanno presentato istanze risultate rispondenti tecnicamente ai requisiti di ammissibilità previsti dal decreto "Transizione 5.0", di cui all'articolo 38 del decreto-legge 2 marzo 2024, n.19 convertito, con modificazioni, dalla legge 29 aprile 2024, n.56, potranno inviare le successive comunicazioni sulla Piattaforma informatica del GSE. L'eventuale avanzamento delle suddette istanze non implica, a oggi, il conseguente riconoscimento del credito di imposta utilizzabile in compensazione. Si ricorda, infine, che, secondo quanto disposto dall'art 12 comma 6 del decreto interministeriale 24 luglio 2024, l'impresa è tenuta ad inserire sulla piattaforma informatica l'apposita comunicazione di completamento, contenente le informazioni necessarie ad individuare il progetto di innovazione completato, entro il 28 febbraio 2026. "

Transizione 5.0 e 4.0: imprese tenute a scegliere

Il MIMIT sulla propria pagina istituzionale precisava che “Come chiarito dall'articolo 1, comma 2, del decreto-legge 21 novembre 2025, n. 175, i crediti d'imposta previsti dal Piano Transizione 5.0 (art. 38 del DL 19/2024) e dal Piano Transizione 4.0 (art. 1, commi 1051 e seguenti, L. 178/2020) non sono cumulabili per i medesimi beni oggetto di agevolazione.

Pertanto, con avviso del 25 novembre il GSE specificava che, le imprese che hanno presentato domanda per entrambe le misure dovevano optare, entro il 27 novembre 2025, per uno dei due crediti d'imposta, secondo le modalità di seguito indicate.

Analogamente, le imprese che avevano inviato comunicazione di completamento dell'investimento dovevano comunicare, entro cinque giorni dalla comunicazione del GSE, come di seguito indicato, a pena di decadenza, la rinuncia alle risorse prenotate sul credito non fruito.

Il GSE ha inviato una PEC ai soggetti che hanno presentato richieste per entrambi i meccanismi, contenente il modello di Dichiarazione Sostitutiva di Atto Notorio (DSAN) ai sensi degli articoli 46 e 47 del D.P.R. 445/2000 per la richiesta di rinuncia ad una delle misure agevolative (Transizione 4.0 / Transizione 5.0) ai sensi dell'articolo 1, comma 2, del DL 175/2025.

Il soggetto beneficiario ha dovuto:

- Compilare il modello DSAN allegato alla PEC.

- Firmarlo digitalmente.

- Trasmetterlo tramite PEC all'indirizzo indicato dal GSE nella comunicazione, nelle tempistiche sopra indicate."

Il modello andrà compilato, firmato e inviato tramite PEC esclusivamente all'indirizzo confermatransizione@pec.gse.it.

-

Dichiarazione IVA 2026: entro febbraio con il quadro VP

Entro il mese di febbraio scade l'invio della Dichiarazione IVA 2026 per i contribuenti che vogliono evitare l'invio della comunicazione LIPE del 4° trimestre 2025.

Tali soggetti possono effettuare la presentazione del modello Iva 2026 entro appunto la fine di febbraio includendo a tal proposito il Quadro VP.

Ricordiamo che la dichiarazione IVA 2026 per il periodo di imposta 2025 deve essere presentata, in via generale, per tutti i soggetti obbligati, entro il 30 aprile 2026: scarica qui Modello IVA e istruzioni 2026.

Dichiarazione IVA 2026: la LIPE 4° TRIM nel quadro VP

La Dichiarazione IVA 2026 anno d'imposta 2025, va inviata tramite il relativo modello predisposto dalle Entrate entro il 30 aprile prossimo, esclusivamente per via telematica, con le seguenti modalità:

- a) direttamente dal dichiarante;

- b) tramite un intermediario;

- c) tramite altri soggetti incaricati (per le Amministrazioni dello Stato);

- d) tramite società appartenenti al gruppo, ai sensi dell’art. 3, comma 2-bis del d.P.R. 22 luglio 1998, n. 322.

Attenzione al fatto che, tale scadenza è abbreviata in una particolare ipotesi, ossia per i soggetti che intendono "evitare" la LIPE del 4° trimestre.

I contribuenti che intendono includere nella Dichiarazione IVA anche la LIPE, devono compilare anche il Quadro VP del Modello IVA 2026 che appunto ha lo stesso contenuto della LIPE, salvo alcuni dettagli.

In caso di errore è comunque possibile presentare una dichiarazione correttiva nei termini.

Il quadro è riservato ai contribuenti che intendono avvalersi della facoltà prevista dall’articolo 21-bis del decreto-legge n. 78 del 2010, come modificato dall’articolo 12-quater del decreto-legge n. 34 del 2019, di comunicare con la dichiarazione annuale i dati contabili riepilogativi delle liquidazioni periodiche relative al quarto trimestre.

Si evidenzia che, in tal caso, la dichiarazione annuale deve essere presentata entro il mese di febbraio. Il presente quadro, pertanto, non può essere compilato qualora la dichiarazione sia presentata successivamente a tale termine.

Qualora il contribuente intenda inviare, integrare o correggere i dati omessi, incompleti o errati occorre compilare:

- il quadro VP, se la dichiarazione è presentata entro febbraio (in tal caso, non va compilato il quadro VH o il quadro VV

in assenza di dati da inviare, integrare o correggere relativamente ai trimestri precedenti al quarto); - il quadro VH (o VV), se la dichiarazione è presentata oltre febbraio.

In linea generale, per le modalità di compilazione del quadro e per l’individuazione dei dati da indicare nei righi che lo compongono

si fa rinvio alle istruzioni per la compilazione del modello di Comunicazione liquidazioni periodiche IVA.

Per quanto riguarda, invece, la compilazione dei campi 4 e 5 del rigo VP1 si precisa che:

- la casella del campo 4 deve essere barrata se i dati indicati nel quadro si riferiscono alla liquidazione dell’IVA per l’intero

- gruppo di cui all’articolo 73;

- il campo 5 deve essere compilato esclusivamente nei casi di operazioni straordinarie ovvero trasformazioni sostanziali soggettive avvenute nel corso dell’anno indicando la partita IVA del soggetto trasformato (società incorporata, scissa, soggetto conferente o cedente l’azienda, ecc.) nel modulo (o nei moduli) utilizzato per indicare i dati relativi all’attività da quest’ultimo svolta.

Si evidenzia che la compilazione di più moduli a causa della presenza di più quadri VP non modifica il numero di moduli di cui si compone la dichiarazione da indicare sul frontespizio.

-

Contributo sigilli doganali: decreto con gli importi 2026

Pubblicato in GU n 21 del 27 gennaio, il decreto 15 gennaio con i Criteri per fissare e aggiornare l'importo del contributo dovuto per l'acquisto di sigilli doganali.

In particolare, ai sensi dell'art. 28, comma 6, dell'allegato 1 al decreto legislativo 26 settembre 2024, n. 141, sono fissati i criteri in base ai quali l'Agenzia delle dogane e dei monopoli fissa e aggiorna il contributo dovuto per l'acquisto, da parte dei dichiaranti, dei sigilli forniti dalla medesima ADM.

Contributo sigilli doganali: decreto con gli importi 2026

L'articolo 2 prevede che il contributo per l'acquisto dei sigilli è pari al costo unitario sostenuto dall'ADM per il loro acquisto, quale risulta dal relativo contratto di approvvigionamento, maggiorato del 30 per cento in relazione ai costi amministrativi di fornitura e gestione dei medesimi sigilli.

L'importo del contributo, determinato ai sensi del comma 1 è pubblicato nel sito istituzionale dell'ADM.L'ADM provvede all'attuazione dei compiti di cui al presente decreto con le risorse individuate all'interno del proprio bilancio, senza apporto a carico del bilancio dello Stato.

-

E-fattura: come integrare con il CUP dal 27 gennaio

Dal 27 gennaio le Entrate hanno attivato il software necessario alla integrazione delle e-fatture per il CUP codice unico di progetto.

Ricordiamo che con il Provvedimento n 563301 del 10.12.2025 sono state approvate le modalità di integrazione del Codice unico di progetto nelle fatture elettroniche emesse per gli acquisti di beni e servizi oggetto di incentivi pubblici alle attività produttive.

Vediamo il dettaglio.

CUP fattura elettronica: come integrarla

L’articolo 5 del decreto-legge n. 13 del 2023 stabilisce, al comma 6, che a partire dal 1° giugno 2023 le fatture relative all’acquisizione dei beni e servizi oggetto di incentivi pubblici alle attività produttive, erogati a qualunque titolo e in qualunque forma da una Pubblica amministrazione, anche per il tramite di altri soggetti pubblici o privati, o in qualsiasi modo ad essi riconducibili, devono contenere il CUP di cui all’articolo 11 della legge 16 gennaio 2003, n. 3, riportato nell’atto di concessione o comunicato al momento di assegnazione dell’incentivo ovvero al momento della richiesta dello stesso.

Al fine di una corretta compilazione e contabilizzazione, ai fini fiscali, delle fatture elettroniche relative ad operazioni oggetto di incentivi, con il provvedimento viene definita una modalità per integrare l’informazione del CUP non riportato sulla fattura originaria o riportato in modo errato, mediante uno specifico servizio web reso disponibile al cessionario/committente, ovvero a un intermediario delegato, nell’area riservata del sito internet dell’Agenzia delle entrate (portale “Fatture e Corrispettivi”).A tale fine occorre accedere nell’area riservata del sito internet dell’Agenzia delle entrate è reso disponibile un servizio web mediante il quale il cessionario/committente può integrare la fattura elettronica trasmessa al Sistema di Interscambio con il Codice unico di progetto CUP, relativo alla spesa oggetto di incentivo pubblico, qualora all’atto dell’emissione della fattura tale informazione non sia stata riportata o sia stata riportata in modo errato.

Le fatture elettroniche per le quali è possibile integrare il CUP, utilizzando il servizio web sono quelle con data operazione successiva al 31 maggio 2023.

Mediante il servizio web il cessionario/committente può consultare l’elenco dei CUP presenti nelle fatture elettroniche ricevute al momento dell’emissione ovvero integrati tramite il medesimo servizio web.

Il servizio web può essere utilizzato dal cessionario/committente o da un intermediario di cui all’articolo 3, comma 3, del decreto del Presidente della Repubblica 22 luglio 1998, n. 322, con delega alla “Consultazione e acquisizione delle fatture elettroniche o dei loro duplicati informatici”, di cui al Provvedimento del Direttore dell’Agenzia delle entrate prot. n. 375356 del 2 ottobre 2024 e successive modificazioni.

La data di messa a disposizione del citato servizio web sarà resa nota con apposito avviso pubblicato sul sito internet dell’Agenzia delle entrate.CUP e-fatture: via al servizio per l’integrazione

Le Entrate informano del fatto che nell’area riservata del portale “Fatture e Corrispettivi” dal 27 gennaio è disponibile il servizio web che consente di integrare il Codice Unico di Progetto (CUP) nelle fatture elettroniche relative ad acquisti di beni e servizi oggetto di incentivi pubblici alle attività produttive.

Alloccorrenza, il cessionario o il committente possono provvedere ad inserire detta informazione nel caso in cui non sia stata riportata in fattura o sia stata indicata in modo errato dal cedente o prestatore e quest’ultimo non abbia provveduto a riemettere correttamente il documento dopo avere annullato quello errato tramite nota di credito.

Accedendo al servizio “Consultazione e acquisizione delle fatture elettroniche e dei loro duplicati informatici”, si trova all’interno del box “Comunicazioni”, il link “Integrazione CUP”.

Attenzione al fatto che il CUP inserito nella fattura elettronica dal cedente o dal prestatore al momento dell’emissione non può essere eliminato o rettificato poichè una volta trasmesso al Sistema di Interscambio, il file XML non è più modificabile.Pertanto, la correzione potrà avvenire mediante inserimento del CUP corretto grazie al nuovo servizio.

Allegati: -

L’Ade annuncia novità per i professionisti

Durante il 9° Forum Nazionale dei Commercialisti ed Esperti Contabili organizzato da Italia Oggi il Direttore delle Entrate Carbone ha svelato i nuovi servizi che nel corso del 2026 saranno resi disponibili per i professionisti.

Vediamo alcune delle sue anticipazioni.

L’Ade annuncia novità per i professionisti

Sono diverse le novità che le Entrate metteranno a disposizione di contribuenti e professionisti nel corso del 2026.

Il Direttore Ade Carbone, durante il Forum di italia Oggi ha annunciato alcune novità che vanno dal cassetto fiscale agli appuntamenti pomeridiani riservati ai professionisti.

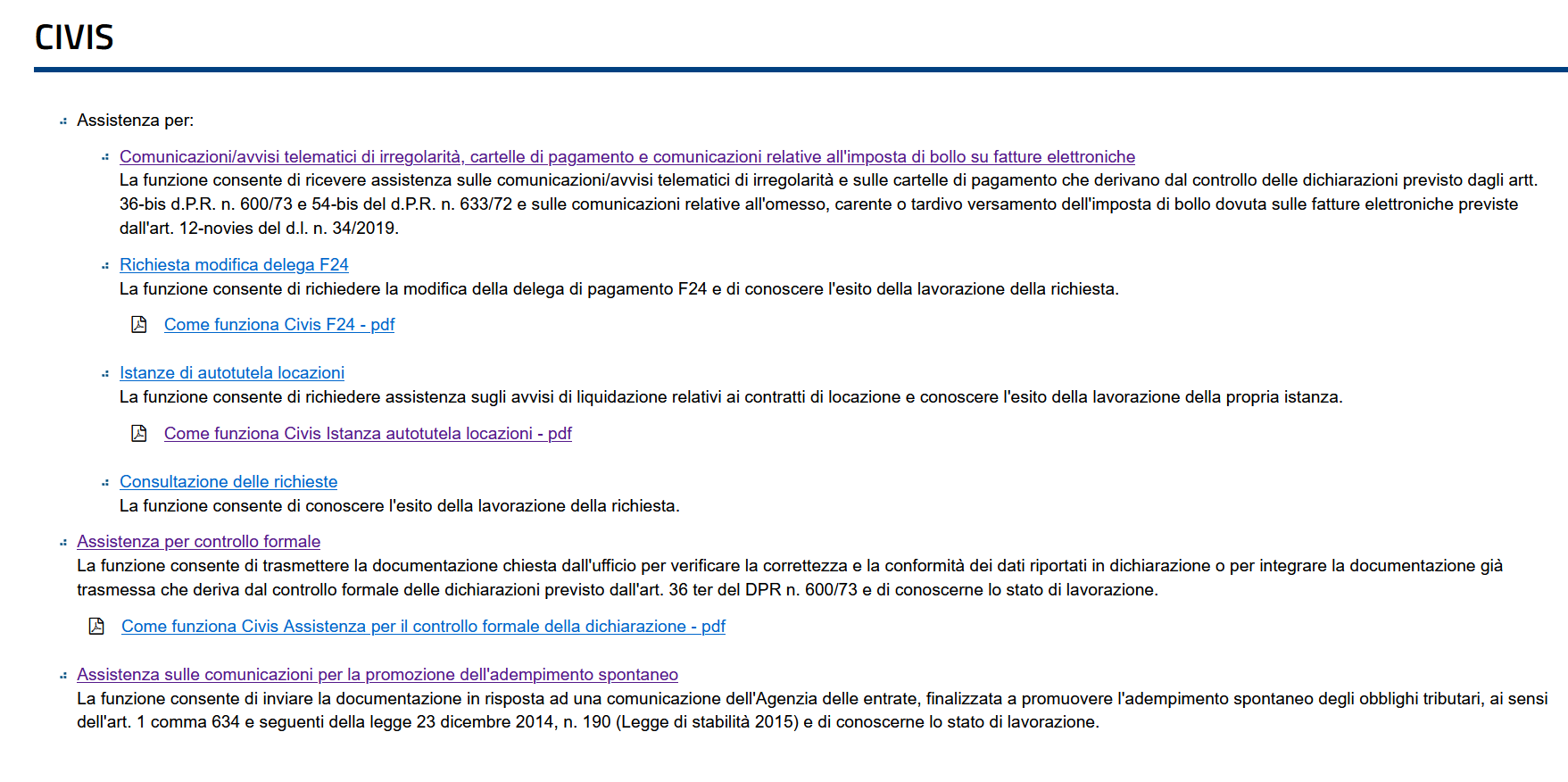

Relativamente al Cassetto Fiscale, il Direttore Carbone ha spieganto che “…entrerà in vigore il civis seconda istanza, cioè la possibilità di richiedere il riesame, da parte del contribuente o del suo professionista, laddove la prima istanza civis non abbia avuto l’esito sperato.”

Ad oggi il serivzio ricordiamolo prevede la possibilità compilando un form disponibile nel cassetto fiscale di replicare a:

Inoltre, in via sperimentale, dovrebbe partire un servizio rivolto ai professionisti che prevede l’apertura pomeridiana degli uffici AdE riservata agli appuntamenti con i professionisti che li richiedono.

In proposito Carbone ha specificato che: “Si tratta dell’apertura di alcuni sportelli che verranno riservati ai professionisti, proprio perché riteniamo che in alcuni casi sia opportuno un confronto diretto tra il contribuente/professionista e il funzionario dell’Agenzia delle Entrate per evitare appunto che non vengano percepite al meglio le istanze presentate dal mondo dei professionisti.”

Il servizio si avvierà solo dopo l’attivazione di tutte le altre soluzioni digitali messe a disposizione dell’Agenzia delle Entrate.

Il Direttore ha anche ricordato che negli ultimi anni l’AdE si è adoperata per snellire e semplificare il rapporto di collaborazione reciproca, tra gli altri ha citato la novità 2025 della Delega Unica, leggi qui, per tutti gli approfodnimenti.