-

Nuovo OIC 34: chiarimenti sull’applicazione

La Fondazione OIC ha pubblicato il 28 novembre una risposta in bozza ad uno specifico quesito sul nuovo documento OIC 34 sui ricavi. Si sottolinea che la risposta è in pubblica consultazione fino al giorno 11.12.2023 ed è possibile inviare commenti al seguente indirizzo: staffoic@fondazione.eu

Vediamo quesito e la risposta della Fondazione OIC.

Nuovo OIC 34: chiarimenti sull'applicazione

Nel dettaglio, l’OIC, organismo italiano di contabilità, ha ricevuto una richiesta di chiarimento in merito ai criteri previsti dai paragrafi A.5 – A.7 dall’OIC 34 Ricavi per distinguere se una società agisce per conto proprio o per conto di terzi.

In particolare è stato chiesto di chiarire se tali paragrafi dell’OIC 34 siano compatibili con l'attuale quadro normativo e quindi possano essere applicati prima dell'adozione dell'intero OIC 34 che avverrà a partire dal 2024.

La bozza di documento chiarisce che, in generale nell’OIC 34 non è prevista l’adozione anticipata al 2023, inoltre, il tema della rilevazione dei ricavi da parte di soggetti che operano in qualità di intermediari è stato già affrontato dall’OIC nella Newsletter di settembre 2017.

Da tale Newsletter si evince che il principio del trasferimento dei rischi e benefici era già presente sia nell’OIC 15 per la rilevazione dei ricavi e sia nell’OIC 13 per la rilevazione delle rimanenze di magazzino e pertanto si concludeva che:

“laddove la società non assuma alcun rischio e beneficio rilevante (ponendo in essere nei fatti un’attività di intermediazione) non iscrive in bilancio né il ricavo della vendita né il costo d’acquisto della materia prima. Iscrive, invece, le commissioni ad essa spettanti e i ricavi derivanti da eventuali servizi prestati”.

Pertanto, dato che l’OIC 34 non prevede la possibile applicazione anticipata, applicando i principi contabili attualmente vigenti una società che non assume alcun rischio e beneficio rilevante non iscrive in bilancio né il ricavo derivante dalla vendita del bene, né il costo d’acquisto del bene.

Tale società, come chiarito dall’OIC 34, deve contabilizzare la prestazione fatta al cliente come se agisse per conto di terzi e quindi iscrivere il valore della commissione ad essa spettante rappresentato da il ricavo derivante dalla vendita del bene al netto dei costi sostenuti per l’acquisto del bene stesso

Concludendo, la risposta dell'OIC, in consultazione fino all'11.12, ha confermato che, anche se non è prevista adozione anticipata per i principio suddetto, le disposizioni contenute nell’OIC 34 possono essere applicate già per i bilanci 2023, se confermati da principi generali preesistenti.

-

Idrogeno rinnovabile: domanda di fondo perduto dal 29.11 per le imprese

Invitalia, soggetto gestore della misura agevolativa, con un comunicato del 28 novembre informa del via alle domande per il fondo perduto per la filiera dell' idrogeno rinnovabile.

Filiera idrogeno rinnovabile: che cos'è

L’incentivo “Filiera idrogeno rinnovabile” sostiene lo sviluppo della filiera dei componenti per la produzione di idrogeno rinnovabile, inclusi i componenti per gli elettrolizzatori.

Promosso dal Ministero dell’Ambiente, è gestito da Invitalia ed è finanziato con 100 milioni di euro dal PNRR.

Le agevolazioni sono rivolte alle imprese di qualsiasi dimensione in tutta Italia.

Filiera idrogeno rinnovabile: cosa finanzia

L’incentivo finanzia gli investimenti finalizzati allo sviluppo della filiera dei componenti per la produzione di idrogeno rinnovabile, inclusi i componenti per gli elettrolizzatori con agevolazioni nella forma di contributo a fondo perduto.

Il piano di investimento deve prevedere:

- progetto di investimento produttivo, con spese ammissibili non inferiori a 5 milioni di euro, riguardante:

- a) impianti di compressione dell’idrogeno

- b) impianti di stoccaggio dell’idrogeno

- c) impianti di purificazione dell’idrogeno

- d) elettronica di potenza e sistemi di interfaccia tra elettrolizzatore e impianti di produzione di energia da fonti rinnovabili

- e) componenti degli elettrolizzatori quali, a titolo esemplificativo e non esaustivo, elettrodi, diaframmi, membrane, piastre e altri componenti dello stack e/o delle celle

- eventuale progetto di ricerca industriale e/o sviluppo sperimentale nei limiti del 25% del complessivo costo ammissibile per il progetto di investimento produttivo, strettamente connesso e funzionale

- eventuale progetto di formazione del personale nei limiti del 5% del complessivo costo ammissibile per il progetto di investimento produttivo, strettamente connesso e funzionale

Attenzione al fatto che il progetto deve essere concluso entro l’11 maggio 2026 e deve rispettare il principio DNSH (Do No Significant Harm).

Filiera idrogeno rinnovabile: presenta la domanda

Le domande si presentano online, sulla piattaforma dedicata, dalle ore 10.00 del 29 novembre 2023 alle ore 10.00 del 12 gennaio 2024.

ACCEDI da qui al siro per tutta la modulistica

Il soggetto proponente può presentare domanda attraverso il suo rappresentante legale o un procuratore speciale.

Per inviare la domanda è necessario:

- essere in possesso di una identità digitale (SPID, CNS, CIE)

- accedere alla piattaforma dedicata per caricare la domanda, il piano industriale e gli allegati

Per concludere la procedura è necessario disporre di una firma digitale e di un indirizzo di posta elettronica certificata (PEC).

Al termine della compilazione del piano di investimento e dell’invio telematico della domanda e dei relativi allegati, viene assegnato un protocollo elettronico.

- progetto di investimento produttivo, con spese ammissibili non inferiori a 5 milioni di euro, riguardante:

-

Nota variazione in diminuzione: quando emetterla in pendenza di giudizio

Con Risposta a interpello n. 471 del 29 novembre 2023 le Entrate si occupa di un caso di chiusura del fallimento ''in pendenza di giudizi'' ai fini di stabilire da quando decorre ''dies a quo'' per l'emissione della nota di variazione in diminuzione – articolo 26 del d.P.R. 26 ottobre 1972, n. 633.

Nel caso di specie, Anche nel caso oggetto di interpello, dunque, trattandosi di procedura concorsuale avviata prima del 26 maggio 2021, non può che trovare applicazione il precedente disposto dell'articolo 26 del decreto IVA che, fissando il dies a quo per l'emissione delle note di variazione in diminuzione al momento in cui si ha certezza dell'infruttuosità della procedura concorsuale nell'ipotesi di chiusura del fallimento ''in pendenza di giudizi'', richiede di attendere il termine dei predetti giudizi e l'esecutività dell'eventuale piano supplementare di riparto.

Vediamo i dettagli dell'interpello.

Nota variazione in pendenza di giudizio: il caso di specie

L'istante riferisce di aver maturato nel corso dell'esercizio 2013 nei confronti del suo cliente un significativo credito rimasto insoluto,

Nel 2014 il Tribunale di Milano emette la sentenza dichiarativa di fallimento della società, nell'aprile 2015 il Tribunale ammette la Società al passivo fallimentare per l'intero importo (oltre spese per decreto ingiuntivo) in qualità di chirografo; nel marzo 2023 il Tribunale comunica alla Società il rendiconto del Curatore in vista della chiusura del fallimento (nel quale nessuna somma è prevista per la società); nel giugno 2023 il Curatore comunica alla Società che il Tribunale di Milano ha decretato la chiusura del fallimento ''in pendenza di giudizi'' ai sensi dell'art. 118, comma 2 della Legge Fallimentare.

Ciò premesso, l'istante chiede di sapere «a partire da quale momento può emettere la relativa nota di variazione in diminuzione, ai sensi dell'articolo 26, del D.P.R. 26 ottobre 1972, n. 633 per ''stornare'' le fatture originariamente emesse nei confronti del cliente fallito e recuperare almeno l'importo relativo all'imposta».

Nota variazione in pendenza di giudizio: quando emetterla

Le Entrate evidenziano che, l'articolo 26, comma 2, del decreto IVA, nella versione vigente ante 26 maggio 2021, stabiliva che:

«Se un'operazione per la quale sia stata emessa fattura, successivamente alla registrazione di cui agli articoli 23 e 24, viene meno in tutto o in parte, o se ne riduce l'ammontare imponibile, […] per mancato pagamento in tutto o in parte a causa di procedure concorsuali o di procedure esecutive individuali rimaste infruttuose […], il cedente del bene o prestatore del servizio ha diritto di portare in detrazione ai sensi dell'articolo 19 l'imposta corrispondente alla variazione, registrandola a norma dell'articolo 25».

La disposizione disciplinava le variazioni in diminuzione dell'imponibile e dell'imposta il cui esercizio, diversamente dalle variazioni in aumento previste al comma 1 del medesimo articolo 26, ha natura facoltativa ed è limitato alle ipotesi espressamente previste.

Tra queste figurava il «mancato pagamento in tutto o in parte a causa di procedure concorsuali […] rimaste infruttuose».

Al riguardo, con la circolare 17 aprile 2000 n. 77/E, è stato chiarito che «tale circostanza viene giuridicamente ad esistenza allorquando il soddisfacimento del creditore attraverso l'esecuzione collettiva sul patrimonio dell'imprenditore viene meno, in tutto o in parte, per insussistenza di somme disponibili, una volta ultimata la ripartizione dell'attivo. Il verificarsi di tale evento postula, quindi, in via preventiva, da un lato l'acclarata insolvenza dell'importo fatturato e l'assoggettamento del debitore a procedura concorsuale, dall'altro la necessaria partecipazione del creditore al concorso».

Sempre il medesimo documento di prassi ha precisato che nel fallimento, in particolare, «al fine di individuare l'infruttuosità della procedura occorre fare riferimento alla scadenza del termine per le osservazioni al piano di riparto, oppure, ove non vi sia stato, alla scadenza del termine per il reclamo al decreto di chiusura del fallimento stesso».

Successivamente, con la risoluzione del 16 maggio 2008, n. 195/E è stato, altresì, precisato che «Il legislatore ha, dunque, limitato la rilevanza del mancato pagamento alle ipotesi di ''procedure concorsuali o di procedure esecutive rimaste infruttuose'', perché solo in tali ipotesi si ha una ragionevole certezza dell'incapienza del patrimonio del debitore. Il mancato pagamento assume, quindi, rilievo costitutivo nelle sole ipotesi in cui il creditore abbia esperito tutte le azioni volte al recupero del proprio credito ma non abbia trovato soddisfacimento».

Dello stesso tenore la pronuncia della Corte di cassazione 27 gennaio 2014, n. 1541, ove è stato chiarito che «In tema di IVA, la variazione prevista dal secondo comma dell'art. 26 del d.P.R. 26 ottobre 1972, n. 633, con riguardo all'ipotesi in cui sia stata emessa fattura per un'operazione successivamente venuta meno per mancato pagamento a causa del sopravvenuto fallimento della debitrice, richiede la necessaria partecipazione del creditore alla relativa procedura concorsuale e la prova del vano esperimento del recupero del suo credito in quella sede, che è desumibile, esclusivamente, dall'infruttuosa ripartizione finale dell'attivo o, in mancanza, dalla definitività del provvedimento di chiusura del fallimento».

Con ogni evidenza, quindi, per le procedure concorsuali aperte in data antecedente il 26 maggio 2021, il presupposto che consente di emettere la nota di variazione in diminuzione per «mancato pagamento in tutto o in parte a causa di procedure concorsuali […] rimaste infruttuose» si realizza allorquando la pretesa creditoria rimane insoddisfatta «per insussistenza di somme disponibili, una volta ultimata la ripartizione dell'attivo», ovvero quando «si ha una ragionevole certezza dell'incapienza del patrimonio del debitore».

Orbene, in base all'articolo 118 del regio decreto 16 marzo 1942, n. 267 (vigente ratione temporis), «La chiusura della procedura di fallimento» quando è compiuta la ripartizione finale dell'attivo «non è impedita dalla pendenza di giudizi, rispetto ai quali il curatore può mantenere la legittimazione processuale, anche nei successivi stati e gradi del giudizio ai sensi dell'articolo 43. […] Dopo la chiusura della procedura di fallimento, le somme ricevute dal curatore per effetto di provvedimenti definitivi e gli eventuali residui degli accantonamenti sono fatti oggetto di riparto supplementare fra i creditori secondo le modalità disposte dal tribunale con il decreto di cui all'articolo 119».

Applicando, dunque, i principi enucleati dai suddetti documenti di prassi all'ipotesi di chiusura del fallimento ''in pendenza di giudizi'' se ne trae che le note di variazione emesse ex articolo 26, comma 2, del decreto IVA, nella versione vigente ante 26 maggio 2021, potranno essere emesse, in linea generale, solo al termine dei giudizi pendenti, a seguito dell'esecutività dell'eventuale piano supplementare di riparto (momento in cui si avrà certezza delle somme definitivamente distribuite ai creditori).

D'altronde, se è pur vero che l'attuale formulazione dell'articolo 26 del decreto IVA come modificato dall'articolo 18 del decretolegge 25 maggio 2021, n. 73, convertito, con modificazioni, dalla legge 23 luglio 2021, n. 106 con riferimento alle procedure concorsuali avviate dal 26 maggio 2021, consente:

- al comma 3bis, di emettere note di variazione in diminuzione «in caso di mancato pagamento del corrispettivo, in tutto o in parte, da parte del cessionario o committente: a) a partire dalla data in cui quest'ultimo è assoggettato a una procedura concorsuale […]»;

- al comma 5bis, di emettere note di variazione in aumento «Nel caso in cui, successivamente agli eventi di cui al comma 3bis, il corrispettivo sia pagato, in tutto o in parte […]»;

è anche vero che, il comma 2 del citato articolo 18 dispone espressamente che, «Le disposizioni di cui all'articolo 26, comma 3bis, lettera a), e comma 5, secondo periodo, del Decreto del Presidente della Repubblica 26 ottobre 1972, n. 633, nel testo risultante dalle modifiche apportate dal comma 1, si applicano alle procedure concorsuali avviate dal 26 maggio 2021 compreso», così lasciando inalterata la disciplina previgente con riguardo alle procedure pregresse.

Anche nel caso oggetto di interpello, dunque, trattandosi di procedura concorsuale avviata prima del 26 maggio 2021, non può che trovare applicazione il precedente disposto dell'articolo 26 del decreto IVA che, fissando il dies a quo per l'emissione delle note di variazione in diminuzione al momento in cui si ha certezza dell'infruttuosità della procedura concorsuale nell'ipotesi di chiusura del fallimento ''in pendenza di giudizi'', richiede di attendere il termine dei predetti giudizi e l'esecutività dell'eventuale piano supplementare di riparto.

Allegati: -

Contratti online: guida completa alla registrazione via web

Con il Provvedimento n 414541 del 29 novembre le Entrate pubblicano un aggiornamento del modello RAP per la registrazione dei contratti on line relativamente agli ETS.

Come specificato nella motivazione del documento di prassi, l'aggiornamento si è reso disponibile per adeguamento alle ultime disposizioni agevolative previste per il “Terzo settore” (D.L. 21 giugno 2022, n. 73 convertito con modificazioni dalla L. 4 agosto 2022, n. 122).

Scarica qui l'allegato A con tutti gli aggiornamenti del modello

Brevemente ricordiamo che il Modello RAP serve per registrare on line:

- il contratto di comodato,

- il contratto preliminare di compravendita.

Scarica qui: Modello e istruzioni aggiornati.

Registrazione online atti privati ETS: aggiornamento del Modello RAP

Le Entrate pubblicano in data 29.11 un aggiornamento del modello RAP per la registrazione dei contratti on line relativo agli ETS.

Viene specificato che, l'aggiornamento si è reso disponibile per adeguamento alle ultime disposizioni agevolative previste per il “Terzo settore” (D.L. 21 giugno 2022, n. 73 convertito con modificazioni dalla L. 4 agosto 2022, n. 122).

Si sottolinea che in presenza di determinate condizioni, per la registrazione di atti, contratti, convenzioni e ogni altro documento relativo alle attività di interesse generale, viene applicata l’imposta di registro in misura fissa.

Con la nuova versione del modello RAP registrazione atti privati, inoltre, viene data autonoma evidenza alla figura del “mediatore”, tramite una precisa “profilazione” all’interno del modello; il mediatore è uno dei soggetti tenuti a richiedere la registrazione del contratto.

Infine, per agevolare l’utente nella compilazione ed invio della richiesta di registrazione, nell’applicativo web vengono introdotte nuove funzionalità che ne agevolano la navigazione e l’usabilità; inoltre, vengono semplificate le istruzioni per la compilazione del modello.

Registrazione online atti privati: guida per comodato gratuito e preliminare

Con il Provvedimento n 56766 del 1 marzo si approva il modulo del modello per la “Registrazione di atto privato” (Rap) in aggiunta a quello per la registrazione dei contratti di comodato d’uso.

Per la registrazione dei contratti preliminari di compravendita era necessario recarsi presso un ufficio territoriale dell’Agenzia delle Entrate entro 30 giorni dalla data della stipula dell’atto, ora è possibile farlo online.

Si ricorda che, il contratto preliminare è un accordo tra venditore e compratore che si impegnano reciprocamente a stipulare un successivo e definitivo contratto di compravendita, con il quale avverrà il trasferimento del diritto di proprietà sul bene.

Dal 7 marzo 2023, i contribuenti o gli intermediari potranno inviare la richiesta di registrazione in via telematica, attraverso la procedura web disponibile nell’area riservata del sito dell’Agenzia delle Entrate.

Per richiedere la registrazione in via telematica basta indicare nel nuovo modello “Rap” i dati necessari ed allegare copia dell’atto da registrare firmato dalle parti ed eventuali altri documenti quali:

- scritture private,

- inventari,

- mappe,

- planimetrie e disegni.

Si specifica che, questi documenti dovranno essere allegati in un unico file, in formato TIF e/o TIFF e PDF/A (PDF/A-1a o PDF/A-1b).

Inserite tutte le informazioni, il sistema calcola in automatico le imposte (registro e/o bollo) e consente di versarle contestualmente tramite addebito su conto corrente. I soggetti non obbligati alla registrazione telematica possono comunque presentare il modello “Rap” presso un ufficio dell’Agenzia, insieme al contratto e agli eventuali allegati.

Scarica qui:

Registrate i contratti con il Modello RAP

Dal 20 dicembre 2022 è possibile utilizzare il servizio web per la registrazione dei contratti di comodato. In data 29.11.2023 viene pubblicato un aggiornamento con integrazioni per il Modello, scarica qui il modello aggiornato.

A questa si aggiunge la nuova funzionalità su descritta relativa ai contratti preliminari di compravendita.

Il servizio consente di trasmettere telematicamente all'Agenzia delle Entrate la richiesta di registrazione di alcune tipologie di atti privati (modello Registrazione Atti Privati).

Le informazioni che vengono acquisite sono previste dal modello approvato con il Provvedimento n 465502 del 16 dicembre poi integrato con il modello aggiuntivo.

Il modello RAP, nella versione approvata nel 2022, può essere utilizzato per la registrazione in via telematica dei contratti di comodato.

Eventuali aggiornamenti del modello e delle istruzioni saranno pubblicati nell’apposita sezione del sito internet dell’Agenzia delle entrate e ne sarà data relativa comunicazione.

Modello RAP: come è composto

Il modello RAP è composto da:

- frontespizio che riporta l’informativa sul trattamento dei dati personali;

- quadro A “Dati generali”, che contiene i dati utili alla registrazione dell’atto quali la scelta dell’ufficio territoriale dell’Agenzia, la tipologia del contratto, la data di stipula, l’eventuale presenza di allegati, la sezione con le informazioni del richiedente la registrazione e del rappresentante legale, la sezione relativa all’impegno alla presentazione telematica e il prospetto degli importi dovuti;

- quadro B “Soggetti”, contenente i dati delle parti (dante causa e avente causa) risultanti dall’atto;

- quadro C “Negozio – Comodato”, nel quale vanno indicate le informazioni relative al contratto di comodato per cui si richiede la registrazione;

- quadro D “Immobili”, contenente i dati degli immobili qualora siano oggetto del contratto

Si aggiungono il quadro C1 e D1 per la nuova funzionalità attiva dal 7 marzo.

Registrazione dei contratti con Modello RAP: come si presenta

Il modello RAP è presentato esclusivamente in modalità telematica in applicazione delle disposizioni di cui all’articolo 38, comma 5 del decreto legge 30 3 maggio 2010, n. 78, convertito con modificazioni, dalla legge 30 luglio 2010, n. 122, direttamente o per il tramite dei soggetti indicati nell’articolo 15 del decreto direttoriale del 31 luglio 1998.

Al modello RAP devono essere allegati in un unico file, in formato TIF e/o TIFF e PDF/A (PDF/A-1a o PDF/A-1b), i seguenti documenti:

- copia dell’atto da registrare, sottoscritto dalle parti. Il testo dell’atto da registrare deve essere redatto in modo che gli elementi essenziali siano leggibili tramite procedure automatizzate (ad esempio in formato elettronico o dattiloscritto). In caso contrario la richiesta di registrazione in modalità telematica non andrà a buon fine (verrà rilasciata un’apposita ricevuta) e il contribuente dovrà recarsi presso gli uffici dell’Agenzia delle entrate per completare la registrazione dell’atto;

- copia di eventuali documenti allegati all’atto da registrare (ad esempio scritture private, inventari, mappe, planimetrie e disegni).

E' bene specificare che la presentazione telematica del modello può essere effettuata anche presso gli uffici dell’Agenzia delle entrate da parte dei soggetti non obbligati alla registrazione telematica dei contratti di locazione presentando il modello RAP in formato cartaceo unitamente all’atto da registrare, sottoscritto dalle parti ed agli eventuali allegati.

Contratto di Comodato: che cos'è?

Ricordiamo che, il comodato è il contratto con il quale una parte consegna all'altra un bene mobile o immobile, affinché se ne serva per un tempo o per un uso determinato, con l'obbligo di restituire lo stesso bene ricevuto. Il comodato è essenzialmente gratuito (art. 1803 del c.c.). Il comodato può essere redatto in forma verbale o scritta. I comodati di beni immobili sono soggetti a registrazione se:

- redatti in forma scritta: in tal caso la registrazione deve essere effettuata entro 30 giorni dalla data dell'atto;

- stipulati in forma verbale, solo se enunciati in un altro atto sottoposto a registrazione.

Possono essere registrati, inoltre, contratti di comodato gratuito stipulati verbalmente, relativi a immobili, esclusivamente per fruire dell’agevolazione IMU/TASI introdotta dalla legge di stabilità 2016. Per tali contratti la registrazione potrà essere effettuata telematicamente avvalendosi dei servizi telematici dell’Agenzia delle Entrate.

In alternativa, la registrazione del contratto di comodato può essere effettuata presentando presso qualsiasi ufficio territoriale dell’Agenzia delle Entrate il modello di richiesta di registrazione atti privati (modello Rap).

Per i contratti di comodato è dovuta l’imposta di registro di 200 euro, inoltre per i comodati in forma scritta è dovuta l’imposta di bollo di 16 euro. L’importo dei contrassegni deve essere di 16 euro ogni 4 facciate scritte e, comunque, ogni 100 righe.

La legge di stabilità 2016 (articolo 1, comma 10, della legge 208/2015) prevede che la base imponibile ai fini IMU/TASI possa essere ridotta del 50% per le unità immobiliari (ad eccezione di quelle classificate nelle categorie catastali A/1, A/8 e A/9) concesse in comodato dal soggetto passivo ai parenti in linea retta, entro il primo grado, che le utilizzano come abitazione principale.

Per usufruire di tale agevolazione è necessario registrare il contratto di comodato.

Allegati: -

Bonus gasolio trasporto persone: il codice tributo per F24

Con Risoluzione n 64 del 24 novembre le Entrate istituiscono il seguente codice tributo:

- “7055” denominato “credito d’imposta per l’acquisto di gasolio a favore delle imprese che effettuano servizi di trasporto di persone su strada – Articolo 14, comma 1, lettera b) del decreto legge 23 settembre 2022, n. 144”.

Attenzione al fatto che, in sede di compilazione del modello di pagamento F24, il suddetto codice tributo è esposto nella sezione “Erario”, in corrispondenza delle somme indicate nella colonna “importi a credito compensati”, ovvero, nei casi in cui il contribuente debba procedere al riversamento dell’agevolazione, nella colonna “importi a debito versati”.

Il campo “anno di riferimento” è valorizzato con l’anno di sostenimento della spesa, nel formato “AAAA”, indicato nel cassetto fiscale.

Si precisa che, ai sensi dell’articolo 5, comma 2, del citato decreto del 7 agosto 2023, l’Agenzia delle entrate, in fase di elaborazione dei modelli F24 presentati dai contribuenti, verifica che i contribuenti stessi siano presenti nell’elenco dei beneficiari trasmesso dal Ministero delle infrastrutture e dei trasporti e che l’ammontare del credito d’imposta utilizzato in compensazione non ecceda l’importo indicato in tale elenco, pena lo scarto del modello F24, tenendo conto anche delle eventuali variazioni e revoche, anche parziali, successivamente trasmesse dallo stesso Ministero.

Ricordiamo che l’articolo 14, comma 1, lettera b), del decreto legge 23 settembre 2022, n. 144, convertito, con modificazioni, dalla legge 17 novembre 2022, n. 175, prevede il riconoscimento, alle condizioni ivi indicate, di un contributo, sotto forma di credito d'imposta, per l’acquisto di gasolio a favore delle imprese che effettuano servizi di trasporto di persone su strada.

Il successivo comma 1-bis del citato articolo 14 dispone, tra l’altro, che il credito d'imposta è utilizzabile, esclusivamente in compensazione.

Con il decreto del 7 agosto 2023, n. 195, del Ministro delle infrastrutture e dei trasporti sono stati stabiliti i criteri e le modalità di attuazione del predetto credito d’imposta. Leggi Bonus gasolio per trasporto di persone su strada: le domande dal 14 settembre.

Ai fini della fruizione del credito d'imposta, il modello F24 deve essere presentato esclusivamente tramite i servizi telematici messi a disposizione dall'Agenzia delle entrate, pena il rifiuto dell'operazione di versamento.

Il Ministero delle infrastrutture e dei trasporti, ai sensi dell’articolo 6, comma 1, del richiamato decreto del 7 agosto 2023, trasmette all’Agenzia delle entrate l’elenco delle imprese ammesse a fruire dell’agevolazione e l’importo del credito concesso, nonché le eventuali variazioni e revoche, anche parziali.

Ciascun beneficiario può visualizzare l’ammontare dell’agevolazione fruibile in compensazione, comunicato dal Ministero delle infrastrutture e dei trasporti, tramite il proprio cassetto fiscale, accessibile dall’area riservata del sito internet dell’Agenzia delle entrate.

Ciò premesso, il codice tributo “7055” di cui si tratta è istituito per l'utilizzo in F24.

Allegati: -

Certificati anagrafici online per Avvocati: come richiederli

Con Decreto del 6 ottobre del Ministero dell'Interno, pubblicato in GU n 273 del 22 novembre, si reca un aggiornamento dei servizi resi disponibili dall'ANPR Anagrafe nazionale della popolazione residente di cui all'articolo 62, comma 3 del decreto legislativo 7 marzo 2005, n. 82, al fine di consentire agli avvocati iscritti nel relativo albo o elenco di cui all'articolo 15, comma 1, lettere a) e b), della legge 31 dicembre 2012, n. 247 di richiedere, per finalità connesse all'esecuzione del mandato professionale, i certificati anagrafici in modalità telematica resi disponibili tramite l'ANPR.

Certificati anagrafici online per Avvocati: le regole nel decreto

Il decreto definisce l'aggiornamento dei servizi resi disponibili dall'Anagrafe nazionale della popolazione residente al fine di consentire agli avvocati iscritti nel relativo albo o elenco di cui all'art. 15, comma 1, lettere a) e b), della legge 31 dicembre 2012, n. 247 di richiedere, per finalità connesse all'esecuzione del mandato professionale, i certificati anagrafici in modalità telematica resi disponibili tramite l'ANPR individuati nell'allegato 1 «Disciplinare tecnico» che forma parte integrante del presente decreto.

Attenzione al fatto che, sono inibite all'avvocato le funzioni di consultazione diretta dei dati anagrafici nonché di estrazione di elenchi di iscritti.L'ANPR, previa identificazione informatica con credenziali almeno di livello di sicurezza pari a 2, secondo le modalità di cui all'art. 64 del CAD e verifica dell'iscrizione al relativo albo o elenco ai sensi del comma 2, rende disponibili allo stesso, nella sezione dedicata del sito internet www.anagrafenazionale.interno.it appositi servizi per richiedere i certificati anagrafici dei cittadini iscritti nell'ANPR.

La verifica dell'iscrizione dell'avvocato nell'albo o nell'elenco degli avvocati è effettuata dall'ANPR mediante appositi servizi resi fruibili dal Consiglio nazionale forense.Il certificato è reso immediatamente disponibile nel sito web di ANPR all'avvocato che lo ha richiesto.

Attenzione al fatto che i certificati richiesti dall'avvocato sono rilasciati previa conferma da parte dell'avvocato dell'utilizzo per finalità connesse all'esecuzione del mandato professionale e sono esenti dall'imposta di bollo ai sensi dell'art. 18, comma 1, del decreto del Presidente della Repubblica 30 maggio 2002, n. 115.Certificati anagrafici online per Avvocati: quali si possono richiedere

L'avvocato, come da Tabella 1 con le modalità di accesso ai servizi, può richiedere i seguenti certificati riferiti ai cittadini iscritti nell'ANPR:

- anagrafico di nascita,

- anagrafico di matrimonio,

- di cittadinanza,

- di esistenza in vita,

- di residenza,

- di residenza AIRE,

- di stato civile,

- di stato di famiglia,

- di residenza in convivenza,

- di stato di famiglia AIRE,

- di stato libero,

- anagrafico di unione civile,

- di contratto di convivenza.

-

Patent box: chiarimenti ADE per la penalty protection

L'Agenzia delle Entrate ha pubblicato una faq del 27 novembre relativa alla disciplina del patent box.

Ricordiamo innanzitutto che si tratta di un regime opzionale che consiste nella tassazione agevolata del reddito derivante dall’utilizzo di uno o più beni immateriali per i quali è stata svolta attività di ricerca e sviluppo.

L’incentivo, sia per le imposte sui redditi (IRES e IRPEF) che per l’IRAP, si traduce in una “variazione in diminuzione” in sede di dichiarazione per un importo che risulta pari al 50% del reddito derivante dallo sfruttamento degli "intangibles" agevolati.

La faq delle entrate replica ad un dubbio di un contribuente che domanda se in vigenza di validità dell’opzione per il nuovo Patent Box, abbia l’onere di comunicare annualmente il possesso della documentazione idonea nella dichiarazione dei redditi relativa al periodo di imposta per il quale beneficia dell’agevolazione al fine di fruire della c.d. “penalty protection”.

Patent box: gli adempimenti per la penalty protection

Le Entrate chiariscono che, in ragione di quanto evidenziato:

- dal provvedimento dell’Agenzia delle entrate n. 48243 del 15 febbraio 2022, che al par. 9 dispone che “Il contribuente che detiene la documentazione […] deve darne comunicazione all’Agenzia delle entrate nella dichiarazione relativa al periodo di imposta per il quale beneficia della maggiorazione” e

- al par. 11.3 che prevede che “La documentazione deve essere redatta, per ciascun periodo di imposta per il quale il soggetto beneficiario ha optato per la fruizione della maggiorazione, produce effetti esclusivamente per il periodo d’imposta cui si riferisce…”.

- nonché di quanto precisato al par. 7 della Circolare n. 5/E del 24 febbraio 2023 laddove è ribadito che “il corredo documentale […] va predisposto per ciascun periodo di imposta per il quale è stata esercitata l’opzione OD nuovo PB e produce i suoi effetti esclusivamente con riferimento a tale periodo…”,

risulta che il contribuente abbia l’onere di comunicare annualmente, in vigenza di validità dell’opzione per il nuovo Patent Box, il possesso della documentazione idonea al fine di giovarsi della c.d. “penalty protection”, barrando:

- la casella 2 dell’apposito rigo della dichiarazione dei redditi (OP21 nei modelli REDDITI SC/SP/ENC e RS147 nel modello REDDITI PF) relativa al periodo di imposta per il quale beneficia dell’agevolazione.

Viena anche evidenziato che tale onere non viene meno nel caso in cui non si è in possesso di nuovi beni immateriali agevolabili, in relazione ai quali la normativa di riferimento impone di esercitare una nuova opzione.

-

Contratti di sviluppo ambiente e turismo: domande dal 4 dicembre

Con Decreto Direttoriale del 15 novembre è disposta la riapertura dello sportello per i contratti di sviluppo sportello dal 4 dicembre.

Nel dettaglio saranno riattivati i seguenti ambiti di agevolazione:

- uno dedicato ai programmi di sviluppo industriale e ai programmi di sviluppo per la tutela ambientale, di cui agli articoli 5 e 6 del decreto 9 dicembre 2014 e ss.mm.ii

- l'altro dedicato ai programmi di sviluppo di attività turistiche di cui all’articolo 7 dello stesso decreto.

Contratti di sviluppo: le regole

I contratti di sviluppo riaprono dal 4 dicembre dopo le novità previste dal Decreto MIMIT del 19 aprile.

Il decreto ministeriale 19 aprile 2023 ( clicca qui per approfondire) aggiorna il regime di aiuti inerente al settore della trasformazione e commercializzazione di prodotti agricoli alla nuova disciplina comunitaria in materia di aiuti di stato e apporta ulteriori modifiche al decreto ministeriale 9 dicembre 2014 in materia di semplificazione del procedimento.

L’aggiornamento riguarda la nuova formulazione dell’articolo 19 bis al fine di integrare un nuovo regime di aiuti in linea con i nuovi Orientamenti per gli aiuti di Stato nei settori agricolo e forestale e nelle zone rurali, di cui alla comunicazione della Commissione europea 2022/C 485/01 applicabili a decorrere dal 1° gennaio 2023.

Si prevede una diversa modulazione delle agevolazioni concedibili, in funzione della dimensione di impresa e dell’ubicazione dell’intervento.

Al fine della semplificazione dell’iter agevolativo, si introduce una diversa modalità di presentazione delle domande.

Con il DD del 15 novembre si dispone dal 4 dicembre l’apertura di due distinti sportelli agevolativi:

- programmi di sviluppo industriale e di tutela ambientale,

- programmi di sviluppo nel settore turistico.

Ricordiamo che il Contratto di sviluppo rappresenta il principale strumento agevolativo dedicato al sostegno di programmi di investimento produttivi strategici ed innovativi di grandi dimensioni.

La normativa che regola lo strumento ha subito, nel corso degli anni, sostanziali modifiche volte a garantire una maggiore celerità delle procedure di accesso ed una migliore risposta alle esigenze manifestate dal tessuto produttivo nazionale.I programmi di sviluppo possono essere realizzati da una o più imprese, italiane o estere, di qualsiasi dimensione (compatibilmente con i regolamenti comunitari di volta in volta applicabili). I

l programma di sviluppo può essere realizzato in forma congiunta anche mediante il ricorso allo strumento del contratto di rete di cui all’art. 3, comma 4-ter, del decreto-legge 10 febbraio 2009, n. 5.

Accedi da qui, al sito di Invitalia, soggetto gestore delle misure dei contratti di sviluppo.

-

Accise alcol etilico e bevande alcoliche: pagamenti di dicembre 2023

Pubblicato in GU n 268 del 16 novembre il decreto MEF del giorno 7.11 con le Modalita' di pagamento dell'accisa su alcuni prodotti, relative alle immissioni in consumo avvenute nel periodo dal 1° al 15 del mese di dicembre 2023.

Nel dettaglio, ritenuta l'opportunità, per l'anno 2023, di determinare, ai sensi dell'art. 3, comma 4, del predetto testo unico, le modalità ed i termini di pagamento dell'accisa su alcuni prodotti energetici, sull'alcole etilico e sulle bevande alcoliche, si decreta che:

- i pagamenti dell'accisa sull'alcole etilico, sulle bevande alcoliche e sui prodotti energetici diversi dal gas naturale, dal carbone, dalla lignite e dal coke, relativi alle immissioni in consumo effettuate nel periodo dal 1° al 15 del mese di dicembre 2023, sono effettuati,nel medesimo anno, entro:

- il 18 dicembre, se eseguiti con l'utilizzo del modello unificato F/24 di cui all'art. 17 del decreto legislativo 9 luglio 1997, n. 241, con esclusione della compensazione di eventuali crediti;

- il 27 dicembre, se eseguiti direttamente in tesoreria, tramite conto corrente postale o bonifico bancario o postale a favore della tesoreria statale competente nonche' tramite la piattaforma digitale pagoPA.

Il calendario delle date era stato anticipato da una nota pubblicata dal dipartimento delle Finanze che annunciava la pubblicazione del decreto in Gazzetta.

Allegati: - i pagamenti dell'accisa sull'alcole etilico, sulle bevande alcoliche e sui prodotti energetici diversi dal gas naturale, dal carbone, dalla lignite e dal coke, relativi alle immissioni in consumo effettuate nel periodo dal 1° al 15 del mese di dicembre 2023, sono effettuati,nel medesimo anno, entro:

-

Modello 770/2023: la dichiarazione integrativa e le sanzioni

Il 31 ottobre è scaduto il termine per la presentazione del Modello 770/2023 utilizzato dai sostituti d’imposta, comprese le Amministrazioni dello Stato, per comunicare in via telematica all’Agenzia delle Entrate:

- i dati fiscali relativi alle ritenute operate nell’anno 2022,

- i relativi versamenti,

- le eventuali compensazioni effettuate,

- il riepilogo dei crediti,

- gli altri dati contributivi ed assicurativi richiesti.

Modello 770/2023: modalità e termini di presentazione

La presentazione del modello (Provvedimento n 25954/2023) deve avvenire entro il 31 ottobre 2023 esclusivamente per via telematica:

- direttamente dal sostituto d’imposta;

- tramite un intermediario abilitato ai sensi dell’art. 3, comma 3, del D.P.R. 22 luglio 1998, n. 322 e successive modificazioni;

- tramite altri soggetti incaricati (per le Amministrazioni dello Stato);

- tramite società appartenenti al gruppo.

Attenzione al fatto che:

- la dichiarazione si considera presentata nel giorno in cui è conclusa la ricezione dei dati da parte dell’Agenzia delle Entrate

- la prova della presentazione è data dalla comunicazione attestante l’avvenuto ricevimento dei dati, rilasciata sempre per via telematica.

SCARICA QUI MODELLO E ISTRUZIONI e per approfondire leggi: Modello 770/2023: guida per l'invio

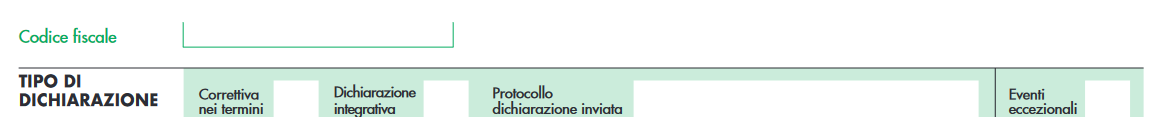

Modello 770/2023: correttivo o integrativo

Nell’ipotesi in cui il sostituto d’imposta prima della scadenza del termine di presentazione intenda:

- rettificare,

- o integrare,

una dichiarazione già presentata, deve compilare una nuova dichiarazione, completa di tutte le sue parti, barrando la casella “Correttiva nei termini”.

Nell’ipotesi in cui il sostituto d’imposta scaduti i termini di presentazione intenda:

- rettificare,

- o integrare,

può farlo presentando una nuova dichiarazione completa di tutte le sue parti, su modello conforme a quello approvato per il periodo d’imposta cui si riferisce la dichiarazione barrando invece la casella “Dichiarazione integrativa”.

Attenzione al fatto che, presupposto per poter presentare la dichiarazione integrativa è che sia stata validamente presentata la dichiarazione originaria. La nuova dichiarazione verrà a sostituire integralmente la precedente individuata con il numero di protocollo.

Per quanto riguarda quest’ultima, si ricorda che sono considerate valide anche le dichiarazioni presentate entro novanta giorni dal termine di scadenza, fatta salva l’applicazione delle sanzioni (art. 13, comma 1, lett. c) del D.Lgs. n. 472 del 1997).

Per una dichiarazione corretta entro i 90 giorni successivi alla scedenza, la sanzione applicabile va da 250 a 2.000 euro da ravvedere con la riduzione a 1/9.

Se la dichiarazione è corretta dopo i novanta giorni successivi, la sanzione è quella prevista per il caso di omissione.

Si evidenzia infine che:

- sia in caso di dichiarazione integrativa,

- sia in caso di dichiarazione correttiva,

va barrata anche la casella "Protocollo dichiarazione inviata" per indicare il protocollo della dichiarazione già inviata da correggere o integrare.

Leggi anche Omesso 770/2023: quali sono le sanzioni? per ulteriori dettagli sulle sanzioni.