-

Bar e tavola fredda mensa universitaria: quale IVA applicare?

Con la risposta a interpello n 19 del 26 gennaio le Entrate chiariscono l'IVA applicabile a:

- servizio bar–tavola fredda

- servizio mensa universitaria.

Le entrate chiariscono che il concessionario del servizio deve applicare l'IVA 10% sul venduto, vediamo i dettagli dell'interpello.

L’istante gestisce presso un Ateneo un servizio di bar e tavola fredda e presso la struttura avuta in concessione, egli intende avviare la somministrazione piatti caldi, anche nei confronti degli studenti titolari di badge universitario con servizio mensa agevolato.

Il badge determinerà la quota pasto a loro carico, fatta eccezione per gli utenti con ''pasto gratuito'', il cui costo sarà sostenuto interamente dall'università.

Chiede se può applicare ai prodotti venduti l’Iva agevolata nella misura del 4%, ad eccezione delle somministrazioni erogate tramite i buoni pasto che scontano l’Iva al 10 per cento.Bar e tavola fredda mensa universitaria: quale IVA applicare?

Le Entrate specificano innanzitutto che l'IVA al 4% è riconosciuta sulle “somministrazioni di alimenti e bevande effettuate nelle mense aziendali ed interaziendali, nelle mense delle scuole di ogni ordine e grado, nonché nelle mense per indigenti anche se le somministrazioni sono eseguite sulla base di contratti di appalto o di apposite convenzioni” (n. 37 della Tabella A, parte II del Decreto Iva), beneficio esteso anche alle mense universitarie (circolare n. 328/1997).

Nel caso in esame, l'agenzia evidenzia che l'offerta fornita presso l’università riguarda:- generi di caffetteria, come the, caffè, bevande calde e fredde,

- bevande analcoliche,

- panini, tramezzini, toast e piatti freddi,

che sono oggettivamente diversi dalle prestazioni delle mense per le quali il decreto Iva prevede l’aliquota Iva al 4 per cento.

Allegati:

Per cui al servizio di bar tavola fredda attualmente esercitato l’istante dovrà applicare l'aliquota Iva del 10 per cento.

Diversamente, la somministrazione di piatti caldi rivolta a tutti, anche agli studenti titolari di badge universitario, di prossima attivazione, è un servizio di mensa vero e proprio che potrà beneficiare dell’aliquota Iva al 4% in linea con quanto indicato nel citato punto 37 della Tabella A allegata al decreto Iva.

Infine, viene precisato che se l'utente effettua il pagamento con il buono pasto rilasciato al personale non docente, si applica l'aliquota Iva del 10 per cento nell'ambito del rapporto tra l'istante e la società emittente i buoni pasto.

Inoltre, le somministrazioni di “pasti” effettuate alle persone diverse dagli utenti muniti di badge sconteranno l’Iva al 10%, non rientrando fra le erogazioni effettuate nelle mense aziendali, scolastiche e per i poveri, indicate nel n. 37) della Tabella A, parte II, allegata al Decreto Iva. -

IVA Prestazioni servizi elettronici a soggetti UE: l’opzione in dichiarazione 2024

Dal 1 febbraio ed entro il 30 aprile prossimo va inviata la Dichiarazione IVA 2024 per il periodo di imposta 2023. L'adempimento può essere effettuato con le seguenti modalità:

- a) direttamente dal dichiarante;

- b) tramite un intermediario;

- c) tramite altri soggetti incaricati (per le Amministrazioni dello Stato);

- d) tramite società appartenenti al gruppo, ai sensi dell’art. 3, comma 2-bis del d.P.R. 22 luglio 1998, n. 322.

Vediamo la particolare opzione prevista nel modello IVA per i prestatori di servizi elettronici verso soggetti UE entro i 10.000 euro.

Dichiarazione IVA 2024: le prestazioni di servizi elettronici (art. 7-octies)

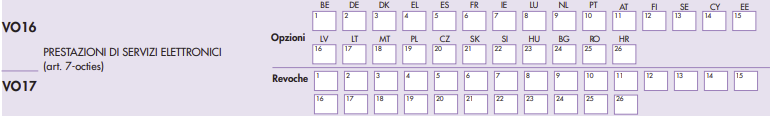

Ricordiamo intanto che, ai sensi dell’art. 2 del d.P.R. 10 novembre 1997, n. 442, le opzioni e le revoche previste in materia di IVA e di imposte dirette devono essere comunicate, tenendo conto del comportamento concludente assunto dal contribuente durante l’anno d’imposta, esclusivamente utilizzando il quadro VO della dichiarazione annuale IVA.

In dettaglio, nel rigo VO16, va comunicata l’opzione che riguarda i soggetti che effettuano le prestazioni di servizi indicate nell’art. 7-octies nei confronti di committenti non soggetti passivi stabiliti in Stati membri dell’Unione europea diversi dall’Italia.

Coloro che hanno effettuato nell’anno precedente un ammontare complessivo delle predette prestazioni e delle vendite a distanza intracomunitarie di beni di cui all’articolo 38-bis, commi 1 e 3, del decreto-legge n. 331 del 1993, non superiore a 10.000 euro, esercitano l’opzione IVA a partire dal 2023, per l’applicazione dell’IVA nello Stato di residenza del committente, barrando la casella corrispondente.

L’opzione ha effetto a decorrere dall’anno nel corso del quale è esercitata ed è valida fino a quando non sia revocata e, in ogni caso, per almeno due anni.

Attenzione al fatto che la revoca va comunicata al rigo VO17 dai contribuenti che a partire dal 2023 intendono comunicare la revoca dell’opzione precedentemente richiesta.

Ricordiamo infine che nel 2020 è stato aggiunto al DPR n 633/72, in recepimento della Direttiva UE 2017/2455, nel 2020 è stato aggiunto l’articolo 7-octies.

Prima di questo intervento normativo, volto a semplificare gli adempimenti a carico delle aziende che prestano servizi elettronici, di telecomunicazione e di teleradiodiffusione nei confronti di privati cittadini europei, questi venivano considerati effettuati, ai fini IVA, nello Stato europeo del consumatore finale.

-

Fondo imprese agrumicole: domande dal 1 marzo

Agea soggetto gestore della ripartizione degli aiuti alle imprese agrumicole ha pubblicato la nota n 7/2024 del 15 gennaio con le istruzioni operative per richiedere gli aiuti per l'annualità 2023.

Ricordiamo che si tratta della ripartizione delle risorse provenienti dal Fondo nazionale agrumicolo regolamentate con Decreto 12 ottobre 2023 del Ministero dell'Agricoltura, pubblicato in GU n. 10 del 13 gennaio (art. 1, comma 131, della legge 27 dicembre 2017, n. 205).

In dettaglio, le risorse da assegnare ammontano complessivamente a euro 9.437.914,00, di cui euro 2.000.000,00 quali residuo di lettera f) per il 2022, ed euro 7.437.914 quali stanziamento di competenza 2023, dal Fondo per la qualità e la competitività delle produzioni delle imprese agrumicole e dell'intero comparto agrumicolo.

Fondo qualità settore agrumicolo: attività finanziabili

Le risorse disponibili sono ripartite nelle seguenti attività finanziabili:

- a. espianto e reimpianto di agrumeti danneggiati gravemente dalle fitopatie di cui all'art. 1, lettere f) e g);

- b. impianti antigrandine finalizzati alla protezione delle colture che siano state colpite dal malsecco degli agrumi;

- c. adozione di tecniche di potatura finalizzate a evitare la diffusione del patogeno del malsecco degli agrumi sulle piante sane.

L'obiettivo degli interventi consiste nel ripristinare il potenziale produttivo agricolo danneggiato da calamità naturali, da circostanze eccezionali o eventi climatici avversi assimilabili a calamità naturali, da epizoozie e organismi nocivi ai vegetali o da animali protetti, nonché prevenire e mitigare il rischio di danni arrecati dai suddetti eventi e fattori in conformità alla parte II, sezione 1.1.1.1, punto (152) lettera d) degli Orientamenti per gli aiuti di Stato nei settori agricolo e forestale e nelle zone rurali.

Fondo qualità settore agrumicolo: i beneficiari della misura

Possono beneficiare delle risorse su indicate le imprese agricole che svolgono quale attività primaria la produzione di agrumi e il cui patrimonio agrumicolo risulti, anche in parte, danneggiato dal virus della tristezza degli agrumi e/o del malsecco degli agrumi alla data di presentazione della domanda.

Gli aiuti possono essere concessi esclusivamente agli agricoltori che alla data di presentazione della domanda risultano attivi ai sensi dell'art. 4, paragrafo 1 del regolamento (UE) 2021/2115 e della sezione 4.1.4 del Piano strategico nazionale della PAC 2023-2027.Le imprese devono essere in possesso di fascicolo aziendale nel sistema SIAN, al momento di presentazione della domanda di sostegno.

Attenzione al fatto che sono escluse dagli aiuti di cui al presente decreto:- a) le grandi imprese;

- b) le imprese destinatarie di ordini di recupero pendenti a seguito di una precedente decisione della Commissione che dichiara gli aiuti illegittimi e incompatibili con il mercato interno, conformemente a quanto stabilito alla parte I, sezione 2.1, punto (25) degli Orientamenti per gli aiuti di Stato nei settori agricolo e forestale;

- c) le imprese in difficoltà ai sensi del punto 33(63) degli Orientamenti.

Fondo qualità settore agrumicolo: le domande dal 1 marzo

Le domande di sostegno devono essere inoltrate, prima dell'inizio dei lavori, in relazione alle attività su specificate ed essere presentate in modalità telematica all'Agea, a partire dal 1al 29 marzo prossimo (Nota AGEA n 7/2024)

Nel dettaglio, esse devono riguardare una superficie minima oggetto di sostegno pari ad almeno un ettaro, codificata come agrumeto nel piano di coltivazione del fascicolo aziendale del richiedente.

Le domande devono contenere almeno i seguenti elementi:

- dati anagrafici e CUAA (Codice Unico Azienda Agricola) del richiedente,

- riferimenti del fascicolo aziendale aggiornato dal quale risulti il possesso e la destinazione specifica della superficie oggetto di intervento e riferimenti catastali e grafici relativi all'agrumeto.

Alle domande è allegata la seguente documentazione:

- a) certificazione dell'Ufficio regionale competente per territorio, attestante che l'unità produttiva interessata, in ordinario stato colturale, ha subito un danno in misura non inferiore al 30% delle piante causato dal virus della tristezza degli agrumi e/o dal malsecco degli agrumi;

- b) prospetto con le specie del genere citrus e le varietà che si intendono reimpiantare, il sesto di impianto e i portainnesti che si intendono utilizzare, scelti tra quelli che inducono tolleranza nei confronti dei sintomi causati da infezioni da virus della tristezza degli agrumi, elencati nell'allegato 1 al presente decreto, o altri autorizzati dal competente Servizio fitosanitario aventi le medesime caratteristiche;

- c) copia della documentazione attestante l'adesione ad una O.P. riconosciuta ed estratto della delibera regionale dalla quale risulti l'elenco dei prodotti oggetto del riconoscimento dell'O.P.;

- d) le date di inizio e di fine delle attività finanziate;

- e) importo del finanziamento pubblico necessario per il progetto;

- f) impegno a mantenere l'investimento per un periodo di almeno cinque anni a decorrere dalla data di erogazione del saldo del contributo;

- g) eventuale consenso sottoscritto dal proprietario della superficie agrumetata qualora il richiedente sia conduttore non proprietario;

- h) eventuale dichiarazione di volersi avvalere dell'anticipazione.

Per le istruzioni operative per le domande si rimanda alla nota AGEA n 7/2024

Allegati: -

Superbonus indigenti: restituzione del fondo perduto non spettante

Con la Risoluzione n 9 del 29 gennaio le Entrate istituiscono i codici tributo per la restituzione spontanea del fondo perduto superbonus per indigenti.

Nel dettaglio, per consentire la restituzione spontanea del contributo a fondo perduto non spettante, erogato mediante accredito su conto corrente, nonché il versamento dei relativi interessi e sanzioni, tramite il modello “F24 Versamenti con elementi identificativi” (F24 ELIDE), si istituiscono i seguenti codici tributo:

- “8158” denominato “Contributo a fondo perduto per interventi agevolati – Restituzione spontanea – CAPITALE – art. 9, comma 3, DL 176 del 2022”;

- “8159” denominato “Contributo a fondo perduto per interventi agevolati – Restituzione spontanea – INTERESSI – art. 9, comma 3, DL 176 del 2022”;

- “8160” denominato “Contributo a fondo perduto per interventi agevolati – Restituzione spontanea – SANZIONE – art. 9, comma 3, DL 176 del 2022.

Consulta la risoluzione n 9/2024 per le regole di compilazione dell'F24.

Fondo perduto superbonus indigenti: la % spettante

Con il Provvedimento n 411178 del 24 novembre delle Entrate veniva determinata la percentuale per il calcolo del contributo a fondo perduto per il superbonus per i soggetti con redditi entro i 15.000 euro. (ai sensi dell’articolo 9, comma 3, del decreto-legge 18 novembre 2022, n. 176, convertito, con modificazioni, dalla legge 13 gennaio 2023, n. 6).

La percentuale di cui al punto 3.3 del provvedimento del direttore dell’Agenzia delle entrate prot. n. 332648 del 22 settembre 2023 è pari al 100%.

L’importo del contributo erogabile a ciascun beneficiario è pari al contributo richiesto risultante dall’ultima istanza validamente presentata (dal 2 al 31 ottobre 2023) in assenza di rinuncia.

Ricordiamo che l’erogazione prevista dal decreto Aiuti-quater (Dl 176/22, articolo 9, comma 3) riguarda i costi sostenuti dal 1° gennaio al 31 ottobre 2023 per risorse complessive pari a 20 milioni di euro.

Superbonus: regole per il fondo perduto indigenti

Con Provvedimento n. 332648 del 22 settembre sono stati fissati i termini e le modalità per l’invio della domanda (scarica qui il modello con le istruzioni) che che andavano presentate dal 2 al 31 ottobre tramite una procedura web disponibile nell’area riservata del sito dell’Agenzia, direttamente dal richiedente o tramite un intermediario.

Il contributo a fondo perduto sugli interventi edilizi detraibili al 90%, in relazione alle spese sostenute dal 1° gennaio al 31 ottobre 2023 su immobili adibiti a prima casa e parti comuni condominiali.

Si tratta del contributo riservato ai proprietari (o titolari di altro diritto di godimento) con reddito non superiore a 15mila euro, introdotto dal Dl aiuti-quater con riguardo al 10% di spese non agevolate.

Il modello di domanda prevede che il richiedente dichiari di essere in possesso dei requisiti richiesti per l’erogazione del contributo e che indichi, tra l’altro, il proprio codice fiscale (o del de cuius in caso di erede) e l’iban del suo conto corrente.

Alla presentazione dell’istanza è rilasciata una prima ricevuta che comunica la presa in carico dell’istanza cui segue comunicazione dell’esito della richiesta.

L'agenzia ha sottolineato che la base per il calcolo della misura del contributo è il quantum di spesa rimasto a carico del richiedente su un massimo di spesa agevolabile sostenuta pari a 96mila euro.

L’ammontare del contributo richiesto, quindi, è pari al 10% delle spese agevolabili sostenute dal richiedente fino a un massimo di 9.600 euro.

La percentuale di ripartizione spettante è stata fissata al 100% con il provvedimento n 411178 del 24 novembre 2023.

Fondo perduto indigenti superbonus: i requisiti per averlo

Con Decreto MEF del 31 luglio 2023 pubblicato in GU n 198 del 25 agosto si determinano i criteri e le modalità per l'erogazione del contributo relativo alle spese sostenute per gli interventi di: efficienza energetica, sisma bonus, fotovoltaico e colonnine di ricarica di veicoli elettrici previsto dall'art. 9, comma 3, del decreto-legge n. 176 del 2022.

Il contributo, noto come Fondo indigenti, che supporta chi non riesce a finanziare la quota di lavori di ristrutturazione non coperta da incentivi fiscali:

- non produce effetti fiscali per il beneficiario,

- ed è erogato entro il limite complessivo di spesa autorizzato pari a 20 milioni di euro per l'anno 2023,

- a certe condizioni.

Il contributo è erogato alle persone fisiche che, al di fuori dell'esercizio di attività di impresa, arte o professione, sostengono spese per gli interventi legati al Superbonus ((di cui all'art. 119, comma 8-bis, primo e terzo periodo, del decreto-legge n. 34 del 2020), e siano in possesso dei seguenti requisiti:

- a) che il richiedente abbia un reddito di riferimento, determinato ai sensi dell'art. 119, comma 8-bis.1, del decreto-legge n. 34 del 2020, non superiore a 15.000 euro;

- b) che il richiedente sia titolare di diritto di proprietà o di diritto reale di godimento sull'unità immobiliare oggetto dell'intervento, ovvero, per gli interventi effettuati dai condomini, sull'unità immobiliare facente parte del condominio;

- c) che l'unità immobiliare di cui alla lettera b) sia adibita ad abitazione principale del richiedente.

-

Pubblici registri immobiliari: corretto utilizzo Sezione D di note e annotazioni

Con Circolare n.1 del 29 gennaio le Entrate si occupano di Pubblici registri immobiliari e normativa in materia di trattamento dei dati personali.

In particolare, si evidenziano gli aspetti critici del corretto utilizzo della Sezione D nelle note di trascrizione e di iscrizione e nelle domande di annotazione al fine di prevenire l’emersione di eventuali trattamenti illeciti e, all’esito, individuare le possibili aree di azione.

Con la circolare le Entrate intendono fornire alle categorie interessate opportune indicazioni sul corretto utilizzo dei modelli di richiesta delle formalità relative alla pubblicità immobiliare.

Sinteticamente, le entrate sottolineano che, nell’eseguire la pubblicità immobiliare occorre che non vengano riportate "informazioni eccedenti rispetto alle finalità del trattamento, come nel caso dei dati personali eventualmente presenti nell’atto ma non utili alla pubblicità stessa".

Vediamo maggiori dettagli sulle problematiche del quadro D dei modelli di pubblicità immobiliare.

Pubblici registri immobiliari: corretto utilizzo Sezione D di note e annotazioni

La Circolare si sofferma sulle note che vengono presentate al conservatore e sui dati che in esse vengono riportati, al fine di individuare se possano configurarsi eventuali trattamenti illeciti o eccedenti, con particolare attenzione alle parti della nota.

Con specifico riferimento alle nota, si ricorda come con l’automazione dei servizi di pubblicità immobiliare, le note sono redatte su appositi modelli specificatamente approvati che sono stati oggetto, nel tempo, di vari aggiornamenti

In coerenza con i modelli approvati da utilizzarsi, le note sono formate da quattro sezioni:

- la “sezione A”, riportante i dati relativi al titolo presentato per l’esecuzione della formalità (identificativi dell’atto, autorità emanante, ecc…)

- la “sezione B”, riportante i dati relativi agli immobili relazionati nella formalità (sostanzialmente, gli identificativi catastali degli immobili)

- la “sezione C”, riportante i dati relativi ai soggetti presenti nella formalità (identificativi dei soggetti e rispettivi diritti relazionati sugli immobili oggetto di formalità)

- la “sezione D”, riportante eventuali altre informazioni, non codificabili nelle precedenti sezioni, ritenute ugualmente necessarie per una compiuta pubblicità immobiliare nonché le informazioni previste ai fini dell’esecuzione della voltura catastale automatica.

Nelle prime tre sezioni (A, B e C), la cui compilazione è sostanzialmente obbligata, si devono indicare dati – relativi al titolo, agli immobili ed ai soggetti – corrispondenti a quelli richiesti dalla legge a pena di rifiuto (art. 2674 c.c.).

Si fa specifico riferimento ai dati necessari per la pubblicità immobiliare indicati rispettivamente dagli artt. 2659 e 2660 c.c. per le note di trascrizione e dall’art. 2839 c.c. per le note di iscrizione.

In tale ottica, i dati presenti in dette sezioni possono ritenersi lecitamente indicati, anche sotto il profilo della protezione dei dati personali, in quanto riportati in presenza di un’adeguata base giuridica rappresentata dall’obbligo normativo di indicazione imposto in materia di “tenuta di registri pubblici relativi a beni immobili”.

La sezione D della nota è costituita invece da un campo integralmente libero, utilizzabile per l’indicazione di eventuali altre informazioni ritenute necessarie ai fini di una compiuta pubblicità immobiliare e quindi rimesso, nella sua compilazione, alle relative valutazioni effettuate dalla parte richiedente.

Risulta evidente che i prospettati profili di criticità possono correlarsi tendenzialmente ai dati indicati dal richiedente nella sezione D delle note dove è possibile indicare “altri aspetti che si ritiene utile pubblicare”

La nota è tradizionalmente definita “atto di parte”, e deve configurarsi quale documento “autosufficiente” in relazione ai dati ivi contenuti e destinati alla conoscenza dei terzi, ovverosia ai fini di una compiuta pubblicità immobiliare.

In altri termini, è utile in questa sede richiamare i cd. principi di autosufficienza e autoresponsabilità della nota elaborati dalla giurisprudenza di legittimità.

Alla luce di tali principi, la nota deve essere “autoconsistente” sotto il profilo della funzione pubblicitaria e la responsabilità verso i terzi ricade sul soggetto che richiede la formalità relativamente ad un determinato atto, redigendone (o facendo redigere) la nota in un certo modo e con un apposito contenuto.

Pertanto è da escludersi che tale responsabilità possa ricadere sul Conservatore il quale è chiamato dall’ordinamento a svolgere controlli esclusivamente di tipo formale.

Quindi, il conservatore non potrebbe, per ipotesi, rifiutarsi di eseguire la formalità richiesta adducendo, a motivo di legittimo rifiuto, la presenza nella nota di dati illecitamente trattati, ad esempio perché non strettamente necessari ai fini della pubblicità immobiliare, o opponendo altre esigenze di tutela della protezione dei dati personali, né potrebbe, per tali medesimi motivi, ritardare l’esecuzione della formalità richiesta.

Pertanto nel documento in oggetto le entrate specificano che nell’eseguire la pubblicità immobiliare occorre che non vengano riportate "informazioni eccedenti rispetto alle finalità del trattamento, come nel caso dei dati personali eventualmente presenti nell’atto ma non utili alla pubblicità stessa" e ci si debba limitare all’ostensione dei dati strettamente necessari.

-

Rivalsa in caso di errato reverse charge e IVA in pro-rata

Con Risposta n 20 del 26 gennaio le Entrate chiariscono come recuperare l'IVA corrisposta a titolo di rivalsa in presenza di un pro–rata di indetraibilità (articolo 60, ultimo comma, del DPR n. 633 del 1972) nel caso di errata applicazione dell'inversione contabile.

Le Entrate chiariscono che, in base a quanto disposto dall'articolo 60, ultimo comma, del decreto IVA, una volta effettuato il pagamento dell'IVA addebitata in via di rivalsa dal prestatore tramite emissione di una fattura, ex articolo 26, comma 1, del decreto IVA, per ciascun periodo d'imposta oggetto di accertamento, nella quale richiamare ogni fattura oggetto di integrazione, l'istante potrà esercitare il diritto alla detrazione della medesima alle condizioni esistenti al momento di effettuazione delle originarie operazioni, ossia applicando all'IVA addebitata in rivalsa il pro-rata di indetraibilità relativo a ciascun periodo d'imposta oggetto di accertamento (2015, 2016, 2017), e non anche la percentuale applicabile nel periodo d'imposta di corresponsione dell'IVA di rivalsa.

Vediamo ulteriori dettagli dal caso di specie.

Rivalsa in caso di errato reverse charge e IVA in pro-rata

L'istante pone un quesito in merito al recupero dell'IVA erroneamente versata nell'ambito di applicazione del meccanismo dell'inversione contabile.

Egli ha affidato ad un prestatore, i lavori di ristrutturazione, ampliamento e realizzazione di nuovi spazi all'interno dei propri edifici, effettuati nel corso degli anni 2015, 2016 e 2017.

Nei confronti del prestatore e per le annualità suddette, a seguito di verifiche fiscali, sono stati emessi processi verbali di constatazione, con i quali i verificatori hanno riscontrato come numerose prestazioni fossero state erroneamente fatturate in regime di inversione contabile nei confronti dell'istante in luogo dell'assoggettamento ad IVA secondo le regole ordinarie, ai sensi dell'articolo 21 del decreto IVA.

Per i medesimi periodi d'imposta, sono stati notificati nel 2022 gli avvisi di accertamento con i quali, in sintesi, per ciascuna annualità:

- con riferimento agli interventi di ristrutturazione […] è stata irrogata la sola sanzione di cui all'articolo 6, comma 9bis2, del decreto legislativo 18 dicembre 1997, n. 471, senza recupero dell'IVA,

- mentre, con riferimento ai lavori di fornitura e posa in opera e agli oneri di discarica e consulenze tecniche, è stata recuperata anche l'IVA dovuta ai sensi dell'articolo 21 del decreto IVA;

Il prestatore ha provveduto a versare l'IVA a debito accertata e, nel corso delle annualità oggetto di accertamento, ha integrato le fatture ricevute dal prestatore con l'IVA a debito, in applicazione del meccanismo dell'inversione contabile ai sensi dell'articolo 17, comma 6, lettera ater), del decreto IVA, annotandole sia nel registro acquisti di cui all'articolo 25 del decreto IVA, sia nel registro IVA vendite di cui all'articolo 23 che, essendo una struttura […], la cui attività consiste principalmente nell'erogazione di prestazioni […] esenti di cui all'articolo […] del decreto IVA e di altre operazioni imponibili, la stessa è soggetta all'applicazione del meccanismo del pro rata di cui all'articolo 19, comma 5, del predetto, sicché l'IVA relativa alle operazioni contestate è stata quasi completamente versata all'Erario.

Ciò posto, l'istante chiede come recuperare l'IVA che le sarà addebitata dal prestatore a titolo di rivalsa ai sensi dell'articolo 60, ultimo comma, del decreto IVA, e che la medesima ha già versato quasi completamente all'Erario

Le Entrate specificano che l'articolo 60, ultimo comma, del decreto IVA, finalizzato a ripristinare la neutralità dell'IVA in caso di accertamento o rettifica dell'imposta, stabilisce che «Il contribuente ha diritto di rivalersi dell'imposta o della maggiore imposta relativa ad avvisi di accertamento o rettifica nei confronti dei cessionari dei beni o dei committenti dei servizi soltanto a seguito del pagamento dell'imposta o della maggiore imposta, delle sanzioni e degli interessi. In tal caso, il cessionario o il committente può esercitare il diritto alla detrazione, al più tardi, con la dichiarazione relativa al secondo anno successivo a quello in cui ha corrisposto l'imposta o la maggiore imposta addebitata in via di rivalsa ed alle condizioni esistenti al momento di effettuazione della originaria operazione».

Come chiarito con la risoluzione n. 75/E del 14 settembre 2016, la citata disposizione, introdotta per «garantire la conformità delle disposizioni interne ai principi di neutralità e di detrazione, previsti dalla normativa comunitaria in termini di caratteristiche immanenti all'intero sistema dell'IVA», consente al contribuente, che ha subito un accertamento ai fini IVA, di ri-addebitare a titolo di rivalsa al cessionario/ committente la maggiore imposta accertata e versata.

Essa prevede, inoltre, che l'esercizio del diritto a detrazione da parte del cessionario o committente sia subordinato, in deroga agli ordinari principi, all'avvenuto pagamento dell'IVA addebitatagli in via di rivalsa dal cedente o prestatore.

In tal modo è scongiurato l'ingiusto arricchimento che il cessionario o committente conseguirebbe se detraesse l'imposta senza provvedere al suo effettivo pagamento.

La norma mira a ripristinare, anche nelle ipotesi di accertamento, la neutralità garantita dal meccanismo della rivalsa e dal diritto di detrazione consentendo il normale funzionamento dell'IVA, la quale deve, per sua natura, colpire i consumatori finali e non gli operatori economici.

Tanto premesso le entrate chiariscono che, in base a quando disposto dal citato articolo 60, ultimo comma, del decreto IVA, infatti, una volta effettuato il pagamento dell'IVA addebitata in via di rivalsa dal prestatore tramite emissione di una fattura, ex articolo 26, comma 1, del decreto IVA, per ciascun periodo d'imposta oggetto di accertamento, nella quale richiamare ogni fattura oggetto di integrazione , l'istante potrà esercitare il diritto alla detrazione della medesima alle condizioni esistenti al momento di effettuazione delle originarie operazioni, ossia applicando all'IVA addebitata in rivalsa il pro rata di indetraibilità relativo a ciascun periodo d'imposta oggetto di accertamento (2015, 2016, 2017), e non anche la percentuale applicabile nel periodo d'imposta di corresponsione dell'IVA di rivalsa.

Non è, altresì, consentito recuperare in detrazione, direttamente in sede di dichiarazione annuale, quanto già versato a seguito dell'errata applicazione del meccanismo dell'inversione contabile poi ri-addebitato in rivalsa dal prestatore in deroga alle disposizioni che limitano il diritto a detrazione in presenza di un pro-rata di indetraibilità.

Al fine di garantire la neutralità dell'IVA, tuttavia, detto importo potrà essere chiesto a rimborso, ai sensi dell'articolo 30ter, comma 1, del decreto IVA, secondo cui «Il soggetto passivo presenta la domanda di restituzione dell'imposta non dovuta, a pena di decadenza, entro il termine di due anni dalla data del versamento della medesima ovvero, se successivo, dal giorno in cui si è verificato il presupposto per la restituzione».

Allegati: