-

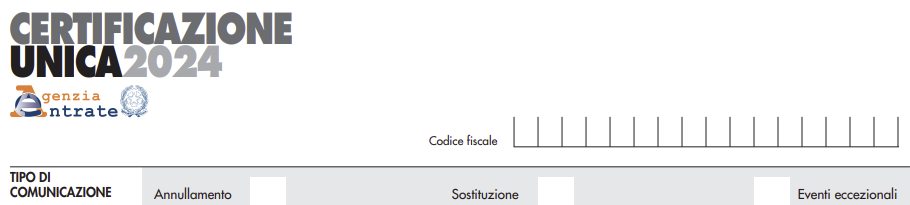

Certificazione Unica 2024: annullamento e sostituzione entro il 21 marzo

Il 18 marzo è scaduto il termine per l'invio della Certificazione Unica 2024 in quanto il 16 marzo, termine ordinario cadeva di sabato.

Però, visti i 5 giorni di tolleranza previsti dalla legge (chiarimento nella Circolare MEF n 195/99), entro il 21 marzo è ancora possibile adempiere nei termini, vediamo maggiori dettagli.

Certificazione Unica 2024: annullamento e sostituzione

Nella CU 2024, il frontespizio si compone dei seguenti riquadri:

- tipo di comunicazione,

- dati relativi al sostituto,

- dati relativi al rappresentante firmatario della comunicazione,

- firma della comunicazione e impegno alla presentazione telematica.

Nel riquadro tipo di comunicazione, vi sono le caselle utili all'annullamento e alla sostituzione della CU 2024

Nell’ipotesi in cui il sostituto d’imposta intenda, prima della scadenza del termine di presentazione annullare una certificazione già presentata, deve compilare una nuova certificazione, compilando la parte relativa ai dati anagrafici del contribuente, barrando la casella “Annullamento” posta nel frontespizio.

Nell’ipotesi in cui il sostituto d’imposta intenda, prima della scadenza del termine di presentazione sostituire una certificazione

già presentata, deve compilare una nuova certificazione comprensiva delle modifiche, barrando la casella

“Sostituzione” posta nel frontespizio.

Qualora si proceda alla sostituzione o all’annullamento di una certificazione già validamente trasmessa, è necessario

predisporre una nuova “Comunicazione” contenente esclusivamente le sole certificazioni da annullare o da sostituire.

Pertanto, nel medesimo invio non potranno essere presenti Certificazioni Uniche ordinarie e Certificazioni Uniche da

sostituire o annullare.

Specchietto di riepilogo

Adempimento

Scadenza

Invio CU all’Agenzia Entrate

18.03.2024 (il 16 è sabato)

Invio CU sostitutiva o di annullamento nei termini

21.03.2024 (5 giorni di tolleranza senza sanzioni rispetto al termine)

Consegna CU sintetica ai contribuenti

18.03.2024 o entro 12 giorni dalla richiesta (per le cessazioni in corso d’anno)

Invio “CU autonomi”

31.10.2024

-

Bonus mobili: la detraibilità nel 730/2024

Ai contribuenti che fruiscono della detrazione prevista dall’art. 16-bis del TUIR, per gli interventi di recupero del patrimonio edilizio, è riconosciuta una detrazione, pari al 50 per cento delle spese sostenute, per l’acquisto di mobili e di grandi elettrodomestici finalizzati all’arredo dell’immobile oggetto di interventi di recupero edilizio (c.d. Bonus mobili).

La Legge di bilancio 2022 ha previsto:

- l’estensione del beneficio anche alle spese documentate sostenute negli anni 2022, 2023 e 2024,

- e la riduzione del massimale di spesa agevolabile che, per l’anno 2022, non deve essere superiore a 10.000 euro,

- inoltre ha modificato i riferimenti in termini di classi energetiche, prevedendo che:

- per le spese sostenute a partire dal 1° gennaio 2022, i grandi elettrodomestici devono essere di classe non inferiore alla classe A per i forni, alla classe E per le lavatrici, le lavasciugatrici e le lavastoviglie, alla classe F per i frigoriferi e i congelatori, per le apparecchiature per le quali sia prevista l'etichetta energetica, finalizzati all'arredo dell'immobile oggetto di ristrutturazione.

Fino al periodo di imposta 2021, detti grandi elettrodomestici dovevano essere di classe non inferiore alla A+, nonché A per i forni, e per le apparecchiature per le quali sia prevista l’etichetta energetica.

Bonus mobili: la detraibilità nel 730/2024

Il bonus mobili va indicato nel Quadro E del Modello 730/2024 nel rigo E57

Nelle colonne 1 e 3 (Numero rata): indicare per ciascuna unità abitativa oggetto di ristrutturazione il numero di rata.

Nelle colonne 2 e 4 (Spesa arredo immobile): indicare la spesa sostenuta entro il limite di 8.000 euro per le spese sostenute nel 2023, 10.000 euro per le spese sostenute fino al 31 dicembre 2020 o nel 2022, e 16.000 euro per le spese sostenute nel 2021.

Ad esempio, se nel 2014 sono state sostenute spese per l’arredo di un immobile pari a 15.000 euro, indicare ‘10’ nella colonna 1 “Numero rata” e 10.000 nella colonna 2 “Spesa arredo immobile”.

In presenza di più di un immobile ristrutturato va compilato un quadro aggiuntivo ricordando di numerare progressivamente la casella “Mod. N.” posta in alto a destra del ModelloBonus mobili: condizioni per la detraibilità nel 730/2024

La detrazione spetta solo se sono state sostenute spese per i seguenti interventi di recupero del patrimonio edilizio:

- manutenzione ordinaria effettuati sulle parti comuni di edificio residenziale;

- manutenzione straordinaria, restauro, risanamento conservativo e ristrutturazione edilizia sulle parti comuni di edificio residenziale e su singole unità immobiliari residenziali;

- ricostruzione o ripristino dell’immobile danneggiato a seguito di eventi calamitosi;

- ristrutturazione di interi fabbricati, da parte di imprese di costruzione o ristrutturazione immobiliare e da cooperative edilizie, che provvedono entro sei mesi dal termine dei lavori all’alienazione o assegnazione dell’immobile.

Ulteriori interventi riconducibili alla manutenzione straordinaria sono quelli finalizzati al risparmio energetico volti all’utilizzo di fonti rinnovabili di energia e/o alla sostituzione di componenti essenziali degli impianti tecnologici.

Nel caso di interventi effettuati sulle parti comuni condominiali è ammessa la detrazione solo per gli acquisti dei beni agevolati finalizzati all’arredo delle parti comuni (ad esempio, guardiole, appartamento del portiere).

La data di inizio dei lavori di ristrutturazione deve essere anteriore a quella in cui sono sostenute le spese per l’acquisto di mobili e di grandi elettrodomestici, ma non è necessario che le spese di ristrutturazione siano sostenute prima di quelle per l’arredo dell’abitazione.

Qualora l’acquisto dei mobili e grandi elettrodomestici è destinato ad un unico immobile facente parte di un edificio interamente ristrutturato da imprese di costruzione o ristrutturazione immobiliare e da cooperative edilizie, per data “inizio lavori” si intende la data di acquisto o di assegnazione dell’immobile.

La detrazione spetta per le spese sostenute per l’acquisto di mobili o grandi elettrodomestici nuovi.

In particolare, rientrano tra i grandi elettrodomestici: frigoriferi, congelatori, lavatrici, asciugatrici, lavastoviglie, apparecchi per la cottura, stufe elettriche, piastre riscaldanti elettriche, forni a microonde, apparecchi elettrici di riscaldamento, radiatori elettrici, ventilatori elettrici.

È consentito portare in detrazione anche le spese di trasporto e di montaggio dei beni acquistati.

Dal 1° gennaio 2023 al 31 dicembre 2023, la detrazione spetta su un ammontare massimo di spesa non superiore a 8.000 euro.

La detrazione è ripartita in 10 rate di pari importo.

I limiti di spesa sono riferiti alla singola unità immobiliare, comprensiva delle pertinenze, o alla parte comune dell’edificio oggetto di ristrutturazione, a prescindere dal numero dei contribuenti che partecipano alla spesa.

Il pagamento delle spese deve essere effettuato mediante bonifici bancari o postali (in tal caso non è necessario utilizzare l’apposito bonifico soggetto a ritenuta previsto per le spese di ristrutturazione edilizia) oppure mediante carte di credito o carte di debito. In questo ca so, la data di pagamento è individuata nel giorno di utilizzo della carta di credito o di debito da parte del titolare, evidenziata nella ricevuta telematica di avvenuta transazione. Non è consentito, invece, effettuare il pagamento mediante assegni bancari, contanti o altri mezzi di pagamento.

È necessario conservare la documentazione attestante l’effettivo pagamento (ricevute dei bonifici, ricevute di avvenuta transazione per i pagamenti mediante carte di credito o di debito, documentazione di addebito sul conto corrente) e le fatture di acquisto dei beni con la specificazione della natura, qualità e quantità dei beni e servizi acquisiti.

È ammessa la detrazione anche per l’acquisto di mobili e grandi elettrodomestici acquistati con il finanziamento a rate.

-

Approvazione Bilancio Enti locali 2024/2026: termine in scadenza il 15.03

Viene publicato in GU n 303 del 30.12.2023 il Decreto dell'Interno del 22 dicembre che fa slittare al 15 marzo 2024 il termine per il bilancio di previsone degli enti locali.

Visto l'art. 151, comma 1, del testo unico delle leggi sull'ordinamento degli enti locali, approvato con decreto legislativo 18 agosto 2000, n. 267 (TUEL), che fissa al 31 dicembre il termine per la deliberazione da parte degli enti locali del bilancio di previsione, riferito ad un orizzonte temporale almeno triennale, e dispone che il termine può essere differito con decreto del Ministro dell'interno, d'intesa con il Ministro dell'economia e delle finanze, sentita la Conferenza Stato-citta' ed autonomie locali, in presenza di motivate esigenze, e ritenuto di differire al 15 marzo 2024 il termine della deliberazione da parte degli enti locali del bilancio di previsione 2024/2026, con il decreto in oggetto si provvede.

Nel dettaglio, con l'art 1 del decreto 22 dicembre 2023 si prevede che il termine per la deliberazione del bilancio di previsione 2024/2026 da parte degli enti locali e' differito al 15 marzo 2024.

Inoltre, ai sensi dell'art. 163, comma 3, del testo unico delle leggi sull'ordinamento degli enti locali, approvato con decreto legislativo 18 agosto 2000, n. 267, è autorizzato per gli enti locali l'esercizio provvisorio del bilancio, sino alla data di cui al comma 1.E' bene evidenziare che nella Conferenza Stato-Città del 21 dicembre è stata deliberata la proroga del termine per l'approvazione dei bilanci di previsione degli enti locali 2024-2026 al 15 marzo 2024.

La richiesta di proroga, formulata a novembre dall'Anci e dall'UPI, era motivata dalle difficoltà riscontrate da molti enti locali in relazione all'incertezza sugli effetti finanziari derivanti dalla regolazione finale dell'utilizzo delle risorse Covid, dall'accantonamento delle risorse per i rinnovi contrattuali e per gli effetti dell'applicazione del CCNL 2019-2021, dai ritardi nell'erogazione delle anticipazioni per gli investimenti Pnrr con le connesse anticipazioni di cassa, cui si aggiungono i tagli indicati dalla legge di bilancio il cui riparto avverrà nel mese di gennaio.La proroga coinvolge anche i termini per l'approvazione o la modifica delle delibere relative alle entrate, che potranno essere eventualmente adottate entro il nuovo termine da tutti i Comuni, apportando modifiche e integrazioni, nonché istituendo nuovi tributi previsti dall'ordinamento e finora non applicati.

Va ricordato che la proroga in questione è la prima che interviene in vigenza del DM del 25 luglio 2023 che determina obblighi procedurali e tempistiche ai fini del processo di formazione dei bilanci localiInfine la nota, evidenzia che sotto il profilo fiscale, due importanti entrate tributarie comunali godono di termini specifici per la deliberazione dei rispettivi atti, indipendenti dal termine ordinario o prorogato di deliberazione dei bilanci:

- a) il termine per l'approvazione delle delibere TARI è stato stabilmente fissato al 30 aprile di ciascun anno

- b) il termine per la disciplina dell'addizionale comunale all'IRPEF è fissato in via straordinaria per il 2024 al 15 aprile 2024 per effetto del decreto delegato sul cd. "primo modulo" della riforma fiscale, relativo all'IRPEF.

Leggi: IRPEF 2024: le nuove aliquote e i nuovi termini per le addizionali

-

Rottamazione quater: è decaduto chi ha pagato in ritardo la I rata?

Con Risposta a interpello n 68 del 13 marzo le Entrate parlano nuovamente di Rottamazione quater e specificano che chi è decaduto per tardiva approvazione di un piano di riparto non a sè imputabile direttamente, ritardo che ha impedito di versare tempestivamente la prima rata della definizione agevolata prevista dalla "rottamazione quater", è riammesso grazie alle successive varie proroghe intervenute per la misura.

Vediamo i dettagli del caso di specie.

Rottamazione quater: chiarimenti su chi è decaduto per ritardo della I rata

Secondo l'Agenzia delle Entrate, il contribuente istante non è decaduto dalla "Rottamazione quater" perché il versamento effettuato il 14 novembre 2023 può considerarsi "tempestivo" grazie ai successivi interventi normativi che hanno legittimato il differimento dei termini di pagamento.

Questi interventi normativi sono stati introdotti per evitare disparità di trattamento tra i contribuenti che, come l'istante, non erano stati in grado di rispettare i termini originariamente previsti per il versamento delle rate.

Pertanto, l'interpretazione fornita dall'Agenzia delle Entrate mira a garantire un trattamento equo, consentendo al contribuente di rimanere all'interno del piano di definizione agevolata previsto dalla "Rottamazione quater".

Nel caso di specie l'istante, in passato, aveva presentato due domande di ammissione a concordato preventivo, entrambe estinte, e successivamente un piano di ristrutturazione del debito depositato presso il registro delle imprese ai sensi dell'articolo 67, comma 3, del Regio Decreto 16 marzo 1942, n. 267 (Legge Fallimentare) affrontando difficoltà finanziarie.

Il ritardo nel pagamento da parte dell'istante è dovuto alla tardiva approvazione del piano di riparto, che ha impedito la piena utilizzabilità delle somme già incassate a seguito della vendita di immobili.

Questo ritardo ha causato una mancanza di liquidità non imputabile direttamente all'istante, impedendogli di versare tempestivamente la prima rata della definizione agevolata prevista dalla "rottamazione quater".

L'agenzia ha ritenuto ininfluente il ritardo a causa delle proroghe dei termini, pertanto il pagamento effettuato dall'istante in data 14 novembre è tempestivo e il soggetto non è decaduto dalla agevolazione.

Allegati: -

Fondo IPCEI cloud: domande dal 15 marzo

Dal 15 marzo via alle domande per il Fondo IPCEI cloud, le regole nel decreto MIMIT del 29.02.2024.

Nel dettaglio, il MIMIT ha pubblicato il Decreto 28 febbraio con le regole per il riparto delle risorse, i termini e le modalità di attuazione dell’intervento agevolativo del Fondo IPCEI a sostegno della realizzazione dell’IPCEI Cloud.

Per la misura agevolativa del Fondo IPCEI sono destinati euro 250.000.000,00 (duecentocinquantamilioni,00) a valere sulle risorse dell’intervento del PNRR M4C2-I2.1 – Missione 4 “Istruzione, formazione, ricerca”, Componente 2 “Dalla ricerca all’impresa”, Investimento 2.1 “Importanti progetti di comune interesse europeo (IPCEI)”, rese disponibili dall’articolo 2, comma 2, lettera a), del decreto ministeriale.Possono accedere alle agevolazioni i soggetti nazionali coinvolti nell’ambito dell’IPCEI Cloud autorizzato dalla Decisione della Commissione europea C(2023) 8552 final del 5 dicembre 2023, ammessi al sostegno delle autorità italiane.

In generale sono ammissibili alla misura agevolativa i seguenti soggetti beneficiari:

- a) imprese in possesso dei requisiti previsti dall’articolo 3 del decreto interministeriale che sono state ammesse al sostegno delle autorità italiane nella fase di valutazione preliminare e sono individuate dalla decisione di autorizzazione quali destinatarie degli aiuti di Stato approvati per il sostegno alla realizzazione dell’IPCEI Cloud;

- b) organismi di ricerca, rientranti nella definizione prevista dalla disciplina europea degli aiuti di Stato a favore di ricerca, sviluppo e innovazione, partecipanti alla realizzazione dell’IPCEI Cloud e selezionati dal Ministero nella fase di valutazione preliminare e agevolabili ai sensi dell’articolo 5, comma 3, del decreto interministeriale, ove presenti

Fondo IPCEI cloud: obiettivi e imprese partecipanti

La Decisione della Commissione europea C(2023) 8552 final del 5 dicembre 2023 ha autorizzato gli aiuti di Stato di sette Paesi (Francia, Germania, Italia, Paesi Bassi, Polonia, Spagna e Ungheria) a sostegno della realizzazione del primo importante progetto di comune interesse europeo (IPCEI) sulle tecnologie per la creazione di una catena del valore europea delle Infrastrutture e Servizi Cloud di nuova generazione, denominato “IPCEI CIS” (anche IPCEI Cloud).

Gli aiuti autorizzati a livello comunitario ammontano a 1,2 miliardi di euro complessivi, e potranno essere accordati dagli Stati membri in favore delle imprese partecipanti alla realizzazione dell’IPCEI Cloud per lo svolgimento delle attività di ricerca, sviluppo e innovazione fino al 2031, con differenze per ciascuna impresa e Paese.

Partecipano al progetto, ai sensi della citata Decisione di autorizzazione, diciannove imprese; per l’Italia, sono ammissibili alle agevolazioni nell’ambito dell’IPCEI Cloud (IPCEI CIS) cinque imprese e due organismi di ricerca, selezionati a seguito della manifestazione d'interesse.

Fondo IPCEI cloud: domande dal 15 marzo

I soggetti beneficiari della misura devono presentare apposita istanza al Ministero a partire dal 15 marzo e non oltre il 15 maggio 2024, con le modalità indicate sulla pagina del sito del Ministero dedicata all’IPCEI Cloud.

L’istanza, firmata digitalmente dal legale rappresentante o procuratore speciale del soggetto beneficiario, deve essere redatta secondo il facsimile di schema cui all’allegato n. 1 e corredata della seguente documentazione:- a) project portfolio approvato, comprensivo del piano finanziario recante il deficit di

finanziamento autorizzato; - b) scheda tecnica, comprensiva della sintesi numerica dei costi di progetto, secondo il facsimile di schema di cui all’allegato n. 2;

- c) dichiarazione in merito ai dati necessari per la richiesta delle informazioni antimafia per i soggetti sottoposti alla verifica di cui all’articolo 85 del decreto legislativo 6 settembre 2011, n. 159 e successive modifiche e integrazioni;

- d) indicazione del soggetto a cui sono assegnati i poteri di firma di straordinaria amministrazione per la sottoscrizione del decreto di concessione;

e) dichiarazioni di assenza di conflitto di interessi a carico del legale rappresentante (e procuratore speciale ove presente) e del titolare effettivo, redatte secondo il modello di cui all’allegato n. 11. Per l’individuazione dei titolari effettivi, sono seguite le indicazioni della circolare 15 settembre 2023, n. 27, richiamata in premessa, e vengono allegati alla domanda di agevolazioni le dichiarazioni rilasciate secondo i modelli indicati dal Ministero nell’allegato n. 11-bis; f) eventuale documentazione a corredo ai fini del rispetto delle condizioni di ammissibilità e finanziabilità delle operazioni, secondo quanto indicato dal Ministero in sede attuativa.

-

Modello Lipe: la nuova soglia dei 100 euro

Con il Provvedimento n. 125654 del 14 marzo le Entrate modificano il Modello LIPE.

Scarica qui modello e istruzioni.

In particolare, a seguito dell’entrata in vigore delle disposizioni contenute nell’articolo 9 del decreto legislativo 8 gennaio 2024, n. 1, è stata aggiornata la soglia prevista per il versamento minimo dell’IVA periodica che passa da 25,82 a 100 euro. Inoltre, sono state apportate alcune lievi modifiche per adeguare il modello e le relative specifiche tecniche alla normativa vigente.

Ricordiamo che il modello è costituito dal:

- frontespizio, composto di due facciate;

- modulo, composto dal quadro VP.

Modello Lipe: aggiornamento al 14 marzo

In particolare, al modello di comunicazione LIPE (di cui all’articolo 21-bis del decreto-legge 31 maggio 2010, n. 78, e successive modificazioni, approvato con provvedimento del Direttore dell’Agenzia delle entrate del 27 marzo 2017), come modificato con provvedimento del Direttore dell’Agenzia delle entrate del 21 marzo 2018, sono apportate le seguenti modifiche:

- a) nel modello è sostituita l’informativa sul trattamento dei dati personali;

- b) nel modello, la descrizione del rigo VP10 è sostituita dalla seguente: “Versamenti auto F24 elementi identificativi”;

- c) nel modello e nelle istruzioni la parola “25,82”, ovunque ricorra, è sostituita dalla seguente: “100,00”;

- d) alla pagina 6 delle istruzioni, nel paragrafo “Eventi eccezionali”, è eliminato il codice 2;

- e) alla pagina 7 delle istruzioni, in corrispondenza del rigo VP10, il titolo è sostituito dal seguente: “Versamenti auto F24 elementi identificativi”, inoltre il primo periodo è sostituito dal seguente: “Indicare l’ammontare complessivo dei versamenti relativi all’imposta dovuta per la prima cessione interna di autoveicoli effettuati utilizzando nel modello F24 elementi identificativi gli appositi codici tributo (decreto-legge n. 262/2006).”;

- f) nelle specifiche tecniche, l’elemento “VersamentiAutoUE”, ovunque ricorra, è sostituito dal seguente: “VersamentiAuto”;

- g) alla pagina 11 delle specifiche tecniche, in corrispondenza dell’elemento “AnnoImposta”, nella colonna “Controlli” le parole “di 2017” sono sostituite dalle seguenti: “o uguale di (Anno Invio comunicazione -1)”;

- h) alla pagina 12 delle specifiche tecniche, in corrispondenza dell’elemento “DataImpegno”, nella colonna “Controlli” la data “1/01/2017” è sostituita dalla seguente: “1/01/(Anno Invio comunicazione – 4)”;

- i) alla pagina 13 delle specifiche tecniche, in corrispondenza dell’elemento “EventiEccezionali”, nella colonna “Valori ammessi” le parole “o 2” sono soppresse e nella colonna “Controlli” le parole “Non può assumere valore 2 se l’elemento AnnoImposta è maggiore di 2022” sono soppresse; in corrispondenza dell’elemento “DebitoPrecedente”, nella colonna “Controlli” dopo la parola “25,82” sono inserite le seguenti: “se l’elemento AnnoImposta = 2023, altrimenti deve essere <= a 100,00” e sono aggiunti, alla fine, i seguenti punto elenco: “- l’elemento Mese è uguale a 1 o 12” e “- l’elemento Trimestre è uguale a 1 o 4 o 5

Modello LIPE: modalità di presentazione

Il modello di Comunicazione deve essere presentato esclusivamente per via telematica, direttamente dal contribuente o tramite intermediari abilitati di cui all’art. 3, commi 2-bis e 3, del d.P.R. 22 luglio 1998, n. 322.

Il modello deve essere presentato entro l’ultimo giorno del secondo mese successivo ad ogni trimestre.

La Comunicazione relativa al secondo trimestre è presentata entro il 30 settembre e quella relativa all’ultimo trimestre è presentata entro l’ul timo giorno del mese di febbraio.

Qualora il termine di presentazione della Comunicazione scada di sabato o in giorni festivi, lo stesso è prorogato al primo giorno feriale successivo.

Per correggere eventuali errori od omissioni è possibile presentare una nuova Comunicazione, sostitutiva della precedente, prima della presentazione della dichiarazione annuale IVA.

Successivamente, la correzione deve avvenire direttamente nella dichiarazione annuale (cfr. risoluzione n. 104/E del 28 luglio 2017).

Se sono presentate più Comunicazioni riferite al medesimo periodo, l’ultima sostituisce le precedenti.

Allegati: -

Quota iscrizione Albo commercialisti: obbligo anche per i sospesi

Il CNDCEC con il pronto ordini n 27/2024 chiarisce il caso del contributo per quota iscrizione di un commercialista sospeso.

Veniva chiesto se l'obbligo di versare il contributo annuale di iscrizione all'Albo debba essere adempiuto anche dall'iscritto destinatario di un provvedimento giudiziale di sospensione dall'esercizio dell'attività professionale.

Vediamo i chiarimenti del Consiglio Nazionale.

Quota iscrizione Albo commercialisti: obbligo anche per i sospesi

Ai sensi dell'art. 12, comma 1, lett. p) del D.lgs. n. 139/2005 il Consiglio dell'Ordine è legittimato a fissare e riscuotere dai propri iscritti un contributo annuale e un contributo per l'iscrizione nell'Albo o nell'elenco.

Il Consiglio ha pertanto una potestà impositiva rispetto ad una prestazione che l'iscritto deve assolvere obbligatoriamente e al cui pagamento è condizionata l'appartenenza all'ordine medesimo e al conseguente esercizio della professione.

Nonostante l'utilizzo del nome ‘contributo', come chiarito dalla giurisprudenza di legittimità, esso ha natura di tassa e l'importo non è commisurato al costo dei servizi resi od al valore delle prestazioni erogate, bensì alle spese necessarie al funzionamento del Consiglio, al di fuori di un rapporto sinallagmatico con l'iscritto.

Di conseguenza, il pagamento della quota associativa, la quale matura per tutti coloro che alla data del 1° gennaio di ciascun anno sono iscritti nell'albo o nell'elenco, è dovuto per il solo fatto di essere iscritto all'Albo.

Lo stato di "sospeso" determina per il professionista, che sia stato attinto dal provvedimento di sospensione, l'impedimento allo svolgimento della professione per tutto il periodo di tempo indicato nel provvedimento, sia esso sanzionatorio, ovvero disciplinare.

Tuttavia, il mancato svolgimento dell'attività professionale durante il periodo in cui opera la sospensione non è certamente ostativo all'adempimento di obblighi ed oneri che si impongono al professionista in ragione del fatto di essere iscritto all'Albo professionale, atteso che la sospensione non determina, come nel caso della radiazione, l'estromissione dall'Albo in modo permanente, ma solo l'impedimento temporaneo all'esercizio dell'attività professionale.

Di conseguenza, come già indicato nel PO n. 168/20201, l'iscritto attinto da un provvedimento di sospensione dell'esercizio dell'attività professionale deve continuare a versare all'Ordine di appartenenza la quota contributiva per l'iscrizione annua, dipendendo tale obbligo dalla mera iscrizione all'Albo, indipendentemente dall'esercizio della professione o dalla sua temporanea sospensione, anche coatta.

Inoltre, si evidenzia che in base all'art. 54 D.Lgs. n. 139/2005 l'inosservanza dell'obbligo di pagamento determina, osservate le forme del procedimento disciplinare, la sospensione dell'iscritto a tempo indeterminato, revocata quando l'iscritto dimostri di aver pagato le somme dovute.

In base all'art. 7 del Regolamento per la riscossione dei contributi, l'adozione del provvedimento disciplinare di sospensione non fa venire meno l'obbligo del versamento dei contributi da parte dell'iscritto sospeso ed i conseguenti doveri di riscossione degli stessi da parte del Consiglio dell'Ordine, anche attraverso l'adozione di azioni esecutive, e di successivo versamento al Consiglio Nazionale delle somme dovute.

Qualora, trascorso un anno dalla notifica del provvedimento di sospensione, l'iscritto non abbia provveduto al pagamento degli importi dovuti, il Consiglio dell'Ordine, osservate le forme del procedimento disciplinare, fisserà un ulteriore termine di 60 giorni per la regolarizzazione della posizione contributiva, informando l'interessato che trascorso inutilmente tale termine il mancato pagamento dei contributi determinerà l'avvio della procedura di cancellazione dall'Albo o dall'Elenco per il venir meno del requisito della condotta irreprensibile richiesto dall'art. 36, comma 1 lett. c) del decreto legislativo 28 giugno 2005, n. 139.

-

Cessioni oggetti d’arte: quando ricorre il reddito d’impresa

Con l’Ordinanza n. 1603 del 16 gennaio 2024, la Corte di Cassazione si è occupata nuovamente della tassazione delle cessioni di opere d’arte.

Sinteticamente ha ribadito che nel caso in cui:

- l’attività di cessioni di opere d'arte sia svolta in via abituale, con caratteri di stabilità e regolarità,

- si protragga per un periodo di tempo apprezzabile, pur se non necessariamente con rigorosa continuità,

si è in presenza di reddito inquadrabile tra quelli d’impresa.

Cessioni oggetti d’arte: quando ricorre il reddito d’impresa

Il caso di specie riguarda un commerciante d’arte che si è visto notificare dalle Entrate due avvisi di accertamento ritenuto che rivestisse la qualifica di imprenditore commerciale e che, quindi, i proventi delle cessioni delle opere d’arte fossero imponibili ai fini delle imposte dirette e dell’Iva.

Il contribuente eccepiva di essere un collezionista privato e di non aver mai svolto attività di compravendita di opere d’arte, con conseguente irrilevanza fiscale delle operazioni. Le vendite, veniva asserito dal contribuente, sono solo il frutto della dismissione del patrimonio privato del contribuente.

Il mercante sosteneva inoltre che l'attività non potesse essere ricondotta ad esercizio d'impresa, non avendo egli svolto alcuna operazione di intermediazione tra produttore e consumatore e non essendovi “l’autonoma organizzazione di mezzi” per svolgere l’attività.

La Corte di Cassazione ha ribadito una posizione già espressa con la sentenza n. 6874/2023 che ha fissato, da un lato, la linea di demarcazione della definizione di “imprenditore commerciale” tra normativa civilistica e fiscale e, dall’altro, la ripartizione soggettiva tra:

- (i) mercante d’arte,

- (ii) speculatore occasionale,

- (iii) mero collezionista.

Viene chiarito che la nozione civilistica e quella tributaristica di “imprenditore commerciale” divergono per l’aspetto del requisito dell'organizzazione, indispensabile per il diritto civile ma non per quello tributario, ai fini del quale è sufficiente la “professionalità abituale dell'attività economica, anche senza l'esclusività della stessa”.

Ai fini delle imposte dirette, l'articolo 55 del Tuir intende come tale l’esercizio per professione abituale, ancorché non esclusiva, delle attività indicate dall'articolo 2195 cc, anche se non organizzate in forma d'impresa, e prescinde, quindi, dal requisito organizzativo.

Il principio vale anche ai fini dell’Iva, atteso che l’articolo 4, comma 1, del decreto Iva, al pari dell'analogo articolo 55 del Tuir., intende come tale “l'esercizio per professione abituale, ancorché non esclusiva”, delle attività indicate dall'articolo 2195 cc., anche se non organizzate in forma di impresa.

In definitiva può affermarsi che, ai fini della rilevanza fiscale delle operazioni, è del tutto inconferente il requisito dell’“autonoma organizzazione dei mezzi”, come invece diversamente affermato dal contribuente nel ricorso, posto che l’espressione “esercizio per professione abituale” dell'attività va intesa come esercizio dell'attività in via abituale, svolta con caratteri di stabilità e regolarità e che si protragga per un apprezzabile periodo di tempo, pur se non necessariamente con rigorosa continuità.

Successivamente la Cassazione ha ripreso il quadro interpretativo fondato sulla divisione soggettiva tra mercante d’arte, speculatore occasionale e mero collezionista.

In particolare, rientra nella definizione di mercante d’arte colui il quale, professionalmente e abitualmente, ne esercita il commercio anche in maniera non organizzata imprenditorialmente, col fine ultimo di trarre un profitto dall’incremento del valore delle medesime opere.

Questi sarà qualificabile come soggetto passivo ai fini delle imposte dirette, dell’Iva e, al verificarsi delle condizioni previste dalla legge, dell’Irap.

Sarà considerato, invece, speculatore occasionale chi acquista occasionalmente opere d’arte per rivenderle allo scopo di conseguire un utile.

Essendo le operazioni saltuarie e non abituali, di natura speculativa, i profitti della cessione rientrano nella definizione di redditi diversi ai sensi dell’articolo 67, comma 1 lettera i) del Tuir, quali redditi derivanti da attività commerciali non esercitate abitualmente.

Infine il collezionista è colui il quale acquista le opere per scopi culturali, con la finalità di incrementare la propria collezione e possedere l'opera, senza l'intento di rivenderla generando una plusvalenza, “avendo interesse non tanto per il valore economico della res quanto per quello estetico-culturale, per il piacere che il possedere le opere genera, per l'interesse all'arte, per conoscere gli artisti, per vedere le mostre”.

Le cessioni di opere d’arte da parte del puro collezionista non sono tassabili, difettando i requisiti dell’abitualità e dell’intento speculativo.

Il discrimine tra una attività e le altre deve essere individuato nell’abitualità delle operazioni.

Secondo la giurisprudenza, rappresentano elementi significativi idonei a dimostrare la sistematicità e la professionalità dell’attività d'impresa, a titolo di esempio:

- il numero delle transazioni effettuate,

- gli importi elevati,

- il quantitativo di soggetti con cui sono stati intrattenuti rapporti

- la varietà della tipologia di beni alienati.

Al contrario, non assumono rilievo, ai fini impositivi, il fatto che il profitto conseguito sia stato capitalizzato in beni e non in denaro, in quanto porta sempre intrinsecamente un arricchimento del patrimonio personale del soggetto.

-

Rateizzazione delle cartelle: nuove regole dalla Riscossione

Il Governo, nel CdM di ieri 11 marzo ha approvato in via preliminare un Dlgs sulla Riscossione con diverse novità per la dilazione dei ruoli, ossia la possibilità di chiedere maggior tempo pagando a rate per estinguere il proprio debito.

Il testo, in bozza del preconsiglio dei ministri, dettaglia le novità in arrivo dalla Riforma Fiscale, vediamo cosa contiene l'art 12 con disposizioni in materia di dilazioni.

Dilazione dei ruoli: quando spetta fino a 120 rate

Viene approvato in via preliminare il Dlgs sulla Riscossione in linea con la Riforma Fiscale Legge n 111/2023.

Tra le novità si prevedono modifiche all'articolo 19 del decreto del Presidente della Repubblica 29 settembre 1973, n. 602.

In dettaglio, il comma 1 è sostituito, prevedendo che su semplice richiesta del contribuente che dichiara di versare in temporanea situazione di obiettiva difficoltà, l’Agenzia delle entrate-riscossione concede la ripartizione del pagamento delle somme iscritte a ruolo, di importo inferiore o pari a 120.000 euro, comprese in ciascuna richiesta di dilazione, fino a un massimo di:

- a) ottantaquattro rate mensili, per le richieste presentate negli anni 2025 e 2026;

- b) novantasei rate mensili, per le richieste presentate negli anni 2027 e 2028;

- c) centootto rate mensili, per le richieste presentate a decorrere dal 1° gennaio 2029.

Inoltre si prevede che, su richiesta del contribuente che documenta la temporanea situazione di obiettiva difficoltà, l’Agenzia delle entrate-riscossione concede la ripartizione del pagamento delle somme iscritte a ruolo, comprese in ciascuna richiesta di dilazione:

- a) per le somme di importo superiore a 120.000 euro, fino ad un massimo di centoventi rate mensili, indipendentemente dalla data di presentazione della richiesta;

- b) per le somme di importo fino a 120.000 euro:

- 1) da ottantacinque a un massimo di centoventi rate mensili, per le richieste presentate negli anni 2025 e 2026;

- 2) da novantasette a un massimo di centoventi rate mensili, per le richieste presentate negli anni 2027 e 2028;

- 3) da centonove a un massimo di centoventi rate mensili, per le richieste presentate a decorrere dal 1° gennaio 2029.

La norma specifica che, la valutazione della sussistenza della temporanea situazione di obiettiva difficoltà, documentata dal contribuente, è effettuata avendo riguardo:

- a) per le persone fisiche e i titolari di ditte individuali in regimi fiscali semplificati, all’Indicatore della Situazione Economica Equivalente (I.S.E.E.) del nucleo familiare del debitore e all’entità del debito da rateizzare e di quello residuo eventualmente già in rateazione;

- b) per i soggetti diversi da quelli di cui alla lettera a) all’indice di liquidità e al rapporto tra debito da rateizzare e quello residuo eventualmente già in rateazione e il valore della produzione;

Con decreto del Ministro dell’economia e delle finanze sono stabilite le modalità di applicazione e documentazione dei parametri su indicati e sono altresì individuati particolari eventi al ricorrere dei quali la temporanea situazione di obiettiva difficoltà è considerata in ogni caso sussistente.

Leggi: Cartelle di pagamento: come fare per rateizzarle le attuali modalità di rateazione, in attesa del testo definitivo che andrà a modificare il sistema di rateazione.

-

Discarico automatico cartelle dopo 5 anni: novità dal 2025

In data 11 marzo il Consiglio dei Ministri ha approvato, in esame preliminare, un decreto legislativo che introduce disposizioni in materia di riordino del sistema nazionale della riscossione.

Come evidenziato dal comunicato stampa dello stesso esecutivo, il testo di dlgs interviene in modo organico al fine di assicurare al sistema maggiore efficacia, imparzialità ed efficienza, in un appropriato bilanciamento con i diritti dei contribuenti.

Si prevede per l’Agenzia delle entrate-riscossione (AdER) una pianificazione annuale volta ad assicurare la salvaguardia dei crediti tributari affidati dai vari Enti mediante il tempestivo tentativo di notifica della cartella di pagamento e degli atti interruttivi della prescrizione e la conseguente tempestiva gestione delle attività di recupero.

Vediamo che cos'è il Discarico automatico.

Discarico automatico dei ruoli: che cos’è

A decorrere dal 2025, viene introdotto l’istituto del “discarico automatico” dei ruoli affidati ad AdER decorsi 5 anni dal loro affidamento, ad eccezione di quelli i cui crediti sono oggetto di procedure esecutive, concorsuali o di accordi di ristrutturazione del debito ai sensi del codice della crisi d’impresa.

Il discarico non comporta automaticamente l’estinzione del debito, pertanto l’Ente creditore può provvedere autonomamente alla riscossione del credito non prescritto o, in presenza di “nuovi e significativi elementi reddituali o patrimoniali del debitore”, riaffidarlo ad AdER.

Sull’azione di recupero dei crediti affidati ad AdER e su quella di discarico automatico è previsto sia il controllo del Ministero dell’economia e delle finanze che quello dell’Ente creditore, che può contestare all’agente della riscossione l’intervenuta decadenza o prescrizione del diritto di credito.

L’agente può definire la contestazione in via agevolata, pagando una somma pari ad un ottavo dell’importo del credito affidato oltre interessi (di un terzo in caso di mancata definizione agevolata o in assenza di ricorso alla Corte dei conti).

La responsabilità amministrativa e contabile dell’agente della riscossione è limitata ai casi di dolo, nonché ai casi di colpa grave nelle ipotesi di decadenza o prescrizione del diritto di credito.

Si prevede la costituzione di un’apposita Commissione, per individuare possibili soluzioni legislative, per i discarichi dei ruoli affidati ad AdER dal 2000 al 2024.

Si introduce una specifica disciplina per le cosiddette “risorse proprie tradizionali” dell’Unione Europea e per le somme dovute a titolo di recupero di aiuti di Stato, poiché non soggette al discarico automatico e alla reiscrizione a ruolo.

Inoltre, si prevede la progressiva estensione del numero massimo di rate per la rateizzazione ordinaria dei debiti fiscali dalle attuali 72 a 120.

In caso di comprovato peggioramento della situazione economica del debitore, il periodo può essere prorogato di una sola volta per un periodo di pari durata.

Infine, si estendono le ipotesi di concentrazione della riscossione nell’accertamento e si semplificano le procedure amministrative e gli adempimenti connessi all’erogazione dei rimborsi fiscali di competenza dell’Agenzia delle entrate in presenza di debiti iscritti a ruolo a carico dei beneficiari.