-

Regime IVA per cassa: cos’è e come si sceglie

Entro il prossimo 30 aprile andrà presentata la Dichiarazione IVA 2024 per il periodo di imposta 2023: scarica qui il Modello IVA 2024 e le relative istruzioni.

Vediamo il particolare regime IVA per cassa, benefici e obblighi.

Regime IVA per cassa: cos'è

Il regime Iva per cassa (c.d. “cash accounting”), introdotto dall‘articolo 32-bis del Dl 83/2012, consente.

- all’imprenditore

- al lavoratore autonomo

di posticipare il versamento dell’imposta sulle cessioni di beni e le prestazioni di servizi, dal momento di effettuazione dell’operazione a quello dell’incasso.

Il regime determina anche altre conseguenze vediamole.

Allo stesso modo, il diritto a detrarre l’Iva sui beni e sui servizi acquistati nasce al momento del pagamento dei corrispettivi ai fornitori.

Attenzione al fatto che, l’imposta diventa comunque esigibile dopo un anno dall’effettuazione dell’operazione, a meno che, prima del decorso di questo termine, il cessionario o committente sia stato assoggettato a procedure concorsuali.

Allo stesso modo l’Iva sugli acquisti può essere detratta, trascorso un anno dal momento in cui l’operazione si considera effettuata.

Attenzione al fatto che, chi sceglie il “cash accounting" dovrà riportare sulle fatture emesse l’annotazione che si tratta di operazione con “IVA per cassa” ai sensi dell’articolo 32-bis del decreto legge 22 giugno 2012, n. 83.

Come si sceglie questo speciale regime IVA? Vediamolo

Dichiarazione IVA 2024: come si opta per il regime IVA per cassa

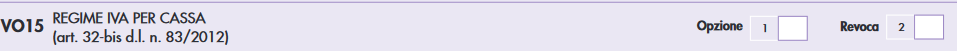

La scelta per tale regime si desume direttamente dal comportamento concludente del contribuente e poi, va comunicata nella dichiarazione Iva relativa all’anno di prima applicazione nel Quadro VO delle opzioni, al rigo VO15.

Attenzione al fatto che, l’opzione esercitata spuntando il rigo VO15 vincola il contribuente all’applicazione dell’Iva per cassa almeno per un triennio (salvo revoca) e salvo il caso di superamento della soglia dei due milioni di euro di volume d’affari, che comporta la cessazione del regime.

In particolare, nel rigo VO15:

- la casella 1 deve essere barrata dai soggetti che comunicano di aver optato a decorrere dal 1° gennaio 2023 per il regime dell’IVA per cassa di cui all’art. 32-bis del decreto-legge 22 giugno 2012, n. 83;

- la casella 2 deve essere barrata per comunicare la revoca dell’opzione.

-

Fondo di garanzia PMI 2024: novità per ETS

Il nuovo Fondo di garanzia per le PMI in applicazione del cosiddetto DL Anticipi è in vigore dal 1 gennaio.

Le nuove disposizioni valide dodici mesi, reintroducono alcune misure precedenti al periodo pandemico e confermano invece alcune novità introdotte durante il covid come:

- l’importo massimo garantito per singola impresa pari a 5 milioni di euro,

- l’ammissibilità per small mid cap (imprese con un numero di addetti compreso tra 250 e 499 unità), per enti del terzo settore e enti religiosi,

- la gratuità per le microimprese.

Attenzione al fatto che vi sono novità anche per le commissioni, di seguito i dettagli.

Scarica qui la tabella MIMIT con regole 2024 del Fondo di garanzia PMI

Fondo di garanzia PMI 2024: novità per ETS

Relativamente agli enti del terzo settore, si prevede che possono accedere alla garanzia del Fondo anche i soggetti iscritti al Registro unico nazionale del Terzo settore di cui all’articolo 45 del decreto legislativo 3 luglio 2017, n. 117 nonché al Repertorio economico amministrativo (REA) presso il Registro delle imprese, in relazione a operazioni finanziarie di importo non superiore a euro 60.000,00 e senza l’applicazione del modello di valutazione

Il parametro dell’iscrizione al REA è derogabile mediante la costituzione di una sezione speciale da parte del Ministero del lavoro e delle politiche sociali, nella quale rientrerebbero come soggetti ammissibili anche gli enti religiosi. La sezione speciale potrà essere alimentata anche con risorse rinvenienti da liberi versamenti operati da fondazioni, enti, associazioni, società o singoli cittadini.

Si potranno concedere garanzie in favore di tali soggetti beneficiari finali nel limite del 5% della dotazione finanziaria annua del Fondo.

Fondo di garanzia PMI 2024: come cambiano le commissioni

Anche per le commissioni, infine, la riforma prevede novità e conferme:

- la “commissione di mancato perfezionamento” è stata confermata con l’applicazione al superamento della soglia del 5%* ma la stessa è stata ora limitata alla sola garanzia diretta (la commissione, dunque, non si applicherà più alla riassicurazione).

- la commissione non è altresì dovuta sulle operazioni non perfezionate a seguito di rinuncia al finanziamento da parte dell’impresa beneficiaria.

Note: *la commissione è dovuta unicamente sulle operazioni di garanzia diretta qualora, in relazione a ciascun soggetto richiedente, la percentuale annua delle operazioni finanziarie garantite dal Fondo e non successivamente perfezionate superi la soglia del 5 % rispetto al numero delle operazioni finanziarie garantite dal Fondo nel corso dello stesso anno per il medesimo soggetto richiedente.

-

Nota di credito: possibile l’emissione rinunciando al credito

La Corte di Cassazione prende in esame la possibilità di emettere una nota di credito, nel contesto di una procedura concorsuale, da parte del creditore che ha emesso una fattura che non è stata pagata.

Bisogna ricordare che oggi la disciplina che regola l’emissione delle note di credito, nel contesto di una procedura concorsuale, segue due binari:

- per le procedure concorsuali avviate dopo il 26 maggio 2021: l’emissione di una nota di credito è possibile a partire dalla data di assoggettamento della controparte alla procedura;

- per le procedure avviate prima del 26 maggio 2021: l’emissione della nota di credito è possibile solo una volta che sia stato accertato l’esito infruttuoso della procedura concorsuale.

Va da sé che la situazione in esame interessa più le procedure avviate prima del 21 maggio 2021, in quanto per le altre vige una disciplina più favorevole dal punto di vista delle tempistiche.

Nota di credito: possibile l’emissione rinunciando al credito

La sentenza numero 35518 della Corte di Cassazione, pubblicata il 19 dicembre 2023, esamina appunto la legittimità dell’emissione di una nota di credito da parte del cedente o prestatore, in conseguenza della remissione del debito (perché considerato non recuperabile), nel momento in cui per il cessionario o committente viene avviata una procedura concorsuale.

Come è noto, le fattispecie di emissione delle note di credito sono disciplinate dall’articolo 26 del DPR 633/1972, il quale, per lo più, indica situazioni rigide.

Quella in esame non si annovera tra le fattispecie tipiche, in quanto, tra queste, non è indicata la rinuncia unilaterale al credito.

Tuttavia, la Corte precisa che l’enunciazione dell’articolo 26, per quanto rigida, costituisce comunque il recepimento delle disposizioni contenute nella Direttiva 2006/112/CE, che, invece, non presenta la medesima rigidità.

In conseguenza di ciò, la Corte di Cassazione, sulla sentenza 35518/2023, emana il seguente principio di diritto: “la rinuncia unilaterale al credito da parte di un creditore di una procedura concorsuale che pervenga all’organo gestore della procedura costituisce presupposto per il creditore per l’emissione di nota di rettifica ai fini IVA, essendo ascrivibile a una delle ipotesi di mutamento degli elementi presi in considerazione per determinare l'importo delle detrazioni, in quanto preclude l’assolvimento del credito da rivalsa nei confronti del cedente; per l’effetto, la nota deve essere registrata dal cessionario insolvente ai fini della rettifica della detrazione”.

Con diverse parole, la rinuncia unilaterale al credito, da parte di un creditore di una procedura concorsuale, per presunta impossibilità del recupero, legittima l’emissione di una nota di credito, recuperante l’imposta, per la parte del corrispettivo fatturato e non incassato.

Ciò poiché la rinuncia al credito, in questa situazione, può essere ricondotta ai casi “simili” previsti dall’articolo 26 comma 2 del DPR 633/1972, grazie a una lettura estensiva della norma e alla sua contestualizzazione con la normativa unionale; ciò a prescindere dal fatto che tale emissione derivi da una decisione unilaterale e non dal sopraggiunto accordo tra le parti, come è più espressamente previsto dalla normativa italiana.

Per il cessionario o committente soggetto a procedura concorsuale, in questa situazione, vige l’obbligo di registrare la nota di credito ricevuta, perché questi perde il diritto alla detrazione dell’imposta; così facendo viene riequilibrato il rapporto esistente tra rivalsa e detrazione.

Così, in base alla nuova interpretazione presentata dalla Corte di Cassazione, anche il creditore ammesso a una procedura concorsuale avviata prima del 26 maggio 2021, nel caso in cui consideri irrecuperabile il suo credito, potrà emettere una nota di credito, rinunciando al credito (ma senza dover necessariamente attendere l’infruttuosità della procedura concorsuale), recuperando così l’imposta versata.

-

Dati al Sistema TS: invio II semestre 2023 entro il 31.01

Spese sanitarie del secondo semestre 2023 da inviare entro il 31 gennaio al sistema TS, cadenza semestrale a regime prevista dal Dlgs. 1/2024.

Entro il 31 gennaio i soggetti operanti nel settore sanitario sono tenuti a trasmettere al Sistema tessera sanitaria, del Ministero dell’Economia e delle finanze, i dati relativi alle spese sostenute dalle persone fisiche nel secondo semestre 2023 ai fini della precompilata 2024 relativa al periodo d’imposta 2023.

Sistema TS: invio dati II semestre 2023 entro il 31 gennaio

Il Dlgs n 1/2024 Decreto con le semplificazioni degli adempimenti tributari con l'art 12 rubricato Semestralizzazione dei termini di invio al Sistema Tessera Sanitaria dei dati relativi alle spese sanitarie dispone che i soggetti tenuti all'invio dei dati delle spese sanitarie al Sistema Tessera Sanitaria per la predisposizione, da parte dell'Agenzia delle entrate, della dichiarazione dei redditi precompilata, a partire dal 2024 provvedono alla trasmissione dei dati con cadenza semestrale, entro i termini che sono stabiliti con decreto del Ministero dell’economia e delle finanze.

Si ricorda che l'articolo 3, comma 2, del decreto legislativo n. 175 del 2014, dispone che l'Agenzia delle entrate, ai fini della elaborazione della dichiarazione dei redditi, può utilizzare i dati di cui all'articolo 50, comma 7, del decreto- legge n. 269 del 2003 relativi al sistema TS.

L'articolo 7, comma 1, del decreto del Ministero dell’economia e delle finanze 19 ottobre 2020, da ultimo modificato dal decreto del Ministero dell’economia e delle finanze del 27 dicembre 2022, ha stabilito che l'invio al Sistema Tessera Sanitaria sia effettuato:

- entro il 30 settembre 2023, per le spese sostenute nel primo semestre dell'anno 2023,

- entro il 31 gennaio 2024, per le spese sostenute nel secondo semestre dell'anno 2023.

- ed entro la fine del mese successivo alla data del documento fiscale, per le spese sostenute dal 1° gennaio 2024. (Con il Dlgs n 1/2024 viene di fatto modificata questa ultima parte, introducendo l'invio semestrale con le scadenze da prevedere con decreto MEF)

Per conoscere tutti i soggetti interessati dalla scadenza leggi anche: Invio dati spese sanitarie al Sistema TS del 2° semestre 2023 entro il 31 gennaio.