-

Coefficienti usufrutto 2024: le tabelle nel decreto MEF

Pubblicato in GU n 302 del 29 dicembre il Decreto MEF con l'adeguamento delle modalità di calcolo dei diritti di usufrutto e delle rendite o pensioni in ragione della nuova misura del saggio legale di interessi.

Nel dettaglio, con l'art 1 del decreto in oggetto, viene previsto che il valore del multiplo indicato nell'art. 46, comma 2, lettere a) e b) del testo unico delle disposizioni concernenti l'imposta di registro, approvato con decreto del Presidente della Repubblica 26 aprile 1986, n. 131, e successive modificazioni, relativo alla determinazione della base imponibile per la costituzione di rendite o pensioni, è fissato in quaranta volte l'annualità.

Inoltre, viene previsto che, il valore del multiplo indicato nell'art. 17, comma 1, lettere a) e b) del testo unico delle disposizioni concernenti l'imposta sulle successioni e donazioni, approvato con decreto legislativo 31 ottobre 1990, n. 346, e successive modificazioni, relativo alla determinazione della base imponibile per la costituzione di rendite o pensioni, è fissato in quaranta volte l'annualità.

In allegato al decreto viene anche pubblicato il l'allegato con i coefficienti 2024 per la determinazione dei diritti di usufrutto a vita e delle rendite o pensioni vitalizie variato in ragione della misura del saggio legale degli interessi fissata al 2,50 per cento.In decreto prevede che le disposizioni si applicano agli atti pubblici formati, agli atti giudiziari pubblicati o emanati, alle scritture private autenticate e a quelle non autenticate presentate per la registrazione, alle successioni apertesi ed alle donazioni fatte a decorrere dalla data del 1° gennaio 2024.

-

Ritenuta bonifici bonus edilizi e agenti e mediatori: novità 2024

La legge di bilancio 2024 porta novità per le ritenute sui bonifici e la ritenuta sulle provvigioni.

Nel dettaglio:

- a decorrere dal 1° marzo 2024, si eleva la ritenuta d’acconto d’imposta sul reddito dovuta dai beneficiari all’atto dell’accredito dei pagamenti relativi ai bonifici disposti dai contribuenti per beneficiare di oneri deducibili o per i quali spetta la detrazione d’imposta,

- e si estende, a decorrere dal 1° aprile 2024, la ritenuta d’imposta dovuta sulle provvigioni inerenti a rapporti di commissione, di agenzia, di mediazione, di rappresentanza di commercio e di procacciamento di affari anche agli agenti di assicurazione e ai mediatori di assicurazione.

Ritenuta bonifici parlanti bonus edilizi: passa dall'8 all'11%

La disposizione, al comma 88, modifica l’articolo 25 del decreto-legge 31 maggio 2010, n. 78, portando dall’8% all’11% l’aliquota della ritenuta d’acconto sull’imposta sui redditi dovuta dai beneficiari all'atto dell'accredito dei pagamenti relativi ai bonifici disposti dai contribuenti per beneficiare di oneri deducibili o per i quali spetta la detrazione d'imposta, a decorrere dal 1° marzo 2024.

Ritenuta soggetti che corrispondo provvigioni

Inoltre, con il comma 89 si estende l’applicazione delle disposizioni sulle ritenute a carico dei soggetti che corrispondono provvigioni comunque denominate per le prestazioni anche occasionali inerenti a rapporti di commissione, di agenzia, di mediazione, di rappresentanza di commercio e di procacciamento di affari anche agli agenti di assicurazione per le prestazioni rese direttamente alle imprese di assicurazione, e ai mediatori di assicurazione per i loro rapporti con le imprese di assicurazione e con gli agenti generali delle imprese di assicurazioni pubbliche o loro controllate che rendono prestazioni direttamente alle imprese di assicurazione in regime di reciproca esclusiva.

In proposito ricordiamo che ai sensi dell’articolo 25-bis i soggetti di tenuti ad effettuare la ritenuta sui redditi da lavoro dipendente ai sensi dell’articolo 23 del DPR n. 600 del 1973 (ad eccezione delle imprese agricole) che corrispondono provvigioni comunque denominate per le prestazioni anche occasionali inerenti a rapporti di commissione, di agenzia, di mediazione, di rappresentanza di commercio e di procacciamento di affari, devono operare all’atto del pagamento una ritenuta a titolo di acconto dell’imposta sul reddito delle persone fisiche o dell’imposta sul reddito delle persone giuridiche dovuta dai percipienti, con obbligo di rivalsa.

L’aliquota della suddetta ritenuta si applica nella misura fissata dall'articolo 11 del testo unico delle imposte sui redditi per il primo scaglione di reddito.

La ritenuta è commisurata al cinquanta per cento dell'ammontare delle provvigioni sopra indicate.

Se i percipienti dichiarano ai loro committenti, preponenti o mandanti che nell'esercizio della loro attività si avvalgono in via continuativa dell'opera di dipendenti o di terzi, la ritenuta è commisurata al venti per cento dell'ammontare delle stesse provvigioni.

La ritenuta è scomputata dall'imposta relativa al periodo di imposta di competenza, purché già operata al momento della presentazione della dichiarazione annuale, o, alternativamente, dall’imposta relativa al periodo di imposta nel quale è stata operata.

-

Comitato promozione Made in Italy: le novità in vigore dall’11.01

La legge n 206 del 2023 pubblicata in GU n 300 del 27.12.2023 prevede novità per il settore turistico italiano.

Nel dettaglio, pur in attesa del provvedimento attuativo vediamo i contenuti dell'art 2 e dell'art 31 della legge sulla valorizzazione delle eccellenze italiane e non solo.

Turismo in Italia: nuove regole per incentivarlo

Si prevede che, le amministrazioni statali, regionali e locali, per quanto di rispettiva competenza, nell'attuazione delle disposizioni della presente legge, orientano la propria azione ai principi:

- del recupero delle tradizioni,

- della valorizzazione dei mestieri

- del sostegno ai giovani che operano o intendono impegnarsi, negli studi e professionalmente, nei settori e nelle attività che determinano il successo del made in Italy nel mondo,

- nonché alla promozione del territorio e delle bellezze naturali e artistiche nonché del turismo.

Le attività di tutela e di valorizzazione all'estero dell'eccellenza produttiva e culturale italiana sono svolte in sinergia con le rappresentanze diplomatiche, gli uffici consolari, gli istituti italiani di cultura e gli uffici all'estero dell'ICE – Agenzia per la promozione all'estero e l'internazionalizzazione delle imprese italiane, nel quadro delle linee guida e di indirizzo strategico definite dalla cabina di regia di cui all'articolo 14, comma 18-bis, del decreto-legge 6 luglio 2011, n. 98, convertito, con modificazioni, dalla legge 15 luglio 2011, n. 111.

Le misure di promozione e di incentivazione sono coerenti con i principi di sostenibilità ambientale della produzione, di transizione dei processi produttivi verso la digitalizzazione e l'eco-innovazione, in misura necessaria e sufficiente a potenziare e a rendere più efficienti i processi, senza dismettere, ove sussistenti, le peculiarità artigianali che caratterizzano il prodotto o l'attività nonché con i principi dell'inclusione sociale, della valorizzazione del lavoro femminile e giovanile e della non discriminazione tra le imprese.

Comitato per la promozione del Made in Italy: i membri

Concretamente la legge in oggetto con l'art 31 prevede anche l'istituzione di un comitato operativo che si occuperà della promozione del Made in Italy.

In considerazione dell'obiettivo strategico di accrescere:

- l'attrattività turistica dell'Italia, e la competitività dell'intero settore turistico e agrituristico nazionale, anche con riferimento alla promozione del patrimonio idrotermale, ricettivo e turistico e alla valorizzazione delle risorse naturali e storico-artistiche dei territori termali, come individuati dall'articolo 2, comma 1, lettera f), della legge 24 ottobre 2000, n. 323,

- nonché di assicurare che la promozione dell'Italia o di parti del suo territorio come destinazioni turistiche avvenga entro una cornice unitaria,

è istituito presso il Ministero del turismo un comitato nazionale, presieduto da un rappresentante dello stesso Ministero e composto da un delegato per ciascuna regione e provincia autonoma e da un delegato dell'Associazione nazionale comuni italiani.

Alle riunioni del comitato possono essere invitati a partecipare rappresentanti dei Ministeri competenti per materia e rappresentanti delle associazioni di categoria dell'artigianato e del turismo comparativamente più rappresentative a livello nazionale.

Comitato per la promozione del Made in Italy: le attività

Il comitato assicura il raccordo politico, strategico e operativo per coordinare le campagne di promozione all'estero dell'Italia, come destinazione turistica, anche nel caso in cui oggetto diretto dell'attività pubblicitaria sia una sola parte del territorio nazionale.

Il comitato, anche avvalendosi della collaborazione di esperti a titolo gratuito, individua e valorizza località considerate minori ma aventi forte potenziale turistico, incoraggiando la creazione di itinerari secondari di valore e promuovendo la connessione tra i territori limitrofi, affermando l'identità locale italiana in identità competitiva. Il comitato promuove altresì la costituzione di forme di cooperazione locali e la realizzazione di un sistema turistico di destinazione nonché della figura del manager di destinazione.

Per la partecipazione al comitato non spettano compensi, gettoni di presenza, rimborsi di spese o altri emolumenti comunque denominati.

Con decreto del Ministro del turismo sono stabilite le norme di attuazione.

-

IVIE e IVAFE: aliquote in aumento dal 2024

La bozza della Legge di bilancio 2024, in vigore dal 1 gennaio eleva:

- l’aliquota ordinaria dell’IVIE – Imposta sul valore degli immobili situati all’estero – dallo 0,76 all’1,06 per cento

- l’aliquota dell’IVAFE dal 2 al 4 per mille annuo per i prodotti finanziari detenuti in Stati o territori a regime fiscale privilegiato.

Riepiloghiamo le norme.

IVIE: cos'è e come si paga

Le persone fisiche residenti in Italia che possiedono immobili all’estero, a qualsiasi uso destinati, hanno l’obbligo di versare l’IVIE (Imposta sul valore degli immobili situati all’estero), istituita e disciplinata dall’articolo 19, comma 15 del decreto-legge n. 201 del 2011 e poi modificata dalla legge di bilancio 2020 (commi 710 e 711 della legge n. 160 del 2019). In particolare, l’imposta è dovuta dai:

- proprietari di fabbricati, aree fabbricabili e terreni a qualsiasi uso destinati, compresi quelli strumentali per natura o per destinazione destinati ad attività d’impresa o di lavoro autonomo;

- titolari dei diritti reali di usufrutto, uso o abitazione, enfiteusi e superficie sugli stessi;

- concessionari, nel caso di concessione di aree demaniali;

- locatari, per gli immobili, anche da costruire o in corso di costruzione, concessi in locazione finanziaria.

Dal 1° gennaio 2016 l’imposta non si applica al possesso degli immobili adibiti ad abitazione principale (e per le relative pertinenze), e alla casa coniugale assegnata al coniuge, a seguito di provvedimento di separazione legale, annullamento, scioglimento o cessazione degli effetti civili del matrimonio, che in Italia non risultano classificate nelle categorie catastali A/1, A/8 e A/9.

Per effetto della citata legge di bilancio 2020, a decorrere dal 2020, sono soggetti passivi di tali imposte, oltre alle persone fisiche, anche gli enti non commerciali e le società semplici, in nome collettivo e in accomandita semplice, residenti in Italia, che sono tenuti agli obblighi di dichiarazione per gli investimenti e le attività previsti dall’articolo 4 del decreto legge n. 167 del 1990.

L’aliquota è pari, ordinariamente, allo 0,76% del valore degli immobili, ed è calcolata in proporzione alla quota di possesso e ai mesi dell’anno nei quali il possesso c’è stato (viene conteggiato per intero il mese nel quale il possesso si è protratto per almeno quindici giorni). L'aliquota viene elevata all'1,06% dalla legge di bilancio 2024.

Il versamento non è dovuto se l’importo complessivo (calcolato a prescindere da quote e periodo di possesso e senza tenere conto delle detrazioni previste per lo scomputo dei crediti di imposta) non supera i 200 euro.

In questo caso, il contribuente non deve neanche indicare i dati relativi all’immobile nel quadro RM della dichiarazione dei redditi, fermo restando l’obbligo di compilazione del modulo RW2.

L’aliquota scende allo 0,4% per gli immobili adibiti ad abitazione principale che in Italia risultano classificati nelle categorie catastali A/1, A/8 e A/9, per i quali è possibile, inoltre, detrarre dall’imposta (fino a concorrenza del suo ammontare) un ammontare pari a 200 euro, rapportati al periodo dell’anno durante il quale l’immobile è destinato ad abitazione principale. Nel caso di immobile adibito ad abitazione principale da più soggetti passivi, la detrazione spetta a ciascun soggetto in proporzione alla quota per la quale la destinazione medesima si verifica.

IVAFE: cos'è e come si paga

Le persone fisiche residenti in Italia che detengono all’estero prodotti finanziari, conti correnti e libretti di risparmio, devono versare un’imposta sul loro valore, ovvero l’IVAFE.

Per effetto della già citata legge di bilancio 2020 (commi 710 e 711) sono soggetti passivi, oltre alle persone fisiche, anche gli enti non commerciali e le società semplici, residenti in Italia, che sono tenuti agli obblighi di dichiarazione per gli investimenti e le attività previsti dall’articolo 4 del decreto legge n. 167/1990.

La base imponibile dell’IVAFE è costituita dal valore dei prodotti finanziari, dei conti correnti e dei libretti di risparmio detenuti all’estero dalle persone fisiche residenti nel territorio dello Stato (articolo 19, comma 18, del decreto legge n. 201 del 2011).

L’IVAFE è dovuta proporzionalmente alla quota e al periodo di detenzione, nella misura del 2 per mille del valore dei prodotti finanziari (comma 20). L'aliquota ordinaria viene elevata al 4 per mille dalla legge di bilancio 2024.

Per i conti correnti e i libretti di risparmio l’imposta è stabilita in misura fissa (pari a 34,20 euro per le persone fisiche e a 100 euro per i soggetti diversi dalle persone fisiche).

Nel rispetto del divieto della doppia imposizione, dall’IVAFE si deduce, fino a concorrenza del suo ammontare, un credito d’imposta pari all’ammontare dell’eventuale imposta patrimoniale versata nello Stato in cui sono detenuti i prodotti finanziari, i conti correnti e i libretti di risparmio.

-

Fondo garanzia mutui prima casa: le agevolazioni 2024

La Legge di bilancio 2024 in vigore dal 1 gennaio prevede novità per la garanzia per i mutui prima casa.

In dettaglio, si interviene sulla disciplina del Fondo di garanzia per l’acquisto della prima casa, prorogando dal 31 dicembre 2023 al 31 dicembre 2024 la possibilità di usufruire della garanzia massima dell'80%, a valere sul Fondo medesimo, sulla quota capitale dei mutui destinati alle categorie prioritarie, aventi specifici requisiti di reddito ed età.

Attenzione al fatto che, al Fondo di garanzia sono assegnati ulteriori 282 milioni per l’anno 2024.

Nel corso dell’esame in sede referente sono stati introdotti alcuni commi che prevedono l’inclusione tra le categorie prioritarie di “famiglie numerose” che rispettino determinate condizioni anagrafiche e reddituali.

In relazione alle domande presentate da tali famiglie sono dettate specifiche disposizioni concernenti, tra l’altro, la misura massima della garanzia concedibile a valere sul Fondo e la misura dell’accantonamento di un coefficiente di rischio.

Fondo garanzia mutui prima casa: le agevolazioni 2024

Si propone di modificare l'articolo 64, comma 3, del decreto-legge n. 73 del 2021. In particolare, si proroga al 31 dicembre 2024 il regime speciale introdotto dal richiamato articolo 64, ai sensi del quale la misura massima della garanzia rilasciata dal Fondo di garanzia per la prima casa è stata elevata, per le categorie prioritarie, dal 50 fino all’80 per cento della quota capitale, qualora in possesso di un indicatore della situazione economica equivalente (ISEE) non superiore a 40 mila euro annui e per mutui di importo superiore all’80 per cento del prezzo dell’immobile, compreso di oneri accessori. Le categorie prioritarie sono:

- le giovani coppie,

- i nuclei familiari monogenitoriali con figli minori,

- i conduttori di alloggi IACP

- e i giovani di età inferiore ai 36 anni,

in possesso di ISEE non superiore a 40.000 euro annui, richiedenti un mutuo superiore all’80% dell’immobile, ivi compresi gli oneri accessori.

Nel corso dell’esame in sede referente sono state introdotti disposizioni aggiuntive, prevedendo che, per l’anno 2024, siano incluse tra le categorie aventi priorità i nuclei familiari che:

- a) includono tre figli di età inferiore a 21 anni e ISEE non superiore a 40.000 euro annui;

- b) includono quattro figli di età inferiore a 21 anni e ISEE non superiore a 45.000 euro annui;

- c) includono cinque o più figli di età inferiore a 21 anni e ISEE non superiore a 50.000 euro annui.

Leggi anche Fondo Garanzia Mutui Prima casa: guida completa per tutti i dettagli della agevolazione.

-

Accise settore birra: le percentuali in vigore dal 1 gennaio 2024

Con la Circolare n 1 del 10 gennaio le Dogane evidenziano il regime impositivo della birra in vigore dal 1 gennaio 2024.

Il documento di prassi ricorda che per effetto di quanto statuito dall’art. 15-bis del decreto-legge 29 dicembre 2022, n. 198, convertito, con modificazioni, dalla legge 24 febbraio 2023, n. 14, (Decreto Milleproroghe) erano state estese anche all’anno 2023 le misure introdotte, per il solo anno 2022, dal comma 985 dell’art. 1 della legge 30 dicembre 2021, n. 234, vale a dire:

- l’incremento del beneficio per le fabbriche di birra di cui all’art. 35, comma 3-bis, del D.Lgs. n. 504/1995 (Testo Unico delle Accise)

- le specifiche riduzioni di accisa per i birrifici previsti dall’art. 2, comma 4-bis, della legge 16 agosto 1962, n. 1354, aventi una produzione annua maggiore di 10.000 ettolitri e fino ai 60.000 ettolitri (art. 35, comma 3-quater, del Testo Unico delle Accise).

Inoltre, il richiamato articolo 15-bis, comma 2, modificando il comma 986 del citato art. 1 della legge n. 234/2021, aveva fissato, per l’anno 2023, l’aliquota normale di accisa sulla birra in euro 2,97 per ettolitro e per grado-Plato.

Tali norme erano in vigore fino al 31 dicembre 2023.

Accise settore birra: le percentuali in vigore dal 1 gennaio 2024

Terminato il periodo di vigenza delle richiamate misure, dal 1° gennaio 2024 trova applicazione il regime impositivo di seguito specificato:

- l’aliquota normale di accisa sulla birra di cui all’Allegato I annesso al D.Lgs. n. 504/1995 è pari ad euro 2,99 per ettolitro e per grado-Plato, come espressamente statuito dall’art. 1, comma 986, della legge n. 234/2021, modificato dal predetto art. 15-bis, comma 2, del D.L. n. 198/2022, convertito, con modificazioni, dalla legge n. 14/2023;

- alla birra immessa in consumo da micro-birrifici e da piccole birrerie nazionali con produzione annua non superiore ai 10.000 ettolitri si applica l’aliquota normale di accisa ridotta del 40 per cento;

- alla birra immessa in consumo da fabbriche con produzione annua superiore a 10.000 ettolitri e fino a 60.000 ettolitri si applica l’aliquota normale di accisa pari ad euro 2,99 per ettolitro e per grado-Plato, venendo a ricadere nella disciplina generale.

Accise settore birra: adempimenti da espletare entro il 31.01 per gli operatori

Inoltre la circolare precisa che, in relazione alla birra immessa in consumo da fabbriche con produzione annua superiore a 10.000 ettolitri e fino a 60.000 ettolitri, il venir meno dei benefici già riconosciuti ai birrifici previsti dall’art. 2, comma 4-bis, della legge 16 agosto 1962, n. 1354, non esime gli esercenti né i soggetti individuati dal comma 5 dell’art. 10-bis del decreto del Ministro dell’economia e delle finanze 4 giugno 2019, come modificato dal D.M. 21 marzo 20221 , dall’assolvimento degli obblighi relativi all’anno 2023, statuiti, rispettivamente, dai commi 4 e 5 del richiamato art. 10- bis, entro il 31 gennaio 2024.

Viene infine ricordato che, i depositari autorizzati delle fabbriche di birra di cui al comma 10 dell’art. 10-bis del predetto D.M. 4 giugno 2019, che hanno iniziato la loro attività nel corso dell’anno 2023, sono tenuti alla presentazione della dichiarazione riepilogativa prevista dal successivo comma 11, entro il 31 gennaio 2024.

Allegati: -

Invio dati spese sanitarie al Sistema TS del 2° semestre 2023 entro il 31 gennaio

Anche per il 2023, la trasmissione dei dati delle spese sanitarie sostenute nell'anno 2023 al Sistema TS, rimane semestrale:

- spese sostenute nel primo semestre 2023, invio entro il 30 settembre 2023 (cadendo di sabato, il termine slitta al 2 ottobre)

- spese sostenute nel secondo semestre 2023, invio entro il 31 gennaio 2024.

Segnaliamo che con una modifica apportata dall'art. 12 del Dlgs in materia di Razionalizzazione e semplificazione delle norme in materia di adempimenti tributari, di attuazione della Riforma fiscale (Legge n. 111 del 09.08.2023) al fine di recepire le istanze delle associazioni di categoria, degli ordini professionali, degli operatori e degli intermediari, è stato disposto che i soggetti tenuti all'invio dei dati delle spese sanitarie al Sistema Tessera Sanitaria per la predisposizione, da parte dell'Agenzia delle entrate, della dichiarazione dei redditi precompilata, a partire dal 1° gennaio 2024 dovranno provvedere alla trasmissione dei dati con cadenza semestrale, entro i termini che saranno stabiliti con decreto del Ministero dell’economia e delle finanze.

Viene di fatto eliminato l'obbligo di invio entro la fine del mese successivo alla data del documento fiscale.

Calendario trasmissione spese sanitarie del 2022 e 2023

Con il Decreto Ministeriale del 27 dicembre 2022, viene così definito il nuovo calendario di invio.

SPESE SANITARIETERMINE DI TRASMISSIONESpese sostenute nel primo semestre dell’anno 2022 entro 30 settembre 2022Spese sostenute nel secondo semestre dell’anno 2022 entro 31 gennaio 2023Spese sostenute nel primo semestre dell’anno 2023 entro il 2 ottobre 2023

(il termine ordinario del 30 settembre cade di sabato)Spese sostenute nel secondo semestre dell’anno 2023 entro 31 gennaio 2024Spese sostenute a partire dal 1° gennaio 2024

(modifica apportata dal Dlgs in materia di Razionalizzazione e semplificazione delle norme in materia di adempimenti tributari)Trasmissione dei dati con cadenza semestrale,

entro i termini che sono stabiliti con decreto del Ministero dell’economia e delle finanze(in precedenza era stabilito l'invio entro la fine del mese successivo alla data del documento fiscale)Per i veterinari la scadenza annuale degli invii è il 16 marzo 2024.

Le modalità tecniche per la trasmissione dei dati sono riportate nell'Allegato A del Decreto del 19 ottobre 2020.

Nuovi soggetti obbligati all'invio dei dati al Sistema TS

Ricordiamo che con il Decreto 16 luglio 2021 il MEF ha individuato ulteriori soggetti tenuti alla trasmissione, al Sistema tessera sanitaria, dei dati inerenti spese sanitarie e spese veterinarie, a partire dal 2021. Si tratta in particolare dei soggetti iscritti ai seguenti elenchi speciali ad esaurimento istituiti con il DM 9 agosto 2019, per lo svolgimento delle attività professionali previste dai profili delle professioni sanitarie di:

- tecnico sanitario di laboratorio biomedico;

- tecnico audiometrista;

- tecnico audioprotesista;

- tecnico ortopedico;

- dietista;

- tecnico di neurofisiopatologia;

- tecnico fisiopatologia cardiocircolatoria e perfusione cardiovascolare;

- igienista dentale;

- fisioterapista;

- logopedista;

- podologo;

- ortottista e assistente di oftalmologia;

- terapista della neuro e psicomotricità dell'età evolutiva;

- tecnico della riabilitazione psichiatrica;

- terapista occupazionale;

- educatore professionale;

- tecnico della prevenzione nell'ambiente e nei luoghi di lavoro;

- massofisioterapista.

A partire dalle spese sanitarie sostenute dalle persone fisiche per le prestazioni effettuate nel 2023, anche gli iscritti agli albi professionali degli infermieri pediatrici dovranno provvedere all'invio dei dati al Sistema TS (obbligo ufficializzato con il recente decreto del MEF del 22.05.2023 pubblicato in G.U. 03.06.2023, n. 128). In merito ricordiamo che con il provvedimento dell'Agenzia delle Entrate dell’11 luglio 2023 sono state definite le modalità tecniche di utilizzo dei dati relativi alle spese sanitarie comunicate al Sistema TS, a decorrere dall’anno d’imposta 2023, dagli infermieri pediatrici iscritti nell’apposito Albo.

L'obbligo di trasmissione dei dati per questi soggetti, riguarda le spese sanitarie sostenute dalle persone fisiche nell'anno 2023, e dovrà avvenire entro il 31 gennaio 2024.

A partire dalle spese sostenute dal 2024, l'invio dovrà essere effettuato secondo i termini ordinari, con cadenza mensile entro la fine del mese successivo alla data del documento fiscale,

Elenco completo dei soggetti obbligati all'invio dei dati al Sistema TS

Oltre a quelli appena inseriti dal Decreto 16 luglio 2021, riepiloghiamo l'elenco dei soggetti tenuti all'obbligo di invio.

I soggetti obbligati all'invio telematico al Sistema Tessera Sanitaria dei dati relativi alle spese sanitarie sostenute da ciascun contribuente nell'anno di imposta precedente alla scadenza, ai sensi dell'art. 3 c. 3 del D.Lgs. 175/2014, sono:

- iscritti all'Albo dei Medici Chirurghi e Odontoiatri

- farmacie (pubbliche e private)

- strutture accreditate al Servizio Sanitario Nazionale

- strutture autorizzate per l'erogazione dei servizi sanitari e non accreditate con il SSN, l'obbligo per dette strutture decorre dal 2016.

A decorrere dal 1° gennaio 2016 (Decreto del MEF del 1° settembre 2016), sono obbligati all’invio dei dati delle spese sanitarie e veterinarie anche:

- gli esercizi commerciali che svolgono l’attività di distribuzione al pubblico di farmaci da banco ai quali è stato assegnato dal Ministero della salute il codice identificativo univoco;

- gli psicologi;

- gli infermieri;

- le ostetriche/i;

- i tecnici sanitari di radiologia medica;

- gli ottici;

- e i veterinari per quel che riguarda le spese veterinarie.

Il Dm 22 marzo 2019 ha esteso l’obbligo anche alle strutture sanitarie previste dal Codice dell’ordinamento militare (ad esempio, centri ospedalieri militari e dipartimenti militari di medicina legale). Sempre a decorrere dal periodo d'imposta 2019 (così come previsto dal Decreto del 22 novembre 2019), è stata ampliata la platea dei soggetti tenuti alla trasmissione introducendo anche:

- gli iscritti all'albo della professione sanitaria di tecnico sanitario di laboratorio biomedico;

- gli iscritti all'albo della professione sanitaria di tecnico audiometrista;

- gli iscritti all'albo della professione sanitaria di tecnico audioprotesista;

- gli iscritti all'albo della professione sanitaria di tecnico ortopedico;

- gli iscritti all'albo della professione sanitaria di dietista;

- gli iscritti all'albo della professione sanitaria di tecnico di neurofisiopatologia;

- gli iscritti all'albo della professione sanitaria di tecnico fisiopatologia cardiocircolatoria e perfusione cardiovascolare;

- gli iscritti all'albo della professione sanitaria di igienista dentale;

- gli iscritti all'albo della professione sanitaria di fisioterapista;

- gli iscritti all'albo della professione sanitaria di logopedista;

- gli iscritti all'albo della professione sanitaria di podologo;

- gli iscritti all'albo della professione sanitaria di ortottista e assistente di oftalmologia;

- gli iscritti all'albo della professione sanitaria di terapista della neuro e psicomotricità dell'età evolutiva;

- gli iscritti all'albo della professione sanitaria di tecnico della riabilitazione psichiatrica;

- gli iscritti all'albo della professione sanitaria di terapista occupazionale;

- gli iscritti all'albo della professione sanitaria di educatore professionale;

- gli iscritti all'albo della professione sanitaria di tecnico della prevenzione nell'ambiente e nei luoghi di lavoro;

- gli iscritti all'albo della professione sanitaria di assistente sanitario;

- gli iscritti all'albo dei biologi.

In data 09.12.2022 è stato pubblicato in GU n. 287 il Decreto MEF del 28 novembre 2022 dove si prevede che gli esercenti l'arte ausiliaria di ottico, in particolare iscritti all'anagrafe tributaria con codice attività Ateco 47.78.20 "Commercio al dettaglio di materiale per ottica e fotografia", primario o secondario, sono tenuti alla trasmissione al Sistema tessera sanitaria, dei dati relativi alle spese sanitarie, ai fini dell'elaborazione della dichiarazione dei redditi precompilata a partire dal 1° gennaio 2022 e, limitatamente alle spese sanitarie sostenute dalle persone fisiche nell'anno 2022, la trasmissione dovrà essere effettuata entro il 31 gennaio 2023, per approfondire leggi anche "Invio dati Sistema TS: novità per gli ottici".

Ricordiamo che, con Provvedimento del 15.02.2023 n. 43425, l'Agenzia delle Entrate ha prorogato al 22 febbraio 2023 il termine ultimo per la trasmissione dei dati delle spese sanitarie relative al secondo semestre del 2022, anche per gli ottici.

Appare utile segnalare che il nuovo Decreto Milleproroghe 2023, ha previsto la proroga al 2024 dell'esonero dall'obbligo di emissione di fattura elettronica da parte dei soggetti che erogano prestazioni sanitarie nei confronti di persone fisiche (soggetti tenuti alla trasmissione dei dati al Sistema Tessera Sanitaria.

Opposizione utilizzo dati spese sanitarie

Ricordiamo che è sempre possibile, per il contribuente, comunicare il proprio rifiuto all’utilizzo dei dati delle spese mediche sostenute per l’elaborazione della dichiarazione precompilata.

Relativamente alla dichiarazione precompilata 2024 l'opposizione, da parte dei contribuenti, all’utilizzo dei dati delle spese sanitarie e relativi rimborsi del 2023 per l’elaborazione della dichiarazione precompilata 2024, può essere effettuata seguendo 2 modalità:

- dal 9 febbraio 2024 all’8 marzo 2024, accedendo all’area autenticata del sito web dedicato del Sistema Tessera Sanitaria, tramite tessera sanitaria TS-CNS oppure tramite SPID. Con questa modalità, è possibile consultare l’elenco delle spese sanitarie e selezionare le singole voci per le quali esprimere la propria opposizione all’invio dei relativi dati all’Agenzia delle Entrate per l’elaborazione della dichiarazione precompilata;

- dal 1° ottobre 2023 al 31 gennaio 2024, comunicando direttamente all’Agenzia delle Entrate tipologia (o tipologie) di spesa da escludere, dati anagrafici (nome e cognome, luogo e data di nascita), codice fiscale, numero della tessera sanitaria e relativa data di scadenza, utilizzando l'apposito modello anche in versione editabile. In questo caso la comunicazione può essere effettuata

- inviando una e-mail alla casella di posta elettronica dedicata opposizioneutilizzospesesanitarie@agenziaentrate.it

- telefonando a un centro di assistenza multicanale (numero verde 800909696, 0696668907 da cellulare, +39 0696668933 dall’estero)

In tutti i casi in cui si utilizza il modello è necessario allegare anche la copia del documento di identità.

Se si utilizza la e-mail o il telefono, è possibile comunicare l’opposizione all’utilizzo dei dati sanitari anche in forma libera (cioè, non utilizzando il modello), indicando le medesime informazioni richieste dal modello, il tipo di documento di identità, numero e scadenza.

Nel caso di scontrino parlante, l'opposizione può essere effettuata anche non comunicando il codice fiscale riportato sulla tessera sanitaria.

E’ comunque possibile inserire le spese per le quali è stata esercitata l’opposizione nella successiva fase di modifica o integrazione della dichiarazione precompilata, purché sussistano i requisiti per la detraibilità delle spese sanitarie previsti dalla legge.

Allegati: -

Soglie dimensionali bilanci imprese 2024: nuove regole UE

Pubblicata in Gazzetta dell'Unione Europea del 21 dicembre la Direttiva Delegata n. 2775/2023 che modifica la Direttiva 2013/34/UE del Parlamento europeo e del Consiglio, relativa ai bilanci d’esercizio, ai bilanci consolidati e alle relative relazioni di talune tipologie di imprese.

Si prevede che, gli Stati membri mettono in vigore le disposizioni legislative, regolamentari e amministrative necessarie per conformarsi alle nuove norme entro e non oltre il 24 dicembre 2024.

Essi comunicano immediatamente alla Commissione il testo di tali disposizioni e applicano tali disposizioni per gli esercizi finanziari che hanno inizio il 1° gennaio 2024 o in data successiva.

In deroga al secondo comma, gli Stati membri possono consentire alle imprese di applicare tali disposizioni per gli esercizi aventi inizio il 1° gennaio 2023 o in data successiva.

Ciò premesso vediamo le nuove soglie.

Soglie dimensionali imprese 2024: come cambiano con le regole UE

Come specificato nei "considerato" della Direttiva:

- vista l’elevata inflazione registrata nel 2021 e nel 2022, sono stati rivisti i criteri dimensionali monetari atti a determinare la categoria dimensionale di un’impresa per tenere conto delle conseguenze dell’inflazione;

- e secondo dati Eurostat, nell’arco dei circa dieci anni dal 1° gennaio 2013 al 31 marzo 2023, l’inflazione cumulata si è attestata al 24,3 % nella zona euro e al 27,2 % nell’intera Unione;

la Commissione ritiene pertanto necessario adeguare le soglie di cui all’articolo 3, paragrafi da 1 a 7, della direttiva 2013/34/UE per tenere conto dell’inflazione, aumentandole del 25 % e arrotondandole per approssimazione.

Vediamo gli interventi che incidono sui limiti delle lettere a) e b), rispettivamente riferiti al totale dello Stato patrimoniale e ai ricavi netti delle vendite e delle prestazioni, contenute nei commi da 1 a 7 dell’art. 3 della direttiva bilanci.

Con riferimento alle microimprese, ossia il comma 1, il valore riportato:

- nella lettera a) passa da 350.000 euro a 450.000 euro

- quello della lettera b) passa da 700.000 euro a 900.000 euro.

Con riferimento alle piccole imprese e dei piccoli gruppi, si tratta rispettivamente dei commi 2 e 5, il valore riportato:

- nelle lettere a) passa da 4.000.000 di euro a 5.000.000 di euro

- quello delle lettere b) passa da 8.000.000 di euro a 10.000.000 di euro.

Con riferimento alle medie imprese, grandi imprese, gruppi di dimensioni medie e grandi gruppi, si tratta rispettivamente dei commi 3, 4, 6 e 7, il valore riportato:

- nelle lettere a) passa da 20.000.000 di euro a 25.000.000 di euro

- quello delle lettere b) passa da 40.000.000 di euro a 50.000.000 di euro.

Per tutti gli altri dettagli si rimanda al testo della Direttiva n 2023/2775.

-

Contributo AGCOM 2024: versamento entro il 1 marzo

Pubblicate in GU n 4 del 5 gennaio le delibere datate 8 novembre dell'AGCOM Autorità per le Garanzie nelle Comunicazioni relative al contributo 2024 dovuto da:

- soggetti che operano nei servizi media esercenti attività di audiovisivo, radio-televisione, editoria, produzione o distribuzione di programmi e contenuti radiotelevisivi e di agenzia di stampa a carattere nazionale, che rientrano nelle competenze attribuite dalla normativa vigente all'Autorità per le garanzie nelle comunicazioni, sono tenuti alla contribuzione prevista dall'art. 1, commi 65 e 66, della legge 23 dicembre 2005, n. 266, nei limiti e con le modalità disciplinate dalla delibera,

- soggetti che operano nel settore delle comunicazioni elettroniche,

- fornitore del servizio universale postale e i soggetti n possesso di licenza o autorizzazione generale ai sensi degli articoli 5 e 6 del decreto legislativo 22 luglio 1999, n. 261,

- fornitori di servizi di intermediazione on-line e i fornitori di motori di ricerca on-line,

- fornitori di servizi di piattaforma per la condivisione di video,

- soggetti che operano nel settore del diritto d'autore e diritti connessi nel mercato unico digitale in qualità di editori di pubblicazioni di carattere giornalistico, sia in forma singola che associata o consorziata, nonché di prestatori di servizi della società dell'informazione, comprese le imprese di media monitoring e rassegne stampa e quelle operanti nel settore del video on demand.

Contributo AGCOM 2024: gli importi

- Per le imprese operanti nel settore dei servizi media la contribuzione è fissata in misura pari al 2 per mille dei ricavi derivanti dalla fornitura di servizi media di cui alla voce A1 del conto economico, o voce corrispondente per i bilanci redatti secondo i principi contabili internazionali, dell'ultimo bilancio approvato prima dell'adozione della presente delibera;

- Per i soggetti che operano nel settore delle comunicazioni elettroniche la contribuzione è fissata in misura pari all'1,4 per mille dei ricavi derivanti dalla fornitura di reti o di servizi di comunicazioni elettroniche, erogati in virtu' di un'autorizzazione generale o di una concessione di diritti d'uso ai sensi del codice, di cui alla voce A1 del conto economico o voce corrispondente per i bilanci redatti secondo i principi contabili internazionali, dell'ultimo bilancio approvato prima dell'adozione della presente delibera;

- Per le imprese operanti nel settore dei servizi postali la contribuzione è fissata in misura pari all'1,5 per mille dei ricavi realizzati dalla vendita dei servizi postali la cui fornitura è subordinata al rilascio di licenza o autorizzazione generale ai sensi degli articoli 5 e 6 del decreto legislativo 22 luglio 1999, n. 261, di cui alla voce A1 del conto economico, o voce corrispondente per i bilanci redatti secondo i principi contabili internazionali, dell'ultimo bilancio approvato prima dell'adozione della presente delibera.

- per le imprese operanti nel settore dei servizi di intermediazione on-line e motori di ricerca on-line la contribuzione è fissata in misura pari al 2 per mille dei ricavi derivanti dalla fornitura di servizi di intermediazione on-line e motori di ricerca on-line di cui alla voce A1 del conto economico, o voce corrispondente per i bilanci redatti secondo i principi contabili internazionali e risultanti dall'ultimo bilancio approvato prima dell'adozione della presente delibera,

- per le imprese operanti nel settore dei servizi di piattaforma per la condivisione video nel territorio italiano, la contribuzione è fissata in misura pari al 2 per mille dei ricavi derivanti dalla fornitura di tali servizi di cui alla voce A1 del conto economico, o voce corrispondente per i bilanci redatti secondo i principi contabili internazionali, dell'ultimo bilancio approvato prima dell'adozione della presente delibera,

- per le imprese operanti nel settore del diritto d'autore e diritti connessi nel mercato unico digitale, quali:

- a) i titolari dei diritti delle opere cinematografiche;

- b) i titolari dei diritti delle opere audiovisive e musicali;

- c) i titolari dei diritti su format televisivi;

- d) i titolari dei diritti delle opere riguardanti eventi sportivi;

- e) i fornitori di servizi di media;

- f) gli organismi di gestione collettiva e le entità di gestione indipendenti, la contribuzione è fissata in misura pari allo 0,3 per mille dei ricavi. Per i soggetti di cui alle lettere a), b), c) e d) la percentuale si applica sui ricavi derivanti dalla commercializzazione dei diritti. Per i soggetti di cui alla lettera e), la percentuale si applica sui soli ricavi derivanti dalle offerte televisive a pagamento. Per i soggetti di cui alla lettera f), la percentuale si applica sui ricavi derivanti dalla gestione dei diritti d'autore e dei diritti connessi.

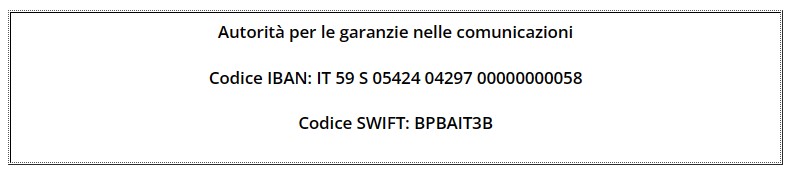

Per tutti i soggetti sopra elencati, il versamento del contributo Agcom deve essere eseguito entro il 1° marzo 2024, sul conto corrente bancario intestato all'Autorità per le garanzie nelle comunicazioni:

Entro il 1° marzo 2024 i soggetti su elencati dichiarano all'Autorità per le garanzie nelle comunicazioni i dati anagrafici ed economici strumentali alla determinazione del contributo.

A tal fine deve essere utilizzato esclusivamente il modello telematico approvato con separato provvedimento assieme alle relative istruzioni alla compilazione.

-

Cessazione P.IVA: novità nella Legge di bilancio 2024

La Legge di bilancio 2024 prevede novità importanti per le PIVA.

In dettaglio, con i commi 97 e 99 si prevede rispettivamente quanto segue:

- si apportano una serie di modificazioni all’articolo 17 (che disciplina le compensazioni di crediti e debiti tributari e contributivi), del decreto legislativo n. 241 del 1997,e alla lettera b) del comma 97 si prevede che, la facoltà di avvalersi della compensazione dei crediti è esclusa non soltanto per i contribuenti a cui sia stato notificato il provvedimento di cessazione della partita IVA, ma anche per i contribuenti per i quali è prevista la cessazione d’ufficio della partita IVA correlata a profili di rischio relativi al sistematico inadempimento alle obbligazioni tributarie;

- il comma 99 fa scaturire i medesimi effetti preclusivi previsti per i soggetti già destinatari del provvedimento di cessazione di altra partita IVA (presentazione di fideiussione, eventualmente parametrata alle violazioni fiscali riscontrate) anche nelle ipotesi in cui il contribuente abbia autonomamente comunicato, nei 12 mesi precedenti, la cessazione dell’attività.

Novità 2024 per chi inizia, cessa o varia una partita IVA

Con il comma 99 si aggiunge il comma 15-bis.3 (dopo il comma 15.bis.2) all’articolo 35 (recante disposizione regolamentare concernente le dichiarazioni di inizio, variazione e cessazione attività) del D.P.R. n. 633 del 1972.

In base a tale nuovo comma 15-bis.3 si prevede quanto segue:

- la partita IVA può essere richiesta (successivamente alla cessazione ai sensi dei commi 15-bis e 15-bis.1),

- dal medesimo soggetto, come imprenditore individuale, lavoratore autonomo o rappresentante legale di società, associazione o ente, con o senza personalità giuridica, costituiti successivamente al provvedimento di cessazione della partita IVA,

- solo previo rilascio di polizza fideiussoria o fideiussione bancaria per la durata di tre anni dalla data del rilascio e per un importo non inferiore a 50.000 euro (condizione prevista dal precedente comma 15-bis.2),

- anche in conseguenza della notifica da parte dell’ufficio di un provvedimento che accerta la sussistenza dei presupposti per la cessazione della partita IVA, in relazione al periodo di attività, ai sensi dei commi 15-bis e 15-bis.1,

- nei confronti dei contribuenti che nei 12 mesi precedenti abbiano comunicato la cessazione dell’attività ai sensi del comma 3 (variazione di alcuno degli elementi di cui al comma 2 o di cessazione dell'attività).

Attenzione al fatto che, si applica in ogni caso la sanzione di cui all’articolo 11, comma 7-quater, del decreto legislativo n. 241 del 1997.

Divieto di compensazione in F24 per le PIVA cessate d'ufficio

Con il comma 97 si stabilisce che, per i contribuenti a cui sia stato notificato il provvedimento di cessazione della partita IVA, ai sensi dell'articolo 35, comma 15-bis, del D.P.R. n. 633 del 1972, è esclusa la facoltà di avvalersi, a partire dalla data di notifica del provvedimento, della compensazione dei crediti.

Il comma 15-bis.1 del medesimo articolo 35 prevede che, ai fini del rafforzamento del presidio di cui al comma 15-bis, l'Agenzia delle entrate effettua specifiche analisi del rischio connesso al rilascio di nuove partite IVA, all'esito delle quali l'ufficio dell'Agenzia delle entrate invita il contribuente a comparire di persona presso il medesimo ufficio per esibire la documentazione prevista, ove obbligatoria, per consentire in ogni caso la verifica dell'effettivo esercizio dell'attività, sulla base di documentazione idonea, l'assenza dei profili di rischio individuati.

In caso di mancata comparizione di persona del contribuente ovvero di esito negativo dei riscontri operati sui documenti eventualmente esibiti, l'ufficio emana provvedimento di cessazione della partita IVA.

Viene chiarito che l’articolo 2 del decreto-legge n. 124 del 2019, ha introdotto un divieto di compensazione dei crediti nel modello F24 per tutti i contribuenti nei cui confronti sia stato emesso il provvedimento di cessazione della partita IVA, come previsto dall’articolo 35, comma 15-bis, del D.P.R. n. 633 del 1972.

La legge di bilancio 2023 (legge n. 197 del 2022) ha previsto poi, all’articolo 1, comma 148 (che ha introdotto il suddetto comma 15.bis.1 all’articolo 35 del D.P.R. n. 633 del 1972), nuovi presupposti e modalità per la cessazione d’ufficio della partita IVA, correlati a profili di rischio relativi al sistematico inadempimento alle obbligazioni tributarie, da parte di enti e società costituiti per avere ridotta operatività nel tempo.

Si introduce, pertanto, anche per tali ultimi soggetti l’esclusione dalla facoltà di compensazione in F24, a partire dalla data di notifica del provvedimento di cessazione della partita IVA.