-

Oro da investimento: la forma non è requisito sostanziale

L’articolo 10 comma 1 numero 11 del DRP 633/72, che recepisce gli articoli 344 e 346 della Direttiva 2006/112/CE, stabilisce che sono esenti dall’Imposta sul Valore Aggiunto le cessioni di oro da investimento (e dei titoli rappresentativi dello stesso).

La successiva Legge 7/2000, all’articolo 1, definisce più chiaramente l’oro da investimento come “l'oro in forma di lingotti o placchette di peso accettato dal mercato dell'oro, ma comunque superiore ad 1 grammo, di purezza pari o superiore a 995 millesimi, rappresentato o meno da titoli”.

Quindi, la normativa italiana in tema di IVA, distingue tra:

- oro da investimento: in regime di esenzione dall’IVA;

- oro industriale: in regime di imponibilità con il meccanismo del reverse charge ex articolo 17 comma 5 del DPR 633/72.

Secondo una lettura letterale della norma, per poter inquadrare la fattispecie di oro da investimento e poter, di conseguenza, godere del regime di esenzione dall’IVA, l’acquisto in oro deve rispettare, congiuntamente, tre requisiti:

- peso: superiore a 1 grammo;

- purezza: pari o superiore a 995 millesimi;

- forma: lingotti o placchette.

Al venir meno di uno solo tre requisiti, l’oggetto in oro non può essere considerato oro da investimento ma oro industriale, con le relative conseguenze in termini di imposizione fiscale indiretta; ma, se il peso e la purezza sono requisiti sostanziali indiscutibili, lo stesso non si può dire per la forma: infatti, il Comitato IVA della Commissione Europea, con il White Paper numero 1000 del 19 ottobre 2020, ha precisato che il requisito della forma non è vincolante, aprendo le porte a una lettura estensiva della norma che permetta il regime di esenzione a prescindere dalla forma assunta.

La prassi italiana non si è allineata alle indicazioni unionali, per cui non è raro che venga contestata la mancanza del requisito della forma. Proprio di questo si è occupata la sentenza numero 13742 del 18 maggio 2023 della Corte di Cassazione, secondo la quale “ va sottolineato che appaiono decisivi i requisiti relativi al peso e alla purezza più che alla forma”, in quanto “i servizi della Commissione Europea, su quesito di uno Stato membro, hanno suggerito (Working paper n. 1000 del 19 ottobre 2020) che – pur in assenza di puntuali linee-guida – potrebbero rientrare nel regime di esenzione anche le cessioni di oro con forme diverse dal lingotto o placchetta (ossia, in forma ovale o tonda o irregolare) purché siano rispettati i requisiti sostanziali della purezza e del peso, sempreché il bene sia accettato dal mercato di riferimento”; recependo così di fatto le indicazioni della Commissione Europea.

Quindi, in definitiva, la Corte di Cassazione, apre la strada a una interpretazione estensiva della normativa; secondo questa i requisiti sostanziali di peso e purezza sarebbero determinanti in modo congiunto per l’accesso al beneficio dell’esenzione dall’IVA, a differenza di quello formale che può considerarsi accessorio e non determinante.

In considerazione del fatto che la giurisprudenza di legittimità italiana giudica attendibili le indicazioni della Commissione Europea sul tema, è lecito attendersi un conseguente allineamento della prassi italiana.

-

Social bonus erogazioni ETS: via alle domande

Con avviso del Ministero del lavoro datato 28 agosto si informa dell'attivazione della Piattaforma per il social bonus.

Nel dettglio è disponibile la piattaforma per la presentazione delle istanze di cui all'art. 81 del D. Lgs. n. 117/2017.

Viene precisato che gli istanti possono inoltrare la richiesta di accesso al beneficio compilando il format disponibile all'interno del sito e allegando la modulistica adottata con Decreto del Direttore Generale del Terzo Settore e della responsabilità sociale delle imprese e del Direttore Generale dell'Innovazione Tecnologica, delle risorse strumentali e della comunicazione n. 118 del 7 luglio 2023, ai sensi dell'art. 8, comma 3.

L'avviso specifica che le scadenze per la presentazione delle istanze, comprese le procedure per l'approvazione dei progetti di recupero finanziabili, sono state individuate nel:

- 15 gennaio,

- 15 maggio

- e 15 settembre di ciascun anno.

Pertanto, il prossimo 15 settembre sarà la prima finestra utile per la presentazione dei progetti da finanziare. La documentazione è presente nella sezione dedicata.

Ricordiamo che sul sito del Ministero del lavoro e delle politiche sociali veniva pubblicato il Decreto n. 118 del 7 luglio in attuazione degli articoli 8, comma 3, e 10, comma 2, del decreto interministeriale del 23 febbraio 2022.

Con il decreto è adottata la la modulistica relativa al procedimento di individuazione dei progetti di recupero ammissibili al social bonus nonché quella relativa alla rendicontazione delle spese sostenute dagli enti del Terzo settore con le risorse finanziarie acquisite mediante le erogazioni liberali effettuate a sostegno dei medesimi progetti: SCARICA LA MODULISTICA "SOCIAL BONUS".

Ricordiamo inoltre che in Gazzetta Ufficiale n 89 del 14 luglio 2022 veniva pubblicato il Decreto del Ministero del lavoro del 23 febbraio 2022 con il regolamento e le modalità di attuazione del social bonus.

Il Decreto, in attuazione dell'articolo 81 del D.lgs. 117/2017, nei suoi 15 articoli individua tra l'altro le modalità per l'attribuzione, la misura del credito d'imposta e i criteri per la sua fruizione.

Social bonus: che cosa è?

Il credito d'imposta, che sarà ripartito in tre quote annuali di pari importo, in base all'articolo 4 del Decreto sarà riconosciuto

- nella misura del 65 per cento delle erogazioni liberali in denaro effettuate da persone fisiche,

- nella misura del 50 per cento, se effettuate da enti o società,

Le erogazioni devono essere effettuate in favore degli enti del Terzo Settore per sostenere

- il recupero degli immobili pubblici inutilizzati

- e dei beni mobili e immobili confiscati alla criminalità organizzata assegnati ai suddetti enti del Terzo settore e da questi utilizzati esclusivamente per lo svolgimento di attività

che potranno così essere utilizzati per lo svolgimento di attività di interesse generale.

Social bonus: individuazione dei progetti di recupero

L'individuazione dei progetti di recupero sostenibili mediante le erogazioni liberali di cui all'articolo 3 avviene con un procedimento a sportello, diretto a verificare la sussistenza dei presupposti e dei requisiti previsti dal Codice e dal presente regolamento.

Ciascun ente proponente presenta al Ministero del lavoro e delle politiche sociali – Direzione generale del Terzo settore e della responsabilità sociale delle imprese – l'istanza di partecipazione al procedimento entro il 15 gennaio, il 15 maggio e il 15 settembre di ciascun anno, accompagnata dai seguenti documenti:

a) dichiarazioni sostitutive rese ai sensi degli articoli 46 e 47 del decreto del Presidente della Repubblica 28 dicembre 2000, n. 445, concernenti il possesso dei requisiti di partecipazione di cui all'articolo 7, in capo all'ente proponente e agli eventuali partner;

b) scheda anagrafica dell'ente proponente e degli eventuali partner;

c) almeno due fotografie del bene oggetto dell'intervento;

d) scheda descrittiva del progetto, con l'indicazione specifica della tipologia di interventi che si intendono realizzare, secondo la classificazione indicata all'articolo 3, comma 3, delle attività di interesse generale che si intendono svolgere in via esclusiva e con modalità non commerciali, dei beneficiari diretti delle attività e del loro numero, nonchè dell'eventuale previsione della valutazione dell'impatto sociale degli effetti conseguiti dalle attività d'interesse generale da svolgere, ai sensi del decreto del Ministro del lavoro e delle politiche sociali del 23 luglio 2019;

e) computo metrico – estimativo dei costi con prezzi unitari ricavati dai vigenti prezzari o, in mancanza, dai listini ufficiali vigenti nell'area interessata;

f) cronoprogramma degli interventi;

g) copia del provvedimento amministrativo di assegnazione del bene;

h) copia del documento di identità del legale rappresentante dell'ente proponente e degli eventuali partner.Con provvedimento del direttore generale del terzo settore e della responsabilità sociale delle imprese e del direttore generale dell'innovazione tecnologica, delle risorse strumentali e della comunicazione da pubblicare nel sito istituzionale www.lavoro.gov.it è adottata la modulistica relativa alla documentazione di cui al comma 1.

Social bonus: a chi spetta?

Possono usufruire del social bonus:

- le persone fisiche,

- gli enti che non svolgono attività commerciali

- e tutte le imprese, indipendentemente dalla forma giuridica, dal settore economico in cui operano, nonché dal regime contabile adottato.

Social bonus: per cosa spetta

Sono ammesse al credito d'imposta le erogazioni liberali destinate ed utilizzate per sostenere il recupero delle seguenti categorie di beni assegnati agli enti del Terzo settore, indicati all'articolo 4, comma 1, del Codice, in forma singola o in partenariato tra loro:

a) immobili pubblici inutilizzati;

b) beni mobili e immobili confiscati alla criminalità organizzata, ai sensi del decreto legislativo 6 settembre 2011, n. 159.I beni oggetto degli interventi di recupero di cui al comma 1 sono quelli utilizzati da parte degli enti del Terzo settore in via esclusiva per lo svolgimento di una o più attività di interesse generale indicate nell'articolo 5 del Codice, con modalità non commerciali, ai sensi dell'articolo 79, commi 2, 2-bis, 3 e 6 del medesimo Codice.

Per il recupero di beni immobili, le erogazioni liberali sono ammesse al credito d'imposta in ragione degli interventi edilizi finalizzati ad assicurarne il riutilizzo e funzionali allo svolgimento di una o più attività di interesse generale.Le erogazioni liberali possono altresì sostenere le spese di gestione dei beni, anche al fine di assicurarne l'efficienza funzionale.

Social bonus: come usarlo

Il credito d'imposta è ripartito in tre quote annuali di pari importo e spetta a condizione che le erogazioni liberali siano effettuate esclusivamente mediante sistemi di pagamento che ne garantiscano la tracciabilità, tramite banche, uffici postali ovvero mediante altri sistemi di pagamento previsti dall'articolo 23 del decreto legislativo 9 luglio 1997, n. 241.

La causale del pagamento dovrà contenere il riferimento al social bonus, all'ente del Terzo settore beneficiario e all'oggetto dell'erogazione.

Le persone fisiche e gli enti non commerciali fruiscono del credito d'imposta a decorrere dalla dichiarazione dei redditi relativa all'anno in cui è stata effettuata l'erogazione liberale.La quota annuale non utilizzata può essere riportata nelle dichiarazioni dei periodi di imposta successivi, fino ad esaurimento del credito.

Per i soggetti titolari di reddito d'impresa, il credito d'imposta è utilizzabile in compensazione, ai sensi dell'articolo 17 del decreto legislativo 9 luglio 1997, n. 241, a decorrere dal periodo d'imposta successivo a quello di effettuazione dell'erogazione liberale, presentando il modello F24 esclusivamente mediante i servizi telematici messi a disposizione dall'Agenzia delle entrate, pena il rifiuto dell'operazione di versamento.In caso di mancato utilizzo, in tutto o in parte, dell'importo annuale, l'ammontare residuo potrà essere utilizzato nel corso dei periodi di imposta successivi. Con apposita risoluzione dell'Agenzia delle entrate è istituito il codice tributo per la fruizione del credito d'imposta, da indicare nel modello F24, e sono impartite le istruzioni per la compilazione del modello.

Il credito d'imposta deve essere indicato nella dichiarazione dei redditi relativa al periodo d'imposta di fruizione dello stesso e in quelle relative ai periodi d'imposta successivi, fino a quando se ne esaurisce la fruizione.

Il credito d'imposta non concorre alla formazione del reddito, ai fini delle imposte sui redditi, e del valore della produzione, ai fini dell'imposta regionale sulle attività produttive.

Per quanto non espressamente disciplinato dal presente decreto, si applicano le disposizioni in materia di liquidazione, accertamento, riscossione e contenzioso previste dalle norme vigenti in materia di imposte sui redditi. -

Riforma fiscale 2023: le novità per le Dogane

L’articolo 11 della legge delega fiscale n 111/2923, pubblicata in Gazzetta Ufficiale il 14 agosto 2023 , reca i principi e i criteri direttivi specifici a cui il Governo è tenuto ad attenersi per la revisione della disciplina doganale, attraverso:

- il riassetto del quadro normativo in materia doganale;

- il completamento della telematizzazione delle procedure e degli istituti doganali;

- un migliore coordinamento tra le Autorità doganali e la semplificazione delle verifiche, potenziando lo Sportello unico doganale e dei controlli; il riordino delle procedure di liquidazione, accertamento, revisione dell’accertamento e riscossione; (per approfondimenti leggi anche: S.U.D.o.C.o.: cosa c'è da sapere)

- la revisione dell’istituto della controversia doganale.

Come specificato anche dal dossier di accompagnamento alla riforma, si ricorda che la normativa doganale nazionale è attualmente contenuta nel Testo unico delle disposizioni legislative in materia doganale (TULD), approvato con il decreto del Presidente della Repubblica n. 43 del 23 gennaio 1973 e in altri provvedimenti di rango primario (decreto legislativo 8 novembre 1990, n. 374 e legge 17 luglio 1942, n. 907) pertanto i provvedimenti normativi appaiono obsoleti e, in buona parte (specie per quanto attiene al predetto TULD), non più applicabili tenuto conto dell’evoluzione del diritto unionale in materia doganale.

Al fine di attualizzare le norme di riferimento il Governo dovrà:

- completare la telematizzazione delle procedure e degli istituti doganali, allo scopo di incrementare e migliorare l’offerta di servizi per gli utenti,

- accrescere la qualità dei controlli doganali migliorando il coordinamento tra le Autorità doganali (di cui al paragrafo 1 dell’articolo 5 del Codice doganale dell’Unione: e amministrazioni doganali degli Stati membri competenti ad applicare la normativa doganale e qualsiasi altra autorità che, ai sensi del diritto nazionale, dispone del potere di applicare alcune norme doganali) e semplificare le verifiche inerenti alle procedure doganali anche attraverso un maggiore coordinamento tra le Amministrazioni coinvolte, potenziando lo Sportello unico doganale e dei controlli,

- riordinare le procedure di liquidazione, accertamento, revisione dell’accertamento e riscossione di cui al decreto legislativo 8 novembre 1990, n. 374. Il predetto decreto legislativo n. 374/1990, in sintesi, ha inteso riordinare gli istituti doganali e procedere alla revisione delle procedure di accertamento e controllo, delle procedure di immissione in libera pratica delle merci e delle procedure di esportazione delle merci comunitarie,

- revisionare l’istituto della controversia doganale, di cui al Titolo II, Capo IV, del D.P.R. n. 43 del 1973, in considerazione – come chiarito dal Governo – della necessità di procedere al suo coordinamento con gli altri rimedi esperibili in sede di accertamento del tributo dovuto.

-

Bonus acquisto casa residenti all’estero: novità dal 14 giugno

In Gazzetta Ufficiale n.186 del 10.08.2023, il testo del decreto legge 13 giugno 2023, n. 69 coordinato con la legge di conversione 10 agosto 2023 n.103, recante: Disposizioni urgenti per l’attuazione di obblighi derivanti da atti dell’Unione europea e da procedure di infrazione e pre-infrazione pendenti nei confronti dello Stato italiano.

Il decreto legge era stato approvato dal Consiglio dei Ministri il 7 giugno 2023 e successivamente pubblicato in Gazzetta Ufficiale n.136 del 13 giugno 2023.

Da notare che tra gli interventi in merito alle procedure di infrazione, il decreto legge interviene anche in materia di aliquota agevolata dell'imposta di registro analoga a quella prevista per l'acquisto prima casa, senza obbligo di stabilire la residenza nel comune in cui è situato l'immobile acquistato (procedura di infrazione n. 2014/4075).

La Commissione europea, nel 2018, aveva infatti invitato l’Italia a modificare la disciplina relativa all’agevolazione in materia di imposta di registro per l’acquisto della prima casa perché era stata rilevata la presenza di un trattamento di favore nei confronti dei cittadini italiani su tale agevolazione e conseguentemente un trattamento discriminatorio nei confronti di cittadini di altri Stati Ue diversi dall’Italia non avendo alcun trattamento preferenziale se non risiedono effettivamente nel comune in cui il bene è ubicato o se non vi fissano la residenza entro 18 mesi dall’acquisto.

In generale, l’obiettivo del decreto è quello di prevenire l’apertura di nuove procedure di infrazione ed evitare l’aggravamento di quelle pendenti adeguando l’ordinamento nazionale al diritto dell’Unione e alle sentenze della Corte di giustizia dell’Unione europea. È infatti necessario ridurre il numero complessivo delle procedure di infrazione già avviate dalla Commissione europea nei confronti dell’Italia e che attualmente è superiore alla media degli altri Stati membri dell’Unione Europea.

Il testo si compone di 27 articoli con i quali si agevola la chiusura di:

- 8 procedure d'infrazione

- 8 casi di pre-infrazione

e si adegua l'ordinamento nazionale a 9 regolamenti e a 1 direttiva.

Novità agevolazioni prima casa per i soggetti che si trasferiscono all'estero

Di seguito, le novità apportate in merito all'agevolazione prima casa per i soggetti che si trasferiscono all'estero.

In particolare, all'art. 2 si prevede che al testo unico delle disposizioni concernenti l'imposta di registro, approvato con decreto del Presidente della Repubblica 26 aprile 1986, n. 131, alla tariffa allegata al medesimo decreto, parte prima, all'articolo 1, nota II-bis), comma 1, lettera a), le parole: «se trasferito all'estero per ragioni di lavoro, in quello in cui ha sede o esercita l'attivita' il soggetto da cui dipende ovvero, nel caso in cui l'acquirente sia cittadino italiano emigrato all'estero, che l'immobile sia acquistato come prima casa sul territorio italiano» sono sostituite dalle seguenti: «se l'acquirente si è trasferito all'estero per ragioni di lavoro e abbia risieduto o svolto la propria attività in Italia per almeno cinque anni, nel comune di nascita o in quello in cui aveva la residenza o svolgeva la propria attivita' prima del trasferimento».

In sintesi cambiano le condizioni richieste per l’accesso al beneficio e riguardano:

- sia la permanenza in Italia per almeno 5 anni,

- sia la collocazione dell’immobile, che legata alle origini del soggetto ovvero alla sua residenza o attività prima della partenza.

Ricordiamo che l’agevolazione di cui si tratta consente a certe condizioni elencate dalla norma di applicare, all’atto di acquisto dell’abitazione:

- l’imposta di registro del 2% e le imposte ipotecaria e catastale nella misura fissa di 50 euro ciascuna,

- oppure l’IVA al 4% e le imposte di registro, ipotecaria e catastale fisse nella misura di 200 euro ciascuna.

La norma disponeva alcune deroghe alle condizioni di applicabilità dell'agevolazione per i soggetti trasferiti all’estero ossia, a norma della previgente lett. a) della nota II-bis all’art. 1 della Tariffa, Parte I, allegata al DPR 131/86:

- se l’acquirente dell’immobile si era trasferito all’estero per ragioni di lavoro, operava una deroga alla condizione che richiede la residenza dell’acquirente nel Comune di acquisto e l’agevolazione prima casa spettava se l’immobile agevolato si trovava nel Comune in cui aveva sede o esercitava l’attività il datore di lavoro;

- il cittadino italiano emigrato all’estero poteva applicare l’agevolazione prima casa, senza dover dare alcuna prova relativa alla residenza, ma alla condizione che l’immobile acquistato costituisse la sua prima casa sul territorio italiano.

L’art. 2 del DL 69/2023 interviene su questa disciplina, introducendo una nuova disposizione, in base alla quale “se l’acquirente si è trasferito all’estero per ragioni di lavoro e abbia risieduto o svolto la propria attività in Italia per almeno cinque anni”, per l’accesso al beneficio è necessario che l’immobile acquistato sia ubicato “nel comune di nascita o in quello in cui aveva la residenza o svolgeva la propria attività prima del trasferimento”.

Pertanto, a partire dal 14 giugno data di entrata in vigore del DL n. 69/2023 il soggetto trasferito all’estero per ragioni di lavoro, potrà accedere al beneficio prima casa sull’acquisto in Italia, di un’abitazione di categoria catastale diversa da A/1, A/8 o A/9, solo se sussistono entrambe le seguenti condizioni su elencate.

Allegati: -

Erogazioni liberali ai partiti politici: regole di detraibilità 2023

Nel modello 73072023 è possibile detrarre dall’imposta lorda un importo, pari al 26 per cento, delle erogazioni liberali effettuate ai partiti politici.

Condizione per la detraibilità è che essi risultino iscritti nella sezione I del Registro di cui all’art.4 del d.l. n. 149 del 2013, convertito con modificazioni dalla legge 21 febbraio 2014 n. 13.

Le regole per la detraiblità nel modello 730.

Erogazioni a favore dei partiti politici: detraibilità nel 730/2023

La detrazione spetta per le erogazioni liberali anche se effettuate, pure mediante donazione, dai candidati e dagli eletti alle cariche pubbliche in conformità a previsioni regolamentari o statutarie deliberate dai partiti o movimenti politici beneficiari delle erogazioni medesime (art. 1, comma 141, della legge di stabilità 2015).

L’agevolazione spetta, inoltre, anche se l’erogazione è effettuata a favore dei partiti o delle associazioni promotrici di partiti non ancora iscritti al citato Registro, a condizione che l’iscrizione avvenga entro la fine dell’esercizio.

La detrazione non compete per i contributi versati a favore dei comitati elettorali, liste e mandatari in quanto privi di una loro rappresentanza in Parlamento (Risoluzione 30.05.2008 n. 220/E).

Non si può inoltre considerare erogazione liberale la quota versata per il tesseramento o la quota associativa, trattandosi di versamento eseguito per avere il diritto a partecipare alle vicende del partito (Circolare 10.06.2004 n. 24/E, risposta 3.4).

Le erogazioni liberali effettuate nei confronti di sezioni territoriali di partiti politici nazionali danno diritto alla detrazione a condizione che si verifichino i seguenti due requisiti:

- il partito politico nazionale (dal quale dipende la circoscrizione territoriale) sia iscritto al registro nazionale previsto dall’art.4 del d.l. n. 149 del 2013;

- il versamento di tali erogazioni avvenga tramite banca o posta ovvero tramite altri sistemi di pagamento previsti dal d.lgs. n. 241 del 1997 o secondo ulteriori modalità tali da garantire la tracciabilità e l’identificazione del suo autore al fine di permettere efficaci controlli da parte dell’Amministrazione finanziaria (Risoluzione 03.12.2014 n. 108/E).

La detrazione spetta anche se il versamento è effettuato sui conti correnti intestati alle articolazioni regionali e provinciali dello stesso partito, dotate di autonomia amministrativa e negoziale.

Modello 730/2023: detraibilità delle erogazioni ai partiti

Per le erogazioni liberali in denaro effettuate da persone fisiche in favore dei partiti politici iscritti nella I sezione del Registro di cui all’art 4 del d.l. n. 149 del 2013, la detrazione è calcolata su un importo compreso tra euro 30 ed euro 30.000 annui.

L’erogazione deve essere effettuata tramite versamento bancario o postale nonché tramite sistemi di pagamento previsti dall’art. 23 del d.lgs. n. 241 del 1997 (carte di debito, carte di credito, carte prepagate, assegni bancari e circolari).

Attenzione al fatto che la detrazione non spetta per le erogazioni effettuate in contanti

Modello 730/2023: le erogazioni ai partiti dove si indicano

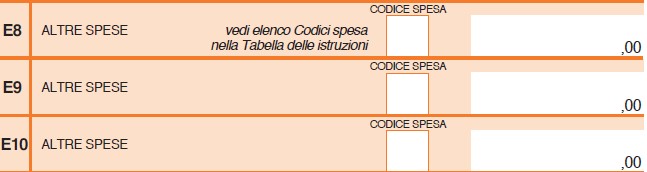

Le erogazioni liberali in denaro in favore dei partiti politici suddetti vanno indicate nel quadro E ai righi da E8 a E10 con il codice "62".

L’importo deve comprendere le erogazioni indicate nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica con il codice onere 62.

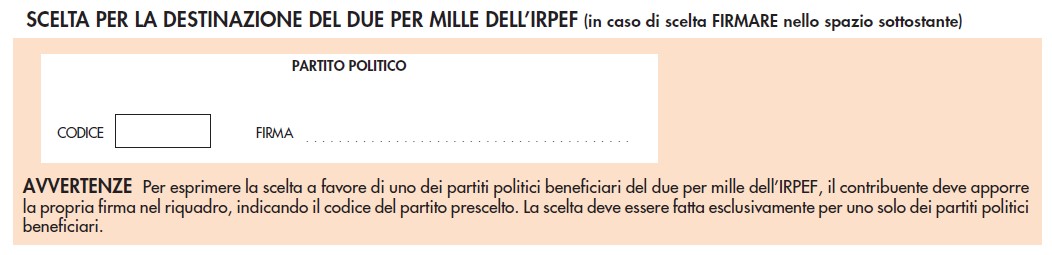

Inoltre ricordiamo che sempre con il modello 730/2023 il contribuente può destinare una quota pari al due per mille della propria imposta sul reddito a favore di uno dei partiti politici iscritti nella seconda sezione del registro di cui all’art. 4 del decreto legge 28 dicembre 2013, n. 149, convertito, con modificazioni, dalla legge 21 febbraio 2014, n. 13.

Per esprimere la scelta a favore di uno dei partiti politici destinatari della quota del due per mille dell’Irpef, il contribuente deve apporre la propria firma nel riquadro presente sulla scheda, indicando nell’apposita casella il codice del partito prescelto.

Attenzione la scelta deve essere fatta esclusivamente per uno solo dei partiti politici beneficiari.

L’elenco con i codici relativi ai partiti è riportato nella tabella “Partiti politici ammessi al beneficio della destinazione volontaria del due per mille dell’Irpef” in Appendice (dopo l’elenco dei codici catastali comunali).

-

Tassazione decreti esproprio: le entrate quantificano le imposte

Con risposta a interpello n 410 del 1 agosto le entrate forniscono chiarimenti sulla tassazione da applicare, ai fini delle imposte ipotecaria e catastale, ai decreti di esproprio con cui é disposto il trasferimento contestuale della proprietà di più beni immobili (appartenenti ad una o più ditte proprietarie) in favore di un unico beneficiario (soggetto, pubblico o privato, in cui favore è emesso il decreto di esproprio) – articolo 10 del decreto legislativo 14 marzo 2011, n. 23.

L'agenzia replica ad un istante, l'Ufficio Speciale Grandi Opere della Regione. che è chiamato a svolgere le funzioni di ''Autorità Espropriante'' ai sensi del d.P.R. 8 giugno 2001, n. 32 e che, nell'ambito dei procedimenti espropriativi per pubblica utilità di competenza, cura la repertoriazione, registrazione, trascrizione e voltura catastale degli atti conclusivi del procedimento espropriativo (ovvero del decreto di esproprio e/o dell'atto di cessione volontaria).

L'agenzia ricorda che con alcuni documenti di prassi è stato chiarito che, ai fini delle imposte di registro, ipotecarie e catastali, i decreti di esproprioche prevedono distinti trasferimenti immobiliari in capo a soggetti diversi sono qualificabili ''atti plurimi'', in quanto, pur costituendo formalmente un solo provvedimento, contengono più disposizioni negoziali che non derivano necessariamente, per la loro intrinseca natura, le une dalle altre, poiché si riferiscono a soggetti e oggetti espropriati distinti ed autonomi.

Ad essi, pertanto, vanno applicate le imposte in relazione a quanti sono i trasferimenti posti in essere, distintamente per ciascuno.

Per quanto concerne la misura delle imposte si fa presente che l'articolo 10 del decreto legislativo 14 marzo 2011, n. 23 prevede, in via generale, che per gli atti a titolo oneroso traslativi o costitutivi di diritti reali immobiliari soggetti all'imposta proporzionale di registro di cui all'articolo 1 della Tariffa, Parte prima, allegata al TUR, tutti gli atti e le formalità direttamente conseguenti posti in essere per effettuare gli adempimenti presso il catasto e i registri immobiliari sono esenti dall'imposta di bollo, dai tributi speciali catastali e dalle tasse ipotecarie e sono soggetti a ciascuna delle imposte ipotecaria e catastale nella misura fissa di 50 euro ciascuna (cfr. la citata circolare n. 2/E del 2014).

Pertanto, per i trasferimenti a favore degli enti pubblici territoriali soggetti ad imposta proporzionale di registro di cui all'articolo 1 della citata Tariffa, le imposte ipotecaria e catastale devono essere applicate nella misura fissa di 50 euro ciascuna (cfr. citata circolare n. 2/E, paragrafo 1.4).

Con riferimento ai decreti di esproprio in esame deve ritenersi che le imposte ipotecaria e catastale nella misura fissa di euro 50 ciascuna debbano applicarsi in relazione a ciascuna autonoma disposizione contenuta nel provvedimento.

In altri termini, per ogni decreto di esproprio comportante il trasferimento contestuale della proprietà di più beni immobili in favore di un unico beneficiario come è l'istante ente pubblico, sono applicabili tante imposte ipotecaria e catastale nella misura fissa di euro 50 ciascuna, per ciascun trasferimento giuridicamente autonomo posto in essere, in quanto riferibile a soggetti e beni espropriati distinti ed autonomi, indipendentemente dalla valenza che ai fini catastali viene conferita alla nozione di ''ditta proprietaria''.

Per completezza, si sottolinea che la ''ditta'' catastale è costituita dalla/e persona/ e del proprietario o del possessore, nonché della/e persona/e che gode di diritti reali sul bene immobile iscritto in catasto.

In altri termini è il complesso degli intestati, ed è quindi una elencazione di tutte le persone fisiche e giuridiche che hanno sul bene immobile iscritto in catasto titolo di proprietà o condominio ovvero diritto reale di godimento.

Tassazione decreti esproprio: riepilogo delle norme

Le Entrate ricordano innazitutto che gli atti e i provvedimenti con i quali è disposto l'asservimento coattivo di aree sono riconducibili, ai fini dell'imposta di registro, nell'ambito applicativodell'articolo 1 della Tariffa, Parte I, allegata al d.P.R. 26 aprile 1986, n. 131 (TUR) ossia sono assoggettati a tassazione in misura proporzionale.

Gli «atti traslativi a titolo oneroso della proprietà di beni immobili in genere e atti traslativi o costitutivi di diritti reali di godimento, compresi la rinuncia pura e semplice agli stessi, i provvedimenti di espropriazione per pubblica utilità e i trasferimenti coattivi».

In materia si richiamano, tra le altre, le risoluzioni 30 maggio 1990, n. 310163 e 22 giugno 2000, n. 92.

Ai fini di individuare la corretta tassazione degli atti contenenti una pluralità di disposizioni occorre richiamare l'articolo 21 del TUR, il quale stabilisce che: «se un atto contiene più disposizioni che non derivano necessariamente, per la loro intrinseca natura, le une dalle altre, ciascuna di esse è soggetta ad imposta come se fosse un atto distinto» (cfr. comma 1); «se le disposizioni contenute nell'atto derivano necessariamente, per la loro intrinseca natura, le une dalle altre, l'imposta si applica come se l'atto contenesse la sola disposizione che dà luogo alla imposizione più onerosa» (cfr. comma 2).

Al riguardo si precisa che per ''disposizione'' si intende una convenzione negoziale suscettibile di produrre effetti giuridici valutabili autonomamente, in quanto in sé compiuta nei suoi riferimenti soggettivi, oggettivi e causali.

Con la circolare 21 febbraio 2014, n. 2/E è stato precisato che si realizza un atto plurimo nel caso, ad esempio, di unico venditore che vende vari immobili, ciascuno a un diverso acquirente; in tale ipotesi, ogni disposizione rimane assoggettata ad autonoma tassazione.

Pertanto, ai sensi dell'articolo 21 del TUR, il principio generale a cui conformare la tassazione, ai fini dell'imposta di registro, è quello secondo il quale in presenza di un atto contenente più disposizioni, ciascuna disposizione soggiace ad autonoma imposizione, salvo quelle derivanti necessariamente, per la loro intrinseca natura, le une dalle altre.

Ai fini dell'applicazione delle imposte ipotecaria e catastale, si rappresenta che per calcolo dell'imposta complessivamente dovuta per gli atti caratterizzati dalla presenza di più disposizioni in cui ciascuna soggiace ad autonoma imposizione, con la citata circolare n. 2/E del 2014 è stato ribadito il principio secondo cui ogni trasferimento immobiliare è soggetto alle proprie imposte.

Con riferimento ai decreti di esproprio in esame deve ritenersi, pertanto, che le imposte ipotecaria e catastale nella misura fissa di euro 50 ciascuna debbano applicarsi in relazione a ciascuna autonoma disposizione contenuta nel provvedimento, come sopra individuata.

Allegati: -

Digitalizzazione agenzie e tour operator: il codice tributo per F24

Viene pubblicata la Risoluzione n 47 del 31 luglio con l'istituzione del codice tributo per l'utilizzo del bonus digitalizzazione agenzie di viaggio e tour operator.

Nel dettaglio per consentire l’utilizzo in compensazione da parte dei beneficiari della suddetta agevolazione, tramite modello F24 da presentare esclusivamente attraverso i servizi telematici messi a disposizione dall’Agenzia delle entrate, pena il rifiuto dell’operazione di versamento, è istituito il seguente codice tributo:

- “6997” denominato “credito d’imposta a favore delle agenzie di viaggi e dei tour operator di cui all’articolo 4 del decreto-legge 6 novembre 2021, n. 152”.

Credito di imposta digitalizzazione agenzie di viaggio e tour operator: che cosa è

Alle agenzie di viaggi e ai tour operator con:

- Codice ATECO 79.1

- Codice ATECO 79.11

- Codice ATECO 79.12

è riconosciuto un contributo da fruire come credito d’imposta nella misura del 50% dei costi sostenuti dal 07.11.2021 al 31.12.2024 per investimenti e attività di sviluppo digitale, fino all’importo massimo complessivo cumulato di 25.000 euro.

Il credito d’imposta è utilizzabile esclusivamente in compensazione a decorrere dall'anno successivo a quello in cui gli interventi sono stati realizzati.

A tal fine, il modello F24 deve essere presentato esclusivamente tramite i servizi telematici offerti dall'Agenzia delle entrate, pena il rifiuto dell'operazione di versamento.

Credito di imposta digitalizzazione agenzie di viaggio e tour operator: la domanda

Le domande per il credito d’imposta possono essere presentate con le seguenti modalità:

- 1) accesso tramite sistema pubblico di identità digitale (SPID), carta d’identità elettronica (CIE) o carta nazionale dei servizi (CNS) all’apposita procedura on line;

- 2) inserimento delle informazioni richieste per la compilazione della domanda;

- 3) generazione del modulo di domanda sotto forma di “pdf” immodificabile contenente le informazioni e i dati forniti dal soggetto richiedente e successiva apposizione della firma digitale;

- 4) caricamento del modulo di domanda di agevolazione debitamente compilato e sottoscritto digitalmente dal legale rappresentante del richiedente;

- 5) invio della domanda;

- 6) rilascio da parte della piattaforma on line dell’attestazione di avvenuta presentazione della domanda, recante il giorno e l’orario di acquisizione della medesima e il suo codice identificativo

La compilazione e l’invio delle domande sono riservati al rappresentante legale del soggetto richiedente, come risultante dal Registro delle imprese, ovvero avvalendosi dei soggetti previsti dall’articolo 3, comma 3, del DPR 22 luglio 1998, n. 322.

La domanda e i relativi allegati devono essere firmati digitalmente, a pena di nullità, dal legale rappresentante del soggetto richiedente. Il richiedente deve essere in possesso di una casella di posta elettronica certificata (PEC) attiva e risultante dal Registro delle imprese.

I dati inseriti dal richiedente in fase di compilazione della domanda devono corrispondere alle informazioni riscontrabili dal Registro delle imprese. Per ulteriori info su DIGITOUR clicca qui e accedi al sito di Invitalia

Credito d'imposta digitalizzazione agenzie viaggio e tour operator: la normativa

Dal 12 ottobre 2022 era possibile l'invio delle domande per il credito di imposta digitalizzazione delle agenzia di viaggio e tour operator.

Ricordiamo che con avviso del 23 settembre il Ministero, ai sensi dell’art. 1, comma 11, dell’Avviso pubblico prot. n. 11677/22 del 14 settembre 2022, comunicava le date di avvio dell’operatività ed accessibilità della piattaforma informatica:

- a partire dalle ore 12:00 del 05/10/2022 sul sito di Invitalia possibile accedere alla sezione informativa dell’incentivo e scaricare il facsimile della domanda, la guida alla sua compilazione e la modulistica degli allegati;

- dalle ore 12:00 del 12/10/2022 sul sito di Invitalia è possibile accedere alla piattaforma per compilare il format online, caricare gli allegati ed effettuare l’invio della domanda. Clicca qui per accedere

Ricordiamo inoltre che l'avviso n 11677 del 14 settembre 2022 ha previsto la possibilità di presentare le domande per il credito d'imposta digitalizzazione per agenzie di viaggio e tour operator. Accedi al sito per tutta la modulistica

Tra le misure rivolte al settore del turismo previste dal DL n 152/2021 in attuazione del PNRR, vi è questo credito di imposta per favorire la digitalizzazione delle agenzie di viaggio e dei tour operator.

La misura nota oramai come DIGITOUR è stata attivata lo scorso 4 marzo 2022

La dote stanziata per il 2022 era di 18 milioni di euro e ne sono stati assegnati 15, pertanto, dopo l'assegnazione disposta in data 29 giugno con il Decreto 28 giugno 2022 della agevolazione con il relativo Allegato A con l'elenco dei beneficiari., il ministero del Turismo con Decreto del 10 agosto 2022 ha modificato il precedente provvedimento per riaprire i termini per le domande per risorse ancora disponibili.

In base alle novità ciascun soggetto può presentare una sola domanda di incentivo “in relazione al medesimo intervento di cui all’articolo 4, fermi restando i limiti e le condizioni stabilite dall’articolo 4, del decreto-legge 6 novembre 2021, n. 152, convertito, con modificazioni, dalla legge 29 dicembre 2021, n. 233”.

Inoltre, si prevede l’aggiunta di un’informazione nella richiesta del contributo, in cui dovrà essere indicata l’eventuale attribuzione di un precedente credito d’imposta ricevuto in seguito all'avviso n 2613/22 del 18 febbraio recante modalità applicative per l’accesso alla piattaforma online per la fruizione del credito d’imposta di cui all’art. 4 del decreto-legge 6 novembre 2021, n. 152.Riepiloghiamo le regole della misura agevolativa.

Allegati: -

Novità per l’agricoltura nel Disegno di Legge per la Riforma Fiscale

Nel Disegno di Legge Delega fiscale approvato, il 12 luglio 2023 dalla Camera, e poi in Senato in data 2 agosto con modificazioni, all'art. 5 ci sono importanti novita’ per il settore agricolo.

Viene in particolare previsto.

Per i redditi agrari previsione di nuovi classi di coltura

Viene prevista l'introduzione, per le attività agricole di coltivazione di cui all’articolo 2135, primo comma C.C., di nuove classi e qualità di coltura al fine di tenere conto dei più evoluti sistemi di coltivazione, riordinando il relativo regime di imposizione su base catastale e individuando il limite oltre il quale l’attività eccedente è considerata produttiva di reddito d’impresa.

Assimilazione ai redditi agrari dei redditi che combattono il cambiamento climatico

Prevista l'estensione del regime dei redditi agrari, entro limiti determinati, anche alle ipotesi di redditi relativi ai beni, anche immateriali, che concorrono a combattere il cambiamento climatico derivanti dalle attività di coltivazione e allevamento, con la previsione di un eventuale assoggettamento a imposizione semplificata.

Aggiornamento colture effettive entro dicembre con procedimenti digitali

Prevista l’introduzione di procedimenti, anche digitali, che consentano, senza oneri aggiuntivi per i possessori e i conduttori dei terreni agricoli, di aggiornare, entro il 31 dicembre di ogni anno, le qualità e le classi di coltura indicate nel catasto con quelle effettivamente praticate.

Regime fiscale semplificato per i pensionati che svolgono attività agricole

Revisione, a fini di semplificazione, del regime fiscale dei terreni agricoli su cui i titolari di redditi di pensione e i soggetti con reddito complessivo di modesto ammontare svolgono attività agricole.

-

Split payment: ufficiale la proroga al 2026

Viene pubblicata sulla Gazzetta Ufficiale dell’Unione europea L 188 del 27 luglio, la decisione del Consiglio dell’Ue n. 1552 del 25 luglio 2023 che autorizza l’Italia a continuare a prevedere il meccanismo dello split payment fino al 30 giugno 2026.

Viene precisato che per dare continuità giuridica della misura la decisione, essendo scaduto il termine precedente il 30 giugno, si applica con effetto dal 1° luglio 2023.

In base a quanto approvvato l’Italia dovrà trasmettere alla Commissione europea, entro il 30 settembre 2024, una relazione sulla situazione generale dei rimborsi IVA ai soggetti passivi interessati dalle misure previste dagli artt. 1 e 2 della decisione Ue n. 784/2017 e, in particolare, sulla durata media della procedura di rimborso nonché sull’efficacia di tali misure e di ogni altra misura attuata per ridurre l’evasione fiscale nei settori interessati.

Inoltre si specifica che l’ambito soggettivo e oggettivo di applicazione dell’autorizzazione rimane invariato in una prima fase.

La scissione dei pagamenti continua a riguardare le cessioni di beni e le prestazioni di servizi effettuate nei confronti dei soggetti previsti per le quali i cessionari o committenti non sono debitori d’imposta ai sensi delle disposizioni in materia di IVA.

A decorrere dal 1° luglio 2025, però, saranno escluse le società quotate nell’indice FTSE MIB della Borsa Italiana identificate ai fini IVA (art. 17-ter comma 1-bis lett. d) del DPR 633/72) rispondendo cosi all’impegno assunto dall’Italia di eliminare gradualmente la misura in esame.

Ricordiamo che nella decisione si leggeva: "L'Italia si è ripetutamente impegnata a non chiedere il rinnovo della misura speciale che consente l'applicazione del meccanismo del pagamento frazionato una volta attuato pienamente il pacchetto di misure che intendeva applicare. L'Italia ritiene tuttavia che la misura speciale, considerata la sua efficacia e le sinergie con altre misure applicate, in particolare l'obbligo della fatturazione elettronica, debba essere prorogata per evitare una regressione negli sforzi compiuti dal paese al fine di ridurre il divario dell'IVA. Tuttavia, per onorare l'impegno di eliminare gradualmente la misura speciale, l'Italia ha modificato la propria richiesta di escludere dall'ambito di applicazione della suddetta misura, a decorrere dal 1° luglio 2025, le cessioni di beni e le prestazioni di servizi effettuate a favore delle società quotate in borsa incluse nell'indice "Financial Times Stock Exchange Milano Indice di Borsa" ("FTSE MIB")".

Split payment: che cos'è

Ricordiamo che il meccanismo dello split payment, già autorizzato con decisione di esecuzione 2017/784 del Consiglio Ue e successivamente modificata con decisione di esecuzione 2020/1105 del Consiglio Ue, si applica:

- alle operazioni effettuate nei confronti delle pubbliche amministrazioni,

- nonché degli enti pubblici economici e delle fondazioni, delle società controllate o partecipate da pubbliche amministrazioni,

- o da enti e fondazioni e nei confronti di società quotate inserite nell'indice FTSE MIB della Borsa italiana.

Esso prevede che le cessioni di beni e le prestazioni di servizi effettuate nei confronti di pubbliche amministrazioni (PA), delle società controllate da pubbliche amministrazioni centrali e locali (ai sensi dell’articolo 2359 del codice civile) e delle società quotate in borsa incluse nell’indice FTSE MIB sono soggette ad un particolare regime IVA che si attuate nel modo seguente:

- chi emette la fattura (fornitore/prestatore della PA) espone (e non addebita) l’imposta, riportando la dicitura “scissione dei pagamenti”,

- chi riceve la fattura (cessionario/committente) effettua il versamento dell’IVA in apposito conto dell’Amministrazione fiscale.

Con l’autorizzazione n 342/2023 lo split payment continuerà pertanto ad applicarsi senza soluzione di continuità e, almeno nella prima fase, nei confronti dei medesimi soggetti oggi interessati dalla misura. Ricordiamo che con un avviso del 9 maggio, il MEF informava della immenente proroga.

Split payment: proroga al 30 giugno 2026

Facciamo un riepilogo delle proroghe.

Il 27 marzo 2020 l'Italia ha richiesto alla Commissione UE di prorogare l'ambito di applicazione dell'autorizzazione in argomento, con le stesse condizioni previste dalla citata decisione di esecuzione (UE) 2017/784 del Consiglio; in altri termini, si richiedeva una nuova deroga agli articoli 206 e 226 della direttiva IVA, mantenendo in vigore la scissione dei pagamenti.

In conformità all'articolo 395, paragrafo 2, della direttiva IVA la Commissione UE:

- in data 5 maggio 2020, ha informato gli altri Stati membri della richiesta presentata dalla Repubblica italiana ed in seguito,

- con lettera del 6 maggio 2020, ha comunicato alla Repubblica italiana che disponeva di tutte le informazioni necessarie all'esame della richiesta.

Con la proposta di Decisione di esecuzione (UE) COM (2020) 242 final del 22 giugno 2020 il Consiglio UE conferma di voler accettare la richiesta dell’Italia, prorogando l’applicazione dello split payment fino al 30 giugno 2023.

Pubblicata in GU UE del 27 luglio la proroga al 30 giugno 2026.

-

Detrazione IVA casa vacanze: chiarimenti l’aliquota per le cessioni

Con risposta n 392 del 24 luglio le entrate chiariscono la detrazione dell'IVA assolta per l'acquisto di un immobile a destinazione abitativa, adibito a casa–vacanze – Articolo 19 del decreto del Presidente della Repubblica 26 ottobre 1972, n. 63.

L'istante è una società con attività immobiliare, che ha acquistato un immobile a destinazione abitativa utilizzato come casa–vacanze, e chiede,inderoga aquantostabilito dall'art 19 bis1 lett i) DPR 633/72 se può essere detratta l'IVA assolta in sede di acquisto dell'immobile qualificato come ''abitativo'' (categoria catastale A/7) e destinato allo svolgimento di attività commerciale, ovvero di locazione turistica.

Le entrate ricordano che per l'articolo 19, commi 1 e 2, del Decreto IVA:

- «(…), è detraibile dall'ammontare dell'imposta relativa alle operazioni effettuate, quello dell'imposta assolta o dovuta dal soggetto passivo o a lui addebitata a titolo di rivalsa in relazione ai beni ed ai servizi importati o acquistati nell'esercizio dell'impresa, arte o professione (…)»;

- «Non è detraibile l'imposta relativa all'acquisto o all'importazione di beni e servizi afferenti operazioni esenti o comunque non soggette all'imposta, salvo il disposto dell'articolo 19bis2. (…) ».

In deroga alle disposizioni di cui al citato articolo 19, il successivo articolo 19 bis1 contempla delle ipotesi di esclusione o limitazione della detrazione per taluni beni e servizi.

In particolare, per quanto qui di interesse, per il comma 1, lettera i), del richiamato articolo 19bis1 «non è ammessa in detrazione l'imposta relativa all'acquisto di fabbricati, o di porzioni di fabbricato, a destinazione abitativa, né quella relativa alla locazione o alla manutenzione,recupero o gestione deglistessi, salvo che per le imprese che hanno per oggetto esclusivo o principale dell'attività esercitata la costruzione dei predetti fabbricati o delle predette porzioni. La disposizione non si applica per i soggetti che esercitano attività che danno luogo ad operazioni esenti di cui al numero 8) dell'articolo 10 che comportano la riduzione della percentuale di detrazione a norma dell'articolo 19, comma 5, e dell'articolo 19bis».

La ratio di questa indetraibilità oggettiva va ravvisata, spiega l'agenzia, in linea generale, nell'esigenza di evitare indebite detrazioni di imposta nei casi in cui l'acquisto abbia ad oggetto beni (i.e. fabbricati abitativi), nonché servizi relativi a detti beni, suscettibili di essere utilizzati promiscuamente, sia nell'attività d'impresa sia per finalità estranee a essa.

In merito alla distinzione tra immobili a destinazione abitativa e immobili strumentali, diversi documenti di prassi chiariscono che è dirimente la classificazione catastale degli stessi, a prescindere dal loro effettivo utilizzo

Rientrano, pertanto, nella categoria degli immobili ''abitativi'' tutte le unità immobiliari catastalmente classificate o classificabili nelle categorie da A/1 ad A/11, escluse quelle classificate o classificabili in A/10.

La risoluzione n. 18/E del 22 febbraio 2012 (citata dall'Istante) chiarisce altresì che quando ''gli immobili abitativi, (n.d.r.sono) utilizzati dal soggetto passivo nell'ambito di un'attività di tipo ricettivo (gestione di case vacanze, affitta camere, etc.) che comporti l'effettuazione di prestazioni di servizi imponibili ad IVA, debbano essere trattati, a prescindere dalla classificazione catastale, alla stregua dei fabbricati strumentali per natura. Ne consegue che le spese di acquisto e manutenzione relative aisuddetti immobili non risentono dell'indetraibilità di cui all'articolo 19bis1, comma 1, lettera i), del D.P.R. 26 ottobre 1972, n. 633.''

L'agenzai prosegue affermando che in senso conforme vi è anche un consolidato orientamento della Corte di Cassazione, secondo cui la detrazione IVA ''…postula una necessaria correlazione fra i beni e iservizi acquistati e l'attività esercitata, nel senso che essi devono inerire all'impresa, anche se si tratti di beni non strumentali in senso proprio, purché risultino in concreto destinati alla finalità della produzione o dello scambio nell'ambito dell'attività dell'impresa stessa, con la precisazione che ''il nesso oggettivo che deve sussistere tra acquisto e impiego di beni e servizi… non è quello di diretta e meccanica utilizzazione, ma… si riassume in una necessaria relazione di inerenza tra la singola operazione di acquisto e l'esercizio dell'attività economica del soggetto passivo IVA'' (Cass. n. 5987 del 1992, n. 9452 del 1997, n. 6785 del 2009, n. 3458 del 2014).

Quindi, partendo dal presupposto che la valutazione della strumentalità di un acquisto rispetto all'attività imprenditoriale va effettuata in concreto, tenuto conto dell'effettiva natura del bene in correlazione agli scopi dell'impresa, non già in termini puramente astratti (Cass. n. 16730 del 2007, n. 12036 del 2008), è stata riconosciuta la detraibilità dell'Iva sulle fatture dei lavori di ristrutturazione di una porzione di immobile avente addirittura destinazione catastale abitativa (cat. A/2), ma in concreto utilizzato per lo svolgimento dell'attività ''affittacamere e case per vacanze'', e da qualificarsi perciò come bene strumentale, anche in forza del rilascio di apposita licenza da parte del Comune competente; così escludendosi che il diritto alla detrazione dell'Iva possa essere negato in forza della astratta classificazione catastale dell'immobile, dandosi invece prevalenza alla sua concreta destinazione (Cass. n. 8628 del 2015)'' (così Cass. Ordinanza 12 giugno 2020, n. 11333, vedi anche sentenza 9 marzo 2016, n. 4606).

Nel caso di specie, la Società afferma di voler continuare l'attività ricettizia, intrapresa da DELTA Srl, affidandone la gestione a quest'ultima, che si troverà di fatto a operare in veste di outsourcer.

Dai documenti esibiti in bozza sembra altresì che Immobiliare DELTA Srl agirà sulla base di un mandato con rappresentanza, conferito dall'Istante, in forza del quale gli atti giuridici posti in essere dal mandatario producono i loro effetti direttamente in capo al mandante.

Ne consegue che, se la prospettata attività turistico-ricettiva è continuata dalla Società anche se per il tramite di un outsourcer nel rispetto della normativa di settore:

- le relative prestazioni sono assoggettate a IVA nella misura stabilita dal n. 120) della Tabella A, Parte III, allegata al Decreto IVA, ossia 10 per cento (cfr.sul punto anche risposta n. 84 del 2020);

- ''In conseguenza dell'imponibilità delle prestazioni di alloggio in esame, in coerenza con i principi generali dell'IVA, l'imposta sull'acquisto di beni o servizi afferenti dette tipologie di prestazioni risulta detraibile benché relativa ad unità che sotto l'aspetto catastale si presentano come abitative'' (cfr. risoluzione n. 18/E del 2012).