-

Autoimprenditorialità agricoltura: le regole per gli aiuti 2024

Pubblicato in GU n 86 del 12 aprile il DM 23 febbraio con Misure in favore dell'autoimprenditorialità giovanile e femminile in agricoltura. Si tratta in particolare dlle misure previste dal decreto legislativo 21 aprile 2000, n. 185, recante «Incentivi all'autoimprenditorialità e all'autoimpiego, in attuazione dell'art. 45, comma 1, della legge 17 maggio 1999, n. 144 con soggetto gestore della misura ISMEA che gestirà l'istruttoria delle domande.

Autoimprenditorialità in agricoltura: i beneficiari degli aiuti 2024

Con il decreto si individuano i beneficiari delle agevolazioni previste dall'art. 10, comma 1, del decreto legislativo n 185/2000 e in praticolare, gli aiuti si applicano:

- a) alle microimprese e piccole e medie imprese come definite nell'allegato I del regolamento UE n 2472/2022, in qualsiasi forma costituite, che subentrino nella conduzione di un'intera azienda agricola, esercitante esclusivamente l'attivita' agricola ai sensi dell'art. 2135 del codice civile da almeno due anni alla data di presentazione della domanda di agevolazione e che presentino progetti per lo sviluppo o il consolidamento dell'azienda oggetto del subentro, attraverso iniziative nei settori della produzione e della trasformazione e commercializzazione di prodotti agricoli. Le imprese devono essere in possesso dei seguenti requisiti:

- i. essere costituite da non piu' di sei mesi dalla data di presentazione della domanda di ammissione alle agevolazioni;

- ii. esercitare esclusivamente l'attivita' agricola ai sensi dell'art. 2135 del codice civile;

- iii. essere amministrate e condotte da un giovane di eta' compresa tra i 18 ed i 41 anni non compiuti alla data di presentazione della domanda o da una donna, in possesso della qualifica di imprenditore agricolo professionale o di coltivatore diretto come risultante dall'iscrizione nella gestione previdenziale agricola alla data di delibera di ammissione alle agevolazioni, ovvero, nel caso di societa', essere composte, per oltre la meta' delle quote di partecipazione, ed amministrate, da giovani imprenditori agricoli di eta' compresa tra i 18 e i 41 anni non compiuti alla data di presentazione della domanda o da donne, in possesso della qualifica di imprenditore agricolo professionale o di coltivatore diretto come risultante dall'iscrizione nella gestione previdenziale agricola alla data di delibera di ammissione alle agevolazioni;

- iv. essere gia' subentrate, anche a titolo successorio, da non piu' di sei mesi alla data di presentazione della domanda, nella conduzione dell'intera azienda agricola, ovvero subentrare entro tre mesi dalla data della delibera di ammissione alle agevolazioni mediante un atto di cessione d'azienda;

v. avere sede operativa nel territorio nazionale;

- b) alle micro-imprese e piccole e medie imprese, come definite nell'allegato I del regolamento, che presentino progetti per lo sviluppo o il consolidamento di iniziative nei settori della produzione e della trasformazione e commercializzazione di prodotti agricoli, attive da almeno due anni alla data di presentazione della domanda di agevolazione. Tali imprese devono essere in possesso dei requisiti di cui al comma 1, lettera a), punti ii, iii e v del presente articolo da almeno due anni.

Autoimprenditorialità in agricoltura: le regole per gli aiuti 2024

Il decreto specifica che per la realizzazione dei progetti:

- sono concessi mutui agevolati, a un tasso pari a zero, della durata massima di dieci anni comprensiva del periodo di preammortamento e di importo non superiore al sessanta per cento della spesa ammissibile,

- nonche' un contributo a fondo perduto fino al trentacinque percento della spesa ammissibile.

Per le iniziative nel settore della produzione agricola il mutuo agevolato ha una durata, comprensiva del periodo di preammortamento, non superiore a quindici anni.

I progetti finanziabili non possono prevedere investimenti superiori a 1.500.000 euro, I.V.A. esclusa e devono perseguire almeno uno dei seguenti obiettivi:- a) miglioramento del rendimento e della sostenibilita' globale dell'azienda agricola, in particolare mediante una riduzione dei costi di produzione o il miglioramento e la riconversione della produzione;

- b) miglioramento dell'ambiente naturale, delle condizioni di igiene o del benessere degli animali, purche' non si tratti di investimento realizzato per conformarsi alle norme dell'Unione europea;

- c) realizzazione e miglioramento delle infrastrutture connesse allo sviluppo, all'adeguamento ed alla modernizzazione dell'agricoltura, compresi l'accesso ai terreni agricoli, la ricomposizione e il riassetto fondiari, l'efficienza energetica, l'approvvigionamento di energia sostenibile e il risparmio energetico e idrico;

- d) contributo alla mitigazione e all'adattamento ai cambiamenti climatici, anche attraverso la riduzione delle emissioni di gas a effetto serra e il miglioramento del sequestro del carbonio, nonche' promozione dell'energia sostenibile e dell'efficienza energetica;

- e) contributo alla bioeconomia circolare sostenibile e promozione dello sviluppo sostenibile e di un'efficiente gestione delle risorse naturali come l'acqua, il suolo e l'aria, anche attraverso la riduzione della dipendenza chimica;

- f) contributo ad arrestare e invertire la perdita di biodiversita', migliorare i servizi ecosistemici e preservare gli habitat e i paesaggi.

I progetti non possono essere avviati prima della data di presentazione della domanda per la concessione delle agevolazioni.

Autoimprenditorialità in agricoltura: spese ammissibili 2024

Per la realizzazione del progetto sono ammissibili alle agevolazioni le seguenti spese:

- a) studio di fattibilita', comprensivo dell'analisi di mercato;

- b) opere agronomiche e di miglioramento fondiario;

- c) opere edilizie per la costruzione ed il miglioramento di beni immobili;

- d) oneri per il rilascio della concessione edilizia;

- e) acquisto di macchinari ed attrezzature nuovi di fabbrica compresi impianti ed allacciamenti;

- f) servizi di progettazione quali onorari di architetti, ingegneri e consulenti connessi alle spese di cui alle lettere b e c;

- g) beni pluriennali come costi di acquisto e di sviluppo o diritti d'uso di programmi informatici, cloud e soluzioni simili e acquisizione di brevetti, licenze, diritti d'autore e marchi commerciali, acquisto di piante pluriennali;

- h) per il settore della produzione agricola primaria, sono inoltre ammissibili:

- i. i costi per investimenti non produttivi connessi agli obiettivi specifici di carattere ambientale e climatico di cui all'art. 3, comma 2, lettere d), e) e f), del presente decreto;

- ii. i costi per investimenti in materia di irrigazione, a condizione che siano rispettate le condizioni di cui all'art. 14, paragrafo 6, lettera f) del regolamento e che, nel bacino idrografico in cui vengono realizzati gli investimenti, sia assicurato un contributo destinato al recupero dei costi dei servizi idrici da parte del settore agricolo, cosi' come previsto dall'art. 9, paragrafo 1, secondo comma, primo trattino, della direttiva 2000/60/CE, tenendo conto delle conseguenze sociali, ambientali, economiche del recupero e delle condizioni geografiche e climatiche della regione o delle regioni interessate;

- iii. i costi per investimenti legati alla produzione, a livello dell'azienda agricola, di energia da fonti rinnovabili, a condizione che gli impianti di produzione mirano solo a soddisfare il fabbisogno energetico del beneficiario e la loro capacita' produttiva non supera il consumo medio annuo combinato di energia termica ed elettrica dell'azienda agricola, compreso quello familiare. La vendita di energia elettrica alla rete e' consentita purche' sia rispettato il limite di autoconsumo medio annuale. Gli investimenti in infrastrutture per la produzione di energie rinnovabili che consumano o producono energia devono rispettare le norme minime per l'efficienza energetica, ove tali norme esistano a livello nazionale.

I costi relativi allo studio di fattibilita' di cui alla lettera a) del precedente comma 1 sono ammissibili nella misura del due per cento del valore complessivo dell'investimento da realizzare; inoltre, la somma dei costi relativi allo studio di fattibilita' e degli altri costi generali di cui alla lettera f) del precedente comma 1, e' ammissibile complessivamente entro il limite del dodici per cento dell'investimento da realizzare.

I costi relativi alle spese di cui alle lettere b), c) e d) del precedente comma 1 sono ammissibili nella misura del cinquanta percento del valore complessivo dell'investimento da realizzare.

I costi relativi a opere agronomiche e di miglioramento fondiario sono ammissibili per i soli progetti nel settore della produzione agricola primaria.

Per i costi di investimento relativi al settore della produzione agricola primaria, della trasformazione e della commercializzazione dei prodotti agricoli, l'acquisto di terreni e' ammissibile solo in misura non superiore al dieci per cento dei costi ammissibili totali dell'intervento da realizzare.

La potenzialita' dei nuovi impianti di trasformazione non deve essere superiore al cento per cento della capacita' produttiva, stimata a regime, dell'azienda agricola oggetto dell'intervento.

Non sono ammissibili i costi sostenuti per la costruzione o la ristrutturazione di fabbricati rurali non strettamente connessi con l'attivita' prevista dal progetto.

Per i costi di investimento relativi al settore della produzione agricola primaria, non possono essere concessi aiuti per:- a) acquisto di diritti all'aiuto;

- b) acquisto e impianto di piante annuali;

- c) lavori di drenaggio;

- d) acquisto di animali.

Gli investimenti per la produzione primaria e per la trasformazione e commercializzazione dei prodotti di cui all'allegato I del trattato, che richiedono una valutazione d'impatto ambientale, ai sensi della direttiva 2011/92/UE del Parlamento europeo e del Consiglio del 13 dicembre 2011, sono ammissibili solo se il progetto di investimento sia stato oggetto di tale valutazione ed abbia ricevuto l'autorizzazione prima della data di concessione degli aiuti.

Non saranno concessi aiuti per investimenti realizzati per conformarsi alle norme dell'Unione europea. I beni di investimento agevolabili devono essere nuovi di fabbrica. Non sono inoltre considerati costi ammissibili:

- a. il capitale circolante;

- b. il cablaggio per reti di dati al di fuori della proprieta' privata;

- c. i costi di sostituzione di beni preesistenti, i lavori in economia, e le spese per l'I.V.A.

Non sono ammessi investimenti per impianti legati alla produzione di biocarburanti e investimenti in impianti la cui finalita' principale e' la produzione di elettricita' a partire dalla biomassa nonche' in impianti per la produzione di bioenergia.

Autoimprenditorialità in agricoltura: le domande 2024

Il decreto prevede che le domande di ammissione alle agevolazioni devono indicare il nome e le dimensioni dell'impresa, specificando il requisito soggettivo di cui all'art. 2, comma 1, lettera a), punto 3 del presente decreto, la descrizione e l'ubicazione del progetto, l'elenco delle spese ammissibili e l'importo del finanziamento necessario per la realizzazione del progetto e devono essere presentate a ISMEA secondo le modalita' indicate nelle istruzioni applicative di cui al successivo art. 14.

Allegati:

Sulla base delle informazioni contenute nella domanda, ISMEA accerta la sussistenza dei requisiti oggettivi e soggettivi previsti dal presente decreto, nonche' la sostenibilita' finanziaria ed economica dell'iniziativa.

Ai fini dell'accertamento del possesso dei requisiti, ISMEA puo' utilizzare informazioni aggiuntive acquisite presso le Camere di commercio, le pubbliche amministrazioni, gli ordini professionali e altri soggetti incaricati della tenuta di registri od elenchi.

Il procedimento istruttorio deve essere concluso entro il termine di sei mesi dalla data di ricevimento della domanda ovvero dalla data di ricezione della documentazione integrativa richiesta. - a) alle microimprese e piccole e medie imprese come definite nell'allegato I del regolamento UE n 2472/2022, in qualsiasi forma costituite, che subentrino nella conduzione di un'intera azienda agricola, esercitante esclusivamente l'attivita' agricola ai sensi dell'art. 2135 del codice civile da almeno due anni alla data di presentazione della domanda di agevolazione e che presentino progetti per lo sviluppo o il consolidamento dell'azienda oggetto del subentro, attraverso iniziative nei settori della produzione e della trasformazione e commercializzazione di prodotti agricoli. Le imprese devono essere in possesso dei seguenti requisiti:

-

Tax credit per ridurre la plastica: domande 2024

Con DM del 4.03.2024 il MASE, ministero dell'ambiente, definisce, ai sensi dell'art. 4, comma 7, del decreto legislativo 8 novembre 2021, n. 196, i criteri e le modalità di applicazione e di fruizione di un contributo riconosciuto alle imprese al fine di promuovere l'acquisto e l'utilizzo di materiali e prodotti alternativi a quelli in plastica monouso, assegnando criteri di priorità ai prodotti destinati a entrare in contatto con alimenti.

Il contributo è riconosciuto, sotto forma di credito d'imposta, alle imprese che acquistano e utilizzano prodotti della tipologia di quelli elencati nell'allegato, parte A e parte B, del decreto legislativo 8 novembre 2021, n. 196, che sono riutilizzabili o realizzati in materiale biodegradabile e/o compostabile, certificato secondo la normativa UNI EN 13432:2002.Contributo imprese 2024 riduzione plastica: i beneficiari

Possono presentare domanda di concessione del contributo, le imprese di cui all'art. 2, comma 2, che alla data di presentazione della domanda, siano in possesso dei seguenti requisiti:

- a) risultino attive, regolarmente costituite e iscritte al registro delle imprese;

- b) risultino iscritte all'assicurazione generale obbligatoria o alle forme esclusive e sostitutive della medesima oppure alla gestione separata di cui all'art. 2, comma 26, della legge 8 agosto 1995, n. 335;

- c) non siano destinatarie di sanzioni interdittive ai sensi dell'art. 9, comma 2, del decreto legislativo 8 giugno 2001, n. 231 e successive modificazioni e integrazioni, o si trovino in altre condizioni previste dalla legge come causa di incapacita' a beneficiare di agevolazioni finanziarie pubbliche o comunque a cio' ostative;

- d) non sussistano nei loro confronti le cause di divieto, decadenza o sospensione di cui all'art. 67 del decreto legislativo 6 settembre 2011, n. 159;

- e) non si trovino in stato di liquidazione ne' siano soggette a procedure concorsuali con finalita' liquidatoria.

Contributo imprese 2024 riduzione plastica: spese ammissibili

Sono ammissibili al contributo le spese effettivamente sostenute nel corso delle annualita' 2022, 2023 e 2024, e comunque dopo la data di entrata in vigore del decreto legislativo 8 novembre 2021, n. 196, in relazione all'acquisto di prodotti della tipologia di quelli elencati nell'allegato, parte A e parte B, del predetto decreto, che sono riutilizzabili o realizzati in materiale biodegradabile e/o compostabile, certificato secondo la normativa UNI EN 13432:2002.

In via prioritaria, sono ammesse al beneficio le spese di cui al comma 1, sostenute per l'acquisto dei prodotti destinati a entrare in contatto con alimenti.In via subordinata, possono essere ammesse al beneficio le spese relative all'acquisto dei prodotti di cui ai punti 1) e 6) dell'allegato, parte B, del decreto legislativo 3 novembre 2021, n. 196, nell'ipotesi di risorse residuali ancora disponibili dopo il soddisfacimento della copertura delle spese riferibili al primo periodo.

L'effettivita' del sostenimento delle spese oggetto di contributo deve risultare da un'apposita attestazione resa, ai sensi del decreto del Presidente della Repubblica 28 dicembre 2000, n. 445, dal presidente del collegio sindacale ovvero da un revisore legale iscritto nel registro dei revisori legali, o da un professionista iscritto nell'albo dei dottori commercialisti e degli esperti contabili, o nell'albo dei periti commerciali o in quello dei consulenti del lavoro, ovvero dal responsabile del centro di assistenza fiscale. A tal fine, con la gia' menzionata attestazione, e' certificato:- a) l'elenco delle spese ammissibili al contributo, suddivise in relazione al criterio di priorita' di cui al comma 2, nonche' il periodo d'imposta cui sono riferite. Le spese si considerano effettivamente sostenute in base a quanto previsto dalle disposizioni di cui all'art. 109, commi 1 e 2, lettera a), del TUIR;

- b) l'effettivo utilizzo dei prodotti acquistati;

- c) l'integrale pagamento delle fatture di acquisto cui si riferiscono le spese di cui alla lettera a), che deve essere effettuato attraverso il conto corrente intestato all'impresa richiedente e con modalita' che consentano la piena tracciabilita' dei pagamenti e l'immediata riconducibilita' degli stessi alle relative fatture;

- d) che l'impresa richiedente non ha ottenuto, a fronte delle medesime spese, oggetto della richiesta di contributo, altri benefici previsti da normativa europea, nazionale e regionale.

Contributo imprese 2024 riduzione plastica: requisiti

Per accedere al contributo, i soggetti in possesso dei requisiti previsti, per il tramite del legale rappresentante, presentano un'apposita istanza attraverso la procedura informatica resa accessibile dal sito istituzionale del Ministero (www.mase.gov.it).

Sulla sezione news del suddetto sito sono indicati i termini e le modalita' di presentazione della domanda di contributo, nonche' la documentazione utile allo svolgimento dell'attivita' istruttoria propedeutica alla concessione.

Allegati:

Nell'istanza, i soggetti beneficiari dichiarano il possesso dei requisiti previsti dal presente decreto, ivi inclusi quelli di carattere tecnico, compreso l'ammontare complessivo delle spese sostenute e del contributo richiesto per ogni annualita', allegando l'attestazione di cui all'art. 4. Al solo fine di consentire lo svolgimento dei controlli previsti dall'art. 11, i soggetti beneficiari allegano all'istanza la documentazione giustificativa delle spese e del relativo pagamento, nonche' la certificazione che i prodotti acquistati sono riutilizzabili o realizzati in materiale biodegradabile e/o compostabile, certificato secondo la normativa UNI EN 13432:2002.

Nella sezione del sito istituzionale del Ministero, alla pagina dedicata all'agevolazione, è inserita l'informativa sulla privacy ai fini del trattamento dei dati di cui al regolamento (UE) 2016/679. -

Dichiarazioni fiscali 2024: l’Agenzia pubblica il nuovo calendario

La Circolare n 8/2024 del giorno 11 aprile contiene chiarimenti sulle novità introdotte dalla Riforma Fiscale avviatasi lo scorso anno e ancora in atto.

In particolare, sul tema dei dichiarativi con il Dlgs Semplificazioni adempimenti tributari pubblicato in GU n 9/2024 di prima applicazione della riforma fiscale (DL n 111/2023) si prevede, tra le altre novità, l'anticipazione dal 30 novembre al 30 settembre dell'invio della dichiarazione dei redditi.

La Delega Fiscale con l'art 16 ha stabilito criteri per riformare gli adempimenti tributari e razionalizzare gli obblighi dichiarativi, riducendo gli adempimenti e rendendo più sostenibile il compito dei contribuenti.

A tal fine in tema di dichiarazioni fiscali, l’art. 11 del Decreto legislativo modificando l’art 2 del DPR 322/98, interviene sui termini di presentazione, vediamo il nuovo calendario pubblicato nella Circolare n 8.

Dichiarazioni fiscali 2024: le novità della Riforma Fiscale

La Circolare n 8 contiene un riepilogo delle principali scadenze dei dichiarativi 2024.

Viene ricordato che l’articolo 11 del decreto Adempimenti interviene sui termini ordinari di presentazione delle dichiarazioni in materia di:

- imposte sui redditi,

- imposta regionale sulle attività produttive (IRAP),

- nonché della dichiarazione dei sostituti d’imposta.

Sui medesimi termini è intervenuto successivamente l’articolo 38 del decreto legislativo 12 febbraio 2024, n. 13, che ha ulteriormente modificato i termini di presentazione delle dichiarazioni relative ai periodi d’imposta in corso al 31 dicembre 2023 e al 31 dicembre 2024.

In particolare, le novità ridefiniscono alcuni di tali termini, con la finalità di anticipare:

- il controllo sulle dichiarazioni presentate e, conseguentemente, l’erogazione di eventuali rimborsi richiesti nel modello dichiarativo;

- i tempi per la messa a disposizione delle dichiarazioni “precompilate”;

- la pubblicazione dei programmi informatici di ausilio alla compilazione e alla trasmissione dei dati rilevanti ai fini dell’applicazione degli indici sintetici di affidabilità fiscale.

In forza del combinato disposto delle norme citate, mutano, infatti, i termini di presentazione delle dichiarazioni relativi ai periodi d’imposta in corso al 31 dicembre 2023, da presentare nel 2024, e successivi.

Considerato che le nuove scadenze entrano in vigore, per la generalità dei contribuenti, dal 2 maggio 2024, il legislatore, con il comma 2 dell’articolo 11 del decreto Adempimenti, ha stabilito che i soggetti con periodo d’imposta non coincidente con l’anno solare, per i quali il termine di presentazione della dichiarazione relativa al periodo d’imposta precedente a quello in corso al 31 dicembre 2023 scade successivamente alla data del 2 maggio 2024, trasmettono la medesima entro i termini di presentazione previgenti.

Si precisa, a tal fine, che, per data che «scade successivamente alla data del 2 maggio 2024», si intende quella di presentazione della dichiarazione in base alle disposizioni previgenti alle novelle in commento.

A titolo esemplificativo, la circolare indica che, una società di capitali, con periodo d’imposta 1° luglio 2022 – 30 giugno 2023, è tenuta a presentare la relativa dichiarazione in materia di imposte sui redditi e IRAP entro il 31 maggio 2024, in quanto ultimo giorno dell’undicesimo mese successivo a quello di chiusura del periodo d’imposta.

Dichiarazioni fiscali: l'Agenzia pubblica il nuovo calendario

Come stabilito dal comma 1 dell’articolo 38 del d.lgs. n. 13 del 2024, per il solo periodo d’imposta in corso al 31 dicembre 2023, i termini di presentazione delle dichiarazioni dei redditi (modello “REDDITI”) e IRAP sono, invece, posticipati rispetto ai termini disciplinati “a regime” dal decreto Adempimenti:

- al 15 ottobre 2024, per la trasmissione telematica da parte delle persone fisiche, delle società o associazioni di cui all’articolo 5 del TUIR e dei soggetti passivi IRES con periodo d’imposta coincidente con l’anno solare;

- al quindicesimo giorno del decimo mese successivo a quello di chiusura del periodo d’imposta, per la trasmissione telematica da parte dei soggetti passivi IRES con periodo d’imposta non coincidente con l’anno solare.

Esclusivamente per il periodo d’imposta in corso al 31 dicembre 2024, i termini di presentazione delle dichiarazioni dei redditi e IRAP sono fissati, dal comma 273 dell’articolo 38 del d.lgs. n. 13 del 2024:

- tra il 15 aprile e il 30 giugno 2025, per le persone fisiche che presentano la dichiarazione tramite un ufficio di Poste italiane S.p.a. (lettera a);

- tra il 15 aprile e il 30 settembre 2025, per la trasmissione telematica da parte delle persone fisiche, delle società o associazioni di cui all’articolo 5 del TUIR e dei soggetti passivi IRES con periodo d’imposta coincidente con l’anno solare (lettera a);

- entro l’ultimo giorno del nono mese successivo a quello di chiusura del periodo d’imposta, per i soggetti passivi IRES con periodo d’imposta non coincidente con l’anno solare (lettera b).

A decorrere dal periodo d’imposta in corso al 31 dicembre 2025, i termini iniziali e di scadenza di presentazione delle dichiarazioni sono disciplinati “a regime” secondo quanto previsto dal decreto Adempimenti.

In particolare, per effetto di quanto disposto all’articolo 11, comma 3, lettera a), i termini di presentazione delle dichiarazioni in materia di imposte sui redditi e IRAP, richiamati all’articolo 2, commi 1 e 2, del DPR n. 322 del 1998, vengono così ridefiniti:

- tra il 1° aprile e il 30 giugno dell’anno successivo a quello di chiusura del periodo d’imposta, per le persone fisiche che presentano la dichiarazione tramite un ufficio di Poste italiane S.p.a.;

- tra il 1° aprile e il 30 settembre dell’anno successivo a quello di chiusura del periodo d’imposta, per la trasmissione telematica da parte delle persone fisiche, delle società o associazioni di cui all’articolo 5 del TUIR e dei soggetti passivi IRES con periodo d’imposta coincidente con l’anno solare;

- entro l’ultimo giorno del nono mese successivo a quello di chiusura del periodo d’imposta, per i soggetti passivi IRES con periodo d’imposta non coincidente con l’anno solare. Per effetto del combinato disposto di cui all’articolo 38, comma 2, lettera c), del d.lgs. n. 13 del 202476 e all’articolo 11, comma 3, lettera b), del decreto Adempimenti, i periodi di presentazione, in via telematica, delle dichiarazioni (modello 770) dei sostituti d’imposta di cui all’articolo 4, comma 178, del DPR n. 322 del 1998 sono così ridefiniti:

- per l’anno d’imposta 2024, dal 15 aprile al 31 ottobre del 2025;

- a decorrere dall’anno d’imposta 2025, dal 1° aprile al 31 ottobre dell’anno successivo a quello di riferimento.

Le anzidette modifiche normative introducono, pertanto, anche per i sostituti d’imposta una decorrenza iniziale del termine di presentazione del modello 770, confermando la data di scadenza al 31 ottobre.

Per maggior chiarezza espositiva si legga la tabella qui evidenziata.

Allegati: -

Concordato preventivo e ISA 2024: come si acquisiscono i dati

Con Provvedimento n 192000 del 12 aprile le Entrate individuano le modalità per l’acquisizione degli ulteriori dati necessari ai fini dell’applicazione degli indici sintetici di affidabilità fiscale per il periodo di imposta 2023 e della elaborazione della proposta di concordato preventivo biennale per i periodi d’imposta 2024 e 2025 e approvazione delle relative specifiche tecniche.

In allegato al provvedimento anche tutti gli allegati.

Concordato preventivo e ISA 2024: acquisizione dati

In particolare, con il Provvedimento n 192000/2024, tra l'altro si dispone che, laddove gli incaricati della trasmissione telematica risultino già delegati all’accesso al cassetto fiscale del contribuente, ai fini dell’acquisizione massiva dei dati, devono inviare, tramite Entratel, all’Agenzia, l’elenco dei “clienti” per i quali richiedono gli stessi dati.

Qualora non vi sia la delega al cassetto fiscale, è necessario seguire un altro procedimento, ossia, i non delegati devono acquisire le deleghe insieme alla copia di un documento di identità valido del delegante, in formato cartaceo o elettronico. In quest’ultimo caso, la delega deve essere sottoscritta nel rispetto delle regole tecniche previste dal codice dell’amministrazione digitale (articolo 71, Dlgs n. 82/2005).

Nel file inviato, oltre al codice fiscale del richiedente, per ciascun delegante occorre:

- il codice fiscale del contribuente,

- il codice fiscale dell’eventuale rappresentante legale/negoziale, ovvero tutore del delegante,

- il numero e data della delega,

- la tipologia e numero del documento di identità del sottoscrittore della delega,

- gli elementi di riscontro contenuti nella dichiarazione Iva 2023 – anno d’imposta 2022 o, in assenza, nel modello dei dati rilevanti ai fini della applicazione degli indici sintetici di affidabilità fiscale 2023 – periodo d’imposta 2022, presentata da ciascun soggetto delegante.

Con il provvedimento in oggetto sono individuate anche le specifiche tecniche con cui predisporre i file contenenti l’elenco dei contribuenti per cui gli incaricati della trasmissione telematica richiedono i dati, per ulteriori dettagli delle regole fissate dall'ADE Si rimanda alla consultazione del Provvedimento e degli allegati.

-

Semplificazioni dichiarazioni 2024: l’Agenzia delle Entrate chiarisce

Pubblicata l'11 aprile 2024 la Circolare dell'Agenzia delle Entrate n. 8 in merito alle novità nei modelli dichiarativi introdotti dal cd. Decreto Adempimenti tributari (D. Lgs 1/2024 "Razionalizzazione e semplificazione delle norme in materia di adempimenti tributari"). In una guida di 32 pagine vengono forniti chiarimenti in merito a:

- semplificazioni per le persone fisiche non titolari di partita IVA

- semplificazioni per i titolari di partita IVA

- Semplificazioni per i sostituti d'imposta

- Revisione dei termini di presentazione della dichiarazione.

Dichiarazioni 2024: semplificazioni per le persone fisiche non titolari di partita IVA

Per quanto riguarda le persone fisiche non titolari di partita IVA le principali semplificazioni riguardano:

- una modalità di presentazione semplificata della dichiarazione dei redditi precompilata in favore dei titolari di redditi di lavoro dipendente, incluse le pensioni, e assimilati a quelli di lavoro dipendente che utilizzano il modello di dichiarazione 730. In particolare, l’Agenzia delle Entrate renderà disponibili al contribuente, in modo analitico all'interno di un'apposita sezione, le informazioni in proprio possesso, che possono essere confermate o modificate. Tali informazioni, una volta definite, saranno riportate in via automatica nei campi corrispondenti della dichiarazione dei redditi modello 730, facilitando la compilazione della dichiarazione precompilata.

- l'estensione dell'utilizzo del modello di dichiarazione 730. A partire dalle dichiarazioni presentate nel 2024, sono introdotte novità relativamente all’ambito soggettivo e oggettivo di presentazione del modello di dichiarazione dei redditi semplificato (c.d. “modello 730”). In particolare, la possibilità di presentare la dichiarazione semplificata sarà progressivamente estesa a tutti i contribuenti non titolari di partita Iva. Ad esempio, tale modello potrà essere presentato, a regime, anche da parte dei soggetti, non titolari di partita Iva, che non conseguono redditi di lavoro dipendente o assimilati, ma esclusivamente redditi di capitale. Con futuri provvedimenti del Direttore dell’Agenzia delle Entrate sarà stabilita la graduale inclusione di nuove tipologie reddituali tra quelle dichiarabili mediante il modello 730 semplificato.

- possibilità di riportare nel modello 730 i redditi di capitale di fonte estera soggetti a imposizione sostitutiva.

- possibilità per i soggetti che presentano il modello dichiarativo 730 di poter ora richiedere direttamente all’Agenzia l’eventuale rimborso dell’imposta o effettuare il pagamento dell’importo dovuto, pur in presenza di un sostituto d’imposta tenuto a effettuare il conguaglio

Semplificazioni titolari partita IVA nella dichiarazione dei redditi 2024

Per quanto riguarda i titolari di partita IVA, i chiarimenti offerti dall'Agenzia delle Entrate nel documento di prassi in commento includono:

- modelli dichiarativi Redditi, Iva e Irap più snelli grazie alla progressiva eliminazione delle informazioni non rilevanti ai fini della liquidazione dell’imposta o acquisibili dall’Agenzia delle Entrate dalle banche dati proprie, oppure, nella titolarità di altre amministrazioni. La riduzione delle informazioni interesserà in particolare i crediti d’imposta derivanti da agevolazioni per gli operatori economici. In pratica, è progressivamente eliminato l’obbligo di indicare in dichiarazione i crediti d’imposta per i quali è riconosciuto il solo utilizzo tramite “compensazione orizzontale” finalizzata ad estinguere debiti. Per quelli per cui permane l’obbligo di indicazione nelle dichiarazioni annuali, è stabilito, invece, che il mancato riporto nei modelli dichiarativi delle informazioni ad essi relative non comporta la decadenza dal beneficio, sempre che i crediti d’imposta siano spettanti. Tale previsione non vale per i crediti d’imposta qualificati come aiuti di Stato o aiuti de minimis.

- Estensione anche a lavoratori autonomi e imprenditori, seppur in fase di sperimentazione, della dichiarazione dei redditi precompilata.

Semplificazioni per i sostituti d’imposta

Per quanto riguarda i sostituti d'imposta il documento di prassi fornisce chiarimenti in merito a:

- l'eliminazione della Certificazione Unica relativa ai compensi corrisposti a soggetti che applicano il regime forfetario o il regime fiscale di vantaggio. Resta fermo l’obbligo di invio della CU relativamente ai compensi erogati ai contribuenti forfetari ovvero in regime di vantaggio nel corso dell’anno d’imposta 2023, assolto entro il 18 marzo 2024

- Semplificazione della dichiarazione annuale dei sostituti d'imposta

Revisione dei termini di presentazione della dichiarazione

Revisionati anche i termini ordinari di presentazione delle dichiarazioni

- in materia di imposte sui redditi (modello Redditi) e Irap,

- inclusa la dichiarazione dei sostituti d’imposta (modello 770),

per gli anni 2024 e seguenti, fermi restando i termini relativi alla presentazione del modello 730.

-

Approvato il DEF 2024: il calendario UE

Il Cdm del giorno 9 aprile, tra l'altro, ha approvato il provvedimento noto come DEF Documento di economia e finanza per l'anno 2024. Vediamo i dettagli.

DEF 2024: i dati diffusi dal Governo

Il Consiglio dei ministri, su proposta del Ministro dell’economia e delle finanze Giancarlo Giorgetti, ha approvato il Documento di economia e finanza (DEF) 2024.

Il comunicato del Governo diffuso subito dopo l'approvazione del DEF evidenzia che, in considerazione della necessità di attendere la conclusione dell’iter di approvazione delle nuove regole di programmazione economica dell’Unione Europea, che introducono il Piano fiscale-strutturale di medio termine quale strumento per l’indicazione degli obiettivi di legislatura, il DEF non riporta il profilo programmatico.

Inoltre viene precisato che, la tempistica stabilita nelle norme transitorie prevede che il Piano sia approvato entro il 20 settembre prossimo.

A legislazione vigente, gli andamenti sono sostanzialmente in linea con il profilo programmatico della NADEF 2023.

Il DEF contiene inoltre il valore delle politiche invariate.

Il comunicato stampa riporta anche i seguenti indicatori di finanza pubblica secondo un quadro tendenziale:

- 2024-Pil 1 – Deficit 4,3 – Debito 137,8

- 2025-Pil 1,2 – Deficit 3,7 – Debito 138,9

- 2026-Pil 1,1 – Deficit 3 – Debito 139,8

- 2027-Pil 0,9 – Deficit 2,2 – Debito 139,6

Il Ministro Giorgetti al fine di spiegare la risalita del debito pubblico ha dichiarato:

- "Il debito pubblico in risalita previsto dal Def è pesantemente condizionato dai riflessi per cassa del superbonus nei prossimi anni" ma dopo il 2026 "comincerebbe a scendere".

Inoltre ha anche sottolineato che l'obiettivo politico del governo in vista della prossima legge di bilancio è "replicare il taglio del cuneo anche nel 2025", aggiungendo che nel DEF "continua ad andare bene anche l'occupazione, prevediamo un tasso di disoccupazione in costante diminuzione".

Giorgetti, infine, ha ricordato che non è la prima volta che il Def ha solo le stime tendenziali.

-

Fisco e AppIO: messaggi su rimborsi e scadenze

L'Agenzia delle entrate informa con un comunicato stampa del 10 aprile che, tramite l'App IO, gestita da PagoPa, comunicherà con i contribuenti informazioni su:

- rimborsi in arrivo,

- scadenze,

- avvisi prsonalizzati.

I messaggi del Fisco arrivano su “IO”

Viene precisatp che chi ha un rimborso in arrivo o la registrazione del contratto di locazione che sta per scadere, l’Agenzia delle Entrate avviserà con un messaggio personalizzato su IO, l’App dei servizi pubblici sviluppata e gestita da PagoPA.

Viene ricordato che IO consente infatti di ricevere, in un’unica app sul cellulare, i messaggi del Fisco insieme a quelli delle altre amministrazioni, locali e nazionali, accreditate al servizio.

I messaggi del Fisco che arrivano su “IO” sono:

- Rimborsi in arrivo,

- scadenze di contratti,

- adempimenti e rate,

- comunicazioni non recapitati e altri.

Gli avvisi riguardano anche le abilitazioni conferite alle persone di fiducia per l’accesso alla propria area riservata e alcune date da ricordare, ma nel tempo si aggiungeranno via via nuovi contenuti.

Viene ricordato che l’app dei servizi pubblici “IO” è disponibile gratuitamente negli store iOS e Android.

Per poterla utilizzare è necessario effettuare il login con carta d’identità elettronica (Cie) o con Spid.

L’uso dell’app come canale di comunicazione permette di eliminare il ricorso agli sms e alle email, che possono prestarsi con più facilità a campagne di phishing.

-

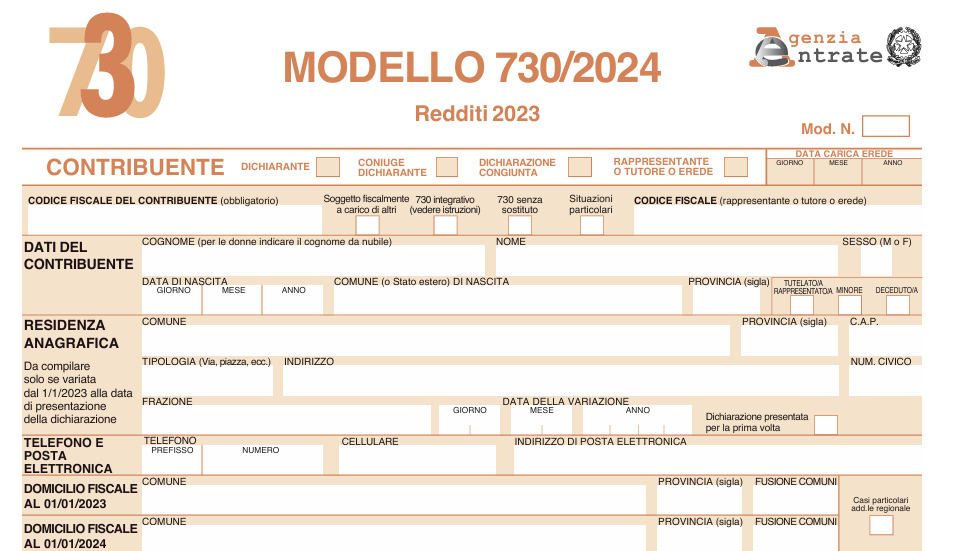

730/2024: dichiarazione presentata dagli eredi

Aperta la campagna dei dichiarativi 2024 l'Agenzia delle Entrate ha pubblicato il Modello 730/2024 da utilizzare per i redditi del periodo di imposta 2023.

Il Modello 730/2024 può essere utilizzato anche dagli eredi per dichiarare i redditi percepiti nell'anno d'imposta 2023 dal soggetto deceduto.

In dettaglio, per le persone decedute dal 1° gennaio 2023 al 30 settembre 2024, la dichiarazione dei redditi relativa all’anno d’imposta 2023 può essere presentata utilizzando il modello 730/2024 che va presentato, entro il 30 settembre, al Caf o professionista abilitato o presentato telematicamente all’Agenzia delle entrate.

Attenzione al fatto che il modello 730 non può essere consegnato:

- né al sostituto d’imposta della persona fisica deceduta

- né al sostituto d’imposta dell’erede.

Per le persone decedute successivamente al 30 settembre 2024, la dichiarazione dei redditi per l’anno d’imposta 2023 può essere presentata utilizzando esclusivamente il Modello Redditi PF 2024 entro i termini previsti e in particolare come specificato nelle istruzioni:

- entro il 15 ottobre 2024 se la presentazione viene effettuata per via telematica, direttamente dal contribuente ovvero se viene trasmessa da un intermediario abilitato alla trasmissione dei dati.

Il 730/2024 presentato dagli eredi

Chi presenta la dichiarazione per conto di terzi deve compilare due moduli del frontespizio riportando in entrambi il codice fiscale del contribuente (deceduto o minore o tutelato o rappresentato o beneficiario) e quello del soggetto che presenta la dichiarazione per conto di altri ovvero il codice fiscale dell’erede o del rappresentante o tutore o amministratore di sostegno.

Nel primo modulo del frontespizio del 730:

- barrare la casella “Dichiarante”;

- barrare la casella: ‘Deceduto’ – nel caso di dichiarazione dei redditi presentata dall’erede del contribuente deceduto. In tal caso occorre compilare con la lettera “A” anche la casella “730 senza sostituto” presente nel frontespizio del modello 730 e barrare la casella “Mod. 730 dipendenti senza sostituto” presente nella sezione “Dati del sostituto d’imposta che effettuerà il conguaglio”.

- riportare i dati anagrafici ed i redditi del contribuente cui la dichiarazione si riferisce.

Nel secondo modulo del frontespizio del 730 è necessario:

- barrare nel rigo “Contribuente”, la casella “Rappresentante o tutore Tutore o erede”. Per l’erede è necessario compilare anche la casella “Data carica erede”;

- compilare soltanto i riquadri “Dati anagrafici” e “Residenza anagrafica”, incluso il rigo “Telefono e posta elettronica”, riportando i dati dell'erede. Non deve essere compilato il campo “data della variazione” e non deve essere barrata la casella “Dichiarazione presentata per la prima volta”.

Termini di versamento da parte degli eredi per il 730/2024

Per le persone decedute nel 2023 o i soggetti deceduti entro il 28 febbraio 2024 i versamenti devono essere effettuati dagli eredi nei termini ordinari.

Per le persone decedute successivamente, i termini sono prorogati di sei mesi e scadono quindi il 30 dicembre 2024.

-

Bilanci di Liquidazione: in consultazione il principio OIC 5

L'Organismo italiano di contabilità, OIC con avviso del 9 aprile informa gli interessati della pubblica consultazione avviata fino al 31 luglio per la l'OIC 5 sui Bilanci di liquidazione.

Bilanci di Liquidazione: in consultazione il principio OIC 5

La nota pubblicata sul sito istituzionale dell'OIC specifica che la necessità di aggiornamento del principio OIC 5 sulla liquidazione dei bilanci nasce dalle criticità riscontrate dagli operatori nell’applicazione delle disposizioni attualmente in vigore.

Nell’attuale OIC 5 la finalità del bilancio di liquidazione è fornire informazioni prognostiche sull’esito della liquidazione, ossia se ci sono sufficienti flussi finanziari attivi a coprire tutte le passività e gli oneri della procedura liquidatoria.Da qui, l’utilizzo di criteri valutativi coerenti con tale scopo prognostico, quali il valore di realizzo per le attività, anche superiore al valore contabile, oltre all’iscrizione di un fondo che accoglie la stima di tutti gli oneri derivanti dallo svolgimento della procedura (fondo per costi e oneri di liquidazione).

Viene precisato che nel corso del progetto di revisione del principio è emerso che il principio attualmente in vigore non trova piena applicazione tra gli operatori.In particolare, la valutazione delle attività al valore di realizzo è risultata inapplicata nella prassi nei casi in cui il valore di realizzo è superiore al valore contabile, soprattutto per motivi prudenziali e di responsabilità da parte dei liquidatori; mentre, le disposizioni sul fondo per costi e oneri della liquidazione sono risultate di difficile applicazione, stante le numerose incertezze legate alla stima di tutti gli elementi da considerare lungo la durata dell’intera procedura liquidatoria.

Ciò premesso, in ragione delle criticità emerse, sono state ridefinite le finalità del bilancio di liquidazione.Nella bozza del principio contabile, il bilancio di liquidazione rappresenta uno strumento informativo di rendicontazione dell’andamento del procedimento liquidatorio.

Coerentemente con il disposto dell’art. 2490 del codice civile, se non diversamente indicato nel principio, restano applicabili le norme ordinarie di redazione del bilancio, così come definite dagli art 2423 e seguenti del codice civile e dagli altri principi contabili nazionali, tenuto conto dei necessari adattamenti viste le diverse finalità della liquidazione. Tali adattamenti riguardano anche gli schemi di bilancio.

Nella fase di revisione del principio contabile è emerso infatti che per una società in liquidazione perde di significato la distinzione tra attivo circolante e attivo immobilizzato, propria delle aziende che operano nella prospettiva della continuazione dell’attività.Concludendo, l'OIC specifica che si è scelto di riformulare gli schemi di bilancio in un’ottica di maggiore compatibilità con le finalità liquidatorie.

A tal fine è possibile inviare commenti entro il 31 luglio 2024

- all’indirizzo e-mail: staffoic@fondazioneoic.eu

- o via fax al numero 06.69766830.

-

Nuovo Processo Telematico: implementate le funzionalità sul sito della Giustizia

Con una nota del 9 aprile il Ministero della Giustizia informa di aver terminato il primo ciclo degli interventi sul proprio sistema informatico del contenziono tributario.

Vediamo quali funzionalità del Nuovo Processo Telematico sono ora disponibili.

Nuovo Processo Telematico: implementate le funzionalità

La nota ministeriale informa del fatto che sono stati aggiornati gli applicativi informatici dedicati al processo tributario telematico, al fine di agevolare e supportare le attività di magistrati, giudici tributari, enti impositori, difensori e cittadini.

Con le novità introdotte, il Dipartimento della giustizia tributaria ha adeguato gli applicativi presenti nel PTT e quelli in uso ai magistrati e giudici tributari e al personale amministrativo delle Corti, in conseguenza dell’attuazione della riforma del contenzioso tributario realizzata con il decreto legislativo 30 dicembre 2023, n. 220.

In particolare, risultano implementate le funzionalità relative ai nuovi istituti entrati in vigore dal 4 gennaio scorso, quali:

- L’impugnazione delle ordinanze che accolgono o respingono le istanze di sospensione dell'esecuzione degli atti oggetto del ricorso in primo grado;

- La sentenza in forma semplificata (quando il giudice, nel corso del giudizio cautelare, rileva la manifesta fondatezza, inammissibilità, improcedibilità o l’infondatezza del ricorso);

- La redazione del dispositivo della sentenza, da comunicare alle parti in causa, per garantire la conoscenza tempestiva dell’esito del giudizio;

- Le procedure delle richieste e di autorizzazione della prova testimoniale.